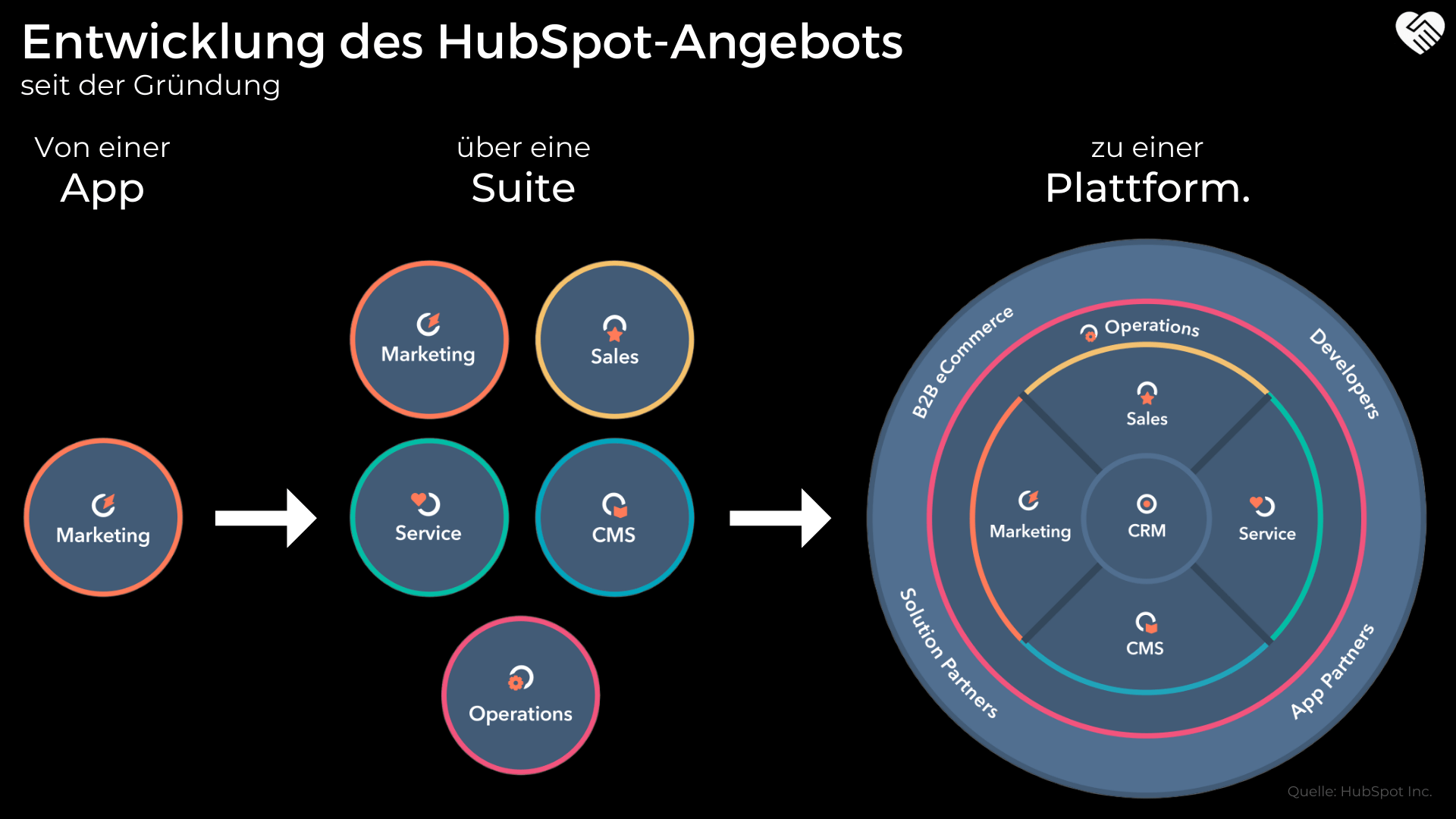

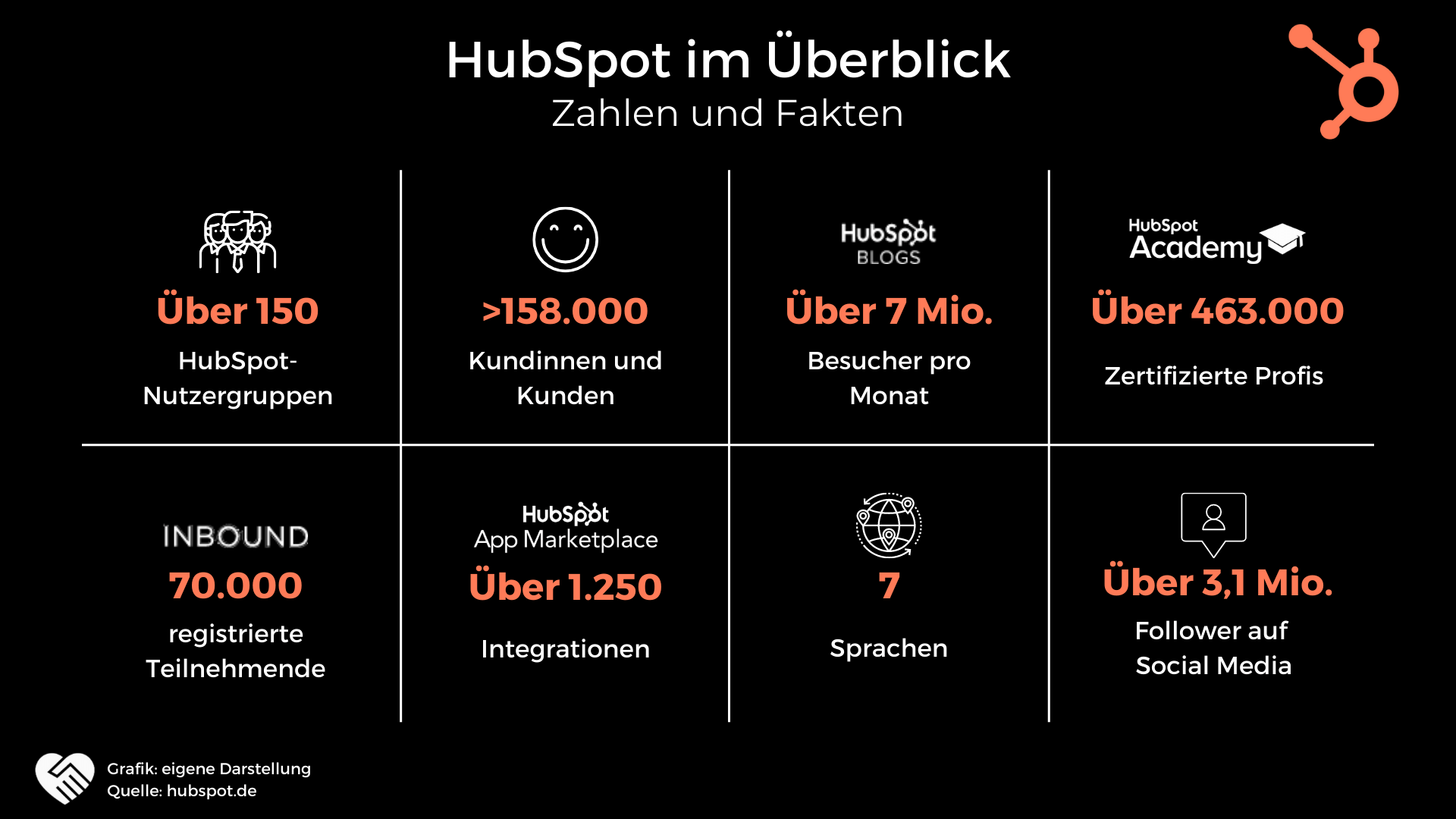

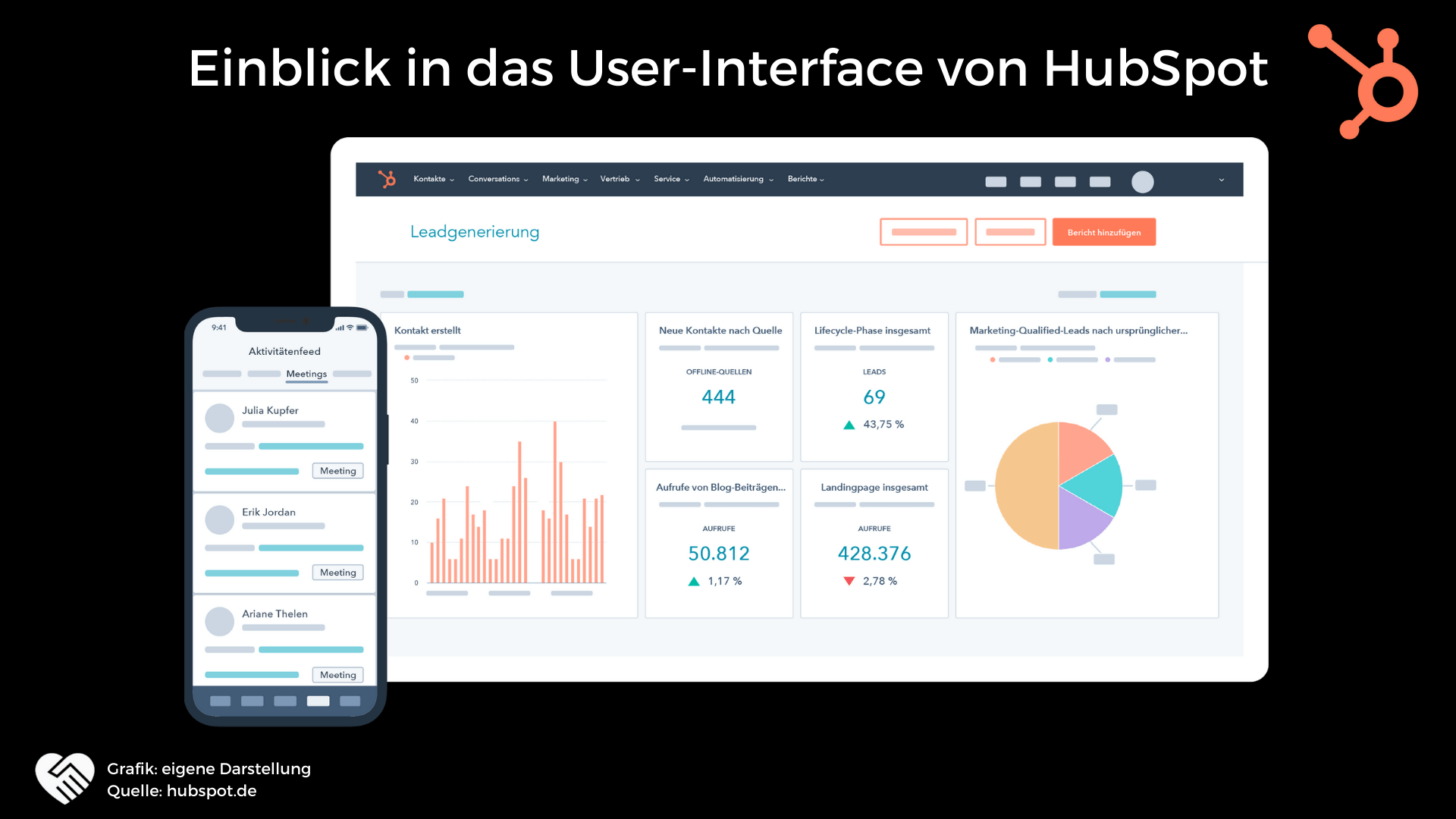

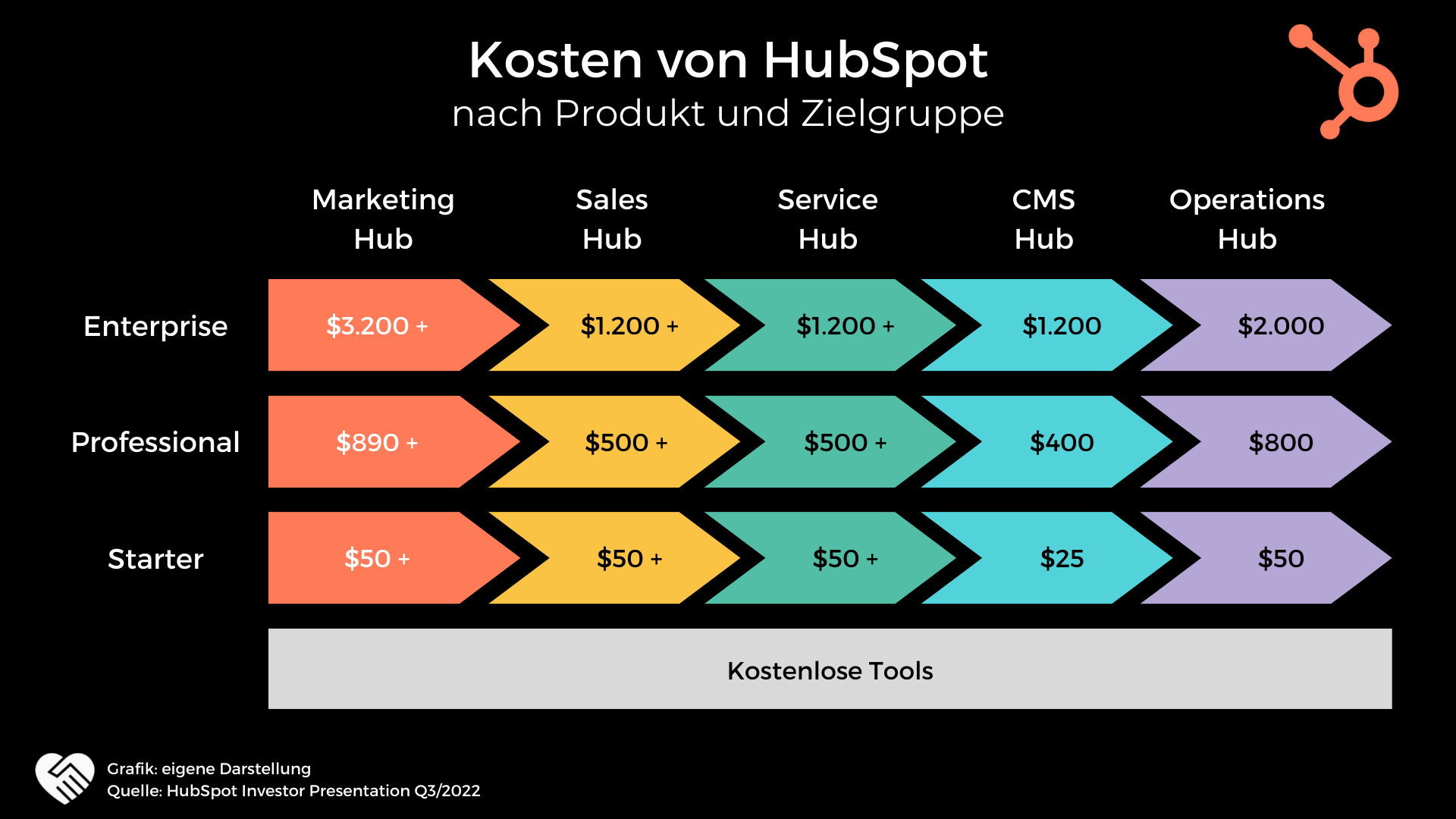

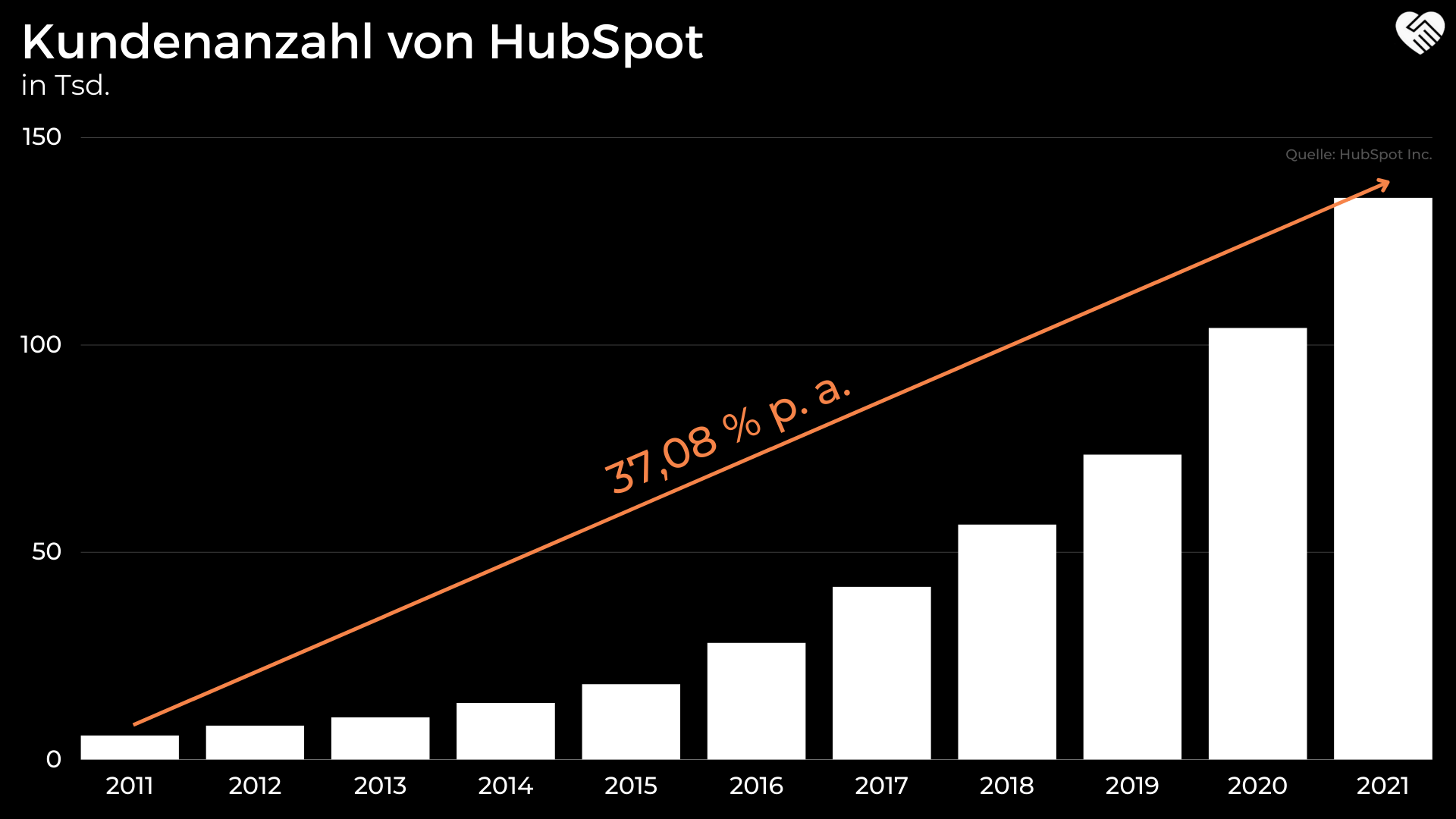

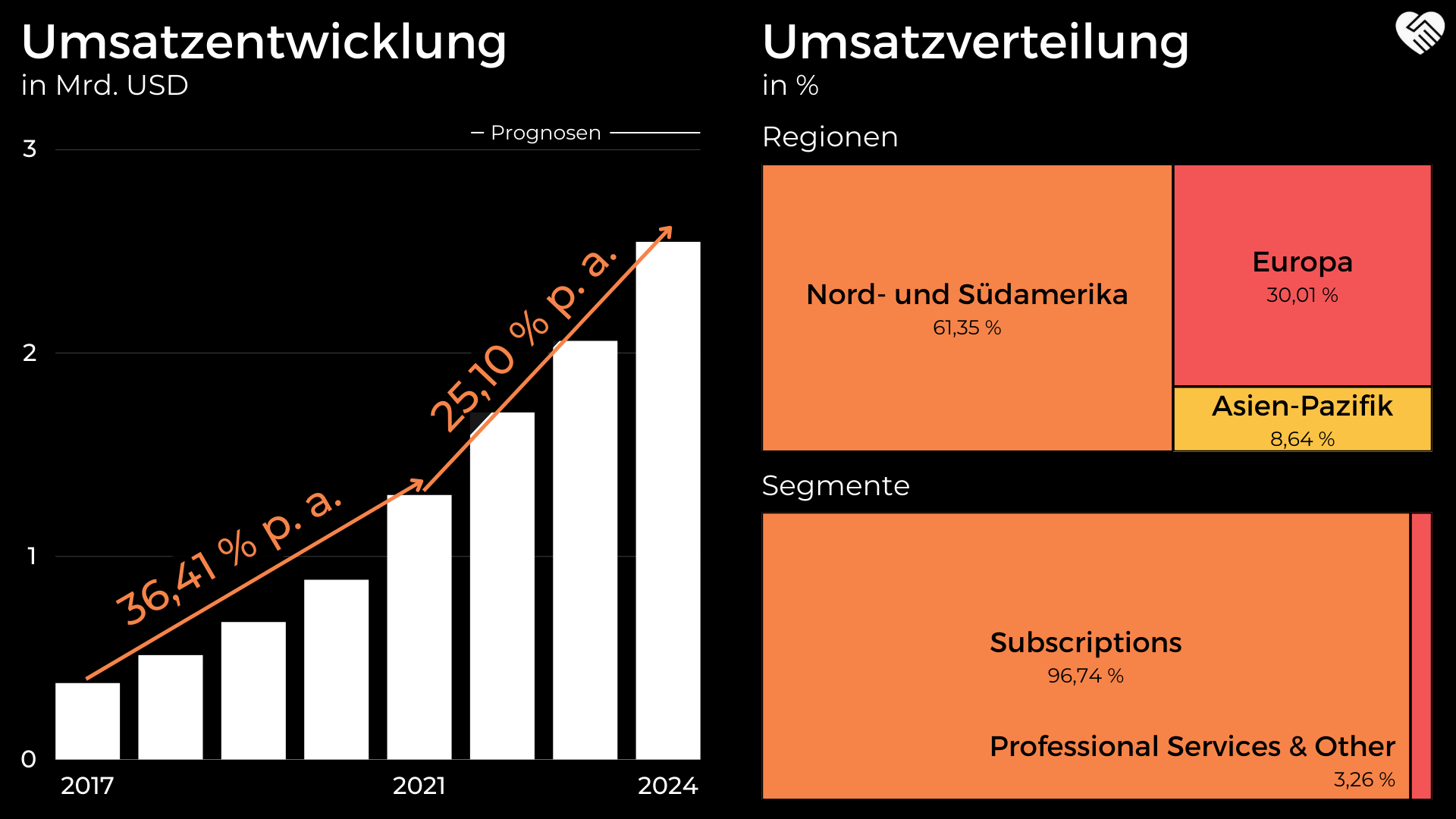

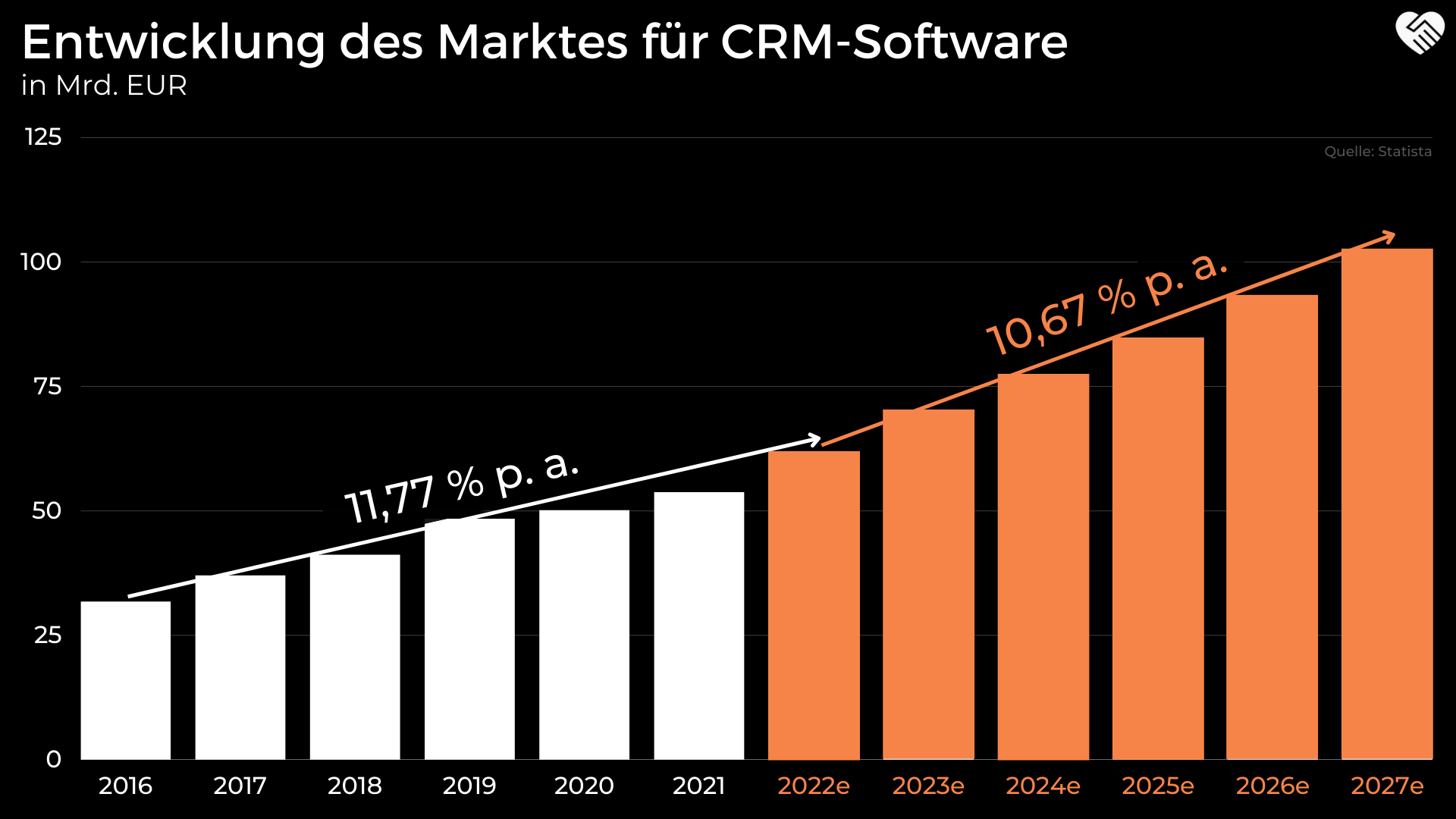

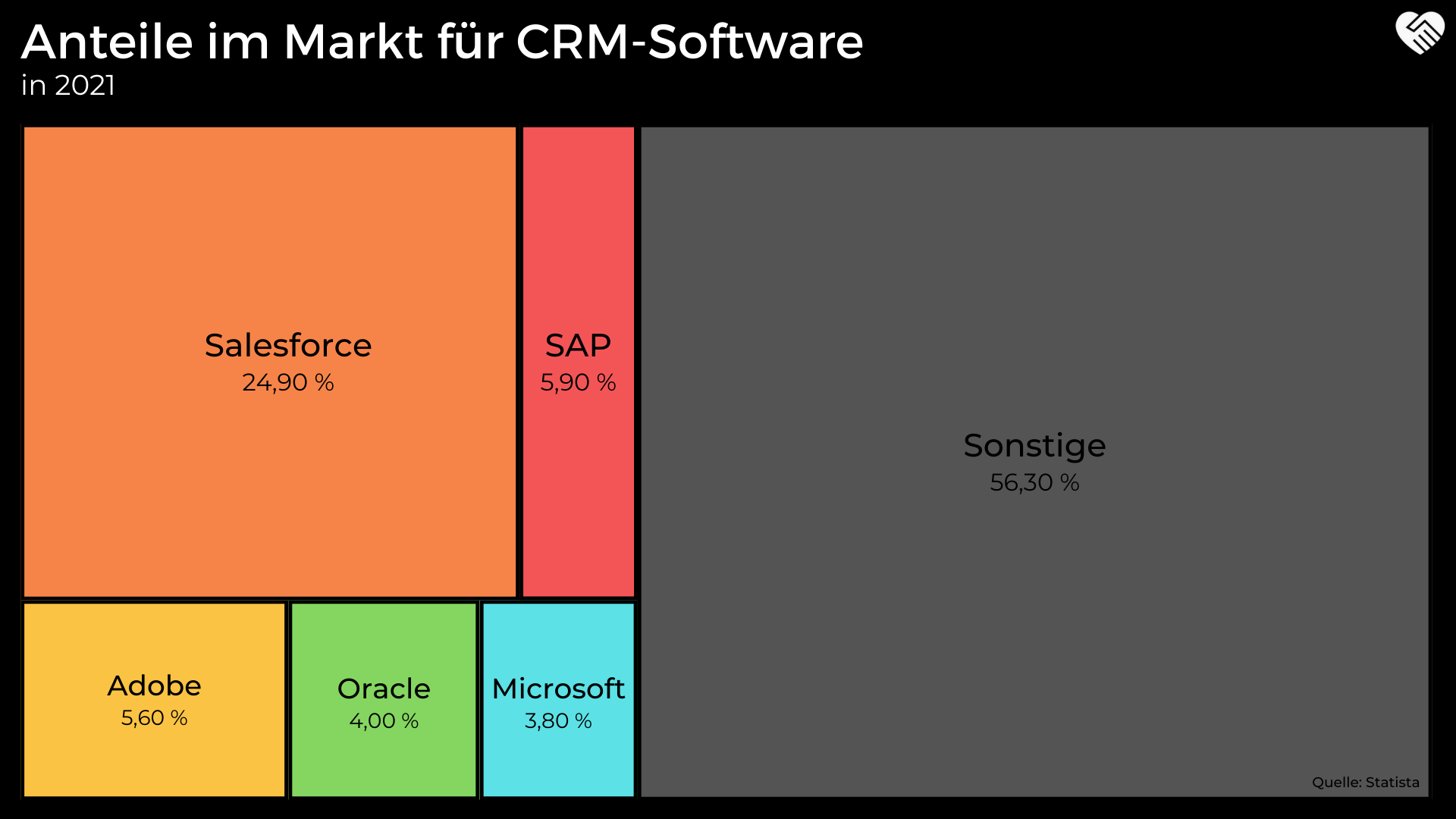

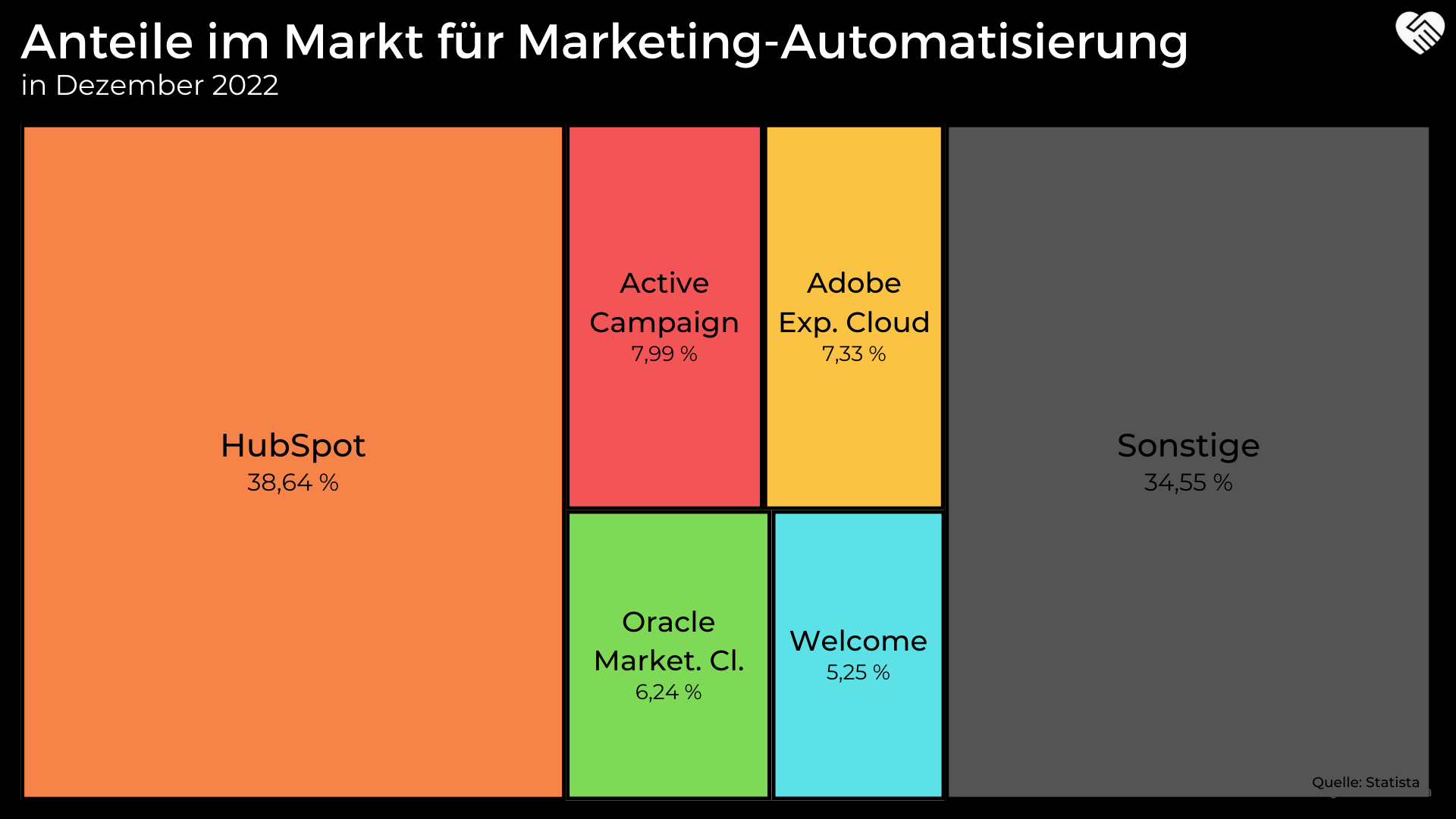

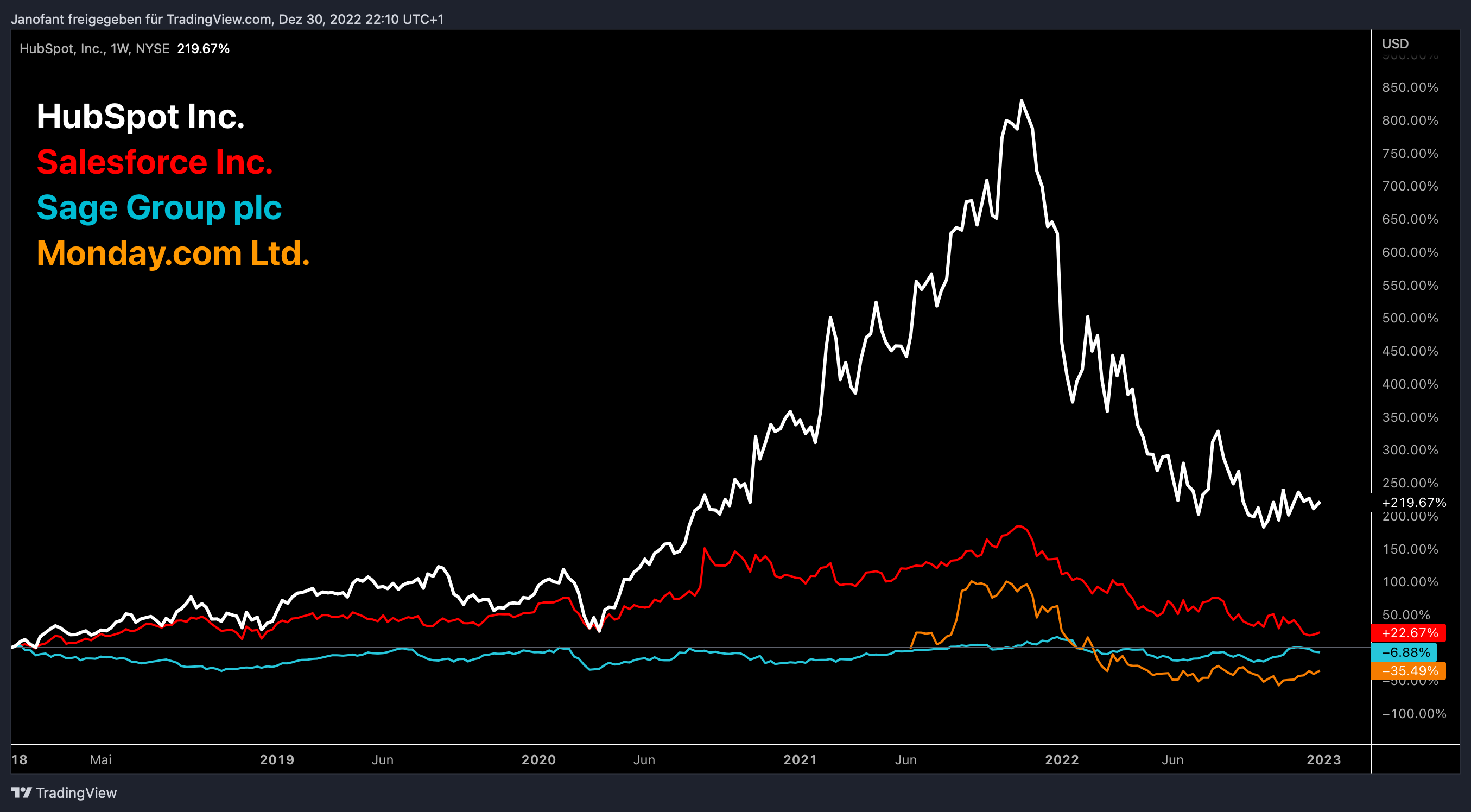

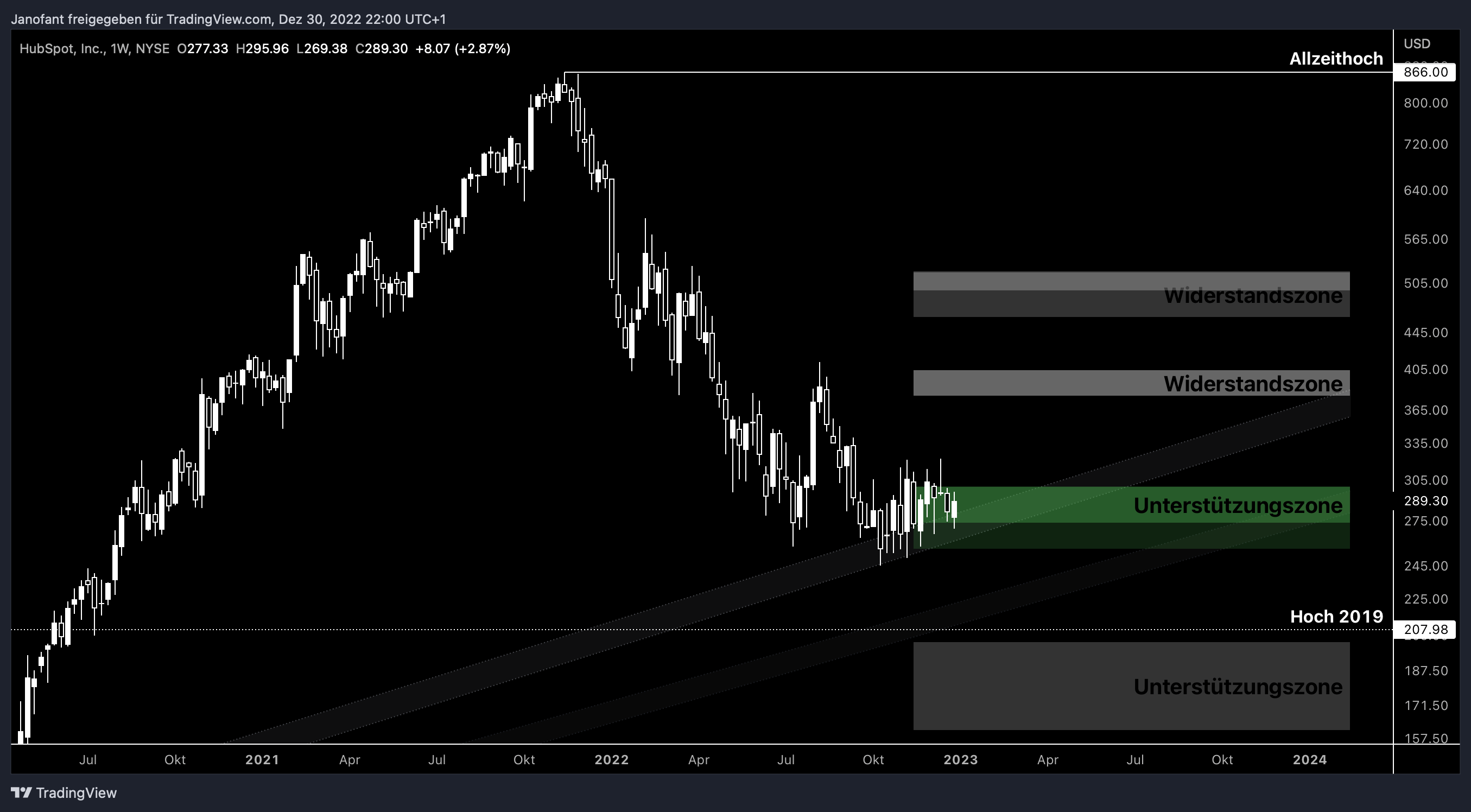

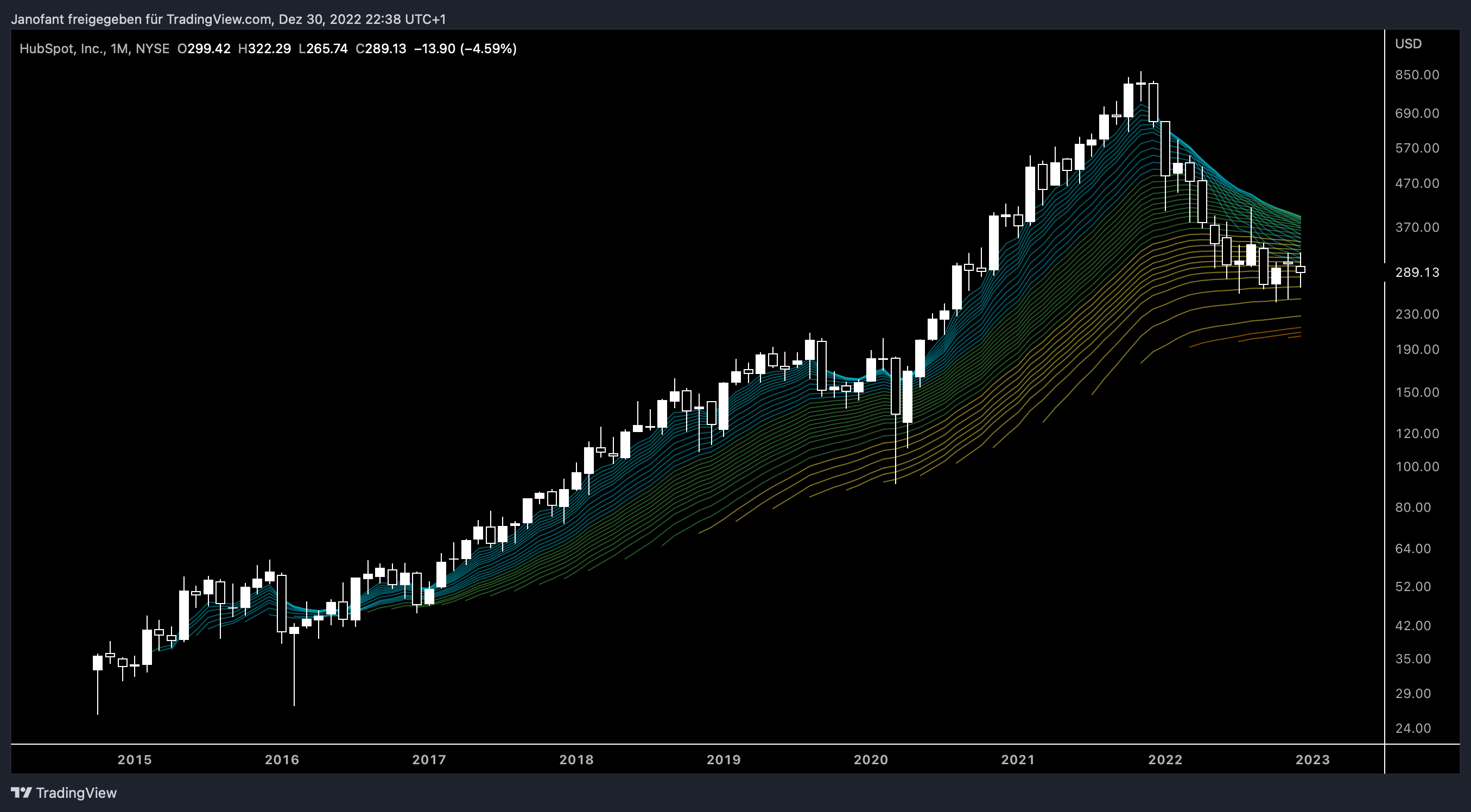

Im nun vergangenen Jahr 2022 war es für Investoren oft schmerzhaft, in zuvor hochbewertete Technologieaktien investiert zu haben. Doch nach der langen überfälligen Korrektur bieten sich jetzt, trotz des zunächst ungünstigeren makroökonomischen Umfelds bei einigen Unternehmen, spannende Einstiegschancen: Eines dieser Unternehmen ist das für viele als so etwas wie Salesforce’s kleiner Bruder gehandelte HubSpot. Der in Cambridge (Massachusetts, USA) ansässige Plattformbetreiber bietet Kunden eine zunächst kostenfreie CRM (Customer-Relationship-Management)-Lösung, die dann durch kostenpflichtige Services im Abo-Modell ergänzt werden kann.