Inhaltsverzeichnis Aktien Indien

Warum sollte man Geld in indische Aktien investieren?

Der indische Aktienmarkt wird bei Privatanlegern immer beliebter und dies hat viele Gründe. Bekannt ist Indien vor allem für die große Bevölkerung und die weiterhin hohen Wachstumsraten – nicht nur bei der Einwohneranzahl, sondern auch in Bezug auf sämtliche wirtschaftliche Kennziffern. Damit unterscheidet sich das asiatische Land wesentlich von China, was zuletzt von immer mehr Problemen geprägt war. Sind Aktien aus Indien also die beste Möglichkeit um vom Aufstreben der Schwellenländer zu profitieren? Zu Beginn einmal eine Übersicht der wesentlichen interessanten Aspekte:

- hohes Bevölkerungswachstum und junge Bevölkerung

- Entwicklungspotenzial in der Wirtschaft

- hohes Investment-Interesse westlicher Konzerne

- hohe Wachstumsraten des realen BIPs

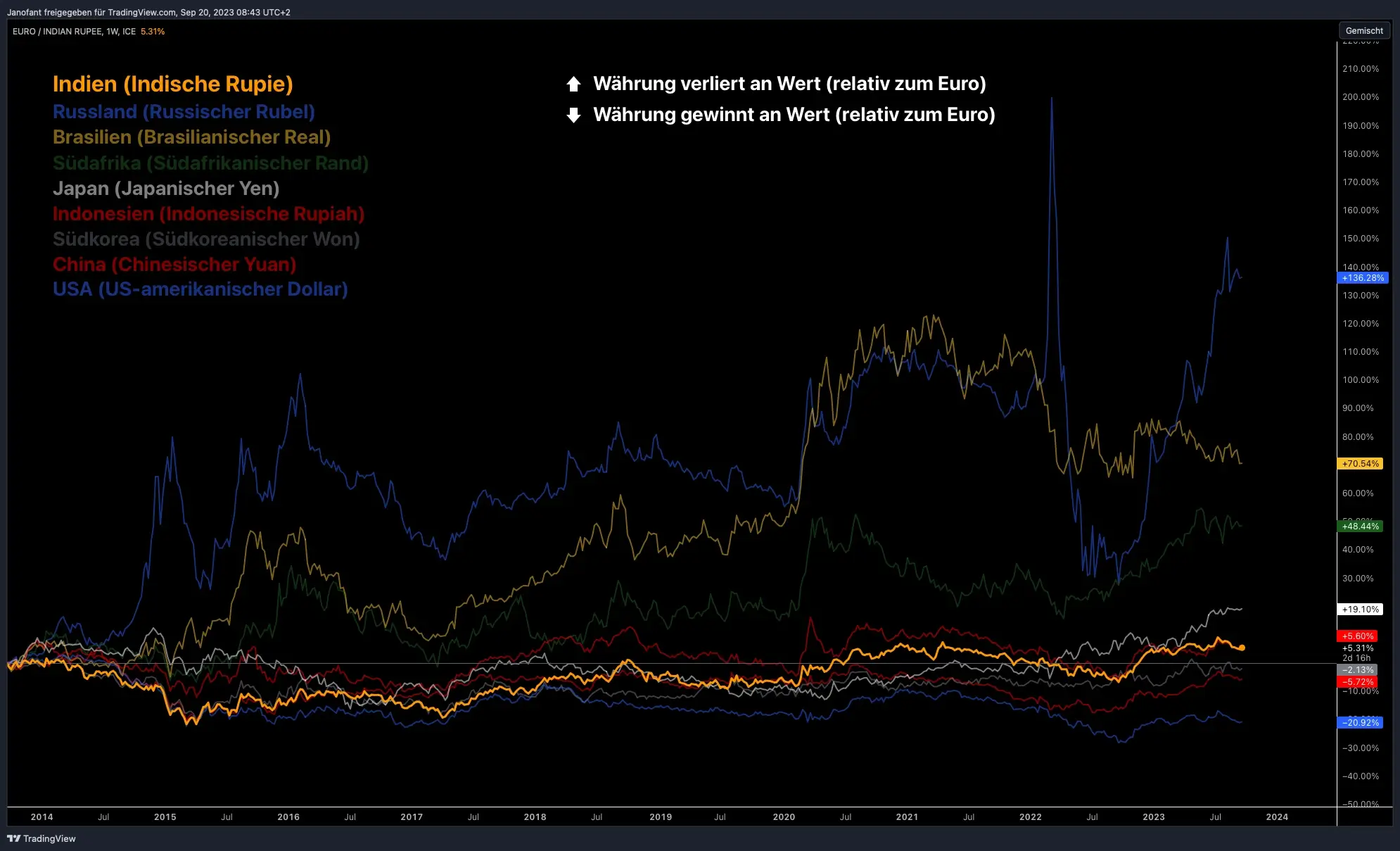

- Stärke der Indischen Rupie (Vergleich mit Euro, US-Dollar und Schwellenländer-Währungen)

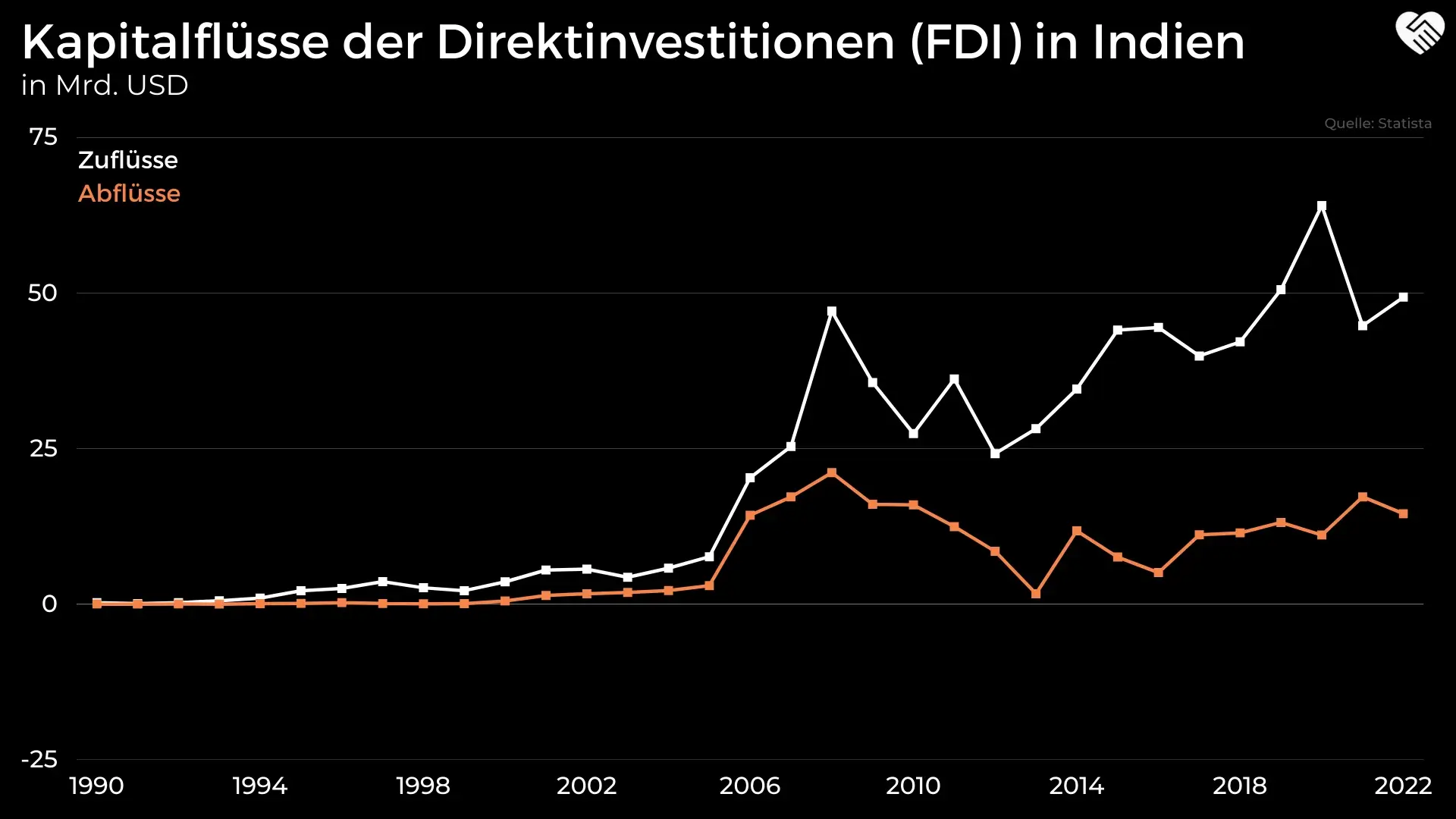

- hoher Kapitalzufluss durch Direktinvestitionen (FDI)

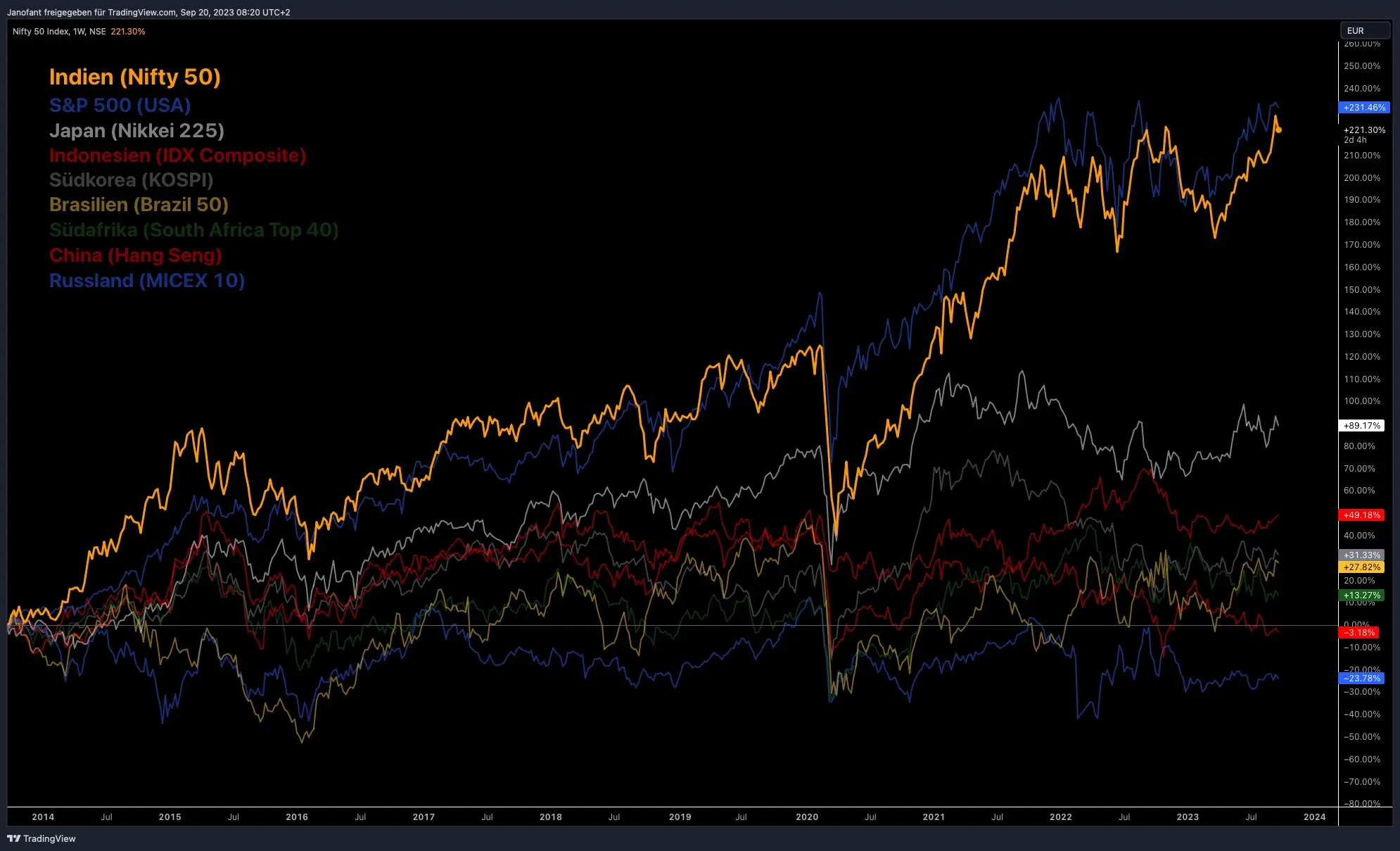

Auch die Entwicklung des Kurses des Nifty 50, dem bekanntesten Aktienindex aus Indien, kann sich durchaus sehen lassen. In den letzten 10 Jahren schnitt dieser ähnlich wie der S&P 500 ab und koppelt sich damit deutlich von sämtlichen anderen Aktienindizes ab. Gemäß den Analysten sieht die Börse Indien Prognose zudem ebenfalls sehr gut aus und birgt weiterhin hohes Potenzial. Die Frage ist allerdings nur ob man mit einem Indien Aktien Index besser fährt oder doch mit unterbewerteten Aktien aus Indien besser abschneidet. In diesem Blog wird es also nicht nur darum gehen ob man indische Aktien kaufen sollte, sondern auch welche Investments an der indischen Börse sich wirklich lohnen. Dazu aber später mehr…

Demographie Indiens als Wachstumstreiber

Bevölkerungswachstum von Indien

In den letzten Jahren hat Indien die Lücke zu China stetig immer weiter geschlossen und wird in naher Zukunft voraussichtlich zum bevölkerungsreichsten Land der Erde aufsteigen – bereits jetzt leben über 1,4 Milliarden Menschen in dem Land. Alleine in den vier größten Städten von Indien (Delhi, Mumbai, Kalkutta und Bengaluru) leben zusammen rund 81 Mio. Menschen – also ungefähr die Bevölkerung von ganz Deutschland. Dies ist vor allem interessant, wenn man die verhältnismäßig starke landwirtschaftliche Prägung des Landes beachtet, denn in Indien leben weiterhin auch viele (häufig ärmere Leute) außerhalb der Städte.

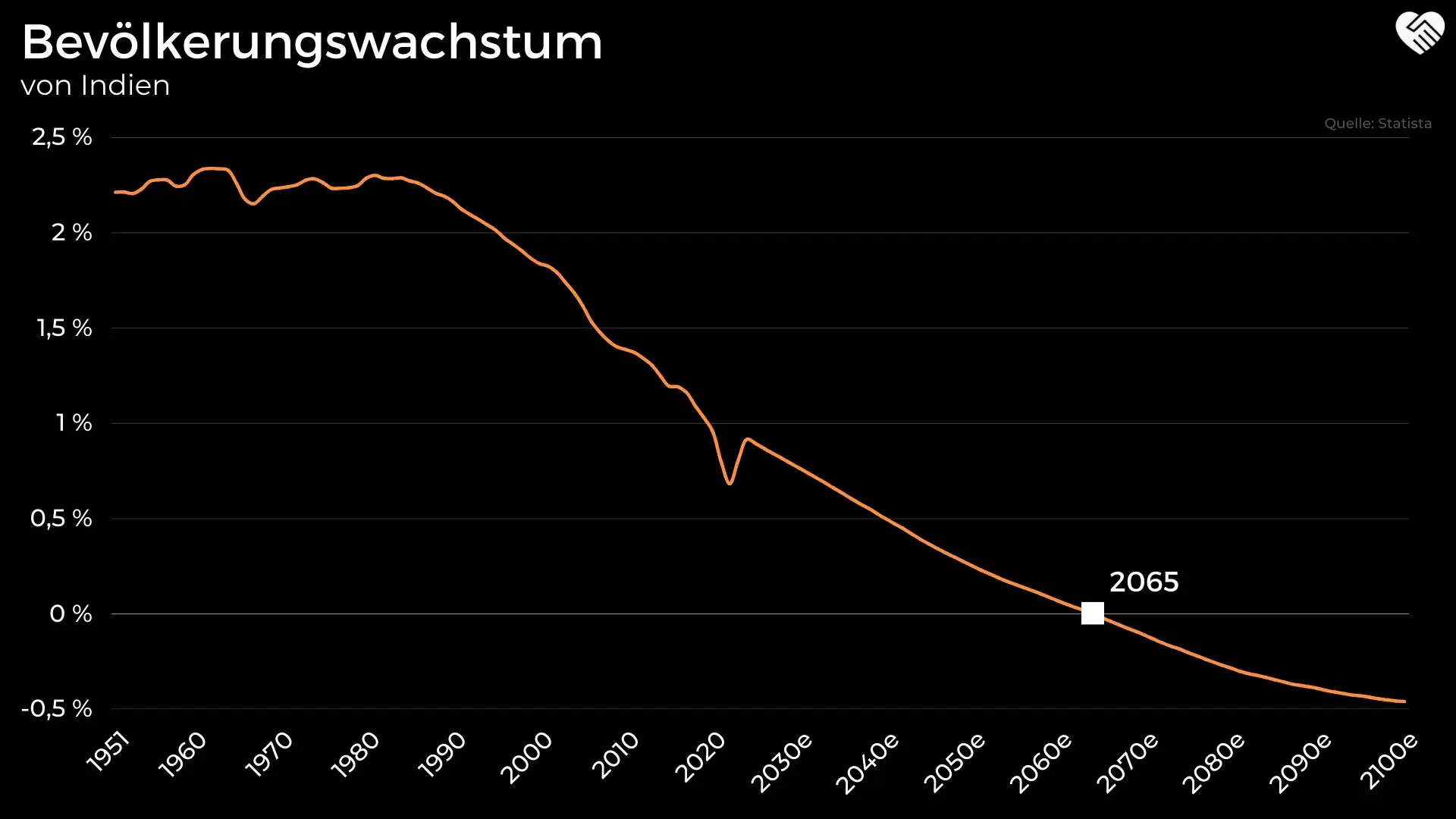

Insgesamt soll dieses Bevölkerungswachstum im Laufe der Zeit immer weiter abflachen und 2065 dann in ein negatives Wachstum münden. Diesen Trend des nachlassenden Wachstums kann man bei Indien bereits seit einigen Jahrzehnten beobachten und dies ist (auch bei der Betrachtung anderer Nationen) nicht verwunderlich sondern normal. Für die Aktien aus Indien bzw. die Unternehmen verspricht das noch ein lange anhaltendes grundlegendes Wachstum alleine durch das Wachstum der reinen Bevölkerungsanzahl.

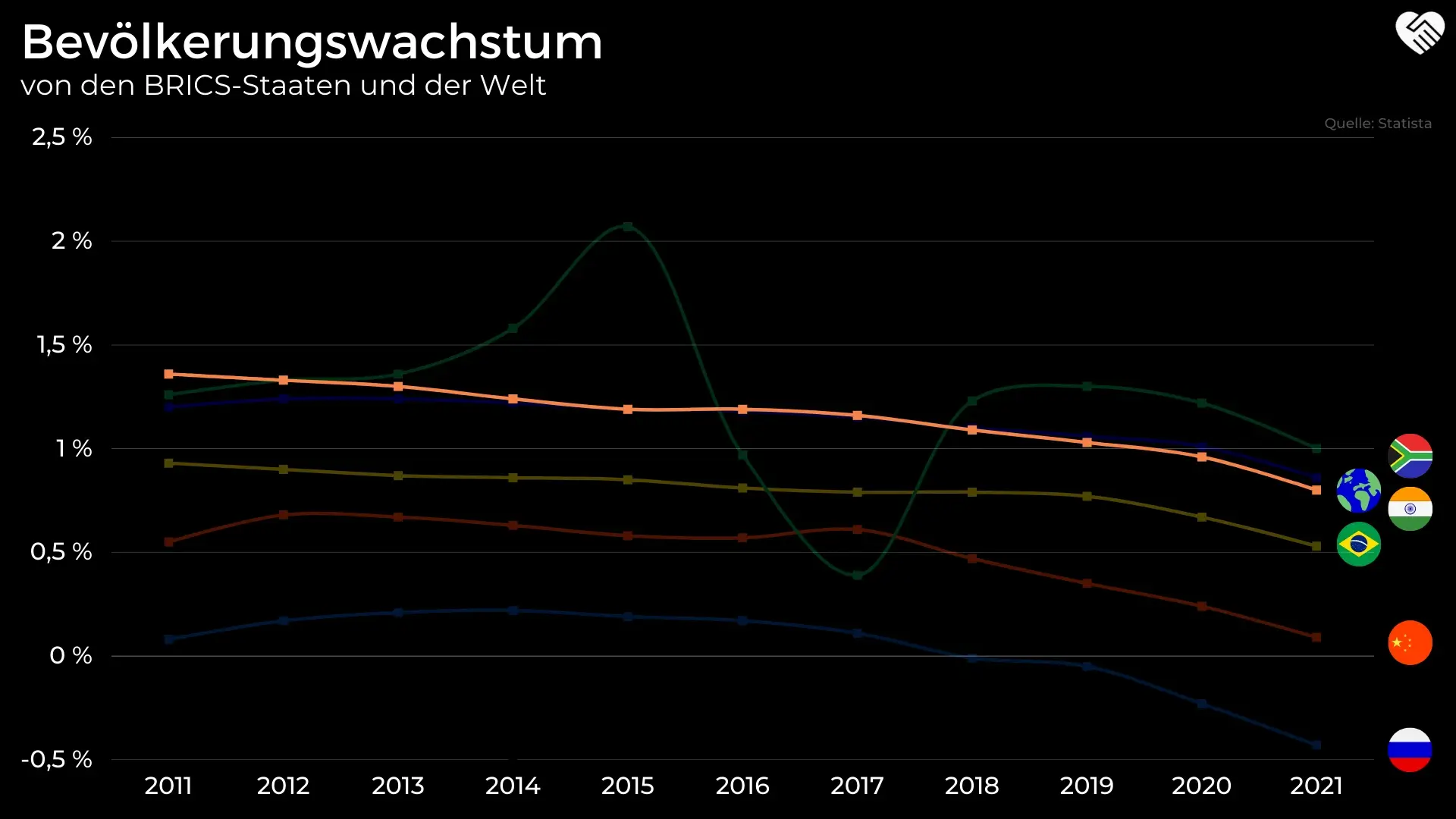

Es fällt allerdings stark auf, dass Indien noch immer verhältnismäßig hohe Wachstumsraten vorweisen kann. In unserem Marktreport zu Israel konnten wir zwar ein noch höheres Wachstum feststellen, aber Indien sollte immer im Kontext der aktuellen Bevölkerungszahl betrachtet werden. China rutscht als bevölkerungsreichste Nation der Welt hingegen fast schon in negative Wachstumsraten ab. Zwischen beiden Nationen liegen konstant mindestens 0,60 Prozent Unterschied in der Wachstumsrate pro Jahr. Dies wirkt sich dann langfristig wieder auf die Größe des Absatzmarktes, die erwerbsfähige Bevölkerung und somit auch auf das Wirtschaftswachstum des Landes aus.

Altersstruktur der indischen Bevölkerung

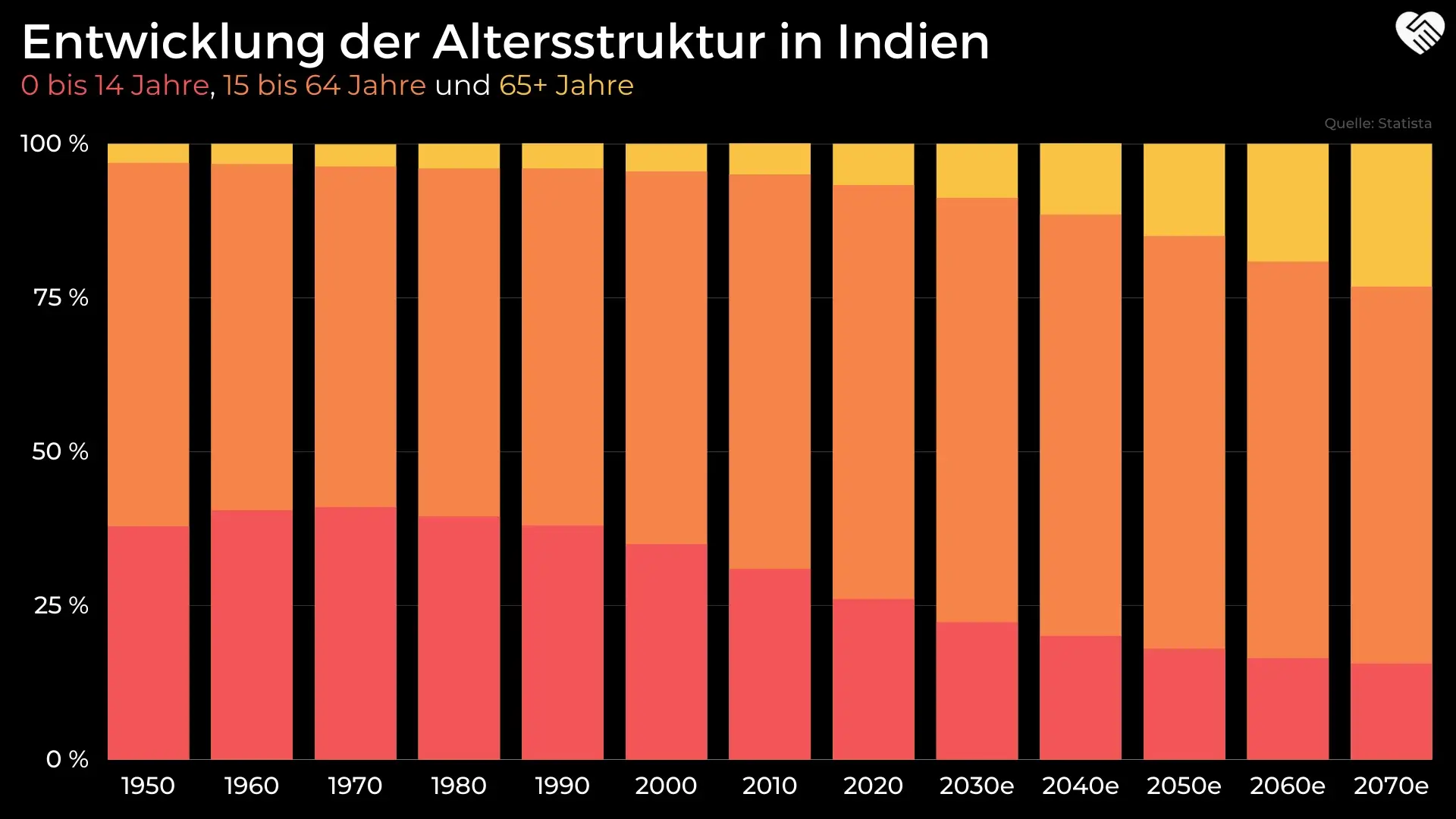

Es ist jedoch nicht allein das Bevölkerungswachstum, sondern vielmehr die gesamte Altersstruktur der indischen Bevölkerung, welche Indien zu einem hohen grundlegendem Wachstum verhilft. Das Durchschnittsalter liegt bei lediglich knapp 28 Jahren, während Japan als gegensätzliches Extrembeispiel auf fast 49 Jahre kommt und Deutschland bei rund 38,5 Jahren liegt. Die US-amerikanische Bevölkerung weist ein Durchschnittsalter in Höhe von fast 38 Jahren vor und das häufig mit Indien verglichene Land China liegt sogar leicht oberhalb des Wertes der Vereinigten Staaten. Eine im Schnitt viel jüngere Bevölkerung wirkt sich auf das zukünftige Wachstum natürlich positiv auf, denn all die jungen Menschen kommen erst ins erwerbsfähige Alter oder haben zumindest noch den Großteil ihres Arbeitslebens vor sich.

Natürlich wird im Laufe der Zeit auch die indische Bevölkerung altern. Bis das Land allerdings bei einer Struktur angelangt ist, wie sie bspw. China heute vorweisen “muss”, vergehen Jahrzehnte.

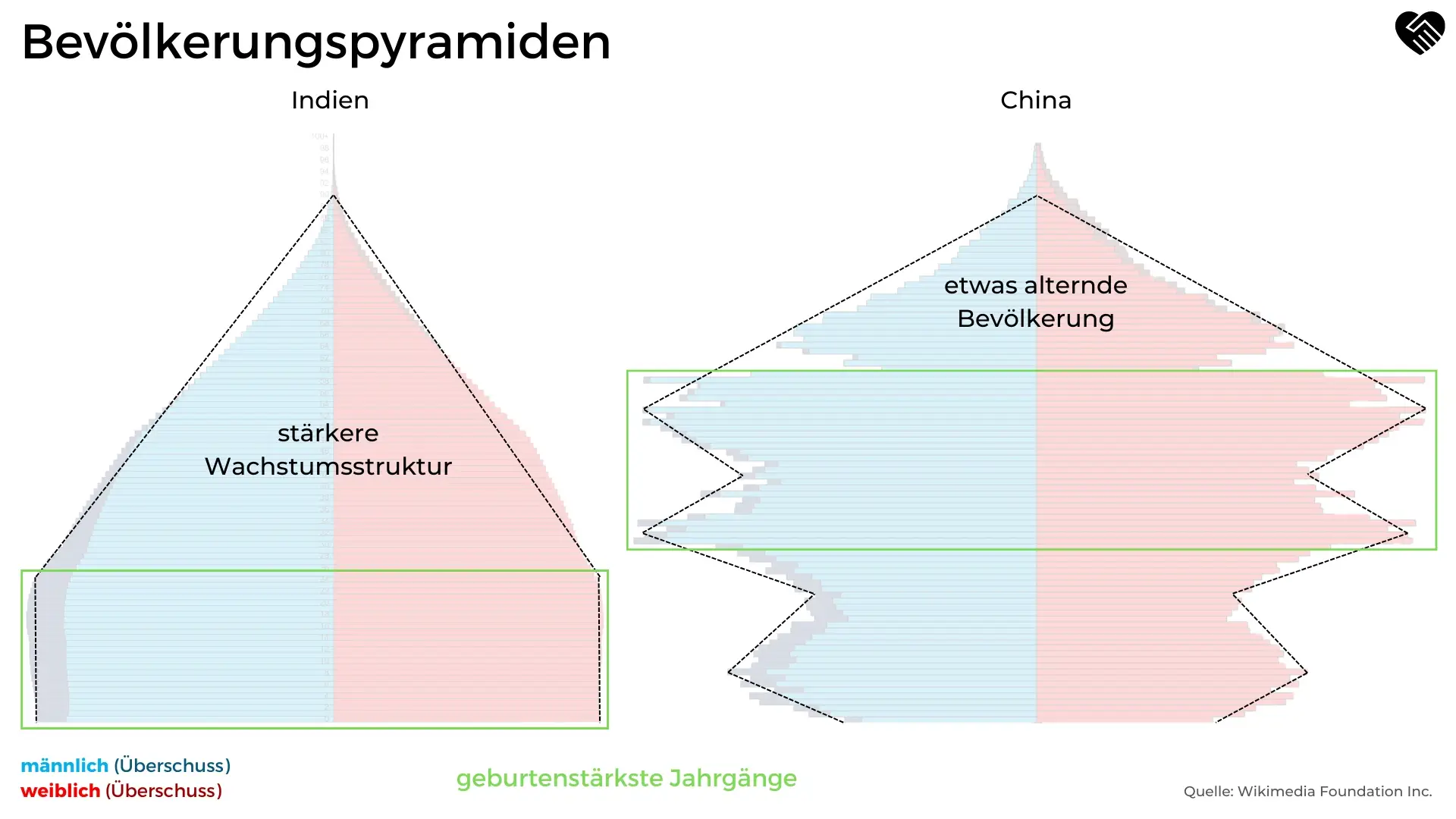

Altersstruktur von China und Indien im Vergleich

Der demographische Wandel, der in Japan oder auch Deutschland also schon relativ weit fortgeschritten ist, ist in Indien dementsprechend noch kein Thema, welches das Wachstum beeinträchtigt. Da China und Indien sowohl in Bezug auf ihre Bevölkerung (Anzahl), als auch hinsichtlich Investments in wachstumsstarke Länder oft verglichen werden, blicken wir nun noch einmal auf die genaue demographische Struktur beider Nationen.

In China ist der größte Teil der Bevölkerung bereits mittleren Alters und geht eher in den Ruhestand (als in Indien). Die nun nachkommenden Generationen sind damit verglichen auch sehr geburtenschwach. Ganz anders sieht es in Indien aus, wo die Anzahl an Neugeburten zwar nicht mehr so stark zunimmt, aber mindestens gleich bleibt. Dass die junge Bevölkerung (Kinder und Jugendliche) einen so großen Bevölkerungsanteil einnehmen lieht zudem auch an der abnehmenden Sterblichkeitsrate der Säuglinge. In Kombination ergibt sich insgesamt eine demographische Struktur, die in den nächsten Jahrzehnten eine viel bessere Grundvoraussetzung für ein höheres Wirtschaftswachstum schafft als bspw. bei China.

Gespaltene Gesellschaft birgt Risiken und Potenzial

Demokratie, Marktwirtschaft und Freiheit in Indien

Die Demographie eines Landes ist nicht der einzige Aspekt, der ausschlaggebend für das Wachstum ist. Es kommt schließlich auch darauf an, ob sich die Nation weiterentwickelt, wie die Regierung aufgestellt ist und ob die breite Masse von dieser Entwicklung profitiert oder nur ein kleiner Teil. Auch die Zufriedenheit der Bevölkerung spielt dabei eine Rolle, denn ansonsten kommt es in wirtschaftlichen Schwächephasen eher zu Unruhen. Solange die Löhne steigen und alle profitieren, ist das meist kein großes Problem, aber dies sieht in Schwächephasen dann anders aus. Diesem Problem steht China seit einiger Zeit gegenüber.

Wirft man einen Blick auf Indien und die Bewertung der Demokratie und Marktwirtschaft nach dem Bertelsmann Transformationsindex (BTI), erkennt man seit rund 10 Jahren eine eher fallende Tendenz in allen Bereichen. Speziell die letzten Jahre, was einen Zusammenhang mit der Corona-Pandemie nahelegt, sorgten für fallende Werte bspw. hinsichtlich der Bewertung der Demokratie. Der Freiheitsindex bestätigt diese Tendenz, denn der Wert für die bürgerlichen Rechte hat im Zusammenhang der Pandemie und Lockdowns deutlich abgenommen (von über 40 auf 33) und konnte sich im Anschluss nicht mehr erholen. Diese Aspekte sollte man auch bei Investments stets im Hinterkopf behalten, denn Unruhen und Unzufriedenheit bei der breiten Masse der Bevölkerung wirken sich auf das Gesamtumfeld negativ aus.

Entwicklungsstand der Gesellschaftsgruppen

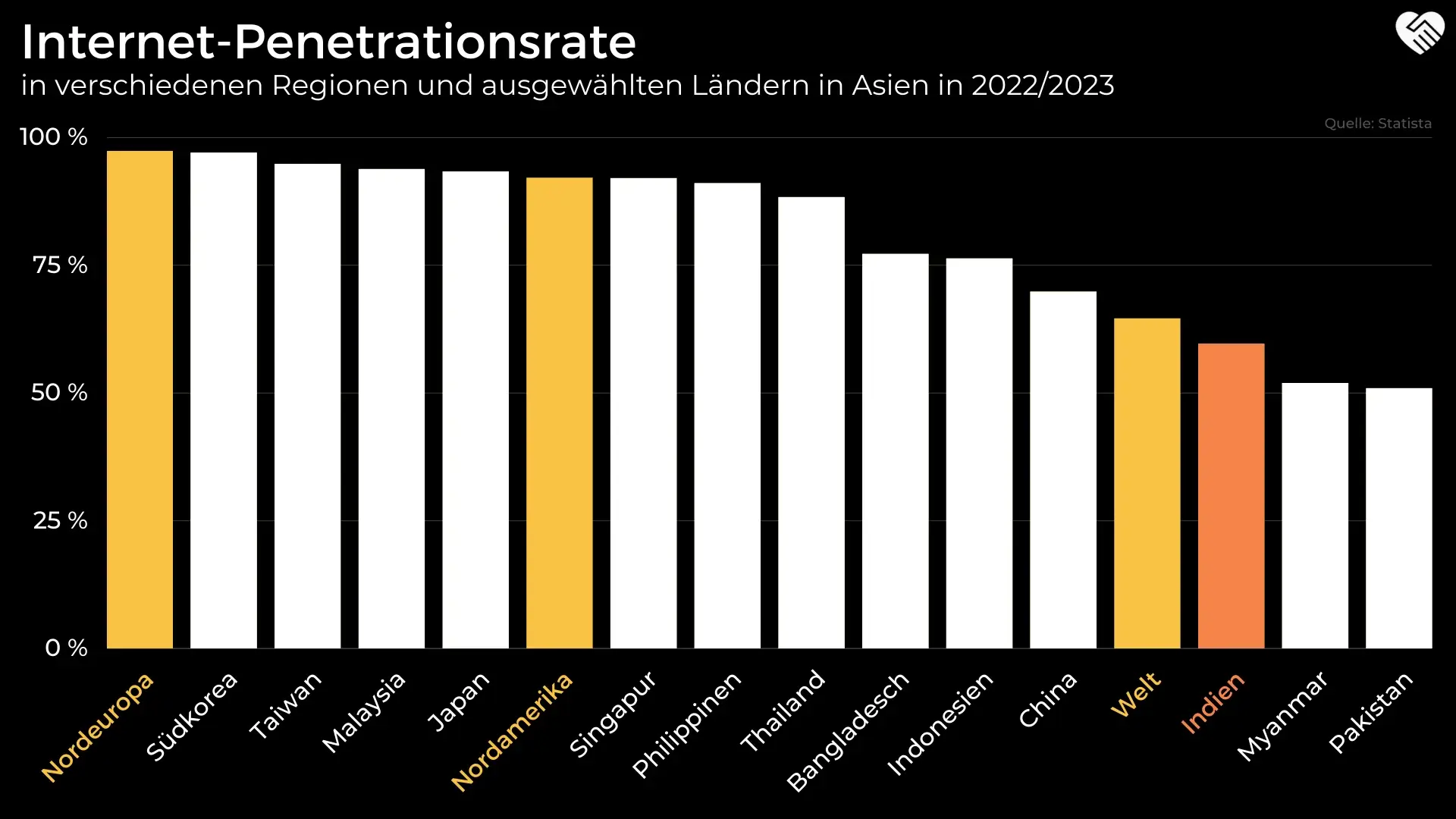

Neben Indikatoren zur Freiheit, Politik & Co. können auch weichere Faktoren wie die Internet-Penetrationsrate gemessen werden, welche bei Indien unter 60 Prozent liegt. Verglichen mit anderen asiatischen Ländern oder der westlichen Welt ist dies ein sehr schwacher Wert. In Bezug auf Indien ist diese Kennzahl interessant, denn ein großer Teil der Bevölkerung lebt mit einem geringen Einkommen oder sogar in Armut und ist ggf. sogar im landwirtschaftlichen Sektor beschäftigt. Diese Gruppen haben eher wenig mit der “modernen Welt” von heute zu tun und das obwohl es auch weltweit bekannte High-Tech-Hochburgen wie in Bengaluru gibt.

Die Spaltung der Bevölkerung ist dementsprechend stark. Dies birgt den Vorteil von erheblichen Weiterentwicklungschancen im eigenen Land, aber andererseits auch den Nachteil der potenziellen Unzufriedenheit einzelner Gruppen. Zugleich geht eine höhere technische Entwicklung (und die beginnt mit dem Internetzugriff) auch mit einem ganz anderen Wachstumspotenzial einer modernen Gesellschaft (auch global) einher.

Verteilung von Einkommen und Vermögen in Indien

Insgesamt lässt sich die Ungleichheit in einem Land kaum besser messen, als mit finanziellen Kennzahlen. Insgesamt ist die Einkommensverteilung der höchsten 10 Prozent vs. der niedrigsten 10 Prozent vom Verhältnis her ähnlich wie in Deutschland. China zeigt hier teilweise viel extremere Werte auf. Nichtsdestotrotz muss beim Vergleich zu Deutschland berücksichtigt werden, dass der arme Teil der Bevölkerung unter sehr schlechten Bedingungen leben muss. In 2022 lebten über 80 Mio. Inder in Armut. Besonders groß ist die Schicht mit einem niedrigen Einkommen, in welche über 1,1 Milliarden Menschen eingeordnet werden können. Die Anzahl der Personen in der Mittelklasse, oberen Mittelklasse und Oberklasse machen nur 6 Prozent der Gesamtbevölkerung aus.

Verschärft wurde diese Lage, so wie auch die Freiheitswerte, im Zuge der Corona-Pandemie und den Lockdowns. Viele rutschten von anderen Klassen, speziell der Schicht mit niedrigem Einkommen, in die Armut ab. Seit fast 5 Jahren steigen die Reallöhne unterm Strich zudem nicht nennenswert. Die Profiteure vom Aufstreben Indiens sind also nur sehr wenige.

Beschäftigung in der Landwirtschaft, Armut und Unterentwicklung

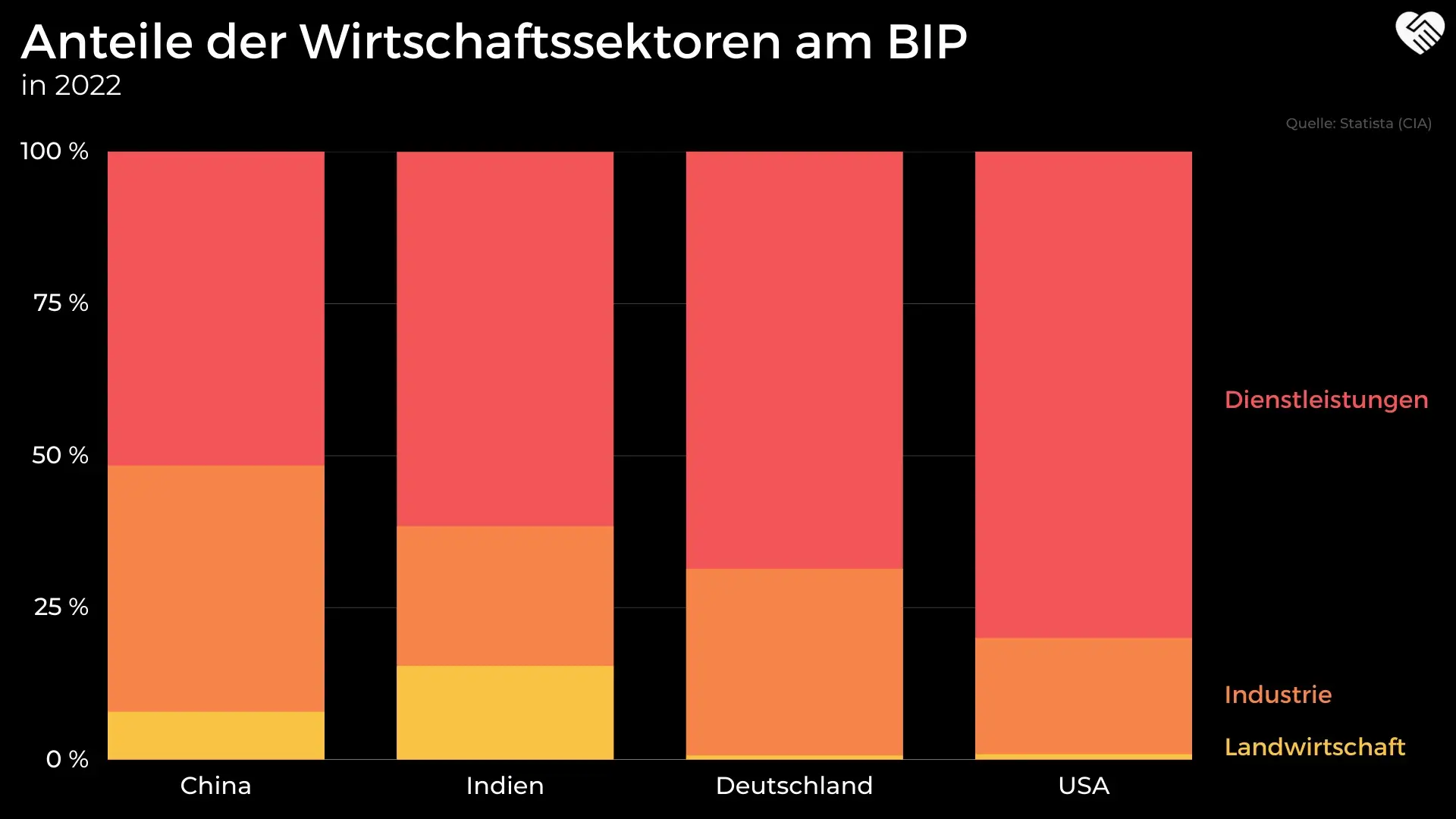

Erneut bestätigt wird diese Interpretation durch die Anteile der Wirtschaftssektoren am BIP. Auffällig ist hier speziell der Landwirtschaftssektor, der im Laufe der Entwicklung eines Landes immer weiter an Bedeutung verliert. Bei Indien ist der Sektor noch sehr wichtig, denn er ist für rund 17 Prozent des BIPs verantwortlich. Zugleich sind sogar 44 Prozent der Erwerbstätigen in der Landwirtschaft tätig – eine starke Imbalance, welche erneut die Unterentwicklung und schlechten Verhältnisse in manchen Teilen des Landes (in diesem Fall im Landwirtschafts-Sektor) unterstreicht. Stark, und auch international bekannt, ist Indien ansonsten für den Dienstleistungssektor.

Im eigenen Land ist Indien somit verhältnismäßig stark landwirtschaftlich geprägt, vor allem auch nach der Verteilung der Arbeitskräfte. Sollte hier die Effizienz weiter steigen und die nachwachsende Bevölkerung ein höheres Bildungsniveau erreichen, dann gibt es eine enorme Menge an Personen, die in den Industrie- und Dienstleistungssektor einsteigen können. Dies würde der gängigen Entwicklung eines Landes entsprechen und bietet einen zusätzlichen Wachstumsfaktor für die eigene Wirtschaft.

Wirtschaftliches Wachstumswunder?

Wachstumsraten des realen Bruttoinlandsprodukts

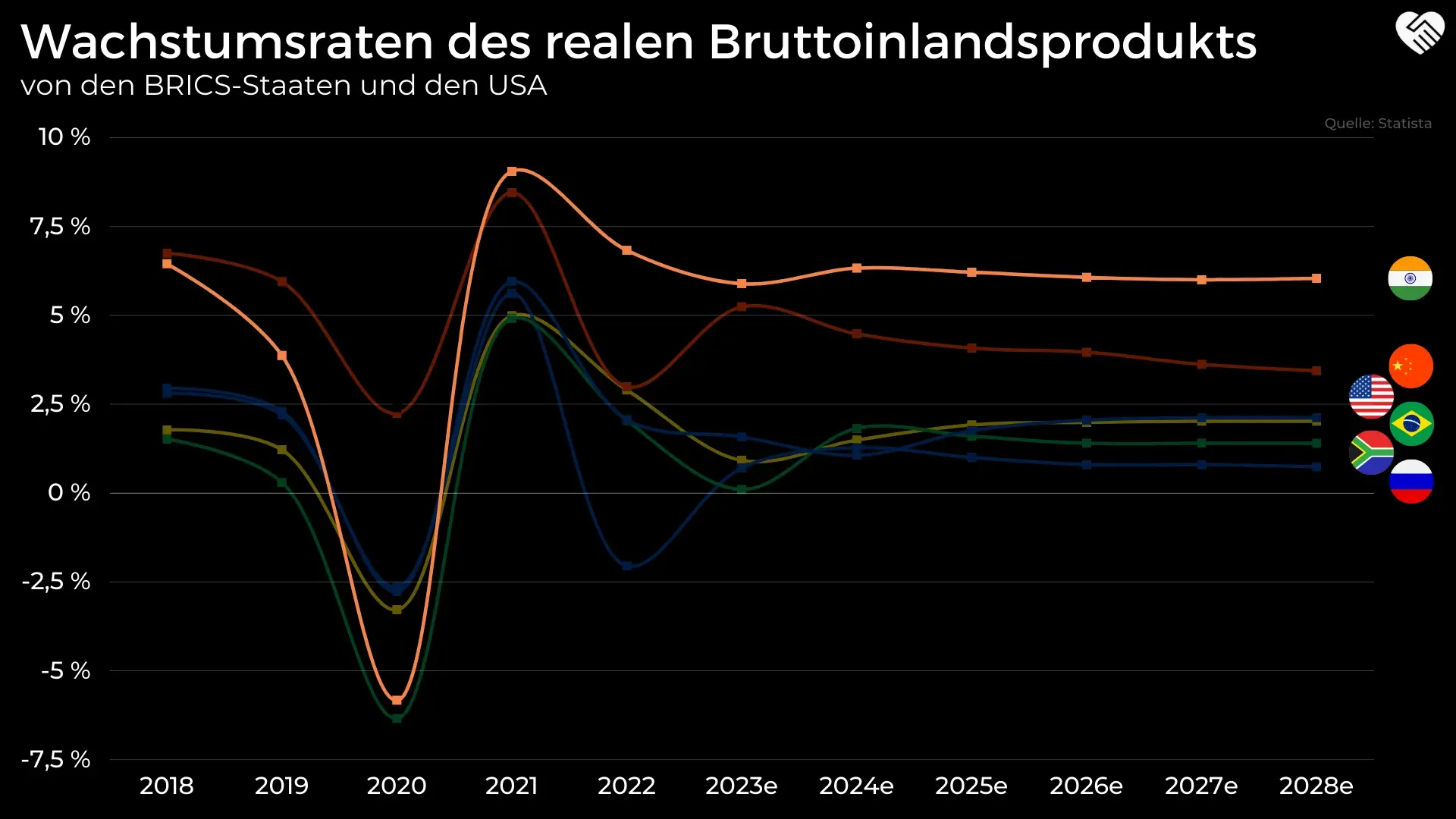

Betrachtet man die Wachstumsraten des realen BIPs in den vergangen Jahren, sowie auch die Prognosen für die nahe Zukunft, dann überzeugt Indien auf ganzer Linie. Keine andere BRICS-Nation kann Prognosen vorweisen, die auch nur in die Nähe der Wachstumsraten von Indien liegen. Zwar haben die anderen Länder teilweise ähnliche Eigenschaften, die bei Indien auch zum Wachstum beitragen, aber eben nur vereinzelt. In Indien kommen viele einzelne Aspekte zusammen, die das Wachstum stärken und letzten Endes bei den besten Aktien aus Indien bzw. an der indischen Börse zu hohen Renditen geführt haben. Auch die Prognosen der Analysten zeigen weiterhin hohe Wachstumsraten für die indischen Aktien.

Aussicht für Indiens Wirtschaft mit dem Einkaufsmanagerindex

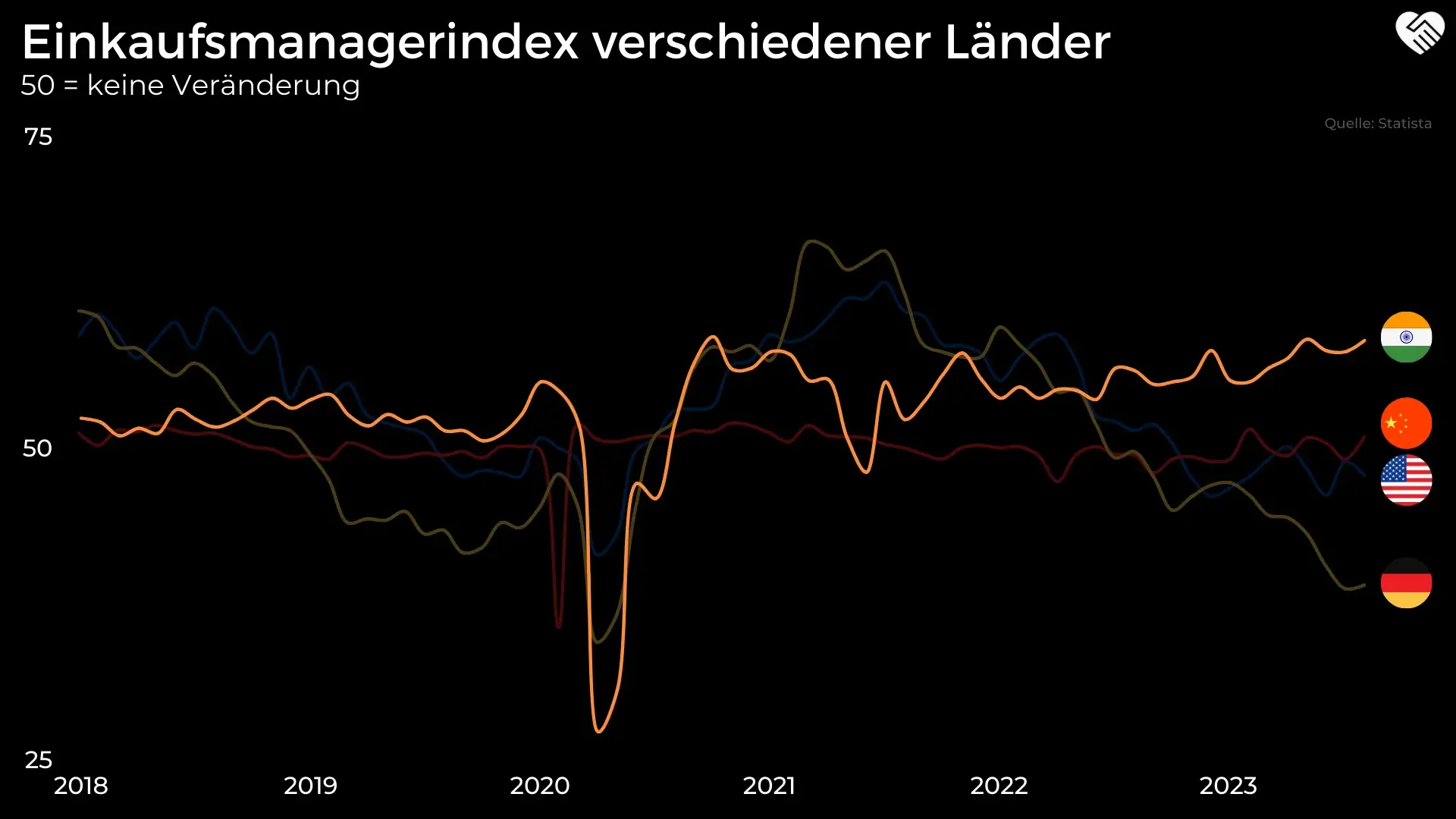

Die positive Haltung der Analysten in Bezug auf die Entwicklung Indiens wird auch durch den Einkaufsmanagerindex des Landes bestätigt. Dieser Konjunkturindikator stützt sich auf eine Befragung relevanter Einkaufsmanager in Bezug auf den Auftragseingang, den Auftragsbestand, Exportdaten usw. Ein Wert in Höhe von 50 zeigt keine Veränderung gegenüber dem Vormonat an – über 50 ist hingegen eine positive Stimmung und unter 50 dementsprechend negativ.

Während der Einkaufsmanagerindex von Deutschland schon fast auf dem Niveau des Tiefs in 2020 ist und die Werte von China und der USA um die 50-Punkte-Linie pendeln, sieht es bei Indien gänzlich anders aus. Zwar hat Corona in dem Land Spuren in der Gesellschaft hinterlassen, die eher negativer Natur sind, aber der Konjunkturindikator befindet sich auf dem Niveau der Hochs der letzten Jahre. Eine ähnlich positive Entwicklung kann man, zumindest zum Teil, auch bei den indischen Aktien beobachten.

Es gibt nicht nur den allgemeinen Einkaufsmanagerindex, sondern auch Indizes für die einzelnen Teilsektoren wie die Dienstleistungsbranche. Dieser ist zwar nicht als Abbildung eingefügt, aber auch hier sieht die Entwicklung ähnlich aus. Da der Dienstleistungssektor für Indien von großer Bedeutung ist, ist dies umso wichtiger.

Bedeutung von Indien für die Weltwirtschaft

Durch die verhältnismäßig positiven wirtschaftlichen Aussichten steigt auch der Anteil Indiens am kaufkraftbereinigten globalen BIP immer weiter an. Diese Entwicklung ist ziemlich konstant: 2000 lag der Anteil bei 4,01 Prozent, 2010 dann schon bei 5,72 Prozent und im Jahr 2022 bei 7,25 Prozent. Die Prognosen sehen für 2028 bereits ein Anteil in Höhe von 8,65 Prozent vor. Eine ähnlich Konstanz in der Wachstumsdynamik hat im Übrigen auch das BIP pro Kopf in dem Land.

Handelspartner von Indien

Betrachtet man Indien allerdings in der globalisierten Welt, müssen zwangsläufig auch die wichtigsten Handelspartner genannt werden um etwaige Abhängigkeiten herauszustellen. Auf der Exportseite ist speziell die USA sehr relevant für Indien, denn der Anteil der Vereinigten Staaten liegt bei 18 Prozent der Gesamtexporte Indiens. Darauf folgen die Vereinigten Arabischen Emirate mit 7 Prozent, die Niederlande mit 4 Prozent und China mit 3 Prozent. Bei den Importen sieht das Bild etwas anders aus, denn hier ist vor allem eine erhöhte Abhängigkeit von China erkennbar, denn aus dem Land stammen 15 Prozent der gesamten Importe. Darauf folgen auch hier die Vereinigte Arabische Emirate mit 7 Prozent und die USA mit 7 Prozent.

Analyse der Zahlungsbilanz von Indien

Wir sind exklusiv in die Tiefe der Zahlungsbilanz von Indien eingetaucht – ein Einblick in die Volkswirtschaftslehre, welchen die meisten Standard-Analysen und Marktreporte im Internet nicht umfassen. Der folgende Abschnitt ist essenziell um die Voraussetzungen für weiterhin hohe Renditen bei indischen Aktien zu kennen und zu verstehen.

Aktuell weist Indien ein negatives Saldo in der Leistungsbilanz vor, welches auf einem Rekordtief liegt. Ob das schlimm ist, was das im Detail bedeutet, welche Auswirkungen das auf die Indische Rupie und die indischen Aktien haben kann – das erklären wir exklusiv unseren Mitgliedern!

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAnalyse der Zahlungsbilanz von Indien

Negative Handelsbilanz und starker Export von Dienstleistungen

Insgesamt weist Indien eine negative Handelsbilanz auf, sodass der Wert der Importe den Wert der Exporte überschreitet (in Bezug auf Waren). In 2022 erreichte das Saldo einen neuen Tiefstwert bei -270 Mrd. USD. Etwas anders sieht es bei dem für Indien so wichtigen Dienstleistungssektor aus, denn hier übersteigt der Wert der Exporte die Importe um rund 60 Mrd. USD (Tendenz steigend). Zusammengerechnet ergeben diese beiden Zahlen eine Summe in Höhe von rund -210 Mrd. USD.

Defizit in der Leistungsbilanz

In die Analyse einer gesamten Leistungsbilanz einer Nation fließen nun noch die Veränderung der Erwerbs- und Vermögenseinkommen (z. B. Arbeitsentgelte, Kapitalerträge) sowie Übertragungen (z. B. Überweisungen ausländischer Arbeitnehmer in das Heimatland) hinein. Bezieht man diese Bewegungen der Gesamtleistung mit ein, dann beträgt das Leistungsbilanzsaldo final -141 Mrd. USD. Rund 69 Mrd. USD an Überschuss stammen also aus diesen letzten Positionen.

Unterm Strich muss Indien einen Fehlbetrag in der Leistungsbilanz vorweisen. Da die Leistungsbilanz alle “Transaktionen” mit dem Ausland erfasst kann man also auch sagen, dass mehr importiert als exportiert wird. Indien verschuldet sich somit indirekt im Ausland, was gerade für Schwellenländer ein Problem werden kann, aber auch nicht untypisch ist. Der Kreis schließt sich, wenn man sich fragt wie dieses Defizit ausgeglichen wird. Die Leistungsbilanz ist ein Teil der Zahlungsbilanz einer Nation; der andere Teil ist die Kapitalbilanz.

Investitionen in Indien und Stärke der Indischen Rupie

Ausgeglichen wir das Defizit der Leistungsseite also durch die Kapitalseite, die sich wiederum aus der Kapitalverkehrsbilanz und Devisenbilanz zusammensetzt. In die Kapitalverkehrbilanz fließen Aspekte wie ausländische Direktinvestitionen (also wenn bspw. ein deutsches Unternehmen Geld in Indien investiert oder andersherum), Aktieninvestitionen, Kredite usw. mit hinein. Kurz gesagt: Aus dem Ausland müssen 141 Mrd. USD mehr an Investitionen in Indien getätigt werden, als “Indien” (bzw. Akteure im Land) selbst in anderen Ländern tätigt. Dann ist die Bilanz ausgeglichen (Restposten wird der Einfachheit halber ignoriert). Ist das nicht der Fall, dann bleibt nur noch die Devisenbilanz als Ausgleich, welche durch Bewegungen der Währungsreserven der Zentralbank des Landes beeinflusst wird. Zwangsläufig hängt davon die Stärke der Indischen Rupie zusammen.

Heruntergebrochen heißt das: Wenn aus dem Ausland (netto) nicht genug Geld in Indien investiert wird, dann gerät die Indische Rupie tendenziell unter Druck. Indien ist allerdings ein beliebtes Investitionsziel und solange das so bleibt (davon hängt also sehr viel ab, gleich in doppelter Hinsicht), kann man in der Bilanz von dieser Seite etwas dagegen halten. Man sollte allerdings im Hinterkopf behalten, dass mit steigenden Zinsen in Nationen wie den USA auch Investments in Indien uninteressanter werden. Schließlich steigt mit höheren Zinsen auch die risikolose Rendite, die ein Investor erhalten kann. Die Attraktivität von risikoreichen Investments, wenn diese weiterhin dieselbe Rendite wie vorher abwerfen, sinkt also und Kapital wird eher woanders investiert.

Bitte beachten: Diese Erklärung ist für ein besseres Verständnis etwas vereinfacht. Sie soll nur dazu dienen die groben Zusammenhänge zu verstehen.

Entwicklung der Indischen Rupie

Die Stärke der Indischen Rupie ist im Laufe der Jahre durchaus erwähnenswert, aber sie lässt auch nach. Während andere BRICS-Nationen wie Südafrika und Brasilien deutlich stärker an Wert einbüßen mussten, konnte sich die indische Währung gegenüber dem Euro nahezu konstant halten. Auf Sicht von 10 Jahren waren lediglich Südkorea, China und die USA mit ihren Währungen stärker. China ist bspw. ein Land mit einem hohen Leistungsbilanzüberschuss (hier dreht sich das Spiel also um).

Gegenüber dem US-Dollar müsste die Indische Rupie zwar im Laufe der Jahre dennoch einbüßen, aber nichtsdestotrotz hält sich die Währung Indiens noch immer besser als die vieler anderer Länder, speziell Schwellenländer. Dies hat mehrere Jahre lang auch die Entwicklung der indischen Aktienmärkte (relativ zu anderen Aktienmärkten gesehen) begünstigt. Auch alle indischen Unternehmen, die ihren Jahresabschluss in der Währung INR anfertigen, profitierten von der Stärke der Währung ihres Landes. Der Umsatz und die Gewinne fallen bei internationalen Geschäften logischerweise höher aus, wenn die Währung stärker ist. Bei Unternehmen aus bspw. Brasilien hat sich die Währungsschwäche bspw. negativ auf den Umsatz und die Gewinne ausgewirkt. Die Währungsentwicklung stellt somit ein zusätzliches Risiko dar.

Investments in Indien

Möglichkeiten in Indien zu investieren

Nachdem wir Indien nun von etlichen Seiten beleuchtet haben, wollen wir uns endlich dem Aktienmarkt in Indien widmen. Das Land macht es Investoren nicht gerade einfach in Einzelaktien zu investieren, sodass dies nur über Umwege (ADRs und GDRs) möglich ist, die in den USA gelistet sind. Das ist schade, denn eine Vielzahl indischer Aktien kann hervorragende Trends mit einer hohen Dynamik vorweisen – da die Investition aber nicht möglich ist, bleiben diese Aktien außen vor.

Alternativ zu den (mit zusätzlichem Risiko behafteten) ADRs und GDRs gibt es noch klassische ETFs über die man auch an die Aktien kommt, die man als Ausländer sonst nicht kaufen kann. Allerdings sind diese ETFs einerseits mit relativ hohen Kosten verbunden und andererseits sind unter den Top-Positionen auch einige Werte, die nicht als Dauerläufer gelten. Der bekannteste Indien Aktien Index ist der Nifty 50, welcher sämtliche andere Kurs Indizes von anderen Ländern in den letzten 10 Jahren outperformt hat.

Liste mit ETFs auf Aktien Index aus Indien

Es gibt verschiedene ETFs, die sich für Investments in Indien anbieten – der klassische Nifty 50, aber auch der MSCI India und FTSE India. Allerdings bringen diese teilweise nicht unerhebliche Kosten mit sich und umfassen auch Aktien mit nennenswerten Gewichtungen, die nicht als Dauerläufer zu charakterisieren sind. Die Auswahl für einen Aktien Index aus Indien ist verglichen mit anderen Nationen allerdings eher klein und zudem sind die Kosten teilweise relativ hoch. Dies ist ein weiterer Grund dafür indische Aktien zu kaufen und nicht über einen Index zu investieren. Die Top-Aktien aus Indien haben in der Vergangenheit zudem deutlich höhere Renditen als der Aktien Index Indien erzielt.

Bezeichnung | WKN | Gewinnverwendung | TER | Top 10-Anteil | Dauerläufer-Anteil in Top 10 | Franklin FTSE India UCITS | A2PB5W | thesaurierend | 0,19 % p. a. | 35,06 % | 7-8/10 |

|---|---|---|---|---|---|

iShares MSCI India UCITS | A2AFCY | thesaurierend | 0,65 % p. a. | 42,78 % | 7-8/10 |

Xtrackers Nifty 50 UCITS | DBX1NN | thesaurierend | 0,85 % p. a. | 58,44 % | 6-7/10 |

Liste mit ADRs auf alle Aktien aus Indien

Die Auswahl an indischen Aktien, die wir als ADRs oder GDRs handeln können, ist sehr begrenzt. Zugleich muss man hier genau aufpassen, denn häufig werden ADRs auch mit einem gewissen Aufschlag zu der “normalen” Aktie gehandelt – ein zusätzliches Risiko. Wenn man die indischen Aktien also analysieren und bewerten möchte, dann muss dies zwangsläufig mit einkalkuliert werden – auch bei den Standard-Kennzahlen wie dem KGV, denn ansonsten sind diese irreführend. Die bekanntesten indischen Unternehmen, in die man als Privatanleger auf diesem Weg investieren kann sind folgende:

Aktie | WKN | Branche | Marktkapitalisierung | Dividendenrendite |

|---|---|---|---|---|

Axis Bank | A0MY4Z | Bankenwesen | 37,73 Mrd. USD | 0,10 % |

Dr. Reddys Labs | 659157 | Pharma & Biotech | 11,35 Mrd. USD | 0,60 % |

HDFC Bank | 694482 | Bankenwesen | 141,56 Mrd. USD | 0,98 % |

ICICI Bank | 936793 | Bankenwesen | 80,80 Mrd. USD | 0,49 % |

Infosys Technologies | 919668 | IT-Services & Beratung | 74,97 Mrd. USD | 1,35 % |

MakeMyTrip | A1C3UJ | Online-Reisedienstleistungen | 4,05 Mrd. USD | 0,00 % |

Reliance Industries | 884241 | Energie (Öl), Textilien, … | 192,86 Mrd. USD | 0,38 % |

Sify | 165489 | IT & Kommunikation | 0,33 Mrd. USD | 0,00 % |

Tata Steel | A0X9H1 | Stahlherstellung | 18,75 Mrd. USD | 2,41 % |

Tata Power | A0Q7P6 | Energieversorgung | 9,88 Mrd. USD | 0,82 % |

Wipro | 578886 | IT-Services & Beratung | 26,87 Mrd. USD | 0,21 % |

WNS Holdings | A0J381 | Geschäftsprozessmanagement | 3,19 Mrd. USD | 0,00 % |

Yatra Online | A2DJKF | Online-Reisedienstleistungen | 0,13 Mrd. USD | 0,00 % |

Wie man sieht sind vor allem indische Aktien mit hoher Dividende eher selten – zumindest unter den indischen Aktien, die in Deutschland gehandelt werden können. Dazu gehört Adani übrigens nicht, welche zuletzt durch alle Medien gingen. Dafür sind die Wachstumsraten (CAGR) der Unternehmen relativ hoch. Betrachtet man alle Aktien aus Indien, dann sind auch indische Dividenden Aktien dabei – aber die sind dann wie bereits erwähnt nicht handelbar. Die besten indischen Aktien anhand der Dividendenrendite sind Infosys und Tata Steel – zumindest gemessen an der Dividendenrendite. Eine klare Aktien Indien Empfehlung ist dies allerdings nicht. Zu unseren Top-Aktien aus Indien kommen wir im Folgenden.

Übersicht über die besten Aktien aus Indien

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutor dieses Blogs

Jan Fuhrmann

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/