Inhaltsverzeichnis unterbewertete Aktien

Definition von unterbewerteten Aktien

Unterbewertete Aktien (auch Value Aktien) zeichnen sich dadurch aus, dass sie aktuell unter ihrem fairen oder inneren Wert an der Börse handeln. Die Hoffnung der Anleger besteht darin, hierdurch zusätzliches Renditepotential wahrzunehmen und von Kursentwicklungen, die sich an den fairen Wert annähern zu profitieren. . Die Wahrnehmung dessen, ob eine Aktie nun unterbewertet ist oder nicht, hängt meist von subjektiven Einschätzungen von Analysten und Investoren ab. Um sie allerdings zu bestimmen und zu festigen, gibt es unterschiedlichste Kennzahlen und Möglichkeiten, auf die wir in diesem Artikel zu sprechen kommen werden. Hierbei hilft an der Börse insbesondere die Fundamentalanalyse.

Kostenlose Aktienanalyse zu Nike 📈

Melde dich in unserem kostenlosen Newsletter an und wir schicken dir direkt unsere große 64-seitige Analyse zu der Dividendenaktie Nike zu. Das Unternehmen ist weltweit bekannt und die Aktie liefert seit Jahrzehnten hohe Renditen ab, aber ist ein Kauf zum aktuellen Kurs auch attraktiv?

Wir schicken dir in unserem Newsletter keinen Spam. Nur Marktupdates, Angebote, Aktienanalysen und Wissenswertes – damit du immer auf dem Laufenden in Bezug auf die Börse und Aktien bist.

Kennzahlen für unterbewertete Aktien am Aktienmarkt

Das Identifizieren von unterbewerteten Unternehmen ist nicht so einfach wie es sich Viele vorstellen oder auch wie es oftmals vermittelt wird. Es gibt nicht die heilige Formel, die eine Unterbewertung oder Überbewertung definiert, vielmehr ist es eine Kombination aus verschiedensten Indikatoren. So sollte man auch, wenn beispielsweise Morningstar eine Liste mit den besten unterbewerteten Aktien veröffentlicht, eine eigene Analyse anfertigen und sich selbst ein Bild über das Unternehmen machen. Im Folgenden werden wir auf einige Ratios der fundamentalen Analyse eingehen, die dabei helfen mögliche Unterbewertungen zu identifizieren.

Bei allen gilt: Nur weil die Aktie bei der Einordnung nach Richtwerten unterbewertet scheint ist sie kein Kauf. Bei der Betrachtung solcher Finanzkennzahlen macht es zum Beispiel weitaus mehr Sinn zusätzlich den Branchendurchschnitt sowie die Entwicklung über mehrere Jahre anzuschauen.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV (Kurs-Gewinn-Verhältnis) ist wohl die meistverbreitete und bekannteste Messgröße und wird oftmals wie die heilige Kennzahl zur Aktienbewertung behandelt. Das KGV setzt den Gewinn pro Aktie ins Verhältnis zum aktuellen Aktienkurs des Wertpapiers (Marktpreis), in unserem ausführlichen Lexikoneintrag ebenfalls beschrieben wurde. Eine andere Möglichkeit ist es den gesamten Gewinn ins Verhältnis zum Börsenwert zu setzen. Um nun auf dieser Grundlage eine mögliche Unterbewertung festzustellen, könnte man beispielsweise den historischen Durchschnitt dieser Kennzahl bei der entsprechenden Aktie nehmen oder den Wert im Verhältnis zum Gesamtmarkt betrachten. Alleinstehend sollte dieses Ergebnis jedoch nicht zu einer Schlussfolgerung reichen, sondern mit weiteren Kennzahlen kombiniert werden. Ergebnisse von unter 12 werden hier in der Regel als “niedrig” oder “unterbewertet” angesehen, während über 20 als “hoch” oder “überbewertet” gilt.

Kurs-Umsatz-Verhältnis (KUV)

Insbesondere bei unprofitablen Konzernen kann eine Betrachtung des KUVs mehr Sinn machen als das Anschauen des KGVs. Beim Kurs-Umsatz-Verhältnis wird des Gewinns der Umsatz pro Aktie ins Verhältnis zum Aktienkurs gesetzt. Auch hier sollte man die Kennzahl nicht alleine betrachten und ggf. eine Betrachtung des historischen Durchschnitts vornehmen.

Kurs-Buchwert-Verhältnis (KBV)

Beim KBV wird anstatt des Umsatzes oder Gewinns der Buchwert je Aktie als Ausgangslage genommen und in Relation zum Aktienkurs gesetzt. Das Kurs-Buchwert-Verhältnis wird gerade genutzt, wenn es Investoren darum geht den relativen Wert einer Aktie ins Verhältnis zu den Vermögenswerten eines Unternehmens zu betrachten. Aktien gelten hierbei gerade unterbewertet wenn der Kurs unter dem Buchwert des Unternehmens liegt, was bei einem KBV, das niedriger als 1 ist der Fall wäre.

PEG-Ratio

Das PEG-Ratio (Price to Earnings Growth Ratio oder Kurs-Gewinn-Wachstums-Verhältnis) gilt an vielen Stellen als das „bessere KGV“, da es anstatt des aktuellen Gewinns zusätzlich das prognostizierte Gewinnwachstum berücksichtigt. Gerade bei Wachstumsaktien ist ein hoher Wert beim KGV keine Seltenheit und kann gerade aufgrund der Prognosen im Hinblick auf das Wachstum begründet sein. Diesen Umstand berücksichtigt das PEG-Ratio, welches das KGV ins Verhältnis zum erwarteten prozentualen Gewinnwachstum, häufig über drei bis fünf Jahre, setzt. Bei einem Wert von unter eins wird hierbei häufig eine Unterbewertung angenommen.

Weitere Multiples für unterbewertete Aktien

Es gibt unzählige weitere Ratios der Fundamentalanalyse, die beurteilen sollen, ob eine Aktie als unterbewertet oder überbewertet gilt. Zu nennen sind hier beispielsweise noch die Eigenkapitalrendite (ROE), der Verschuldungsgrad oder die Dividendenrendite zu nennen, die ebenfalls weit verbreitet sind. Egal welche Kennzahlen man am Ende des Tages betrachtet, es ist wichtig, die Umstände der Branche zu beachten, mögliche Chancen und Risiken der Zukunft zu vergleichen und die Eigenschaften des Geschäftsmodells zu berücksichtigen sowie eine historische Betrachtung der Kennzahlen vorzunehmen. Denn nur weil das KGV beispielsweise bei unter 10 liegt heißt es noch lange nicht, dass man dieses Wertpapier in sein Depot kaufen sollte und, dass ein Investment ohne Risiko erfolgen kann. Ein Risiko besteht immer, egal wie unterbewertet die Aktie – auch im Vergleich – scheint.

Value Investing Strategie von Warren Buffett

Es gab kaum andere Personen, die so viel Einfluss auf die Anlegerwelt haben wie Warren Buffett. Er gilt als die Verkörperung des Value Investings am Aktienmarkt, also der Anlagestrategie, bei der man Aktien unterbewertet kauft, wenn sie unter ihrem Wert handeln. Bereits seit mehreren Jahrzehnten verfolgt die Investment-Legende diese Strategie und kann dabei eine gute Kursentwicklung vorweisen. Hierbei konzentriert er sich auch unter anderem die von uns angesprochenen Kennzahlen, predigt allerdings auch immer wieder, dass die Unternehmen ein solides Geschäftsmodell, eine starke Wettbewerbsposition und ein gutes Management besitzen sollten.

Weitere verbreitete Anlagestrategien

Einleitung

Wachstum

In unserem Wachstumsdepot suchen wir nach Investitionen mit hohem Wachstumspotenzial und lassen in dieser Hinsicht bspw. die Entwicklung der Dividende und Dividendenrendite außer Acht. Es geht hier primär darum das Wachstumspotenzial im Geschäftsmodell und der Branche so nutzen zu können, sodass Rendite über Kurssteigerungen erzielt wird. Hier würde es wenig Sinn machen alleine das KGV betrachten, da möglichweise noch gar kein Gewinn erzielt wird. Unter anderem das PEG-Ratio würde an dieser Stelle eine Alternative darstellen. Auch bspw. die Einordnung des Verschuldungsgrads müsste hier im Vergleich zu etablierten Konzernen anders erfolgen, da aufgrund des hohen Potenzials auch ein höherer Wert gerechtfertigt sein könnte.

Dividenden

Cashflow

Technische Analyse als Hilfsmittel

Aus unserer Sicht wird die Kraft der technischen Analyse aktuell noch sehr unterschätzt und kann auch über das Traden hinaus eingesetzt werden. Wer sich genaustens mit diesem Werkzeug auseinandersetzen möchte, sollte einen Blick in unseren Ausbildungsbereich werfen, in dem wir ebenso einen Kurs zur Technischen Analyse eingebaut haben. Wer sich darüber hinaus für das Traden interessiert und seine Rendite nicht nur über langfristige Investments erwirtschaften möchte, dem können wir die Chartsekte ans Herz legen!

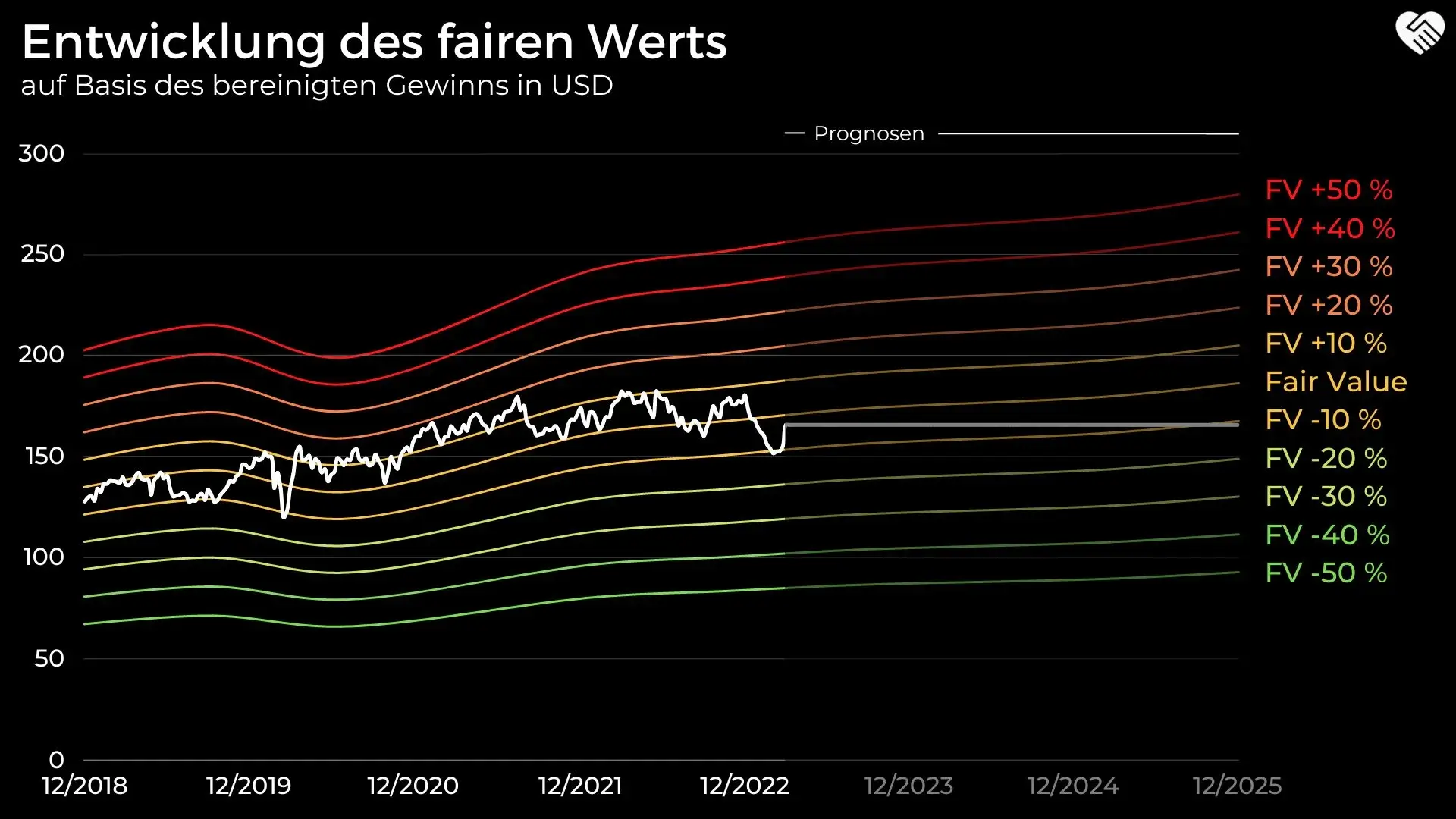

Fair Value Tool in unseren Analysen

In unseren wöchentlichen Aktienanalysen haben wir im Kapitel der Analyse der Branche und des Konkurrenzvergleichs eine Entwicklung des Fair Values auf Grundlage des bereinigten Gewinns eingebaut. Dieses zeigt stets an, bei welchem Aktienkurs / Marktpreis eine Unterbewertung und wann eine Überbewertung erreicht ist und erweitert damit unsere Interpretationen und Rückschlüsse in den Analysen. Hierbei ist allerdings genauso zu beachten, dass diese Entwicklung alleinstehend nur eine bedingte Aussagekraft hat. Nachfolgend seht ihr ein Beispiel aus unserer Analyse zu Johnson & Johnson.

Zu unserer ausführlichen Aktienanalyse von Johnson & Johnson vom 09.04.2023 gelangt ihr hier:

Autor dieses Lexikon-Artikels

Mathis Laue

Weitere Lexikon-Artikel

- Alle

- A

- B

- C

- D

- E

- F

- G

- H

- I

- K

- M

- N

- O

- P

- R

- S

- T

- U

- W

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/