Inhaltsverzeichnis Diversifikation

Was bedeutet Diversifizierung einfach erklärt?

Im Bereich der Geldanlage bedeutet die Diversifizierung, dass das angelegte Kapital auf mehrere Anlageklassen aufgeteilt wird. Dies nennt man auch Asset-Allocation und wird häufig mit dem Merksatz “Lege nicht alle Eier in einen Korb” beschrieben. Dieser Satz zielt darauf ab, dass man sein Risiko generell streuen sollte und nicht alles auf eine Karte setzen sollte.

Was ist Diversifikation bei Aktien?

Rein auf Aktien bezogen bedeutet Diversifikation, dass man kein Unternehmen in seinem Depot zu hoch gewichten oder nur in eine Branche oder Region investieren sollte. Ein Totalausfall dieser Position würde zu große Auswirkungen haben oder sogar gegebenenfalls zur Handlungsunfähigkeit führen. Je nach Risikobereitschaft ist es deshalb ratsam sein Portfolio mit verschiedenen Aktien aus unterschiedlichen Branchen und Regionen zu diversifizieren.

Kostenlose Aktienanalyse zu Nike 📈

Melde dich in unserem kostenlosen Newsletter an und wir schicken dir direkt unsere große 64-seitige Analyse zu der Dividendenaktie Nike zu. Das Unternehmen ist weltweit bekannt und die Aktie liefert seit Jahrzehnten hohe Renditen ab, aber ist ein Kauf zum aktuellen Kurs auch attraktiv?

Wir schicken dir in unserem Newsletter keinen Spam. Nur Marktupdates, Angebote, Aktienanalysen und Wissenswertes – damit du immer auf dem Laufenden in Bezug auf die Börse und Aktien bist.

Wie viele Aktien für Diversifikation?

Dies hängt generell davon ab welche Aktien man im Depot hat und wie diese miteinander korrelieren. Sind bspw. alle Aktien aus einer Branche, dann ist auch bei einer hohen Anzahl keine gute Diversifikation gegeben. Sofern allerdings ein guter Mix vorliegt zeigen viele Studien bereits eine starke Abflachung des Effekts der Risikominimierung durch eine Diversifikation ab 20 Aktien.

Systematisches Risiko vs unsystematisches Risiko

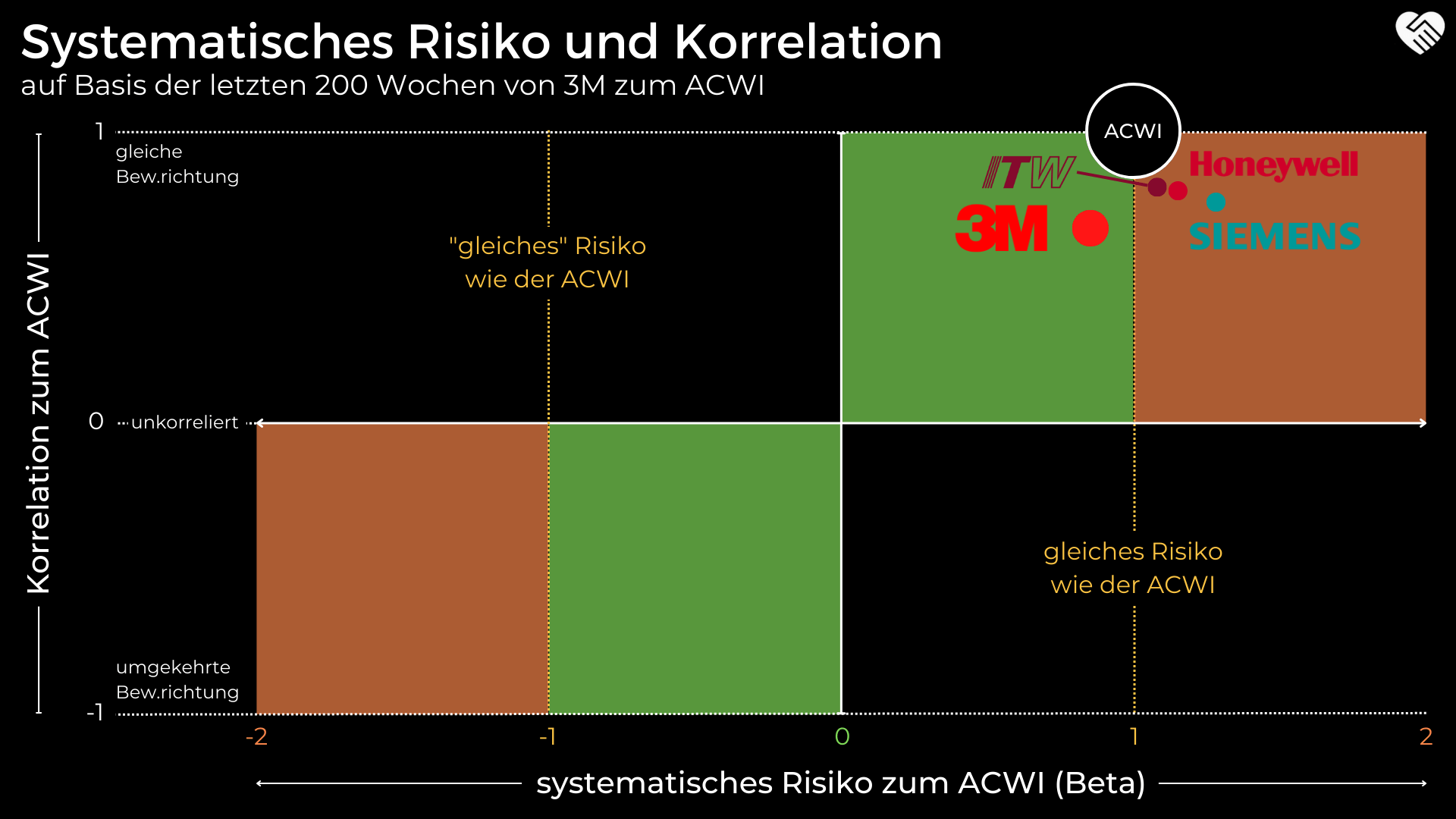

Generell unterscheidet man zwischen dem systematischen und dem unsystematischen Risiko, wobei nur letzteres durch eine gute Diversifikation weitestgehend reduziert werden kann. Das systematische Risiko eines Portfolios bleibt bestehen und kann nur durch die Auswahl der Risikoklasse der Aktien beeinflusst werden. Dies thematisieren wir in jeder Aktienanalyse, wie bspw. hier für 3M:

Systematisches Risiko vs unsystematisches Risiko

Generell unterscheidet man zwischen dem systematischen und dem unsystematischen Risiko, wobei nur letzteres durch eine gute Diversifikation weitestgehend reduziert werden kann. Das systematische Risiko eines Portfolios bleibt bestehen und kann nur durch die Auswahl der Risikoklasse der Aktien beeinflusst werden. Dies thematisieren wir in jeder Aktienanalyse, wie bspw. hier für 3M:

Unsere ganze Analyse zu dem Dividendenkönig 3M findest du hier:

Autor dieses Lexikon-Artikels

Jan Fuhrmann

Weitere Lexikon-Artikel

- Alle

- A

- B

- C

- D

- E

- F

- G

- H

- I

- K

- M

- N

- O

- P

- R

- S

- T

- U

- W

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/