Dividendenstrategie

Definition Dividendenstrategie

Eine Dividendenstrategie zeichnet sich dadurch aus, dass der Anleger seinen Fokus ganz klar auf Aktien mit Dividendenausschüttungen legt. Kriterien hierfür wären beispielsweise regelmäßige, stabile und möglicherweise stark wachsende Gewinnbeteiligungen. Meistens handelt es sich hierbei um bereits lange am Markt gehandelte Aktien, da oftmals am Anfang eines Unternehmensleben erst Kapital zur Wachstumsgenerierung aufgewendet wird und der Hauptfokus nicht auf Dividenden liegt. Weit verbreitet sind in dieser Hinsicht auch Dividendenfonds und Indexe, die entsprechend nur Anteile von Unternehmen mit aufnehmen, die zu einer Dividendenstrategie passen. Aus Deutschland gibt es als Beispiel den DivDAX, der aus den 15 DAX Unternehmen mit der höchsten Dividendenrendite besteht, welche in Prozent angegeben wird.

Vorrangiges Ziel dieser Anlagestrategie ist es sich neben den Gewinnen aus Kursteigerungen, über die Zeit mit den Dividenden ein passives Einkommen aufzubauen, um sich beispielsweise später die Rente aufzubessern. Sich ein solches Portfolio aufbauen zu können benötigt einerseits Zeit und andererseits viel Kapital, um neben der allgemeinen Wertentwicklung der Kurse (Renditen) von Dividenden ein passendes Einkommen zu generieren. Da ggf. eine hohe Steuerbelastung die Folge sein kann, sollte man sich mit steueroptimierten Lösungsansätzen beschäftigen.

Video: Die beste Dividendenstrategie für dich!

Was sind Dividenden?

Um eine Dividendenstrategie grundlegend verstehen zu können ist es vorerst wichtig zu wissen, was Dividenden überhaupt sind. Als Dividenden beschreibt man kurzgesagt Gewinnausschüttungen an die Aktionäre eines Unternehmens, die die Investoren am Gewinn beteiligen. Hierzu wird das Geld den Investoren direkt überwiesen, das je nachdem wie viele Anteile sie halten unterschiedlich hoch ausfallen kann. Häufig werden Dividenden als neuer Zins bezeichnet, was gerade in der Zeit der niedrigen Zinsen oder Null Zinsen weit verbreitet war. Wer eine noch ausführlichere Definition haben möchte, kann gerne einen Blick auf unseren Lexikonartikel zur Dividende werfen.

Kostenlose Aktien-Updates 📈

Wenn du gute Chancen bei Aktien nicht verpassen willst, dann trete unserem kostenlosen Telegram-Kanal bei. Wenn beispielsweise eine Aktie crasht, geben wir euch hier ein detailliertes Update und schätzen die aktuelle Lage für euch ein. Mit dabei waren bspw. schon PayPal, Walgreens Boots Alliance, Coca-Cola, Nike, Bayer, Alphabet und viele mehr.

In unserem Telegram-Kanal findest du außerdem bereits mehrere kostenlose Bewertungsszenarien, die in der Form sonst nur in unseren Aktienanalysen exklusiv für Mitglieder zu finden sind!

Ansatzpunkte von Dividendenstrategien

Dividendenstrategie ist nicht gleich Dividendenstrategie. Es gibt unterschiedlichste Ansätze, auf die man seinen Fokus legen kann und die die entsprechende Strategie für das eigene Portfolio am Ende des Tages formen. Auf zwei Ansätze für Dividendenaktien, die bei Anlegern weit verbreitet sind, werden wir nun als Beispiele eingehen.

Dividendenwachstum

Ein Ansatz beruht auf der Fokuslegung auf das Dividendenwachstum. Bei dieser Strategie werden Aktien von Unternehmen gekauft, die ihre Dividenden in regelmäßigen Abständen möglichst stark erhöhen. Ziel der Anleger ist es hierbei entsprechend über die Zeit möglichst steigende Erträge aus den Dividendenzahlungen zu erzielen und so auf lange Sicht ein möglichst hohes passives Einkommen durch Ausschüttungen zu generieren.

Dividendenrendite

Bei diesem Ansatz werden Aktien von Unternehmen gekauft, die eine hohe Dividendenrendite aufweisen. Die Dividendenrendite wird berechnet, indem die jährliche Dividendenausschüttung durch den Aktienkurs geteilt wird, und in Prozent angegeben. Bei dieser Strategie geht es Anlegern vorrangig darum aus den Dividendenerträgen eine möglichst hohe Rendite zu bekommen. Zur Begrifflichkeit der Dividendenrendite haben wir bereits einen Lexikonartikel erstellt, der gerade für Dividendeninvestoren interessant und wichtig ist.

Kriterien zur Auswahl von Dividendenaktien

Wer eine Anlagestrategie mit Fokus aus Dividenden an der Börse fahren möchte, sollte sich bereits im Vorhinein Gedanken darüber machen, wie genau er seine Aktien auswählen möchte. Gerade wenn es darum geht Wertpapiere mit hohen und stabilen Ausschüttungen ausfindig zu machen, sollte man neben den geläufigen Aspekten einer Aktienanalyse auch speziell auf Dividendenstrategien angepasste Bestandteile berücksichtigen. Auf für uns bei dieser Strategie wichtige Aspekte werden wir nun einen Blick werfen.

Dividendenhistorie

Als wichtigen Bestandteil einer Dividendenstrategie sollte man sich anschauen, wie stabil die Dividenden in der Vergangenheit überhaupt waren, um einzuschätzen, wie die Ausschüttungen in der Zukunft weitergehen können. Konnte das Unternehmen die Ausschüttungen bereits seit Jahrzehnten erhöhen, ist dies ein ganz klares Zeichen für Stärke und Stabilität. Wenn die Gewinnausschüttungen allerdings sehr schwankend sind und in einigen Jahren stark gekürzt werden mussten, ist das Risiko für den Aktionär, der dividendenstarke Titel mit aufnehmen möchte, deutlich zu hoch. Hat ein Unternehmen es geschafft seine Dividende seit 25 Jahren zu erhöhen, erhält dieses den Titel Dividendenaristokrat, bei 50 Jahren gelten sie als Dividendenkönige. Aristokraten und Dividendenkönige gelten als zuverlässige Dividendenaktien, da sie für Stabilität stehen. Hierfür gibt es an der Börse bereits sehr verbreitete ETFs und Indexe, die lediglich Dividendenaristokraten abbilden und mit in die ETFs aufnehmen. Gleichzeitig gibt es weitere Dividendenfonds, jedoch auch welche, die thesaurierend sind und die ausgeschütteten Dividendenerträge reinvestieren. Hierdurch kann man gerade auf Sicht vieler Jahre vom Zinseszinseffekt profitieren.

Kennzahlen

Auch wenn man Dividendenaktien kaufen möchte, sollte man sich die Entwicklung von Kennzahlen vor Augen führen. Gilt das Unternehmen auf dem aktuellen Niveau als historisch überbewertet, sollte man mit einem Kauf eventuell lieber nochmal warten. Die am meisten genutzten Aktienkennzahlen sind hierbei das KGV (Kurs-Gewinn-Verhältnis) oder auch das KUV (Kurs-Umsatz-Verhältnis), die alleinstehend zwar keine umfängliche Analyse zulassen, das Gesamtbild allerdings ergänzen können. Gerade als Dividendeninvestor könnte man zudem ein Blick auf die Kennzahlen des Dividendenwachstums , der Dividendenrendite oder auch der Ausschüttungsquote werfen. Sowohl die Dividendenrendite als auch das Dividendenwachstum hatten wir vorhin bereits als Ansatzpunkte einer Dividendenstrategie vorgestellt.

Technische Analyse

Neben der allgemeinen Entwicklung der Dividendenpolitik eines Unternehmens, sollte man sich bei der Auswahl möglicher Dividendenwerte bei seiner Dividendenstrategie auch die Macht der technischen Analyse nutzen. Hierbei kann man neben der allgemeinen Trendeinordnung auch Vergleiche im Hinblick auf die Wertentwicklung, bzw. Gesamtperformance vornehmen. Hierdurch hat man die Möglichkeit als Aktionär die besten Dividendenwerte herauszusuchen, die mit einer hohen Wahrscheinlichkeit auch in Zukunft stabile Renditen bzw. Gewinne abwerfen können. Auch ein Vergleich mit auf Dividenden ausgelegten Indexen oder ETFs kann durchaus sinnvoll sein.

Vorteile einer Dividendenstrategie

Gegenüber Investitionen in Wachstumswerte, die häufig mit einem höheren Risiko verbunden sind, haben Dividendenstrategien einige Vorteile. Zum einen kann ein auf Dividendentitel ausgelegtes Depot dazu beitragen neben den Kursgewinnen und der allgemeinen Wertentwicklung ein möglicherweise hohes passives Einkommen zu generieren. Ebenso ist das Risiko bei einer Investition in Dividendentitel wesentlich geringer als bei Wachstumswerten, die vielleicht noch unprofitabel sind. Im Schnitt sind dividendenstarke Aktien bezogen auf den Aktienkurs aber auch die fundamentale Entwicklung weitaus weniger volatiler und können für Stabilität im Depot sorgen. Gerade für Personen, die also zum Beispiel keinen allzu langen Anlagehorizont haben und kein hohes Risiko in Kauf nehmen können, eignet sich im Vergleich zu einer Wachstumsstrategie eher eine Dividendenstrategie, in der sie ihr Geld anlegen können.

Nachteile einer Dividendenstrategie

Selbstverständlich gibt es aber auch nicht nur vorteilhafte Punkte, sondern ebenso Nachteile bei einer Dividendenstrategie, die berücksichtigt werden sollten. Einer der größten Nachteile dürfte hierbei die Steuerlast sein, die bei Dividendenstrategien im Vergleich höher ist. Deshalb sollte man sich mit steueroptimierten Lösungsmöglichkeiten beschäftigen. Ebenso sind die Zahlungen nicht für die Zukunft gesichert und können von den jeweiligen Unternehmen gekürzt oder im schlimmsten Fall ganz eingestellt werden. Genau aus diesem Grund ist es auch hier wichtig sich bereits vor einem Investment Gedanken darüber zu machen, wann man verkaufen möchte und ebenso den Punkt der Diversifikation beim Investieren zu berücksichtigen. Ohne ausreichende Diversifikation mithilfe verschiedener Unternehmen ist das Risiko für das den Anleger hoch – dies bezieht sich jedoch nicht nur auf Strategien, die auf Dividenden ausgelegt sind, sondern auch auf andere Strategien, die bspw. vorrangig hohe Kursgewinne anstreben.

Aktienrückkäufe vs. Dividendenzahlungen

Aktienrückkäufe werden sehr selten als Alternativen zu Dividendenzahlungen genannt und nur wenigen Anlegern bekannt, sind allerdings in einigen Fällen die bessere Option. Bei Aktienrückkäufen kauft das jeweilige Unternehmen am Markt gehandelte Aktien auf und senkt somit das Angebot. Da die Anzahl der gehandelten Aktien sinkt und somit der Wert pro Anteil steigt, ist oftmals eine möglicherweise hohe Kurssteigerung die Folge. Es gibt Einzelaktien, wie beispielsweise Apple, die bereits seit einigen Jahren ihre Aktien am Markt in hohem Ausmaß zurückkaufen und gerade in diesem Fall die Gesamtperformance ihres Wertpapiers maßgeblich positiv beeinflussen.

Ob ein Unternehmen lieber Aktien zurückkauft oder Dividenden zahlt, hängt oftmals mit der jeweiligen Dividendenpolitik des Konzerns zusammen. Allerdings sollte man als Anleger auch die Vorteile der Aktienrückkäufe beachten und die Nachteile der Dividendenzahlungen ihnen gegenüber.

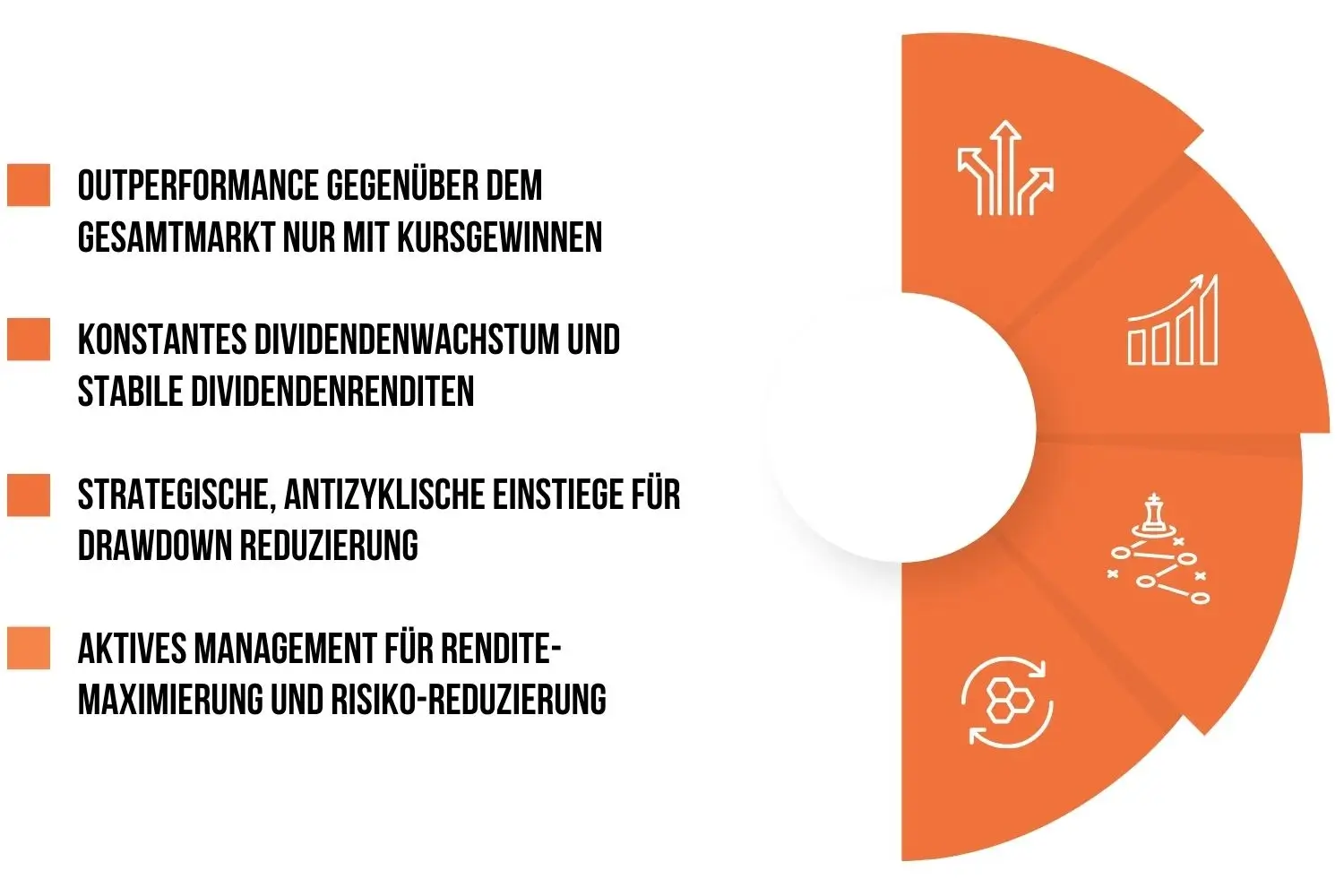

Unser Dividendendepot

Neben unserem Wachstumsdepot und Cashflowdepot, haben wir auch ein Dividendendepot, in das wir seit 2022 jährlich 10.000 € Echtgeld investieren. Hierbei setzen wir auf eine perfekte Synergie aus Unternehmen, die bereits gute Dividenden bei moderater Ausschüttungsquote zahlen und Werte, die zwar noch keine hohe Dividendenrendite aufweisen, aber dafür ein starkes Dividendenwachstum haben. So schaffen wir ein ausgewogenes und auf Diversifikation ausgerichtetes Portfolio, das auch in unsicheren Zeiten eine stabile Rendite durch Kursgewinne und Dividendenerträge abwirft. Das Ziel der Gesamtrendite beläuft sich bei unserem Dividendendepot als Beispiel auf 15,00 Prozent pro Jahr.

Die 12 besten Dividendenkönige

Vor wenigen Monaten haben wir einen Blog zu den 12 besten Dividendenkönigen veröffentlicht und hiermit unser Sammelsurium in der Kategorie “Beste Aktien” erweitert. Als Dividendenkönige gelten jene Aktien, die es geschafft haben seit 50 Jahren ihre Dividenden zu erhöhen und daher als stabile Dividendenwerte gelten Nach 25 Jahren beschreibt man diese als Dividenden Aristokraten.

Doch nur, weil die Dividenden seit so langer Zeit erhöht wurden, heißt es nicht, dass man jede dieser Werte kaufen kann. In unserer Recherche lassen wir neben diesem Aspekt auch stets die technische Analyse, also die Analyse vom Aktienkurs, mit einfließen, um wie in diesem Beispiel die besten Dividendenkönige ausfindig zu machen. Die Aktienauswahl kann nochmals für neue Anreize und Ideen bei seiner Dividendenstrategie sorgen und bisher unbekannte Aktien ausfindig machen.

Autor dieses Lexikon-Artikels

Mathis Laue

Weitere Lexikon-Artikel

- Alle

- A

- B

- C

- D

- E

- F

- G

- H

- I

- K

- M

- N

- O

- P

- R

- S

- T

- U

- W

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/