Kurs-Gewinn-Verhältnis (KGV)

▲ Was ist das KGV?

Das KGV (Kurs-Gewinn-Verhältnis) berechnet sich aus dem aktuellen Aktienkurs geteilt durch den Gewinn je Aktie und gibt an mit dem wie vielfachen des Gewinns das Unternehmen gehandelt wird. Es zählt zu den wohl bekanntesten Kennziffer bei Anlegern und Investoren und wird nicht selten als “heiliger Grahl zur Aktienbewertung” dargestellt. Aber auch die Kritik am KGV ist weit verbreitet, denn aufgrund der Verwendung des Jahresgewinns können nur profitable Konzerne mit der Formel bewertet werden.

Erfahre in unserem ausführlichen Lexikoneintrag ebenso ab welchen Richtwerten eine Aktie über- oder unterbewertet ist und wie es um das KGV in verschiedenen Branchen an der Börse steht.

Inhaltsverzeichnis KGV

KGV Aktien Bedeutung und Definition

Das Kurs-Gewinn-Verhältnis oder auch price-to-earnings ratio (P/E ratio) auf Englisch, ist eine Kennzahl der Fundamentalanalyse, die von Investoren zur Bewertung von Unternehmen genutzt wird. Sie gilt als einer der beliebtesten fundamentalen Aktienkennzahlen und ist auch in der deutschen Aktionärskultur weit verbreitet. Es ist eine Messgröße dafür, wie hoch das Vielfache des aktuellen Gewinns ist, den man pro Aktie zahlen muss, wenn man zum aktuellen Kursniveau kaufen würde. Das KGV ist eine wichtige Kennzahl bei Aktien, die Aufschluss darüber gibt, wie günstig oder teuer ein Unternehmen aktuell bewertet ist.

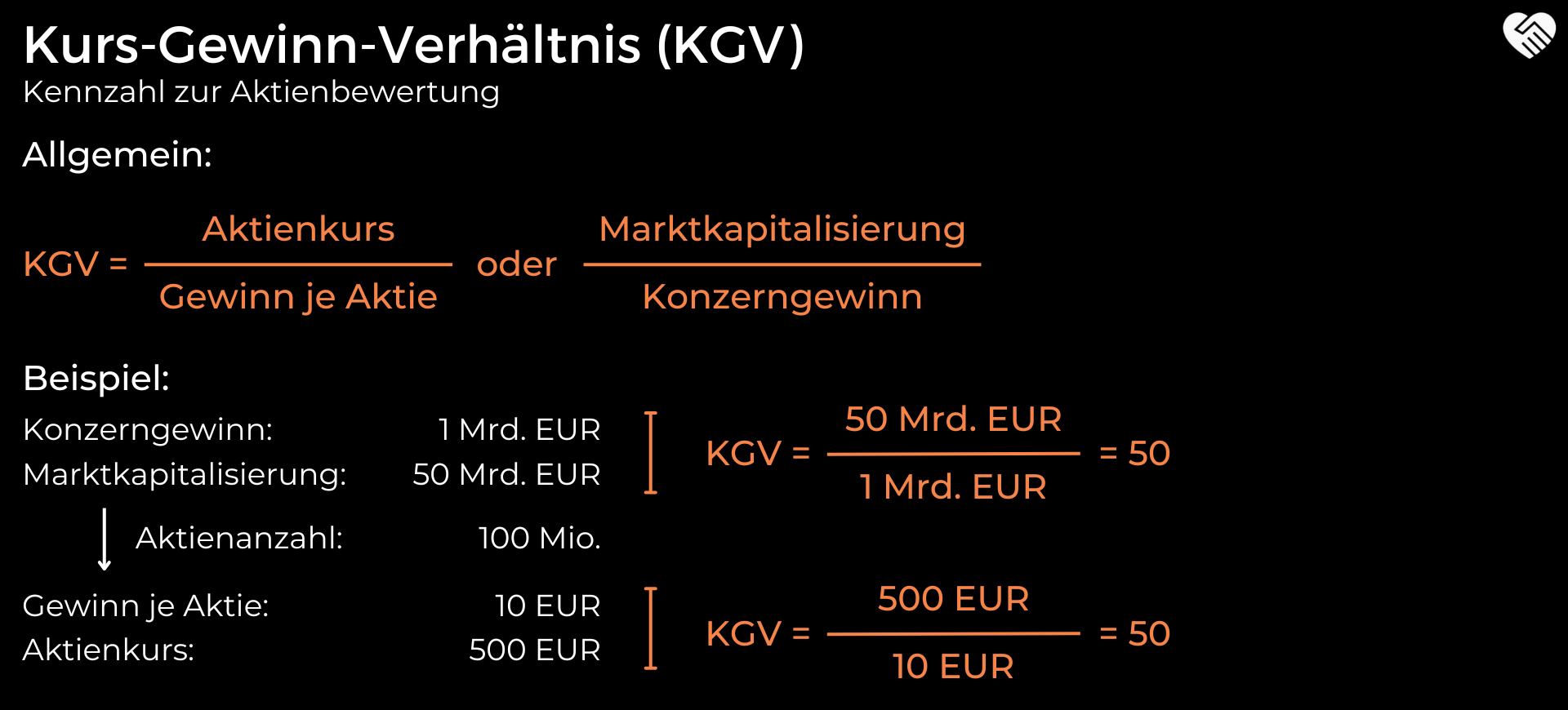

Berechnung des KGVs bei Aktien

Nachlaufendes KGV

Meistens handelt es sich bei der Berechnung um das sogenannte nachlaufende KGV, wo die Gewinne der Vergangenheit betrachtet werden. Um das nachlaufende KGV nun zu berechnen, teilt man den aktuellen Aktienkurs durch den Gewinn je Aktie des Unternehmens im vergangenen Geschäftsjahr. Nehmen wir als Beispiel ein Unternehmen mit einem Aktienkurs von 10 € und einem Gewinn von 2 € je Aktie im letzten Geschäftsjahr. In diesem Fall würde sich das KGV der Aktiengesellschaft auf 5 belaufen.

Eine andere Methode der Berechnung basiert auf dem Teilen des Börsenwertes durch den gesamten Konzerngewinn, aus welchem dasselbe Ergebnis resultiert. Ein entsprechendes Beispiel mit einfachen Zahlen für beide Formeln (Aktienkurs / Gewinn je Aktie und Börsenwert / Unternehmensgewinn) ist unten abgebildet.

Das bedeutet, dass bei einer Investition von 10 €, jedes Jahr 2 € Gewinn erzielt werden. Das investierte Geld würde demnach in fünf Jahren zurückverdient werden. Die Kennzahl gibt aber nicht nur Auskunft über die Zeit, die benötigt wird, um das investierte Kapital zurückzugewinnen, sondern auch über die erwartete Rendite. Der Kehrwert des KGV kann dabei helfen, die erwartete Rendite, bzw. das Kurspotential abzuleiten. In diesem Beispiel wäre dies 1/5 oder 0,2. Das entspricht also einer Rendite von 20 % pro Jahr.

Kostenlose Aktienanalyse zu Nike 📈

Melde dich in unserem kostenlosen Newsletter an und wir schicken dir direkt unsere große 64-seitige Analyse zu der Dividendenaktie Nike zu. Das Unternehmen ist weltweit bekannt und die Aktie liefert seit Jahrzehnten hohe Renditen ab, aber ist ein Kauf zum aktuellen Kurs auch attraktiv?

Wir schicken dir in unserem Newsletter keinen Spam. Nur Marktupdates, Angebote, Aktienanalysen und Wissenswertes – damit du immer auf dem Laufenden in Bezug auf die Börse und Aktien bist.

Erwartetes KGV

Das erwartete KGV (engl. Forward-P/E-Ratio) basiert auf der eigentlich selben Berechnung. Lediglich beim Gewinn werden nicht die letzten 12 Monate, bzw. das letzte Geschäftsjahr betrachtet, sondern der erwartete Gewinn (Gewinnerwartungen, Gewinnschätzungen) verwendet. Nachteil hierbei ist, dass keiner in die Zukunft schauen kann und die Ertragskraft nicht genau prognostiziert werden kann und man sich nie auf die Gewinnschätzungen verlassen kann. In der Regel verwenden Anleger daher lieber das zuerst vorgestellte, nachlaufende KGV mit dem letzten Jahresgewinn des Wertpapiers und verlassen sich nicht auf Gewinnerwartungen.

Shiller P/E

Das Shiller Price to Earnings Ratio, auch als Shiller KGV oder Shiller P/E bekannt, ist eine erweiterte Form des klassischen Kurs-Gewinn-Verhältnisses. Auch diese Kennzahl gibt Aufschluss über mögliche Über- oder Unterbewertungen eines Wertpapiers, verwendet allergings den durchschnittlichen, inflationsbereinigten Unternehmensgewinn der letzten zehn Jahre. Hierdurch wird eine Glättung der Gewinne vorgenommen, wodurch die Auswirkungen einzelner Jahre mit besonders hohem oder niedrigem Gewinnwachstum minimiert werden. Ebenso ist die Kennzahl unabhängiger von dem aktuellen Konjunkturzyklus einer Branche und hat dadurch gerade bei der Entwicklung zyklischen Branchen eine erhöhte Aussagekraft.

Was ist ein guter Wert bei Aktien? Richtwerte beim KGV

Es ist wichtig zu beachten, dass es kein einheitliches Verständnis darüber gibt, wann ein hohes oder niedriges Ergebnis bei Aktien erreicht ist und man sich ebenso wenig an die Ergebnisse der Kennziffern klammern sollte.

In der Regel werden jedoch Verhältnisse von unter 12 als niedrig (unterbewertet) und Werte von über 20 als hoch (Überbewertung) angesehen. Es ist jedoch zu beachten, dass die Kennzahl nur in Kombination mit anderen Multiples betrachtet werden sollte und dass eine isolierte Betrachtung keine umfassende Analyse eines Wertpapiers ermöglicht. Es ist daher immer wichtig, den gesamten Markt und vor allem die jeweilige Branche des betrachteten Unternehmens zu berücksichtigen, um eine aussagekräftige Bewertung vornehmen zu können. Auch die Marktphase kann enormen Einfluss auf die Bewertung im Hinblick auf das KGV haben. Gerade in sehr guten Marktphasen sind die Bewertungen vom Gesamtmarkt wesentlich höher als in schwächeren.

Auch bei Wachstumsaktien, die in vielversprechenden Märkten agieren, ist der Wert meist höher als bei konservativeren Titeln. Dies liegt daran, dass die Börse das zukünftig erwartete Wachstum der Aktie bereits einpreist. Oft erlangen diese Unternehmen erst mit den kommenden Geschäftsjahren ein hohes Gewinnwachstum. Ebenso muss ein niedriges KGV von unter 12 nicht direkt eine Unterbewertung sein, sondern kann vielmehr auch gerechtfertigt sein.

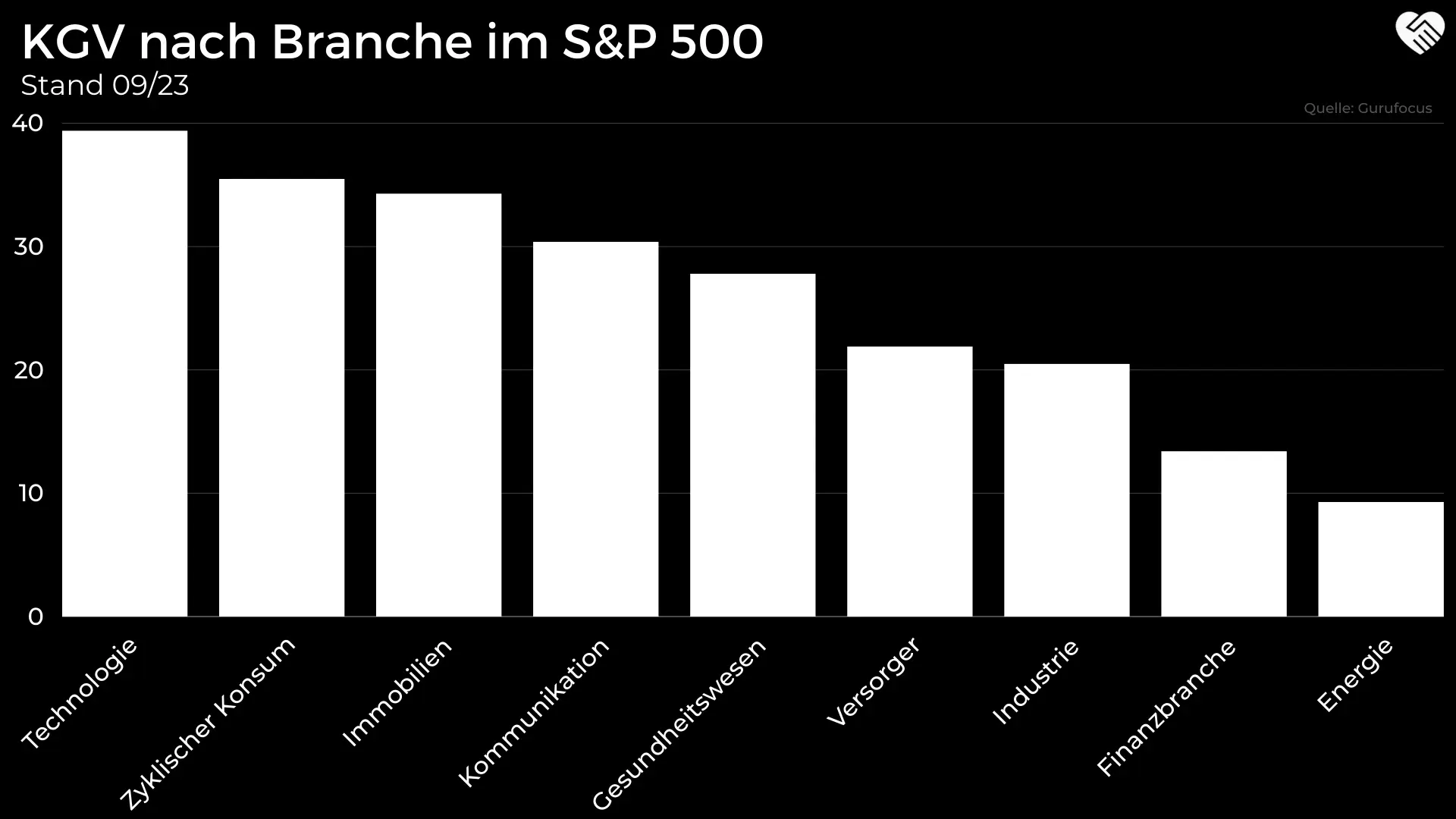

KGV unterschiedlicher Branchen in Zahlen

Wie bereits erwähnt muss das jeweilige Umfeld des Unternehmens bei der Interpretation berücksichtigt werden. Einige Branchen, wie beispielsweise der Technologiesektor, weisen in der Regel einfach vielfach höhere KGVs aus und würden bei einer einfachen Betrachtung, ob der Wert bei unter 12 liegt, zu jeder Zeit als massiv überbewertet gelten.

Obwohl wir selbst einen Branchenvergleich zur Orientierung als nicht gänzlich geeignet halten, ist dies dennoch besser als die stumpfe Einordnung nach bestimmten Werten, die hierbei für alle Industrien und Aktiengesellschaften gleichermaßen gelten. Dennoch sollte immer die individuelle Situation des Unternehmens berücksichtigt werden.

Man sieht recht gut, dass sich die Aktienbewertungen im Hinblick auf das KGV auch aktuell stark unterscheiden. So sollte die Bewertung einer Technologieaktie grundlegend anders ablaufen als bei einem Wert aus der Versorgerbranche. Stand September 2023 belief sich der Wert des Technologiesektors in Zahlen ausgedrückt auf knapp 40,00, während die Versorger beispielsweise mit etwas über 20,00 bewertet waren.

Kritik an der Kennzahl

Bei vielen Anlegern gilt die Kennzahl als der „heilige Grahl“ zur Bewertung eines Investments und ist ein entscheidender Faktor bei der Entscheidung des Aktienkaufs. Bei einigen Brokern wird das KGV stets angezeigt und vermittelt so fälschlicherweise das Bild einer umfassenden Fundamentalanalyse. Was viele dabei allerdings nicht beachten, sind die sehr wohl vorhandenen negativen Seiten der Kennzahl.

Zum einen ist hier die ausschließliche Verwendung des Jahresüberschusses zu nennen, bei dem gleich mehrere Aspekte zum Tragen kommen. Denn logischerweise wird bei der Aktienkennzahl lediglich der Gewinn in Relation gesetzt, ohne beispielsweise den Umsatz, die Vermögenswerte oder den Cashflow zu berücksichtigen. Dies ist insbesondere deshalb ein Problem, da der Gewinn eines Unternehmens zum Beispiel durch Abschreibungen in einem Geschäftsjahr sehr viel geringer ausfallen kann als er üblicherweise ist und die Bewertung des Unternehmens somit verzerrt wird. Solche Sondereffekte erhöhen in dem Fall das KGV und können uns deshalb ein Bild der Überbewertung vermitteln, obwohl dies wie in dem Beispiel anhand von Sondereffekten wie Abschreibungen begründet werden kann.

Auf der anderen Seite ist das KGV auch eine Kennzahl, die keinesfalls für alle Unternehmen gleichermaßen zu verwenden ist. Um eine wirkliche Aussagekraft zu besitzen, benötigt man eine Aktie, dessen Gewinne nicht unglaublich volatil- und auch erstmal vorzufinden sind. Denn das Kurs-Gewinn-Verhältnis auf ein Unternehmen zu beziehen, das noch Verlust erwirtschaftet macht wenig Sinn, ebenso hat das KGV wenig Aussagekraft bei einem Unternehmen, bei welchem die Gewinne noch nicht als stabil gelten.

Mögliche ergänzende Kennziffern

Wie bereits vielfach angesprochen ist auch das KGV nicht der “heilige Grahl” zur Aktienbewertung, sondern sollte bei möglichen Investitionen immer nur einen Teil der Analyse repräsentieren. Um möglichst viele Seiten abzudecken bietet es sich daher an unterschiedlichste Kennziffern zu betrachten und vergleichen, weshalb wir nun auf einige eingehen werden.

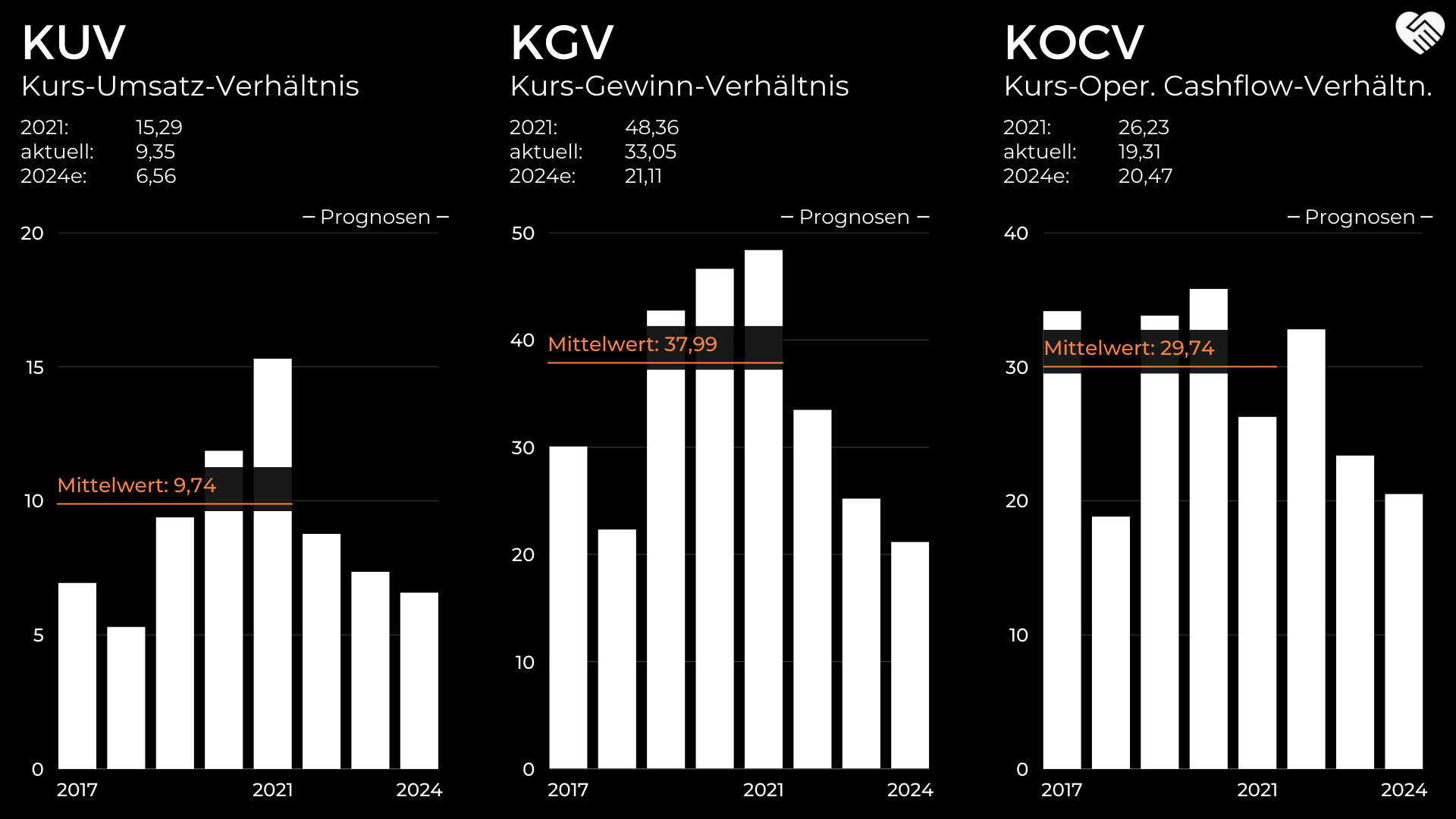

KUV (Kurs-Umsatz-Verhältnis)

KBV (Kurs-Buchwert-Verhältnis)

KOCV (Kurs-Operativer-Cashflow-Verhältnis)

Kennzahlen in unseren Analysen

In unseren Aktienanalysen betrachten wir das Kurs-Gewinn-Verhältnis gemeinsam mit anderen Multiples immer im Kapitel “Historische Bewertung”. Dabei betrachten wir das KGV im zeitlichen Verlauf, um ein besseres Verständnis dafür zu bekommen, wie sich die Bewertung der Aktie im Laufe der Zeit entwickelt hat. Wir ordnen ein, ob die Aktie aktuell historisch günstig oder teuer bewertet ist und erstellen auch eine Hochrechnung für die kommenden Jahre. Ebenso nennen wir, falls vorhanden, kurzfristige Faktoren, die die Kennzahl beeinflussen und das Bild verzerren. Hier ein Beispiel für Caterpillar:

Diese Kennzahl sowie die anderen Multiples sind natürlich aber nur ein Standbein einer aussagekräftigen Aktienanalyse. Unsere gesamte Analyse zu ASML, einer Marktmacht im Halbleitersektor, ist hier:

Autor dieses Lexikon-Artikels

Jan Fuhrmann

Weitere Lexikon-Artikel

- Alle

- A

- B

- C

- D

- E

- F

- G

- H

- I

- K

- M

- N

- O

- P

- R

- S

- T

- U

- W

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/