PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (56 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:13:14 |

Branchenanalyse und Konkurrenzvergleich | 00:26:38 |

Chancen und Risiken | 00:40:17 |

Unsere Bewertung | 00:46:39 |

Technische Analyse | 0:54:03 |

Fazit | 00:58:14 |

Kurzportrait

Aon plc (ISIN: IE00BLP1HW54) ist ein führendes Unternehmen im Bereich des Versicherungswesens und der Branche für Risikomanagement. Dabei ist der Konzern weltweit tätig und kann gerade in den letzten Jahren eine enorm starke Entwicklung der fundamentalen Daten vorweisen. Diese umfasst ein sehr kontinuierliches Wachstum beim Umsatz und eine Verdreifachung der EBIT Marge seit 2018.

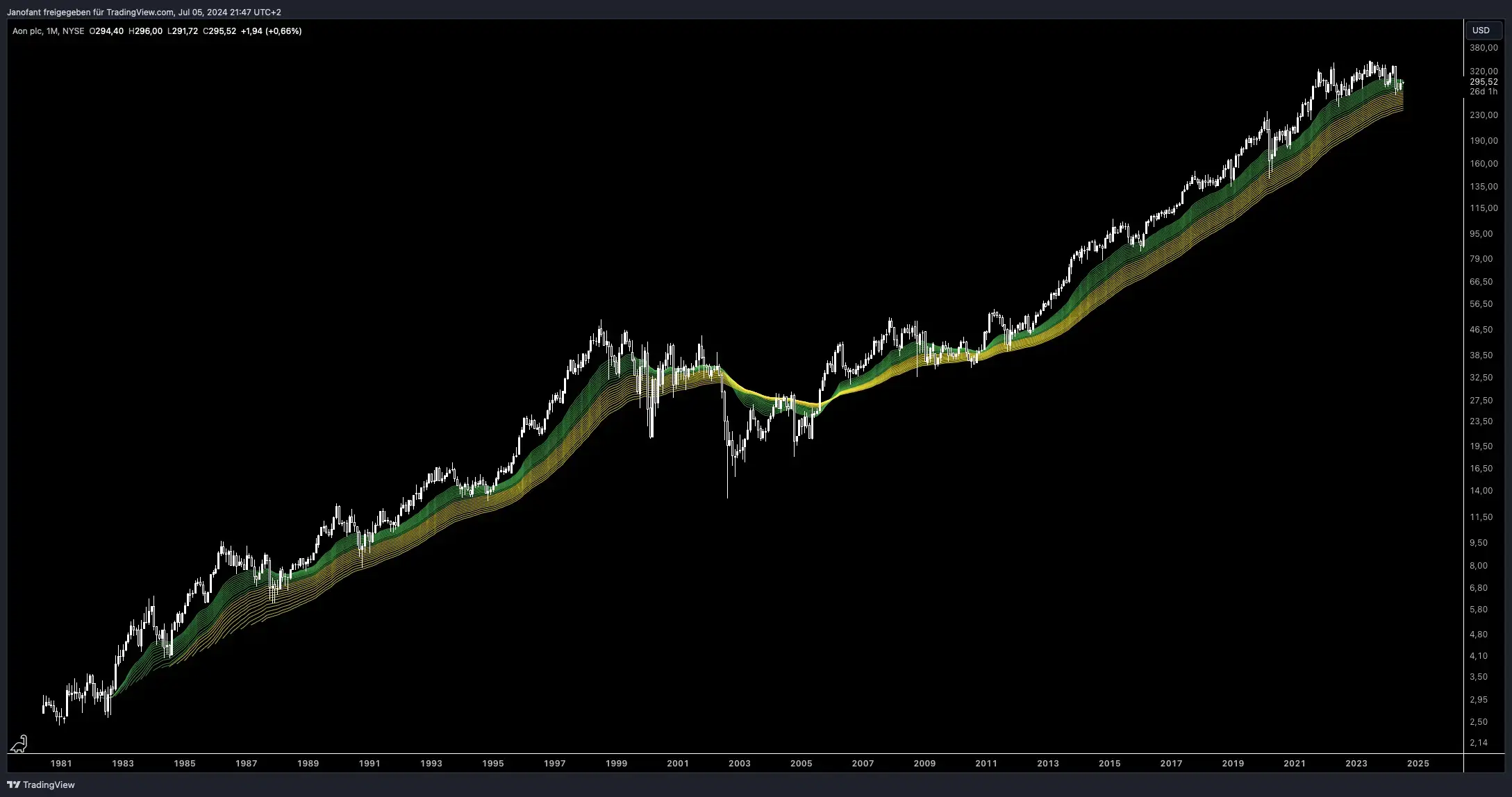

Auch aus der charttechnischen Perspektive ist die Aon-Aktie ein absoluter Vorzeigekandidat. Neben einer sehr dynamischen Entwicklung seit mehreren Jahrzehnten ist speziell eine gleichmäßige Marktsymmetrie auffällig, weshalb die Korrekturen und möglichen Kaufzonen bei Aon mit einer hohen Wahrscheinlichkeit gut einschätzbar sind. Es stellt sich also die Frage, wo sich der Kurs nun stabilisieren wird und welche Kursziele im Anschluss angepeilt werden können.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 06.07.2024.

WKN/ISIN | A2P2JR/IE00BLP1HW54 |

|---|---|

Branche | Finanzwesen |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 64,33 Mrd. USD |

Dividendenrendite | 0,91 % |

KGV | 24,89 |

Firmensitz | London (Großbritannien) |

Gründungsjahr | 1982 |

Mitarbeiter | 50.000 |

WKN/ISIN | A2P2JR/IE00BLP1HW54 |

|---|---|

Branche | Finanzwesen |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | 6/10 |

Technisches WLA-Rating | 9/10 |

Porters Burggraben-Rating | 20/25 |

Marktkapitalisierung | 64,33 Mrd. USD |

Dividendenrendite | 0,91 % |

KGV | 24,89 |

Firmensitz | London (Großbritannien) |

Gründungsjahr | 1982 |

Mitarbeiter | 50.000 |

Inhaltsverzeichnis

1. Das Unternehmen Aon

Geschäftsmodell

Einleitung

Die meisten Privatpersonen kommen mit dem Versicherungsgeschäft vermutlich im Zuge ihrer Verträge mit Erstversicherern wie bspw. der Allianz in Berührung. Wie alle anderen Industrien auch, lässt sich das Versicherungsgeschäft allerdings im Rahmen einer Wertschöpfungskette in verschiedene Teilbereiche untergliedern. Hier kommt Aon als Unternehmen der vorliegenden Aktienanalyse ins Spiel. Der in Irland beheimatete Konzern deckt mit einem umfassenden Dienstleistungsportfolio verschiedene Segmente des Versicherungsgeschäfts ab, welche wir im Folgenden detailliert betrachten wollen.

Doch bevor wir dazu kommen, wollen wir an dieser Stelle auf die Einführung der Aon United Strategie im Jahr 2017 eingehen, welche einen erheblichen Einfluss auf die Entwicklung der fundamentalen Kennzahlen in der jüngeren Vergangenheit genommen hat. Zum einen sieht Aon United eine Fokussierung auf wachstumsstarke Dienstleistungen mit höherem Gewinnpotenzial (bspw. Vermittlung von Schaden- und Unfallversicherungen) vor. Zum anderen soll eine Datenanalysesoftware sowie weitere Technologien eingesetzt werden, um die Kundenzufriedenheit zu erhöhen (bspw. durch einen besseren Vergleich bzw. bessere Empfehlungen von passenden Versicherungen oder Anlagen) und die betrieblichen Abläufe schlanker bzw. effizienter zu gestalten. Die bisherigen Auswirkungen dieser Strategie beschreiben wir in den entsprechenden Abschnitten dieser Analyse ausführlich; bei den fundamentalen Kennzahlen und Daten, speziell beim Wachstum, zeigen sich in jedem Fall deutlich positive Resultate.

Risk Capital

Aon plc gliedert das operative Geschäft in zwei übergeordnete Sparten: Risk Capital und Human Capital. Beide lassen sich wiederum in zwei Segmente gliedern. Der Bereich Risk Capital besteht folglich aus den Segmenten Commercial Risk Solutions und Reinsurance Solutions (Rückversicherungen). Wie der Name des ersteren Segments bereits vermuten lässt, bietet Aon den Klienten verschiedene Angebote im Bereich des Risikomanagements an, wozu in erster Linie Beratungen und daran anknüpfende Empfehlungen und entsprechende Dienstleistungen gehören. Aon besitzt Kompetenzen in verschiedenen Bereichen wie Cyberrisiken, Transaktionshaftungen oder bestimmten Gefahren im Zusammenhang mit wetterbedingten Schäden. Die Angestellten von Aon entwickeln im Zuge ihrer Risikoanalyse maßgeschneiderte Lösungen für die Kunden, welche bspw. auf den Abschluss bzw. die Vermittlung und Empfehlung einer geeigneten Versicherung hinauslaufen.

Innerhalb der Sparte Risk Capital ist Aon zudem als Rückversicherer tätig. Das entsprechende Segment trägt dementsprechend den Namen Reinsurance Solutions und umfasst ein vielfältiges Angebot an Rückversicherungsverträgen, welche Aon mit einer Vielzahl an Erstversicherern abschließt, welche das eigene Risiko minimieren sollen. Der Fokus von Aon liegt in diesem Zusammenhang auf Rückversicherungen im Finanzbereich.

Human Capital

Wie zuvor bereits erwähnt, besitzt Aon plc neben Risk Capital einen zweiten übergeordneten Geschäftsbereich namens Human Capital. Dieser lässt sich in folgende Segmente gliedern: Health Solutions und Wealth Solutions. Im Rahmen des ersteren Segments ist Aon als Versicherungsmakler für Privatpersonen tätig. Als solcher greift Aon plc auf eine eigens entwickelte Analysesoftware zurück, um für die individuellen Ansprüche der Klienten unter mehreren Tausend Versicherungspolicen von mehreren Erstversicherern den bestmöglichen Vertrag zu finden. Auf Basis dieses Vergleichs von Aon werden dann passende Versicherungen empfohlen.

Innerhalb der Wealth Solutions erbringt Aon für Privatpersonen verschiedene Beratungsdienstleistungen, welche auf eine effektive Gestaltung der Altersvorsorge abzielen. In erster Linie werden für Kunden auf der ganzen Welt, ähnlich zu den Angeboten im Bereich der Health Solutions, mehrere Versicherungen für finanzielle Sicherheit im Ruhestand analysiert und empfohlen. Des Weiteren besitzt Aon plc eine Expertise als Anlageberater und unterstützt Klienten somit auch hinsichtlich ihrer finanziellen Anlagen, bspw. in Wertpapiere. Themen wie Pensionsverpflichtungen, passende Anlagen für die eigene Risikoklasse etc. stehen also an der Tagesordnung.

Historie

Gründung

Die Gründung von Aon plc ist bis auf das Jahr 1918 zurückführen, als W. Clement Stone in dem von seiner Mutter erworbenen kleinen Versicherungsunternehmen in Detroit anfing zu arbeiten. Stone spezialisierte sich auf kostengünstige Unfallversicherungen, die er direkt vor Ort abwickelte. Ein Jahr später gründete er seine eigene Agentur, das Combined Registry.

Aufgrund einer besseren Versorgung der Atemwegserkrankung seines Sohnes, zog Stone mit seinem Unternehmen nach Arkansas, Texas, um. Im Jahr 1939 akquirierte er die American Casualty Insurance, um in Dallas, Texas, ein weiteres Standbein aufzubauen. Das Unternehmen wurde später durch den Kauf der Combined Insurance of America erweitert. Im nächsten Schritt spezialisierte sich das Unternehmen verstärkt auf Kranken- und Unfallversicherungen. Generell konnte die Firma in dieser Zeit ein starkes Wachstum vorweisen.

In den 1980er-Jahren übergab Stone die Geschäftsführung an seinen Sohn, dieser konnte das Wachstum des Unternehmens jedoch leider nicht aufrechterhalten (speziell im Vergleich zu dem Wachstum, das seinem Vater gelang), weshalb Stone im Alter von 79 Jahren die Kontrolle erneut übernahm. Kurz darauf wurde sich für ein Zusammenschluss mit Ryan Insurance entschieden und Patrick Ryan übernahm die Position des CEOs. Ryan startete den Konzern als Versicherer für Autokredite und ergänzte diesen später durch eine Versicherung von Vermögenswerten. Im Jahr 1987 wurde der Zusammenschluss der Unternehmen schließlich in Aon umbenannt.

Internationale Expansion

In den 1990er-Jahren fing das Unternehmen an, die internationale Präsenz zu stärken. Aon akquirierte den niederländischen Versicherungsmakler Hudig-Langeveldt und ging damit den ersten Schritt, sich auf die Beratung zu konzentrieren. Dieser wurde durch den Verkauf aller verbleibenden Lebensversicherungsbestände an General Electric bestätigt.

Mit der anschließenden Übernahme der Minet Group und Alexander & Alexander, war Aon vorübergehend der weltweit größte Versicherungsmakler. In den nächsten Jahren übernahm der Konzern den größten spanischen Versicherungsmakler im Einzelhandel Gil y Carvajal und gründete Aon Korea. Es folgte die Akquisition eines italienischen Versicherungsmaklers und die Gründung des Risikomanagement- und Finanzberaters RiskAttack zusammen mit dem Unternehmen Zurich.

Im Jahr 2010 folgte die bisher größte Akquisition von Aon. Das Unternehmen Hewitt Associates wurde für 4,90 Mrd. USD übernommen, was die Beratungskapazitäten im Human Resources Bereich stärkte. Mit der Übernahme wurden 23.000 neue Mitarbeiter und mehr als 3,00 Mrd. USD Umsatz in das Geschäft eingegliedert. Sieben Jahre später folgte der Verkauf von genau dieser Sparte an das Private-Equity-Unternehmen Blackstone für 4,80 Mrd. USD.

Im Jahr 2012 verlegte Aon den Hauptsitz nach London, UK, hielt jedoch an den US-amerikanischen Aktivitäten und Mitarbeitern fest.

Terror und Rückschläge

Zum Zeitpunkt des Terroranschlags am 11. September 2001 beschäftigte Aon 1.100 Mitarbeiter in drei Stockwerken des Südturms. Auf den ersten Einschlag im Nordturm folgte eine sofortige Räumung der Büros. Das zweite Flugzeug traf den Südturm zwischen den Stockwerken 77 und 85 und damit deutlich unterhalb der angemieteten Stockwerke von Aon. Aufgrund der schnellen Reaktion konnte jedoch die große Mehrheit der Mitarbeiter rechtzeitig das Gebäude verlassen bzw. gelangte unter den Einschlagsbereich.

Im Jahr 2009 folgte ein großer Rückschlag für das Unternehmen. Die britische Behörde für Finanzgeschäfte verhängte eine Geldstrafe von 5,69 Mio. GBP aufgrund einer unzureichenden Kontrolle des Unternehmens gegen Bestechung und Korruption. Dabei bestand weiter der Verdacht, dass illegale Organisationen im Ausland unterstützt wurden, beweise konnte jedoch nicht gefunden werden. Wegen der guten Zusammenarbeit bei der Ermittlung gewährte die Behörde Aon ein Rabatt von 30,00 % auf die Strafzahlung.

Im Jahr 2011 folgte erneut eine Geldstrafe aufgrund von Korruptionsfällen. Hierbei fielen Zahlungen i. H. v. 3,60 Mio. USD an Regierungsbeamte in Costa Rica, Ägypten, Vietnam, Indonesien, VAE, Myanmar und Bangladesch auf. Die Strafe wurde von der Börsenaufsichtsbehörde SEC auf 16,26 Mio. USD festgelegt.

Aktionärsstruktur

Die Aktionärsstruktur von Aon wird durch die Investmentgesellschaften Vanguard und BlackRock angeführt. Dabei hält Vanguard mit 8,86 % den größten Anteil. BlackRock folgt mit 6,76 %. Ein weiterer Investor, welcher über der 5,00 %-Marke liegt, ist Massachusetts Financial Services mit 6,72 %.

Geschäftsführung

Gregory C. Case

Case ist seit April 2005 CEO und Mitglied des Board of Directors bei Aon plc. Von 2005 bis 2018 war er zudem President des Unternehmens. Bevor er zu Aon kam, war Case 17 Jahre lang bei der globalen Unternehmensberatung McKinsey tätig, wo er im Shareholders’ Council mitwirkte und die Global Insurance and Financial Services Practice leitete. Vor seiner Zeit bei McKinsey arbeitete er bei der Investmentbank Piper, Jaffray and Hopwood und der Federal Reserve Bank of Kansas City.

Case wurde 2014 und von 2016 bis 2019 als einer der Top-100-CEOs von Havard Business ausgezeichnet.

CEO-Vergütung

Für das Geschäftsjahr 2023 erhielt Case ein Grundgehalt von 1,50 Mio. USD. Dieses wurde mit Stock Awards im Gegenwert von 21,49 Mio. USD erweitert. Über andere Vergütungen kamen noch weitere 0,67 Mio. USD hinzu. Insgesamt belief sich damit seine Vergütung auf 23,66 Mio. USD.

In den Vorjahren lag das Grundgehalt ebenfalls bei 1,50 Mio. USD, lediglich die Stock Awards unterschieden sich maßgeblich. Diese lagen 2022 bei einem Gegenwert von 17,50 und 2021 bei 15,26 Mio. USD.

2. Fundamentale Analyse

Kennzahlen

Die Prognosen aus diesem Abschnitt werden vom Aktienfinder zur Verfügung gestellt.

Umsatz

Entwicklung

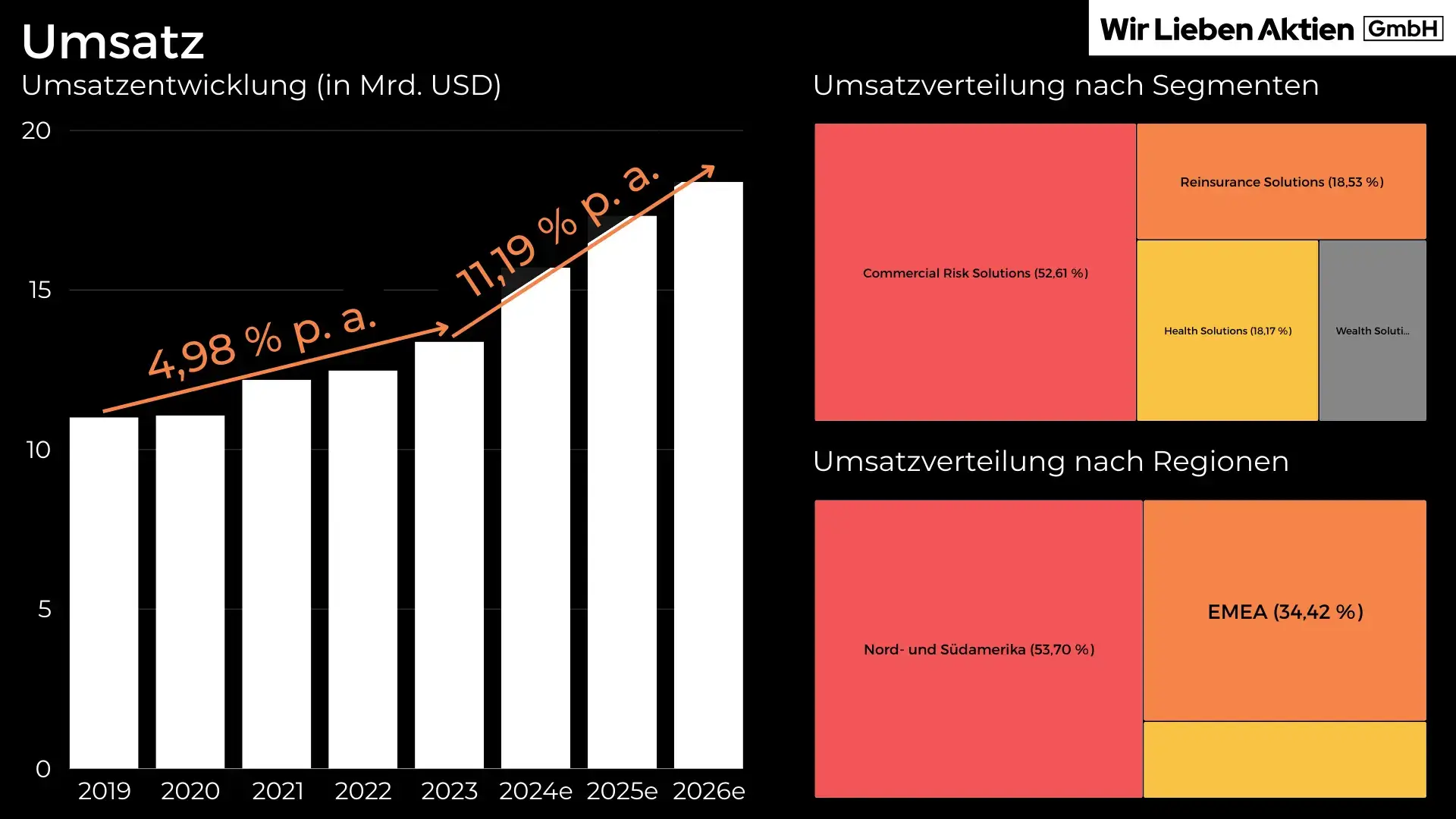

Bereits seit dem Geschäftsjahr 2017 ist Aon in der Lage, die Umsätze ununterbrochen zu erhöhen, was neben Akquisitionen auf die Einführung der Aon United Strategie zurückzuführen ist, welche wir im Abschnitt zum Geschäftsmodell thematisiert haben. Diese ermöglichte einen durchschnittlichen Anstieg der Umsätze im niedrigen einstelligen Bereich, welcher sich auch im von uns betrachteten Zeitraum erkennen lässt: Zwischen den Geschäftsjahren 2019 und 2023 ist es Aon gelungen, ein Wachstum von immerhin 4,98 % pro Jahr zu verbuchen. Blickt man weiter in die Vergangenheit, so stellt man fest, dass dies nicht immer so war. Vor der Implementierung von Aon United kam es immer wieder zu vorübergehenden Stagnationsphasen. Bisher kann dieser Strategiewechsel demnach als voller Erfolg beurteilt werden.

Den aktuellen Prognosen des Managements und der Analysten zufolge, ist davon auszugehen, dass Aon in absehbarer Zukunft auf diesem Wachstumspfad verharren können wird. Während das Unternehmen selbst für die kommenden Jahren ein organisches Umsatzwachstum im mittleren einstelligen Bereich in Aussicht stellt, sehen die Analystenschätzungen bis 2026 einen Anstieg der Einnahmen auf 18,39 Mrd. USD vor, was immerhin 11,19 % p. a. entsprechen würde und in Anbetracht der Historie als ungewöhnlich dynamisch zu bewerten ist. Doch auch hierfür gibt es eine einfache Erklärung: Im April dieses Jahres hat Aon die Akquisition von NFP, einem Makler für Schaden- und Unfallversicherungen, abgeschlossen, was im laufenden Geschäftsjahr zu einem Sprung der Einnahmen führen wird.

Umsatzverteilung nach Segmenten

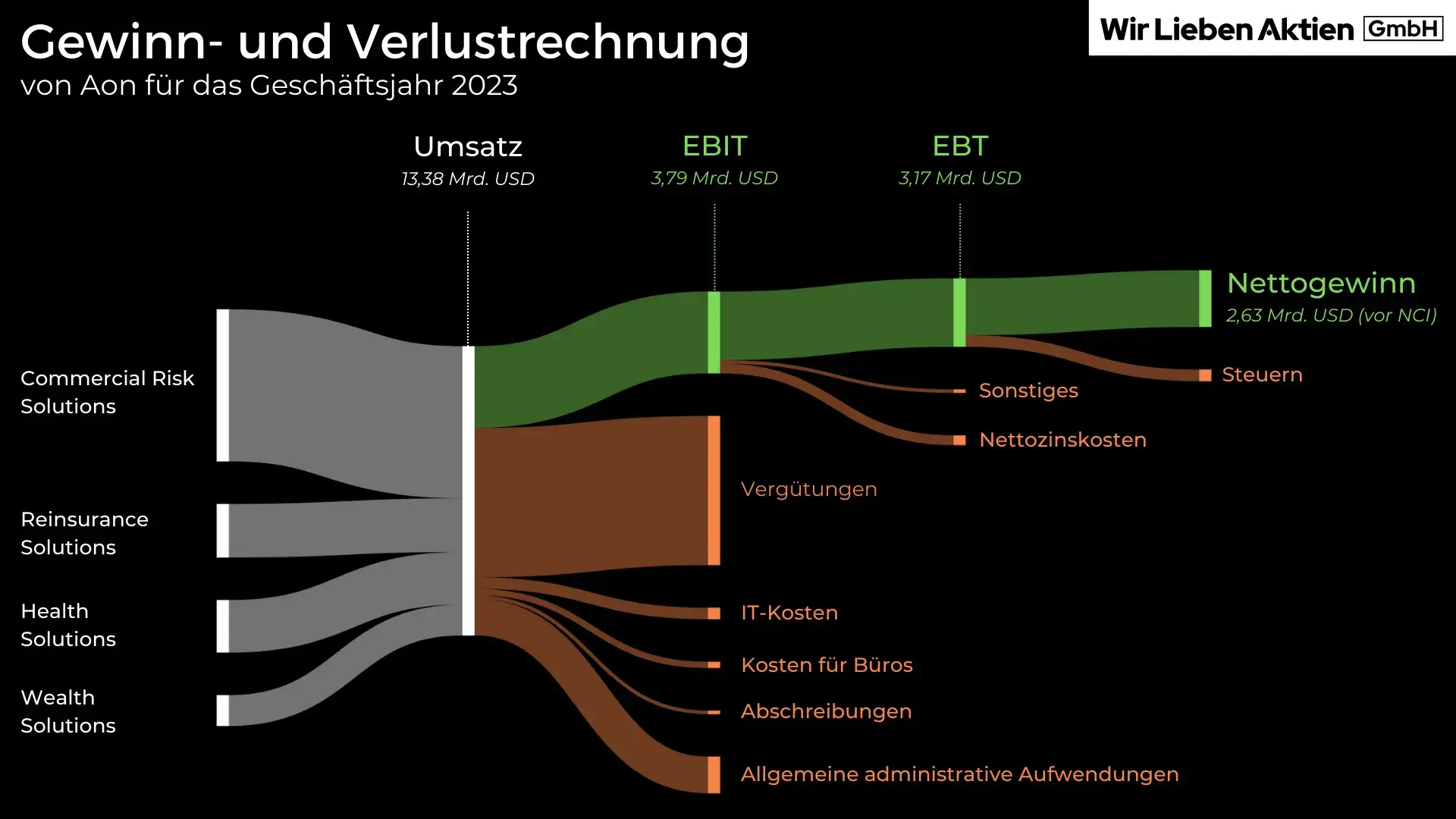

Im Abschnitt zum Geschäftsmodell von Aon haben wir auf die grundsätzliche Unterteilung der operativen Tätigkeit in Risk Capital und Human Capital hingewiesen. Diese zwei übergeordneten Geschäftsbereiche lassen sich wiederum in jeweils zwei Sparten gliedern, sodass sich in Summe vier Segmente ergeben. Ersterer Geschäftsbereich besteht aus den Segmenten Commercial Risk Solutions und Reinsurance Solutions, welche in 2023 für 52,61 % bzw. 18,53 % der Umsätze von Aon verantwortlich waren. Somit ergibt sich ein kumulierter Anteil von mehr als zwei Dritteln, welcher auf den Bereich Risk Capital entfällt.

Im Umkehrschluss waren die Dienstleistungen innerhalb des Geschäftsbereichs Human Capital für 28,86 % der gesamten Einnahmen verantwortlich. Diese teilen sich wie folgt auf: 18,17 % sind auf das Segment Health Solutions zurückzuführen, 10,69 % auf Wealth Solutions. In der jüngeren Vergangenheit entwickelten sich diese Sparten tendenziell schlechter als die Lösungen von Aon im Bereich Risk Capital.

Umsatzverteilung nach Regionen

Aon bietet Dienstleistungen für Unternehmens- und Privatkunden auf der ganzen Welt an. Zum Zeitpunkt dieser Analyse ist der Konzern in über 120 Ländern tätig, wovon eines heraussticht: Die USA verzeichnete im vergangenen Geschäftsjahr einen Umsatzanteil von 44,82 %. Nimmt man alle anderen Länder Nord- und Südamerikas hinzu, so beläuft sich der kumulierte Anteil dieses Wirtschaftsraums an den gesamten Erlösen von Aon auf 53,70 %.

Als zweitwichtigster nationaler Einzelmarkt von Aon lässt sich das Vereinigte Königreich identifizieren, dessen Umsatzanteil in den vergangenen Jahren bei etwas mehr als einem Zehntel stagnierte. Der gesamte Wirtschaftsraum EMEA (Europa, Mittlerer Osten, Afrika) war derweil für immerhin 34,42 % der Umsätze des Unternehmens verantwortlich. An dritter Stelle folgt die Region Asien-Pazifik mit einem Anteil von 11,88 %. Auffällig ist, dass sich die Umsätze in den einzelnen Regionen in den vergangenen Jahren im Großen und Ganzen im Gleichschritt zueinander entwickelten.

EBIT und Konzerngewinn

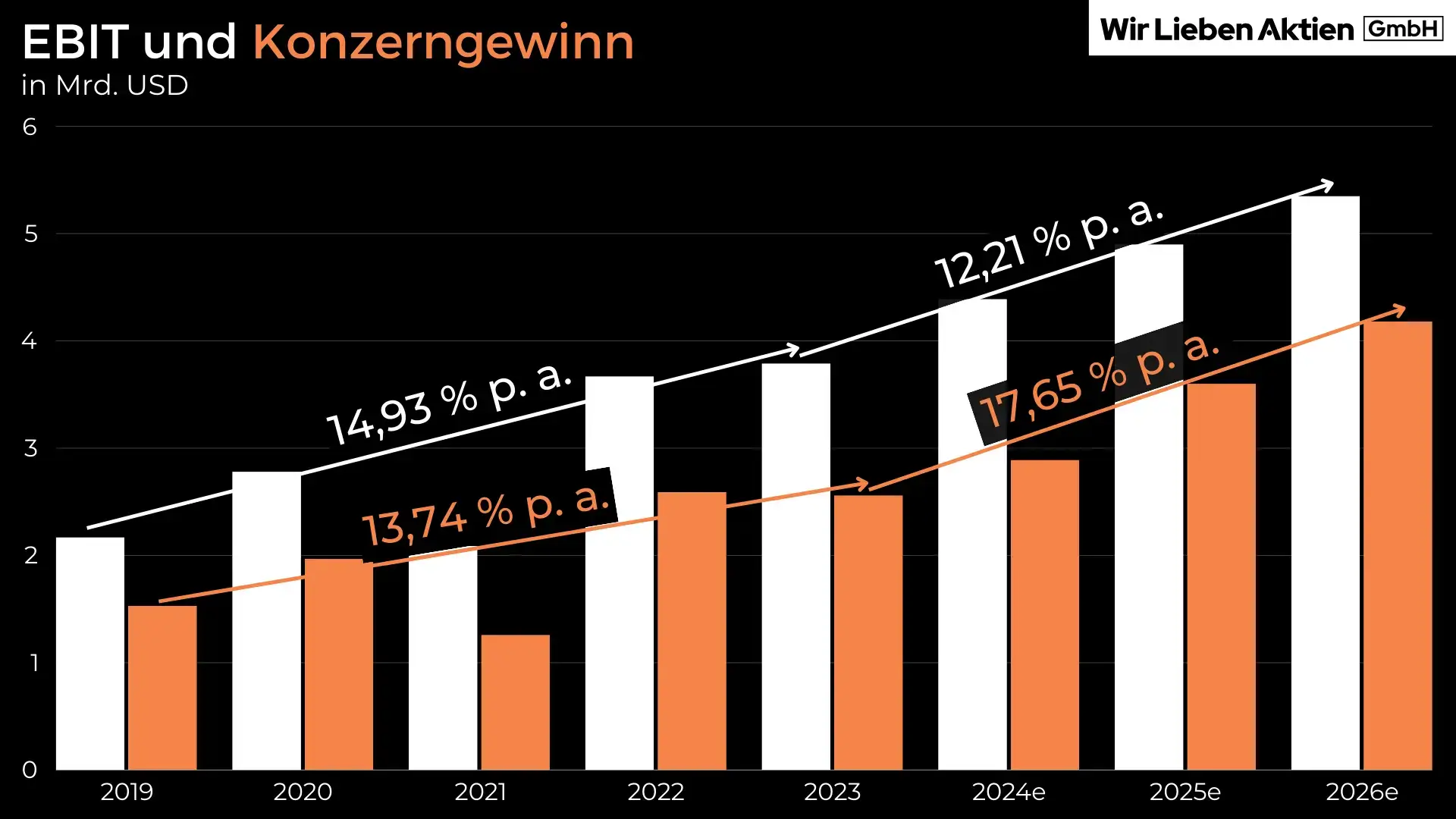

Grundsätzlich folgt die langfristige Gewinnentwicklung von Aon dem Wachstum der Umsätze. Dementsprechend lässt sich über mehrere Jahre hinweg ein relativ stetiger Anstieg beobachten, welcher in unregelmäßigen Abständen von verschiedenen Sonderfaktoren unterbrochen wird. So auch im von uns detailliert betrachteten Zeitraum: Im Geschäftsjahr 2021 schrumpfte das operative Ergebnis von Aon um rund ein Viertel, was auf einen gescheiterten Merger mit dem Wettbewerber Willis Towers Watson zurückzuführen ist. Denn nachdem die beiden Unternehmen Anfang 2020 ihre Absicht bezüglich einer Fusion bekanntgegeben haben, hat das Justizministerium der Vereinigten Staaten eine Kartellklage eingereicht. Im Zuge des Prozesses haben Aon und Willis Towers Watson gemeinsam beschlossen, die Fusion abzubrechen, woraufhin Aon rund 1,00 Mrd. USD an Gebühren zu entrichten hatte.

Bereits im Geschäftsjahr 2022 ist es Aon allerdings gelungen, diese Belastung vollständig hinter sich zu lassen und ein neues Rekordergebnis (EBIT) i. H. v. 3,67 Mrd. USD zu erwirtschaften. Dieser Trend konnte auch im vergangenen Geschäftsjahr fortgesetzt werden, sodass sich für den Zeitraum von 2019 bis 2023 ein durchschnittliches Wachstum des operativen Gewinns von immerhin 14,93 % pro Jahr ergibt. Der Zuwachs des Nettoergebnisses liegt mit 13,74 % p. a. ebenfalls in dieser Größenordnung. Dass Aon die Gewinne in den vergangenen Jahren derart dynamisch steigern konnte, ist ebenfalls auf die Einführung der Strategie Aon United zurückzuführen, welche die Fokussierung auf „margenträchtigere“ Dienstleistungen vorsieht.

Die Analysten gehen derzeit davon aus, dass Aon auch in den kommenden Geschäftsjahren in der Lage sein wird, die operativen Ergebnisse und Konzerngewinne ununterbrochen zu erhöhen. So soll sich das EBIT in 2026 bereits auf 5,35 Mrd. USD belaufen, was in Relation zu 2023 einem Zuwachs von 12,21 % pro Jahr entsprechen würde. Die Dynamik könnte dementsprechend weiterhin oberhalb des Umsatzwachstums liegen. Gleichzeitig ist tendenziell von niedrigeren Zins- und Steuerbelastungen auszugehen, sodass das Nettoergebnis in den kommenden drei Jahren gar um 17,65 % p. a. anwachsen könnte.

Margen

Als Dienstleister im Versicherungs- und Risikomanagementgeschäft stellt Aon keine physischen Güter her. Eine klare Abgrenzung von Umsatzkosten ist dementsprechend nicht einfach möglich, weshalb wir auf die Berechnung einer Bruttomarge an dieser Stelle verzichten.

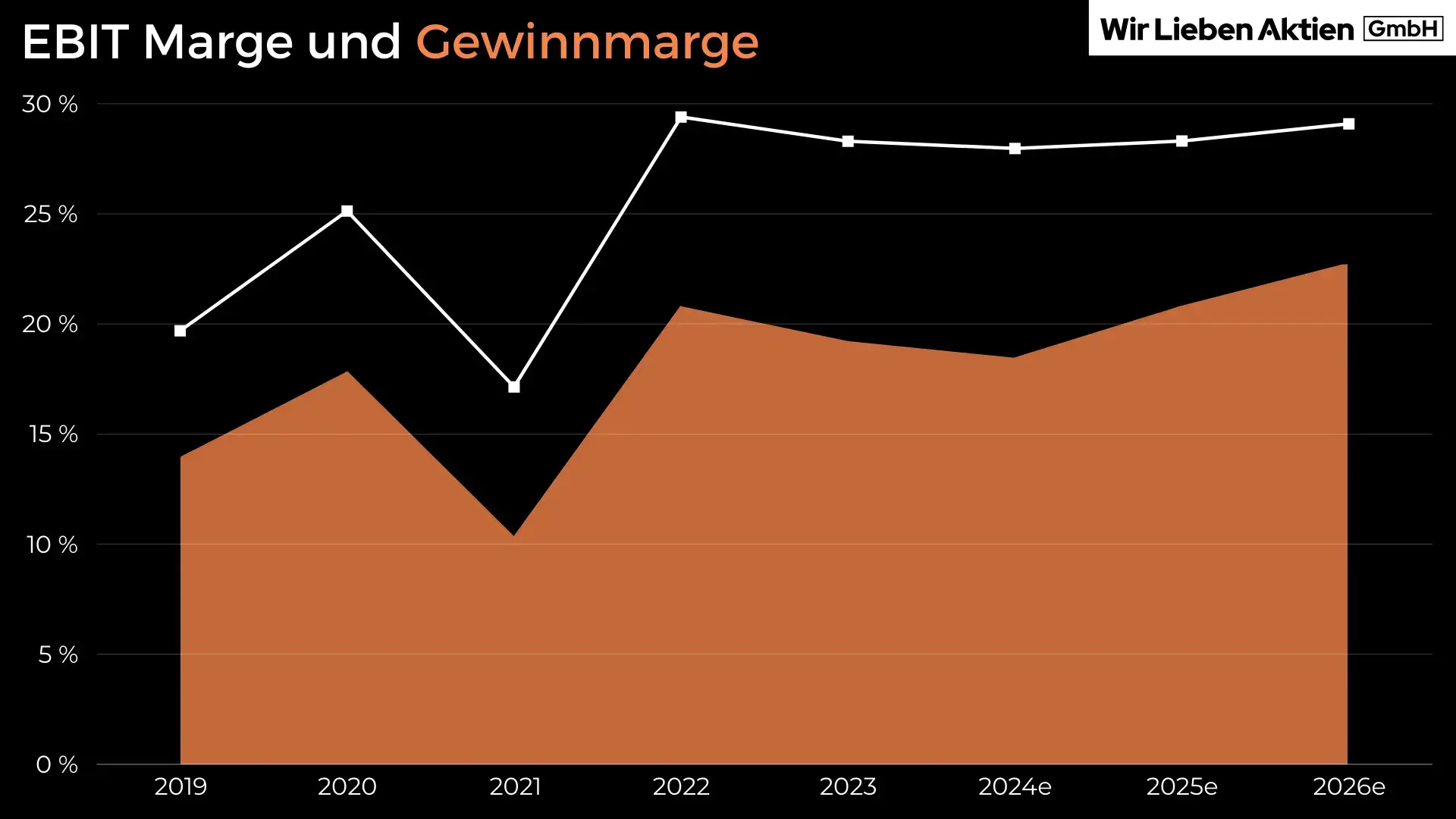

Dass sich die Gewinne von Aon in den vergangenen fünf Geschäftsjahren derart dynamischer als die Umsätze entwickelten, spiegelt sich selbstverständlich in den Margen des Unternehmens wider. Zwischen 2019 und 2022 konnte die operative Gewinnspanne, mit Ausnahme eines vorübergehenden Einbruchs im Zuge der gescheiterten Fusion mit Willis Towers Watson, von 19,69 % auf 29,40 % erhöht werden. Dies ist in erster Linie mit einem schlankeren Prozess bzw. besseren betrieblichen Effizienzen im Rahmen der Aon United Strategie zu erklären. Im vergangenen Geschäftsjahr wurde die positive Margenentwicklung von nicht unerheblichen Investitionen in das langfristige Unternehmenswachstum sowie kleineren gerichtlichen Auseinandersetzungen vorübergehend unterbrochen. Die operative Gewinnspanne von 28,30 % im vergangenen Geschäftsjahr ist insbesondere in Anbetracht der Peer Group immer noch als äußerst attraktiv hervorzuheben.

Das außergewöhnliche Wachstum der Margen von Aon, welches sich in den vergangenen fünf Jahren auf rund 50,00 % oder zehn Prozentpunkte belief, wird sich in Zukunft in dieser Form nicht wiederholen können. Allerdings halten die Analysten einen marginalen Ausbau der Gewinnspannen weiterhin für wahrscheinlich. So könnte sich das EBIT in 2026 auf 29,09 % der Erlöse belaufen. Die Nettomarge entwickelte sich im von uns betrachteten Zeitraum übrigens vollständig analog zur EBIT Marge.

Gewinn- und Verlustrechnung

In der folgenden Darstellung ist die Gewinn- und Verlustrechnung von Aon dargestellt. Diese dient als Zusammenfassung der Erkenntnisse aus den vorherigen Kapiteln zur Fundamentalanalyse. (Empfehlung: Schaut unbedingt in unserem Ausbildungsbereich vorbei, in dem wir diese Darstellung noch einmal detaillierter erklärt haben. Für ein besseres Verständnis ist das sehr zu empfehlen.)

Dividendenpolitik und Aktienrückkäufe

Der schwankungsarme Charakter der Umsatz- und Gewinnentwicklung von Aon, welcher sich insbesondere in der jüngeren Vergangenheit beobachten ließ, spiegelt sich in einer Betrachtung der Dividendenhistorie nur bedingt wider. So kann das Unternehmen zum Zeitpunkt dieser Analyse auf immerhin zwölf Jahre eines kontinuierlichen Wachstums der Ausschüttungen zurückblicken. Nicht gesenkt wurden die Dividenden darüber hinaus seit 20 Jahren. Allerdings muss in diesem Kontext auch der Zeitraum zwischen 2001 und 2003 hervorgehoben werden, in welchem Aon die Gewinnbeteiligungen trotz stagnierender bis steigender Ergebnisse von 0,90 USD auf 0,60 USD senkte. Dieser Schritt wurde von der Unternehmensführung mit der Finanzierung von verschiedenen Übernahmen im Rahmen der Wachstumspläne erklärt.

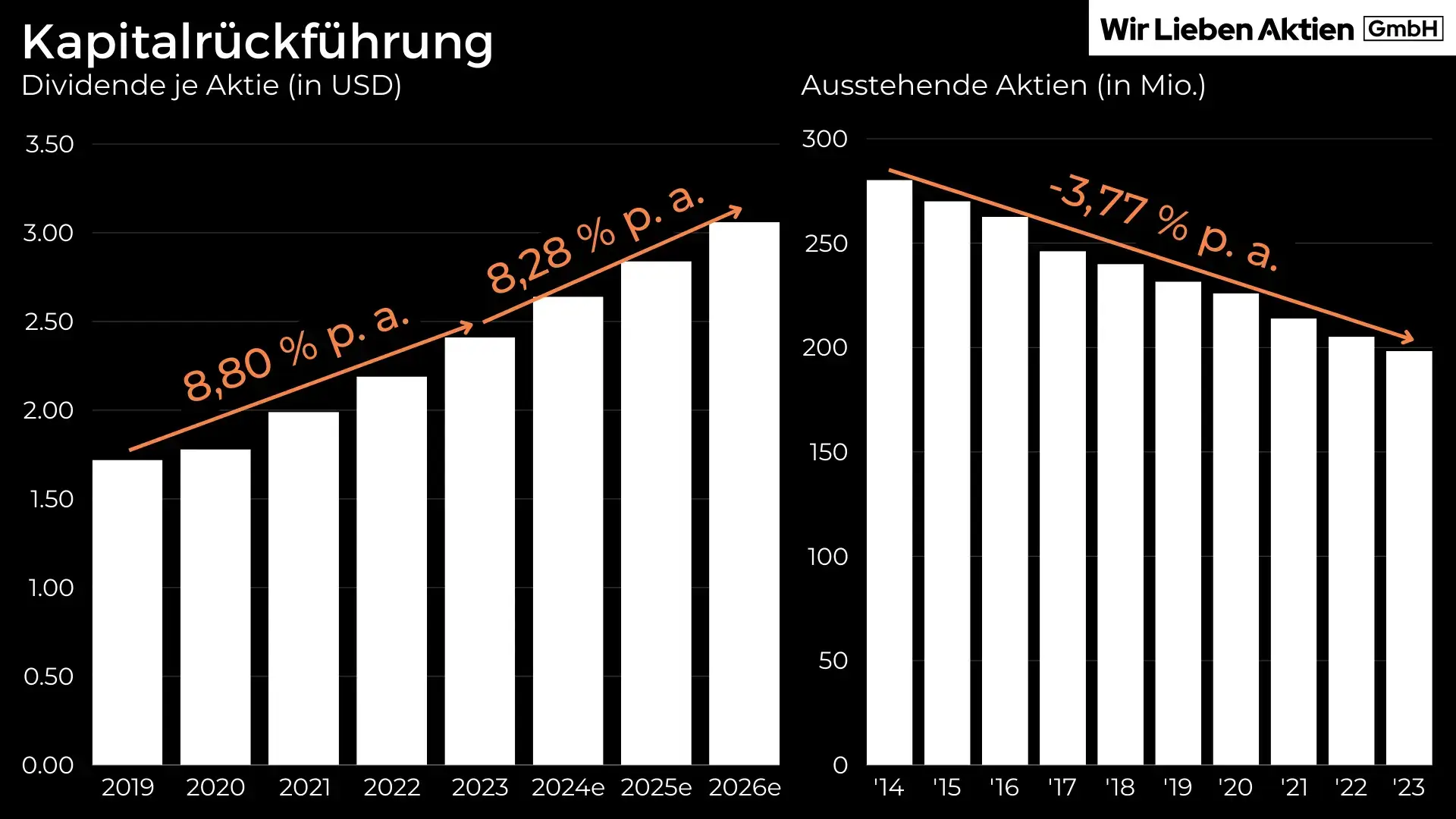

Nachdem die Dividende, welche Aon an die Aktionäre zahlte, bis einschließlich 2011 bei 0,60 USD stagnierte, lässt sich seitdem analog zur Gewinnentwicklung ein äußerst dynamisches Wachstum beobachten. So steht für das vergangene Geschäftsjahr eine Dividende von 2,41 USD je Aktie zu Buche und die aktuelle Dividendenrendite liegt knapp unter 1,00 %. Im von uns betrachteten Zeitraum beläuft sich das annualisierte Wachstum der Dividende derweil auf 8,80 % und liegt somit unterhalb des durchschnittlichen Gewinnanstiegs. Obwohl die Analysten Aon auch in den kommenden Geschäftsjahren zweistellige Zuwächse der Gewinne zutrauen, sollen die Dividenden weiterhin „nur“ um 8,28 % pro Jahr auf 3,06 USD in 2026 zulegen, sodass man auf den ersten Blick zum Schluss gelangen könnte, Aon würde auch in Anbetracht einer Ausschüttungsquote von 19,75 % viel mehr Geld an die Aktionäre ausschütten können.

Dass es sich dabei um eine Fehleinschätzung handelt, wird allerdings deutlich, wenn man auf die Entwicklung der Anzahl ausstehender Aktien in den vergangenen zehn Jahren schaut. Zwischen 2014 und 2023 ist diese nämlich um sage und schreibe 3,77 % p. a. geschrumpft. Dass ein Unternehmen derart aggressiv seine eigenen Anteile erwirbt, sieht man selten. Der Umfang der Aktienrückkäufe wird deutlich, wenn man sich das kumulierte Volumen der letzten fünf Jahre vor Augen führt: 13,17 Mrd. USD. Im selben Zeitraum wendete Aon für die Ausschüttungen von Dividenden „nur“ 2,22 Mrd. USD auf. Der Fokus des Unternehmens liegt demnach zweifelsohne auf seinem Aktienrückkaufprogramm und nicht auf der Ausschüttung höherer Dividenden und einer damit einhergehenden Erhöhung der Dividendenrendite.

Historische Kennzahlen

KUV

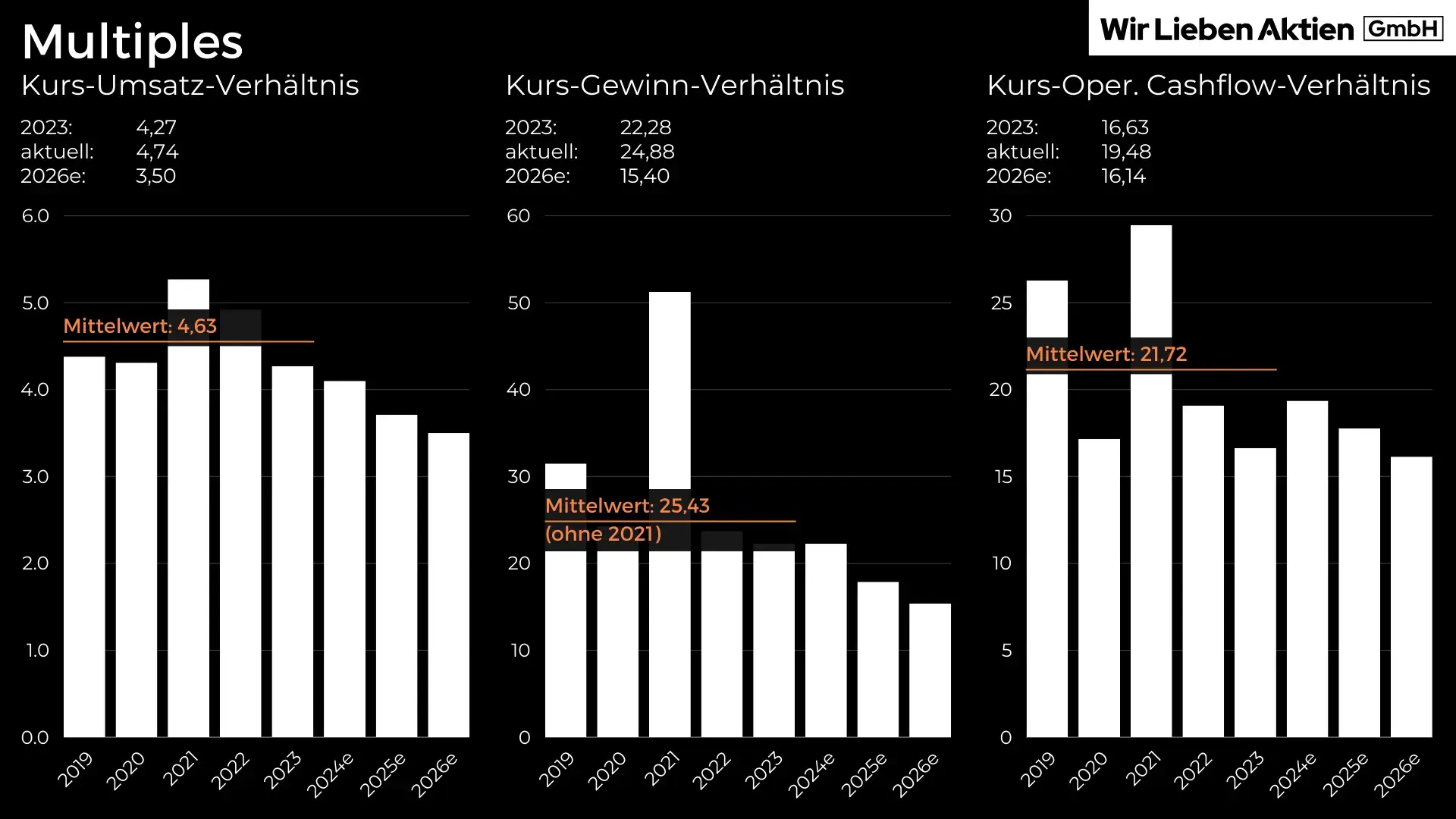

Die Entwicklung der Kurs-Umsatz-Verhältnisse von Aon zwischen den Jahren 2019 und 2023 ist als unspektakulär zu beschreiben. Während sich in 2021 und 2022 ein vorübergehender, marginaler Anstieg des Bewertungsniveaus beobachten ließ, schwankte das Multiple unter geringfügigen Abweichungen um den Mittelwert von 4,63. Bis 2026 könnte das KUV entsprechend der Analystenschätzungen und relativ zum aktuellen Kurs auf 3,50 sinken.

KGV

Im Geschäftsjahr 2021 hatte Aon infolge der beschriebenen Faktoren einen nicht unerheblichen Einbruch des Nettoergebnisses zu verbuchen. Das Kurs-Gewinn-Verhältnis (KGV) verzeichnete daraufhin naturgemäß einen deutlichen Anstieg auf 51,24. Lässt man diesen Wert unberücksichtigt, so ergibt sich seit 2019 ein Durchschnitt von 25,43, um welchen das KGV schwankte. Für 2026 lässt sich analog zum KUV ein Wert deutlich unterhalb dieses Niveaus ermitteln, wenn man die Prognose für die Gewinne mit dem aktuellen Aktienkurs vergleicht.

KOCV

Bei den Kurs-Cashflow-Verhältnissen lassen sich ebenfalls zwei Abweichungen beobachten: In 2019 und 2021 fielen die Mittelzuflüsse aus dem operativen Geschäft von Aon ungewöhnlich gering aus, was jeweils zu Anstiegen des KOCVs führte. Im Gegensatz zum zuvor beschriebenen Ausschlag des KGVs waren diese allerdings „im Rahmen“, sodass wir keine Anpassung des historischen Mittelwerts vornehmen. Dieser liegt bei 21,72 und könnte von KOCVe in 2026 anhand der Analystenschätzungen deutlich unterboten werden.

Einordnung nach Peter Lynch

Aon war Teil unseres allerersten „Beste Aktien“-Reports, in welchem wir das Unternehmen als Slow Grower einstuften. Da wir nun einen detaillierteren Blick auf die langfristige Entwicklung der fundamentalen Kennzahlen geworfen haben, müssen wir diese Einordnung revidieren. Denn einerseits gehen die Analysten und das Management zumindest mittelfristig von einer spürbaren Beschleunigung des Umsatzwachstums in den hohen einstelligen Bereich aus und zum anderen verdient sich Aon insbesondere in Anbetracht des attraktiven Gewinnwachstums, welches konstant im zweistelligen Bereich liegt, die Einordnung als Average Grower.

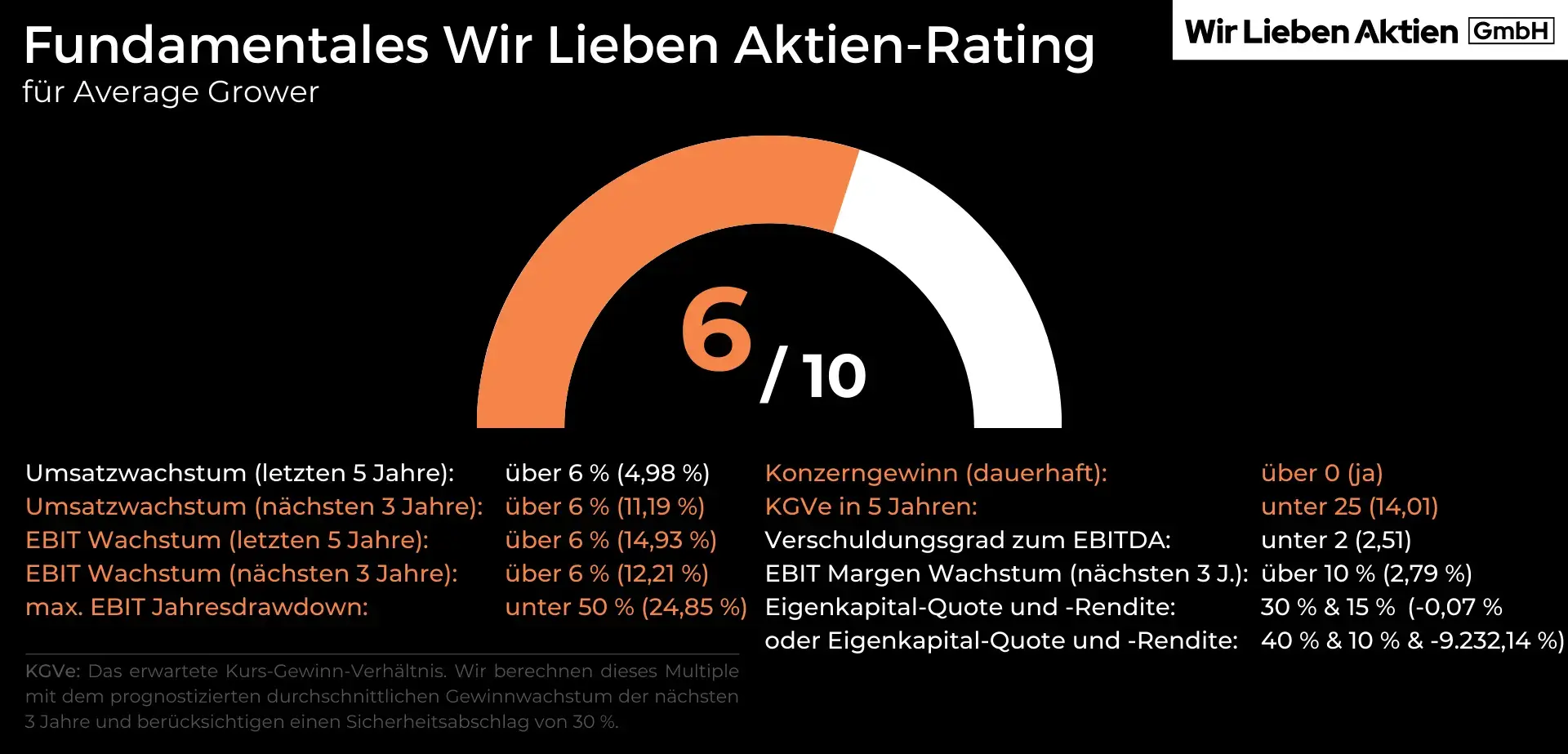

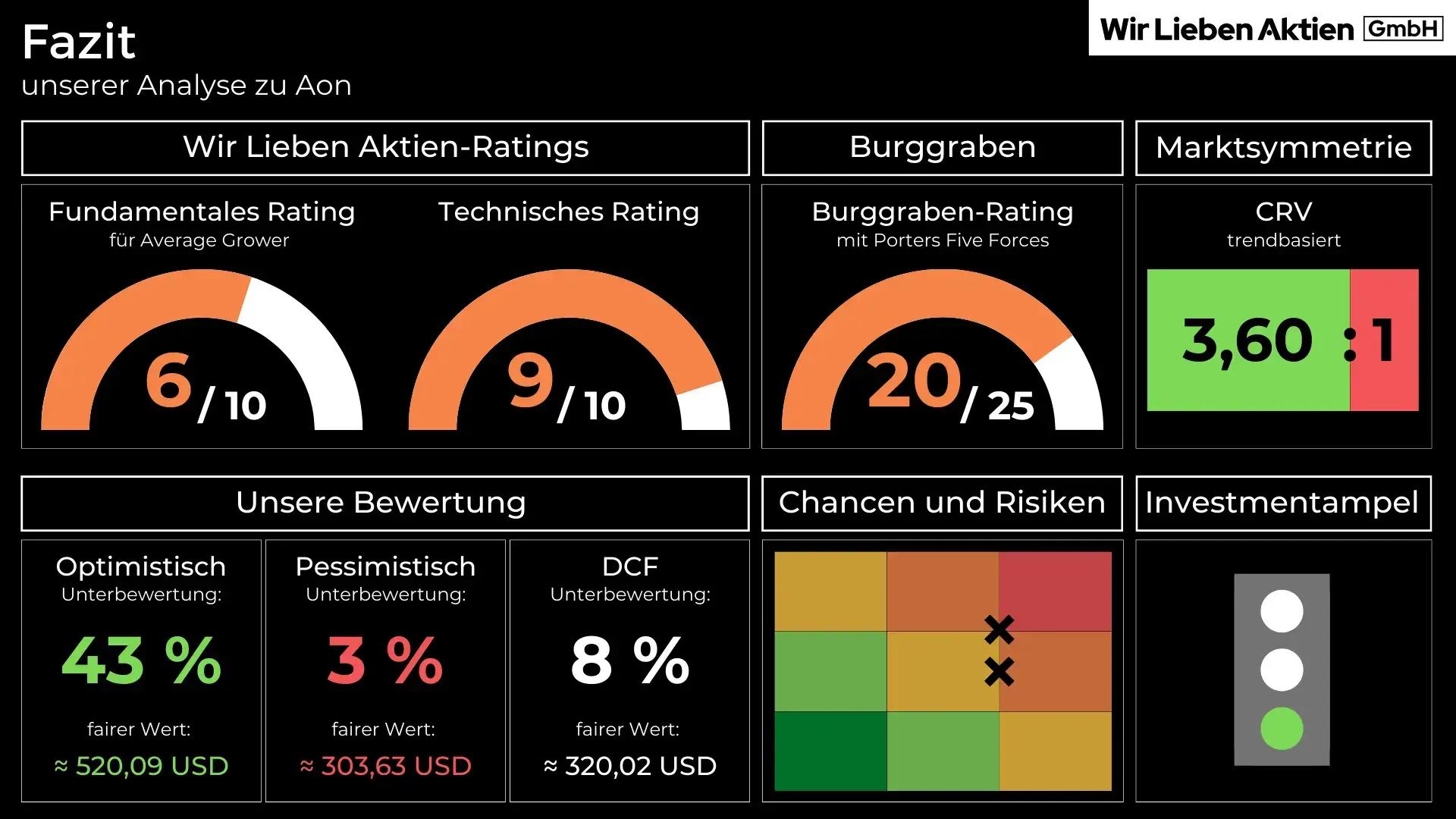

Fundamentales Wir Lieben Aktien-Rating

In unserem fundamentalen Wir Lieben Aktien-Rating für Average Grower erreicht Aon zum aktuellen Kurs mit nur 6 von 10 möglichen Punkten ein eher durchschnittliches Ergebnis, welches die Qualität des Unternehmen etwas unterrepräsentiert. Neben einem historischen Umsatzwachstum sowie einem erwarteten EBIT Margen Wachstum, welche unsere Anforderungen jeweils verfehlen, sind hierfür u. a. die aggressiven Aktienrückkäufe verantwortlich, welche aktuell zu einem negativen Eigenkapital führen. Legt man unsere Kriterien für Slow Grower zugrunde, so würde Aon übrigens 9 von 10 Punkten erhalten.

3. Branchenanalyse und Konkurrenzvergleich

Allgemeine Infos über die Branche

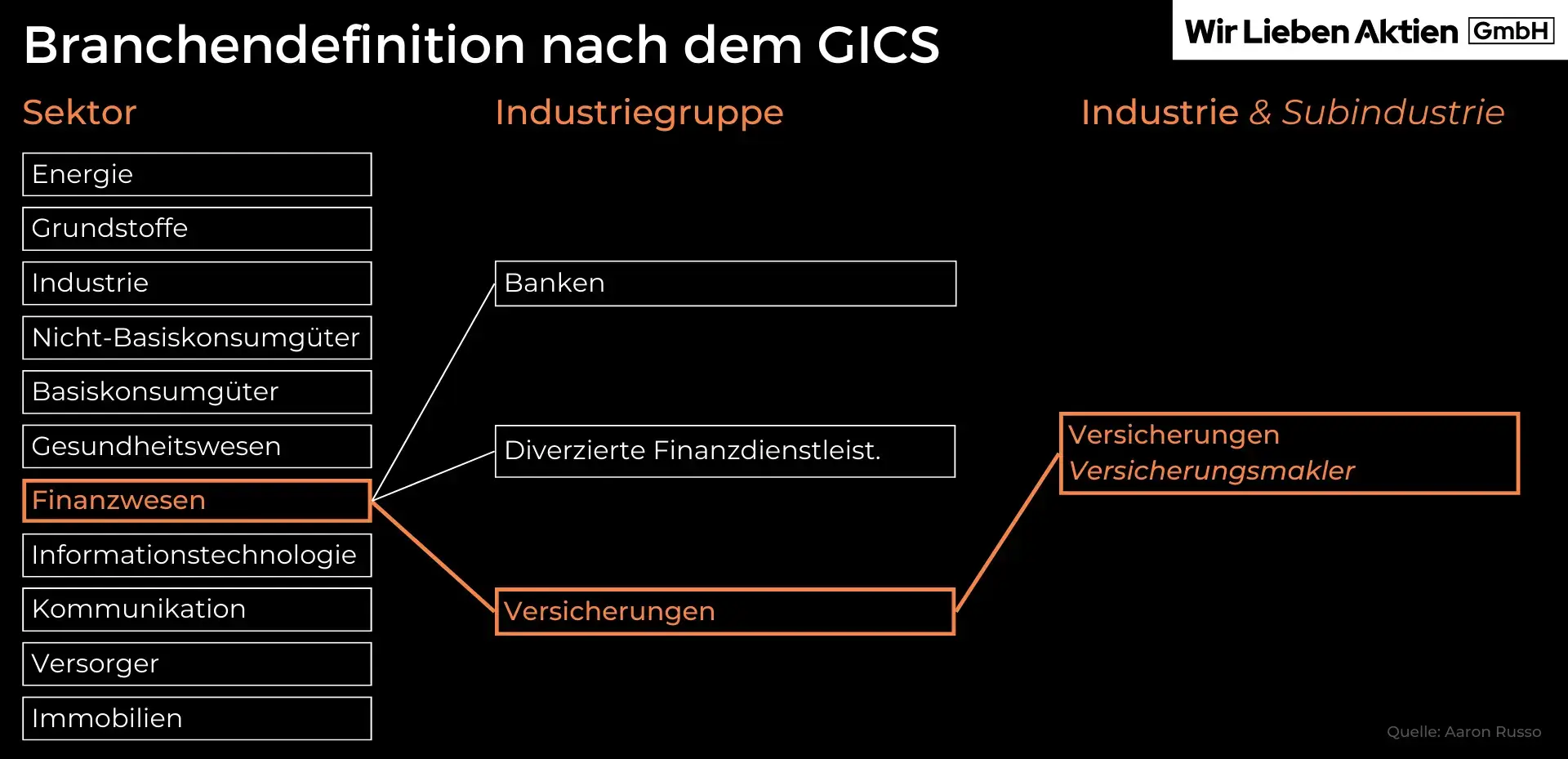

Einordnung nach dem GICS

Nach der Betrachtung der Fundamentalanalyse, nehmen wir die Branche und Konkurrenz näher unter die Lupe. Zur besseren Orientierung definieren wir zuerst die Branche, basierend auf der zentralen Geschäftstätigkeit des Unternehmens. Wir beziehen uns hierbei auf den Global Industry Classification Standard (kurz GICS), der zunächst den Sektor definiert, welcher sich wiederum in Industriegruppe, Industrie und Subindustrie unterteilen lässt.

Versicherungsbranche

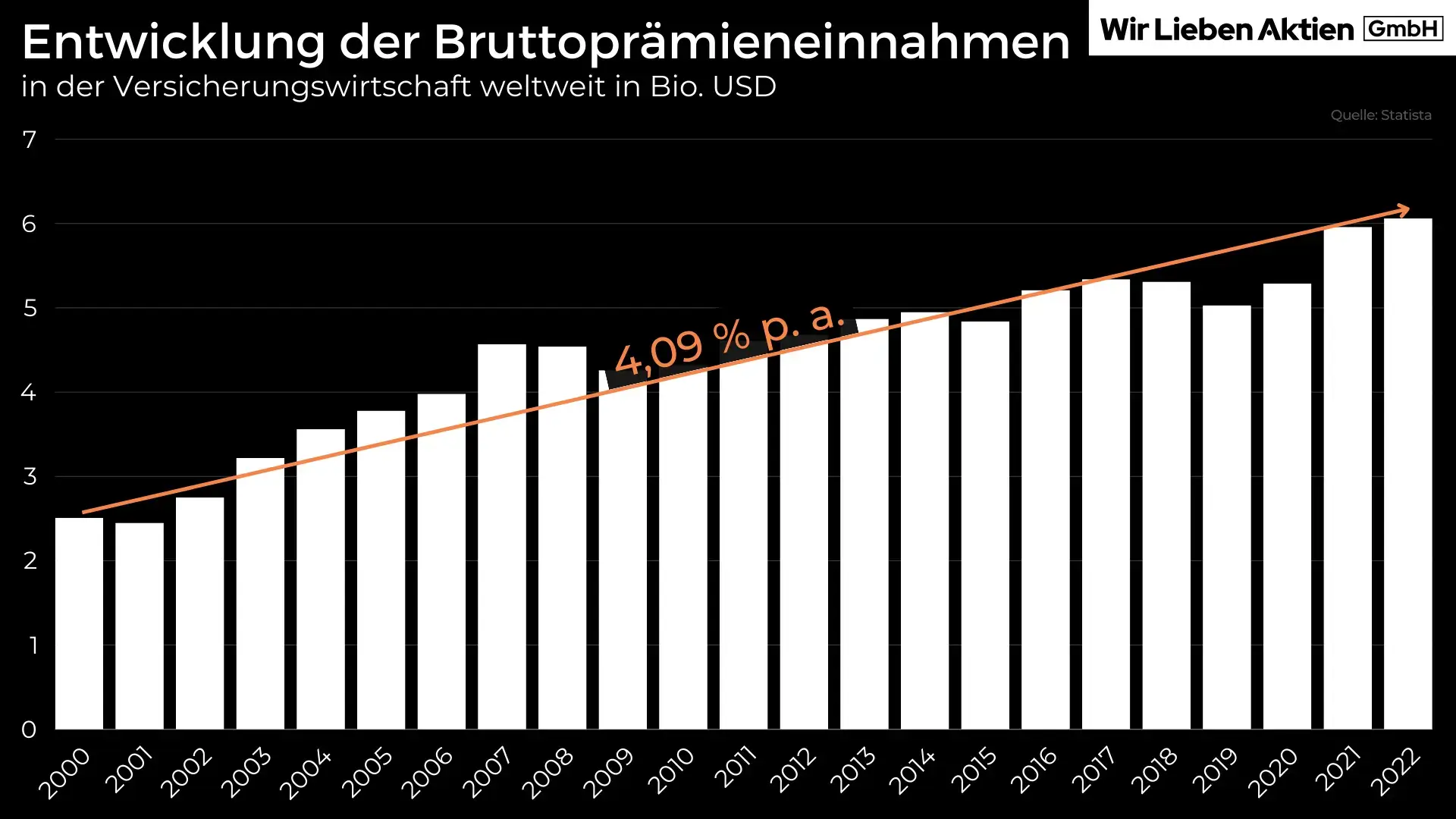

Entwicklung der globalen Bruttoprämieneinnahmen der Versicherungswirtschaft

Zwischen 2000 und 2022 entwickelten sich die Bruttoprämieneinnahmen der Versicherungswirtschaft steigend, auch wenn das Wachstum nach 2007 abflachte. Der Begriff Bruttoprämieneinnahmen meint im Grunde genommen nichts anderes als den Gesamtumsatz der Versicherungsbranche durch den Verkauf von Versicherungen vor Abzug der Verwaltungskosten und Rabatte sowie Rückversicherungsbeiträgen. Deshalb bietet uns diese Kennzahl einen guten Einblick darüber, wie es um die Nachfrage des Versicherungsschutzes steht.

Über den gesamten Zeitraum ergibt sich ein durchschnittliches jährliches Wachstum von knapp über 4,00 % und lies die Bruttoprämieneinnahmen der Versicherungsbranche auf über 6,00 Bio. USD steigen.

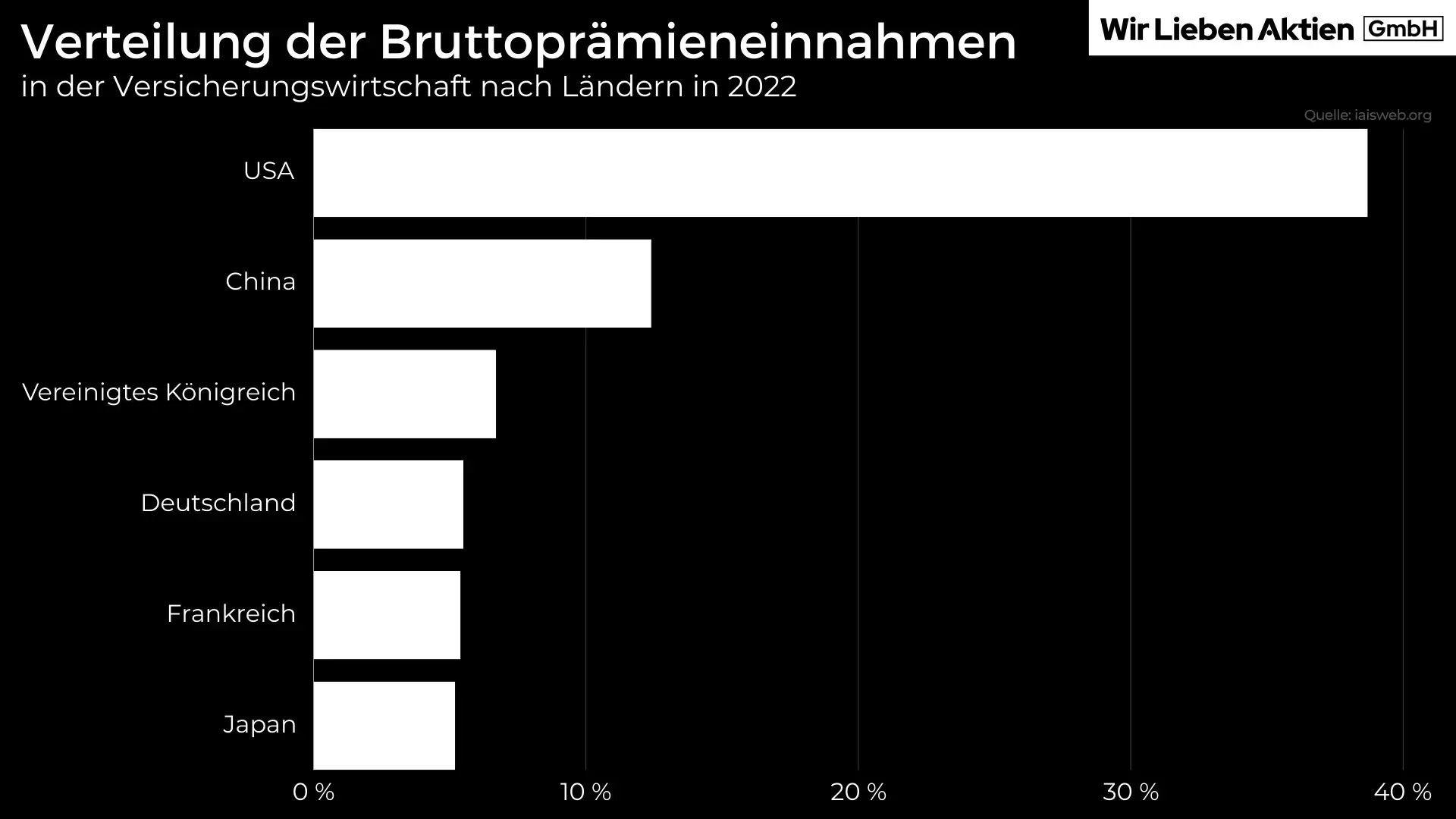

Bruttoprämieneinnahmen der Versicherungsbranche nach Ländern

Im Hinblick auf die Verteilung der Bruttoprämieneinnahmen nach Ländern ist gerade die USA sehr dominierend und führt die Rangliste mit knapp 40,00 % aller Einnahmen an. Allerdings ist auch Deutschland ein wichtiges Land der Versicherungsindustrie und kann in dieser Hinsicht den vierten Platz belegen. Dennoch ist der Anteil mit 5,50 % im Vergleich zu den USA gering.

Aon versuchte sich über die Jahre möglichst global aufzustellen. Trotzdem ist die USA, mit einem Anteil von über 44,00 % am Gesamtumsatz (Ende 2023), klar der wichtigste Markt.

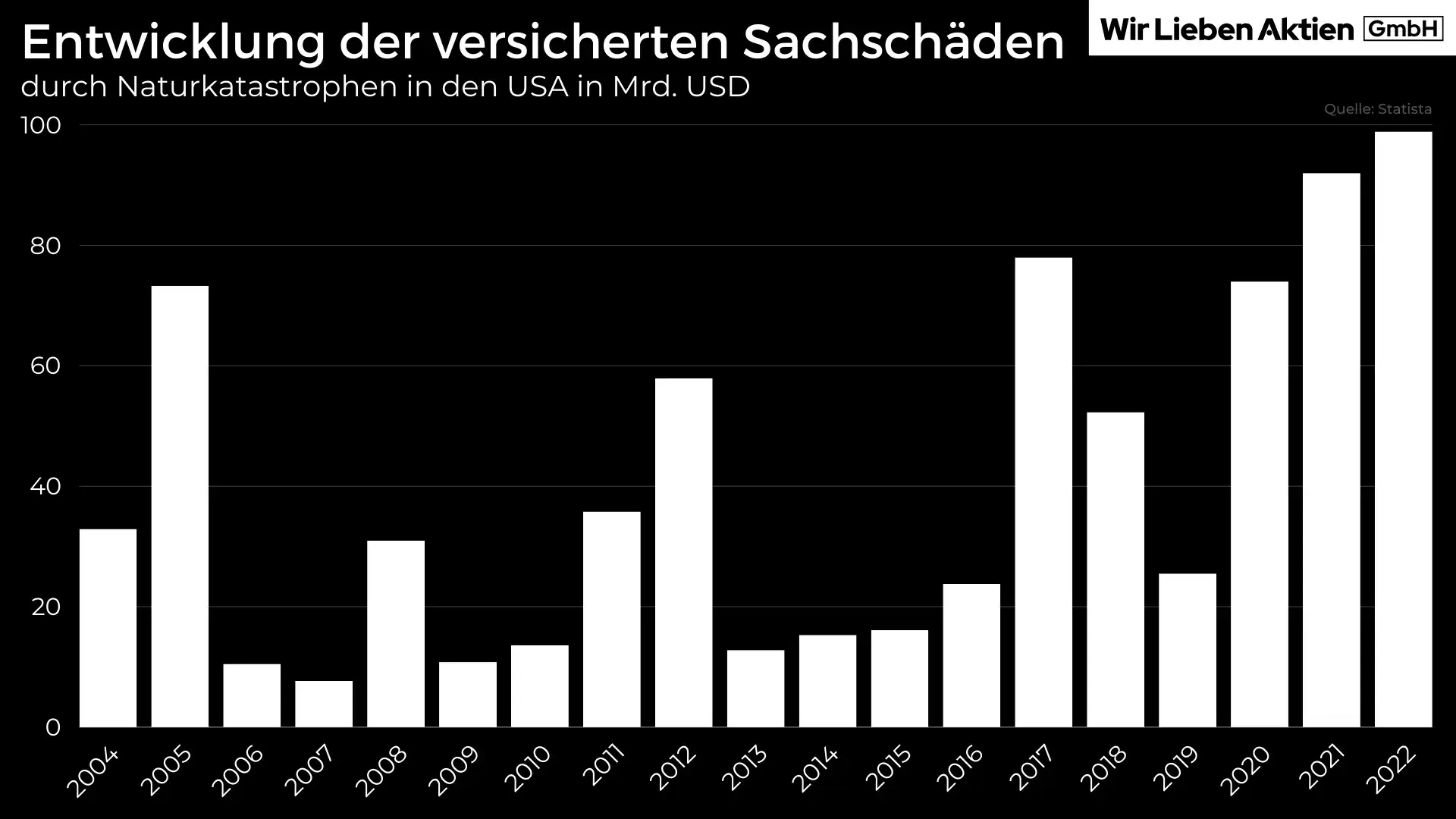

Entwicklung der versicherten Sachschäden durch Naturkatastrophen in den USA

Bei der Entwicklung der versicherten Sachschäden durch Naturkatastrophen in den USA fällt auf, dass sich die Schäden bereits seit einigen Jahren auf einem überdurchschnittlich hohen Niveau befinden. Zwar gab es auch in den vorherigen Jahren immer wieder Ausschläge nach oben, die sich allerdings nach wenigen Jahren wieder erholten. Seit 2020 scheint sich dies geändert zu haben und seit dem genannten Jahr steigen die versicherten Sachschäden durch Naturkatastrophen weiter an.

Mit dieser Grafik wollen wir bereits eines der möglichen Probleme der Zukunft für Versicherungsunternehmen wie Aon aufzeigen. Denn durch vermehrte Naturkatastrophen steigt der entstandene Schaden deutlich, was für solche Konzerne negativ zu werten ist. Auch zukünftig wird erwartet, dass sich dieses Niveau halten- oder gar noch erhöhen wird.

Überblick über die Konkurrenz

Konkurrenzumfeld von Aon

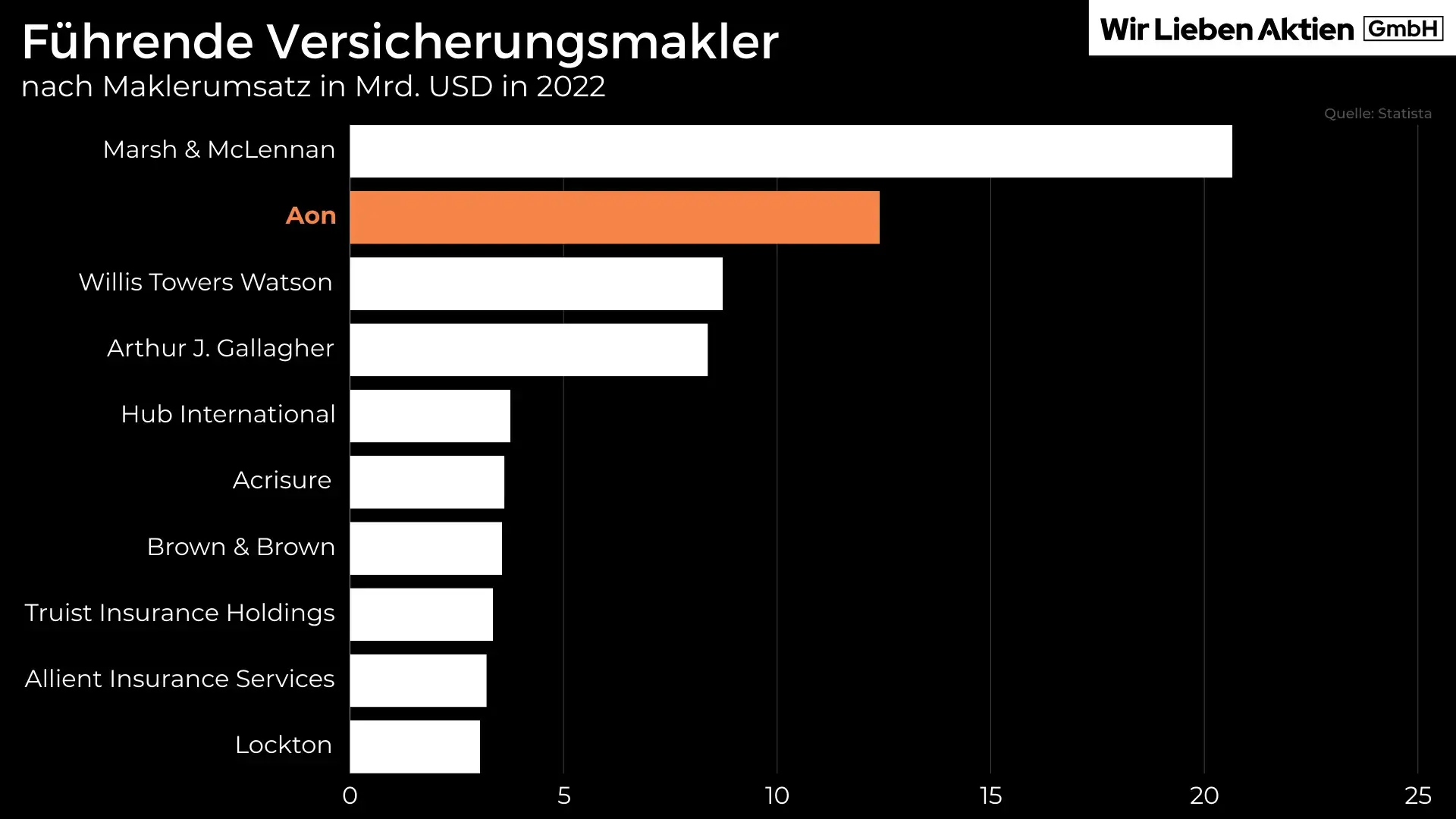

Führende Versicherungsmakler nach Maklerumsatz in 2022

Weltweit gesehen, gehört Aon klar zu den größten und führenden Versicherungsunternehmen. Ordnet man die verschiedenen Konzerne anhand des Maklerumsatzes an, lag Aon im Jahr 2022 auf dem zweiten Platz hinter Marsh & McLennan, die über 8,00 Mrd. USD mehr Maklerumsatz erwirtschaften konnten. Insgesamt sind unter den Top-10 führenden Versicherungsmaklern acht Konzerne aus den USA und zwei aus dem Vereinigten Königreich, wodurch die geografische Bedeutung dieser Länder noch deutlicher werden dürfte.

Kennzahlen

In der folgenden Tabelle vergleichen wir Aon und die Wertpapiere von Konkurrenten an der Börse anhand der Finanzen, Kennzahlen, Dividende bzw. Dividendenrendite, Schätzungen von Analysten und weiteren Finanzdaten zum aktuellen Kurs.

Unternehmen | Aon | Marsh & McLennan | Willis Towers Watson | Arthur J. Gallagher |

|---|---|---|---|---|

WKN/ISIN | A2P2JR/ IE00BLP1HW54 | 858415/ US5717481023 | A2AC3K/ IE00BDB6Q211 | 869761/ US3635761097 |

Mitarbeiter | 50.000 | 85.000 | 48.000 | 52.000 |

Marktkapitalisierung | 64,33 Mrd. USD | 105,40 Mrd. USD | 26,75 Mrd. USD | 57,83 Mrd. USD |

Umsatz | 13,58 Mrd. USD | 23,29 Mrd. USD | 9,58 Mrd. USD | 10,47 Mrd. USD |

Umsatzwachstum (letzten 5 Jahre) | 4,98 % p. a. | 8,10 % p. a. | 1,21 % p. a. | 9,20 % p. a. |

Umsatzwachstum (nächsten 3 Jahre) | 11,19 % p. a. | 6,09 % p. a. | 5,29 % p. a. | 12,11 % p. a. |

EBIT Marge | 27,82 % | 23,54 % | 14,20% | 24,11 % |

KUV | 4,74 | 4,53 | 2,79 | 5,52 |

KGV | 24,89 | 26,88 | 25,67 | 52,99 |

Dividendenrendite | 0,91 % | 1,33 % | 1,35 % | 0,91 % |

Ausschüttungsquote | 19,75 % | 36,09 % | 34,47 % | 46,56 % |

Eigenkapitalquote | -0,07 % | 26,53 % | 31,64 % | 18,60 % |

Nettoverschuldung/EBITDA | 2,51 | 1,85 | 1,63 | 1,98 |

Renditeerwartung für die nächsten drei Geschäftsjahre* | 15,20 % p. a. | 5,00 % p. a. | 14,80 % p. a. | 7,30 % p. a. |

*Die zu erwartende Rendite entstammt der „Fairer Wert“-Funktion von Aktienfinder.net. Für die Ermittlung haben wir das durchschnittliche KGV der letzten fünf Jahre verwendet und in Kombination mit den erwarteten Gewinnen (Schätzungen) bis zum Ende der nächsten drei Geschäftsjahre fortgeschrieben. Ein solcher Vergleich der Renditeerwartung an den Aktienmärkten ist jedoch fehleranfällig und soll nur als erste grobe Orientierung für den Ausblick dienen.

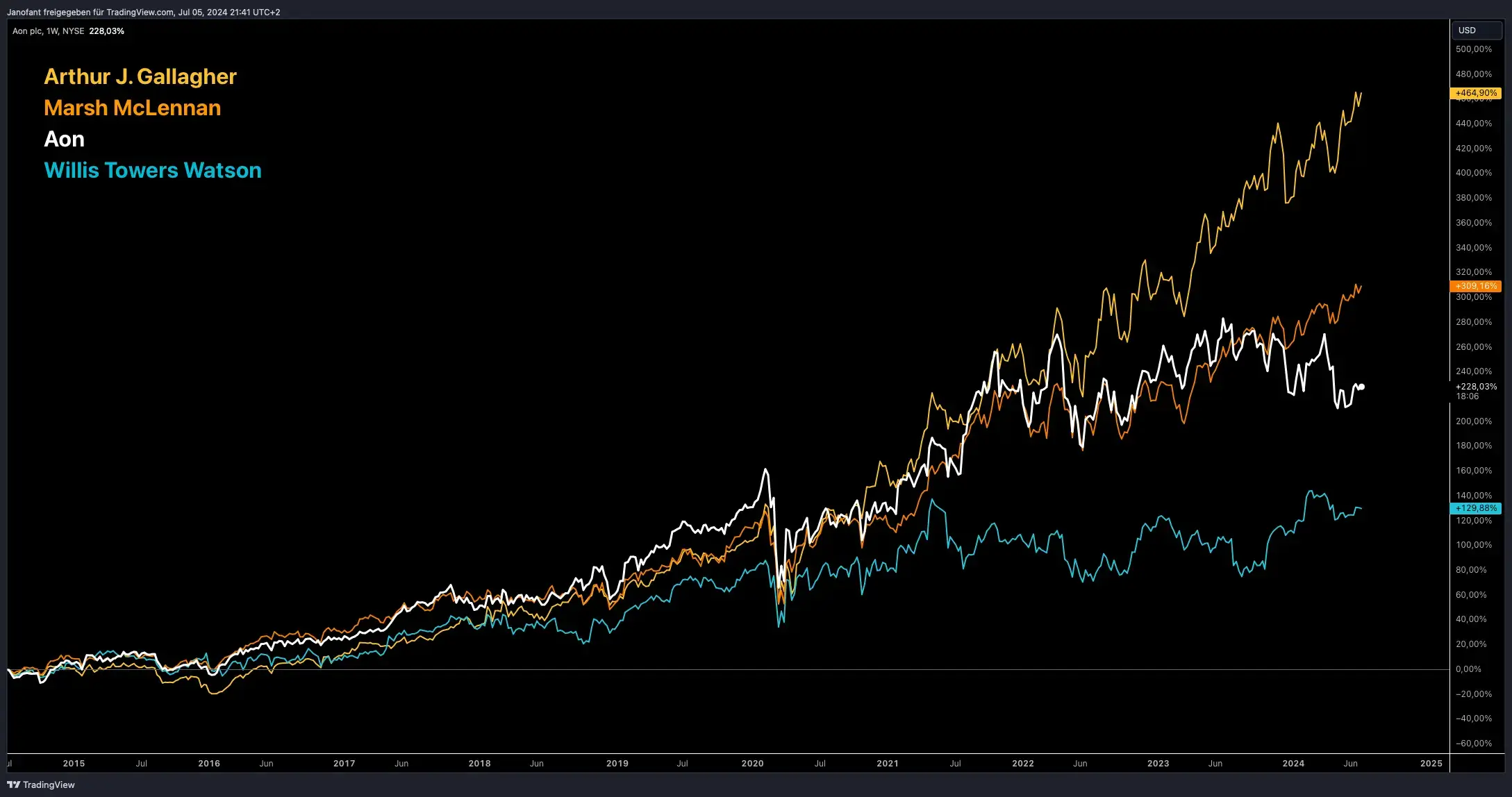

Performance seit 10 Jahren

In den letzten zehn Jahren performte Aon (bezogen auf den Total Return, also inklusive reinvestierter Dividenden) im Vergleich zur Konkurrenz mittelmäßig. Während sich Arthur J. Gallagher mit einer sehr starken Performance deutlich zur Oberseite absetzen konnte, fällt Willis Towers Watson durch eine schwächere Performance auf. Marsh McLennan und Aon sind im Mittelfeld einzuordnen und liefen bis vor rund einem Jahr nahezu identisch. Während Aon jedoch in eine Korrektur überging, bildete Marsh McLennan kontinuierlich neue Allzeithochs aus. Insgesamt ist die Korrelation aller Aktien zueinander auffällig.

Burggraben

Einleitung

Die Gründung des heutigen Unternehmens Aon plc liegt etwas mehr als 40 Jahre in der Vergangenheit und ist, wie in vorherigen Abschnitten der Analyse thematisiert, auf die Fusion der Ryan Insurance Group und der Combined International Corporation zurückzuführen, welche jeweils weitaus länger existieren. Dementsprechend verfügt Aon über eine äußerst erfolgreiche Historie, welche sich u. a. durch den Aufbau von Positionierungen in verschiedenen Bereichen des Versicherungsgeschäfts sowie des Risikomanagements auszeichnet und sich positiv auf die Reduzierung der Abhängigkeit von Entwicklungen in einzelnen Bereichen des operativen Geschäfts auswirkt. Darüber hinaus muss man Aon in diesem Kontext hoch anrechnen, dass das Unternehmen bzw. dessen Vorgänger zahlreiche Krisen überstanden haben, was auf eine hohe Resilienz hinweist. Neben diesen Faktoren spielt ohne Frage die weltweite Präsenz sowie die Marke des Unternehmens eine wichtige Rolle für den Burggraben. Wie „tief“ diese ist, wollen wir im Folgenden anhand unseres Burggraben-Ratings quantifizieren.

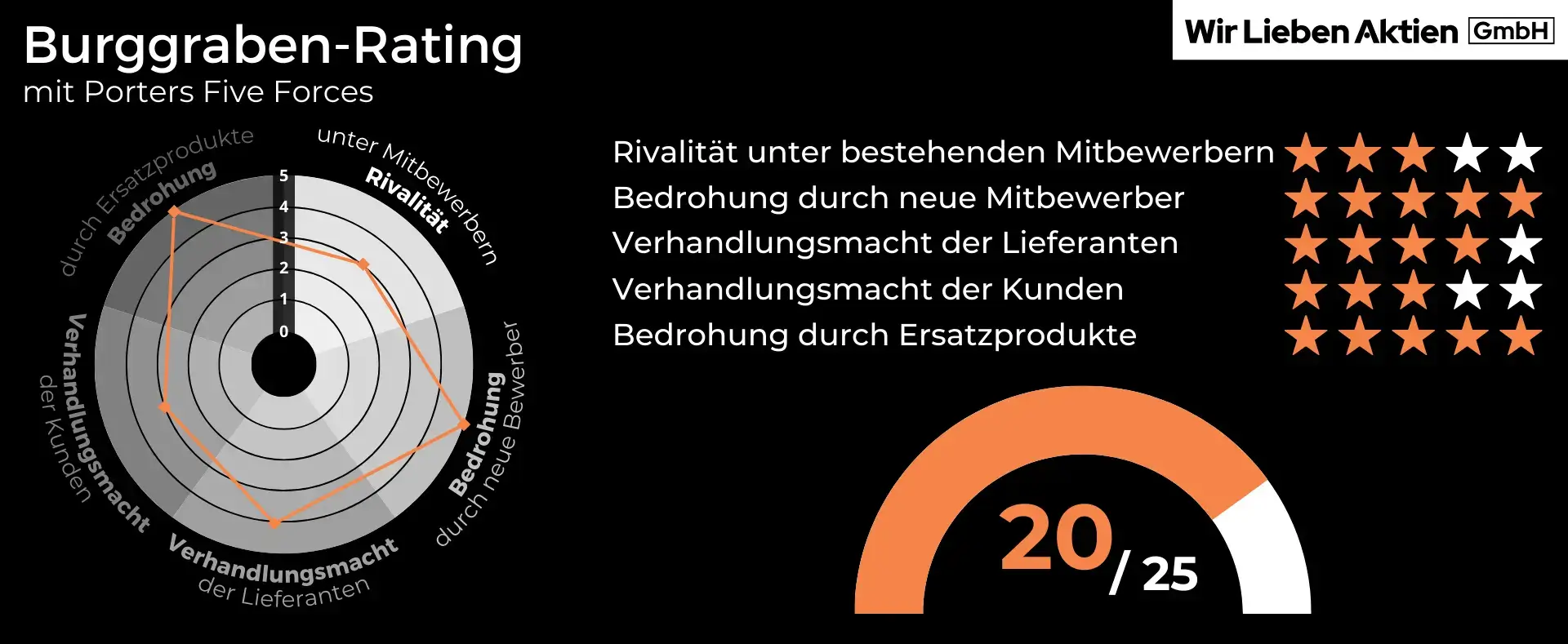

Porters Five Forces

Nachstehend die Branchenstrukturanalyse nach Michael E. Porter. Diese dient der Einstufung von externen Kräften und Faktoren, welche auf die Unternehmen einer Branche einwirken. Unsere Skala reicht hierbei von 0 bis 5. Je besser Aon aufgestellt ist, desto höher ist die Punktzahl, welche wir bei der Einstufung des Faktors vergeben.

Externe Kraft | Stärke | Begründung |

|---|---|---|

Rivalität unter bestehenden Wettbewerbern | 3/5 | Der Markt für die Dienstleistungen, welche Aon Kunden anbietet, ist hart umkämpft. Zu den wichtigsten Wettbewerbern gehören Unternehmen wie Marsh & McLennan, Willis Towers Watson oder Arthur J. Gallagher & Co., welche ebenfalls über eine starke Positionierung verfügen. Da Aon allerdings zu den größten Konzernen der Branche gehört, halten wir 3 von 5 Punkten für diese externe Kraft für angemessen. |

Bedrohung durch neue Wettbewerber | 5/5 | Aon und die Konkurrenten verfügen über mehrere Jahrzehnte an Erfahrung und Expertise im Bereich Versicherungsvermittlung, Rückversicherungen, Risikomanagement und anderen Bereichen. Darüber hinaus ist der Konzern weltweit etabliert und kann auf bekannte Marken sowie bestehende Beziehungen zu unzählige Unternehmen und Privatpersonen zurückgreifen. Eine erhebliche Bedrohung durch neue Wettbewerber schließen wir demzufolge nahezu aus, daher die volle Punktzahl. |

Verhandlungsmacht der Lieferanten | 4/5 | Als Dienstleister in den Bereichen Versicherung und Risikomanagement stellt Aon keine physischen Produkte her und wird demnach nicht direkt von Preisschwankungen physischer Güter beeinflusst. Nichtsdestotrotz kooperiert das Unternehmen mit zahlreichen Datenanbietern, Softwareentwicklern sowie Herstellern von verschiedener Hardware, welche der Gruppe der Lieferanten zugeordnet werden können. Deren Verhandlungsmacht bewerten wir aufgrund des vergleichsweise geringen Einflusses auf die Entwicklung der fundamentalen Kennzahlen als eher niedrig – 4 von 5 Punkten. |

Verhandlungsmacht der Kunden | 3/5 | Zum Kundenstamm von Aon gehören sowohl Privatpersonen als auch Unternehmen. Letztere sind in vielen unterschiedlichen Branchen tätig, sodass Aon nicht von den Entwicklungen einzelner Industrien abhängig ist. Darüber hinaus war im vergangenen Geschäftsjahr kein einziger Klient für mehr als 2,00 % der gesamten Umsätze verantwortlich. Die Verhandlungspositionen bewerten wir dennoch als ausgeglichen, da Aon bestenfalls nur sehr geringe Lock-in-Effekte generieren kann und vergeben 3 von 5 Punkten. |

Bedrohung durch Ersatzprodukte | 5/5 | Wenngleich Aon nicht direkt als Erstversicherer tätig ist, wird die Entwicklung des operativen Geschäfts im Wesentlichen von dieser Industrie beeinflusst. Für Versicherungen existieren keine geeigneten Ersatzprodukte oder -dienstleistungen und wir halten es für äußerst unrealistisch, dass sich hieran in absehbarer Zukunft etwas ändern wird. Gleiches gilt für das Risikomanagement. Folglich vergeben wir für diese externe Kraft die volle Punktzahl. |

4. Chancen und Risiken bei Aon

Chancen

Steigendes Risikobewusstsein (1)

Die erste Chance für Aon besteht im steigenden Risikobewusstsein von Unternehmen und Privatpersonen. Grundsätzlich meint dieser Ausdruck die zunehmende Wahrnehmung und Bewertung solcher Risikoaspekte durch die Kundengruppen. Eine solche Veränderung zieht mit einer hohen Wahrscheinlichkeit eine verstärkte Nachfrage nach Risikomanagement- und Versicherungsdienstleistungen nach sich, wovon Aon profitieren würde.

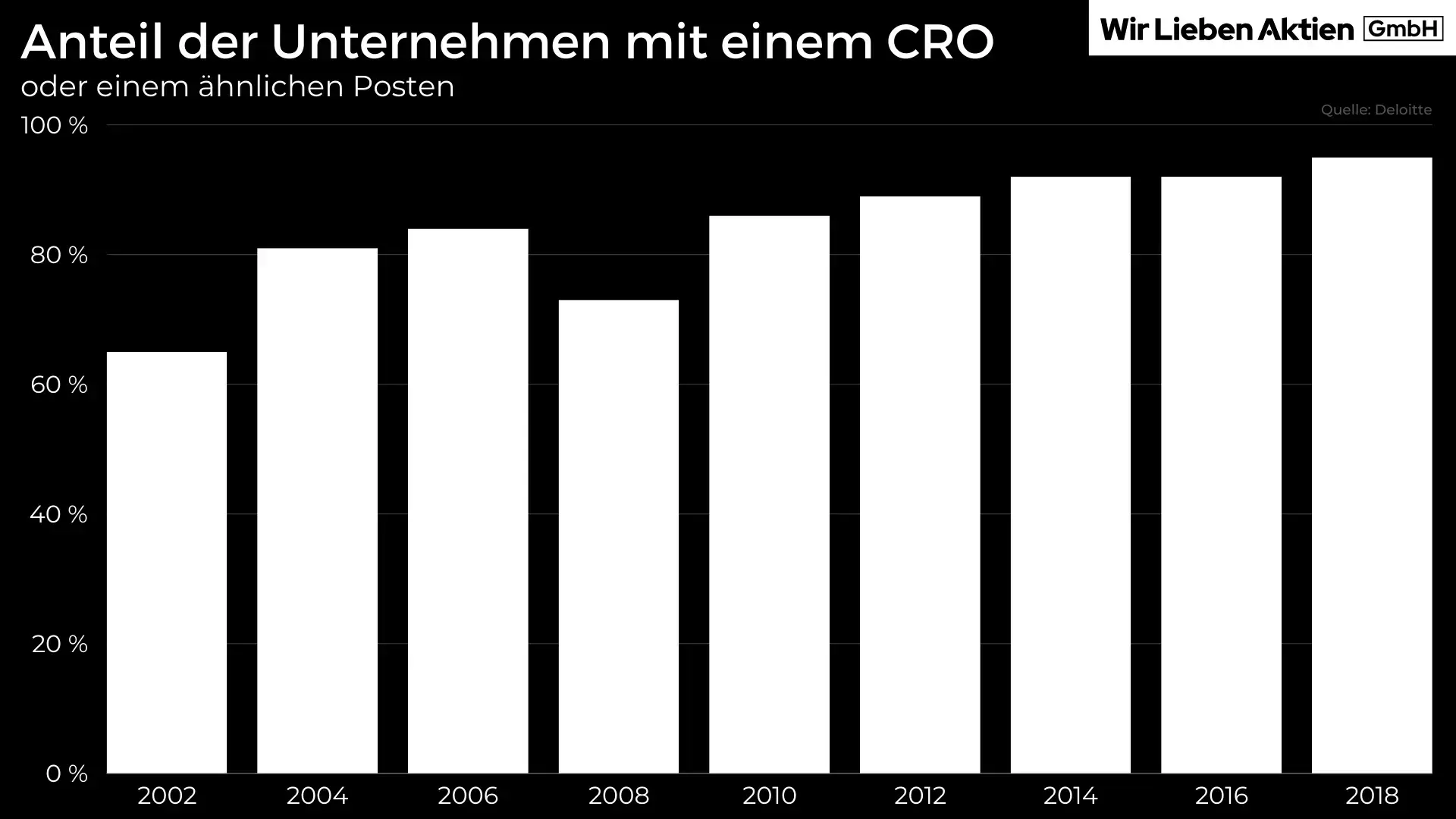

Mitunter am deutlichsten wird die Bedeutung von Risikopunkten im operativen Geschäft aus Sicht der Unternehmen mit Betrachtung der Entwicklung der Chief Risk Officers. In einem Konzern gibt es verschiedene leitende Positionen wie bspw. einen CEO (Geschäftsführer) oder CFO, der im Bereich der Finanzen leitend ist. Ebenbürtig ist auch der CRO, der sich allerdings in seiner Tätigkeit insbesondere auf die Messung und Beurteilung aller Kredit-, Markt- und weiteren Risiken konzentriert. 2002 gaben lediglich 65,00 % der befragten Unternehmen an, eine solche Position besetzt zu haben. Bis 2018 stieg die Zahl um ganze 30,00 %, was die Bedeutung der Risikolösungen und des Versicherungsschutzes deutlich macht.

Nutzen des technologischen Fortschritts (2)

Die zweite Chance bei Aon offenbart sich in der Nutzung des technologischen Fortschritts, der gerade in den vergangenen Jahren immer weiter voranschritt. Wir sehen Chancen sowohl im Bereich der Risikobewertung für Aon selbst, aber auch in der Produktgestaltung für Kunden.

Gerade in den letzten Jahren eroberten neumodische Technologien wie künstliche Intelligenz oder Big Data immer mehr Anteile am Markt. Aon kann Big Data in Kombination mit Analytik bspw. nutzen, um riesige Datenmengen zu sammeln und zu analysieren, um sich ein besseres Bild über die Risiken zu machen, z. B. wenn ein Kunde eine Versicherung abschließen möchte. Im Zuge dessen können von den Technologien unzählige Szenarien durchgespielt werden, die am Ende eine wesentlich bessere Risikoanalyse für Aon selbst zulassen.

Aber auch die Kunden können von dem technologischen Fortschritt stark profitieren. So kann Aon maßgeschneiderte Versicherungen anbieten, die den individuellen Bedürfnissen der Kunden entsprechen. Aber auch schnellere Schadensbearbeitungen können die Folge sein – allgemein der Kundenservice wird hierdurch revolutioniert.

Man sieht also, dass beide Seiten von dem Voranschreiten der neumodischen Technologien profitieren und gerade Aon die Kosten hierdurch gut kalkulieren und optimieren kann.

Risiken

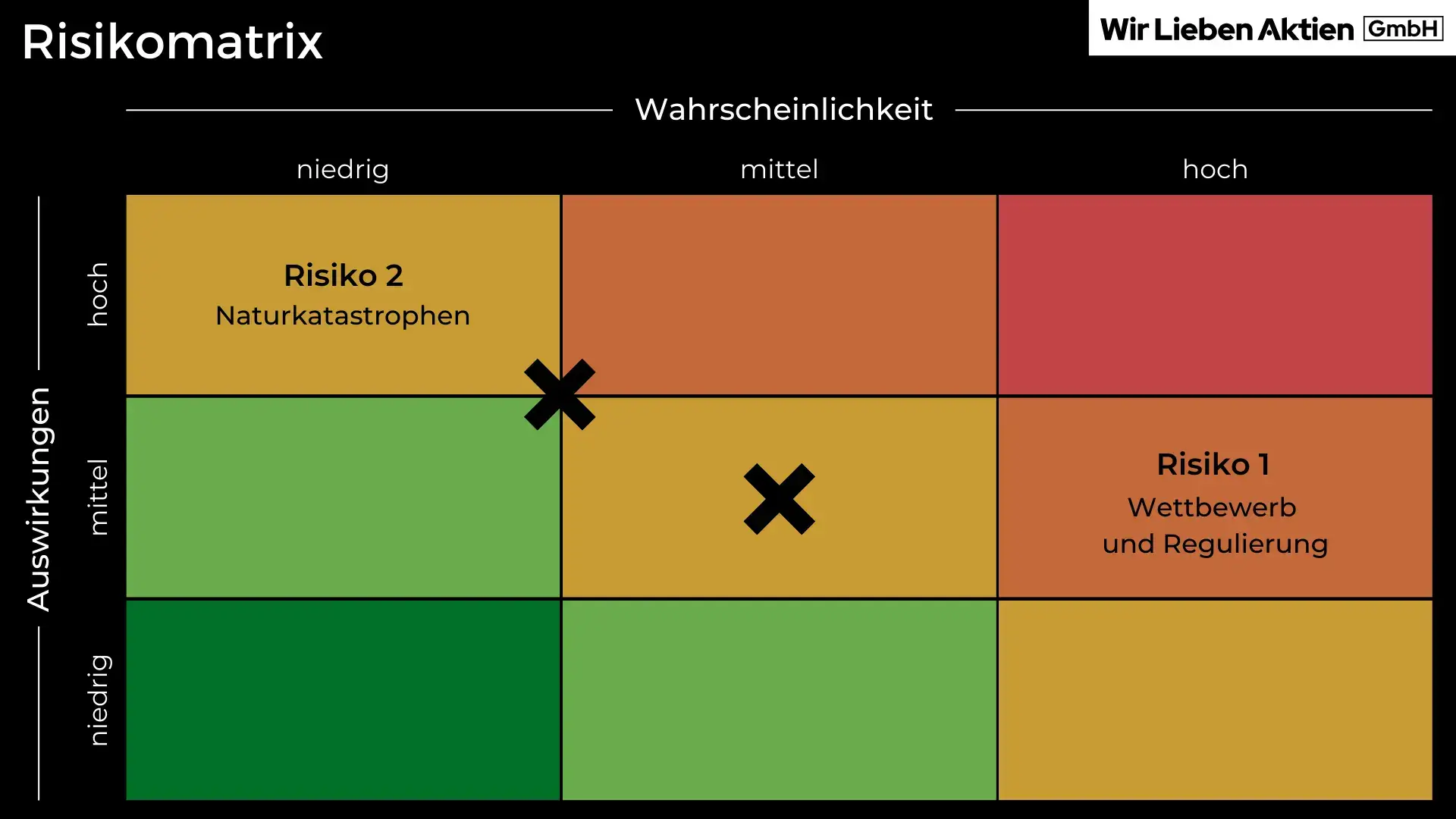

Wettbewerb und Regulierung (1)

Eintrittswahrscheinlichkeit: mittel

Auswirkungen: mittel

Das erste Risiko für Aon stellen, aus unserer Sicht, der intensive Wettbewerb sowie die nicht zu unterschätzenden Regulierungen dar. Beide Faktoren haben Einfluss auf das operative Geschäft des Unternehmens und können ebenso negative Effekte hervorrufen.

In seiner Tätigkeit konkurriert der Konzern mit weiteren großen und global aufgestellten Versicherungsunternehmen, die ebenso ein breit aufgestelltes Spektrum an Risikomanagement- und Versicherungsdienstleistungen anbieten. Wie wir im Konkurrenzvergleich bereits gesehen haben, gilt Aon zwar als einer der größten Unternehmen in der Branche, kann den vorhandenen Wettbewerbsdruck allerdings nicht leugnen. So besteht hier die Gefahr, dass Konkurrenten wesentlich bessere Angebote und Lösungen präsentieren können als es Aon möglich ist.

Des Weiteren ist in dieser Branche der Regulierungsdruck nicht zu unterschätzen. So sind bspw. Versicherungsaufsichtsbehörden zu nennen, die für die Stabilität der Versicherungsbranche zuständig sind und u. a. Vorschriften der Preisgestaltung und Kapitalanforderungen für Versicherungsunternehmen erlassen. Neu erlassene Vorschriften können Aon belasten und möglicherweise einschränken.

Naturkatastrophen (2)

Eintrittswahrscheinlichkeit: niedrig-mittel

Auswirkungen: mittel-hoch

Das zweite Risiko für Aon sehen wir bei Naturkatastrophen und anderen unvorhersehbaren Ereignissen gegeben. Gerade ein finanzieller Schaden ist hier die mögliche Folge, da die Versicherungsnehmer bei den Beschädigungen natürlich ihren Versicherungsschutz in Anspruch nehmen.

Egal ob Hurrikans, Erdbeben, Überschwemmungen oder Waldbrände – bei jedem dieser Naturkatastrophen besteht für Aon das Risiko von hohen Ausgleichszahlungen. Kunden, die sich entsprechend versichert haben, wollen den entstandenen Schaden ausgeglichen haben und stellen so Schadensersatzansprüche an Aon. Dies kann das Ergebnis des Unternehmens stark negativ beeinflussen, gerade wenn viele solcher Naturkatastrophen eintreten und hohen Schaden anrichten.

Im Rahmen des Klimawandels steigt die Gefahr von Naturkatastrophen merklich, was daher gerade in Zukunft eines der wichtigsten Themen bei Aon sein wird. Aus diesem Grund ist bei der Eintrittswahrscheinlichkeit auch anzumerken, dass diese zukünftig wahrscheinlich nach oben angepasst werden muss.

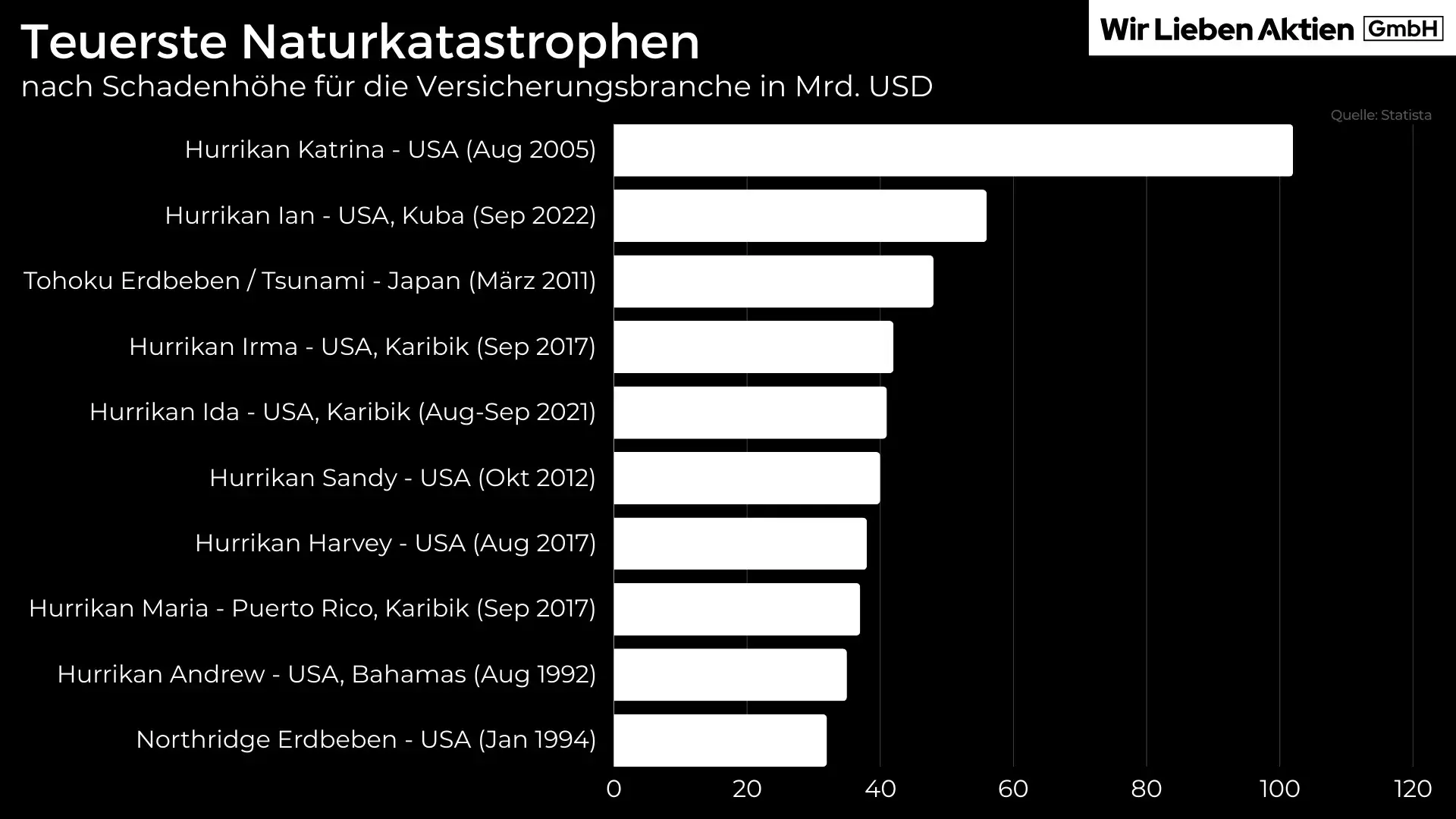

Ausgehend von 1990 war der Hurrikan Katarina in den USA im August 2005 die Naturkatastrophe mit dem höchsten finanziellen Schaden mit über 100,00 Mrd. USD. Auch der Hurrikan Ian im September 2022 war mit einem Schaden von 56,00 Mrd. USD einer der größten Naturkatastrophen jemals.

5. Unsere Bewertung

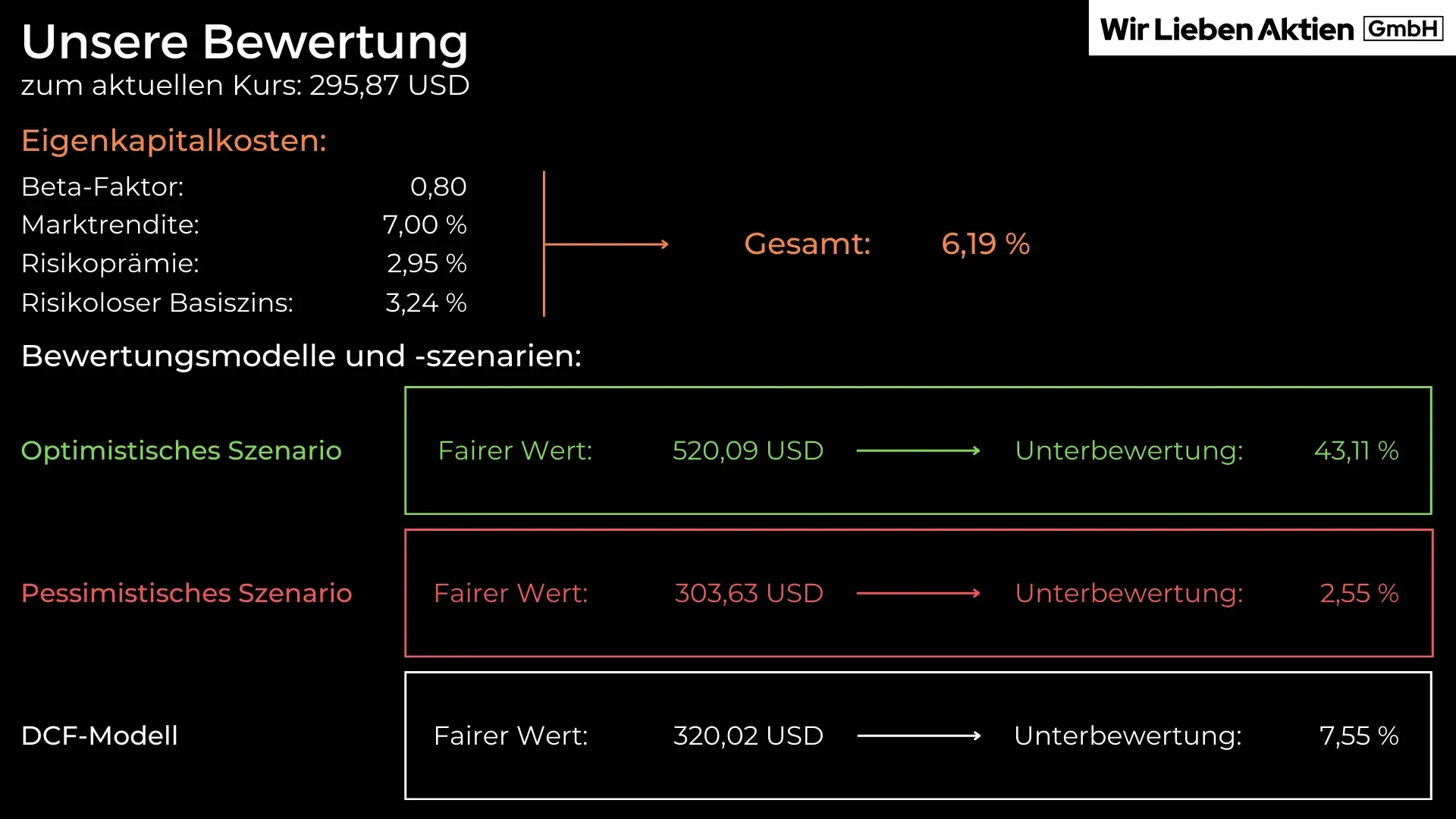

Eigenkapitalkosten

Beginnen wir bei der Bewertung des Wertpapiers wie immer bei der Ermittlung der kalkulierten Eigenkapitalkosten (Cost of Equity):

Unsere Werte für die Faktoren bei Aon sind hier wie folgt:

Risikoloser Basiszins: 2,95 %

Risikoprämie: 3,24 %

Marktrendite: 7,00 %

Beta: 0,80

Diese ergeben insgesamt Eigenkapitalkosten (Cost of Equity) von 6,19 %.

Bilanzanalyse

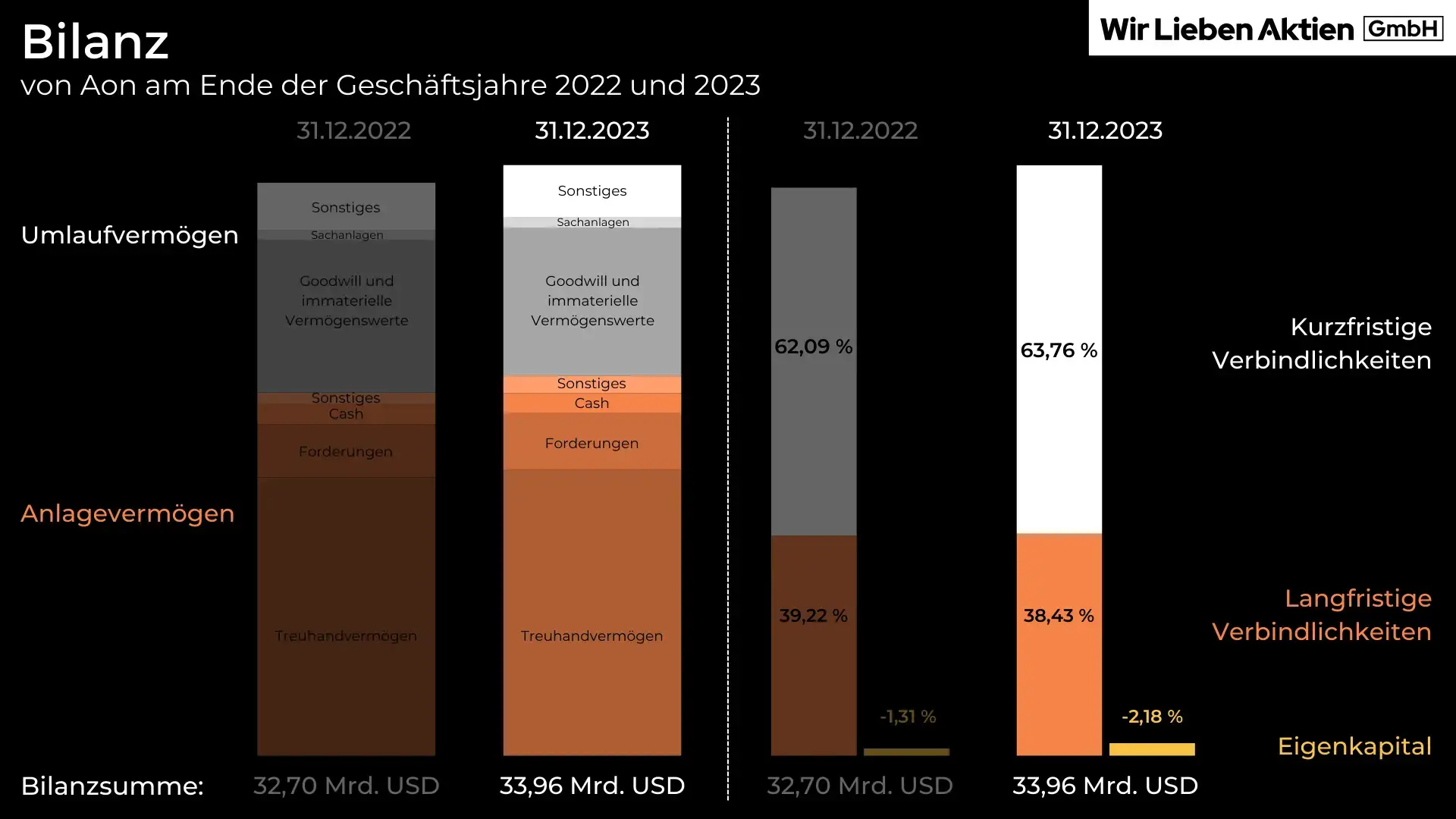

Die gesamte, von Aon ausgewiesene, Bilanzsumme beträgt für das Geschäftsjahr 2023 etwa 33,96 Mrd. USD und hat sich damit um ca. 3,84 % verlängert. In der folgenden Tabelle wollen wir detaillierter auf die Struktur der Bilanz sowie eingehen.

Kategorie | Begründung |

|---|---|

Entwicklung des Umlaufvermögens | Im vergangenen Geschäftsjahr ist das Umlaufvermögen analog zur Bilanzsumme marginal von 20,72 Mrd. USD auf 21,70 Mrd. USD angestiegen, was in erster Linie mit einem Zuwachs der Vermögenswerte zu erklären ist, welche Aon als Treuhänder verwaltet. |

Entwicklung des Anlagevermögens | Auch das Anlagevermögen des Dienstleisters verzeichnete in 2023 mit 2,29 % einen leichten Zuwachs. Dieser ist auf einen Anstieg folgender Posten zurückzuführen: Goodwill und latente Steueransprüche. |

Eigen- bzw. Fremdkapitalquote und Verhältnis der Schulden | Aon hat in den vergangenen Jahren äußerst aggressiv eigene Aktien erworben, was zu einem stetigen und erheblichen Rückgang des auf die Aktionäre entfallenden Eigenkapitals führte. Dieses rutschte in den vergangenen Jahren gar in den negativen Bereich, sodass wir an dieser Stelle keine sinnvolle Eigenkapitalquote berechnen können. |

Schulden im Verhältnis zu kurzfristigen Zahlungsmitteln und kurzfristigen Investitionen | In Relation zu den Zahlungsmitteln und Zahlungsmitteläquivalenten beliefen sich die Verbindlichkeiten von Aon im vergangenen Geschäftsjahr auf einen Faktor von 30,25. Im Verhältnis zu den kurzfristigen Investitionen stieg dieser Wert auf 184,58. |

Schulden im Verhältnis zum EBIT des letzten Geschäftsjahres | Das gesamte Fremdkapital von Aon belief sich zum 31. Dezember 2023 auf 34,70 Mrd. USD. Stellt man dieses dem EBIT von 3,79 Mrd. USD gegenüber, so ergibt sich ein Faktor von 9,16. |

Fazit | In vorherigen Abschnitten dieser Analyse haben wir bereits thematisiert, dass Aon auf Akquisitionen zurückgreift, um das Wachstum aus eigener Kraft anorganisch zu beschleunigen. So auch im laufenden Geschäftsjahr: Für etwas mehr als 10,00 Mrd. USD wurde NFP, ein Makler für Schaden- und Unfallversicherungen, akquiriert. Diese Übernahme wurde größtenteils durch Fremdkapital finanziert, sodass sich die verzinsten Schulden von Aon zum Zeitpunkt dieser Analyse immerhin auf das 2,51-fache EBITDA belaufen, was noch innerhalb eines gesunden Rahmens liegt. Allerdings liegt der Goodwill bei mehr als einem Fünftel der Bilanzsumme, was wir an dieser Stelle negativ hervorheben müssen und zu leichten Abzügen der Qualität der Bilanz führt. |

Bewertungsszenarien und -modelle

Optimistisches Szenario

Die Implementierung der Aon United Strategie in 2017 ermöglichte dem Unternehmen, in den vergangenen Geschäftsjahren ein fortlaufendes, organisches Umsatzwachstum im niedrigen bis mittleren einstelligen Bereich zu erzielen. In 2024 ist im Zuge der beschriebenen Akquisition von NFP mit einem einmaligen Umsatzsprung zu rechnen, wodurch sich der prognostizierte Anstieg der Erlöse bis 2026 auf 11,19 % p. a. beläuft. Aus eigener Kraft traut sich das Management von Aon zu, die Erlöse langfristig mit Wachstumsraten mindestens im mittleren einstelligen Prozentbereich zu erhöhen. Für unser optimistisches Szenario nehmen wir an, dass Aon dieses Ziel ab 2027 mit einem durchschnittlichen Zuwachs der Umsätze um 5,49 % p. a. erreichen wird.

Die operative Gewinnspanne von Aon konnte zwischen 2019 und 2023 um etwa zehn Prozentpunkte oder rund 50,00 % ausgebaut werden. Ein derart starker Zuwachs scheint für die Zukunft unwahrscheinlich. Allerdings halten sowohl die Analysten als auch das Management von Aon einen inkrementellen Anstieg in den kommenden Jahren für möglich, was wir im Rahmen unseres optimistischen Szenarios berücksichtigen. Folglich erwarten wir bis 2033 unter vergleichsweise geringfügigen Schwankungen einen Ausbau der EBIT Marge auf bis zu 32,00 %.

Dass der Fokus von Aon bezüglich der Gewinnbeteiligung der Aktionäre eindeutig auf dem Rückkauf eigener Anteile liegt, haben wir im entsprechenden Kapital ausführlich thematisiert. Für unser optimistisches Szenario nehmen wir daher an, dass sich der historische Trend auch in Zukunft fortsetzt und kalkulieren mit einem Rückgang der Aktienanzahl um 3,50 % pro Jahr. Gleichzeitig unterstellen wir einen leichten Zuwachs der durchschnittlichen Ausschüttungsquote auf 25,00 %. Somit ermitteln wir einen fairen Wert je Aktie von 520,09 USD, was einer Unterbewertung von 43,11 % im Verhältnis zum aktuellen Kurs entspricht. Mit einem KGVe von 20,00 in zehn Jahren liegt die Renditeerwartung bei 11,49 %.

Pessimistisches Szenario

Unser pessimistisches Szenario gestalten wir bis 2026 entsprechend der aktuell vorliegenden Analystenschätzungen analog zu unserem optimistischen Szenario. Ab dem Geschäftsjahr 2027 unterstellen wir allerdings, dass Aon nicht in der Lage sein wird, die Wachstumsziele, welche, wie zuvor beschrieben, auf einen organischen Anstieg im mittleren einstelligen Bereich abzielen, zu erreichen. Folglich kalkulieren wir mit einem Umsatzwachstum von nur 3,78 % pro Jahr.

Statt einer Fortsetzung des historischen Margenwachstums von Aon unterstellen wir in unserem pessimistischen Szenario regelmäßige Einbrüche sowie das Einpendeln der operative Gewinnspanne bei rund 25,00 %, was ungefähr dem Mittelwert der vergangenen Jahre entspricht. Den durchschnittlichen Rückgang der Aktienanzahl senken wir zudem auf 2,00 % und die Ausschüttungsquote auf 20,00 %. Aufgrund der verhältnismäßig niedrigen Eigenkapitalkosten ermitteln wir nichtsdestotrotz einen fairen Wert je Aktie von 303,63 USD, was mehr oder weniger dem aktuellen Kurs entspricht. Mit einem Kurs-Gewinn-Verhältnis von 16,00 in zehn Jahren liegt die zu erwartende Rendite bei 3,39 % pro Jahr.

Discounted Cashflow-Modell

Der WACC liegt in unserem Discounted Cashflow-Modell bei 5,44 %. Für die Geschäftsjahre 2024, 2025 und 2026 orientieren wir uns an den aktuell vorliegenden Analystenschätzungen. Daraufhin verwenden wir für die Umsätze die Durchschnittswerte unserer Szenarien zum Ertragswertverfahren.

Im Grunde verlief die Entwicklung der Free Cashflow-Marge von Aon in den letzten fünf Jahren analog zum Wachstum der operativen Gewinnspanne: Unter eher geringfügigen Schwankungen konnte diese von 14,62 % auf 23,80 % erhöht werden. Für 2024 rechnen die Analysten mit einem vorübergehenden Rückgang auf 18,42 %, welcher in den darauffolgenden Geschäftsjahren voraussichtlich korrigiert werden soll. Ab 2027 unterstellen wir im Kontext der Historie eine leicht positive Entwicklung der Free Cashflow-Marge, sodass sich ein fairer Wert je Aktie von 320,02 USD und somit eine Unterbewertung von 7,55 % im Vergleich zum aktuellen Kurs ergibt.

Unsere Einschätzung

Als Dienstleister im Versicherungs- und Risikomanagementgeschäft ist Aon in einer äußerst soliden und sich stetig entwickelnden Branche tätig, was sich in einer langfristigen Betrachtung der fundamentalen Kennzahlen widerspiegelt. Durch die Einführung der Aon United Strategie in 2017 ist es dem Unternehmen insbesondere in seiner jüngeren Vergangenheit gelungen, ein äußerst stabiles Umsatzwachstum verbuchen zu können. Darüber hinaus lag der durchschnittliche Anstieg der Gewinne dank Kosteneinsparungen deutlich im zweistelligen Bereich. Während Aon im laufenden Geschäftsjahr durch die Akquisition von NFP einen vorübergehenden, anorganischen Wachstumsschub verbuchen können wird, halten sowohl die Analysten als auch das Management einen langfristigen Zuwachs der Erlöse im mittleren einstelligen Bereich für wahrscheinlich. Durch weitere Margensteigerungen wird sich die Dynamik der Gewinnentwicklung voraussichtlich im hohen einstelligen Bereich bewegen.

In Anbetracht dieser vielversprechenden Aussichten scheint die Aon-Aktie anhand sämtlicher Modelle fair bis günstig bewertet zu sein, denn selbst unser pessimistisches Szenario gibt eine marginale Unterbewertung an. Darüber hinaus notieren sowohl das Kurs-Gewinn-Verhältnis als auch das Kurs-Cashflow-Verhältnis zum Zeitpunkt dieser Analyse unterhalb der langfristigen Mittelwerte. Das Chance-Risiko-Verhältnis einer Investition in Aon bewerten wir dementsprechend als positiv und setzen die Investmentampel, trotz kleinerer Makel in der Bilanz, auf Grün. Derzeit halten wir das Eintreffen des optimistischen Szenarios, welches wir analog zu den Prognosen des Managements gestaltet haben, für wahrscheinlicher als das Eintreffen des pessimistischen Szenarios. Die Renditeerwartung setzen wir beim derzeitigen Aktienkurs dementsprechend auf 9,50 % bis 10,00 % pro Jahr.

6. Technische Analyse

Charttechnische Trendeinordnung

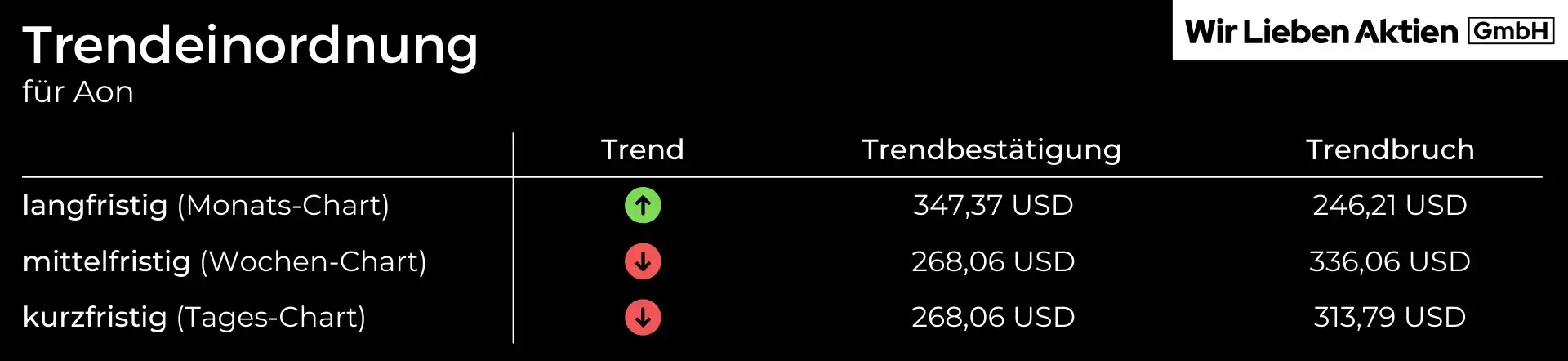

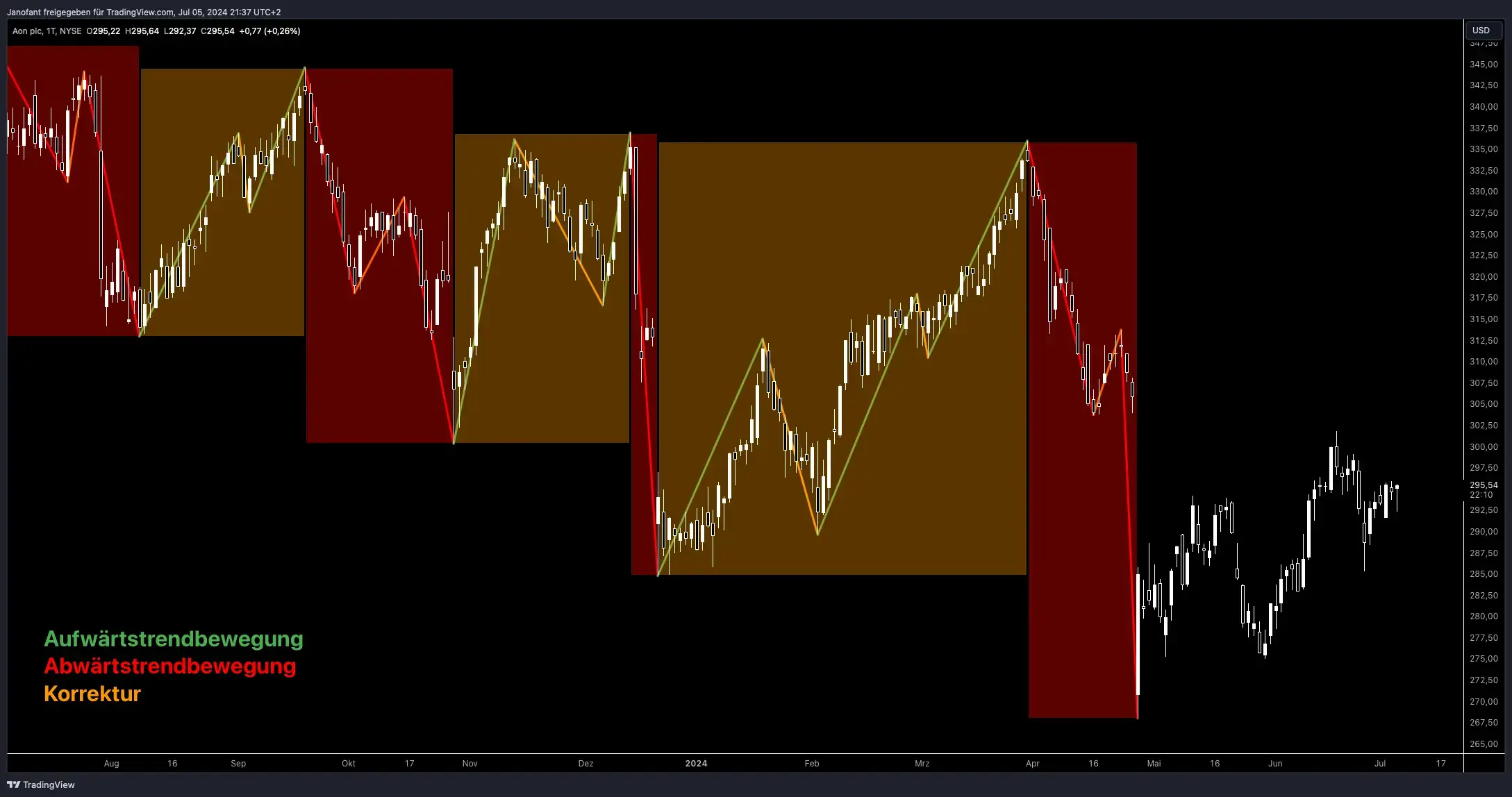

Übersicht

Langfristig

Der langfristige Trend von Aon hat eine recht enge vorherrschende Trendstruktur, von der das letzte Trendtief bei 246,21 USD liegt. Zwar wurde vor der aktuellen Korrektur kein nachhaltiges neues Allzeithoch ausgebildet, aber dennoch ist das genannte Tief (auch im Hinblick auf die Marktsymmetrie) als relevant anzusehen. Das Corona-Tief aus 2020 (143,93 USD) ist im Chart als Tief der größeren und gröberen Struktur zu werten.

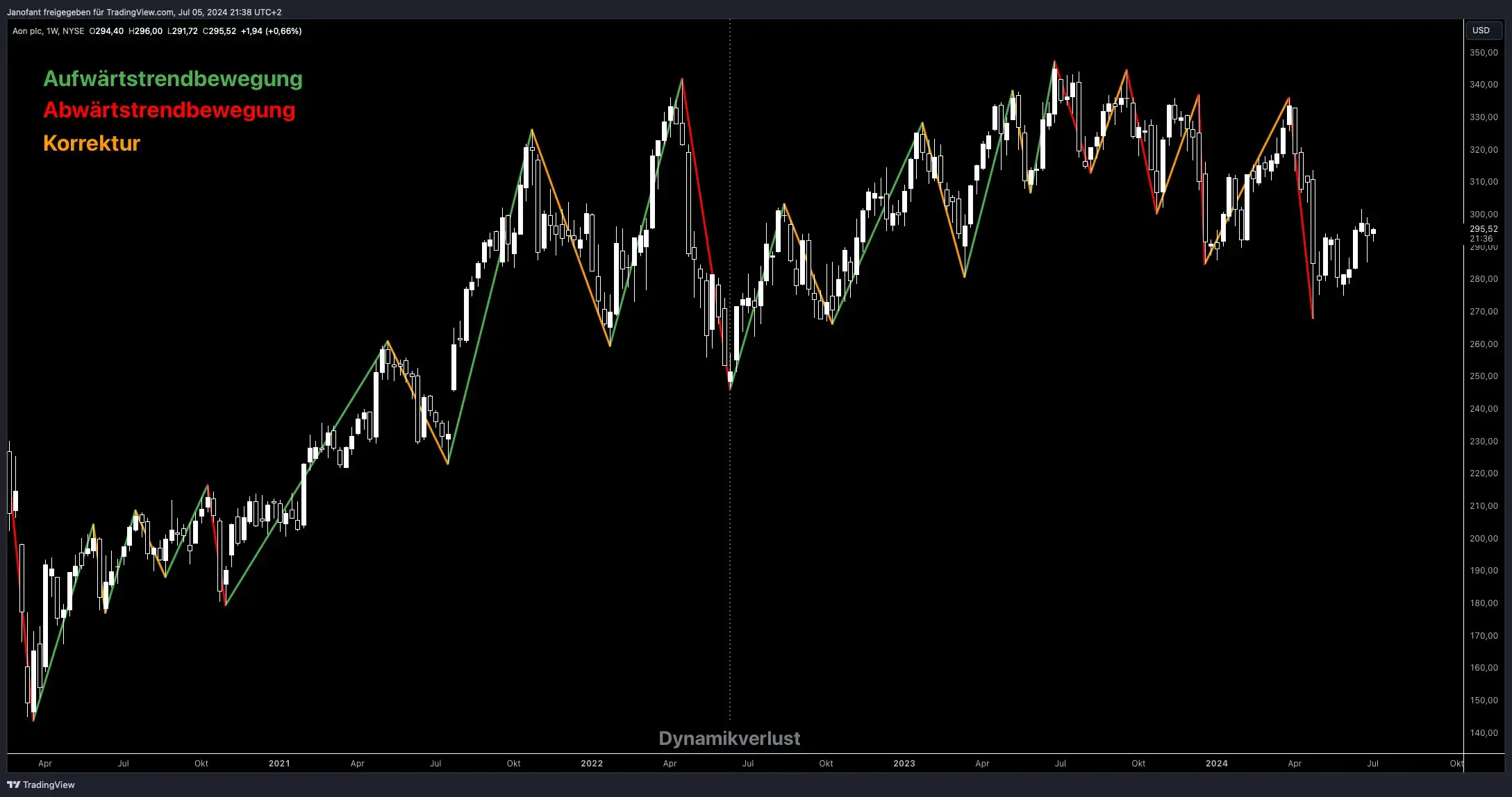

Mittelfristig

Auf der mittelfristigen Zeitebene (Wochen-Chart) ist der Abwärtstrend noch bis zum Hoch bei 336,06 USD intakt, welches sich in der Region des Allzeithochs befindet. Die vorliegende Abwärtsdynamik vom Aktienkurs in den letzten Trendbewegungen ist als hoch einzustufen und spricht zunächst für einen starken Trend, wobei die Käufer immer wieder einen großen Teil der jeweiligen Abwärtsimpulse korrigieren konnten.

Kurzfristig

Im kurzfristigen Tages Chart ist beim Kurs von Aon ein abwärtsgerichteter Trend sichtbar, der in den letzten Monaten vor allem von den starken und impulsiven Abwärtsbewegungen geprägt wird. Dadurch ist die neu gebildete Aufwärtsstruktur der letzten Wochen bislang auch kein neuer Trend, sondern nur eine Struktur und wird erst über 313,79 USD zum neuen Trend.

Aussicht

Der Aktienkurs von Aon hat sich in den letzten Wochen vorerst in der Kursregion um 270,00 USD stabilisiert und daraufhin eine neue Aufwärtsstruktur eingeleitet. Das entspricht keiner Bodenbildung und ist im Chart generell noch ziemlich wacklig von der gesamten kurzfristigen Struktur her. Da der kurz- und mittelfristige Abwärtstrend noch problemlos intakt ist, ist aus dieser Perspektive mit einem Scheitern vom Aktienkurs an der Kurslücke und einer anschließenden Fortsetzung des Abwärtstrends auszugehen. Bestätigt wird diese erneute Ausweitung der Korrekturphase mit tieferen Kurszielen jedoch erst mit neuen Verlaufstiefs.

Allerdings sollte beim Chart von Aon auch berücksichtigt werden, dass sich die Aktie sehr zuverlässig an ihre langfristige Trenddynamik mit der damit einhergehenden engen Trendstruktur hält. Zwar ließ die mittelfristige Dynamik zuletzt etwas nach, sodass kein nachhaltiges neues Allzeithoch ausgebildet werden konnte, aber grundsätzlich ist davon auszugehen, dass der langfristige Trend mit seiner engen Struktur weiterhin intakt bleibt und als Kursziel somit neue Rekordhochs anvisiert werden können. Im Falle einer Korrekturausweitung rückt der Bruch der Trendstruktur jedoch recht nahe, denn die nächste Unterstützungszone beginnt erst in der Region um das letzte langfristige Trendtief. Dieses sollte der Kurs der Aktie zumindest nicht nachhaltig unterbieten; am besten hält sich der Aktienkurs generell darüber.

Aus diesem Grund spricht das langfristige Gesamtbild bei der Aktie eher gegen eine erneute Ausweitung der gesamten Korrekturphase mit neuen Tiefs. Ein dynamischer Ausbruch vom Aktienkurs über die rot markierte Zone würde dieses bullische Szenario bestätigen und neue Allzeithochs als Kursziel aktivieren.

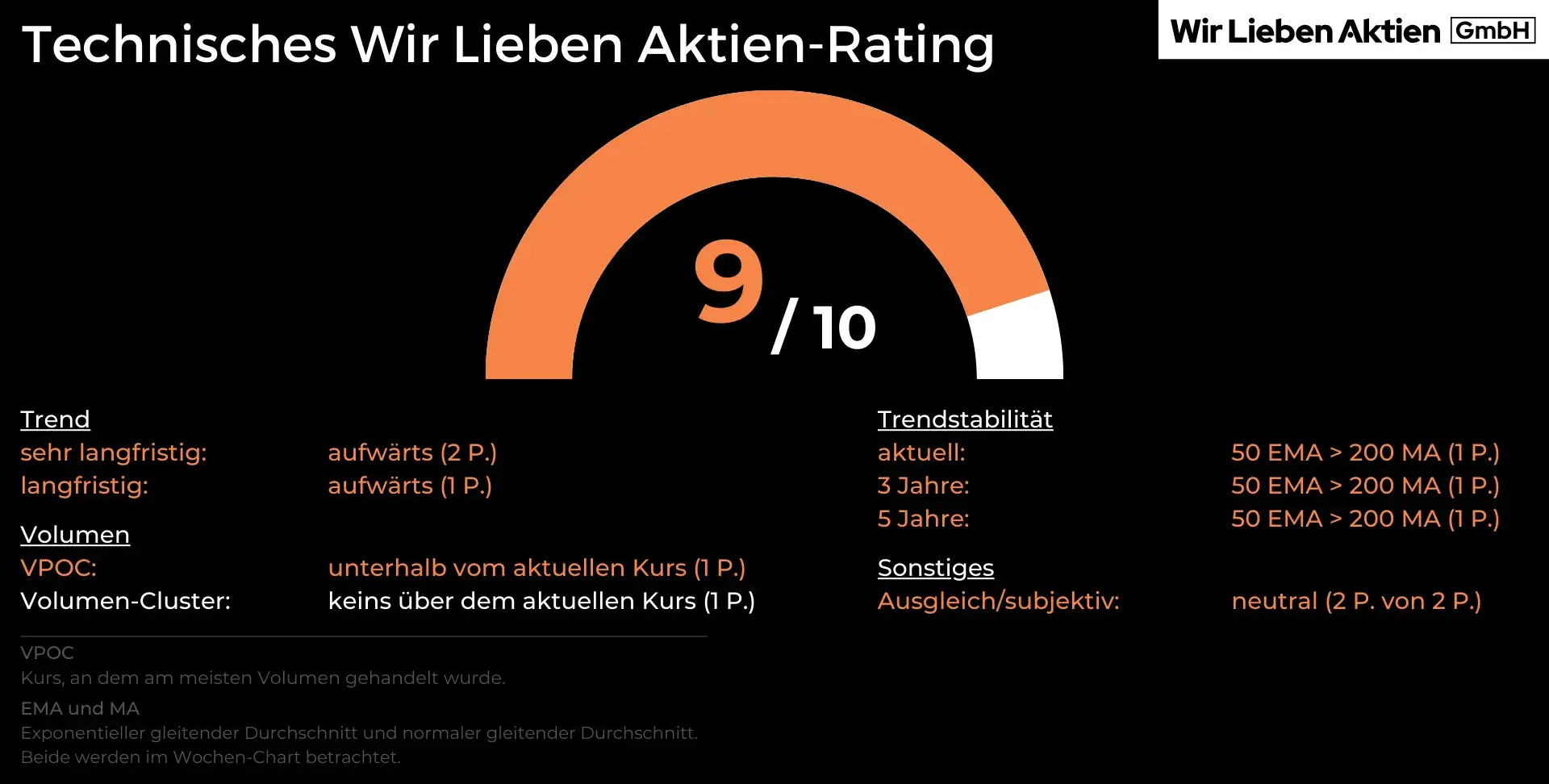

Technisches Wir Lieben Aktien-Rating

Im technischen Wir Lieben Aktien-Rating erzielt Aon mit 9 von 10 Punkten ein sehr gutes Ergebnis. Zu kritisieren ist lediglich eine mittelstarke Volumenakkumulation über dem aktuellen Niveau, die als Widerstand dient. Sollte Aon noch einmal die Verlaufstiefs der Korrektur testen, befindet sich um 290,00 USD bis 295,00 USD ein noch deutlich stärkeres Volumencluster als Widerstand.

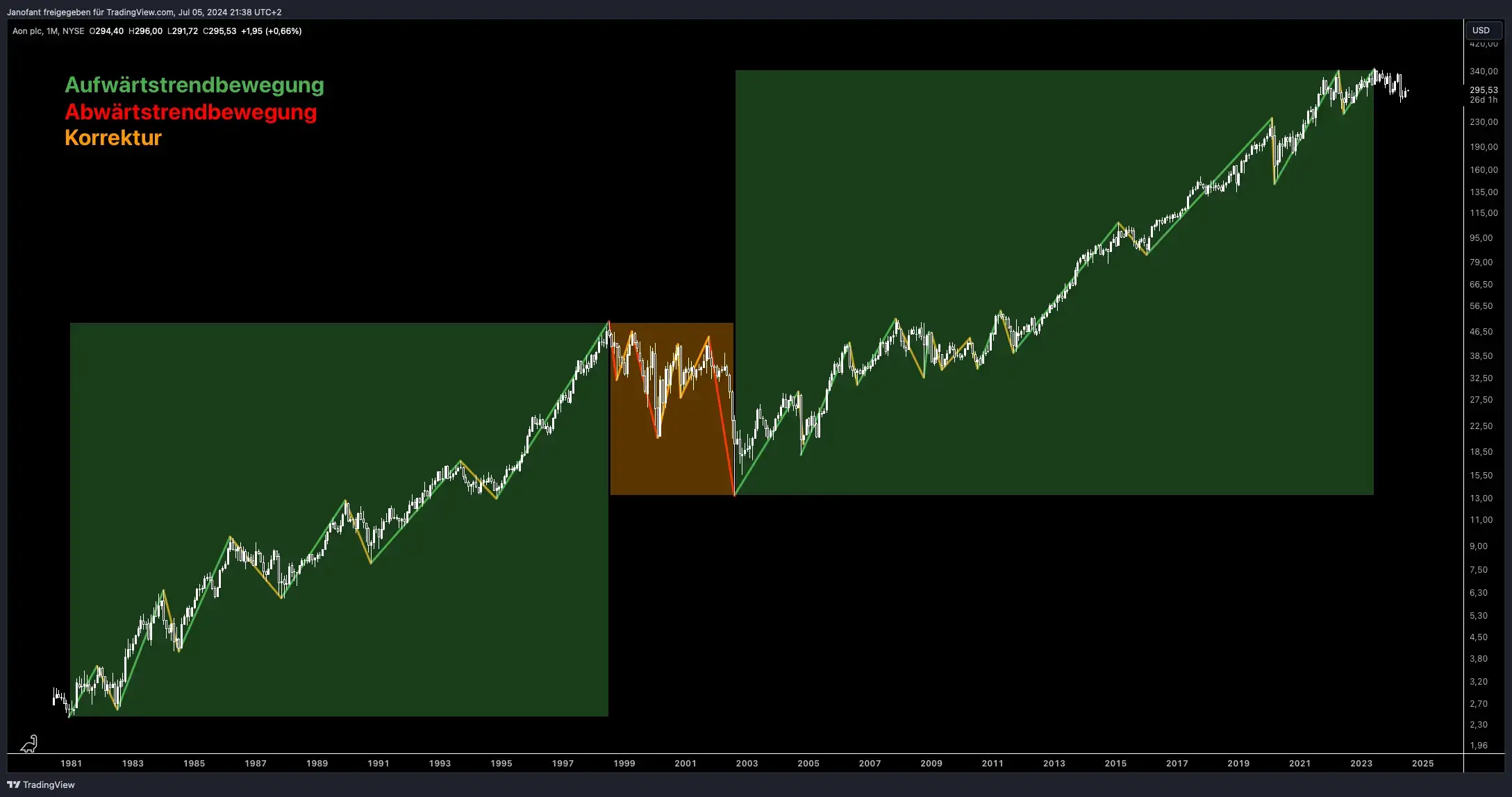

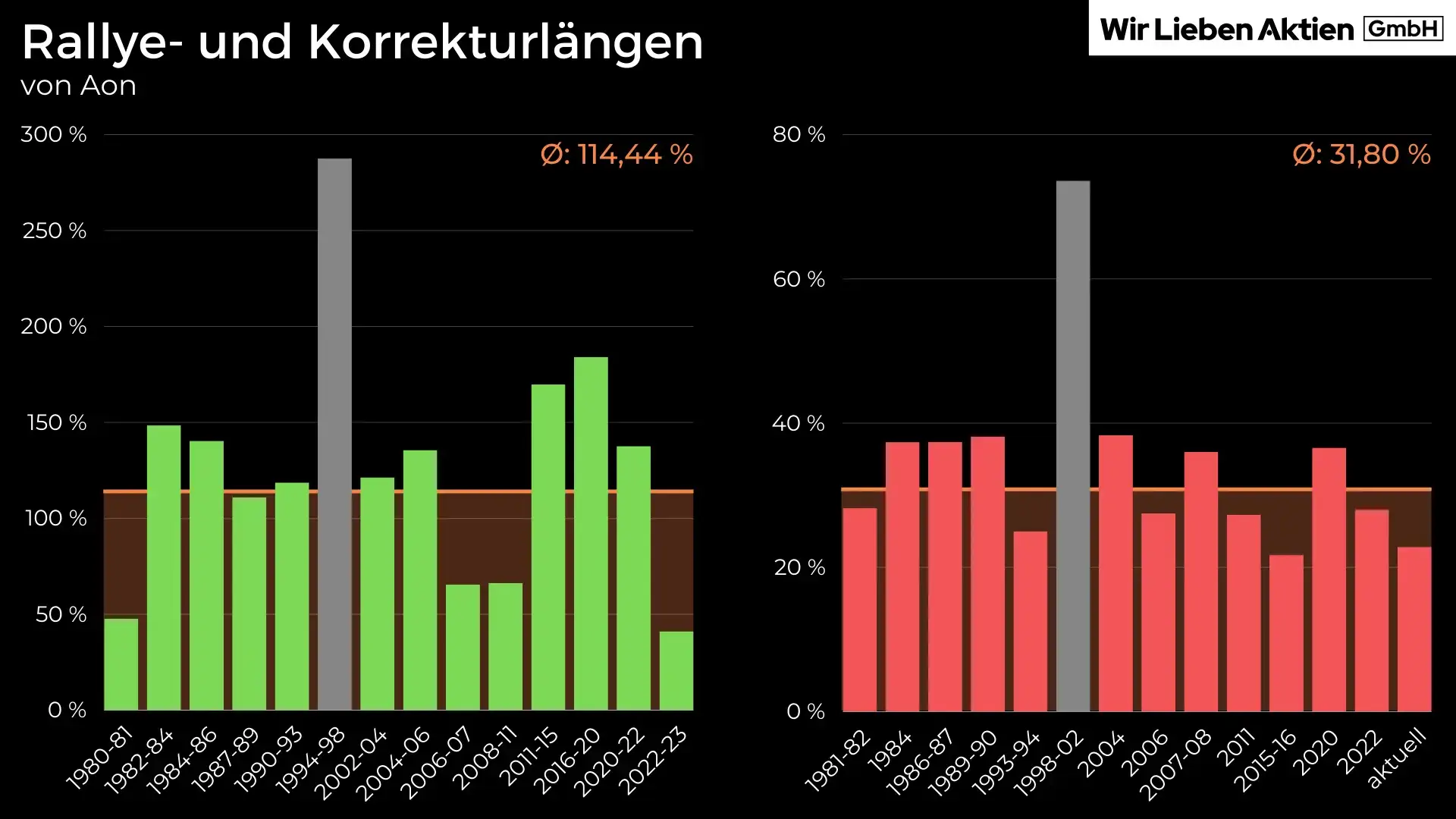

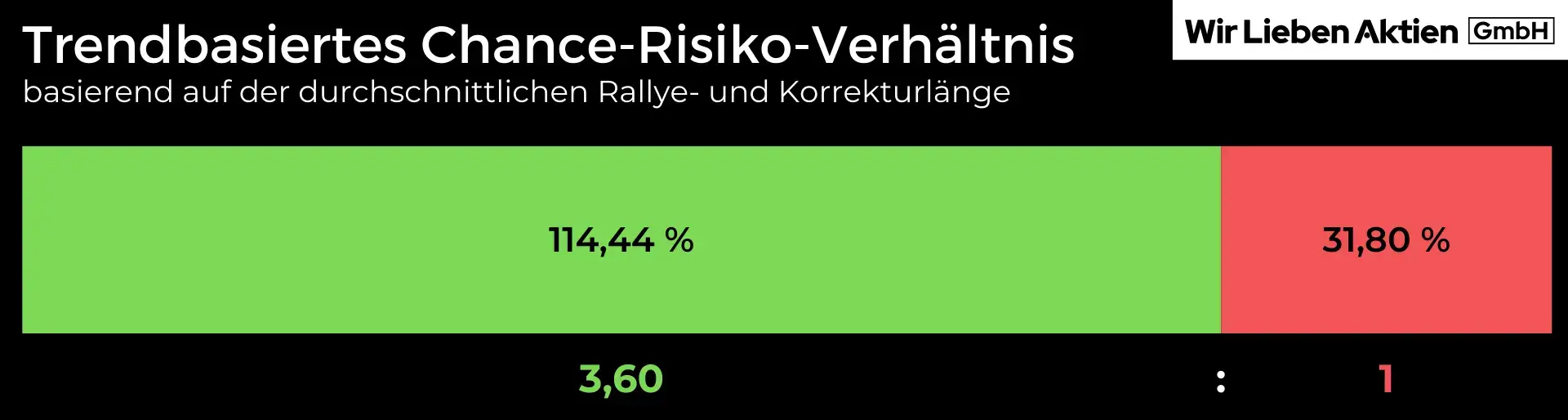

Marktsymmetrie

Seit den 1980er-Jahren verfügt die Aon-Aktie über eine der gleichmäßigsten Marktsymmetrien, die der Aktienmarkt zu bieten hat. Nimmt man die außergewöhnliche Rallye Ende der 1990er-Jahre und die darauffolgende Korrektur außen vor, zeigt sich ein recht eindeutiges Bild: Die Korrekturen auf der langfristigen Zeitebene pendeln immer um den Mittelwert i. H. v. 31,80 %. Bezieht man in diesen Kontext mit ein, dass die größeren Abwärtsphasen nur erfolgten, wenn die vorherige Trendbewegung auch länger war, hat die aktuelle Korrektur ihr maximales Ausmaß wahrscheinlich schon erreicht.

Auf Basis der reinen Korrekturlänge ist es zwar durchaus möglich, dass auch die tieferen Unterstützungszonen (siehe Abbildung 26) angelaufen werden, aber dies ginge mit einem Bruch der engen langfristigen Trendstruktur einher. Das ist in der Vergangenheit, mit Ausnahme der sehr großen Korrektur um 2000, nie vorgekommen.

Die Rainbow-EMAs, die neben der Korrekturlänge auch die Trenddynamik berücksichtigen, bestätigen die bisherige Einschätzung zur Aon-Aktie. In den meisten Fällen bildete diese ihr Tief auf dem Niveau der grünen gleitenden Durchschnitte aus, wo sie auch jetzt wieder notiert. Nur selten, speziell in den letzten Jahren, kam es zu einem Test der gelben EMAs – und wenn, dann erfolgte dieser sehr zügig; also mit einer schnellen Umkehr.

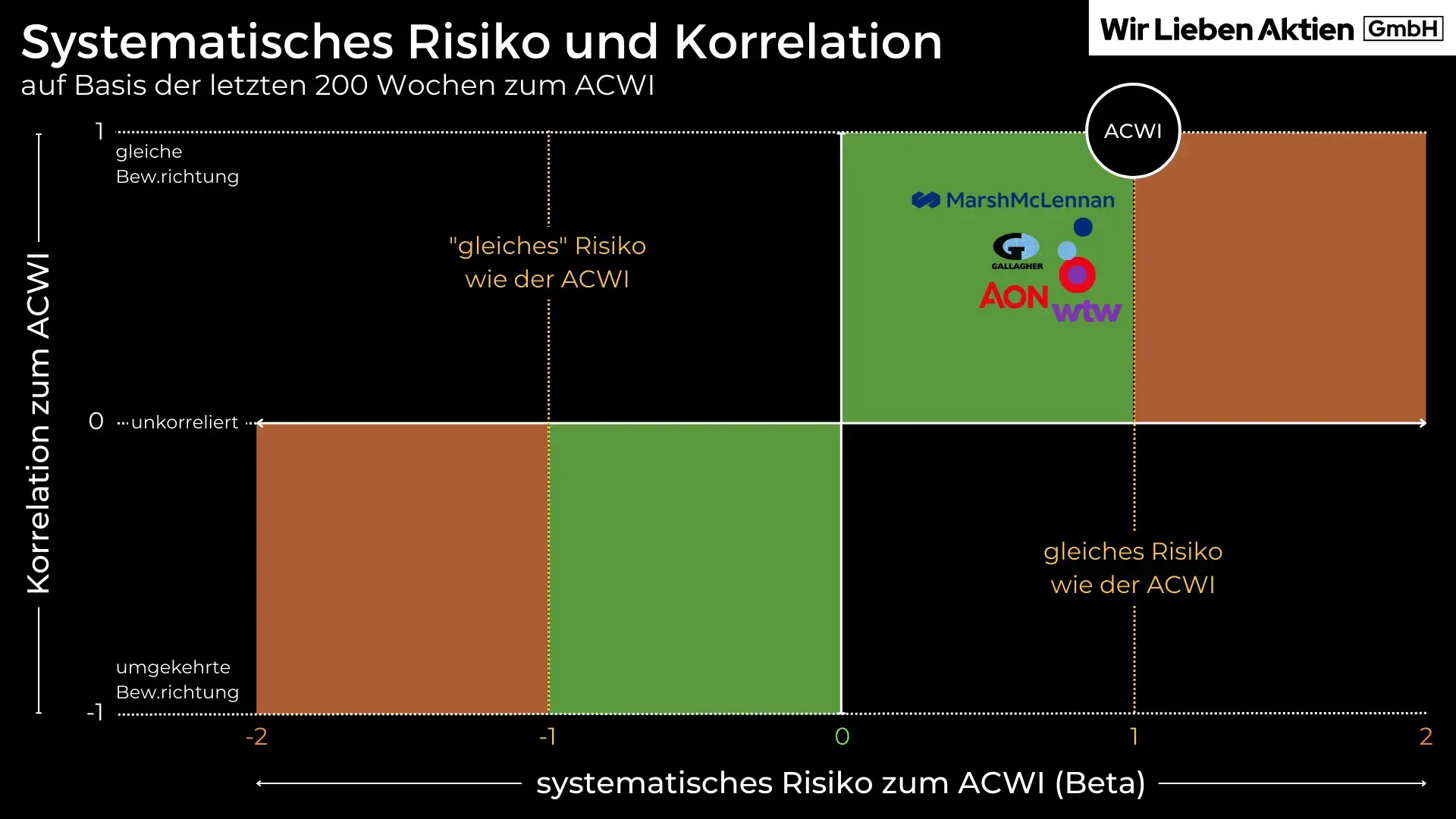

Systematisches Risiko

Das systematische Risiko basierend auf den letzten 200 Wochen liegt bei Aon und allen anderen Aktien aus dem Konkurrenzvergleich unter dem Wert des Gesamtmarkts (ACWI). Die Korrelation aller Aktien mit dem ACWI ist als mittelstark einzustufen. Nennenswerte Unterschiede fallen bei den Einzelwerten nicht auf.

7. Fazit

Allgemein

Das Versicherungsgeschäft zeichnet sich nicht nur durch eine vergleichsweise stetige Entwicklung aus, sondern gehört auch zu den ältesten Industrien der Menschheit. Wenngleich Aon nicht als Erstversicherer tätig ist, kann das Unternehmen als Dienstleister von Entwicklungen in diesem Bereich profitieren und Wachstumsraten oberhalb des Branchendurchschnitts vorweisen. Während die Entwicklung der fundamentalen Kennzahlen vor allem in der jüngeren Vergangenheit durch die Einführung der Aon United Strategie als attraktiv zu bewerten ist, verfügt Aon, wie zuvor aufgezeigt, über einen vergleichsweise tiefen Burggraben. Deshalb ist das Unternehmen insbesondere für Anleger, welche im Versicherungsbereich noch nicht positioniert sind, eine interessante Beimischung für das Portfolio.

Zum aktuellen Kurs setzen wir die Investmentampel auf Basis unserer Recherche auf Grün und die zu erwartende Rendite beträgt rund 9,50 % bis 10,00 % pro Jahr.

Langfristig kann die Aon-Aktie einen sehr dynamischen Aufwärtstrend vorweisen, der darüber hinaus auch mit einer gut einschätzbaren Marktsymmetrie überzeugt. Im Gesamtbild ist eine nachhaltige Umkehr auf dem aktuellen Niveau als wahrscheinlich anzusehen, aber wird erst mit dem genannten Ausbruch über die rot markierte Zone (Abbildung 26) bestätigt. Eine geringfügige Ausweitung der Abwärtsphase liegt andernfalls ebenso im Bereich des Möglichen, aber könnte der langfristigen Trendstruktur, zumindest vorübergehend, schaden.

Meinungen der Team-Mitglieder

Jan

Die Aon-Aktie hat mich in dieser Analyse überzeugt und ich würde sie in mein Depot aufnehmen, wenn ich nicht bereits bei Brown & Brown investiert hätte, die mir im direkten Vergleich noch etwas besser gefallen (speziell technisch). Zwar sind die Geschäftsmodelle nicht perfekt vergleichbar, aber beide Aktien sind dem GICS-Sektor des Finanzwesens und ähnlichen Subindustrien zuzuordnen. Ich werde daher auf eine Anlage in das Wertpapier von Aon verzichten und Brown & Brown bei einer passenden Gelegenheit wieder nachkaufen. Im Vergleich zu Aon war die Performance von Brown & Brown in den letzten Monaten sehr stark, sodass es hier keine gute Kaufchance gibt.

Einen Einstieg würde ich bei Aon in zwei Tranchen aufteilen. Die erste würde ich trotz des kurz- bis mittelfristig angeschlagenen Chartbilds direkt platzieren, denn eine erste Aufwärtsstruktur wurde im Tages-Chart gebildet und das langfristige Gesamtbild spricht am ehesten gegen eine erneute Ausweitung der Abwärtsphase. Mit der zweiten Tranche behalte ich auf diese Weise meine Flexibilität und würde dann entweder auf den Ausbruch über die rot markierte Widerstandszone (Abbildung 26) oder eine Stabilisierung in einer tieferen Unterstützungszone reagieren. Sollte es in letzterem Fall zu einem temporären Bruch der engen langfristigen Trendstruktur kommen, würde das meine Meinung zu Aon nicht allzu stark beeinträchtigen, sofern in der Region der Kurslücke (ca. 234,00 USD bis 245,00 USD) und dem Hoch aus 2020 eine schnelle Umkehr gelingt.

Man sollte meines Erachtens aber im Hinterkopf behalten, dass es mehrere attraktive Aktien aus dem Sektor gibt und dass ein solcher Bruch der engen Trendstruktur, sofern kein direkter schneller Konter erfolgt, ein nennenswertes Makel ist. Andere Aktien würde ich dann definitiv vorziehen, weshalb ich mich mit Brown & Brown im Vergleich eben auch so “wohl fühle”.

Adrian

Ich gewichte die technische Analyse in meiner Kaufentscheidung wie immer deutlich höher – und Aon kann mich hier noch nicht auf ganzer Linie überzeugen. Zwar ist das technische Rating aufgrund des über die letzten 20 Jahre sehr sauberen Aufwärtstrends sehr hoch – die Abschwächung des Trends seit 2022 missfällt mir aber. Ich würde die Aktie in Betracht ziehen, wenn die Seitwärtsphase im Stil 2007 – 2009 noch etwas länger anhält und/oder die Korrektur noch etwas weiter ausgeweitet wird. Dann natürlich mit sauberer Bodenbildung im Wochen- oder Tages-Chart, wie immer.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten (Realtime) von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/