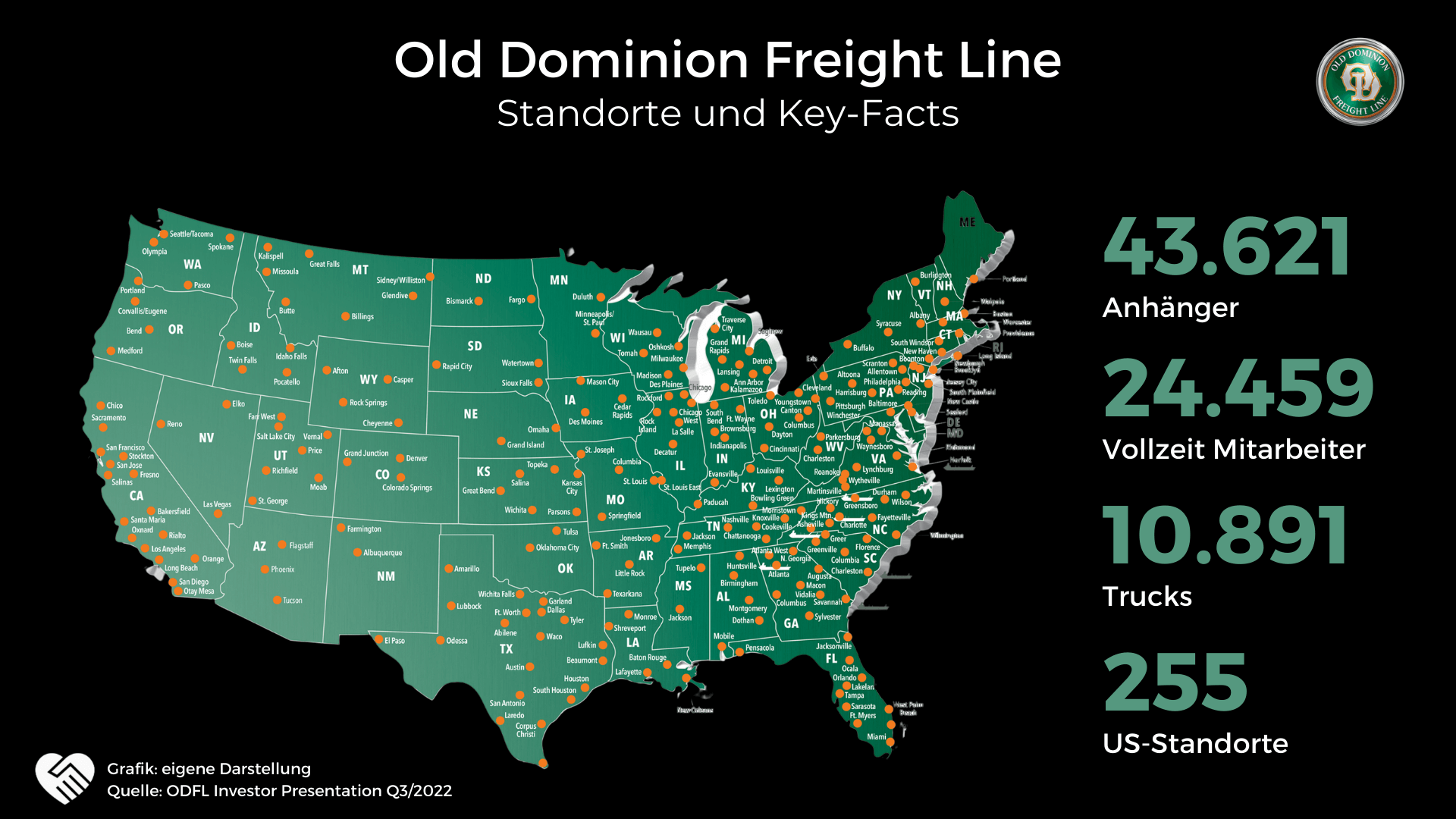

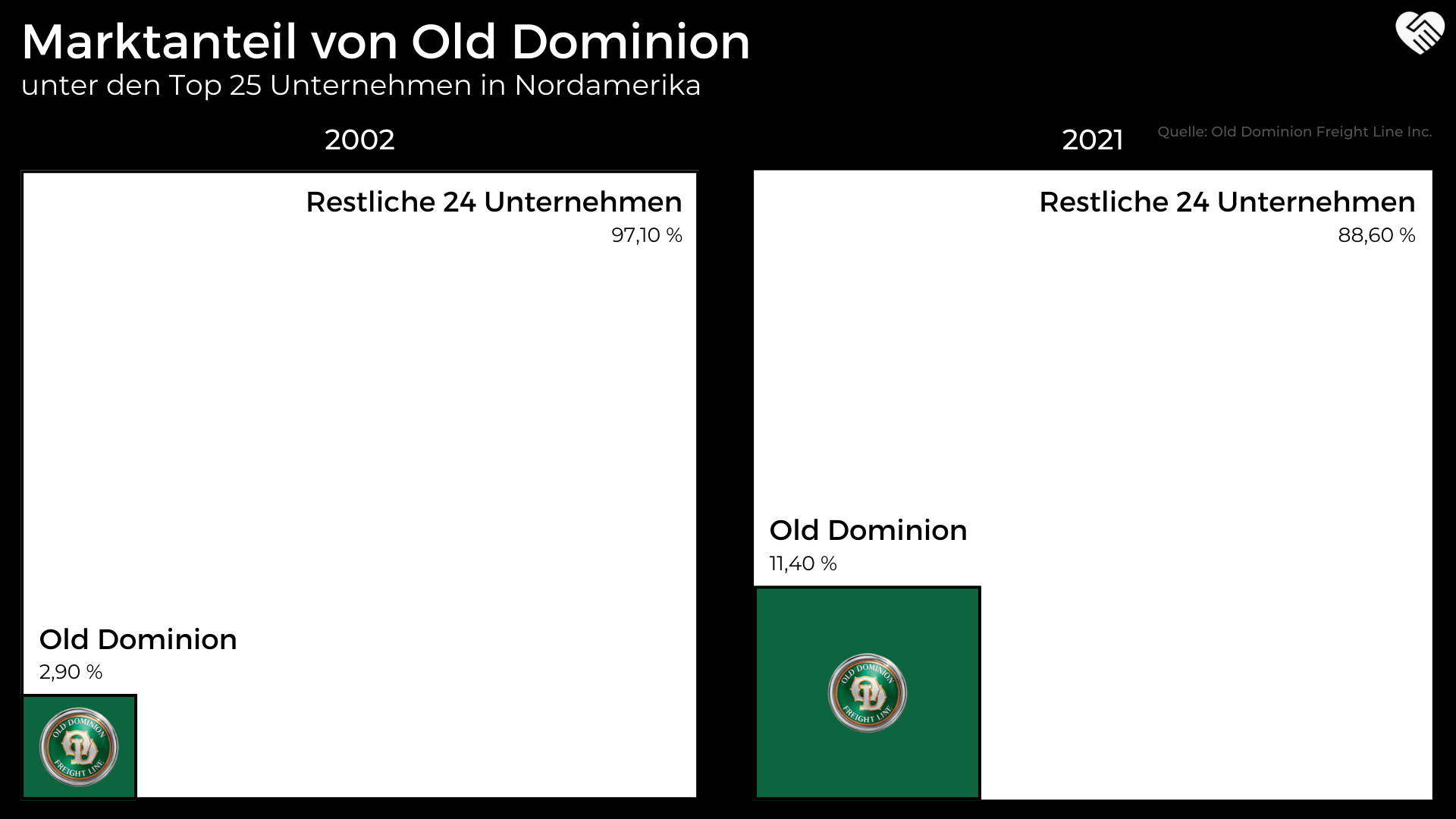

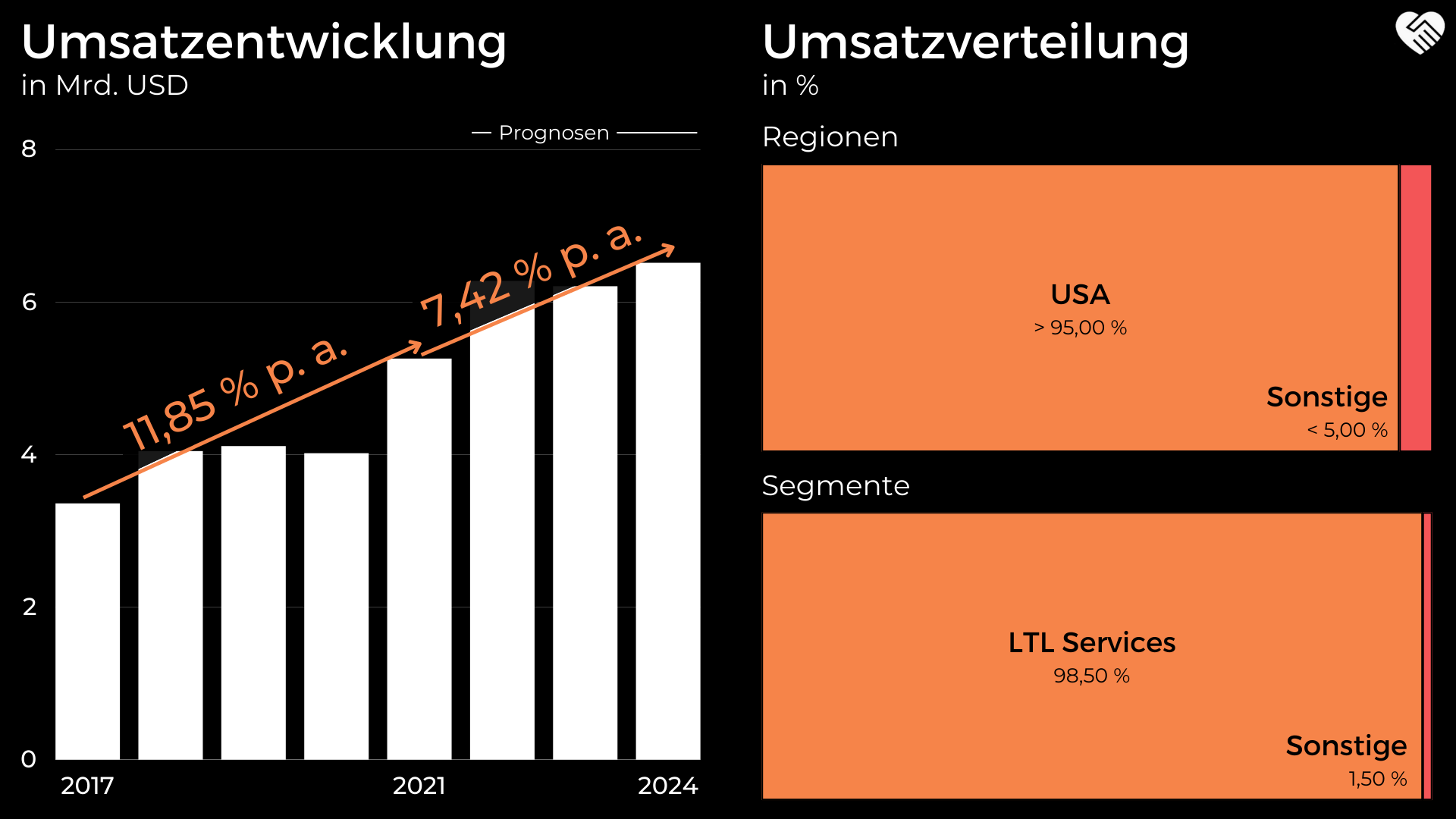

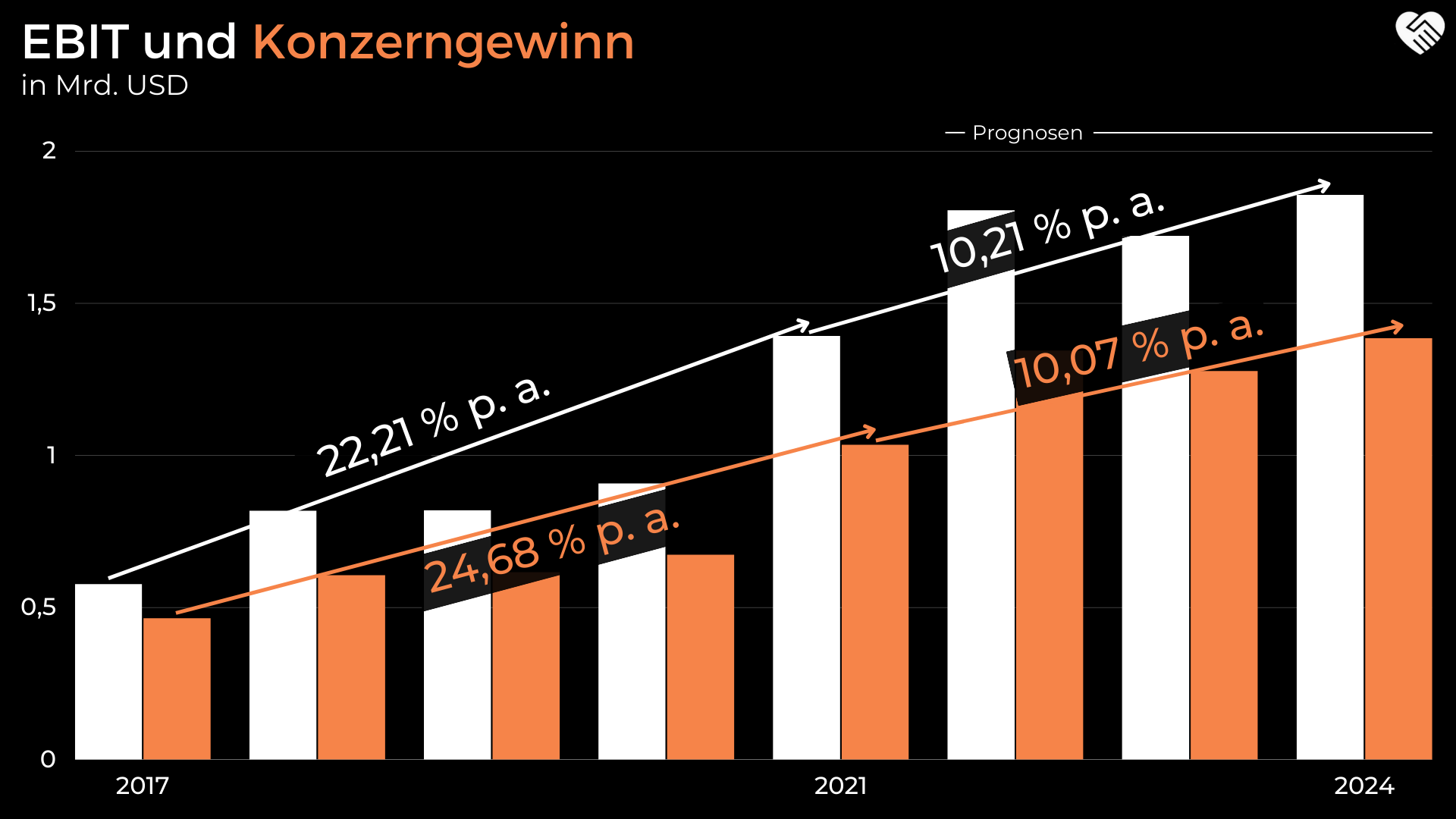

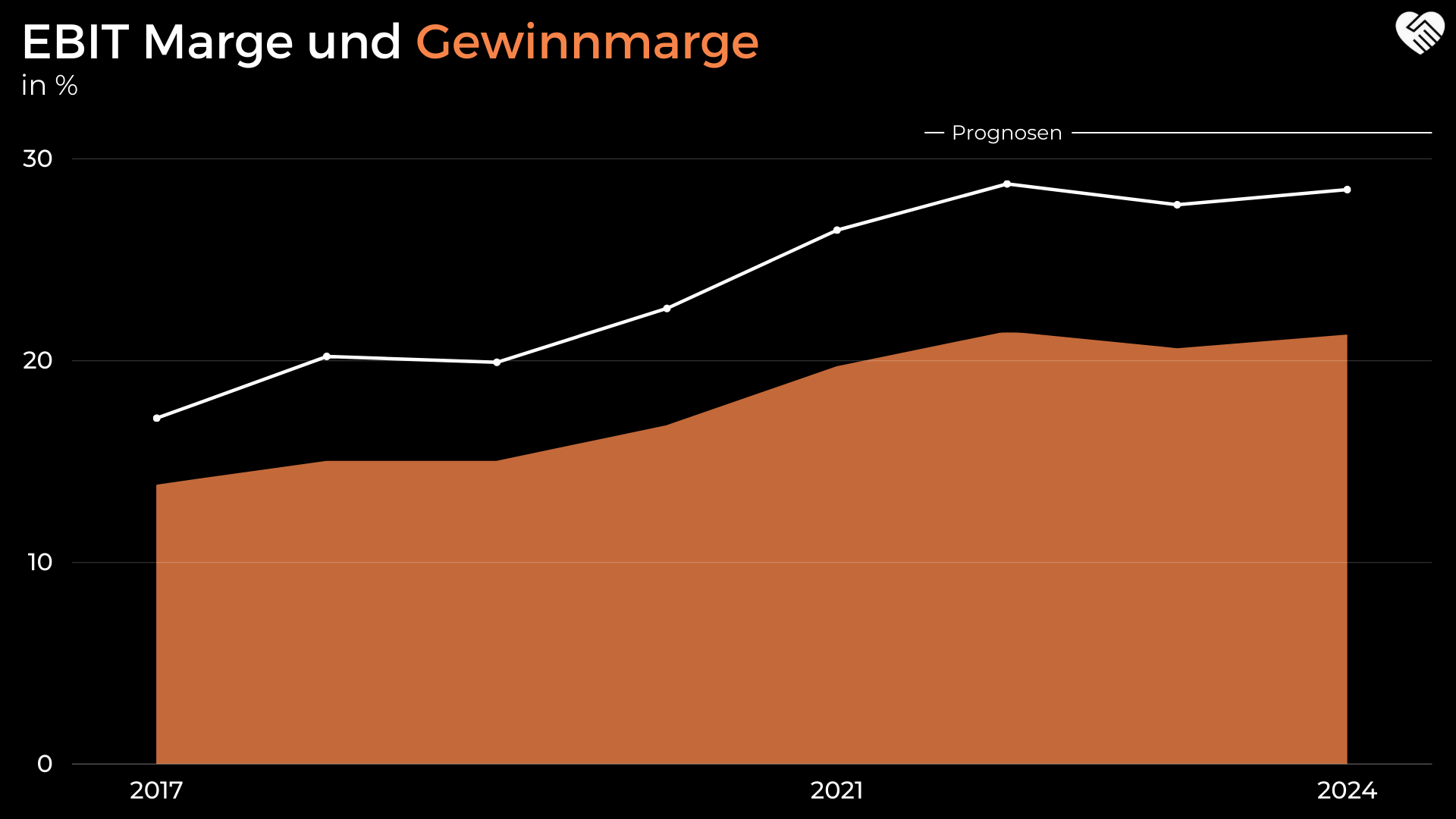

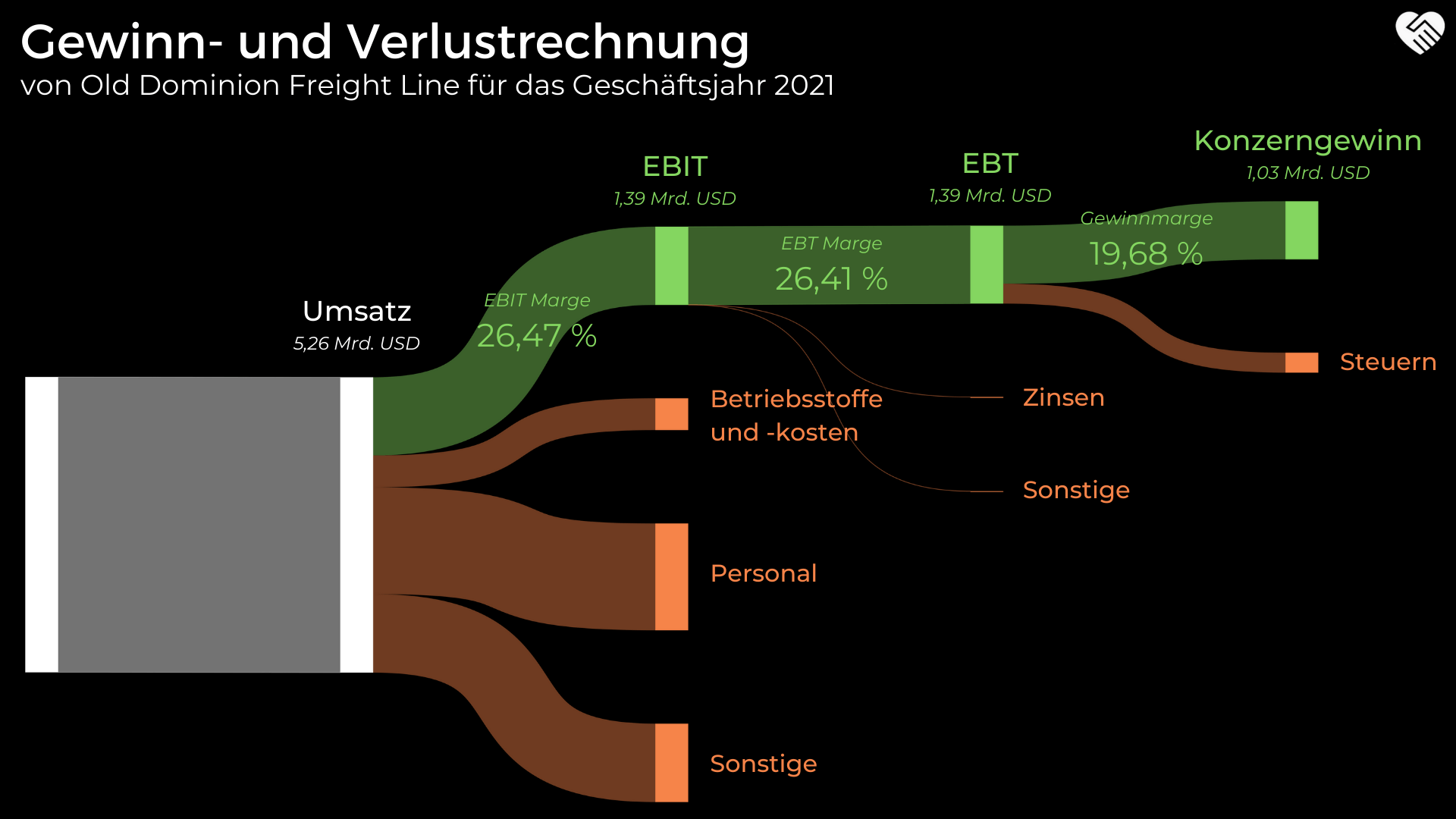

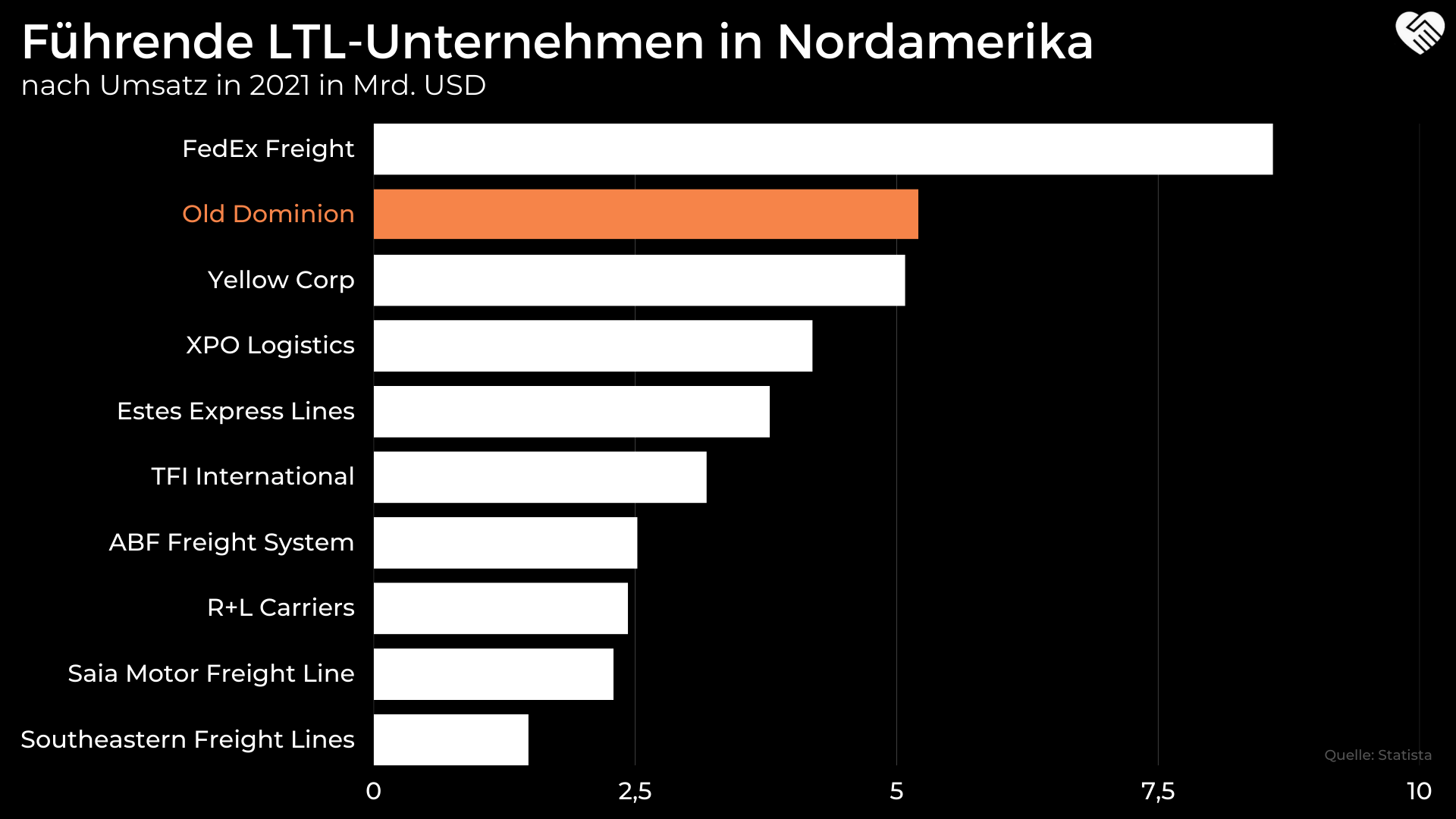

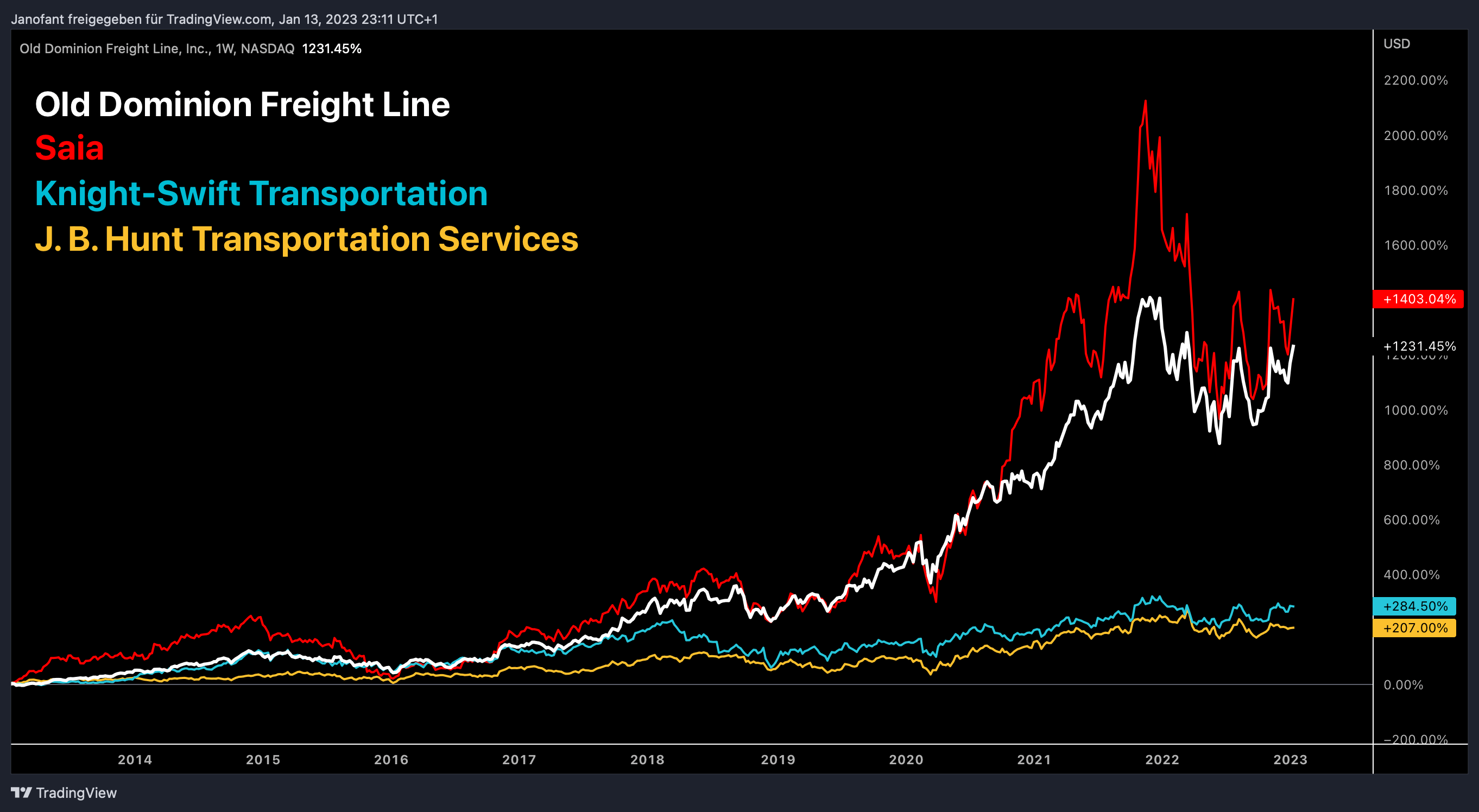

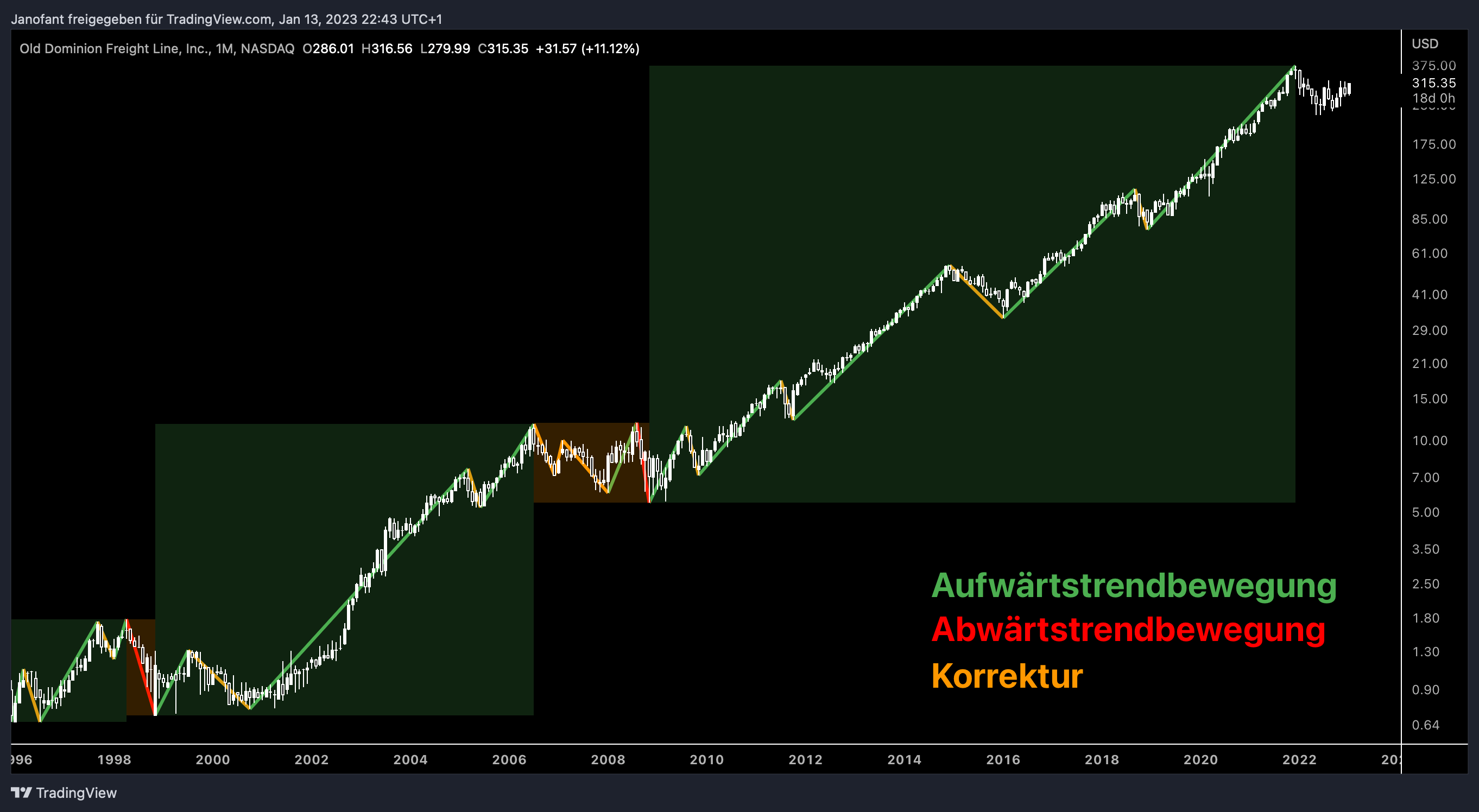

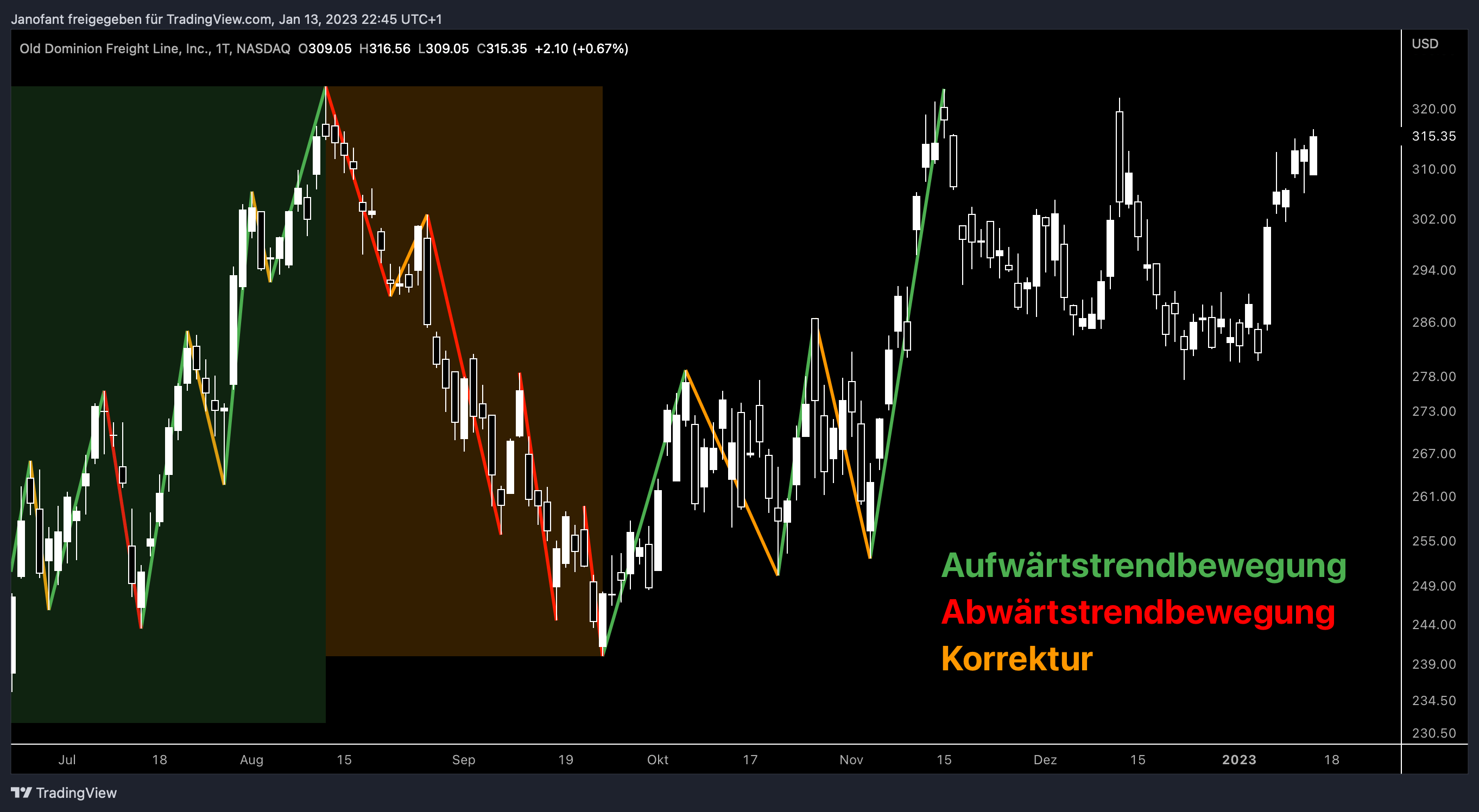

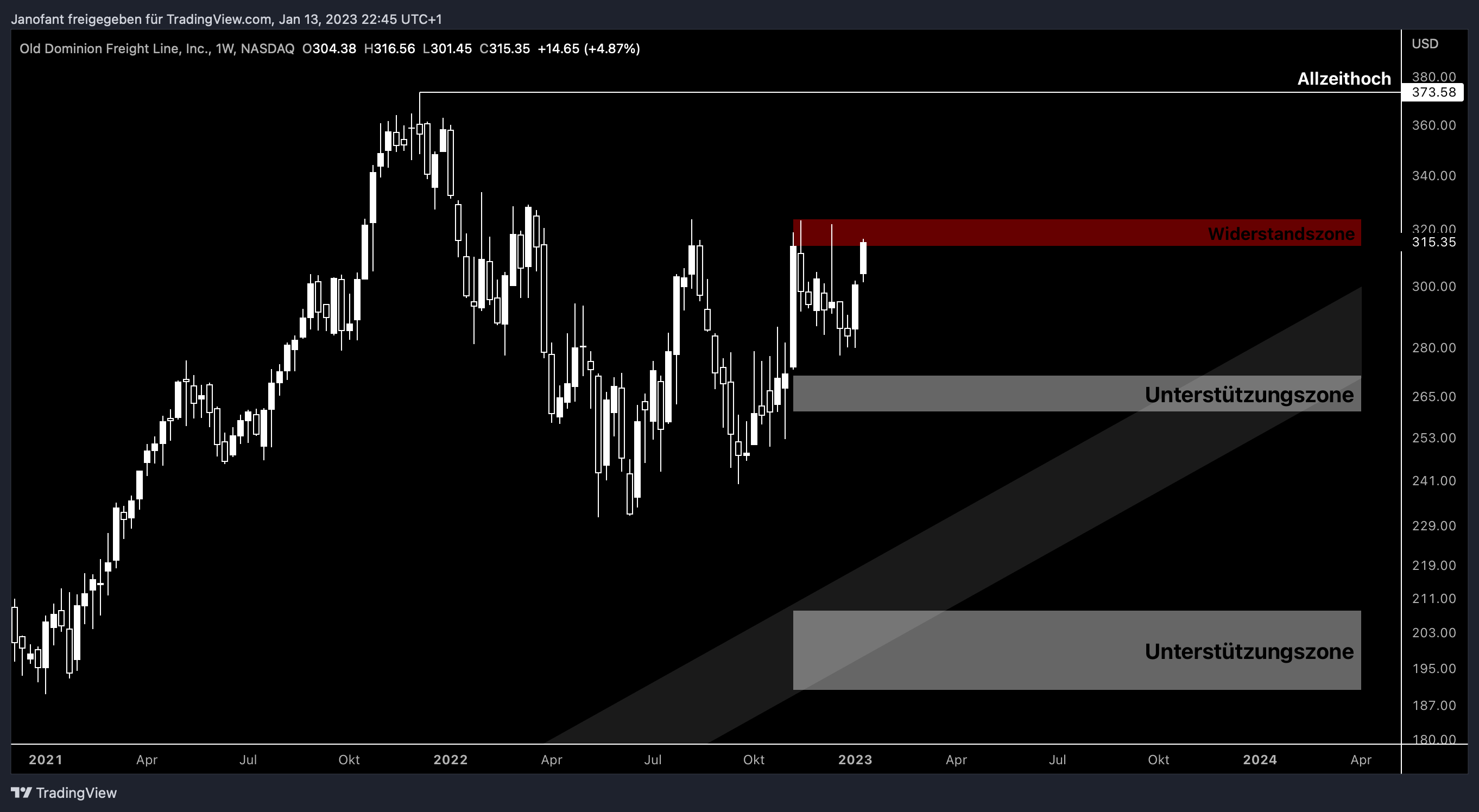

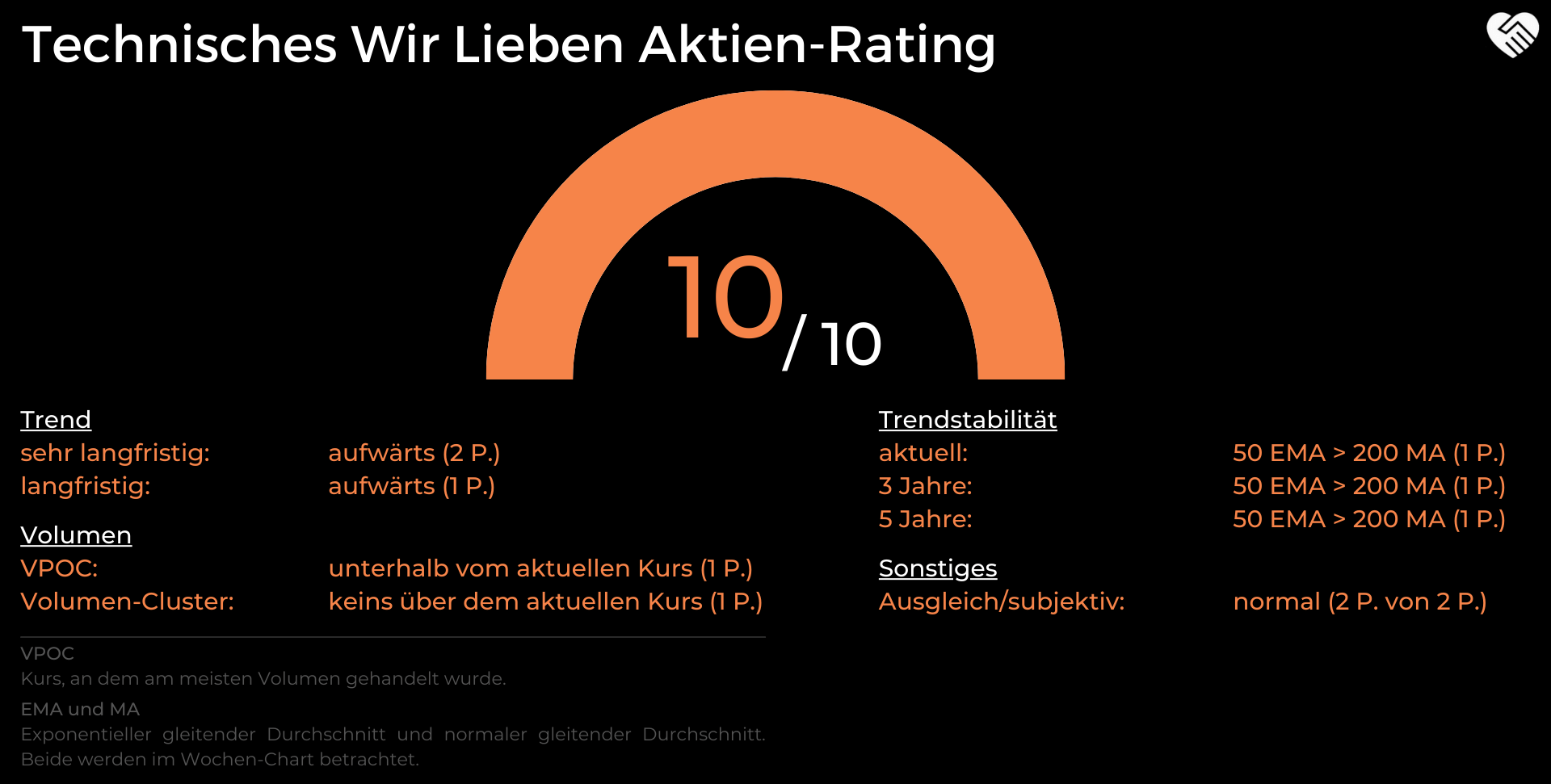

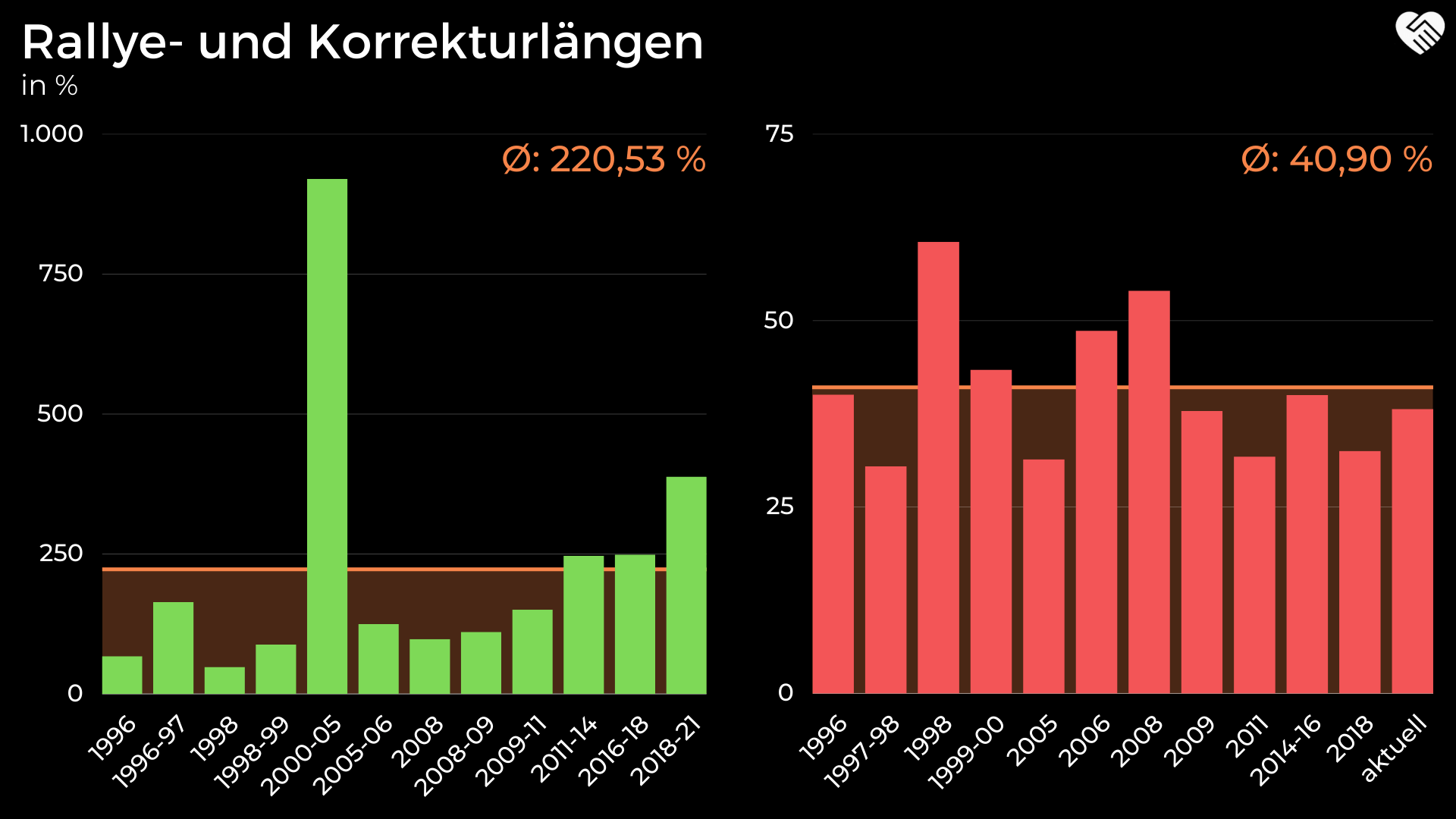

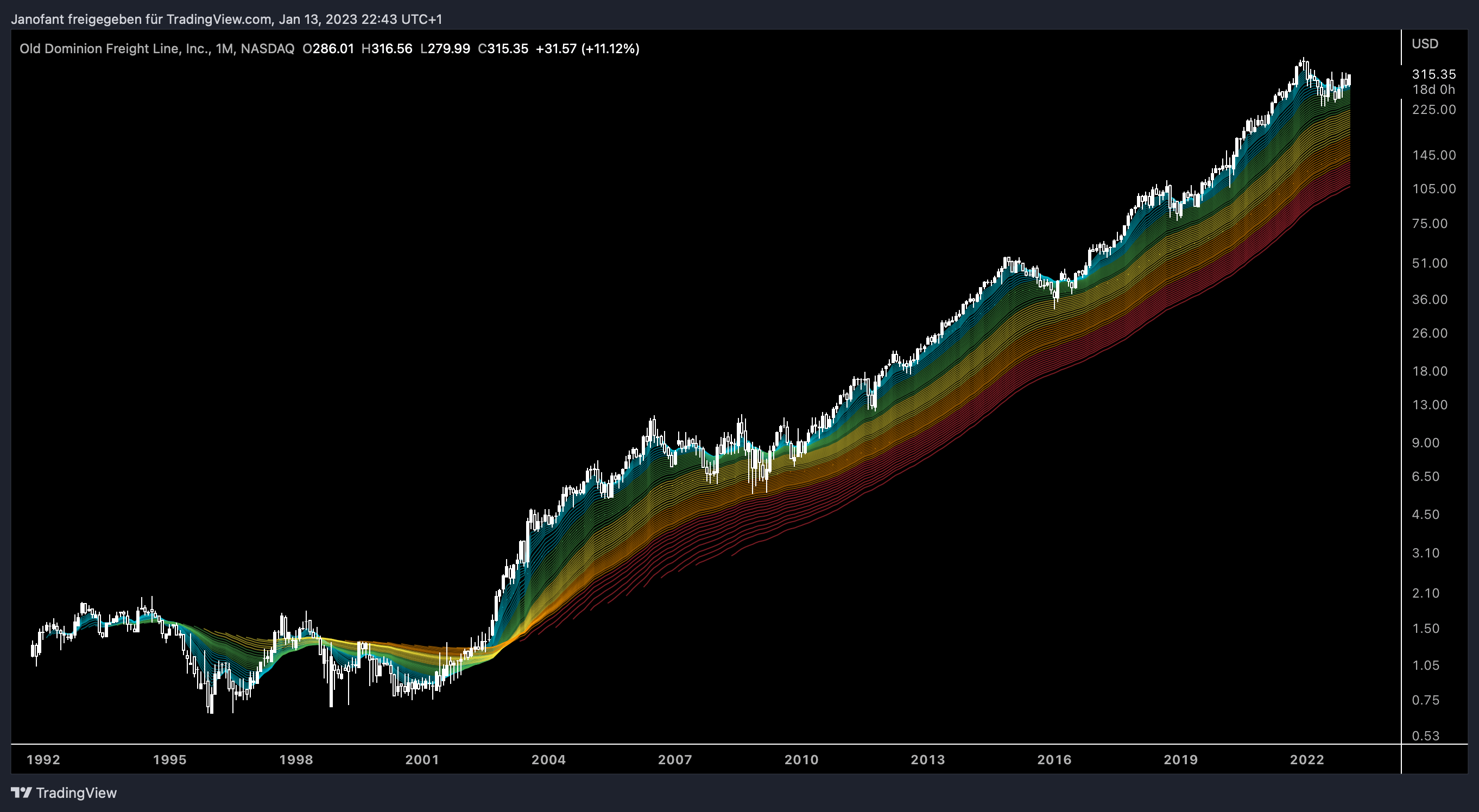

Old Dominion Freight Line (ODFL) ist ein amerikanisches Logistikunternehmen, das überwiegend im LTL (Less-than-truckload, auf Deutsch: Teilladungsverkehr)-Lkw-Transport tätig ist. Das in Thomasville, North Carolina, ansässige Unternehmen hat sich in seiner nun 88-jährigen Geschichte zu einem der größten Transportdienstleister der USA entwickelt und verfügt heute rund 24.000 Mitarbeiter und 255 Service-Center in 48 US-Bundesstaaten. Das Unternehmen weist einen der schönsten technischen Aufwärtstrends am ganzen US-amerikanischen Aktienmarkt auf. Seit IPO konnte der Kurs um fast 25.000,00 % zum jetzigen Stand steigen. Allein das ist ein Grund, mal einen genaueren Blick auf den Konzern zu werfen.