PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (58 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast zur Aktienanalyse anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:18:07 |

Branchenanalyse und Konkurrenzvergleich | 00:31:51 |

Chancen und Risiken | 00:44:16 |

Unsere Bewertung | 00:53:26 |

Technische Analyse | 00:57:13 |

Fazit | 01:00:30 |

Kurzportrait CVS Health Aktie

CVS Health Corp. ist ein führendes Unternehmen im Gesundheitswesen mit Hauptsitz in den USA, das eine breite Palette an Gesundheitslösungen anbietet. Darunter fallen Apothekenservices, Krankenversicherungen und Gesundheitskliniken.

Aus einer fundamentalen Perspektive entwickelt sich das Unternehmen langfristig stabil, unterstützt durch eine starke Marktposition und die stetige Nachfrage nach Gesundheitsdienstleistungen. Nichtsdestotrotz gab es jüngst einige Probleme, die zu einer großen Korrektur der Aktie führten. Die Dividendenrendite liegt deshalb inzwischen bei fast 5,00 % und die Bewertung ist historisch niedrig.

Auf der sehr langfristigen Zeitebene befindet sich CVS Health trotz der großen Korrektur noch immer in einem Aufwärtstrend. Bislang wurde noch kein nachhaltiger Boden ausgebildet, jedoch erreichte die Aktie zuletzt starke Unterstützungszonen.

Diese Analyse basiert auf dem Stand vom 16.11.2024.

WKN/ISIN | 859034/US1266501006 |

|---|---|

Branche | Gesundheitswesen |

Peter Lynch Einordnung | Slow Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 66,93 Mrd. USD |

Dividendenrendite | 5,00 % |

KGV | 13,34 |

Firmensitz | Woonsocket (USA) |

Gründungsjahr | 1963 |

Mitarbeiter | 300.000 |

Inhaltsverzeichnis CVS Health Aktie Analyse

1. Das Unternehmen CVS Health

Geschäftsmodell

Einleitung

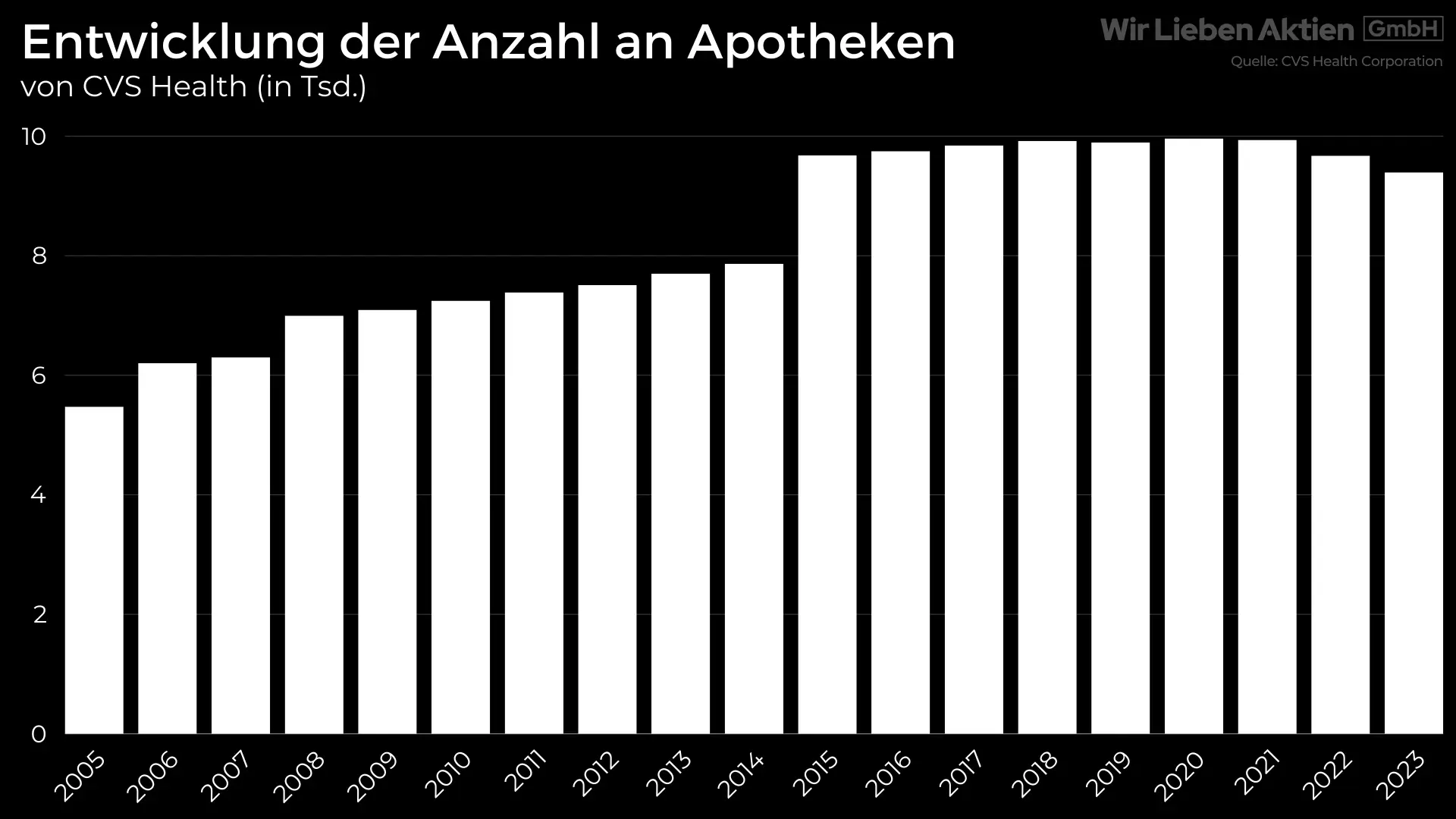

Wer schon einmal Urlaub in den USA gemacht hat, der ist mit hoher Wahrscheinlichkeit einer Filiale von CVS Health über den Weg gelaufen, denn bei diesem Unternehmen handelt es sich um die größte Apothekenkette des Landes. Wenngleich die Anzahl an Stores seit dem Geschäftsjahr 2015 nicht mehr anwächst, sondern aufgrund der Fokussierung auf digitalen Commerce bei etwas mehr als rund 9.000 Stück stagniert, ist das Netzwerk von CVS Health in seinem Heimatland durchaus beeindruckend. Eigenen Angaben entsprechend besuchen jährlich rund 120,00 Mio. Menschen eine Apotheke von CVS Health mindestens einmal pro Jahr, was die Positionierung des Konzerns widerspiegelt.

Die physischen Standorte von CVS Health werden im Rahmen des Geschäftsbereichs „Pharmacy & Consumer Wellness“ geführt. Dieser umfasst darüber hinaus etwas mehr als 1.000 Walk-in Kliniken, in welchen sich die Kunden ohne Termin bei kleineren Verletzungen bzw. gesundheitlichen Problemen behandeln und beraten lassen können. Interessanterweise ist dieses Segment, obwohl es außerhalb der USA vermutlich die größte Bekanntheit besitzt, in Anbetracht der Umsätze als einnahmeschwächstes hervorzuheben. Denn CVS Health besitzt ein diversifiziertes Geschäft, welches sich über zwei weitere Sparten erstreckt. Diese wollen wir im weiteren Verlauf dieses Abschnitts näher beleuchten.

Krankenversicherungen

Der wachstumsstärkste Geschäftsbereich von CVS Health trägt den Namen Health Care Benefits und existiert erst seit 2018. Denn damals hat der US-amerikanische Gesundheitsdienstleister den damals noch eigenständig an der Börse notierten Krankenversicherer Aetna geschluckt – eine Übernahme, die in Anbetracht einer Höhe von 69,00 Mrd. USD eine hohe Tragweite besitzt. Nicht nur weil diese erhebliche Veränderungen der Bilanz sowie eine vorübergehende Beschleunigung der Wachstumsgeschwindigkeit herbeiführte, sondern in der jüngeren Vergangenheit für Probleme sorgt, doch dazu später mehr.

Doch wie funktioniert das Geschäftsmodell von Aetna bzw. der Health Care Benefits-Sparte von CVS Health genau? Neben mehreren ergänzenden Dienstleistungen umfasst diese in erster Linie den Vertrieb von traditionellen Krankenversicherungen an Arbeitnehmer, Studenten, Regierungsangestellte und viele weitere Personengruppen. Die Versicherungspläne von CVS Health umfassen die Übernahme von Kosten für bspw. Medikamente, stationäre oder ambulante Eingriffe, eine professionelle Versorgung der Zahn- und Augengesundheit sowie präventive Maßnahmen wie bspw. Impfungen oder Vorsorgeuntersuchungen. Aktuell sind in den USA ca. 30,00 Mio. bei der Health Care Benefits-Sparte von CVS Health versichert.

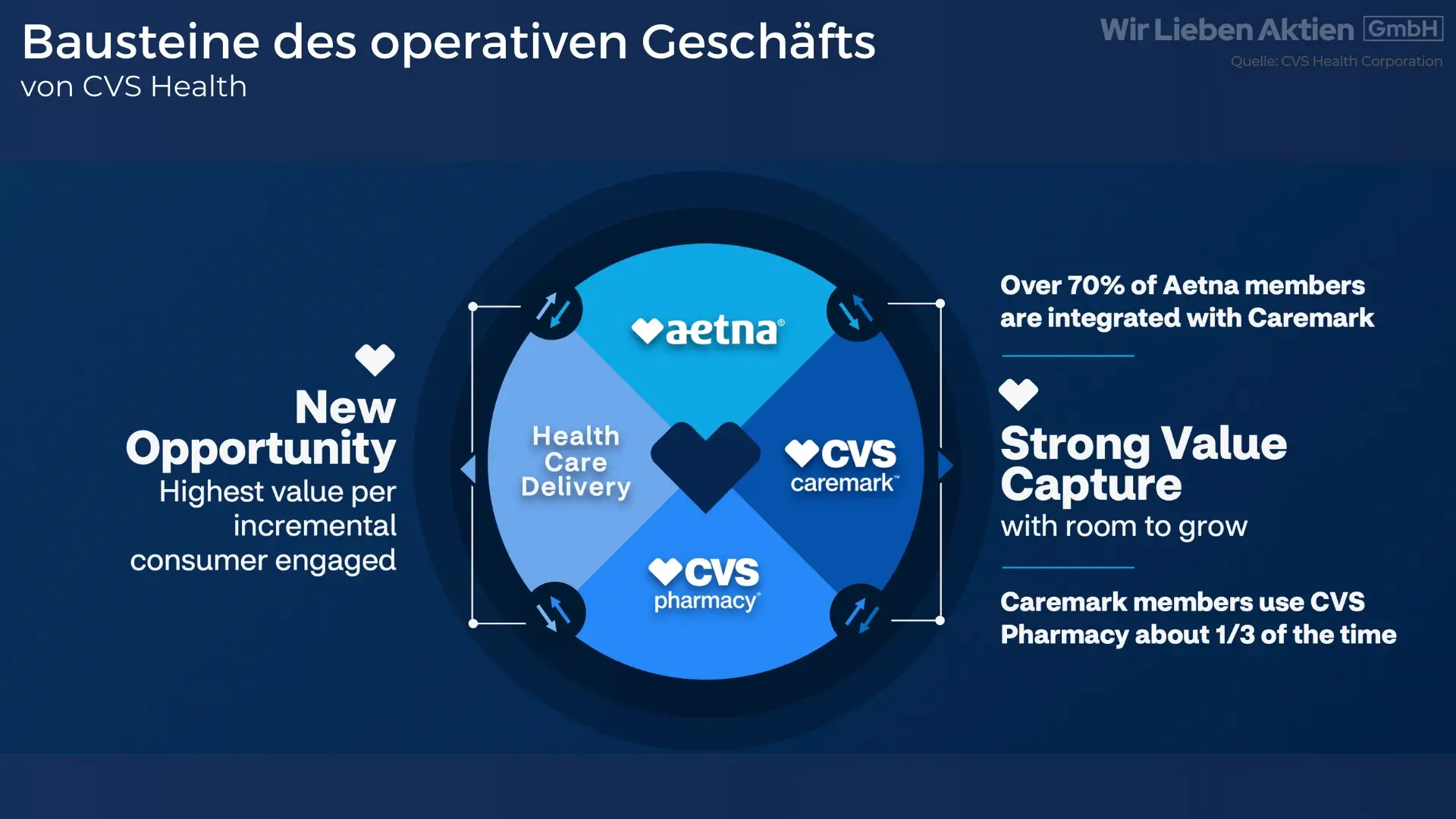

Das wahre Kerngeschäft von CVS Health

Das in Anbetracht der aktuellen Umsätze wichtigste Segment von CVS Health nennt sich allerdings Health Services, welches in erster Linie die Tätigkeit des Unternehmens als Pharmacy Benefit Manager (PBM) umfasst. Unter diesem Begriff versteht man eine Art Mittelsmann, welcher mit Apotheken und Krankenversicherungen kooperiert, um die Kosten der medizinischen Versorgung für deren Mitglieder bzw. Kunden zu reduzieren. Bspw. arbeitet CVS Health im Rahmen seiner PBM-Marke CVS Caremark mit 65.000 Apotheken sowie zahlreichen Versicherern in den USA zusammen, sodass man mehr als 90,00 Mio. Menschen betreut. Einfach gesagt bündelt CVS Caremark die Kaufkraft dieser Menschen, um bei den Herstellen von Medikamenten bzw. Pharmakonzernen Mengenrabatte auszuhandeln. Bspw. hat CVS Caremark eigenen Angaben entsprechend die Kosten für eine Monatsration an Insulin in den USA zwischen 2017 und 2022 für seine Kunden um ca. ein Drittel reduzieren können.

Dieses Kerngeschäft des Health Services-Segments wird durch verschiedene Angebote erweitert und abgerundet. Bspw. können die Mitglieder von CVS Caremark telemedizinische Dienste in Anspruch nehmen oder das Unternehmen bei Fragen zur korrekten Einnahme von Medikamenten konsultieren. Durch die Beschreibung dieses und der anderen Segmente von CVS Health liegt auf der Hand, dass es sich bei dem Geschäftsmodell des Unternehmens um mehrere Zahnräder handelt, welche ineinandergreifen und im besten Fall zur Hebung von Effizienzen führen sollen. Inwieweit dies bisher gelingt, wird sich im weiteren Verlauf der Analyse zeigen.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/