Inhaltsverzeichnis ROIC

ROIC Definition

Der ROIC (Return on Invested Capital) ist eine Finanzkennzahl, die angibt, wie gut ein Unternehmen sein eingesetztes (investiertes) Kapital nutzt, um Gewinne zu erwirtschaften. Die Fähigkeit zu besitzen bspw. durch richtige Investitionsentscheidungen sein Kapital über viele Jahre besser zu nutzen als die Konkurrenz, kann durchaus einen entscheidenden Vorteil verschaffen.

Der Return on Invested Capital gilt bei Investoren und Anlegern als einer der beliebtesten Rentabilitätskennzahlen, da er Aufschluss über die Effizienz des Kapitaleinsatzes eines Unternehmens gibt. Wenn eine Aktie mit seinem Kapital weitaus mehr Gewinn erwirtschaftet, kann es dies unter anderem für eine Reinvestition nutzen und damit das Ergebnis weiter maximieren und optimieren. Der ROIC zählt zu den Kennzahlen im Bezug auf Kapitalrenditen.

ROIC berechnen

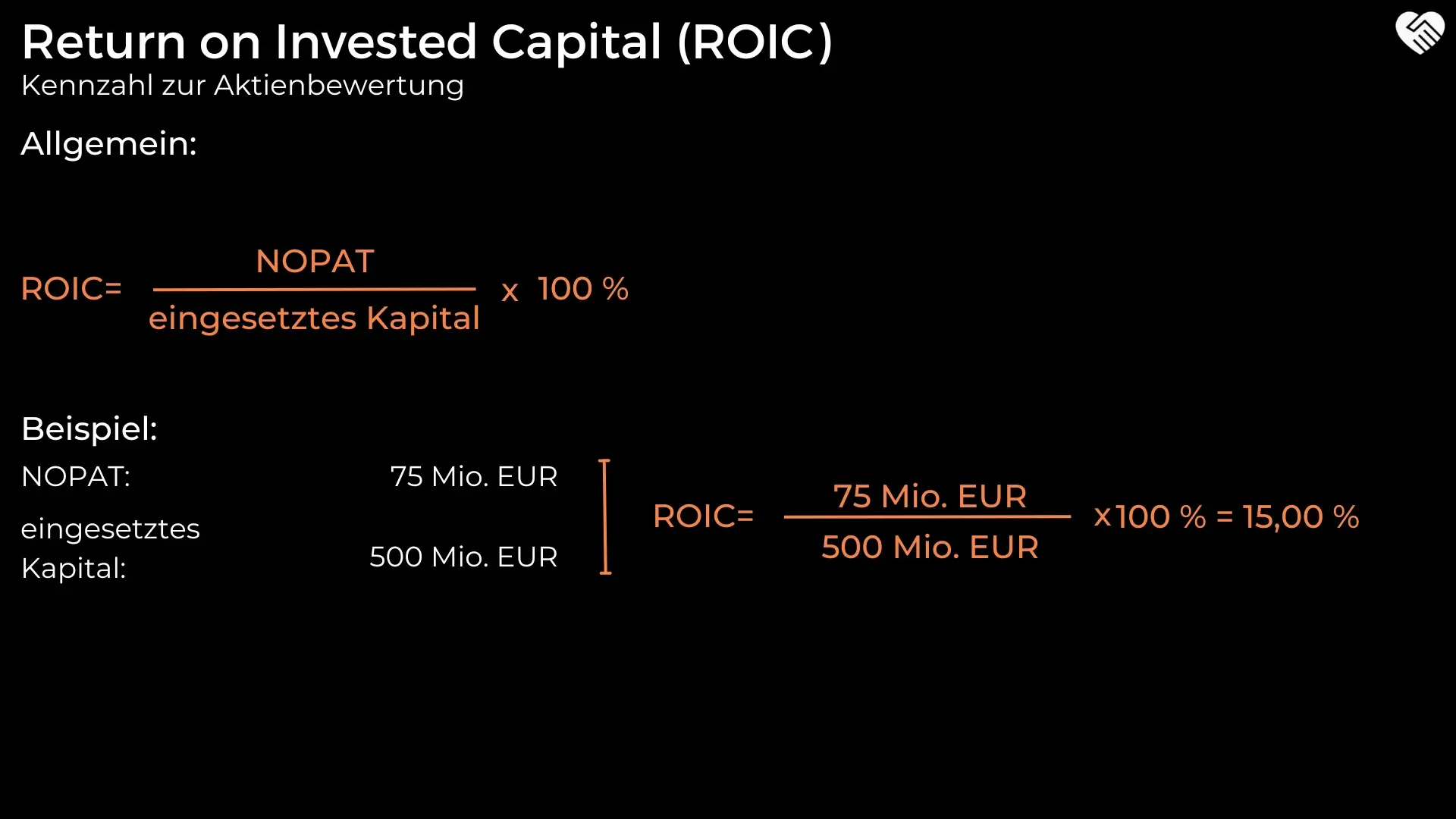

Zur Ermittlung der Rendite auf das investierte Kapital benötigt es zwei Bestandteile. Zum einen den NOPAT (Net Operating Profit After Taxes), der für den Betriebsgewinn nach Abzug der Steuerbelastung steht und zum anderen das eingesetzte Kapital des Konzerns. Nach dem Dividieren beider Messgrößen und anschließendem Multiplizieren mit 100 Prozent, ergibt sich die Rendite auf das eingesetzte Kapital eines Unternehmens.

In unserem Beispiel nehmen wir an, dass das Unternehmen einen NOPAT von 75,00 Mio. EUR erwirtschaftet und zugleich 500,00 Mio. EUR an eingesetztem Kapital ausweist. Nachdem man diese Zahlen in die Formel einsetzt, erhält man einen ROIC von insgesamt 15,00 %. Der gesamte Prozess dürfte durch die nachfolgende Grafik nochmal einleuchtender und leichter verständlich sein:

Kostenlose Aktien-Updates 📈

Wenn du gute Chancen bei Aktien nicht verpassen willst, dann trete unserem kostenlosen Telegram-Kanal bei. Wenn beispielsweise eine Aktie crasht, geben wir euch hier ein detailliertes Update und schätzen die aktuelle Lage für euch ein. Mit dabei waren bspw. schon PayPal, Walgreens Boots Alliance, Coca-Cola, Nike, Bayer, Alphabet und viele mehr.

In unserem Telegram-Kanal findest du außerdem bereits mehrere kostenlose Bewertungsszenarien, die in der Form sonst nur in unseren Aktienanalysen exklusiv für Mitglieder zu finden sind!

Was genau ist der NOPAT?

Im Rahmen des Textes zur Berechnung des ROIC hatten wir bereits kurz erklärt, was Investoren unter dem Begriff NOPAT verstehen können. Ausgeschrieben hat die Metrik die ausgeschriebene Bedeutung Net Operating Profit After Taxes und gibt den operativen Gewinn nach Abzug des Steuersatzes an.

Zur genauen Berechnung nimmt man das Betriebsergebnis, bzw. den Betriebsgewinn, also den Gewinn vor Zinsen und Steuern, und bereinigt diesen um die Steuerbelastung. Der Gewinn vor Steuern und Zinsen ist hierbei also die Grundlage und wird auch EBIT genannt.

Durch die nicht-Berücksichtigung des Steuersatzes ergibt sich bspw. der Vorteil, dass Konzerne international aus der gleichen Branche bzw. mit dem gleichen Kerngeschäft leichter verglichen werden können.

Beurteilung und Interpretation des ROIC

Die Werte des ROIC sind (auch in ihrer Bedeutung) stark branchenabhängig und können ebenso von der Marktposition beeinflusst werden. Auch der Punkt einer Ausschüttung hat auf die Kennzahl Auswirkungen, da sich hierdurch das eingesetzte Kapital erhöht. Die Interpretation ist also gar nicht mal so leicht und muss viele Faktoren berücksichtigen, um nach der Ermittlung auch aussagekräftige Schlussfolgerungen über die Effizienz treffen zu können. Eine wichtige Eigenschaft für die Anwendung der Kennzahl ist allerdings, dass ein Konzern nicht profitabel sein muss.

Um ihn allerdings hierzu in einen Kontext setzen zu können, schauen sich viele an, wie es um den ROIC im Vergleich zum WACC (Weighted Average Cost of Capital) also den Kapitalkosten steht. Ein ROIC-Wert über den Kapitalkosten bedeutet, die Fähigkeit, dass eine Aktie mit seinem Kapital mehr Gewinn erwirtschaftet, als es für die Bereitstellung dieses Kapitals zahlen muss. Oftmals beschränkt man die Interpretation daher auf einen Vergleich mit den genannten Kapitalkosten und weniger auf eine Betrachtung bestimmter Grenzwerte.

Beschränkt man sich allerdings nur auf Zahlen, geht man oftmals ab 10 % von einem guten Wert aus, auch wenn es, wie bereits erwähnt, stark von der Branche abhängt. Zur richtigen Interpretation kann es daher also Sinn machen einen Branchenvergleich hierzu anzufertigen und zu schauen, wie sich der ROIC über die Jahre im Vergleich zur Konkurrenz entwickeln konnte. Eine Investitionsentscheidung sollte allerdings nicht nur anhand einer Kennzahl erfolgen, sondern erfordert eine umfangreichere Betrachtung, wie wir es in unseren Aktienanalysen machen.

Alternative Kennzahlen

Neben dem ROIC gibt weitere Metriken bzw. Kennzahlen, die von Aktionären verwendet werden können, um die Kapitalrentabilität möglicher Investitionen zu bestimmen. Als Anhaltspunkte wollen wir nun vier Alternativen im Bezug auf Kapitalrenditen vorstellen, die bei Aktionären weit verbreitet sind. Berücksichtigung haben dabei die Gesamtkapitalrendite, Eigenkapitalrendite, der ROCE und ROI gefunden, die ebenso verbreitete Kennzahlen für die Leistung im Hinblick auf die Kapitalrentabilität bei Aktien sind.

Return on Assets (ROA)

Der Return on Assets (Gesamtkapitalrendite) misst die Leistung in Form der Rentabilität im Zusammenhang mit dem gesamten Vermögen im Rahmen der Finanzierungsstrukturen. Um den ROA zu erhalten, setzt man das Gesamtkapital ins Verhältnis zum Nettogewinn. Das Gesamtkapital setzt sich aus dem Eigenkapital und Fremdkapital (Schulden) zusammen und steht in der Bilanz auf der Passivseite. Als Ergebnis erhält man folglich die Gesamtkapitalrendite, die ebenso das Fremdkapital, also die Schulden eines Unternehmens berücksichtigt.

Return on Equity (ROE)

Der Return on Equity (Eigenkapitalrendite) betrachtet in seiner Berechnung lediglich das Eigenkapital der Kapitalstruktur und vernachlässigt die Verbindlichkeiten. Das Eigenkapital wird ins Verhältnis zum Nettogewinn gesetzt und ist ebenso weit verbreitet, wenn es um Kapitalrenditen geht. Zur Bestimmung des Eigenkapitals ist ein Blick auf die Passivseite der Bilanz eines Unternehmens notwendig, ebenso wenn es um die allgemeine Kapitalstruktur und Kapitalallokation bzw. Finanzierungsstruktur geht. Das Ziel eines Unternehmens ist es generell eine Eigenkapitalrendite zu erzielen, die über dem Kapitalmarktzins liegt, zuzüglich einer branchenabhängigen Risikoprämie.

Return on Capital Employed (ROCE)

Im Vergleich zum ROIC wird beim ROCE anstatt des NOPATs das EBIT (Earnings before Interest and Taxes) also der operative Gewinn verwendet, das einen Zwischenschritt der Gewinn- und Verlustrechnung darstellt. Der Unterschied ist also nur minimal, hat allerdings auf das Ergebnis nicht zu vernachlässigende Auswirkungen. Denn beim NOPAT werden die Steuern vom Betriebsergebnis abgezogen, woraus sich aufgrund des Abzuges vom Steuersatz ein ganz anderes Ergebnis als beim EBIT ergibt.

Return on Investment (ROI)

Der ROI wird ausschließlich zur Beurteilung der Rentabilität einzelner Projekte oder Investitionen genutzt. Man teilt hier den Gewinn durch den jeweiligen Kapitaleinsatz, bzw. die eingesetzten Mittel. Wenn auf lange Sicht der ROI hoch ist, kann man mithilfe einer sich wiederholenden Reinvestition den Zinseszinseffekt zum Vorteil machen.

Autor dieses Lexikon-Artikels

Mathis Laue

Weitere Lexikon-Artikel

- Alle

- A

- B

- C

- D

- E

- F

- G

- H

- I

- K

- M

- N

- O

- P

- R

- S

- T

- U

- W

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/