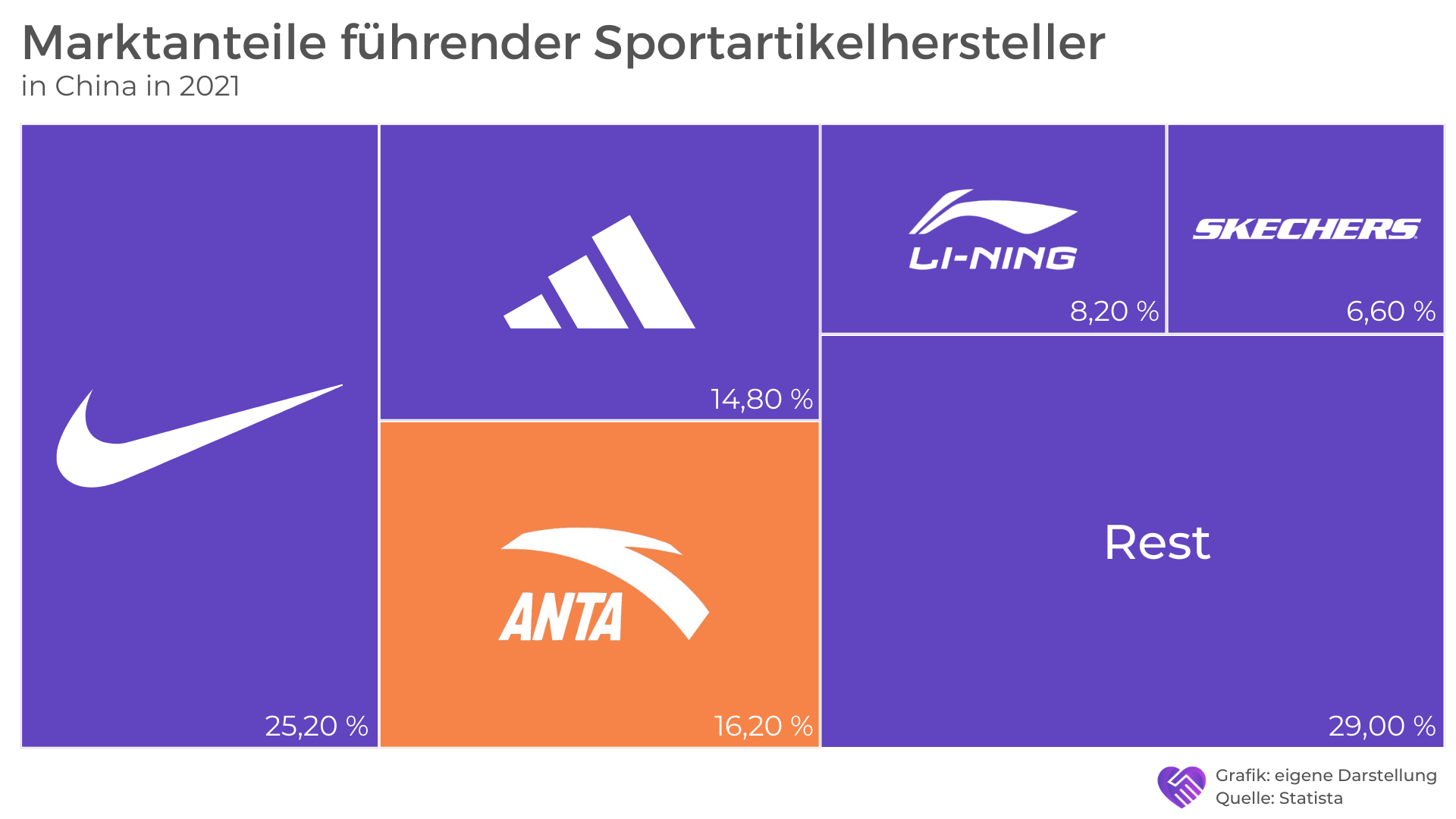

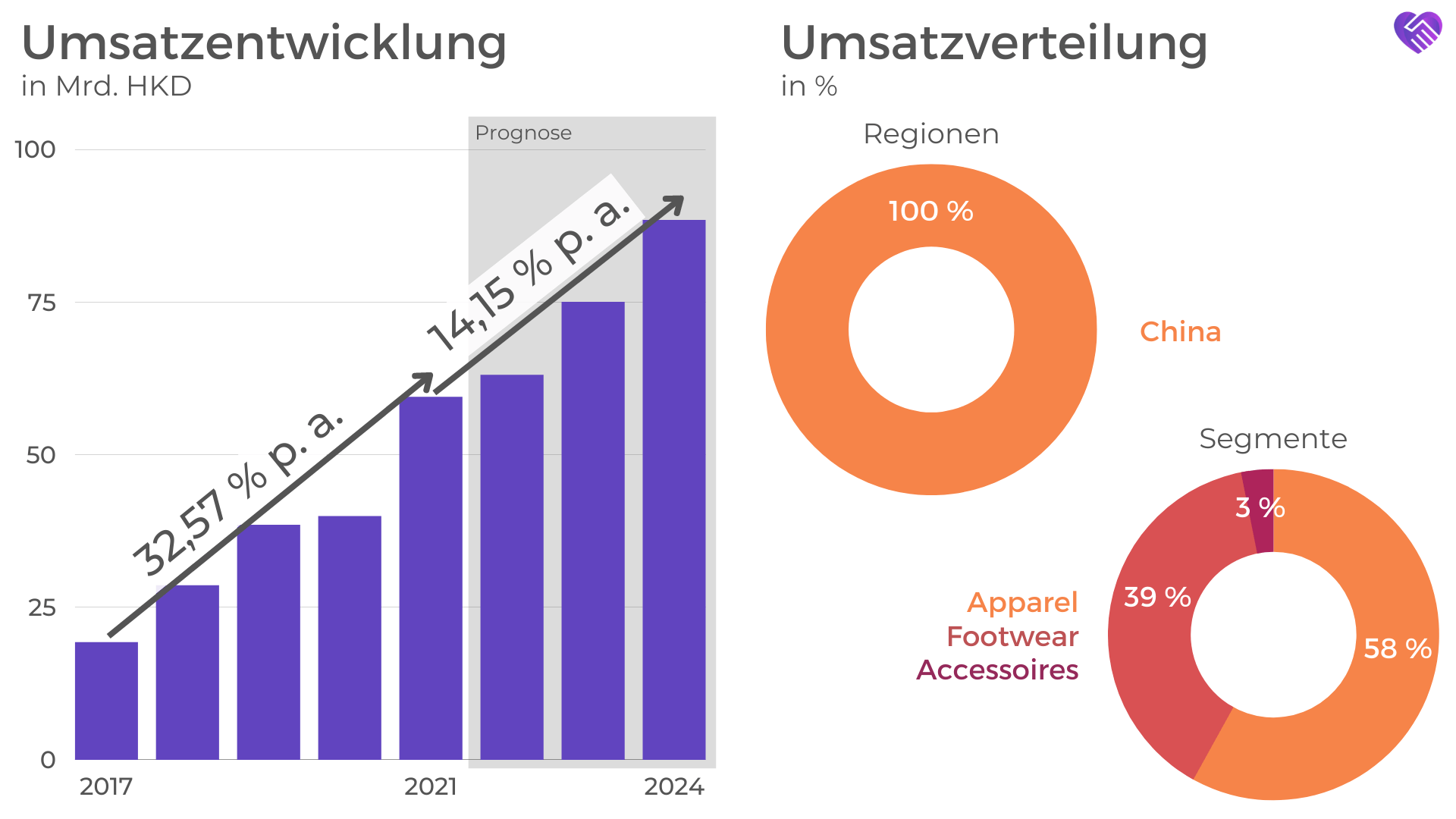

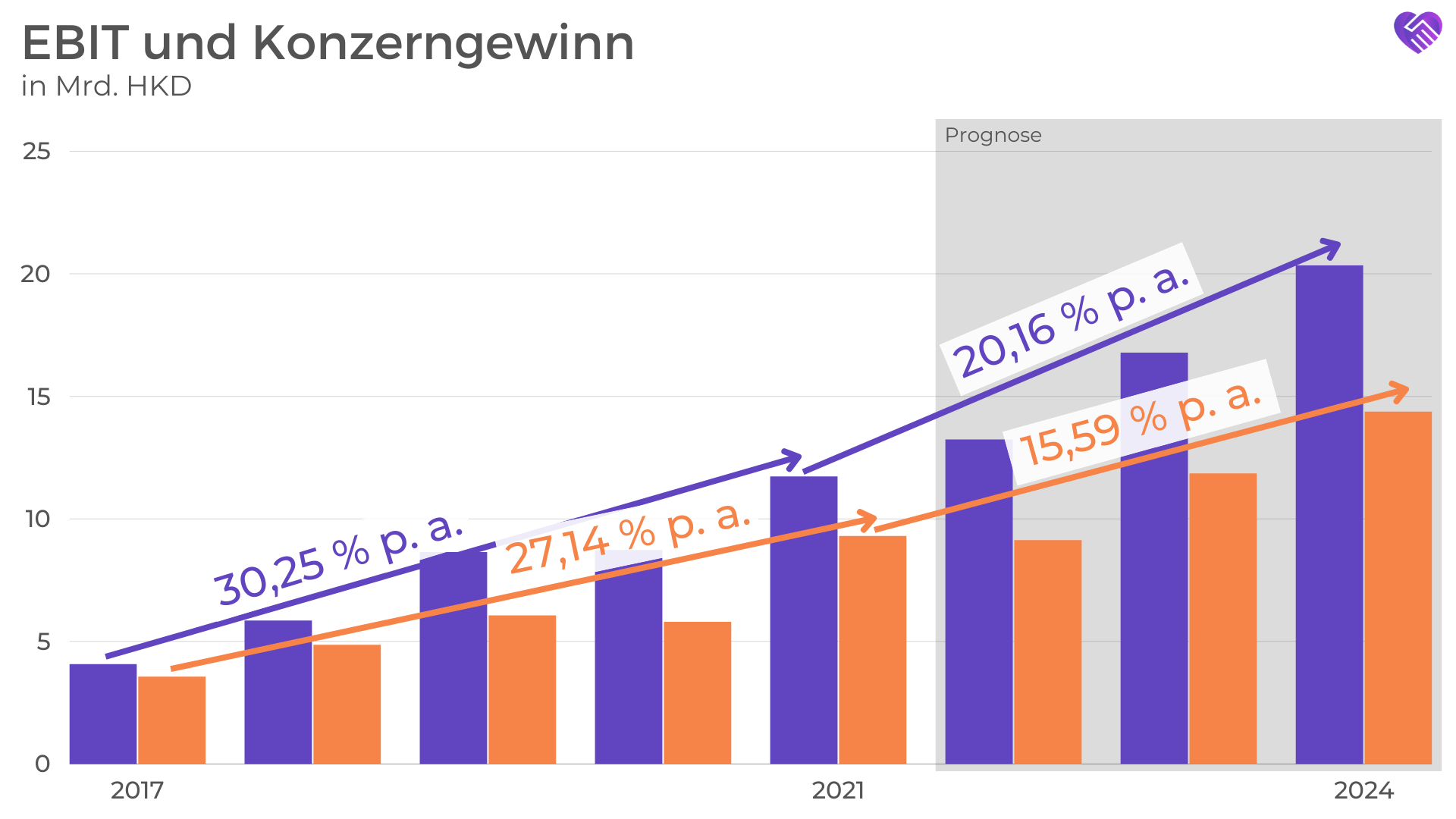

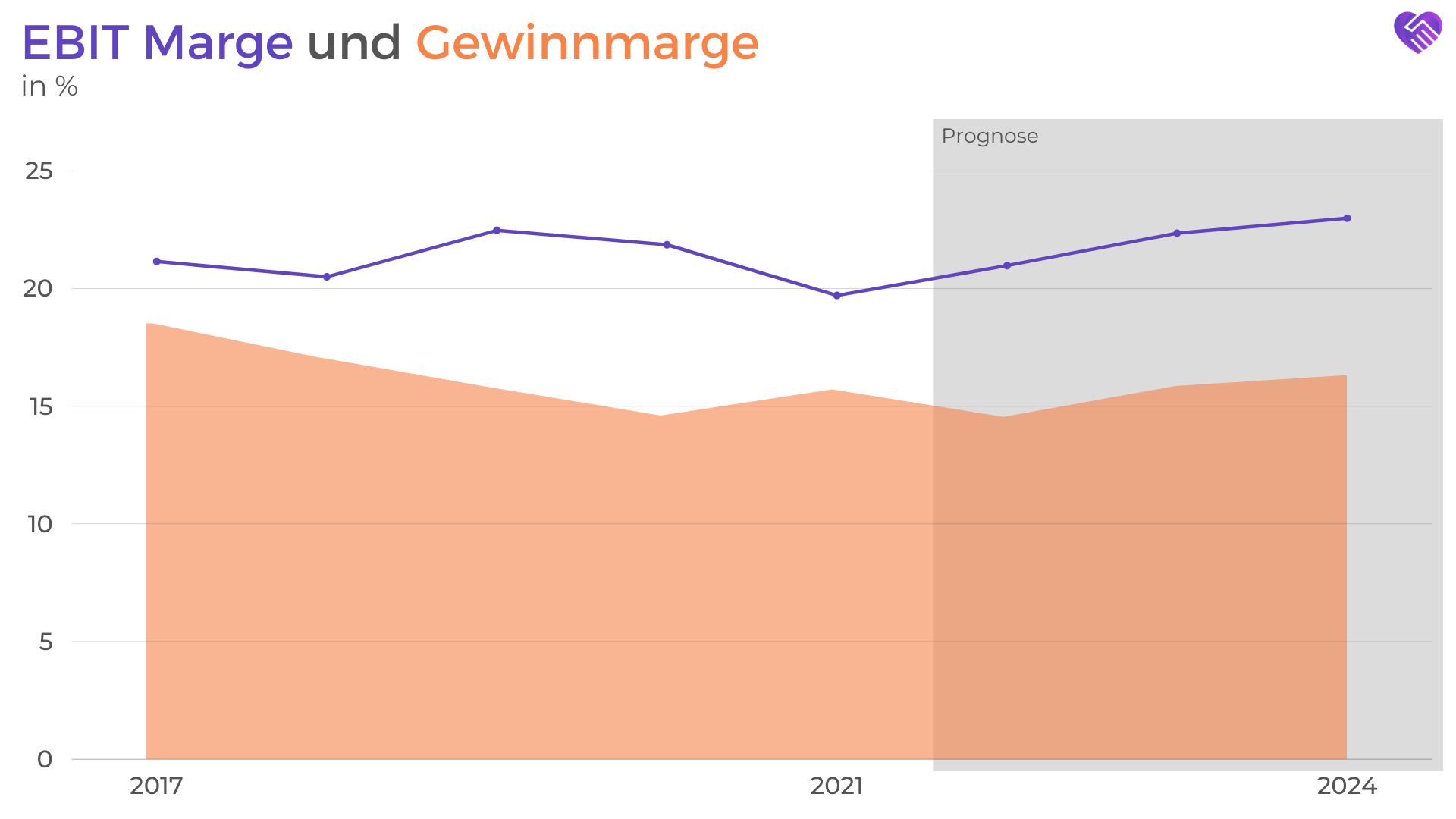

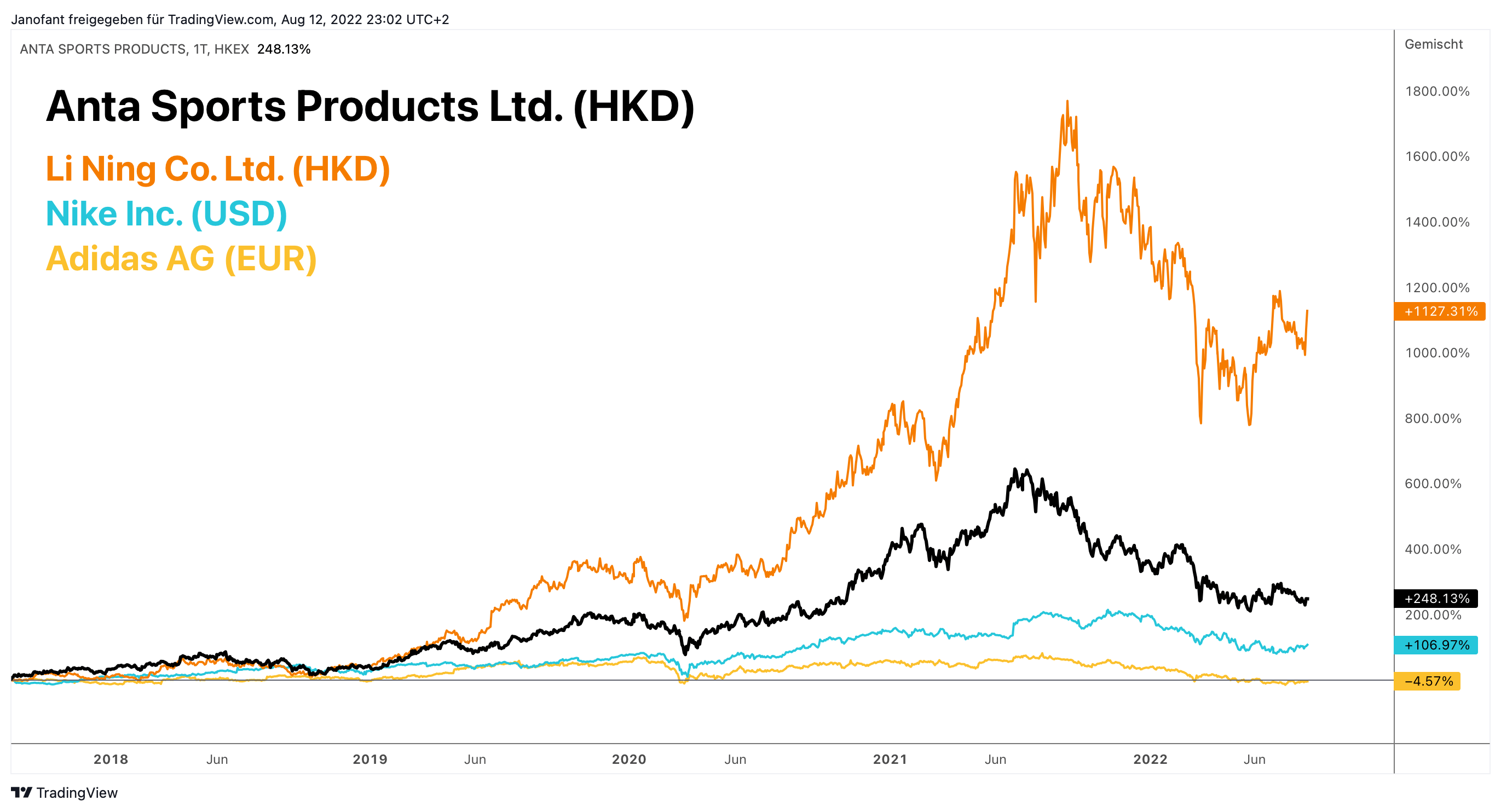

Wer an Aktienunternehmen aus dem Bereich Sport denkt, dem fallen wahrscheinlich direkt Adidas, Puma oder Nike ein. Kein Wunder, denn nach Umsatz gemessen, sind das die Top 3 der Welt. Aber es gibt noch einen, der breiten Bevölkerung eher unbekannten, Player aus China: Anta Sports.

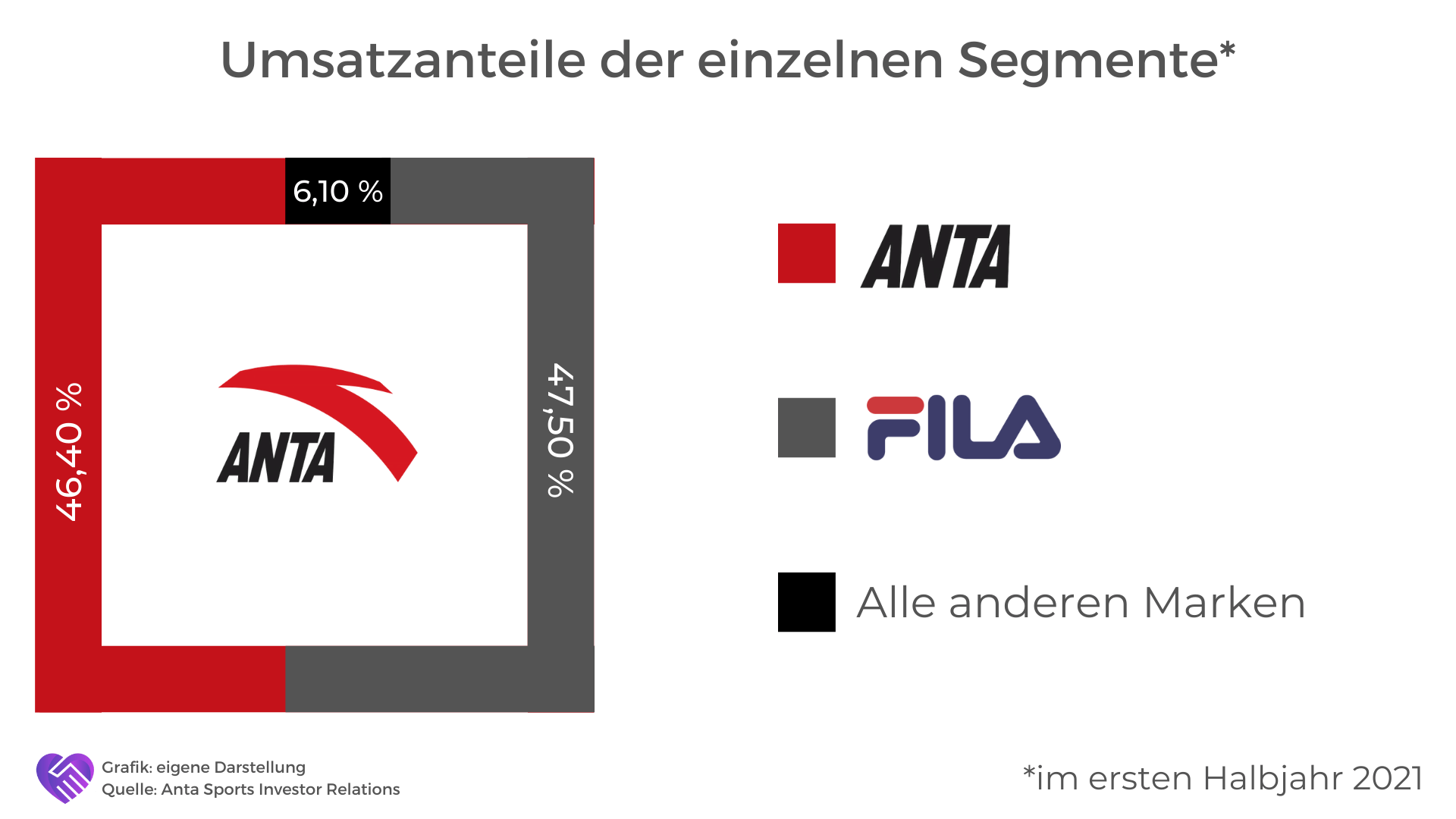

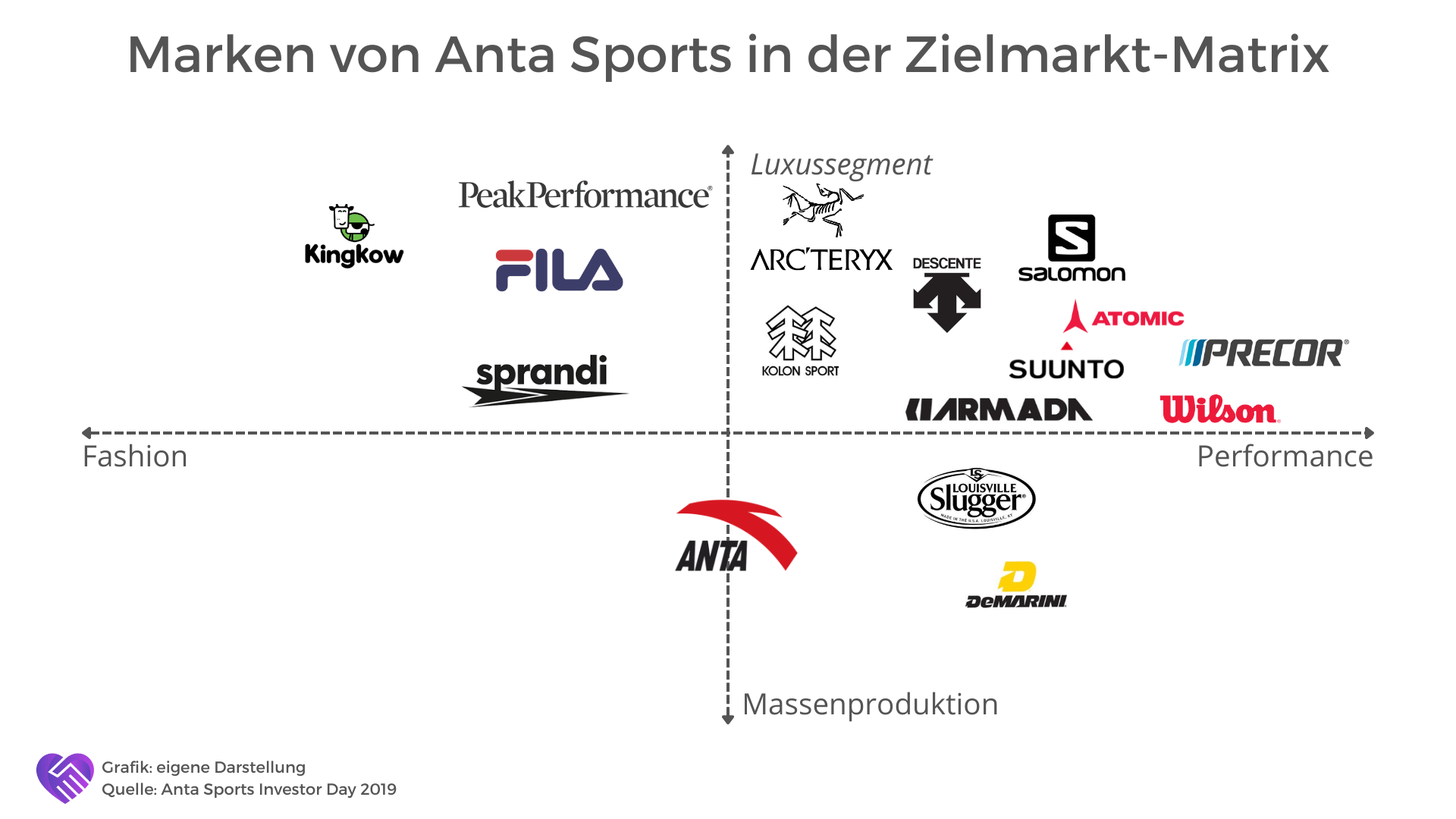

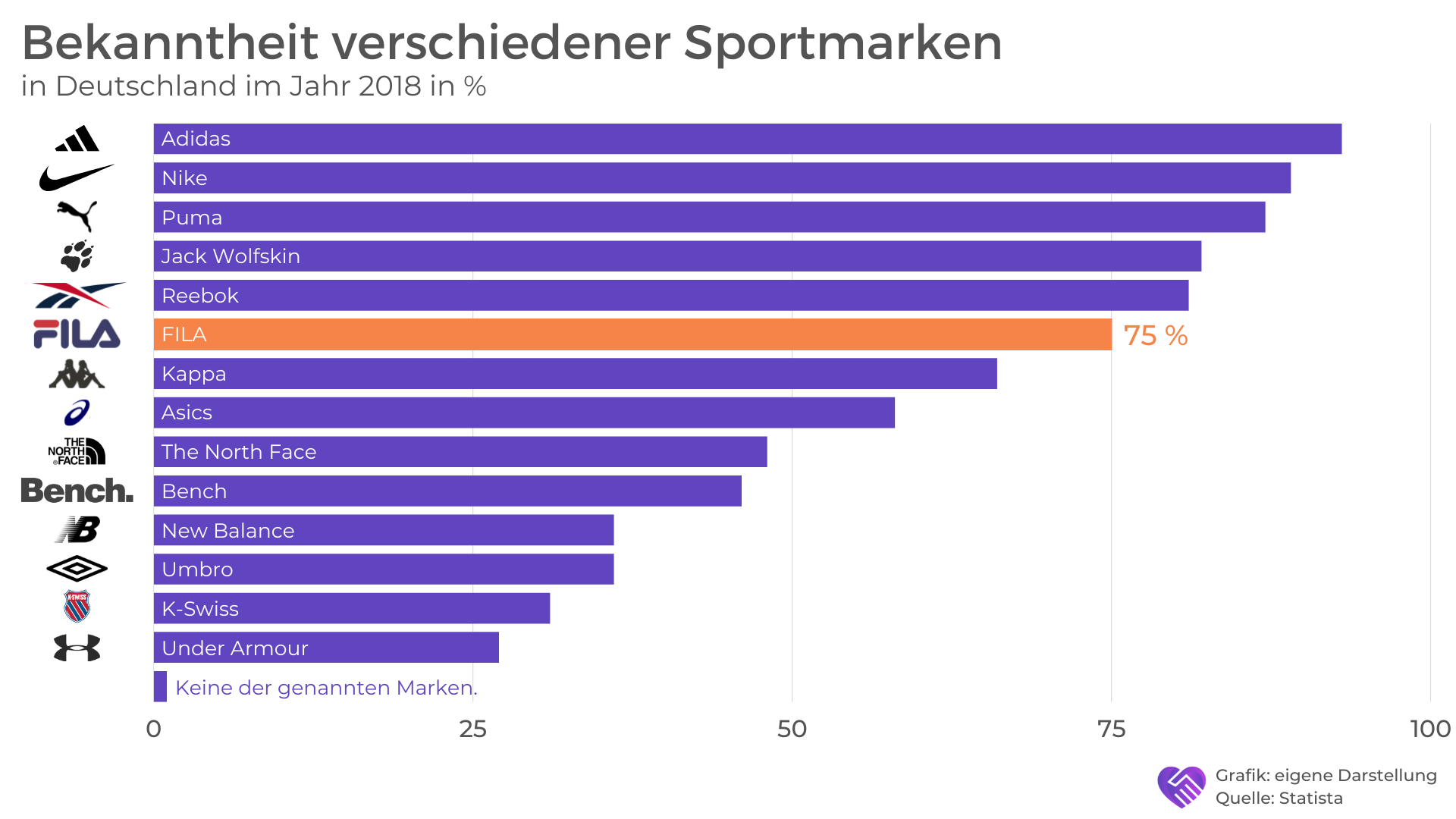

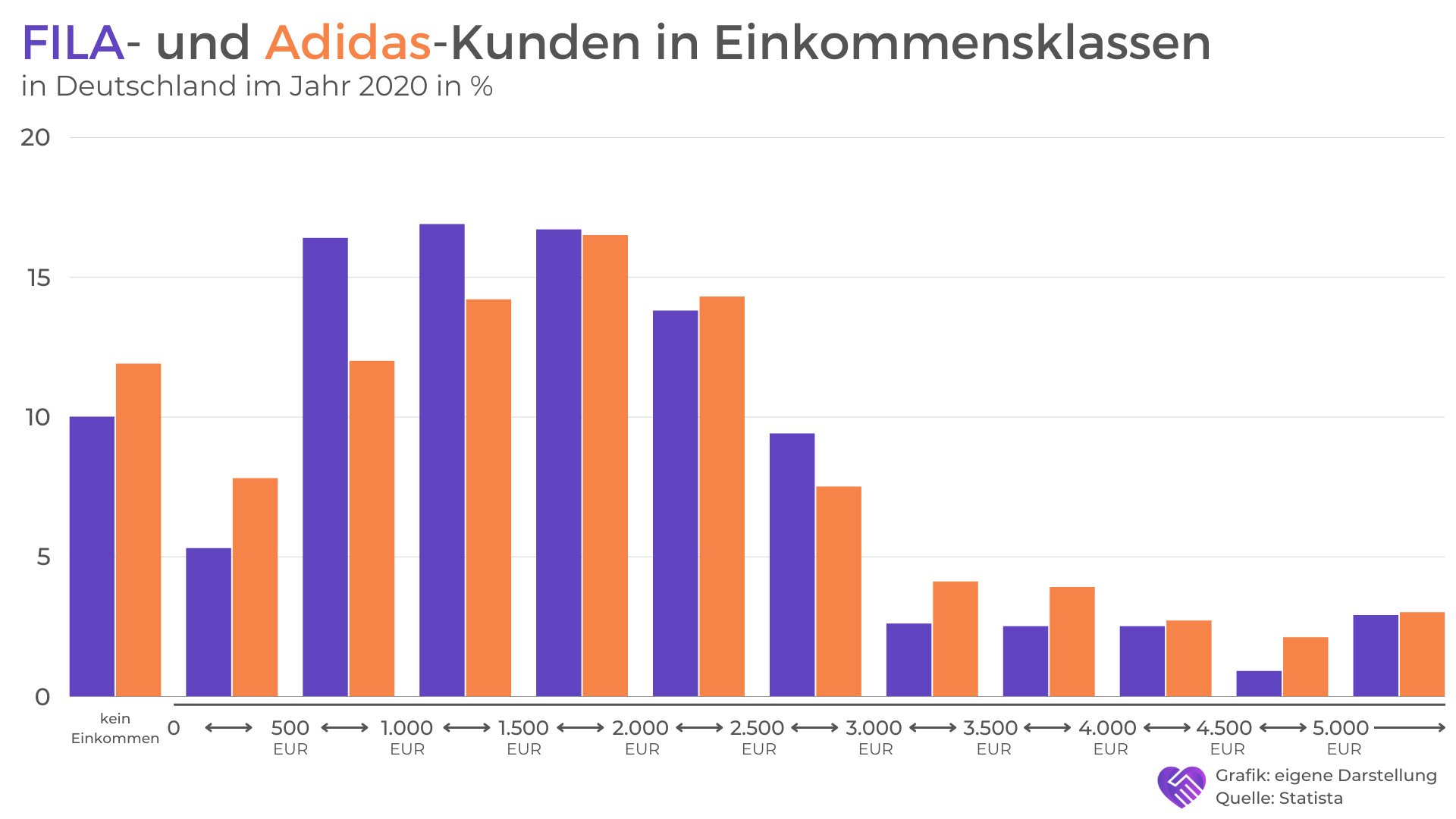

Unter dem Konzernnamen selbst kann sich hier in Europa fast niemand etwas vorstellen. Aber zu Anta gehören Marken wie FILA, Wilson, Salomon Peak Performance und der bekannte Ski-Hersteller Atomic, die auch in westlichen Ländern sehr erfolgreich sind. In dieser Aktienanalyse stellen wir Euch den Konzern hinter diesen und noch weiteren Namen vor. Eine sehr interessante Recherche und vielleicht die Lösung für alle, die nicht nur 08/15-Aktien im Portfolio haben wollen.