PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (58 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:18:34 |

Branchenanalyse und Konkurrenzvergleich | 00:31:26 |

Chancen und Risiken | 00:48:07 |

Unsere Bewertung | 00:57:08 |

Technische Analyse | 01:05:27 |

Fazit | 01:10:23 |

Kurzportrait

NIO ist ein chinesischer Automobilkonzern, der sich auf die Elektromobilität fokussiert. Im Gegensatz zu vielen anderen Unternehmen bietet NIO an Batteriewechselstationen sogar den Austausch von Akkus an, damit die Ladezeit für den Verbraucher verkürzt wird bzw. wegfällt. Zuletzt sagte die chinesische Firma außerdem Tesla den Kampf an, indem man eine günstigere Alternative zum Model Y ankündigte.

Wie viele junge Unternehmen, die vom Megatrend der Elektromobilität profitieren möchten, ist auch NIO derzeit noch unprofitabel. An der Börse ist die Aktie (bzw. das ADR) ebenfalls noch nicht allzu lange notiert, sodass kein langfristiger Aufwärtstrend vorliegt. Sobald eine nachhaltige Stabilisierung erfolgt, besteht aber eine realistische Chance, dass dieser etabliert wird. Zumindest ein Ansatz einer solchen Stabilisierung ist inzwischen erkennbar, aber nicht vollendet.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 01.06.2024.

WKN/ISIN | A2N4PB/US62914V1061 (ADR) |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Fast Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 11,21 Mrd. USD |

Dividendenrendite | 0,00 % |

KGV | negativ |

Firmensitz | Shanghai (China) |

Gründungsjahr | 2014 |

Mitarbeiter | 32.820 |

WKN/ISIN | A2N4PB/US62914V1061 (ADR) |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Fast Grower |

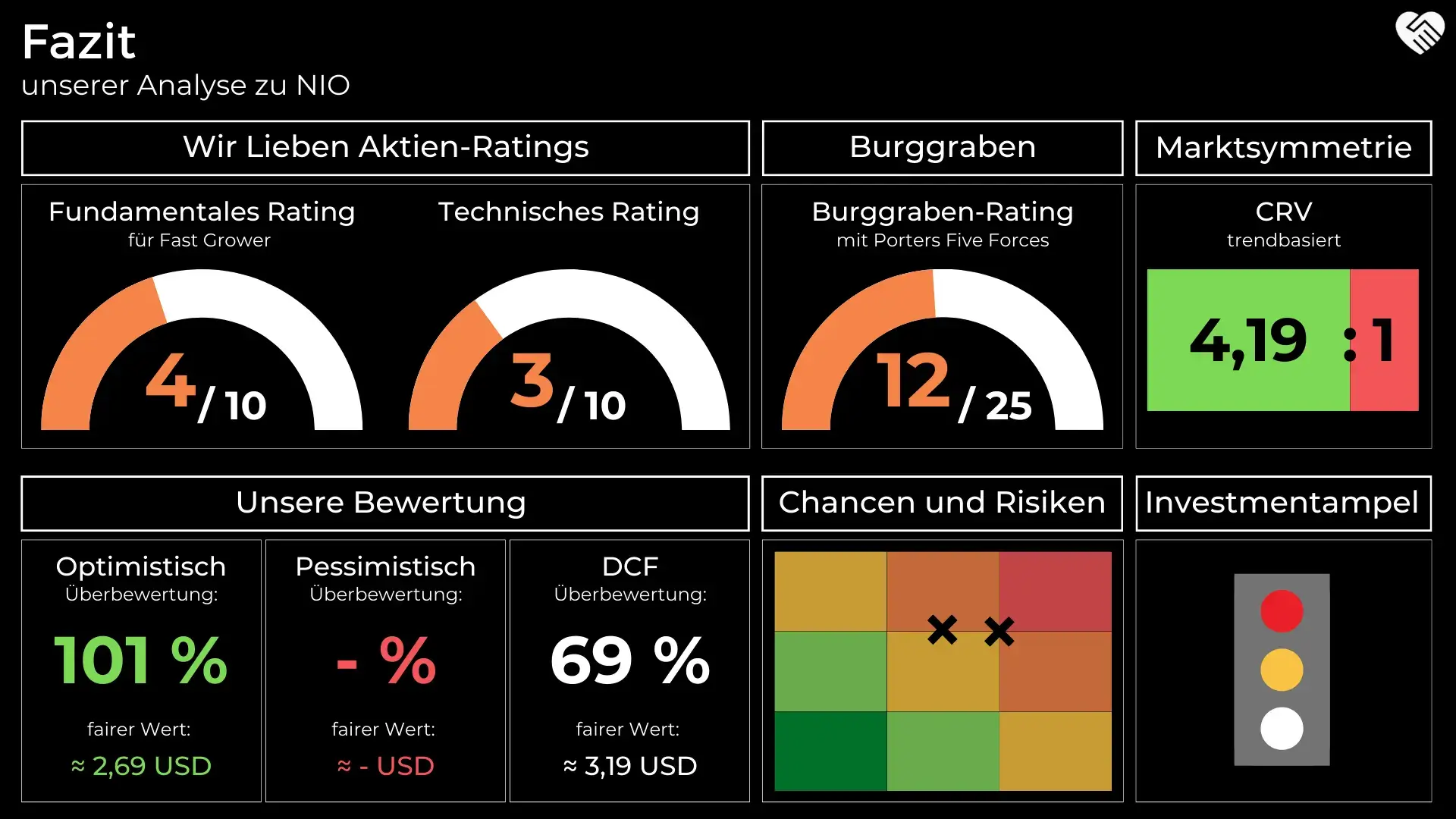

Fundamentales WLA-Rating | 4/10 |

Technisches WLA-Rating | 3/10 |

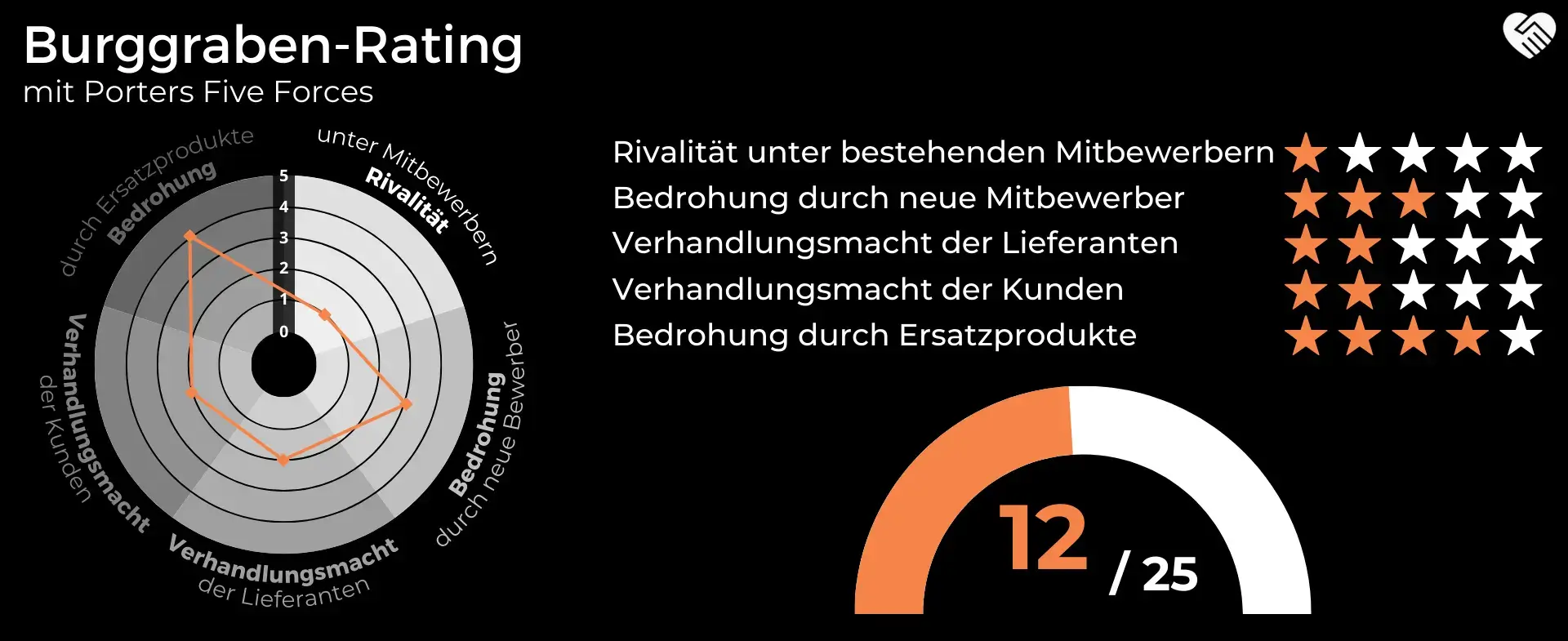

Porters Burggraben-Rating | 12/25 |

Marktkapitalisierung | 11,21 Mrd. USD |

Dividendenrendite | 0,00 % |

KGV | negativ |

Firmensitz | Shanghai (China) |

Gründungsjahr | 2014 |

Mitarbeiter | 32.820 |

Inhaltsverzeichnis

1. Das Unternehmen NIO

Geschäftsmodell

Einleitung und Modelle

Die Automobilindustrie macht große Veränderungen durch und die Elektromobilität boomt. Im Rahmen dieser Veränderungen betreten unzählige neue Player den Markt. Und auch die etablierten Konzerne wie Volkswagen, BMW oder Mercedes-Benz passen ihre Fahrzeugflotten hinsichtlich dieses Trends an und wollen Marktanteile gewinnen. Wie wir im weiteren Verlauf der Analyse herauslesen werden, ist China der mit Abstand wichtigste und interessanteste Markt für Fahrzeuge, welche mit Elektromotoren angetrieben werden. Dementsprechend wurden in den vergangenen Jahren auch im Reich der Mitte eine Vielzahl an Unternehmen gegründet, die sich der Entwicklung und dem Bau von E-Autos widmen.

Als mitunter bekanntester Player ist NIO als Gegenstand dieser Aktienanalyse zu nennen. Obwohl die Gründung des Unternehmens nur zehn Jahre in der Vergangenheit liegt, ist dem chinesischen Autobauer bereits der ein oder andere Erfolg gelungen. Hervorzuheben ist in jedem Fall das Portfolio von NIO, welches zum Zeitpunkt dieser Analyse insgesamt acht Modelle umfasst und sich vom mittleren bis ins gehobene Preissegment erstreckt. Wie Abbildung 1 zu entnehmen ist, entwirft und stellt NIO neben SUVs insbesondere Limousinen her. In Zukunft soll die Palette weiterhin ausgebaut werden. Vor allem durch die Einführung von günstigeren Modellen mit niedrigeren Preisen verspricht sich NIO, den adressierbaren Markt deutlich vergrößern zu können. Als Finanzierungsformen bietet das Unternehmen folgende Möglichkeiten an:

- Kauf

- Finanzierung

- Leasing

- NIO Subscription („Abonnieren“ des Fahrzeugs)

Weil die Unternehmensführung die Ansicht vertritt, Elektromobilität sei die Zukunft der Automobilindustrie, werden die Fahrzeuge, egal ob SUVs, Limousinen oder andere Modelle, von NIO ausschließlich mit Elektromotoren ausgestattet. Die Batterien des Unternehmens besitzen je nach Konfiguration entweder 75 kWh oder 100 kWh. In naher Zukunft plant NIO allerdings die Einführung eines „Ultra Long Range“-Akkus mit 150 kWh. Darüber hinaus verfügen die Chinesen über verschiedene Alleinstellungsmerkmale, welche wir im Folgenden thematisieren werden.

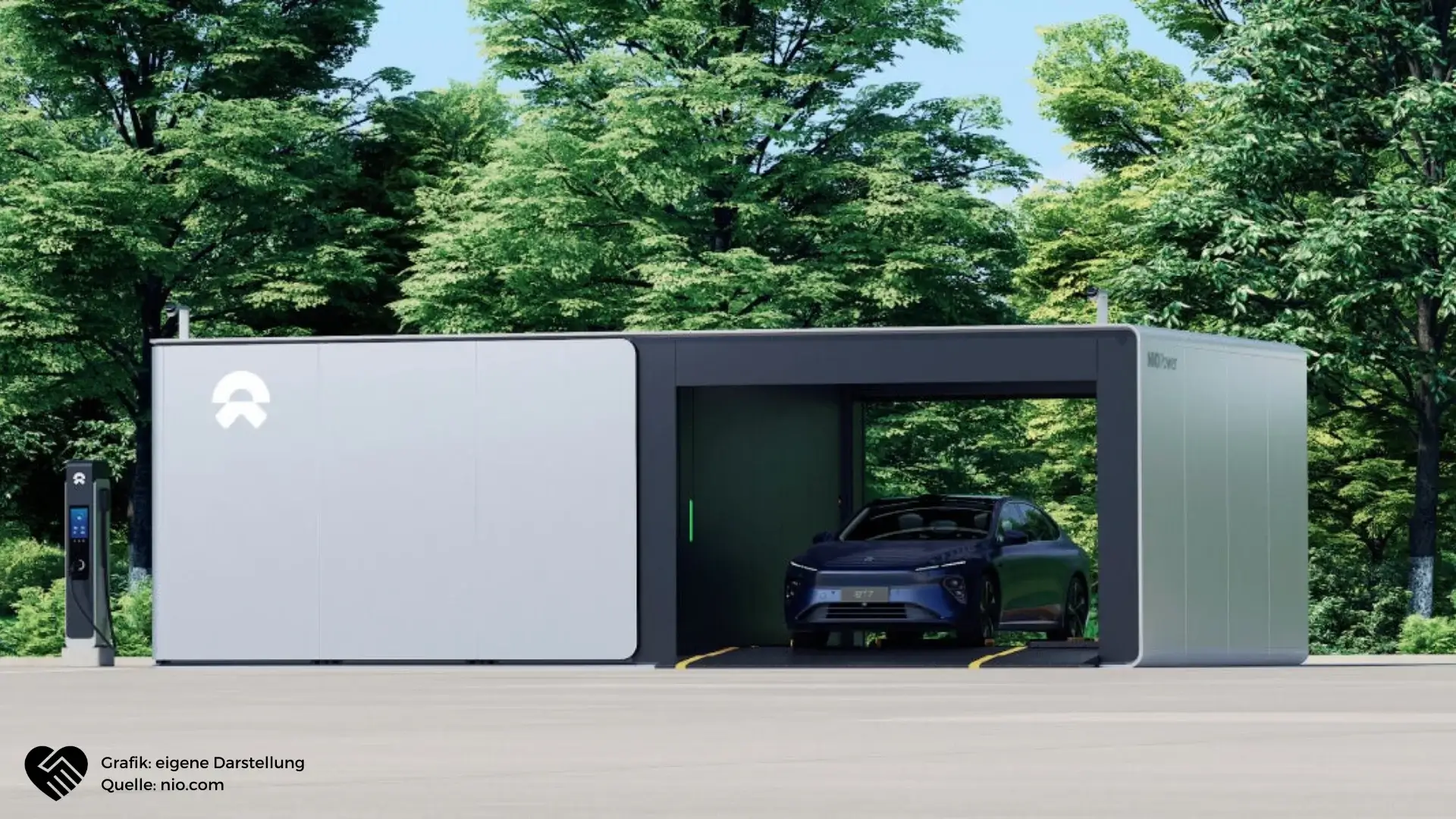

Battery Swapping

Als wichtigster Unterschied zu konkurrierenden Autobauern wie Tesla oder BYD ist bei NIO das sogenannte „Battery Swapping“ hervorzuheben. Alle Fahrzeuge, welche die Werke des Unternehmens verlassen, sind mit einer „proprietären Batteriewechseltechnologie“ ausgestattet. Genauer gesagt bedeutet dies, dass die Batterien in den Fahrzeugen von NIO ohne große Probleme binnen weniger Minuten ausgetauscht werden können. Diese Technologie bringt verschiedene Vorteile mit sich: Zum einen können die Kunden von NIO im Rahmen des „Battery as a Service“-Modells den Akku mieten statt zu einem festen Preis zu kaufen. Dies senkt nicht nur den Preis des Fahrzeugs, sondern ermöglicht bspw. ein künftiges Upgrade der Batterie oder den umkomplizierten Wechsel im Falle eines Defekts. Zum anderen kann NIO wiederkehrende Abonnementeinnahmen generieren.

Zudem kann mit der „Battery Swapping Technologie“ ein wichtiger Kritikpunkt von E-Autos eliminiert werden: die langen Ladezeiten. Zum Zeitpunkt dieser Analyse verfügt NIO über ein Netzwerk aus 2.350 Power Swap Stationen, welche sich über China sowie Teile Europas erstrecken. Die jüngste Generation dieser Stationen ist imstande, einen Batteriewechsel in nur drei Minuten zu vollziehen. Dieser Bestandteil der Strategie von NIO ist im Vergleich zur Peer Group einzigartig und könnte, sollte sich das Battery Swapping durchsetzen, zum wichtigsten Faktor des Burggrabens von NIO werden.

NIO-Ökosystem

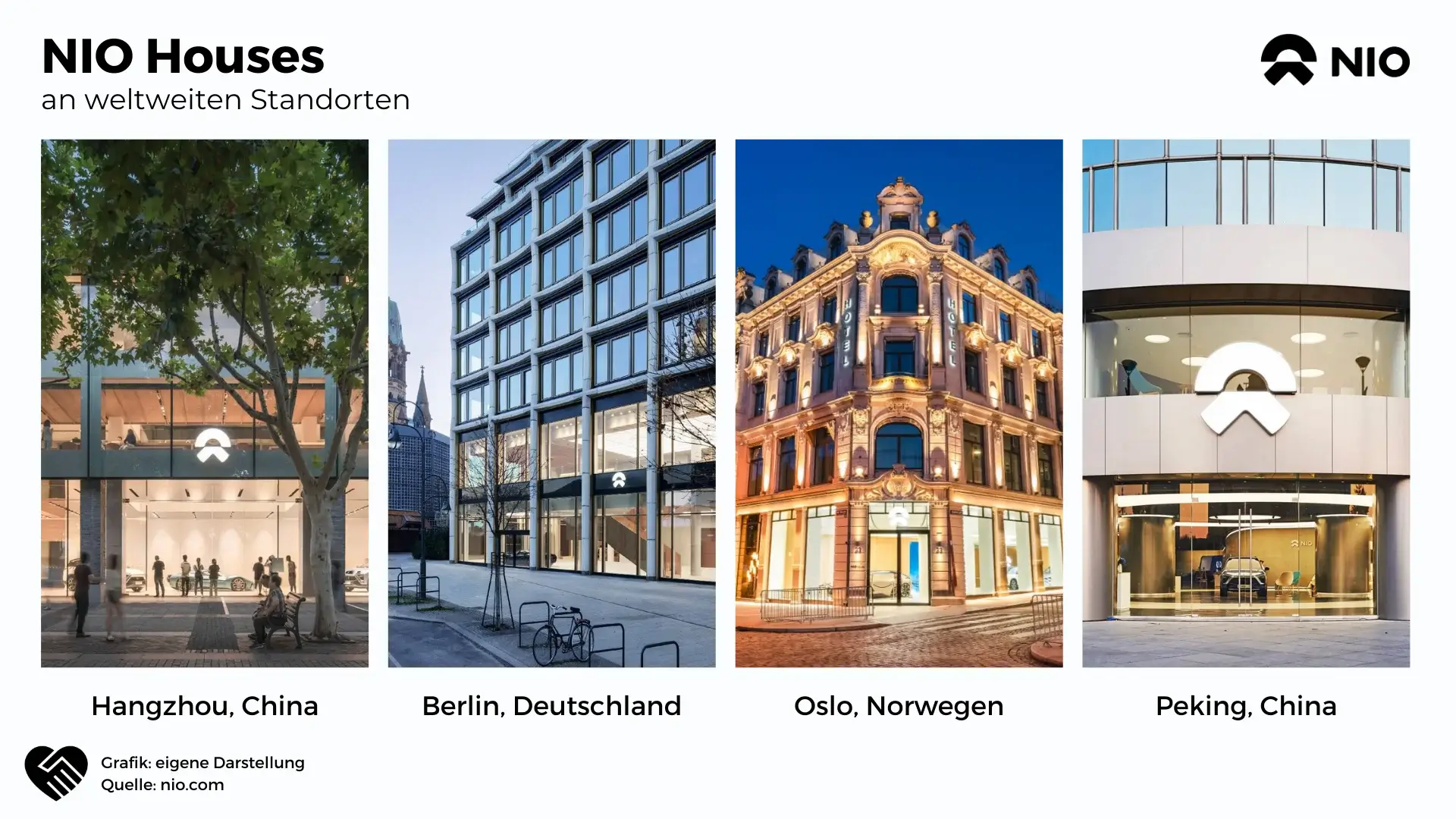

Neben dem Verkauf von elektrischen Fahrzeugen sowie dem „Battery as a Service“-Modell arbeitet das chinesische Unternehmen an dem Aufbau eines umfassenden NIO-Ökosystems zur Stärkung der Markenwahrnehmung. Der Aufbau dieses Ökosystems beinhaltet verschiedene Randaktivitäten. Bspw. betreibt das Unternehmen zum Zeitpunkt dieser Analyse rund 145 sogenannte NIO-Häuser. Wie Abbildung 3 zu entnehmen ist, befinden diese sich nicht nur in China, sondern auch in Europa (bspw. Oslo und Berlin). Die NIO-Häuser sollen einen „offenen, einladenden Raum für unsere Benutzer und die Gemeinschaft [bieten], um gemeinsam unvergessliche Momente [zu] teilen und [zu] erleben.“ Sie umfassen in der Regel einen Coworking-Space, eine Bibliothek, ein Café, eine Art Indoor-Spielplatz für Kinder sowie Konferenzräume.

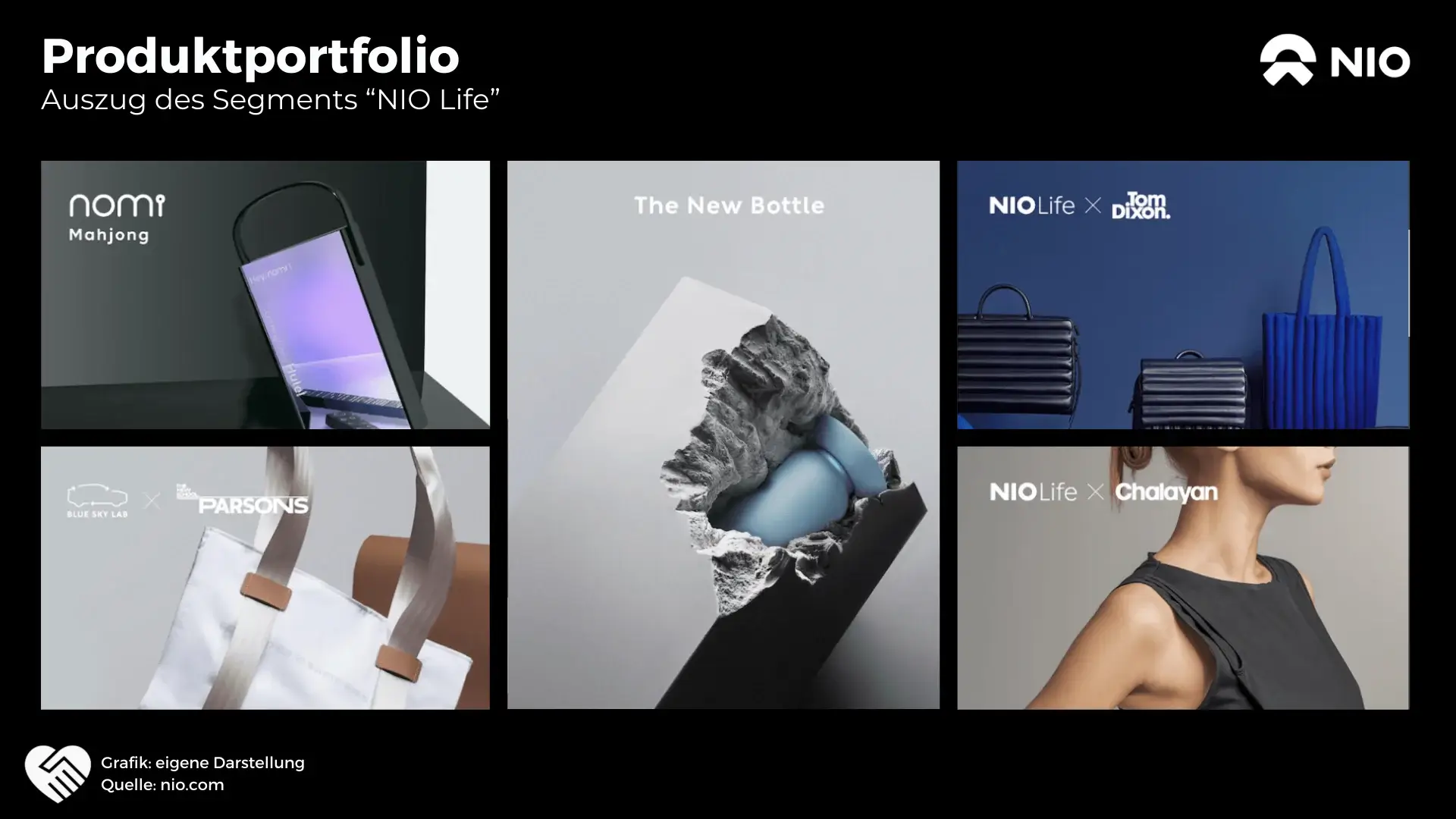

Neben den NIO-Häusern arbeitet das chinesische Unternehmen an einer eigenen Lifestyle-Marke namens „NIO Life“. Diese umfasst verschiedene Alltagsprodukte wie bspw. Trinkflaschen, Koffer oder Klamotten, wie Abbildung 4 zu entnehmen ist. Diese Essentials sollen die Marke NIO noch näher in das Leben der Menschen integrieren. Zum Zeitpunkt dieser Analyse kooperiert der chinesische Autobauer mit mehr als 600 Designern weltweit, um begehrliche Produkte zu erschaffen.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenHistorie

Gründung

Die Geschichte von NIO beginnt 2014, als Li Bin NextEV auf den Cayman Islands gründete, eine Holdinggesellschaft für sein in China ansässiges Unternehmen für hochwertige Elektroautos, das als Shanghai Weilai Automobile bekannt ist. Li überzeugte eine beeindruckende Gruppe von chinesischen Technologie-Mogulen, darunter Ma Huateng von Tencent, Lei Jun von Xiaomi und Li Xiang von Chehejia, in NextEV zu investieren. Dabei war Tencent der größte der frühen Investoren, gefolgt von Baidu.

Die Entwicklung von NextEV verlief rasant. Jedoch wurde das Unternehmen außerhalb Chinas kaum wahrgenommen. Erst als es in der Saison 2014/2015 als Titelsponsor für das Team China Racing in der Formel E auftrat. Hauptfahrer Nelson Piquet Jr. sicherte sich den Meistertitel für NextEV TCR. 2016 erwarb NextEV das Team, entwickelte einen eigenen Antriebsstrang und richtete eigene Operationen in Großbritannien ein. Die erste Saison als Sponsor blieb die erfolgreichste, seither erfolgt bestenfalls eine Einordnung im Mittelfeld.

Erstes Straßenfahrzeug

Das Rennteam beteiligte sich auch an der Entwicklung des ersten Straßenfahrzeugs, das „EP9“, von NextEV. Dieses wurde im November 2016 in London enthüllt und stellte kurz darauf den Rundenrekord für Serienfahrzeuge auf dem Nürburgring auf. Bei der Enthüllung gab das Unternehmen NextEV auch seinen kommerziellen Namen NIO bekannt, woraufhin der Name NextEV vollständig durch NIO ersetzt wurde.

NIO entwickelte sich schnell weiter. 2015 gründete das Unternehmen Tochtergesellschaften in Deutschland, im Bereich des Fahrzeugdesigns. Zudem in den USA im Bereich der Entwicklung autonomer Systeme und Softwares und schuf XPT als Technologiezulieferer für Elektromotoren, Batteriepakete und verschiedene Hilfssysteme. Im Jahr 2016 unterzeichnete NIO einen Vertrag mit dem staatlichen Autohersteller JAC zur Produktion dessen Straßenfahrzeuge, um die Notwendigkeit einer eigenen Produktionslizenz zu umgehen.

Rückschläge

Im Folgejahr öffnete NIO das erste Ausstellungshaus in Shanghai und zeigte dort das erste Serienfahrzeug, den ES8. Das Auto ist ein großer SUV, der mit modernster Technologie ausgestattet ist und NIO fest im Premiumsegment verankert. Die Karosserie besteht aus leichtem Aluminium und der Innenraum folgt dem von Tesla gesetzten Trend mit großen Touchscreens und dem Fahrerassistenten Nomi.

Trotz vielversprechender Anfänge erlitt NIO Rückschläge, als Ende 2018 mehrere ES8-Fahrzeuge aufgrund eines fehlerhaften Steckersystems, das einen Kurzschluss verursachen kann, Feuer fingen. Anfang 2019 mussten alle produzierten Fahrzeuge zurückgerufen werden. Zudem trat NIO in zwei Joint Ventures mit staatlichen Automobilherstellern, Changan und Guangzhou Automobile (GAC), ein.

Mitte 2019 begann NIO mit der Auslieferung des zweiten Modells, dem ES6, einem mittelgroßen 5-Sitzer-SUV mit einer Stahlkarosserie und einer Luftfederung, der nur als Allradmodell erhältlich ist. Der ES6 verschob NIO in ein erschwinglicheres Segment, um das Volumen zu erhöhen. Der Zeitpunkt der Markteinführung fiel jedoch mit finanziellen Schwierigkeiten und der Reduzierung von staatlichen Subventionen in China zusammen. Gleichzeitig begann in Wuhan die Coronapandemie.

Letzte Rettung

Ohne ein Rettungspaket i. H. v. 10,00 Mrd. Yuan durch die lokale Regierung in Hefei, hätte NIO den Betrieb nicht weiterführen können. Im Gegenzug erhielt die Regierung eine bedeutende Beteiligung an NIO China, und das Unternehmen verlegte seinen Hauptsitz von Shanghai nach Hefei.

Der Markt für Elektrofahrzeuge in China fand ein neues Gleichgewicht und erlebte durch Teslas Produktionsstart in Shanghai und die Einführung des günstigen Hongguang Mini EV von Wuling einen erneuten Aufschwung. In der Folge erholte sich NIO schnell und verzeichnete rekordverdächtige Verkaufszahlen. Der Aktienwert des Unternehmens stieg rapide an und übertraf bis Ende des Jahres den von SAIC, dem, bezogen auf die Verkaufszahlen, größten Automobilhersteller in China. NIO überstand die Krise, konnte die Mehrheit am Unternehmen zurückerlangen und kam gestärkt daraus hervor.

Aktionärsstruktur

Die Aktionärsstruktur von NIO wird mit 20,10 % durch die Investmentgesellschaft CYVN Investments RSC angeführt. Gefolgt durch Originalwish mit 7,90 %, einem Unternehmen mit Hauptsitz auf den Britischen Jungferninsel, welches komplett im Besitz von dem CEO Li ist. Auch wenn der Anteil an Aktien niedriger ist, hat Originalwish ein deutlich höheren Anteil an Stimmrechten (38,50 %), da das Unternehmen alle Class-C-Aktien hält. Einer der bekanntesten chinesischen Konzerne, Tencent (ebenfalls an der Börse gelistet), ist ebenfalls in der Liste zu finden. Mit 5,90 % liegt dieser knapp über der 5,00 %-Marke.

Geschäftsführung

William Li/Li Bin

Li ist der Gründer des Unternehmens und fungiert seit der Gründung als Chairman of the Board of Directors sowie seit März 2018 als CEO. Im Jahr 2000 war Li Mitbegründer der Beijing Bitauto E-Commerce, wo er bis 2006 als Director und President tätig war. Von 2010 bis 2020 bekleidete Li die Position Chairman of the Board of Directors bei Bitauto, einem ehemals an der NYSE gelisteten Unternehmen und führenden Anbieter von Automobildienstleistungen in China. Im Jahr 2002 war Li Mitbegründer der Beijing Creative & Interactive Digital Technology. Hier war er als Chairman of Board of Directors sowie als President und Director tätig. Li erwarb seinen Bachelor-Abschluss in Soziologie an der Peking-Universität in China.

2. Fundamentale Analyse

Kennzahlen

Die Prognosen aus diesem Abschnitt werden vom Aktienfinder zur Verfügung gestellt.

Umsatz

Entwicklung

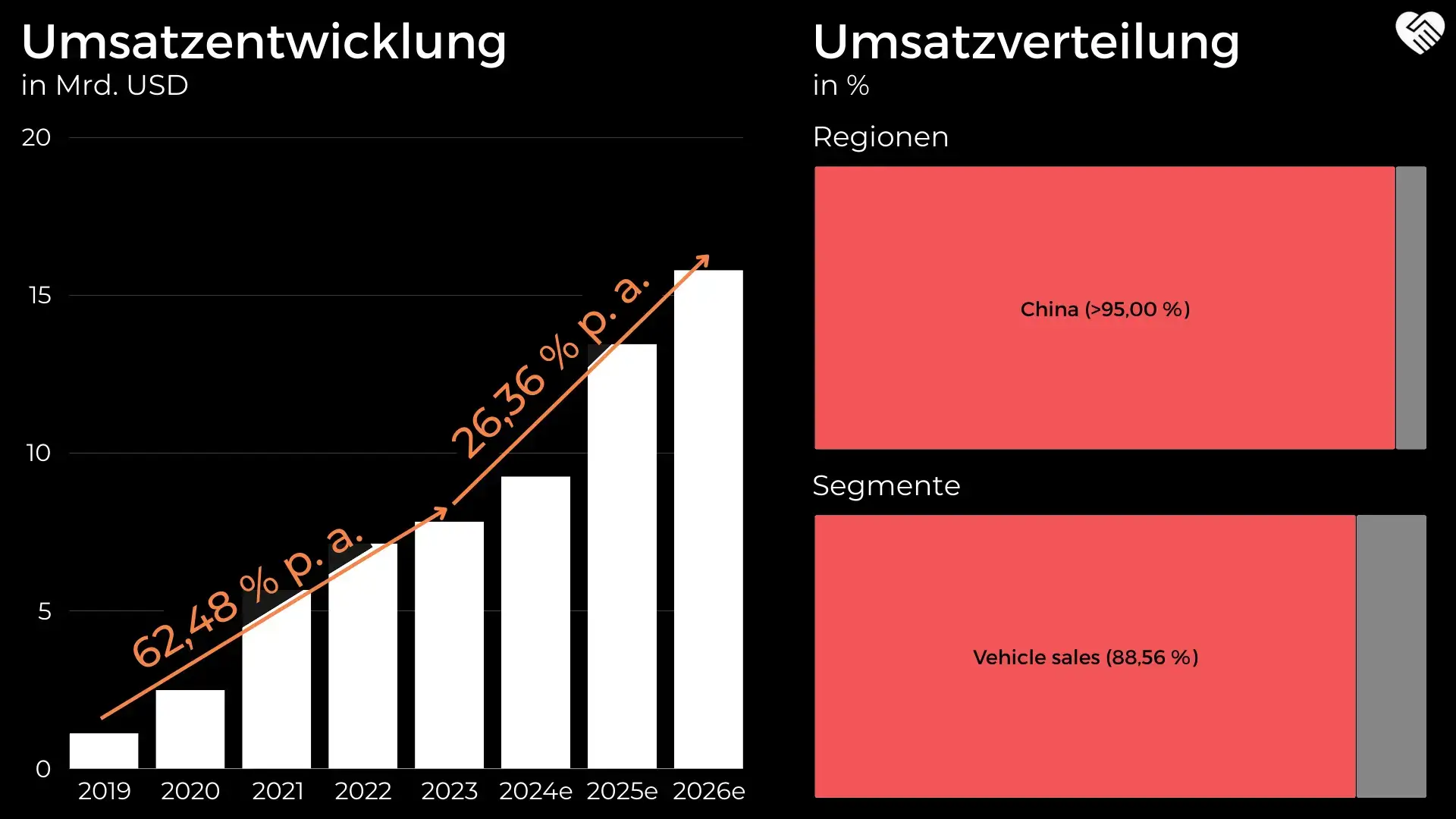

Die Nachfrage nach Elektroautos ist in den vergangenen Jahren ununterbrochen mit einer hohen Dynamik angewachsen. Von dieser Entwicklung konnte auch NIO profitieren und den Absatz deutlich erhöhen. Während die Chinesen in 2019 nur 20.946 Fahrzeuge verkauften, waren es im vergangenen Geschäftsjahr mit 160.038 bereits mehr als sieben Mal so viele. Dieses Absatzwachstum wirkte sich selbstverständlich positiv auf den Umsatz von NIO aus. Im von uns detailliert betrachteten Zeitraum ist dieser von 1,12 Mrd. USD auf 7,83 Mrd. USD angewachsen, was einem Wachstum von sage und schreibe 62,48 % pro Jahr entspricht. In der jüngeren Vergangenheit hat NIO auf die erstarkende Konkurrenz mit Preissenkungen reagiert, sodass die Wachstumsgeschwindigkeit der Erlöse unterm Strich unterhalb der Absatzentwicklung liegt. Dieser Effekt konnte durch die beschriebenen Randgeschäfte bzw. zusätzlichen Einnahmequellen Battery Swapping oder den Verkauf von „NIO Life“-Produkten abgefedert werden.

Die dynamische Entwicklung des Marktes für Fahrzeuge mit Elektroantrieb ruft sowohl bestehende als auch neue Wettbewerber auf den Plan, welche Markanteile für sich gewinnen wollen. Folglich wird es NIO in den kommenden Geschäftsjahren zunehmend schwerer fallen, die Wachstumsdynamik der vergangenen Jahre aufrechtzuerhalten. Die Analysten sehen dies ähnlich und prognostizieren bis 2026 einen Anstieg der Erlöse auf 15,80 Mrd. USD, was einem durchschnittlichen Zuwachs von immerhin 26,36 % pro Jahr entsprechen würde. Als potenzieller Treiber dieses Wachstums ist neben eines starken Wachstums der Randsegmente von NIO, die Einführung günstigerer Fahrzeuge zu nennen, welche den adressierbaren Markt des Unternehmens deutlich vergrößern würde.

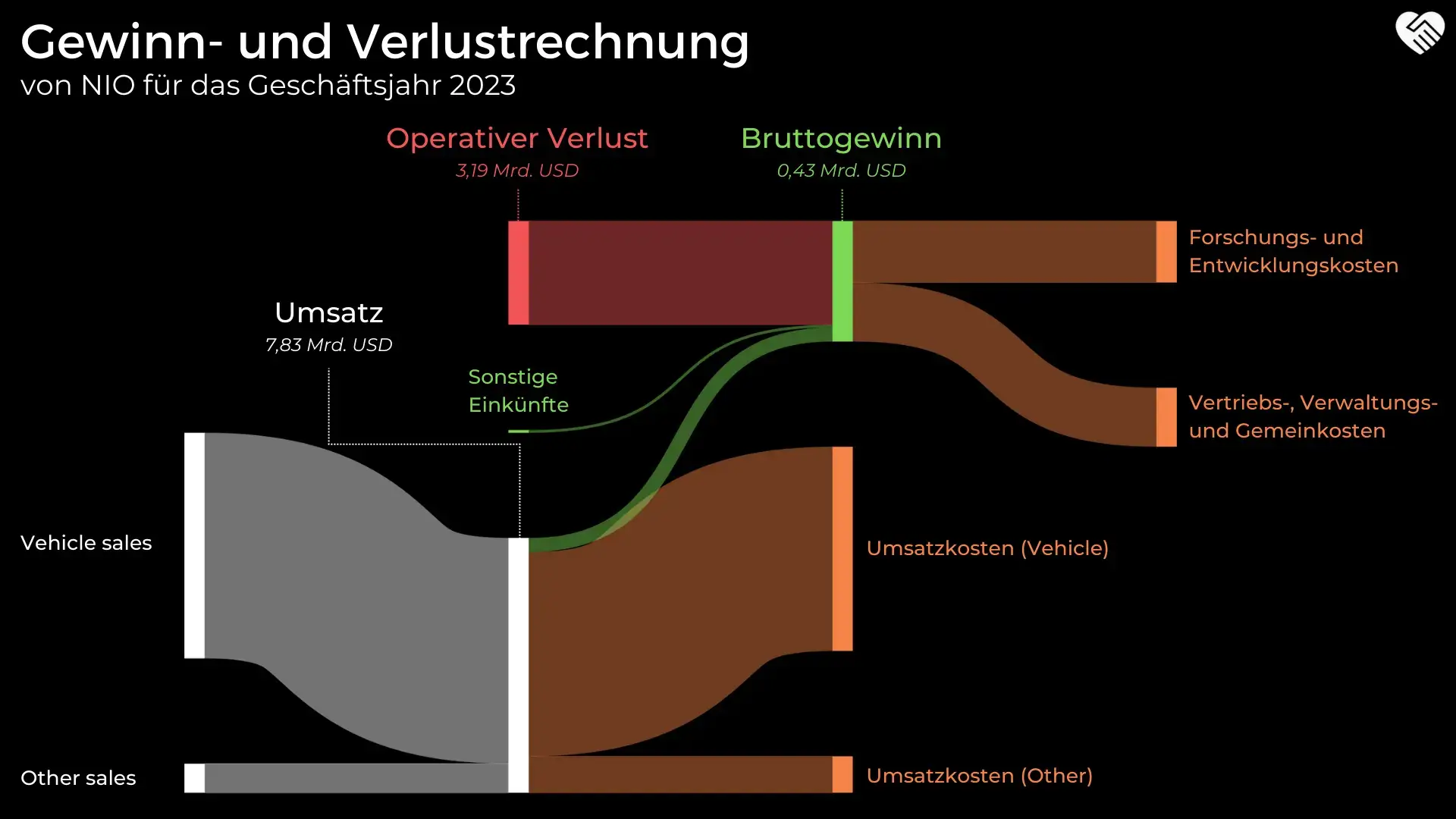

Umsatzverteilung nach Segmenten

Wie im Abschnitt zum Geschäftsmodell bereits thematisiert, besitzt NIO verschiedene Einnahmequellen. Nichtsdestotrotz erzielt das chinesische Unternehmen mit dem Verkauf von E-Autos den mit Abstand höchsten Umsatzanteil, welcher sich im vergangenen Geschäftsjahr auf 88,56 % belief.

Im Umkehrschluss entfielen 11,44 % auf alle anderen Tätigkeiten von NIO. Diese werden wie folgt aufgeschlüsselt:

- 4,20 % durch den Verkauf von Fahrzeugteilen, Zubehör sowie die Erbringung von Dienstleistungen (bspw. Wartungen)

- 3,00 % durch „Power Solutions“ wie dem Verkauf von Heimladegeräten oder BaaS-Dienstleistungen

- 4,24 % durch nicht weiter spezifizierte Lösungen

An dieser Stelle ist hervorzuheben, dass das Wachstum dieser Randsegmente in den vergangenen Jahren deutlich oberhalb des Umsatzwachstums innerhalb des Automotive-Geschäfts von NIO lag.

Umsatzverteilung nach Regionen

Als noch sehr junges Unternehmen besitzt NIO eine noch sehr eingeschränkte geografische Präsenz. Außerhalb Chinas verkauft das Unternehmen seine Fahrzeuge lediglich in Norwegen, Deutschland, den Niederlanden, Dänemark sowie Schweden. In den kommenden Jahren ist allerdings davon auszugehen, dass NIO die Expansion in andere Regionen aggressiv vorantreiben wird, um von der wachsenden Nachfrage für Elektroautos profitieren zu können. Was die exakten Umsätze einzelner Länder angeht, so machen die Chinesen zum Zeitpunkt dieser Analyse keine detaillierten Angaben. Der Umsatzanteil des Heimatlandes von NIO dürfte mit hoher Sicherheit aber bei mehr als 95,00 % liegen.

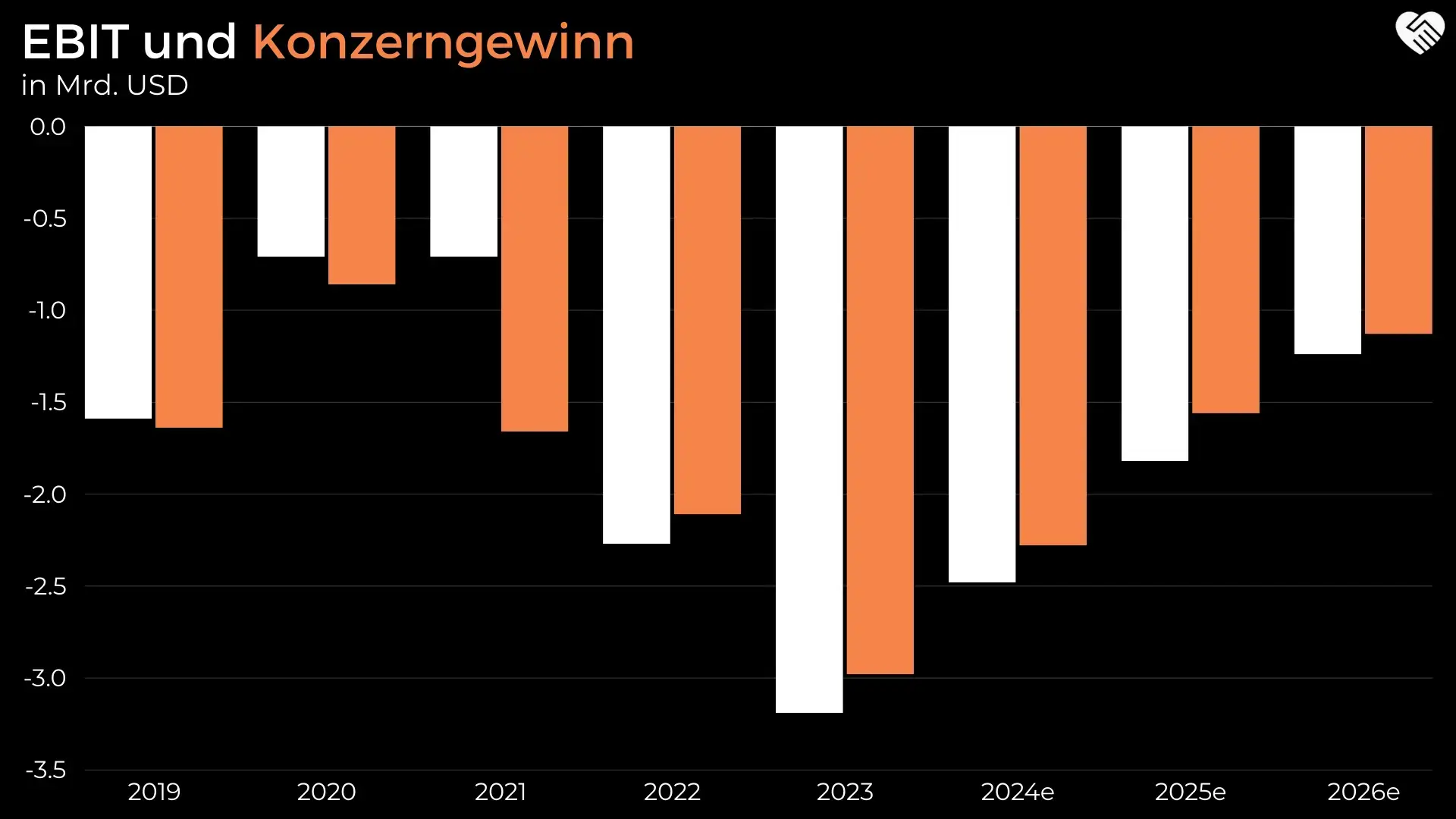

EBIT und Konzerngewinn

Zwischen 2019 und 2023 bewegten sich die operativen Ergebnisse und Gewinne von NIO größtenteils im Gleichschritt, weshalb wir im Folgenden einfachheitshalber lediglich erstere Kennzahl genauer betrachten.

Die Entwicklung des EBITs zwischen 2019 und 2023 lässt sich als ziemliches „Auf und Ab“ beschreiben. Während der Autobauer aus dem Reich der Mitte im Geschäftsjahr 2020 eine deutliche Reduzierung der operativen Verluste gelungen ist, stagnierten diese in 2021 bei rund -0,71 Mrd. USD. In den letzten zwei Jahren konnte hingegen ein deutlicher Ausbau des Defizits auf bis zu -3,19 Mrd. USD in 2023 beobachtet werden. Diese negative Entwicklung ist auf mehrere Faktoren zurückzuführen. Wie zuvor bereits erwähnt, hat NIO im Zuge des intensiven Wettbewerbs Preissenkungen vollzogen, welche sich negativ auf das Bruttoergebnis auswirkten. Von 2021 bis 2023 hat sich dieses infolgedessen mehr als halbiert. Gleichzeitig hat NIO bei den operativen Aufwendungen für Forschung und Entwicklung sowie für Vertrieb und Marketing weiterhin Gas gegeben und diese in den letzten zwei Geschäftsjahren unterm Strich mehr als verdoppelt.

In den kommenden Geschäftsjahren ist anhand der Schätzungen der Analysten von einer eher positiven Entwicklung der Verluste auszugehen. Die aktuellen Prognosen sehen bis 2026 eine stetige Erholung des EBITs auf -1,24 Mrd. USD vor. Denkbar ist, dass NIO nach zwei Jahren fast kontinuierlicher Preissenkungen und rückläufiger Bruttogewinne eine stabile Preispolitik anstrebt. Darüber hinaus wird die Wachstumsgeschwindigkeit der genannten operativen Aufwendungen früher oder später nachlassen. Nichtsdestotrotz werden voraussichtlich noch viele Jahre vergehen bevor das Unternehmen schwarze Zahlen schreiben wird.

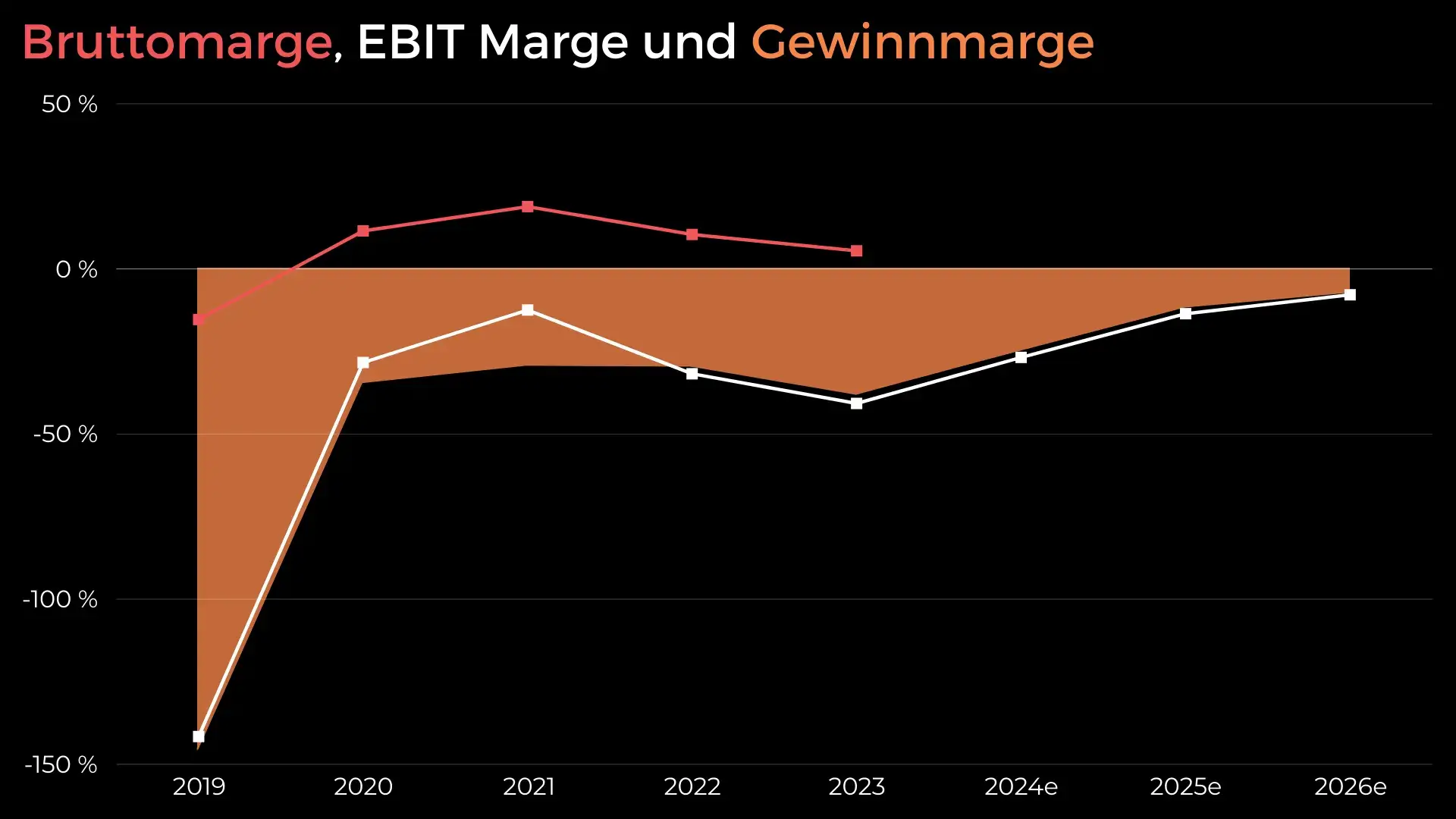

Margen

Die historische Entwicklung der Gewinnspannen von NIO ist als durchaus interessant zu beschreiben. Wie immer beginnen wir mit der Bruttomarge, welche im Geschäftsjahr 2019 mit -15,32 % noch im roten Bereich notierte. In den darauffolgenden Jahren ist den Chinesen ein Ausbau auf bis zu 18,88 % in 2021 gelungen. Aus den genannten Gründen war die Bruttomarge zuletzt hingegen wieder stark rückläufig. Nach 10,44 % in 2022 belief sich diese im vergangenen Geschäftsjahr auf nur 5,49 %, was auch im Vergleich zur Peer Group als unterdurchschnittlich zu bewerten ist.

Die operative Gewinnspanne von NIO entwickelte sich analog zur Bruttomarge des Unternehmens zwischen 2019 und 2021 sehr positiv und konnte von -141,59 % auf -12,44 % erhöht werden. Durch die bereits beschriebenen Faktoren folgte daraufhin ein Rückgang auf -40,73 % im vergangenen Geschäftsjahr. Im Konsens erwarten die Analysten, dass NIO hinsichtlich der Gewinnspannen das Tal fürs Erste überstanden hat und in Zukunft erneut eine positive Entwicklung vorweisen können wird. Folglich belaufen sich die aktuellen Prognosen für 2026 auf nur noch -7,83 %.

Gewinn- und Verlustrechnung

In der folgenden Abbildung ist die Gewinn- und Verlustrechnung von NIO bis zum operativen Verlust dargestellt. Diese dient als Zusammenfassung der Erkenntnisse aus den vorherigen Kapiteln zur Fundamentalanalyse. (Empfehlung: Schaut unbedingt in unserem Ausbildungsbereich vorbei.)

Dividendenpolitik und Aktienrückkäufe

Sämtliche finanzielle Mittel, die NIO zur Verfügung stehen, werden für den Betrieb und den Ausbau des operativen Geschäfts, also Investitionen, benötigt. Folglich hat das Unternehmen in seiner noch sehr jungen Historie noch nie eine Dividende an seine Aktionäre gezahlt, zumal die Chinesen zum aktuellen Zeitpunkt nicht imstande sind, Überschüsse zu generieren. Auch in den kommenden Jahren ist nicht davon auszugehen, dass Dividendenzahlungen vorgenommen werden. Als Aktionär sollte man von seiner Investition somit keine Rendite in Form von Ausschüttungen erwarten.

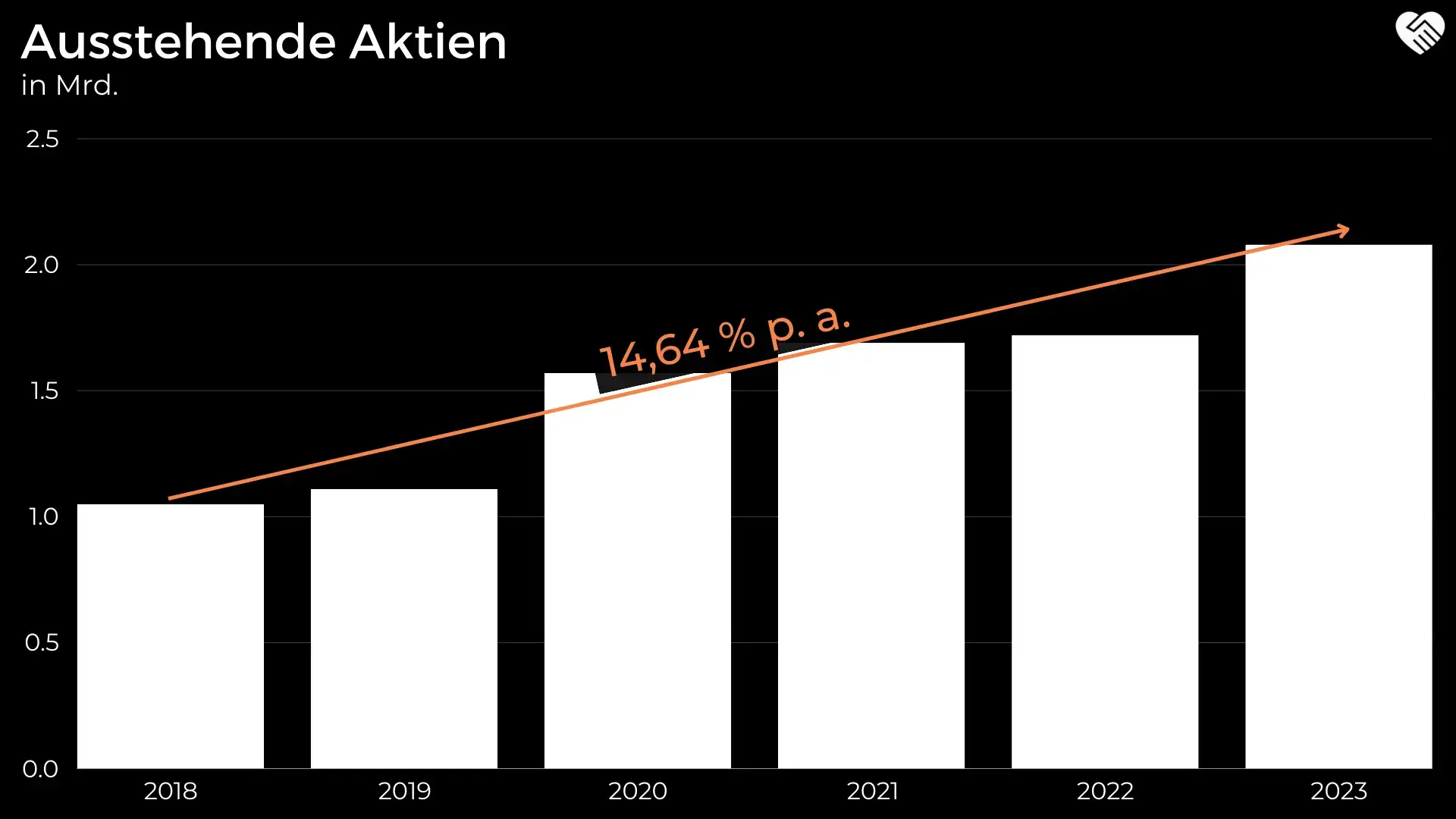

Aus offensichtlichen Gründen wendet NIO auch für den Erwerb eigener Aktien keinerlei finanzielle Mittel auf. Im Gegenteil: Durch zahlreiche Kapitalerhöhungen zur Finanzierung der Wachstumspläne sowie aktienbasierte Vergütungen ist die Anzahl ausstehender Anteile in den vergangenen Jahren ununterbrochen angestiegen. Während zum 31. Dezember 2018 noch 1,05 Mrd. Anteile von NIO existierten, waren es im vergangenen Geschäftsjahr bereits 2,08 Mrd. Stück, was einem Zuwachs von 14,64 % pro Jahr entspricht.

Historische Kennzahlen

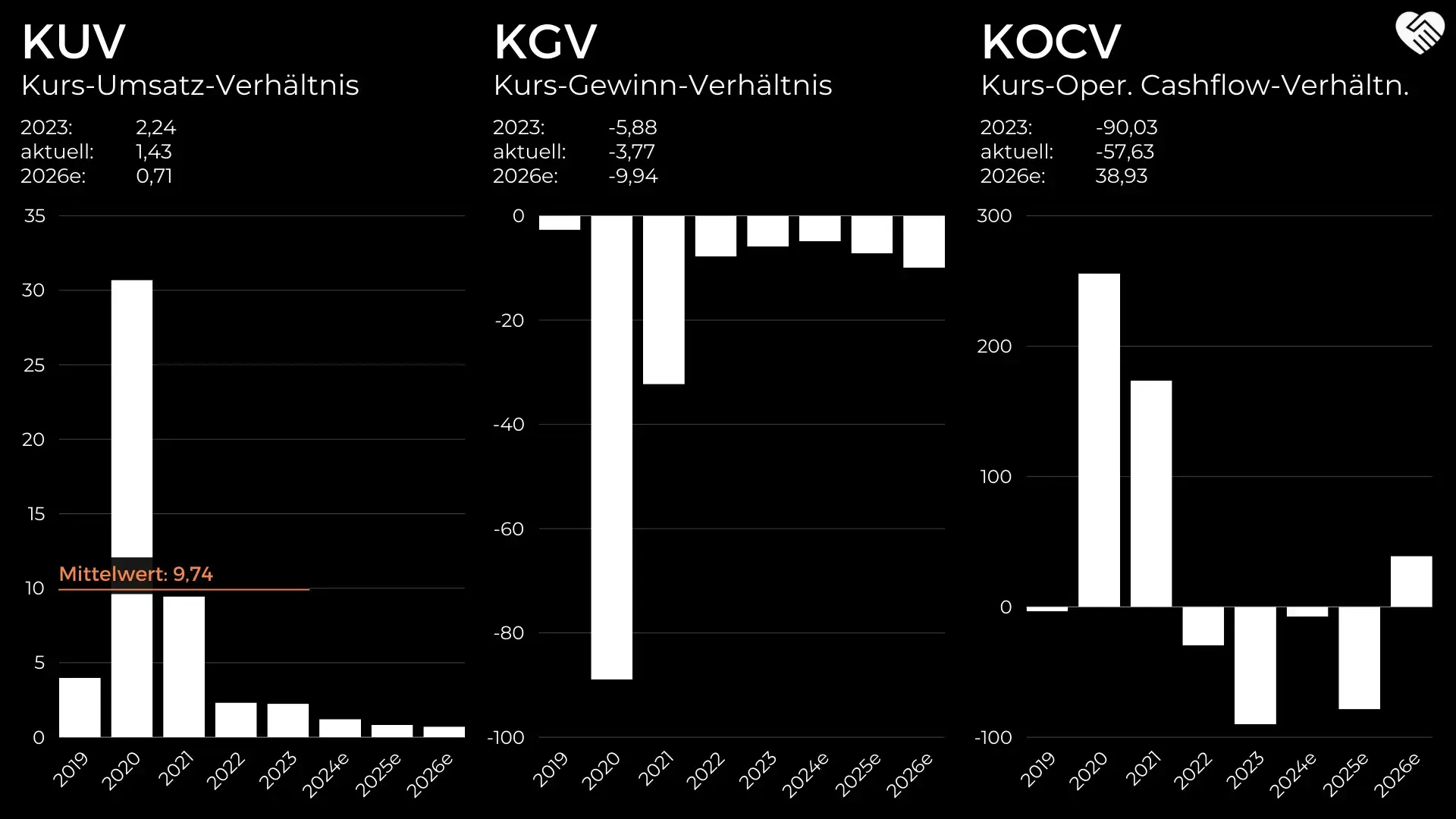

KUV

Das Börsenjahr verlief für die NIO-Aktie außerordentlich positiv. Der Aktienkurs schoss um mehrere 100,00 % in die Höhe, sodass das Unternehmen zum Jahresende eine Marktkapitalisierung von mehr als 75,00 Mrd. USD vorweisen konnte. Seitdem befinden sich die Anteile in einer bis heute andauernden Korrektur, was sich in der Entwicklung des Kurs-Umsatz-Verhältnisses widerspiegelt. Während sich dieses Verhältnis in 2020 noch auf 30,69 belief, steht zum Zeitpunkt dieser Analyse ein Wert von nur 1,43 zu Buche. Anhand der Analystenschätzungen ist bis 2026 ein Rückgang auf 0,71 zu erwarten.

KGV

Zwischen 2019 und 2023 erzielte NIO stets Nettoverluste, welche zudem recht stark schwankten. Wenngleich die Analysten bis 2026 eine deutliche Reduzierung der Verluste erwarten, wird NIO voraussichtlich nicht in der Lage sein, Überschüsse zu generieren. Folglich kann das Kurs-Gewinn-Verhältnis an dieser Stelle nicht sinnvoll interpretiert werden.

KOCV

In 2020 und 2021 ist es NIO tatsächlich gelungen, einen positiven operativen Cashflow zu erwirtschaften. Die entsprechenden KOCVs beliefen sich auf 255,79 bzw. 173,73. In allen anderen Jahren notierte das Multiple analog zum KGV im negativen Bereich, sodass sich eine Betrachtung auch hier als schwierig gestaltet. Interessant ist, dass das operative Geschäft von NIO, entsprechend der vorliegenden Prognosen, in 2026 in der Lage sein könnte, operativ einen positiven Cashflow abzuwerfen. Folglich lässt sich ein KOCVe von 38,93 ermitteln.

Einordnung nach Peter Lynch

Betrachtet man die historische Umsatzentwicklung sowie das Wachstum der Auslieferungen von NIO, so ist das Unternehmen zweifelsohne als Fast Grower einzustufen, wenngleich die Dynamik in den kommenden Geschäftsjahren spürbar auf 26,36 % pro Jahr sinken soll. Hierfür spricht darüber hinaus der aggressive Expansionskurs der Chinesen sowie die Tatsache, dass der Autobauer nach wie vor nicht in der Lage ist, Gewinne zu erwirtschaften.

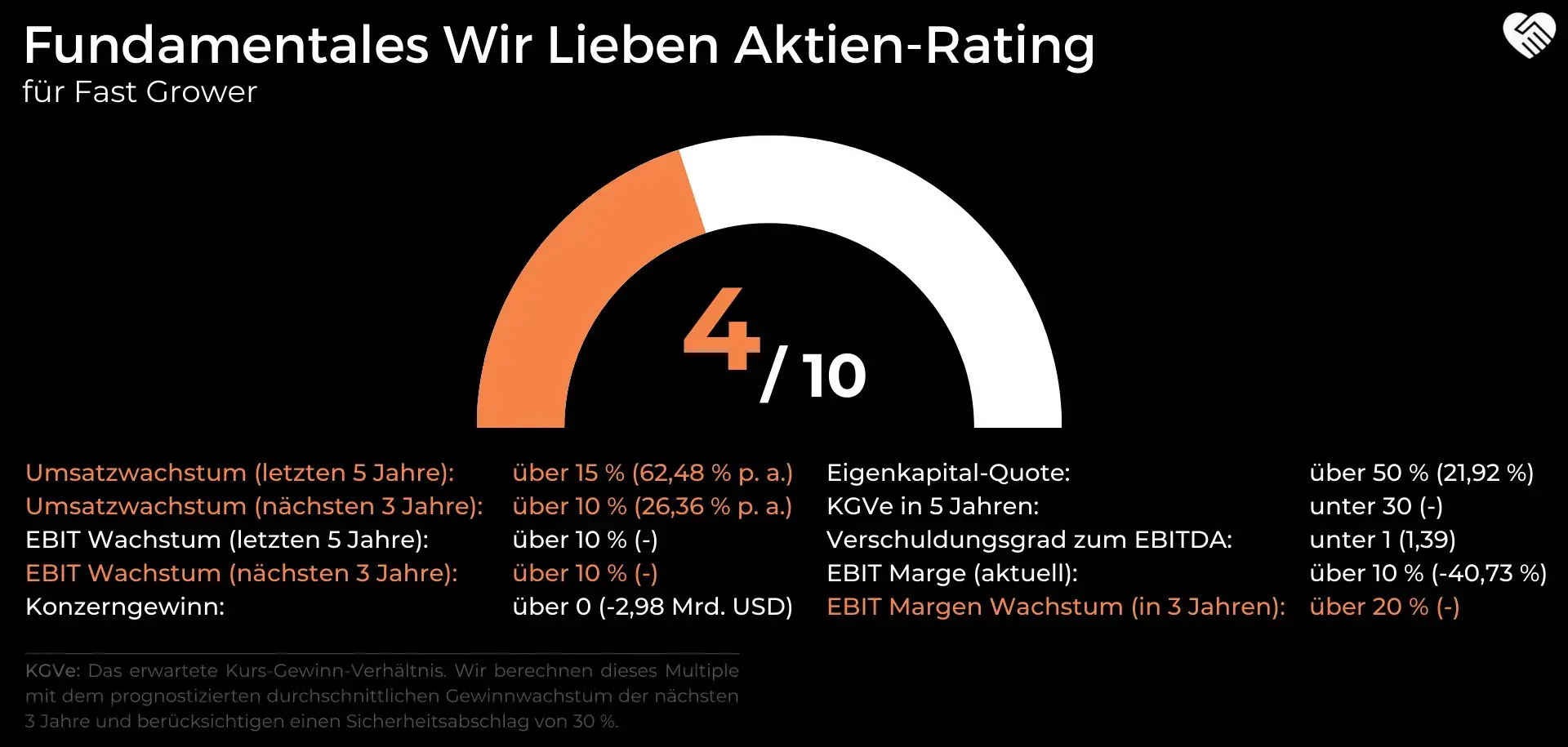

Fundamentales Wir Lieben Aktien-Rating

Mit nur 4 von 10 möglichen Punkten erreicht NIO in unserem fundamentalen Wir Lieben Aktien-Rating für Fast Grower ein schlechtes Ergebnis. Die Gründe hierfür liegen auf der Hand: Das Unternehmen erzielt derzeit noch horrende Verluste, was sich in naher Zukunft nicht ändern soll und somit zur Nichterfüllung folgender Kriterien führt:

- Historisches EBIT-Wachstum

- Konzerngewinn größer als 0 (statt einem Gewinn liegt ein Verlust vor)

- KGVe in 5 Jahren unter 30 (das Verhältnis vom Kurs und Gewinn ergibt bei Verlusten keinen Sinn)

- Aktuelle EBIT Marge größer als 10,00 %

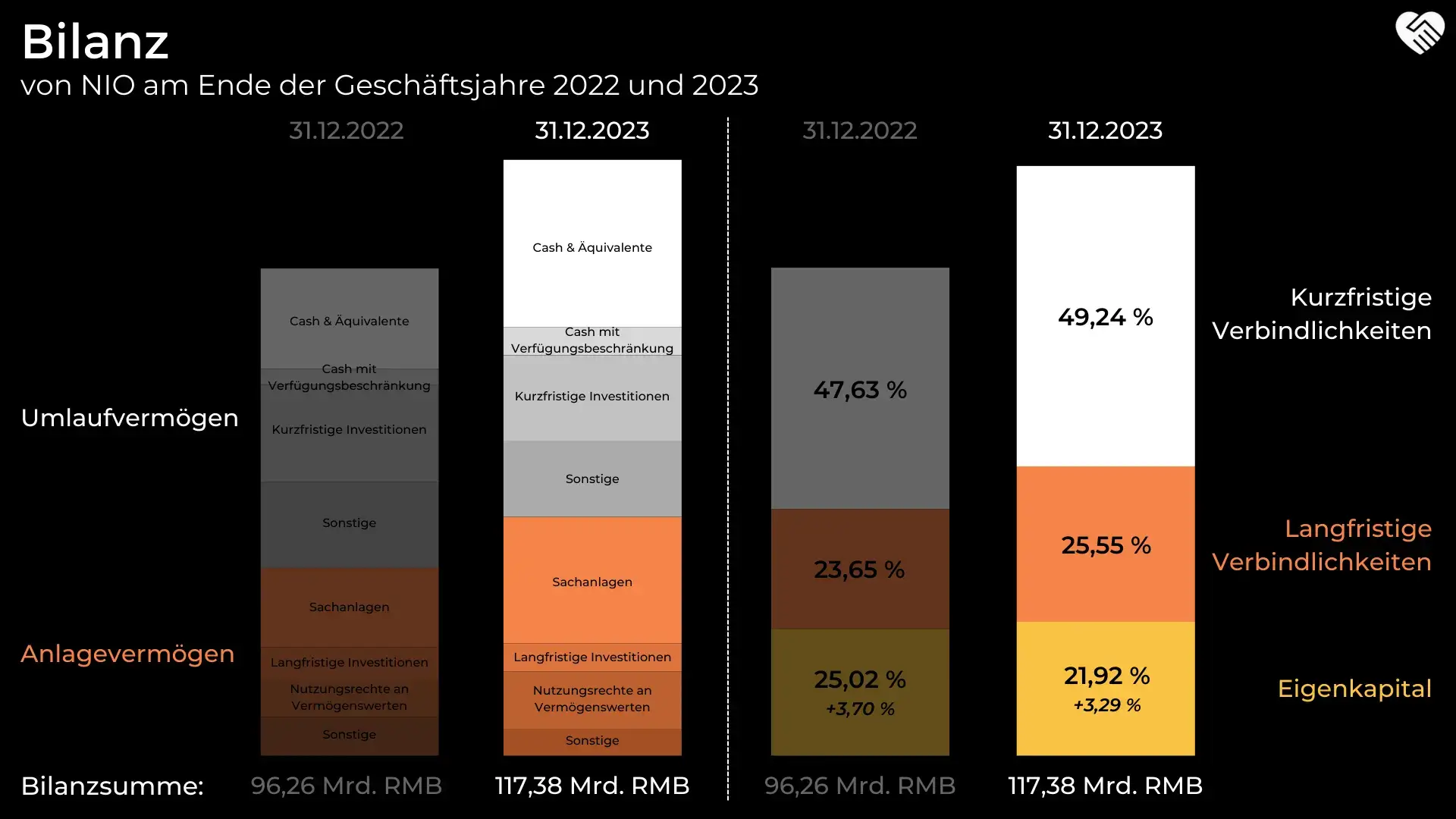

Obwohl NIO nach Abzug des Cashbestands nicht verschuldet ist, ergibt sich aufgrund des negativen EBITDAs dennoch ein Faktor von 1,39, welcher unseren Schwellenwert verletzt. Zu guter Letzt liegt auch die Eigenkapitalquote mit 21,92 % unterhalb unserer Anforderung von mindestens 50,00 %.

3. Branchenanalyse und Konkurrenzvergleich

Allgemeine Infos über die Branche

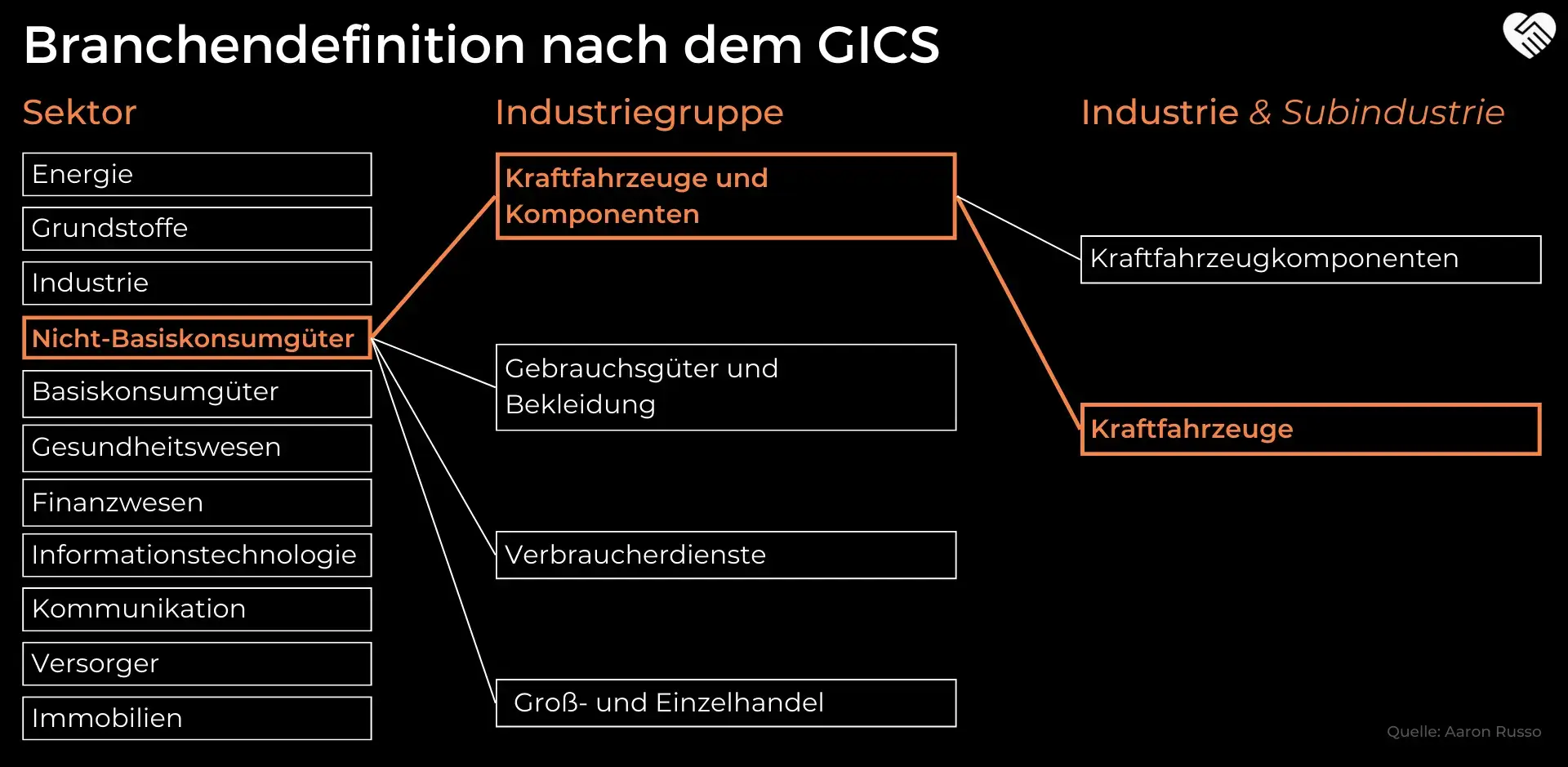

Einordnung nach dem GICS

Nach der Betrachtung der Fundamentalanalyse, nehmen wir die Branche und Konkurrenz näher unter die Lupe. Zur besseren Orientierung definieren wir zuerst die Branche, basierend auf der zentralen Geschäftstätigkeit des Unternehmens. Wir beziehen uns hierbei auf den Global Industry Classification Standard (Empfehlung: Schau in unserem Lexikon-Artikel zum GICS vorbei.), der zunächst den Sektor definiert, welcher sich wiederum in Industriegruppe, Industrie und Subindustrie unterteilen lässt.

Weltweiter E-Auto-Markt

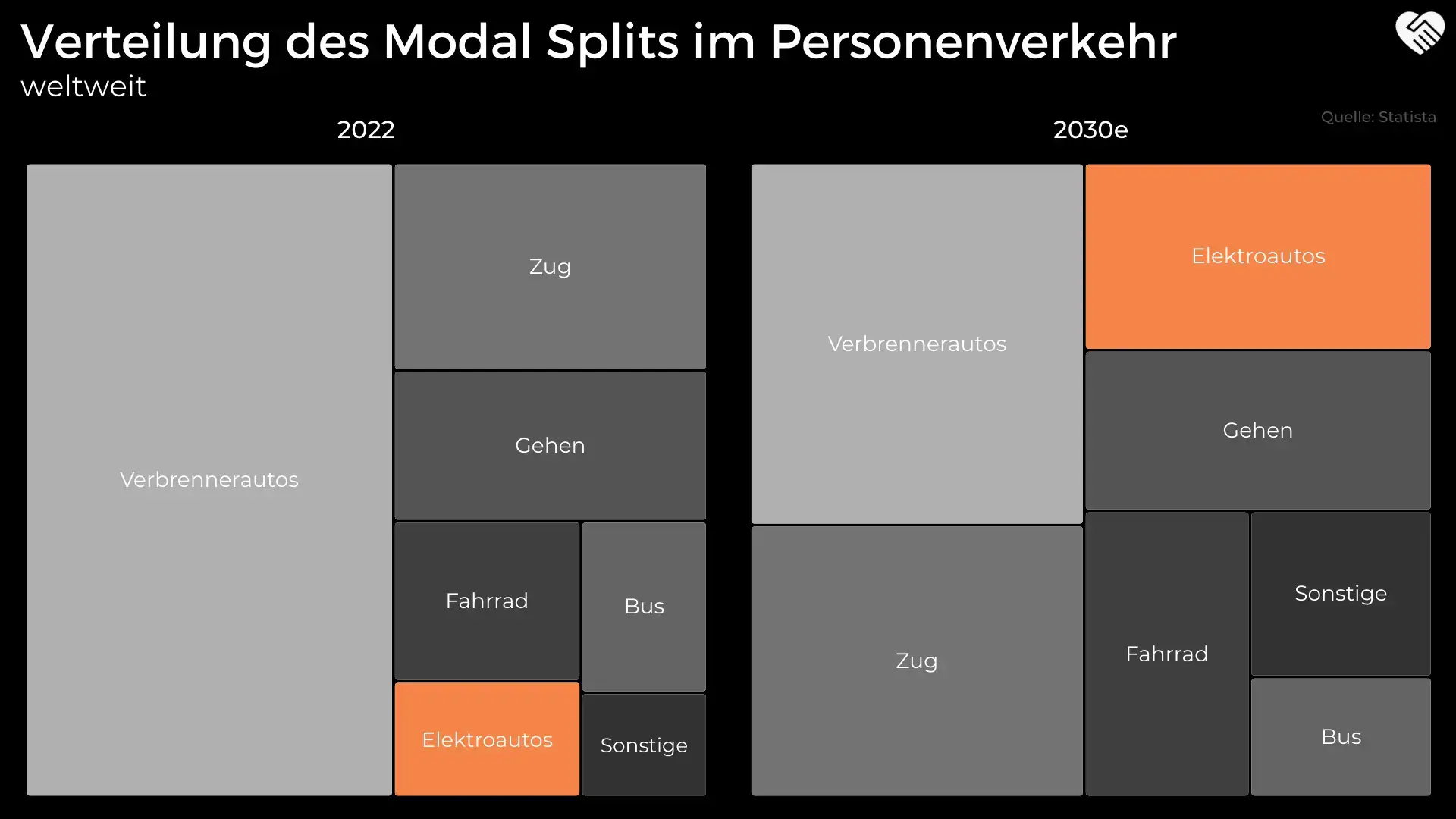

Modal Split im Personenverkehr

Bevor wir explizit in den E-Auto-Markt einsteigen, wollen wir uns einen grundlegenden Überblick darüber verschaffen, welche Rolle Elektroautos in der Zukunft spielen sollen.

Stand 2022 machten allein Verbrennungsmotoren über 50,00 % der Passagierfahrten aus und waren mit Abstand auf Platz eins. Elektroautos kamen im selben Jahr auf einen Anteil von lediglich 5,00 % und waren somit gleichauf mit Bussen.

Bis 2030 sollen in dieser Hinsicht große Veränderungen erfolgen: Während Verbrennungsmotoren lediglich einen Anteil von 28,00 % für sich beanspruchen können sollen, werden die Elektroautos ihre Gewichtung verdreifachen können. Auch Züge sollen wichtiger werden und insgesamt 21,00 % einnehmen können (2022 noch 15,00 %).

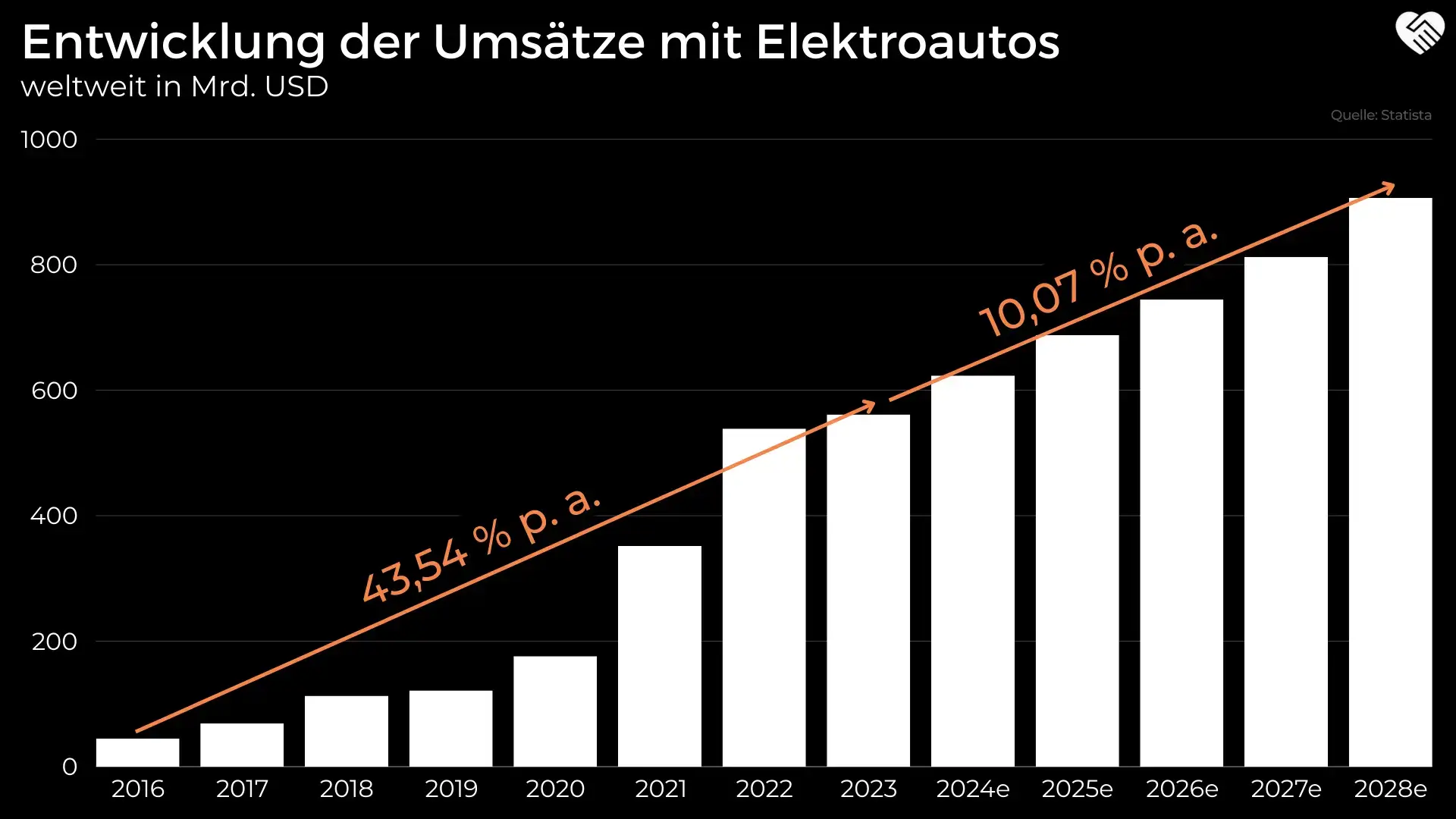

Entwicklung der globalen Umsätze mit Elektroautos

Neben der medialen und öffentlichen Präsenz von Elektroautos weltweit stiegen ebenso die Umsätze dieser Branche stark an, wobei hier ganz klar der Zeitraum von 2020 bis 2022 hervorzuheben ist. Mit einer Verdreifachung innerhalb der genannten Jahre koppelte man sich vom Wachstum der vorherigen Jahre ab und zeigte auf, wie schnell es möglich ist, zu einem wichtigen Zweig der Automobilindustrie zu werden.

Doch das Wachstum soll auch in der kommenden Zeit nicht stoppen, sondern sich weiter fortsetzen. Während zwischen 2016 und 2023 ein Wachstum von über 43,00 % pro Jahr verzeichnet werden konnte, werden es voraussichtlich ausgehend von 2024 bis 2028 noch immer über 7,50 % pro Jahr sein. Damit sollen sich die Anstiege zwar stark verringern, was allerdings in Anbetracht der schon erreichten Marktgröße wenig verwunderlich ist.

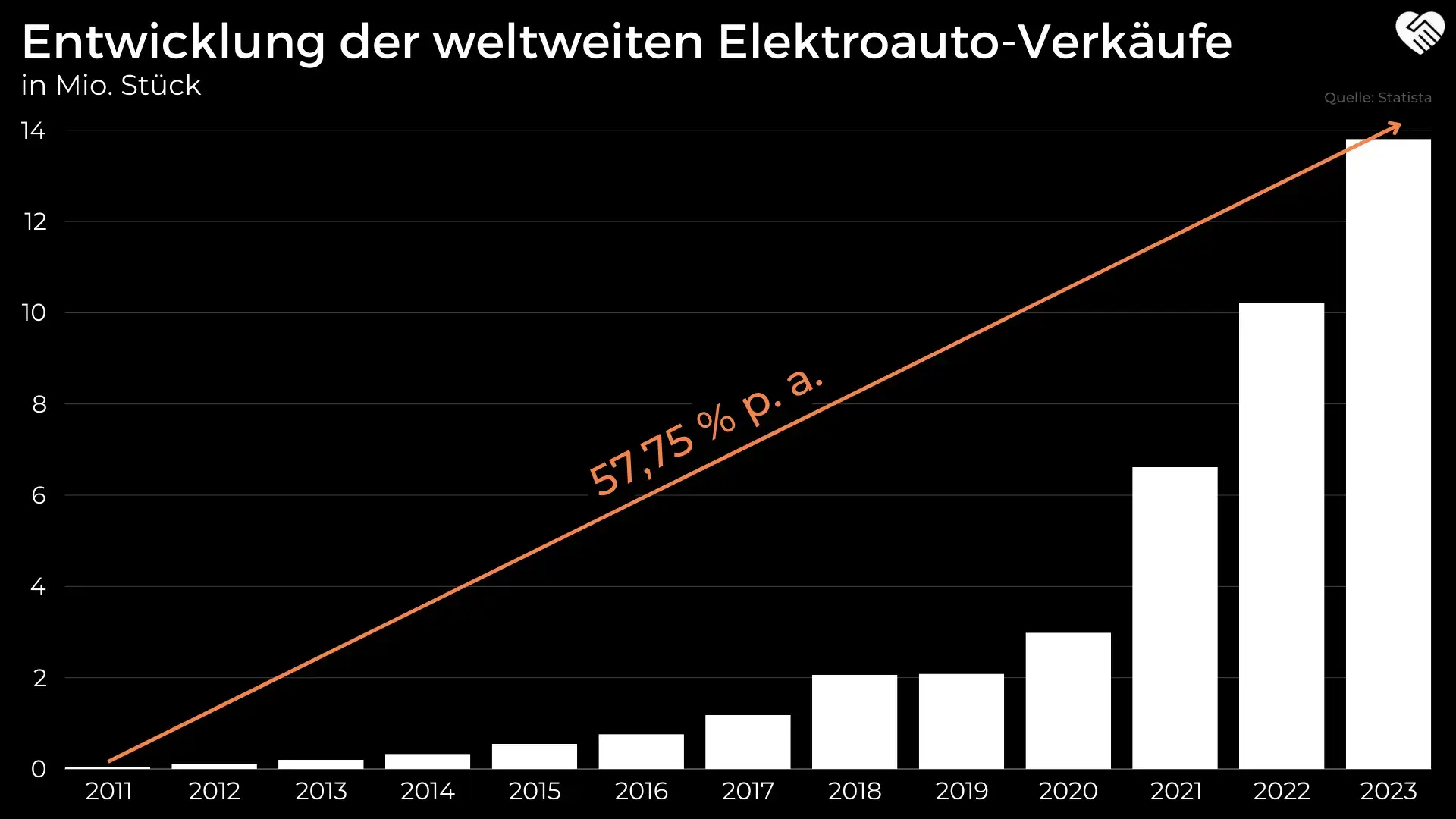

Entwicklung der Elektroauto-Verkäufe weltweit

Betrachtet man die Elektroauto-Verkäufe weltweit, verdichtet sich das bisher beschriebene Bild weiter. Es liegt ein stark wachsender Markt vor, der weltweit immer mehr Anteile bei der Mobilitätsfrage der Menschen übernehmen kann.

2023 stiegen so insgesamt die Verkäufe auf fast 14,00 Mio. an, was an der Stückzahl nochmal über 3,50 Mio. mehr ist als noch im Vorjahr. Das durchschnittliche Wachstum der Verkäufe lag im gesamten Zeitraum bei 57,75 % pro Jahr, obwohl diesem keine wirklich bedeutende Aussagekraft zugeordnet werden kann. So ist davon auszugehen, dass sich das Wachstum bspw. in den folgenden Jahren eher zurückentwickeln wird, einfach weil der Markt schon recht entwickelt ist.

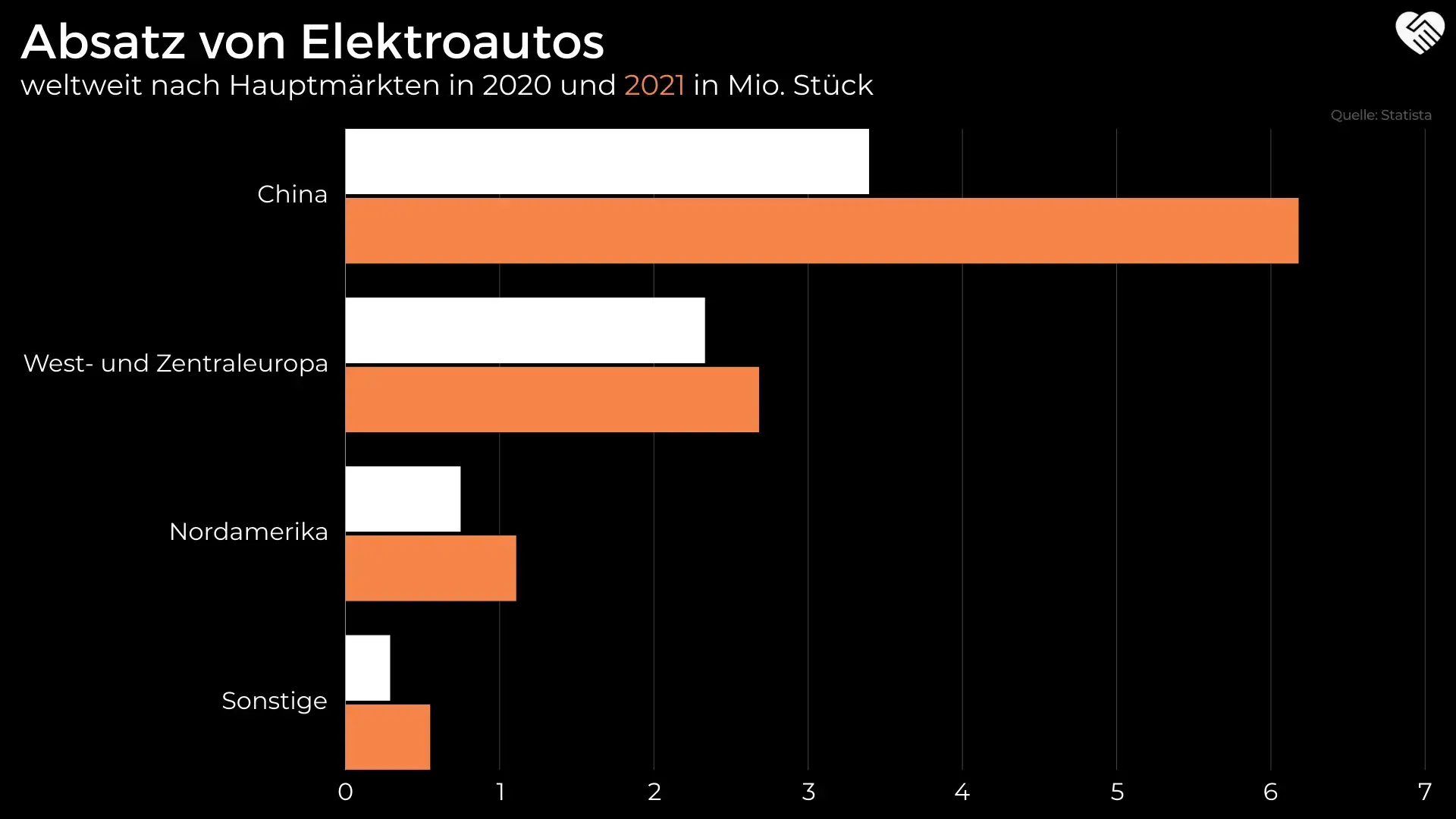

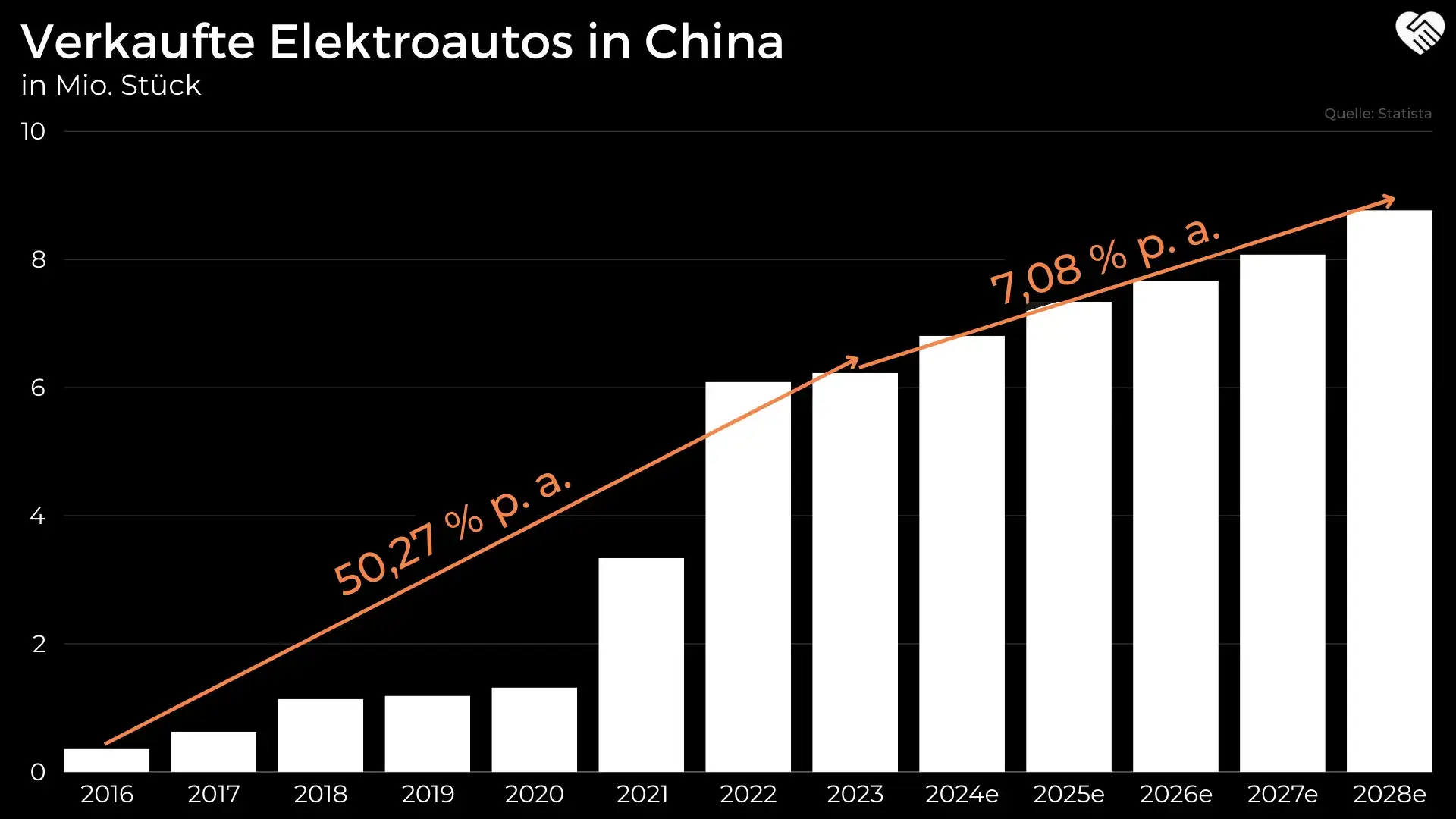

Absatz von Elektrofahrzeugen nach Hauptmärkten

Als Schlüsselregionen für den gesamten Elektrofahrzeugmarkt kann man insbesondere China, Europa und Nordamerika ausfindig machen (mit Abstand höchste Absatzzahlen).

Schaut man sich die Absatzmengen der genannten Regionen für 2022 und 2021 an fällt beim näheren Vergleich insbesondere China auf, die eine knappe Verdopplung geschafft haben, obwohl sie bereits im Vorjahr führende Nation waren. Insgesamt stiegen die verkauften Mengen auf knapp 6,20 Mio. Stück, allerdings verzeichneten auch Europa und Nordamerika ein deutliches Wachstum der Absatzzahlen.

In den kommenden Jahren ist damit zu rechnen, dass die Absatzzahlen weiter steigen und wir auch bei uns in Europa noch mehr Elektrofahrzeuge auf den Straßen sehen werden. Für die Hersteller ergab sich allerdings gerade in den vergangenen Jahren ein sehr heftiger Preiskampf, der zu weitläufig niedrigeren Preisen führte. Diese Veränderung hat auch Auswirkungen auf die Margen der entsprechenden Unternehmen.

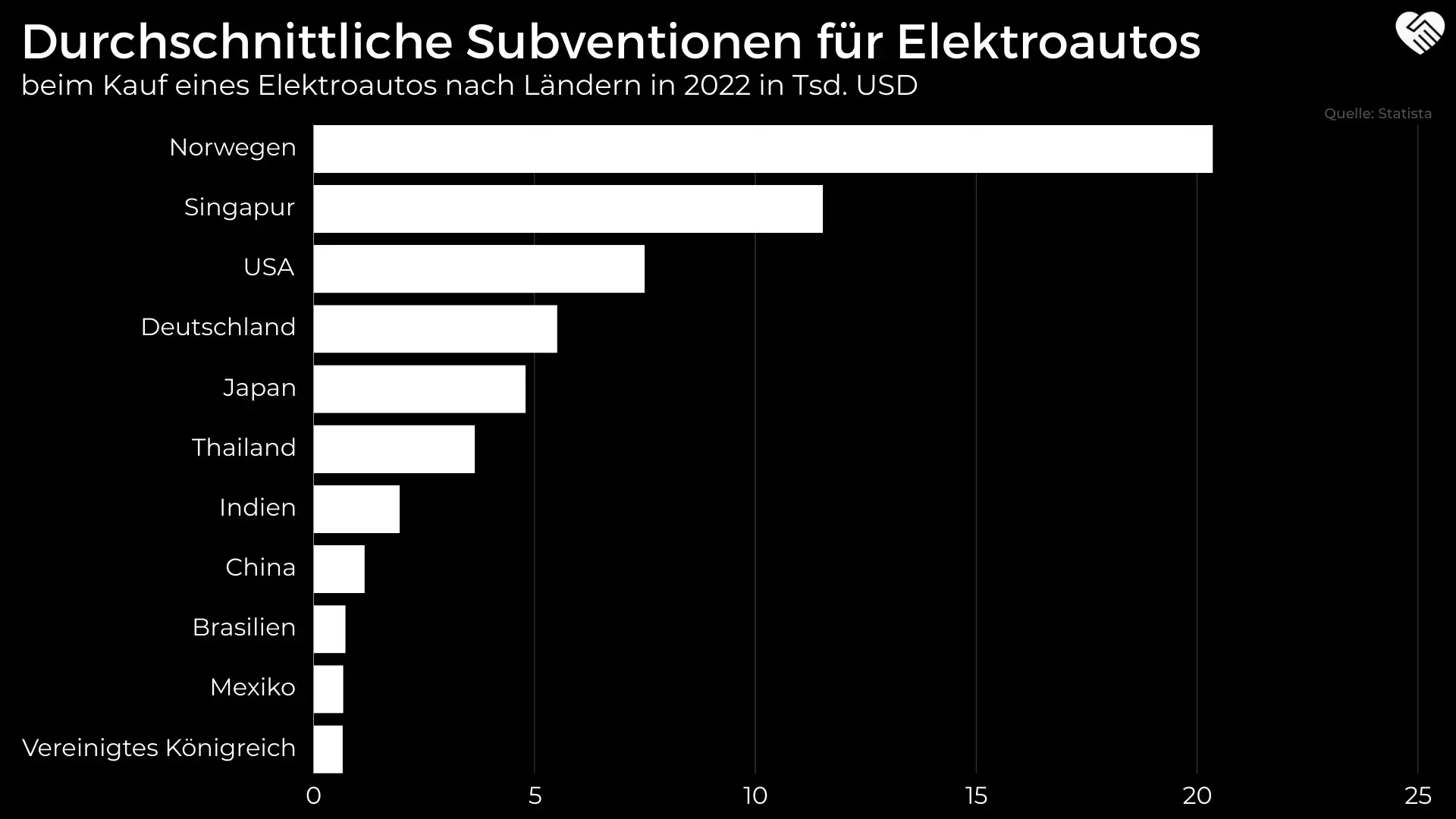

Durchschnittliche Subventionen für E-Autos nach Ländern

Insbesondere zu Anfangszeiten war das Kaufen eines E-Autos gerade eine Frage des Geldes und auch ein Aspekt, warum sich viele gegen ein solches Automobil entschieden. Auch heute spielt dieser Faktor eine wesentliche Rolle. Staaten und Regierungen, die vielerorts die Zukunft in dieser Antriebsmethode sehen, möchten die weitere Verbreitung dennoch vorantreiben, wobei Subventionen eine wichtige Rolle spielen.

Die Höhe der Unterstützungen durch Länder unterscheiden sich stark. So lag die durchschnittliche staatliche Förderung 2022 in Norwegen bei über 20,00 Tsd. USD, was ungefähr 170,00 % mehr sind als in den USA. Stand 2022 lag Deutschland auf dem vierten Platz, mit einem Durchschnitt von über 5,50 Tsd. USD. Wichtig zu erwähnen ist an dieser Stelle aber auch, dass sich die Situation innerhalb der zwei Jahre stark geändert hat. So wurden bspw. hierzulande bereits einige Regulierungen wieder zurückgenommen, wodurch der Wert sich mit Sicherheit verändert hat.

Überblick über die Konkurrenz

Kennzahlen

In der folgenden Tabelle vergleichen wir NIO und die Konkurrenten an der Börse anhand der Finanzen, Kennzahlen, Dividendenrendite, Schätzungen von Analysten und weiteren Finanzdaten.

Unternehmen | NIO | Tesla | BYD | Li Auto |

|---|---|---|---|---|

WKN/ISIN | A2N4PB/US62914V1061 | A1X3T/US88160R1014 | A0M4W9/CNE100000296 | A2P93Z/US50202M1027 |

Mitarbeiter | 32.820 | 140.473 | 703.500 | 31.591 |

Marktkapitalisierung | 11,21 Mrd. USD | 567,90 Mrd. USD | 662,27 Mrd. HKD | 40,19 Mrd. USD |

Umsatz | 7,83 Mrd. USD | 94,75 Mrd. USD | 650,73 Mrd. HKD | 2,73 Mrd. USD |

Umsatzwachstum (letzten 5 Jahre) | 62,48 % p. a. | 40,86 % p. a. | 46,23 % p. a. | 353,53 % p. a. |

Umsatzwachstum (nächsten 3 Jahre) | 26,36 % p. a. | 13,48 % p. a. | 18,90 % p. a. | 29,18 % p. a. |

Bruttomarge | 5,49 % | 17,78 % | 19,10 % | 22,15 % |

EBIT Marge | -40,73 % | 7,81 % | 4,72 % | 4,64 % |

KUV | 1,43 | 5,99 | 1,02 | 2,21 |

KGV | – | 37,87 | 19,23 | 27,36 |

Dividendenrendite | 0,00 % | 0,00 % | 1,52 % | 0,00 % |

Ausschüttungsquote | 0,00 % | 0,00 % | 29,28 % | 0,00 % |

Eigenkapitalquote | 21,92% | 58,94 % | 20,98 % | 41,29 % |

Nettoverschuldung/EBITDA | 1,39 | -1,37 | -0,89 | -10,26 |

Renditeerwartung für die nächsten drei Geschäftsjahre* | – % p. a. | 36,20 % p. a. | 89,30 % p. a. | – % p. a. |

*Die Renditeerwartung entstammt der „Fairer Wert“-Funktion von Aktienfinder.net. Für die Ermittlung haben wir das durchschnittliche KGV der letzten fünf Jahre verwendet und in Kombination mit den erwarteten Gewinnen (Schätzungen) bis zum Ende der nächsten drei Geschäftsjahre fortgeschrieben. Ein solcher Vergleich der Renditeerwartung an den Aktienmärkten ist jedoch fehleranfällig und soll nur als erste grobe Orientierung für den Ausblick dienen.

Entwicklung des fairen Werts

Da NIO noch nicht profitabel ist und auch keine Profitabilität in Aussicht gestellt wird, kann das Fair-Value-Tool nicht verwendet werden. Dieses basiert in unserer Berechnung immer auf dem durchschnittlichen bereinigten KGV und den bereinigten Gewinnen, was in diesem Fall zu keinem aussagekräftigen Ergebnis führt.

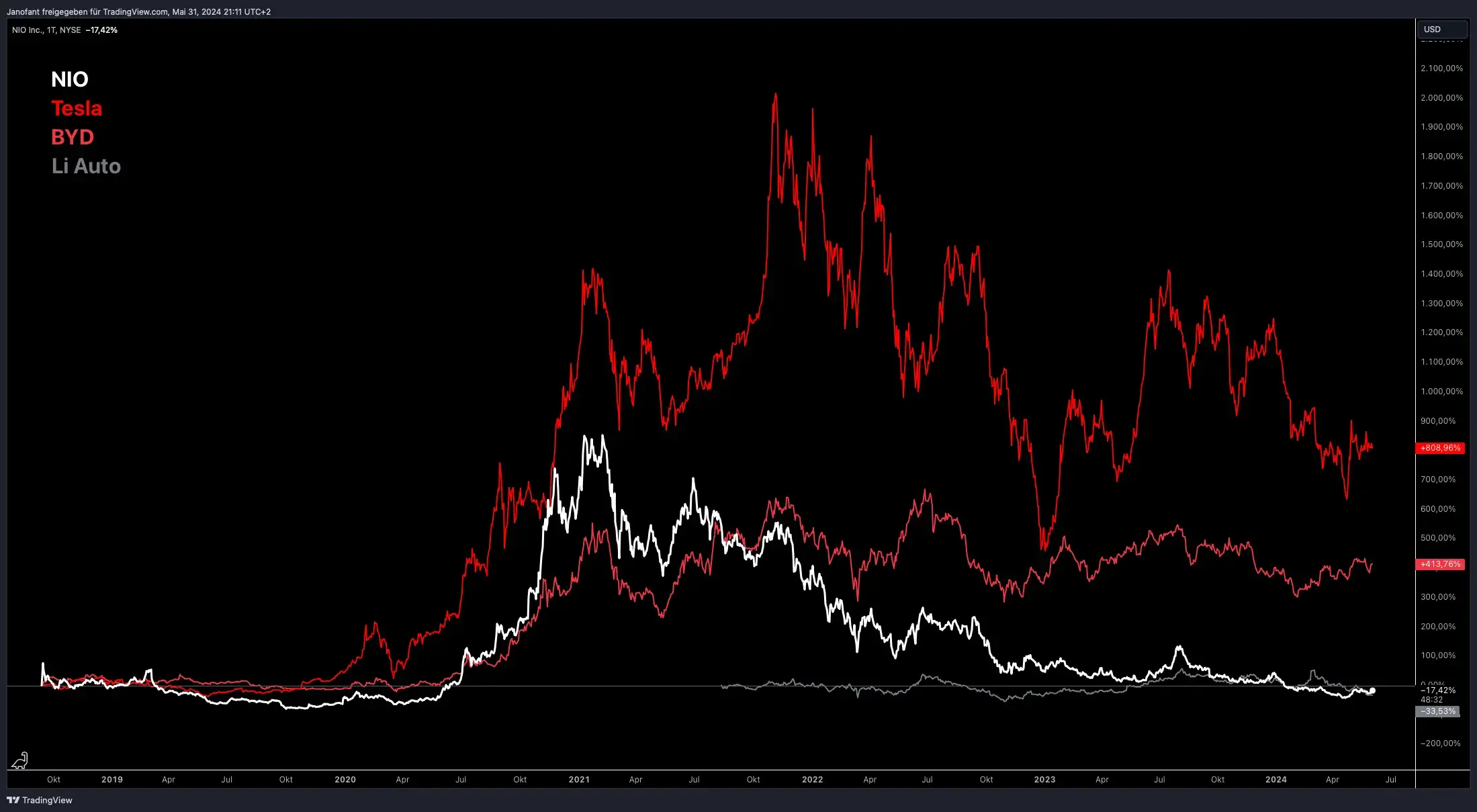

Performance seit dem Börsengang

Seit dem Börsengang in September 2018 performte NIO schlechter als BYD und Tesla. Auch Li Auto kann zum aktuellen Zeitpunkt einen besseren Total Return (also der Preis je Wertpapier inkl. reinvestierter Dividenden, wobei das hier keinen nennenswerten Unterschied macht) vorweisen, wobei der Börsengang in diesem Fall auch erst Mitte 2021 erfolgte.

Bei allen Aktien (außer Li Auto, denn die waren da noch nicht an der Börse notiert) ist gut erkennbar, dass es eine Hype-Phase mit immer höheren Kurszielen von März 2020 bis Anfang 2021 gab. Tesla und BYD konnten danach sogar noch höhere Kursziele erreichen, aber NIO ging direkt in eine Korrektur über. Diese Abwärtsphase, die noch immer anhält, hat bei NIO die größte Abwärtsdynamik.

Burggraben

Einleitung

Wie in vorherigen Abschnitten dieser Analyse bereits thematisiert, liegt die Gründung von NIO nur zehn Jahre in der Vergangenheit. Als derart junges Unternehmen kann der chinesische Autobauer im Vergleich zu den Mitgliedern der Peer Group, welche bereits seit mehreren Jahrzehnten am Markt sind, gar nicht über einen besonders tiefen Burggraben verfügen. Nichtsdestotrotz kann NIO einige Faktoren vorweisen, welche in diesem Zusammenhang als positiv zu bewerten sind. Zum einen ist dem Unternehmen die Expansion ins Ausland gelungen. Neben China besitzt NIO eine Präsenz in den in Abbildung 22 dargestellten Märkten bzw. Ländern.

Als mitunter wichtigster Faktor für den Burggraben von NIO ist zudem die „Battery Swapping Technologie“ mit der entsprechenden Infrastruktur zu nennen. Wenngleich dieses Angebot ausbaufähig ist, kann die Möglichkeit des „Nachladens“ als wichtiges Alleinstellungsmerkmal von NIO beschrieben werden.

Porters Five Forces

Nachstehend die Branchenstrukturanalyse nach Michael E. Porter. Diese dient der Einstufung von externen Kräften und Faktoren, welche auf die Unternehmen einer Branche einwirken. Unsere Skala reicht hierbei von 0 bis 5. Je besser NIO aufgestellt ist, desto höher ist die Punktzahl, welche wir bei der Einstufung des Faktors vergeben.

Externe Kraft | Stärke | Begründung |

|---|---|---|

Rivalität unter bestehenden Wettbewerbern | 1/5 | Aufgrund seines historisch dynamischen Wachstums sowie der langfristig weiterhin positiven Aussichten ist der Markt für E-Fahrzeuge stark umkämpft. NIO ist im Vergleich zu Unternehmen wie Tesla, BYD oder auch Herstellern von Fahrzeugen mit Verbrennungsmotoren wie VW oder BMW in jeglicher Hinsicht als kleiner Player zu charakterisieren, sodass wir für diese externe Kraft 1 von 5 Punkten vergeben. |

Bedrohung durch neue Wettbewerber | 3/5 | Neue Wettbewerber haben wie in allen Branchen mehrere Hürden zu überwinden, bevor sie zu einem ernstzunehmenden Konkurrenten heranwachsen. Da der Markt für E-Autos noch vergleichsweise jung und auch für Start-ups als attraktiv zu bewerten ist, sehen wir eine potenzielle Bedrohung durch neue Wettbewerber durchaus gegeben und vergeben 3 von 5 Punkten. |

Verhandlungsmacht der Lieferanten | 2/5 | NIO kooperiert mit einer Vielzahl an Lieferanten, welche den chinesischen Autobauer mit Materialien und Rohstoffen für die Produktion der Fahrzeuge versorgen. Die bessere Verhandlungsposition sehen wir auf der Seite der Zulieferer, da NIO für diese einen eher unwichtigen Kunden darstellen dürfte und der Bedarf für Rohstoffe zur Herstellung von E-Autos enorm ist – 2 von 5 Punkten. |

Verhandlungsmacht der Kunden | 2/5 | Dass NIO im aktuell sehr wettbewerbsintensiven Umfeld eine eingeschränkte Preissetzungsmacht besitzt, zeigt der Blick auf die jüngste Entwicklung der Bruttomarge eindrucksvoll. Diese hat sich zwischen 2021 und 2023 mehr als gedrittelt. Dass sich hieran in den folgenden Jahren fundamental etwas ändern wird, ist zu bezweifeln. Folglich vergeben wir 2 von 5 möglichen Punkten. |

Bedrohung durch Ersatzprodukte | 4/5 | Während viele Stimmen die Elektromobilität als Zukunft der Automobilindustrie anpreisen, gibt es auch mehrere negative Meinungen über E-Autos (bspw. hinsichtlich der verwendeten Rohstoffe sowie die Verwertung von Batterien). Häufig werden in diesem Zusammenhang alternative Antriebsformen wie Wasserstoffautos diskutiert. Insgesamt halten wir es nicht zuletzt aufgrund der vorliegenden Analystenschätzungen und Expertenmeinungen für für wahrscheinlich, dass die Elektromobilität in Zukunft an Bedeutung gewinnen wird. Daher vergeben wir 4 von 5 Punkten. |

4. Chancen und Risiken

Chancen

Wachstum des Elektrofahrzeugmarktes (1)

Die erste Chance für NIO ist ganz klar das vorliegende Wachstum im Elektrofahrzeugmarkt. Durch eine steigende Nachfrage besitzt der Konzern grundlegend die Möglichkeit, seine Absatzmenge kontinuierlich zu steigern und mehr Marktanteile für sich zu beanspruchen.

Beim Blick auf die Wachstumsraten in der Branchenanalyse fällt zwar auf, dass der Anstieg des Marktes im Durchschnitt stark zurückgehen wird, die Umsätze global gesehen bis 2028 aber dennoch pro Jahr um über 10,00 % steigen können. Gerade in Anbetracht der aktuellen Größe des Marktes ist dies wenig verwunderlich, da die hohen Wachstumsraten gerade aus Jahren stammen, in denen der Markt noch nicht so weit entwickelt war.

Der chinesische E-Auto-Hersteller ist im geografischen Vergleich bisher fast nur in China tätig, findet damit aber den weltweit größten Markt für Autos und auch Elektroautos wieder. Des Weiteren subventioniert China bspw. auch Käufe von Privatpersonen. Erst vor etwa einem Jahr gab man bekannt, dass die Unterstützungen bei einem Kauf eines Elektrofahrzeugs bis 2027 verlängert hat.

Auf Neuwagen in China wird in der Regel eine Umsatzsteuer i. H. v. 10,00 % fällig, wovon allerdings bereits seit 2014 Elektroautos mit Batterie oder Brennstoffzelle und Hybrid-Fahrzeuge nicht mehr betroffen sind. Dies wurde zum bereits genannten Zeitpunkt auf Ende 2025 verlängert und gilt für Autos, die unter 300,00 Tsd. Yuan kosten, was in etwa 38,00 Tsd. EUR entspricht. Für Fahrzeuge, die unter 150,00 Tsd. Yuan kosten (ca. 19,00 Tsd. EUR), wurde die Förderung bis Ende 2027 verlängert. Es lässt sich also erkennen, dass auch in China der Anreiz für einen Erwerb eines Elektrofahrzeugs deutlich erhöht wird.

Fairerweise muss man sagen, dass NIO den chinesischen Markt nicht wirklich dominiert und innerhalb des Landes eher als kleiner Player anzusiedeln ist. So lag das Unternehmen bei den E-Auto-Verkäufen 2022 auf dem elften Platz in China. Insbesondere BYD ist als Marktmacht in dieser Hinsicht zu identifizieren. Außer Frage steht allerdings auch, dass NIO von einem weiteren Wachstum des Marktes profitieren und bspw. die eigenen Verkaufszahlen weiter steigern kann.

Expansion und Strategie des Unternehmens (2)

Die zweite Chance für NIO sehen wir in einer Expansion sowie der Strategie, die sich BaaS (Battery-as-a-Service) nennt. Als weiteren wichtigen Bestandteil machen wir die Power Swap Stations des Konzerns ausfindig, auf die wir ebenso näher eingehen werden.

Vor wenigen Jahren entschied sich NIO dazu, nicht mehr nur auf den chinesischen Markt zu fokussieren, sondern ebenso nach Europa zu expandieren. Einen Schritt, von dem sich NIO weiteres Wachstum sowie Eroberung weiterer Marktanteile erhofft. Ganz klar ist, dass wenn die Expansion klappt und man in Europa wirklich die gewünschten Wachstumsraten erreicht, dies als Investor klar positiv zu deuten wäre. Nicht nur mögliche Anstiege des Aktienkurses wären hierbei entscheidend, sondern ebenso eine möglicherweise stabilere fundamentale Entwicklung, da man weniger von einem einzigen Markt abhängig ist.

Darüber hinaus sehen wir für NIO auch im Hinblick auf die eigene Strategie zu erwähnende Chancen. Mit BaaS und den Power Swap Stations sind in der Einleitung bereits zwei wichtige Begriffe gefallen. BaaS kann als Battery-as-a-Service ausgeschrieben werden und erinnert stark an das Softwaremodell Saas (Service-as-a-Service). NIO trennt mit diesem Angebot das Fahrzeug von der Batterie und teilt dies in zwei eigene Segmente ein. Käufer von Autos erhalten so die Möglichkeit, im Kaufprozess anzugeben, dass sie BaaS nutzen möchten und bekommen hierfür grundlegend einen Preisnachlass auf das Auto. Die Nutzer mieten anschließend lediglich die Batterie und kaufen diese nicht, wodurch aus Sicht von NIO einige Probleme gelöst werden. Zum einen kann der Fahrzeughalter sein Auto wesentlich individueller gestalten und auf verschiedene Batteriepakete zurückgreifen (bspw. mehr Reichweite, mehr Leistung etc.). Des Weiteren erhofft sich NIO hierdurch, die Akzeptanz von Elektroautos zu erhöhen, etwa weil sich bspw. einige aufgrund einer Verschlechterung der Batterieleistung über die Zeit gegen ein Elektroauto entscheiden.

In diesem Paket ist ebenso die Nutzung von Power Swap Stations enthalten, wodurch Ladezeiten wegfallen. Statt einer Pause von vielen Minuten, in welcher man den Ladevorgang nur abwarten kann, ermöglicht es NIO mit den eigenen Wechselstationen die Batterien wechseln zu lassen. So fährt man in eine entsprechende Wechselstation von NIO, die auch schon in Deutschland eingeführt wurden, und lässt seine Batterie innerhalb weniger Minuten austauschen. Dies stellt ein revolutionäres System der Elektroautobranche dar, welches allerdings auch Risiken birgt (vgl. Risiko 2).

Zusammenfassend kann NIO mithilfe der Expansionsstrategie durchaus Marktanteile vergrößern und sich besser diversifizieren. Ebenso sehen wir das Abonnieren bzw. Hinzumieten von Batterien sowie die Power Swap Stations als wichtige mögliche Wachstumstreiber an.

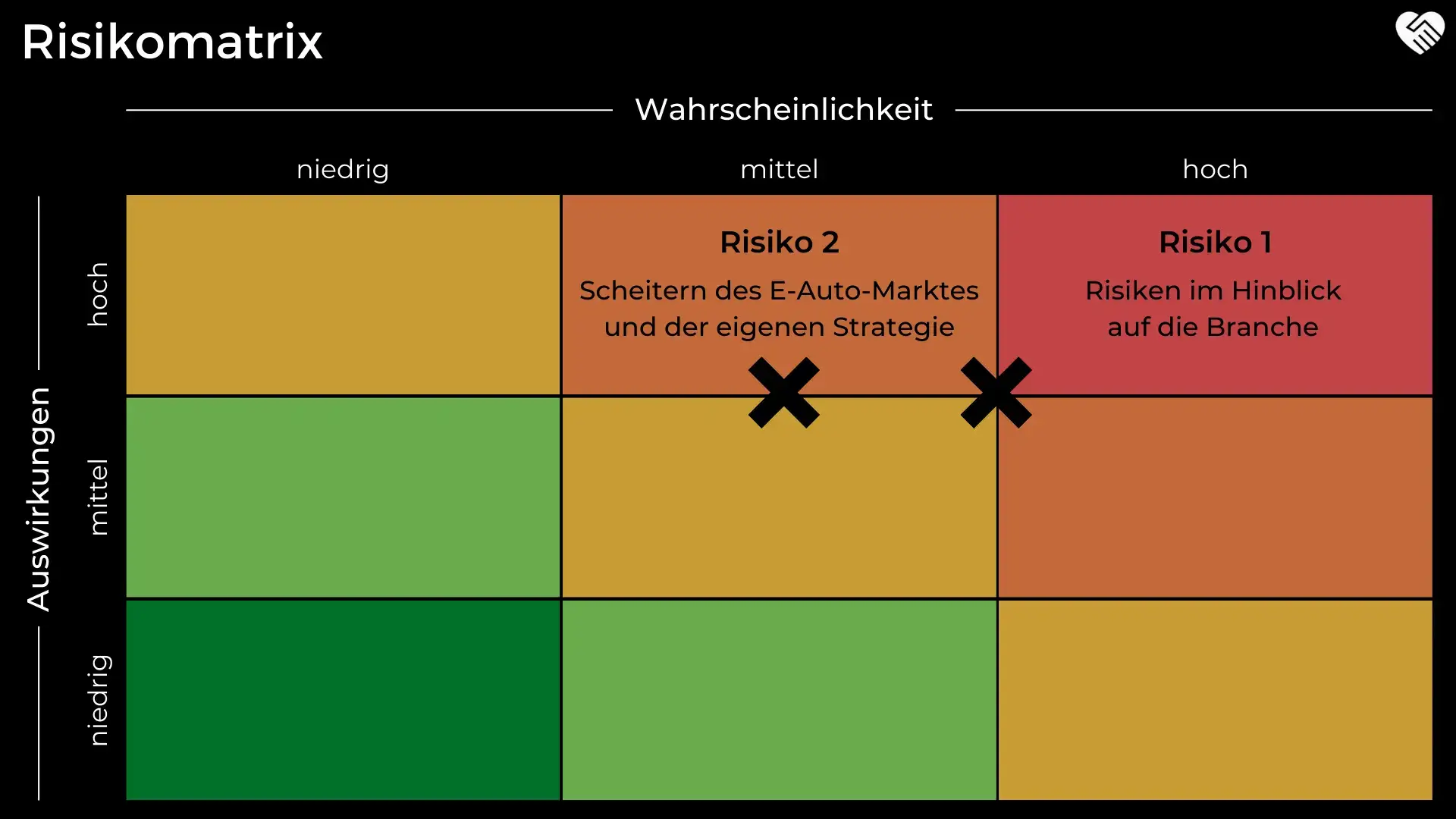

Risiken

Risiken im Hinblick auf die Branche (1)

Eintrittswahrscheinlichkeit: mittel-hoch

Auswirkungen: mittel-hoch

Den ersten Oberbegriff für Risiken, denen NIO ausgesetzt ist, haben wir Risiken im Hinblick auf die Branche genannt. Im Rahmen dieser Überschrift wollen wir sowohl den Preiskampf sowie die Auswirkungen auf NIO als auch im Raum stehende Zölle, die NIO anders als BYD, aus unserer Sicht, stark schwächen können.

Inmitten der steigenden Wichtigkeit von Elektroautos auf den weltweiten Straßen, bieten sich Anbieter solcher Fahrzeuge bereits seit geraumer Zeit einen regelrechten Preiskampf. Aufgrund stark steigender Produktionszahlen sowie einer wachsenden Konkurrenz im E-Auto-Geschäft sanken die Preise innerhalb dieses Zeitraums sehr stark und belasteten u. a. die Margen der Elektroautohersteller. Auch oder gerade für NIO kann dieser Preiskampf zu einer echten Herausforderung werden. Denn anders als führende Konzerne wie Tesla oder BYD ist man noch längst nicht profitabel und muss so seine Kostenstrukturen nochmals weitaus aufmerksamer im Blick behalten.

Als zweiten ausschlaggebenden Faktor sehen wir mögliche Zollerhöhungen auf chinesische Elektroautos. Gerade medial ist dieses Thema im Zusammenhang mit dem E-Auto-Markt sehr präsent und aktuell sieht vieles nach einer Vorbereitung dieser Erhöhung aus. Wichtig zu erwähnen ist an der Stelle, dass es zum Zeitpunkt der Veröffentlichung dieser Analyse möglicherweise bereits neue Informationen gibt und unser Kenntnisstand zum Zeitpunkt des Verfassens veraltet ist. Markiere uns sonst gerne jederzeit auf Discord, um unsere Meinung zu den aktuellen Meldungen zu erhalten.

Die angesprochenen Strafzölle sollen gerade aufgrund der stark subventionierten E-Autos in China eingeführt werden. Europa sieht seine Hersteller in einem klaren Nachteil, der aus wirtschaftlicher Sicht nicht zu dulden ist. Um den Wettbewerb aus Sicht der Europäer wieder auszugleichen bzw. ein deutliches Zeichen in Richtung Peking zu senden, möchte die EU Strafzölle auf importierte E-Autos aus China erheben. Betreffen würde dies, aus unserer Sicht, gerade NIO, die, anders als bspw. BYD, keine eigene Produktionsanlage in Europa besitzen. In einem kürzlich veröffentlichten Interview mit CEO William Li geht auch hervor, dass der Konzern nicht plant, dies in nächster Zeit zu ändern. Gerüchten zufolge soll allerdings eine mögliche Partnerschaft mit Magna Steyr aus Graz im Raum stehen, um die Expansionspläne aufrechterhalten zu können. Denn klar ist: Die Kosten für NIO könnten sich hier nochmal stark erhöhen und die angestrebten Ziele der Expansion nach Europa Probleme aufwerfen.

Abschließend sehen wir die Eintrittswahrscheinlichkeit bei mittel-hoch, ebenso wie die Auswirkungen. Die Strafzölle befinden sich lauf einigen Quellen bereits in der Vorbereitung, auch ist zu erwarten, dass der Preiskampf weitergehen wird.

Scheitern des Elektromarktes und der eigenen Strategie (2)

Eintrittswahrscheinlichkeit: mittel

Auswirkungen: mittel-hoch

Das zweite Risiko sehen wir im Bereich des Scheiterns des Elektromarktes sowie der eigenen Strategie. So gut die Aussichten der Branche auch sein mögen, gibt es ebenso sehr kritische Stimmen, wie z. B. Donald Trump, die von dieser Antriebstechnologie nicht viel halten. Setzt sich eine alternative Technologie besser durch und erobert den Markt, hätte dies auf NIO zweifelsohne stark negative Auswirkungen. Ebenso sehen wir an manchen Stellen ausschlaggebende Probleme in der Strategie von NIO.

Mit dem Scheitern des Elektromarktes meinen wir keineswegs ein vollständiges Verschwinden der E-Autos von der Bildfläche, da dieser Aspekt höchst unwahrscheinlich ist. Vielmehr meinen wir mit einem „Scheitern“, dass entweder die Wachstumsprognosen deutlich unterschritten werden oder es zu einem Durchsetzen von anderen Antriebsarten kommt, die die Probleme des E-Marktes nicht vorweisen. So sind lange Ladezeiten, eine unzureichende Infrastruktur und negative Umwelteinflüsse durch die Batterien nur einige zu nennende Kritikaspekte. Kommt es zu einem solchen Szenario, würde sich dies selbstverständlich stark negativ auf NIO auswirken. Der Konzern distanzierte sich vor kurzem noch klar von Plug-in-Hybriden und stellte klar, dass die Zukunft bei E-Autos liege.

Ein wesentlich wahrscheinlicheres Szenario ist das Scheitern der eigenen Strategie. Als Katalysator kann man ebenso die im ersten Risiko bereits angesprochenen Strafzölle ausfindig machen, was allerdings nicht zwingend der Fall sein muss. Eines der größten Alleinstellungsmerkmale von NIO in der Branche sind die bereits angesprochenen Batteriewechselstationen. Lange Wartezeiten sollen hiermit verhindert und Kunden überzeugt werden.

Was allerdings bisher keine Erwähnung fand, sind die Kosten einer solchen Station. Die Investitionskosten einer einzigen Batteriewechselstation können bis zu mehr als 400,00 Tsd. USD betragen, die der zweiten Generation sind aktuell eher im Bereich um die 200,00 Tsd. USD oder 1,50 Mio. CNY anzutreffen. Zweifelsohne sind dies enorme Kosten, auch im Vergleich zu kleinen bis mittelgroßen Ladestationen. Eine Schnellladestation kostet z. B. um die 10,00 Tsd. USD bis 15,00 Tsd. USD und ist damit wesentlich kostengünstiger. Für ein flächendeckendes Einrichten einer Infrastruktur solcher Wechselstationen in China, aber auch Europa fehlt dem Konzern schlicht und ergreifend das Kapital.

Schaut man sich zudem die vergangenen Jahre an, so macht die Branche gerade im Hinblick auf zwei Aspekte enorme Fortschritte: Die Reichweite und die Ladezeit. Mittlerweile sollen innerhalb von 30 Minuten 80,00 % erreicht werden, was gerade im Vergleich zur Anfangszeit durchaus ein zu vermerkender Fortschritt ist. Da davon auszugehen ist, dass sich gerade die Ladezeiten noch weiter verkürzen werden, sehen wir eines der ausschlaggebendsten Alleinstellungsmerkmale von NIO in Gefahr.

Abschließend ordnen wir die Eintrittswahrscheinlichkeit auf mittel ein, die Auswirkungen auf mittel-hoch. Sollte sich die Technik der E-Autos weiter in die Richtung entwickeln, dass ein Ladezyklus nur noch wenige Minuten dauert, würde der klare Vorteil von Wechselstationen Stand heute wegfallen.

5. Unsere Bewertung

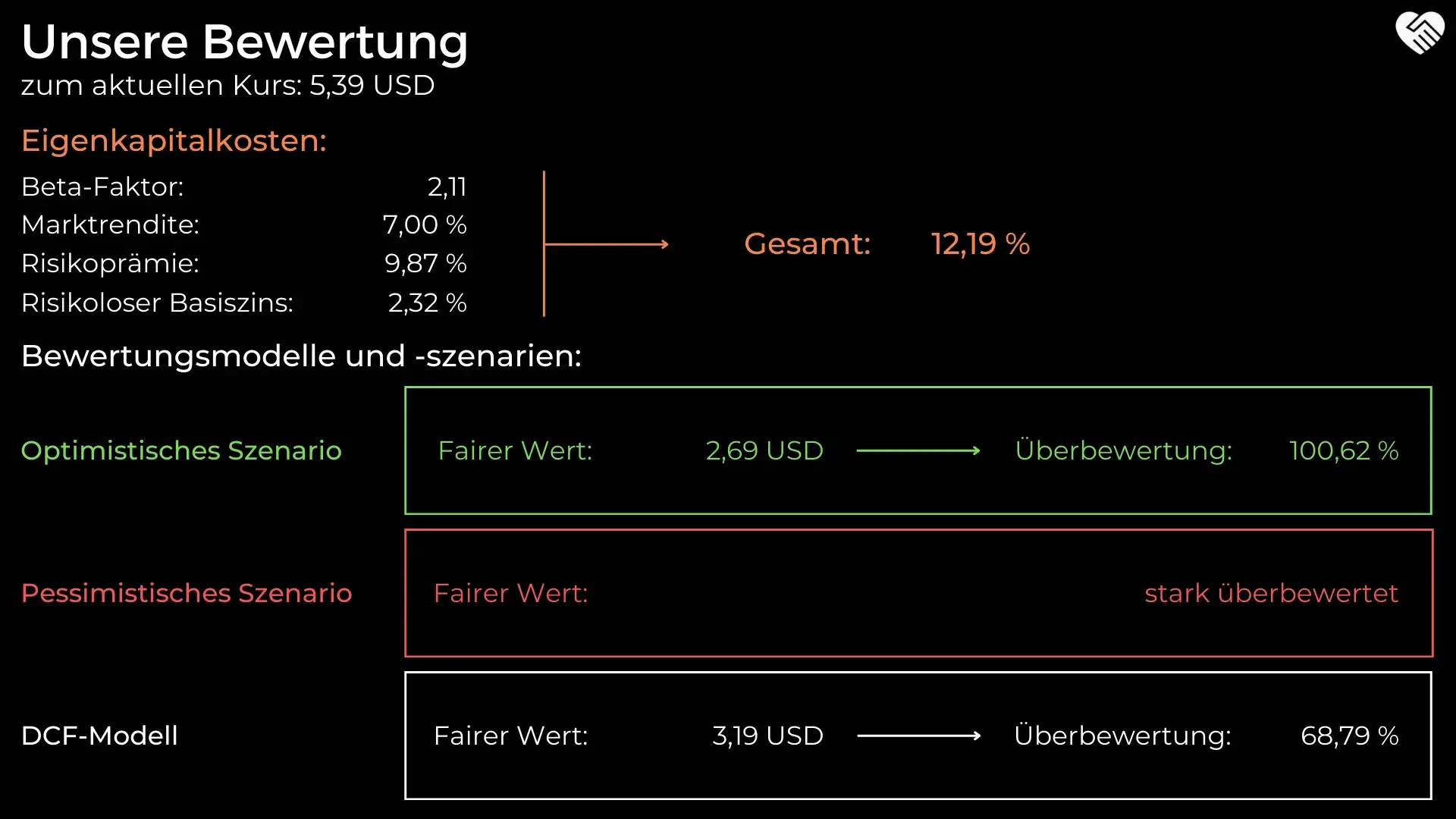

Eigenkapitalkosten

Beginnen wir bei der Bewertung des Wertpapiers wie immer bei der Ermittlung der kalkulierten Eigenkapitalkosten:

Unsere Werte für die Faktoren bei NIO sind hier wie folgt:

Risikoloser Basiszins: 2,32 %

Risikoprämie: 9,87 %

Marktrendite: 7,00 %

Beta: 2,11

Diese ergeben insgesamt Eigenkapitalkosten von 12,19 %.

Bilanzanalyse

Die gesamte, von NIO ausgewiesene, Bilanzsumme beträgt für das Geschäftsjahr 2023 etwa 16,53 Mrd. USD und hat sich damit um ca. 21,94 % verlängert. In der folgenden Tabelle wollen wir detaillierter auf die Struktur der Bilanz eingehen.

Kategorie | Begründung |

|---|---|

Entwicklung des Umlaufvermögens | In 2023 ist das Umlaufvermögen von NIO um fast 20,00 % auf 9,91 Mrd. USD angestiegen. Diese Entwicklung ist in erster Linie auf einen Anstieg der Zahlungsmittel und Zahlungsmitteläquivalente im Zusammenhang mit einer Kapitalerhöhung zurückzuführen, die die Veränderung aller anderen Posten mehr als übertroffen hat. |

Entwicklung des Anlagevermögens | Auch die langfristigen Vermögenswerte von NIO sind um 26,64 % angewachsen, was hauptsächlich mit einem Zuwachs des Bestands an Sachanlagen zu erklären ist. Alle anderen Bestandteile des Anlagevermögens veränderten sich im Vergleich hierzu in einem nur unwesentlichen Umfang. |

Eigen- bzw. Fremdkapitalquote und Verhältnis der Schulden | Während sich die Erwirtschaftung der hohen Verluste negativ auf das Eigenkapital auswirkt, kann NIO durch die Ausgabe neuer Aktien dieser Entwicklung entgegenwirken. Nichtsdestotrotz stieg das Fremdkapital zuletzt dynamischer an, sodass sich die Eigenkapitalquote zum Ende des vergangenen Geschäftsjahres auf 21,90 % belief. |

Schulden im Verhältnis zu kurzfristigen Zahlungsmitteln und kurzfristigen Investitionen | In Relation zum Cashbestand belief sich das gesamte Fremdkapital von NIO zum 31. Dezember 2023 auf das 2,67-fache. Setzt man die Schulden in Relation zu den kurzfristigen Investitionen, so lässt sich ein Verhältnis von 8,07 errechnen. |

Schulden im Verhältnis zum EBIT des letzten Geschäftsjahres | Im vergangenen Geschäftsjahr erzielte NIO ein negatives EBIT, sodass eine Betrachtung relativ zum Fremdkapital an dieser Stelle wenig Sinn ergeben würde. |

Fazit | Insgesamt macht die Bilanz von NIO einen soliden Eindruck. Als noch sehr junges Unternehmen wächst der chinesische Autobauer ausschließlich aus eigener Kraft, sodass sich derzeit keinerlei Goodwill in den Büchern der Chinesen finden lässt. Darüber hinaus ist NIO nach Abzug der Zahlungsmittel und Zahlungsmitteläquivalente vom verzinsten Fremdkapital schuldenfrei. Nichtsdestotrotz muss an dieser Stelle berücksichtigt werden, dass es sich bei NIO immer noch um ein defizitäres Unternehmen handelt, sodass weitere Kapitalerhöhungen oder die Beschaffung von zusätzlichem Fremdkapital wahrscheinlich erscheint. |

Bewertungsszenarien und -modelle

Optimistisches Szenario

Viele Unternehmen, die wir bei Wir Lieben Aktien bisher analysiert haben, zeichnen sich dadurch aus, dass sie in Märkten tätig sind, deren zukünftige Entwicklung vergleichsweise gut planbar ist. Bei NIO ist das etwas anders. Der Markt für Elektrofahrzeuge ist noch vergleichsweise jung und wenngleich die Experten für die kommenden Jahre ein dynamisches Wachstum der Branche erwarten, ist dies alles andere als sicher. Erschwerend kommt der intensive Wettbewerb hinzu, welcher auf die realisierbaren Preise drückt. Insgesamt halten wir es dennoch für wahrscheinlich, dass NIO auch ab 2027 und darüber hinaus auf dem Wachstumspfad verharren können wird. Hierfür spricht u. a. das Potenzial des Unternehmens hinsichtlich der geografischen Expansion. Zudem wird die Einführung günstigerer Modelle weitere Kundengruppen anlocken. Für 2033 ermitteln wir folglich Umsätze i. H. v. 40,37 Mrd. USD, was in Relation zu 2023 einem Zuwachs von 17,82 % p. a. entsprechen würde.

Die zukünftige Entwicklung der Margen von NIO ist nochmal schwieriger zu prognostizieren als das Umsatzwachstum der kommenden Geschäftsjahre. Im Rahmen unseres optimistischen Szenarios nehmen wir an, dass die Analysten mit ihren Prognosen der kommenden Geschäftsjahre richtig liegen und unterstellen auch ab 2027 und darüber hinaus eine positive Entwicklung der Margen. Folglich erwarten wir, dass NIO in 2029 erstmals in der Lage sein wird, Überschüsse zu generieren. In den darauffolgenden Jahren kalkulieren wir mit einem Wachstum der EBIT Marge in den mittleren bis hohen einstelligen Bereich.

Dass NIO in den kommenden Jahren mit der Ausschüttung von Dividenden beginnen wird, halten wir für nahezu ausgeschlossen. Auch den Erwerb und Einzug eigener Aktien halten wir für unwahrscheinlich, sodass wir mit einer Verwässerung der Anleger um 3,00 % pro Jahr kalkulieren. Mit diesen Annahmen ergibt sich ein fairer Wert je Aktie von nur 2,69 USD, was einer Überbewertung von 100,62 % entspricht und mit den überaus hohen Eigenkapitalkosten zu erklären ist. Mit einem KGV von 30,00 in zehn Jahren liegt die zu erwartende Rendite dennoch bei 11,99 % pro Jahr.

Pessimistisches Szenario

Analog zum optimistischen Szenario gestalten wir auch unser pessimistisches Szenario bis 2026 mit den derzeit vorliegenden Prognosen der Analysten. Darüber hinaus erwarten wir jedoch einen deutlichen Rückgang der Wachstumsdynamik von NIO, welcher bspw. durch eine weitere Intensivierung des Wettbewerbs hervorgerufen werden könnte. In zehn Jahren ergeben sich folglich Umsätze von „nur“ 30,76 Mrd. USD, wodurch ein Zuwachs von 14,66 % pro Jahr zustande kommen würde.

Für unser pessimistisches Szenario nehmen wir an, dass NIO ein Jahr länger in den roten Zahlen verharren wird. Entsprechend kalkulieren wir erst ab 2030 mit der Erwirtschaftung von Gewinnen. Darüber hinaus unterstellen wir ein deutlich langsameres Wachstum der operativen Margen in den niedrigen bis mittleren einstelligen Bereich. Während wir auch hier ohne die Ausschüttung von Dividenden rechnen, setzen wir das durchschnittliche Wachstum der Aktienanzahl auf 5,00 % pro Jahr. Der faire Wert je Aktie liegt unter diese Annahmen gerade einmal bei 0,04 USD – klingt extrem, aber das ist auf die hohen Verluste, die NIO derzeit und in den nächsten Jahren (voraussichtlich) erwirtschaftet zurückzuführen. Mit einem Kurs-Gewinn-Verhältnis von 20,00 in 2033 liegt die zu erwartende Rendite zum aktuellen Aktienkurs bei -2,93 % pro Jahr.

Discounted Cashflow-Modell

In unserem Discounted Cashflow-Modell kalkulieren wir mit einem WACC von 10,25 %, welcher die hohe Volatilität der NIO-Aktie im Vergleich zum Gesamtmarkt widerspiegelt. Bis 2026 rechnen wir auch hier mit den aktuell vorliegenden Analystenschätzungen. Was die Umsätze betrifft, so verwenden wir ab 2027 Durchschnittswerte unserer Szenarien zum Ertragswertverfahren.

In 2019 war NIO in der Lage, einen positiven Free Cashflow zu erwirtschaften. In allen anderen Jahren schwankte die Kennzahl stark und notierte stets im negativen Bereich. Dies könnte sich in Anbetracht der aktuell vorliegenden Analystenschätzungen in Zukunft ändern. Im Konsens erwarten diese nämlich einen Anstieg der Free Cashflow-Marge von -28,27 % in 2023 auf -5,50 % in 2026. Wir kalkulieren mit einer Fortsetzung dieses Trends und erwarten, dass NIO ab 2028 in der Lage sein wird, einen positiven Free Cashflow zu generieren. Was die langfristige Entwicklung der Free Cashflow Marge betrifft, haben wir uns an der Peer Group orientiert und diese auf 7,00 % gesetzt. Somit ergibt sich ein fairer Wert je Aktie von 3,19 USD, was einer Überbewertung von 68,79 % entspricht.

Unsere Einschätzung

NIO ist einer von vielen Konzernen, welcher sich im wachsenden Markt für Elektrofahrzeuge etablieren möchte. Die Strategie der Chinesen unterscheidet sich von konkurrierenden Unternehmen in erster Linie im Hinblick auf die „Battery Swapping Technologie“. Während Tesla und Co. auf das eigenständige Nachladen setzen, können die Akkus von NIO-Fahrzeugen in wenigen Minuten ausgetauscht werden. Ob und inwiefern sich diese Vorgehensweise durchsetzen wird, bleibt abzuwarten. Darüber hinaus ist der beschriebene Aufbau eines NIO-Ökosystems mit NIO-Häusern und der Etablierung einer Lifestyle-Brand in dieser Form einzigartig. Außer Frage steht, dass NIO als defizitäres Unternehmen in einem stark umkämpften Markt als vergleichsweise risikoreiche Investition zu bewerten ist. Hinzu kommt das nicht zu vernachlässigende China-Risiko.

Somit ist die NIO-Aktie für risikoaverse Anleger ungeeignet. Wer auf der anderen Seite bereit ist, höhere Risiken einzugehen und imstande ist, die Schwankungen auszuhalten, welche damit einhergehen, kann sich mit NIO als Anleger an einem noch sehr jungen Unternehmen in einem dynamisch wachsenden Markt beteiligen. Sollte die Strategie der Chinesen aufgehen und NIO sich sowohl im Reich der Mitte als auch in anderen Märkten etablieren können, so besitzt die Aktie einiges an Potenzial. Aufgrund der immensen Risiken setzen wir die Investmentampel dennoch auf Gelb, mit Tendenz zu Rot. Weil die künftigen Entwicklungen der Umsätze, Gewinnspannen und Multiple von NIO derart schwierig zu prognostizieren sind, verzichten wir an dieser Stelle auf die Angabe einer konkreten Renditeerwartung für das Wertpapier.

6. Technische Analyse

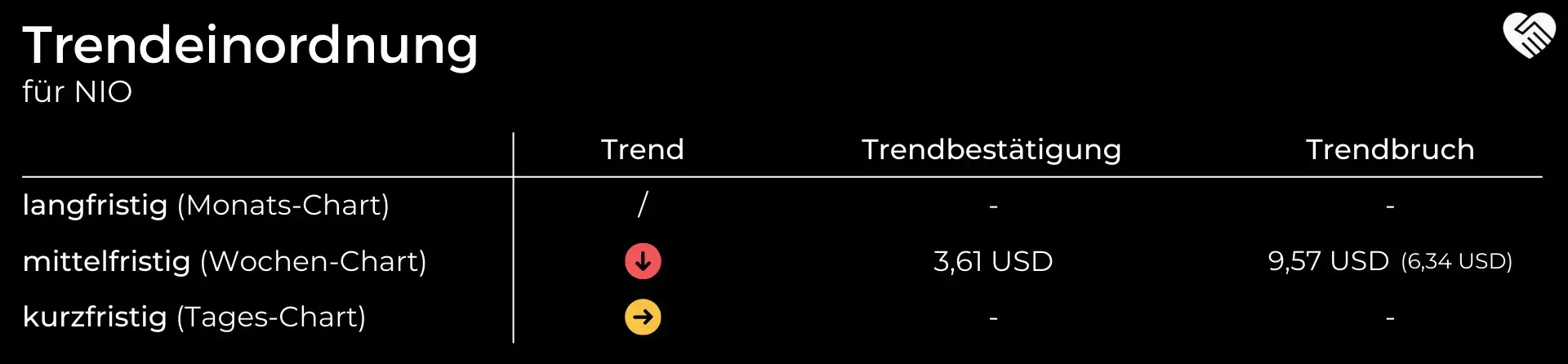

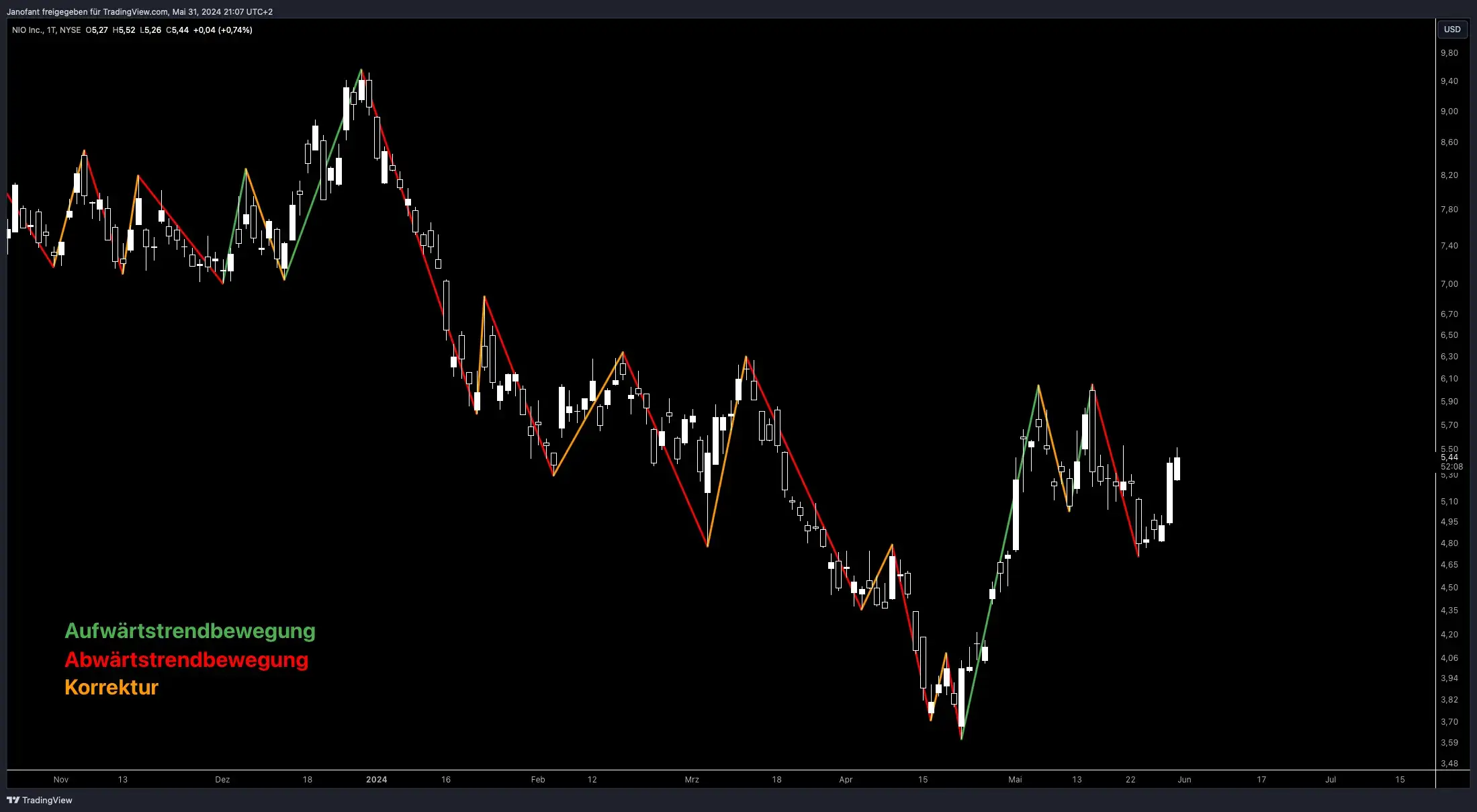

Charttechnische Trendeinordnung

Übersicht

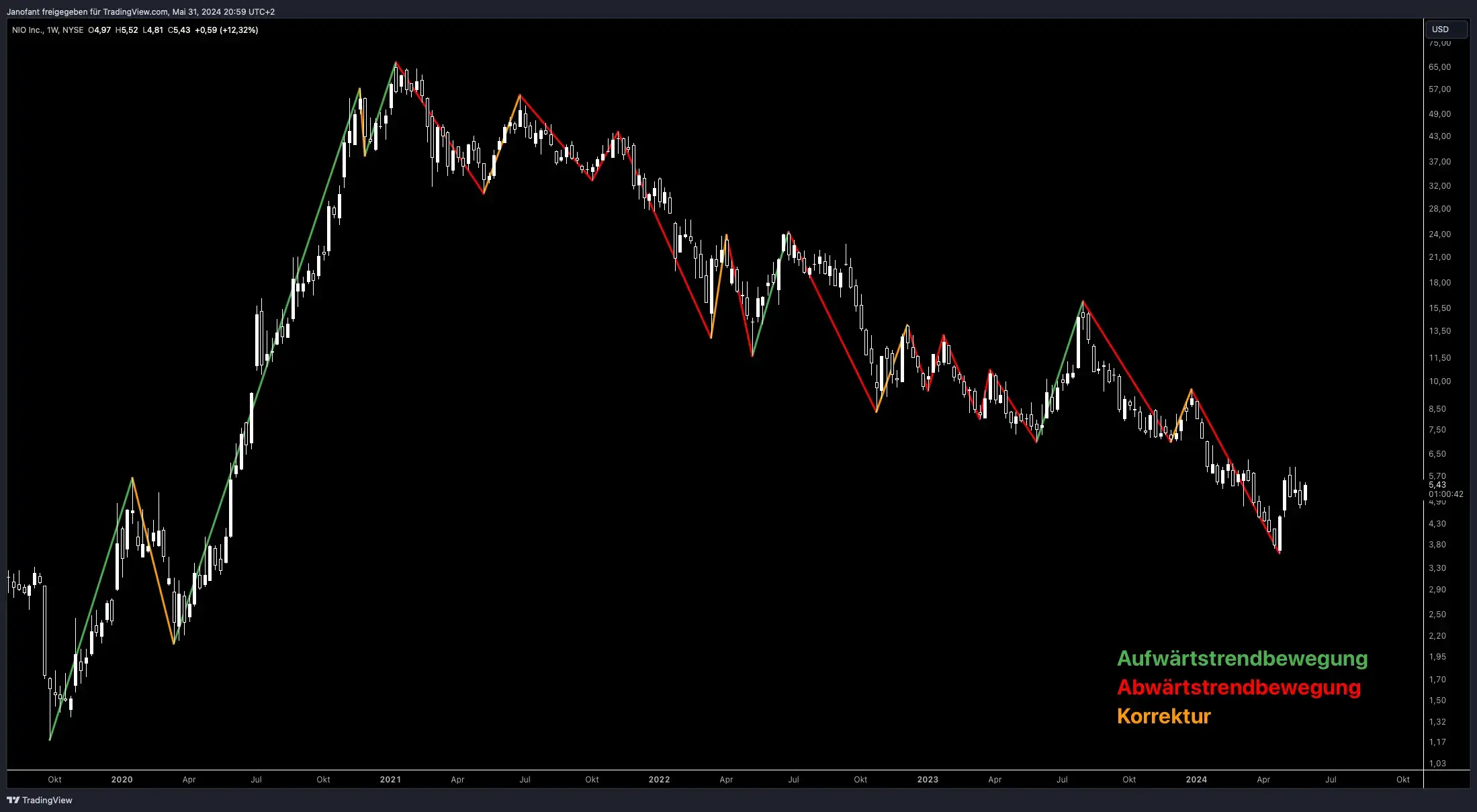

Langfristig

Nach dem Börsengang in 2018 verlor die NIO-Aktie (im maximalen Ausmaß) über 90,00 % ihres Werts und setzte danach zu einer außerordentlich starken Rallye an. Dabei stieg die Aktie von 1,19 USD auf ein Kursziel i. H. v. 66,99 USD – und das in weniger als eineinhalb Jahren. Seit diesem Hoch korrigierte die Aktie wieder über 90,00 %, was im Verhältnis zur vorherigen Rallye und den hohen Kurszielen aber auch angemessen ist. Insgesamt liegt im Monats-Chart dennoch keine langfristige Trendstruktur vor.

Mittelfristig

Auf der mittelfristigen Zeitebene (Wochen-Chart) befindet sich die NIO-Aktie in einem stabilen Abwärtstrend, welcher erst mit einem Anstieg über 9,57 USD brechen würde. Betrachtet man die gesamte Struktur etwas enger, dann reicht bereits ein Anstieg über das Level bei 6,34 USD. Dieses Niveau spielt als Kursziel für den Turnaround ebenfalls eine bedeutende Rolle; mehr dazu im weiteren Verlauf der Analyse.

Kurzfristig

Im kurzfristigen Chart befindet sich die NIO-Aktie in einer neutralen Struktur, denn der Abwärtstrend wurde vor Kurzem bereits gebrochen. Um einen neuen Aufwärtstrend zu etablieren, müsste ein Ausbruch über das Hoch bei 6,05 USD erfolgen.

Aussicht

Die NIO-Aktie hat den großen Abverkauf zuletzt auf einem wichtigen Kursniveau zumindest vorerst gestoppt. Der breite Unterstützungsbereich von ca. 4,00 USD bis 5,00 USD wird inzwischen von der größten Volumenakkumulation untermauert, die bei der Aktie vorliegt. Sollte kurzfristig nun der Ausbruch über die Hochs bei 6,05 USD bis 6,34 USD gelingen, liegt bei der Aktie eine Bodenbildung und ein neuer Aufwärtstrend vor. Dieser muss sich dann Stück für Stück weiter zur Oberseite durchsetzen, wobei speziell das Niveau um 7,20 USD bis 7,80 USD ein starker Widerstand ist. Dieser Bereich gilt somit als erstes Kursziel.

Am besten erfolgt der genannte Ausbruch über die Hochs direkt ohne einen erneuten Test der Verlaufstiefs. Ein solcher Test wäre zwar auch in Ordnung, aber würde die Dynamik etwas verringern. Am wichtigsten ist jedoch, dass beim Ausbruch selbst die Aufwärtsdynamik hoch ist. Insgesamt wäre dieser Boden das beste Ausgangsszenario für einen nachhaltigen Turnaround, wobei dieser weiterhin als riskant einzustufen ist.

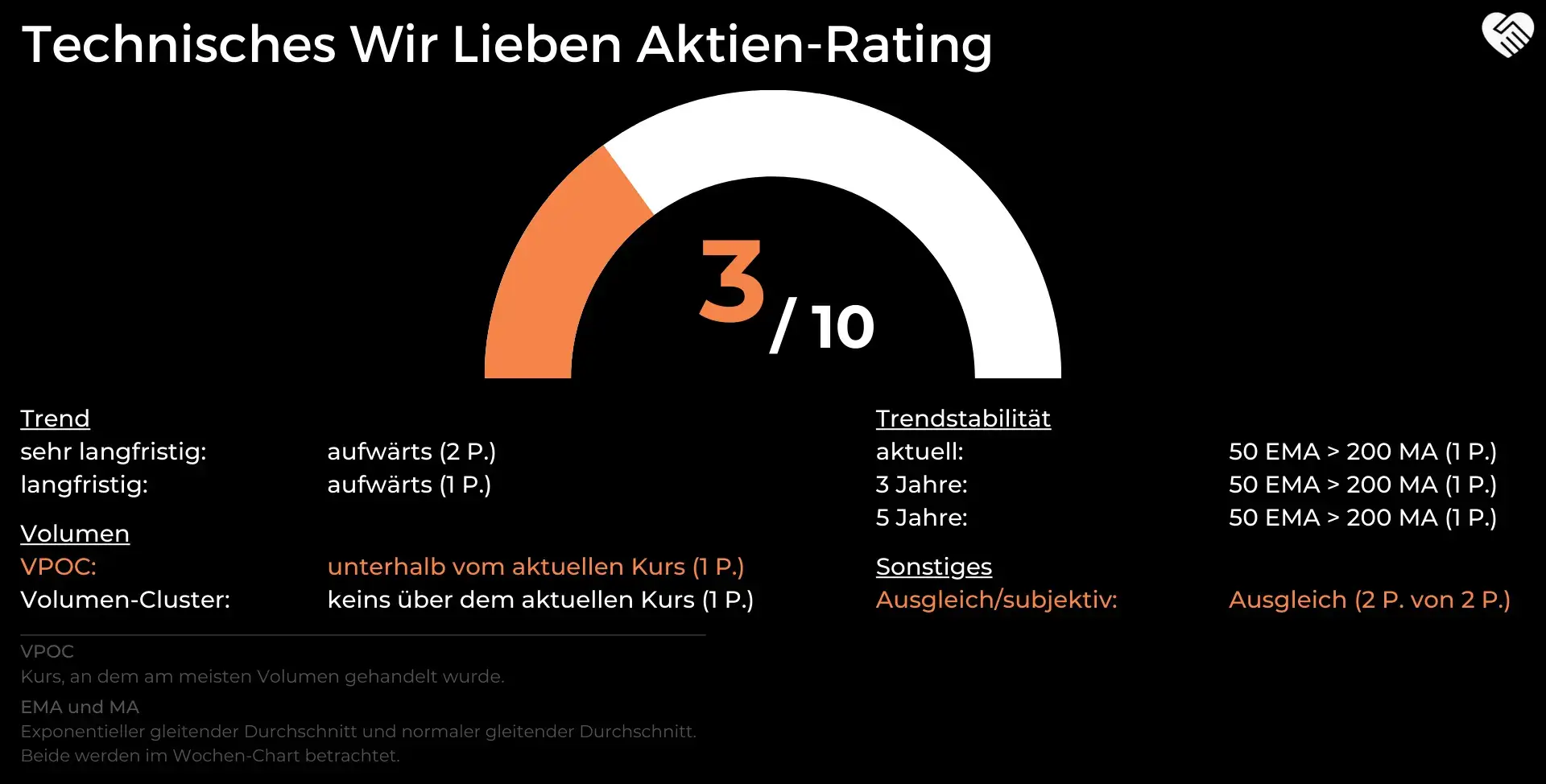

Technisches Wir Lieben Aktien-Rating

Im technischen Wir Lieben Aktien-Rating erzielt NIO zum aktuellen Kurs nur 3 Punkte, da das Rating für die Bewertung von Aktien mit langfristig stabilen Trends bzw. generell mehr Trendhistorie konzipiert ist. NIO hat aktuell noch keine Chance, um Punkte für den langfristigen Trend oder die Trendstabilität zu erzielen. Somit wird nur das Kriterium für den VPOC erfüllt, der unter dem aktuellen Kurs liegt. Aus subjektiver Sicht vergeben wir als kleinen Ausgleich ebenfalls beide Punkte.

Marktsymmetrie

Aufgrund der kurzen Charthistorie von NIO ist eine Analyse der Marktsymmetrie noch nicht aussagekräftig bzw. kann gar nicht richtig erfolgen. Die einzige Aussage, die bezüglich der aktuellen Korrektur getroffen werden kann, ist, dass die aktuelle Abwärtsphase, in Relation zum vorherigen Impuls, als angemessen anzusehen ist. Dabei ist auch positiv hervorzuheben, dass die gesamte Korrektur zwar ein hohes, aber geringeres Momentum als die vorherige Trendbewegung aufweist.

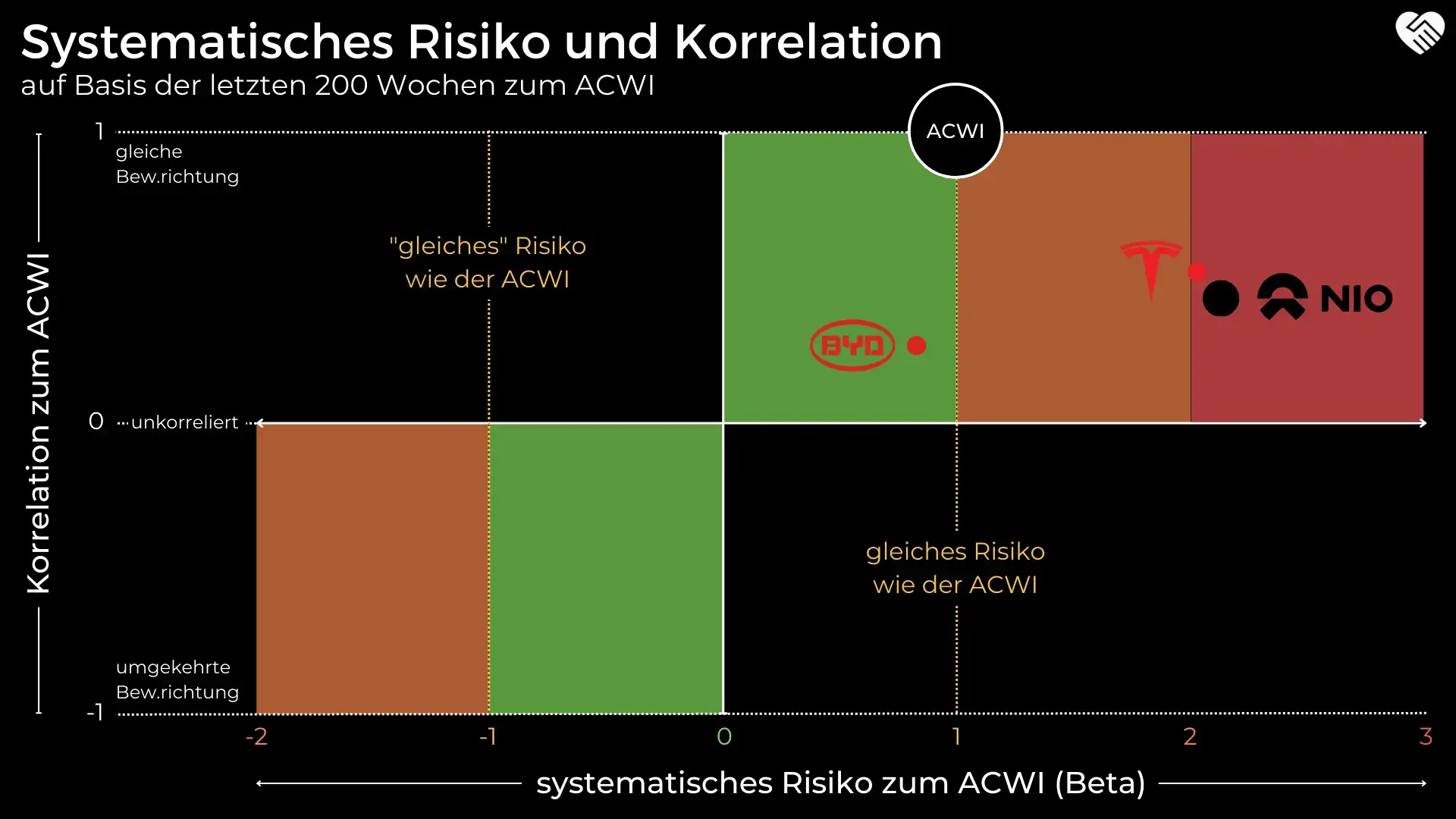

Systematisches Risiko

Das systematische Risiko basierend auf den letzten 200 Wochen liegt bei NIO bei über 2 (Beta-Faktor), also mehr als das doppelte Risiko des Gesamtmarkts (ACWI). Die Korrelation mit diesem ist zugleich nur mittelstark bis schwach.

7. Fazit

Allgemein

NIO ist ein sehr junger Player in einem spannenden, sich dynamisch entwickelnden Markt. Im Vergleich zu anderen Herstellern von E-Autos unterscheidet sich die Strategie von NIO in erster Linie hinsichtlich des sogenannten Battery Swappings. Denn anstatt lange Ladezeiten in Kauf nehmen zu müssen, können Besitzer von NIO-Fahrzeugen, solange sie Battery-as-a-Service in Anspruch nehmen, in wenigen Minuten ihren leeren Akku gegen einen voll geladenen austauschen lassen. Dieses Vorgehen ist derzeit noch einzigartig und stellt für NIO ein wichtiges Alleinstellungsmerkmal dar. Gleichzeitig erzielen die Chinesen nach wie vor keinen Gewinn, sondern hohe Verluste und es bleibt abzuwarten, wann und inwieweit es NIO gelingen wird, positive Gewinnspannen zu erwirtschaften.

Langfristig kann NIO noch keine besonders lange Historie und somit auch keinen übergeordneten Aufwärtstrend vorweisen. Sollte nun allerdings eine nachhaltige Stabilisierung gelingen, ist zumindest die Grundvoraussetzung dafür geschaffen, dass auf längere Sicht ein solcher Trend etabliert wird und höhere Kursziele erreicht werden.

Meinungen der Team-Mitglieder

Jan

NIO ist für mich eine spannende Wachstumsaktie aus China, die ich als zweiten High-Risk-Pick neben Plug Power für mein Depot in Erwägung ziehe, wenn die beschriebene Bodenbildung mit einem nachhaltigen Ausbruch über rund 6,30 USD gelingt. Wenn ich tatsächlich einen Kauf vornehme, dann ist das auch eine Spekulation auf eine Besserung der fundamentalen Kennzahlen – am besten in dem Sinne, dass die Profitabilität früher erreicht wird. Andernfalls ist selbst die zu erwartende Rendite (zum aktuellen Aktienkurs) von unserem optimistischen Szenario einfach zu niedrig im Verhältnis zu den gegenüberstehenden Risiken. Dementsprechend muss auch eine positive Veränderung der fundamentalen Seite regelmäßig überprüft werden.

Unser optimistisches Szenario halte ich (für den optimistischen Case) generell für realistisch, auch wenn es auf dem weltweiten Markt für chinesische Autobauer schwieriger werden könnte (Zölle etc.). Aktuell ist NIO sowieso primär auf dem Heimatmarkt tätig und dieser bringt genügend Potenziale mit.

Adrian

NIO ist für mich derzeit einer der schönsten Growth-Picks mit einer realistischen Chance auf einen Tenbagger in den kommenden Jahren. Das Risiko ist zwar auch deutlich erhöht, zum einen durch den hart umkämpften E-Auto-Markt und zum anderen durch das Risiko des gesamten chinesischen Aktienmarkts – das Verhältnis zur Chance ist aber trotzdem attraktiv. Ich habe die Aktie für mein eigenes Wachstumsdepot, aber auch für das Wir Lieben Aktien-Wachstumsdepot 2024 auf der Watchlist. Erste Einstiege bieten sich bei Tagesschlusskursen über 6,10 USD an, danach mit Wochenschlusskursen über 6,40 USD.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/