PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (64 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:11:06 |

Fundamentale Kennzahlen | 00:31:39 |

Branchenanalyse & Konkurrenzvergleich | 00:42:57 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:56:10 |

Kurzportrait

Neben den vielen bekannten Pharma-Riesen ist Merck aus Deutschland bei den meisten Privatanlegern eher unbekannt. Allerdings gehört die Aktie zu den stabilsten Dauerläufern im DAX, denn Merck weist seit rund 20 Jahren einen stabilen und gleichmäßigen langfristigen Aufwärtstrend auf.

Diese Entwicklung wird durch ein ebenso konstantes Wachstum beim Umsatz und weiteren fundamentalen Kennziffern untermauert. Zugleich wirkt die Aktie mit einem bereinigten KGV deutlich unter 20 auf den ersten Blick auch nicht allzu teuer.

Nachdem die Merck-Aktie für fast zwei Jahre korrigierte, konnte sie sich erst kürzlich stabilisieren. Der finale Ausbruch zur Oberseite ist allerdings noch nicht gelungen.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 09.12.2023.

WKN/ISIN | 659990/DE0006599905 |

|---|---|

Branche | Gesundheitswesen |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 61,74 Mrd. EUR |

Dividendenrendite | 1,55 % |

KGV | 21,34 |

Firmensitz | Darmstadt (Deutschland) |

Gründungsjahr | 1668 |

Mitarbeiter | 64.232 |

WKN/ISIN | 659990/DE0006599905 |

|---|---|

Branche | Gesundheitswesen |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | 07/10 |

Technisches WLA-Rating | 08/10 |

Porters Burggraben-Rating | 18/25 |

Marktkapitalisierung | 61,74 Mrd. EUR |

Dividendenrendite | 1,55 % |

KGV | 21,34 |

Firmensitz | Darmstadt (Deutschland) |

Gründungsjahr | 1668 |

Mitarbeiter | 64.232 |

Inhaltsverzeichnis

1. Das Unternehmen Merck

Historie von Merck

Die Apotheke in Darmstadt

Die Geschichte von Merck, einem der ältesten Pharma- und Chemieunternehmen der Welt, beginnt im Jahre 1668. In diesem Jahr erhielt Friedrich Jacob Merck das Privileg, eine Apotheke in Darmstadt zu betreiben. Diese Apotheke am Schlossgraben wurde zum Ausgangspunkt der Unternehmensgeschichte.

Heinrich und Emanuel Merck

Im 18. Jahrhundert erweiterte sich der Einfluss der Familie Merck über die Grenzen der Apothekerkunst hinaus. Johann Heinrich Merck, ein Mitglied der Familie, machte sich nicht nur als Apotheker, sondern auch als Schriftsteller, Naturwissenschaftler, Kunst- und Literaturkritiker einen Namen. Er hatte sogar eine enge Beziehung zu Johann Wolfgang von Goethe.

Eine bedeutende Wende in der Geschichte Mercks erfolgte unter der Leitung von Emanuel Merck im Jahr 1827. Emanuel war ein Pionier in der Herstellung von reinen Alkaloiden, die aus Pflanzen isoliert wurden. Diese Substanzen hatten enorme medizinische Bedeutung und führten zu einer grundlegenden Veränderung des Unternehmens von einer traditionellen Apotheke zu einem forschungsbasierten Industrieunternehmen.

Gründung und Börsengang

In den 1850er-Jahren wurde das Familienunternehmen unter dem Namen E. Merck als Geschäftspartnerschaft formalisiert, was eine Erweiterung der Mitarbeiterzahl und des Produktangebots mit sich brachte. Die Internationalisierung des Unternehmens begann in dieser Zeit und erstreckte sich bis zum Ende des 19. Jahrhunderts über alle Kontinente.

Die frühe internationale Expansion führte zur Gründung zahlreicher Tochtergesellschaften, darunter auch in den USA. Allerdings wurden diese Zweige während des Ersten Weltkriegs von der Muttergesellschaft abgetrennt. Die amerikanische Tochtergesellschaft Merck & Co. wurde zu einem unabhängigen Unternehmen.

Ein markanter Wendepunkt in der Unternehmensgeschichte war die Umwandlung in eine Aktiengesellschaft im Jahr 1995. Die Merck KGaA ging an die Börse und realisierte das damals größte öffentliche Angebot in der Geschichte Deutschlands.

Expansion

Zu Beginn des 21. Jahrhunderts setzte Merck die Expansion durch strategische Übernahmen fort. Die Übernahme von Serono im Jahr 2007, gefolgt von der Akquisition von Millipore im Jahr 2010, waren wichtige Schritte in der Entwicklung des Unternehmens. Mit der Akquisition von Sigma-Aldrich im Jahr 2015 stärkte der Konzern seine Position in der Life-Science-Industrie erheblich.

Das Jahr 2018 markierte das 350-jährige Bestehen von Merck. Zu diesem Zeitpunkt hatte sich das Unternehmen als global führend in den Bereichen Healthcare, Life Science und Performance Materials etabliert, mit über 50.000 Mitarbeitern in 66 Ländern. Diese lange Geschichte zeugt von einer bemerkenswerten Anpassungsfähigkeit und Innovationskraft, die Merck zu einem der bedeutendsten Akteure in der globalen Wissenschafts- und Technologiebranche gemacht haben.

Vision, Werte und Nachhaltigkeit von Merck

Vision

Mercks Anspruch ist es, Wissenschaft und Technologie zu nutzen, um Fortschritte für die Menschheit zu erzielen. Nachhaltiges Wirtschaften und profitables Wachstum gehören für das Unternehmen zusammen. Durch seine Geschäftstätigkeit möchte der Konzern einen positiven Wertbeitrag für die Gesellschaft erzielen. So ist die Vision, den großen Herausforderungen der Gegenwart – wie Krankheit, Armut, Hunger oder dem Klimawandel – zu begegnen.

Werte

Patienten stehen an erster Stelle. Alle sollen die Verantwortung dafür tragen, qualitativ hochwertige Produkte und Dienstleistungen zu liefern. Das Ziel ist es, die Gesundheit und das Wohlbefinden von Menschen und Tieren weltweit zu verbessern und den Zugang zu Mercks Medikamenten und Impfstoffen zu erweitern.

Respekt gegenüber Menschen. Die Fähigkeit zur Exzellenz hängt von der Integrität, dem Wissen, der Vorstellungskraft, der Fähigkeit, der Vielfalt, der Sicherheit und dem Teamgeist der eigenen Mitarbeiter ab. Merck arbeitet daran, eine Umgebung gegenseitigen Respekts, Inklusion und Verantwortlichkeit zu schaffen. Der Konzern möchte Engagement und Leistung belohnen und reagiert auf die Bedürfnisse der Mitarbeiter und ihrer Familien.

Das Unternehmen verpflichtet sich zu höchsten Standards in Ethik und Integrität. Merck zeigt Verantwortung gegenüber allen Stakeholdern: Mitarbeiter, Patienten, Kunden, Distributoren und Lieferanten, Aktionäre und den Gemeinschaften. Der Konzern möchte keine beruflichen oder ethischen Abkürzungen gehen.

Merck möchte sich dem höchsten Standard von Innovation und wissenschaftlicher Exzellenz widmen. Die Forschung wird von dem Engagement geleitet, die Gesundheit und Lebensqualität zu verbessern. Merck strebt danach, die kritischen Bedürfnisse von Patienten und Kunden durch kontinuierliche Innovation in allen Bereichen des Geschäfts zu identifizieren und zu erfüllen.

Nachhaltigkeit

Das Unternehmen verfolgt eine umfassende Strategie im Bereich der Nachhaltigkeit, insbesondere im Hinblick auf den Klimaschutz. Kernpunkte dieser Strategie sind die Reduzierung von Prozessemissionen, die Implementierung von Energieeffizienzmaßnahmen und verstärkter Bezug von Strom aus erneuerbaren Energiequellen. Um den CO2-Fußabdruck beim Transport zu minimieren, wird, soweit möglich, der Seetransport anstelle von Flugzeugen bevorzugt.

Ein zentraler Baustein im Rahmen der Klimaschutzmaßnahmen ist das Lieferanten-Dekarbonisierungsprogramm. Durch dieses Programm strebt das Unternehmen an, die Treibhausgasemissionen im Zusammenhang mit den erworbenen Waren, Dienstleistungen und Investitionsgütern zu reduzieren. Die Teilnahme an der Science Based Targets Initiative (SBTi) belegt das Engagement des Unternehmens, die Ziele des Pariser Klimaschutzabkommens zu erfüllen. Die SBTi hat die Klimaschutzziele des Unternehmens als im Einklang mit dem aktuellen Stand der Klimawissenschaft bestätigt.

Im Bereich Abfallmanagement setzt der Konzern auf das Prinzip „Vermeiden und Wiederverwerten”. Durch die Entwicklung neuer Produktionsverfahren und die Optimierung bestehender Prozesse strebt das Unternehmen an, Abfälle zu minimieren. Der sorgfältige Umgang mit Abfällen und die Trennung an der Quelle ermöglichen die Wiederverwertung wertvoller Rohstoffe, unterstützend für die Idee einer Kreislaufwirtschaft. Nicht wiederverwertbare Abfälle werden umweltverträglich und nach höchsten Entsorgungsstandards beseitigt. Zur Überwachung und Steuerung der Abfallmenge hat das Unternehmen den „Merck Waste Score” entwickelt, der dazu dient, Bereiche zu identifizieren, in denen die Abfallmenge weiter reduziert oder besser wiederverwertet werden soll.

Aktionärsstruktur von Merck

Bei weitem der größte Anteilseigner von Merck ist die Merck Familie selbst. Sie halten insgesamt 70,27 %. Die restlichen 29,73 % sind im Streubesitz der Aktionäre.

Merck gibt die Aktionärsstruktur nur grob an. So soll BlackRock und Sun Life Financial zwischen 5,00 % und 10,00 % der im Streubesitz verfügbaren Anteile halten. Crédit Agricole, FMR und die Deutsche Bank halten zwischen 3,00 % und 5,00%.

Geschäftsmodell von Merck

Einleitung

Über 350 Jahre an Tradition und Innovation: Merck ist ein beeindruckender Konzern, welcher sich seit seiner Gründung im Jahr 1668 fortlaufend weiterentwickelt und unter Beweis gestellt hat, sich stetig neu erfinden zu können und langfristig zu denken. Heute verfügt das Unternehmen über ein äußerst diversifiziertes Produktportfolio, welches sich über drei Geschäftsbereiche erstreckt. Wenngleich Merck häufig „nur“ als Gesundheits- und Pharmakonzern wahrgenommen wird, besitzen die Darmstädter auch als Zulieferer für eine Vielzahl an Unternehmen aus der Elektronikbranche eine hohe Expertise. Dementsprechend bezeichnet sich Merck selbst zurecht als „Wissenschafts- und Technologieunternehmen“.

Life Science

Das derzeit wichtigste und in den vergangenen Jahren wachstumsstärkste Segment von Merck trägt den Name Life Science. Im Rahmen dieses Geschäftsbereichs besitzt der deutsche Konzern als einer der drei größten Player eine global führende Position und agiert als Zulieferer für Biotech- und Pharmaunternehmen sowie einzelne Abnehmer aus der Industrie. Zum entsprechenden Portfolio von Merck, welches mehr als 300.000 Produkte umfasst und sich in drei Untersegmente gliedern lässt, gehören in erster Linie Chemikalien sowie Ausrüstung und Instrumente für Forschungslabore. Mit diesen Lösungen will Merck Kunden dabei unterstützen, wissenschaftliche Durchbrüche zu erreichen und das Leben der Menschheit zu verbessern. In diesem Zusammenhang ist als konkretes Beispiel die Zusammenarbeit mit BioNTech für die Herstellung des mRNA-Impfstoffs gegen COVID-19 zu nennen.

Abbildung 1 sind die drei erwähnten Untersegmente des Life-Science-Geschäftsbereichs zu entnehmen. Hierbei handelt es sich in abnehmender Relevanz um:

- Process Solutions: Produkte zur Filtration, Prozesschemikalien, Hilfsstoffe

- Life Science Services: Antikörper und hochaktive Wirkstoffe

- Science and Lab Solutions: Reagenzien, Verbrauchsmaterialien, Geräte, Software

Healthcare

Innerhalb des Healthcare-Segments, welches für Merck ebenfalls eine hohe Relevanz besitzt, arbeitet das deutsche Unternehmen nicht als Lieferant, sondern mithilfe eigener Forschungs- und Entwicklungsarbeit daran, mit verschreibungspflichtigen Medikamenten die Leben von derzeit mehr als 90 Mio. Patienten zu verbessern. Auch hier können die Darmstädter auf eine breite Produktpalette zurückgreifen, welche sich über folgende Bereiche erstreckt:

- Herz-Kreislauf-, Stoffwechsel- und endokrine Erkrankungen: Arzneimittel für die Behandlung von Typ-II-Diabetes, Schilddrüsenerkrankungen, Wachstumshormonmangel

- Neurologie und Immunologie: Medikamente gegen Multiple Sklerose

- Onkologie: Krebsmedikamente

- Fertilität: Behandlung von Unfruchtbarkeit

In sämtlichen Unterkategorien des Healthcare-Geschäfts besitzt Merck Jahrzehnte an Erfahrung und kann dementsprechend häufig eine führende Position vorweisen. Um dies zu unterstreichen, sind folgende Errungenschaften hervorzuheben:

- Mavenclad, ein Arzneimittel zur Behandlung von Multipler Sklerose, ist in über 80 Ländern weltweit zur Behandlung zugelassen.

- Das Flaggschiff-Medikament im Bereich der Onkologie, Erbitux, wurde bisher bei mehr als einer Mio. Menschen verwendet.

- Mithilfe von Gonal-f, ein Arzneimittel aus dem Fertilitätportfolio, sind bisher mehr als 5,00 Mio. Babys zur Welt gekommen.

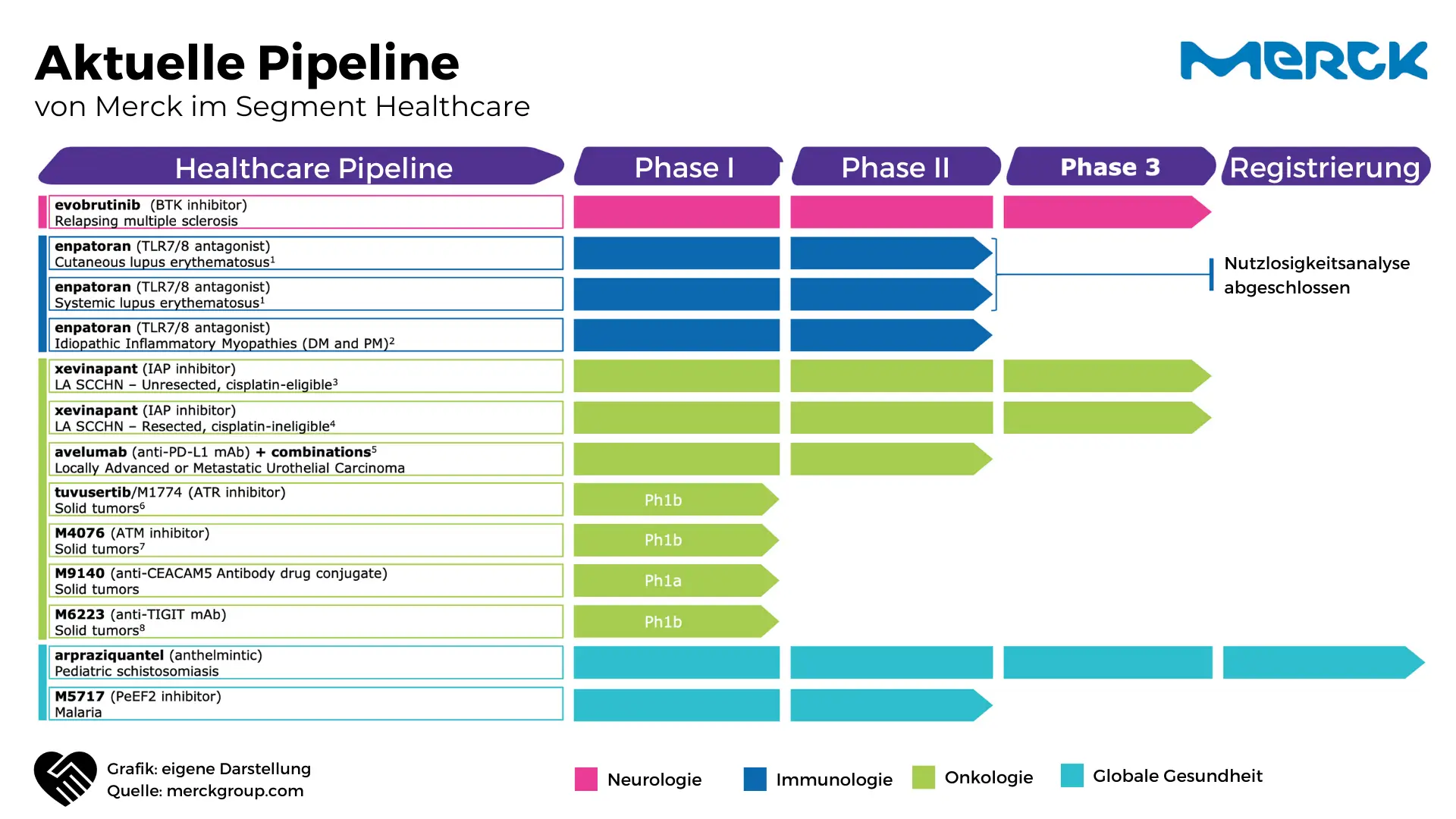

Doch Merck ruht sich nicht auf bisherigen Erfolgen aus. Das Unternehmen arbeitet kontinuierlich daran, das Produktportfolio zu erweitern und forscht an neuartigen Arzneimitteln. Wie Abbildung 2 zu entnehmen ist, umfasst die aktuelle Pipeline des deutschen Unternehmens 13 potenzielle Medikamente, von welchen sich eines zur Behandlung der Wurmkrankheit namens Bilharziose bereits in der Zulassungsphase befindet. Darüber hinaus sind drei weitere, vielversprechende Kandidaten bereits in Phase III.

Das Scheitern von vielversprechenden Medikamenten gehört jedoch auch zum Healthcare-Geschäft und stellt ein nicht zu vernachlässigendes Risiko dar. Dementsprechend wollen wir an dieser Stelle kurz auf Evobrutinib eingehen, ein vermeintlich wirksames Mittel gegen Multiple Sklerose, welches sich bereits in Phase III der klinischen Studie befand. Allerdings “veredelte” Merck am 05. Dezember, dass Evobrutinib eine schlechtere Wirkung als erwartet hervorgebracht hat.

Electronics

Was vermutlich die wenigsten Anleger wissen: Neben dem diversifizierten Gesundheitsgeschäft ist Merck seit vielen Jahren als Zulieferer verschiedener Technologien für Unternehmen aus der Elektronikbranche tätig. Nach Unternehmensangaben stecken die Halbleiter- und Displaylösungen von Merck in nahezu jedem elektronischen Gerät und man habe sich zunehmend auf die Digitalisierung sowie den stetigen Zuwachs an Daten ausgerichtet. Auch dieser Geschäftsbereich lässt sich in drei Untersegmente gliedern, welche wir im Folgenden kurz vorstellen wollen.

Als Randsegmente dieses übergeordneten Geschäftsbereichs lassen sich die Geschäfte „Display Solutions“ und „Surface Solutions“ identifizieren. Innerhalb des ersten Untersegments befasst sich Merck mit der Herstellung und dem Verkauf von Flüssigkristallen, organischen Leuchtdioden und sonstigen Produkten, welche für Produktion von Displays vonnöten sind. Das Surface-Solutions-Segment passt derweil nur bedingt zum Geschäftsbereich Electronics, denn in diesem Kontext vertreibt Merck verschiedene Lösungen zur Gestaltung von Oberflächen aller Art. Mit einem Portfolio aus verschiedenen Wirkstoffen unterstützt Merck Kosmetikhersteller bei der Entwicklung von feuchtigkeitsspendenden oder schützenden Hautpflegeprodukten. Doch auch Automobilhersteller greifen für die Produktion von Lacken auf die Lösungen von Merck zurück.

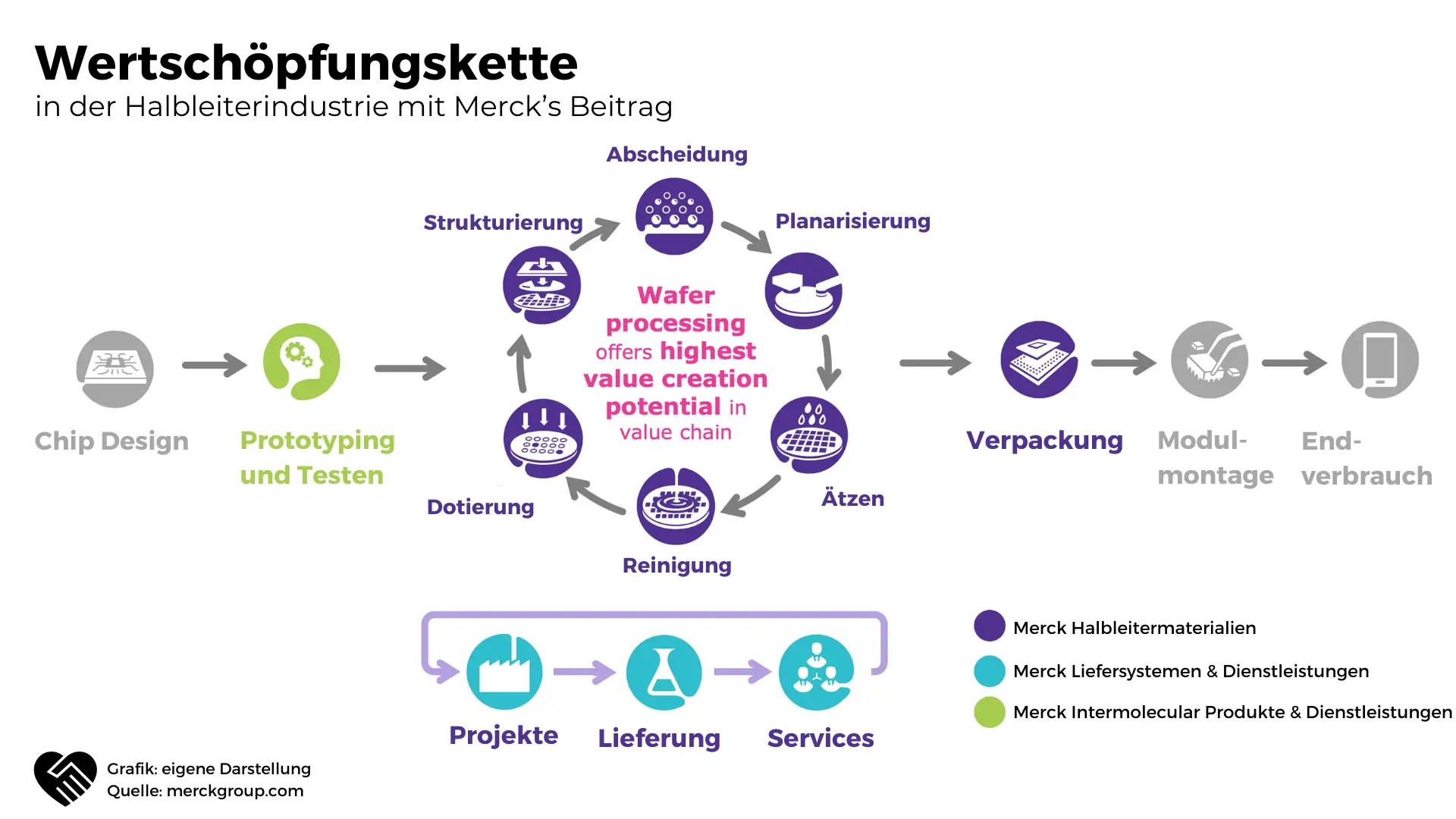

Besonderes Augenmerk wollen wir an dieser Stelle jedoch auf das Halbleitergeschäft legen, welches den Namen Semiconductor Solutions trägt. Inwiefern Merck bei der Herstellung von Halbleitern beteiligt ist, kann Abbildung 3 entnommen werden, welche die entsprechende Wertschöpfungskette darstellt. Dementsprechend liegt der Fokus von Merck auf der Verarbeitung der sogenannten Wafer, welche die Grundlage für die Herstellung von integrierten Schaltkreisen darstellen. Die Lösungen des deutschen Wissenschafts- und Technologieunternehmens kommen hierbei für sämtliche Schritte der Waferproduktion zur Anwendung. Zu den Kunden dieses Untersegments gehören namhafte Konzerne wie TSMC, Samsung, Intel oder Micron. Folglich ist Merck tief mit der Halbleiterbranche verwurzelt und besitzt das Potenzial, von deren strukturellem Wachstum zu profitieren.

Burggraben von Merck

Einleitung

Merck ist ein Unternehmen mit beeindruckender Historie, das sich sowohl durch eigene Forschung und Entwicklung als auch durch strategische Übernahmen ein diversifiziertes Portfolio mit einer sechsstelligen Anzahl an Produkten in vielen verschiedenen Bereichen aufgebaut hat, welche teilweise durch Patente geschützt sind. Der Burggraben des deutschen Konzerns besteht darüber hinaus in der Reputation des Namens „Merck“, welcher sowohl bei Kunden als auch bei Partnern über einen hohen Bekanntheitsgrad verfügt.

An dieser Stelle wollen wir außerdem die umfassende geographische Präsenz von Merck hervorheben. Wie die folgende Umsatzverteilung nach Regionen verdeutlichen wird, ist das Wissenschafts- und Technologieunternehmen beinahe auf dem gesamten Globus tätig und besitzt Forschungs- und Entwicklungseinrichtungen in Europa, Nordamerika sowie vielen Ländern im asiatisch-pazifischen Raum.

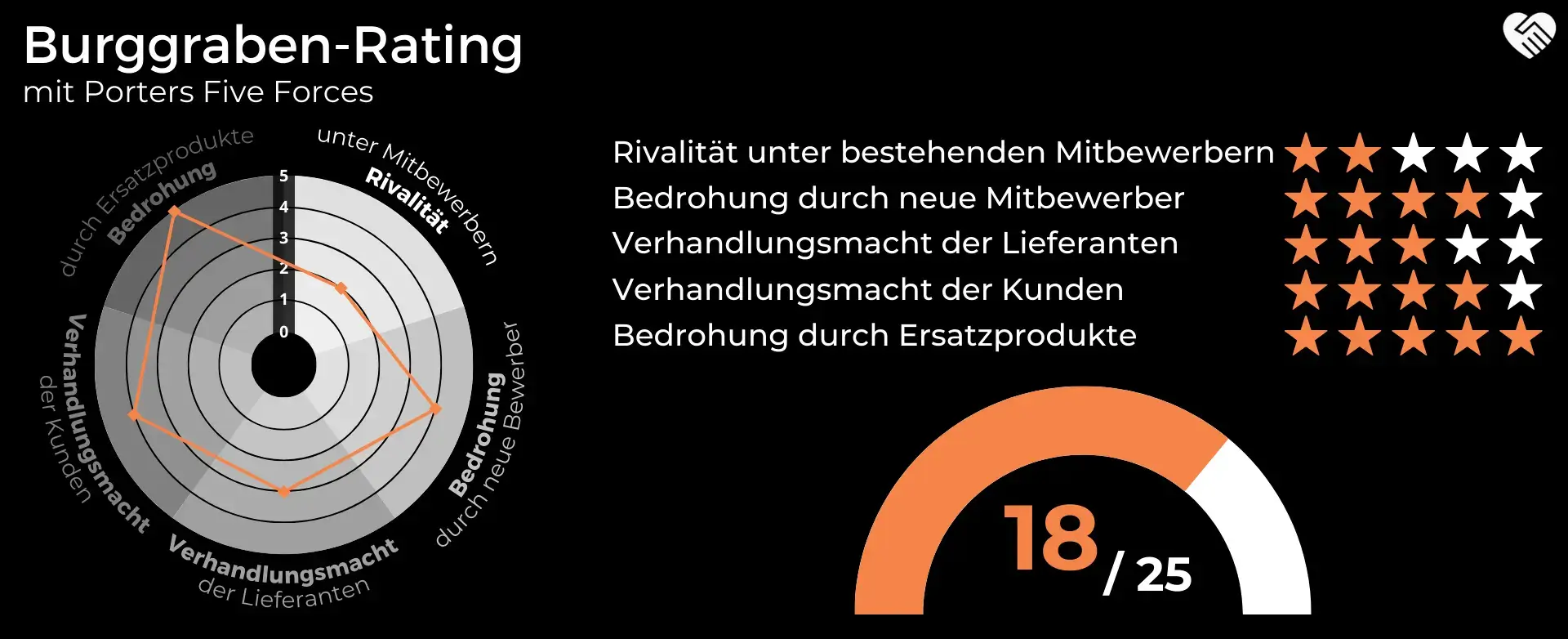

Porters Five Forces

Nachstehend die Branchenstrukturanalyse nach Michael E. Porter. Diese dient der Einordnung von externen Kräften, welche auf die Unternehmen einer Branche einwirken. Unsere Skala reicht hierbei von 0 bis 5. Je besser Merck aufgestellt ist, desto höher ist die Punktzahl, welche wir vergeben.

Externe Kraft | Stärke | Begründung |

|---|---|---|

Rivalität unter bestehenden Wettbewerbern | 2/5 | Mit einer diversifizierten Produktpalette ist die Positionierung von Merck grundsätzlich als positiv zu bewerten. Häufig gehört das Unternehmen zu den größten Playern der zugrundeliegenden Branche. Dennoch ist die Rivalität unter bestehender Mitbewerbern keinesfalls zu unterschätzen. Denn Merck konkurriert mit teilweise noch größeren Playern wie Thermo Fisher Scientific oder Johnson & Johnson. |

Bedrohung durch neue Wettbewerber | 4/5 | Merck verfügt in den drei Geschäftsbereichen genau wie die bestehenden Konkurrenten über ein diversifiziertes Portfolio an Produkten. Zudem können die etablierten Player auf einen erheblichen Bestand an finanziellen Mitteln für weitere Forschungs- und Entwicklungsarbeit zurückgreifen sowie von einer hohen Reputation profitieren. Da neue Wettbewerber diese Faktoren nicht vorweisen können, stufen wir deren Bedrohung als sehr gering ein. |

Verhandlungsmacht der Lieferanten | 3/5 | Nach eigenen Angaben verfügt Merck über ein „robustes Lieferantennetzwerk“ und kooperiert in den jeweiligen geographischen Absatzmärkten mit lokalen Anbietern von verschiedenen Rohmaterialien. Nichtsdestotrotz bewerten wir die Verhandlungspositionen als ausgeglichen, da von beiden Seiten keine Abhängigkeiten bestehen. |

Verhandlungsmacht der Kunden | 4/5 | Der Kundenstamm von Merck ist vielfältig und umfasst zum einen Privatpatienten, Forschungslabore, Universitäten und Unternehmen aus der Biotechnologie. Darüber hinaus bedient der deutsche Konzern zahlreiche Foundries mit seinen Halbleiterlösungen. Unterm Strich bestehen keine erheblichen Abhängigkeiten von einzelnen Abnehmern. Trotzdem vergeben wir für diese externe Kraft nicht die volle Punktzahl, da es Merck zuletzt nicht gelungen ist, höhere Preise für Rohmaterialien vollständig an Endkunden weiterzugeben. |

Bedrohung durch Ersatzprodukte | 5/5 | Merck ist in allen drei Geschäftsbereichen in zukunftsträchtigen Branchen tätig. Es ist derzeit davon auszugehen, dass die Märkte, welche das Wissenschafts- und Technologieunternehmen mit seinen innovativen Produkten bedient, weiterhin wachsen werden und Ersatzprodukte keine ernstzunehmende Bedrohung darstellen. Dementsprechend vergeben wir für diese externe Kraft die volle Punktzahl. |

Geschäftsführung

Belén Garijo

Garijo übernahm die Position der Vorsitzenden der Geschäftsleitung und CEO von Merck und leitet das Unternehmen mit dem Ziel, eine führende Rolle in Wissenschaft und Technologie im 21. Jahrhundert weltweit einzunehmen. Unter ihrer Führung wurde ein strategischer Transformationsprozess eingeleitet, der auf ein Wachstumsziel von 25,00 Mrd. EUR Konzernumsatz bis 2025 abzielt. Sie konzentriert sich auf mehrere Konzernprioritäten, darunter die Mobilisierung von Ressourcen für effizientes Wachstum, die Nutzung von Innovationspotenzialen, die Förderung einer Kultur und Führung, die Großes bewegen kann, sowie die Schaffung langfristiger Werte durch Nachhaltigkeit.

Ihre Karriere bei Merck begann 2011 als Chief Operating Officer des Biopharma-Geschäfts, bevor sie 2015 die Position der Leiterin und CEO von Healthcare übernahm. Während ihrer Amtszeit leitete sie den Umbau des Healthcare-Geschäfts, positionierte das Unternehmen als Global Player in der Onkologie und Immunologie um und stärkte das Portfolio durch globale Allianzen. Ihr Fokus auf die Globalisierung des Geschäfts trug zur Expansion in Wachstumsmärkte wie USA, Japan und andere bei.

Vor ihrem Engagement bei Merck war Garijo bei Sanofi-Aventis tätig, wo sie als Senior Vice President Global Operations für die Region Europa verantwortlich war. Nach der Akquisition von Genzyme durch Sanofi übernahm sie die Leitung der globalen Integration. Sie verfügt über umfangreiche Erfahrung in leitenden Positionen im Gesundheitssektor weltweit. Ihre herausragende Führung wurde durch die Aufnahme in die Top 30 der Liste der mächtigsten Frauen durch Fortune in den Jahren 2022 und 2023 sowie durch den Ehrenpreis des German Diversity Awards im Oktober 2022 anerkannt. Darüber hinaus wurde sie vom spanischen König zur Ehrenmarkenbotschafterin Spaniens ernannt und erhielt 2022 den Ehrenpreis des BeyondGenderAgenda-Netzwerks für ihr Engagement für Vielfalt und Chancengleichheit in der Wirtschaft. Garijo wurde am 31. Juli 1960 im spanischen Almansa geboren und begann ihre Karriere als praktizierende Ärztin im Krankenhaus La Paz in Madrid.

CEO-Vergütung

Im Geschäftsjahr 2022 verdiente Garijo ein Grundgehalt i. H. v. 1,50 Mio. EUR. Über zusätzliche Leistungen, einen long-term investment plan und durch Aktienverkäufe erhielt sie 0,73 Mio. EUR, 4,63 Mio. EUR bzw. 1,22 Mio. EUR. Weiterhin erhielt sie eine Auszahlung i. H. v. 2,45 Mio. EUR. Damit belief sich der Gesamtverdienst auf 10,53 Mio. EUR.

Im Vorjahr erhielt sie ein Grundgehalt i. H. v. 1,43 Mio. EUR und insgesamt verdiente sie 8,67 Mio. EUR.

2. Fundamentale Analyse von Merck

Kennzahlen

Die Prognosen aus diesem Abschnitt werden vom Aktienfinder zur Verfügung gestellt.

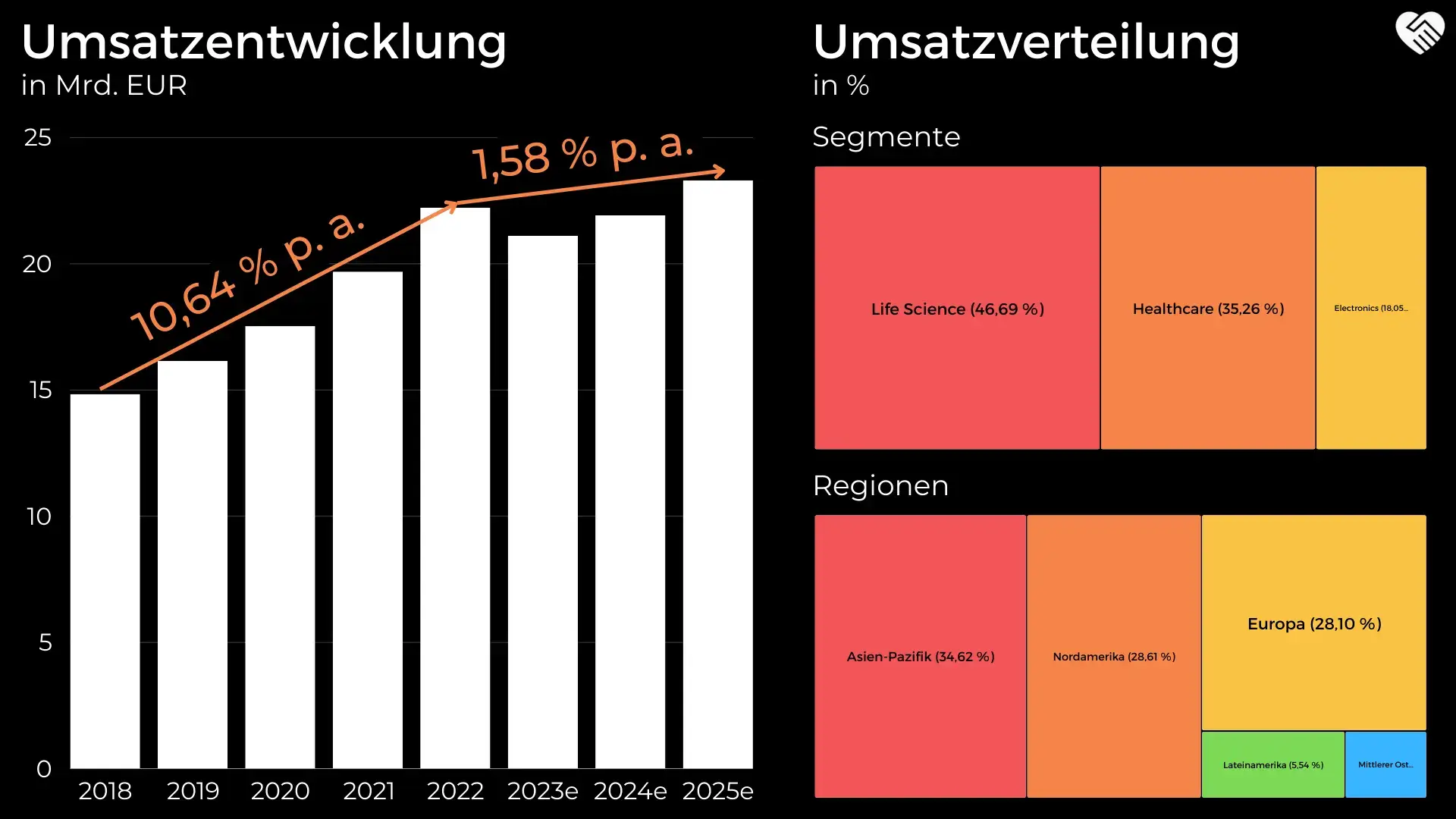

Umsatz

Entwicklung

Die langfristige Umsatzentwicklung von Merck ist durchaus beachtlich. Die Einnahmen sind nur selten rückläufig und meistens gelingt es dem Wissenschafts- und Technologieunternehmen, im Anschluss an einen Rückgang bereits nach zwei bis drei Jahren, neue Rekorderlöse zu generieren. Auch im von uns betrachteten Zeitraum ist das Umsatzwachstum als attraktiv zu bewerten: In 2022 ist es Merck erstmals gelungen, mehr als 20,00 Mrd. EUR einzunehmen. Seit 2018 beläuft sich das durchschnittliche Wachstum dementsprechend auf 10,64 % pro Jahr. Als wichtiger Treiber dieser Entwicklung ist COVID-19 zu nennen, denn im Rahmen des Life-Science-Segments belieferte Merck zahlreiche Unternehmen mit Ausrüstung für die Forschung an einem Impfstoff oder die Herstellung von Tests.

Genau dieses Geschäft ist jedoch auch für den Umsatzrückgang im laufenden Geschäftsjahr verantwortlich. Denn die Corona-Pandemie ist offiziell Geschichte und die Nachfrage nach geeigneter Ausrüstung entsprechend rückläufig. Dementsprechend erwarten sowohl die Unternehmensführung als auch die Analysten, dass die Umsätze von Merck in diesem „Übergangsjahr“ leicht schrumpfen werden.

Allerdings soll der deutsche Konzern bereits im kommenden Geschäftsjahr auf den Wachstumspfad zurückkehren. Zumindest hat Merck diese Erwartung auf dem Kapitalmarkttag dieses Jahr bekanntgegeben. Auch in 2025 und darüber hinaus soll das Wachstum anhalten. Für die verschiedenen Geschäftsbereiche erwartet der Vorstand folgende durchschnittliche Anstiege:

- Life Science: 7,00 % bis 10,00 %

- Healthcare: mittlerer einstelliger Prozentbereich

- Electronics: 3,00 % bis 6,00 %

Nichtsdestotrotz beläuft sich das antizipierte Wachstum bis 2025 wegen der hohen Ausgangsbasis auf lediglich 1,58 % pro Jahr.

Umsatzverteilung nach Segmenten

Seit dem Geschäftsjahr 2015 untergliedert Merck das operative Geschäft in die drei Segmente, welche wir im Abschnitt zum Geschäftsmodell vorgestellt haben. In diesem Zeitraum entwickelte sich insbesondere die Life-Science-Sparte sehr positiv und wuchs zum wichtigsten Geschäftsbereich heran. Der Umsatzanteil konnte auch innerhalb der letzten fünf Jahre von 41,69 % auf 46,69 % fortlaufend ausgebaut werden.

Obwohl Merck auch im Rahmen des Healthcare-Segments in 2022 einen neuen Umsatzrekord vorweisen konnte, entwickelten sich die Erlöse zuletzt eher träge und im Vergleich zur Konzernebene mit einer unterdurchschnittlichen Dynamik. Dies spiegelt sich in der Entwicklung des Umsatzanteils wider: Dieser ist seit 2018 von 42,10 % auf 35,26 % im vergangenen Geschäftsjahr geschrumpft.

Die Einnahmen im Electronics-Segment entwickelten sich zuletzt hingegen vergleichsweise positiv. So ist es Merck gelungen, mit den entsprechenden Lösungen zwischen 2018 und 2022 einen Umsatzrekord nach dem anderen zu erwirtschaften. Dementsprechend ist der Anteil an den gesamten Erlösen von 16,22 % auf 18,05 % angewachsen.

Umsatzverteilung nach Regionen

Aktuell vertreibt Merck Produkte in 66 Ländern auf der ganzen Welt. Die derzeit höchste Relevanz für das Wissenschafts- und Technologieunternehmen besitzt der asiatisch-pazifische Wirtschaftsraum. Denn China, Japan und Co. stellen wichtige Absatzmärkte innerhalb der Life-Science- und Healthcare-Segmente dar. Allerdings ist in erster Linie der Geschäftsbereich Electronics für den hohen Umsatzanteil verantwortlich, da die Kunden der Halbleitersparte in erster Linie aus Taiwan und Südkorea stammen. Folglich belief sich der Umsatzanteil zuletzt auf 34,62 %.

Nicht zu vernachlässigen sind außerdem die Absatzmärkte Nordamerika und Europa, welche im vergangenen Geschäftsjahr für jeweils ca. 28,00 % der gesamten Einnahmen von Merck verantwortlich waren. Hier sind insbesondere die USA, die Schweiz sowie Deutschland als Heimatland von Merck als wichtige nationale Einzelmärkte hervorzuheben.

An vierter und fünfter Stelle folgen Lateinamerika sowie der Mittlere Osten und Afrika mit Umsatzanteilen im mittleren bis niedrigen einstelligen Bereich. Während sich die Erlöse in den spanisch- und portugiesischsprachigen Ländern Amerikas in den vergangenen Geschäftsjahren im Kontrast zum Konzerndurchschnitt uneinheitlich entwickelten, konnte Merck im Mittleren Osten sowie Afrika insbesondere im vergangenen Jahr ein recht hohes Wachstum verbuchen, sodass der Umsatzanteil tendenziell ansteigt.

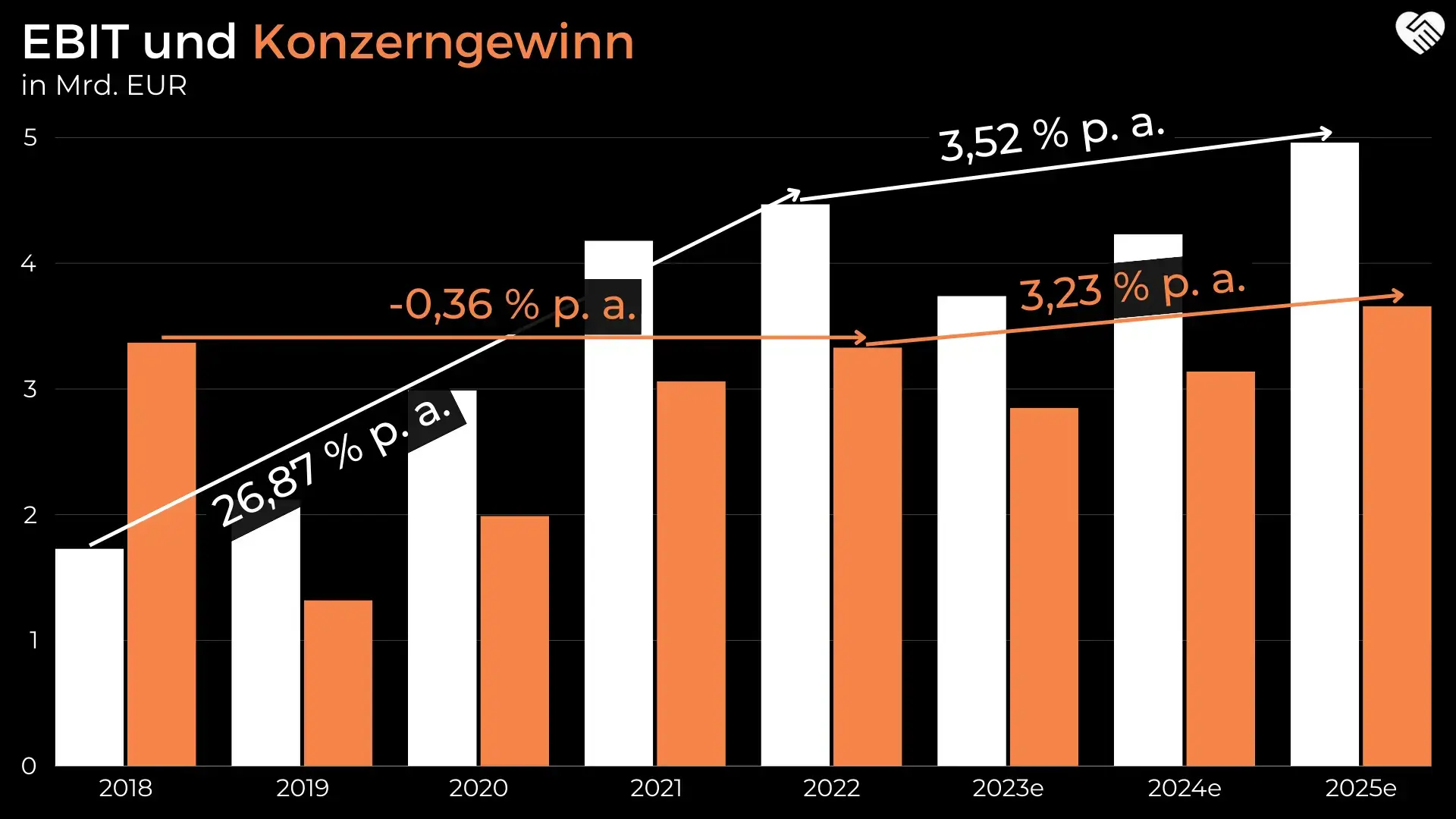

EBIT und Konzerngewinn

Betrachtet man die historische Entwicklung der operativen Ergebnisse und Konzerngewinne von Merck, sticht das Geschäftsjahr 2018 unmittelbar hervor. Denn während das Unternehmen ein EBIT i. H. v. 1,73 Mrd. EUR erwirtschaftete, belief sich das Nettoergebnis auf 3,37 Mrd. EUR. Dies ist auf eine Veräußerung des Consumer-Health-Geschäfts zurückzuführen, welches sich mit dem Verkauf von nicht-verschreibungspflichtigen Medikamenten befasste. Abgesehen von diesem Sondereffekt entwickelten sich beide Kennzahlen im Gleichschritt zueinander.

Während das historische Wachstum der Konzerngewinne aufgrund der hohen Ausgangsbasis keine Aussagekraft besitzt, steht beim EBIT mit 26,87 % ein im Vergleich zu den Umsätzen überproportionales Wachstum zu Buche. Der überwiegende Anteil dieser Entwicklung ist mit dem starken Umsatzanstieg im Zuge der Corona-Pandemie zu begründen, welcher ein nur unterdurchschittliches Wachstum der operativen Aufwendungen wie Marketing oder Forschung und Entwicklung zur Folge hatte.

Die Analysten erwarten derzeit, dass sich die vergangene Entwicklung eines überdurchschnittlichen Gewinnwachstums auch bis 2025 fortsetzen wird, wenn auch in einem geringeren Umfang. Den vorliegenden Prognosen entsprechend wird Merck in 2025 mit 4,96 Mrd. EUR neue Rekordgewinne (EBIT) erwirtschaften können, sodass sich ein erwarteter Anstieg von durchschnittlich 3,52 % errechnen lässt.

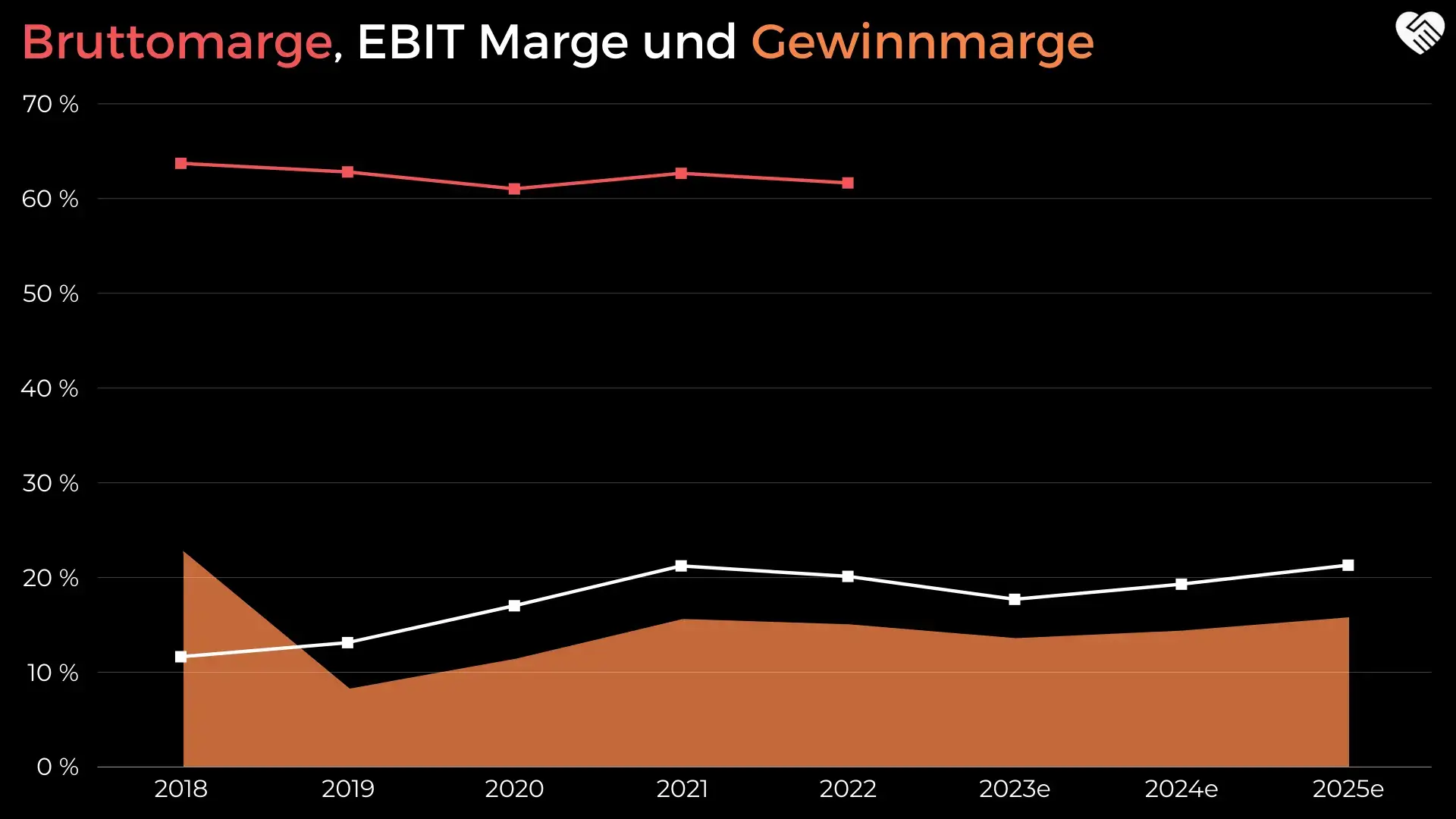

Margen

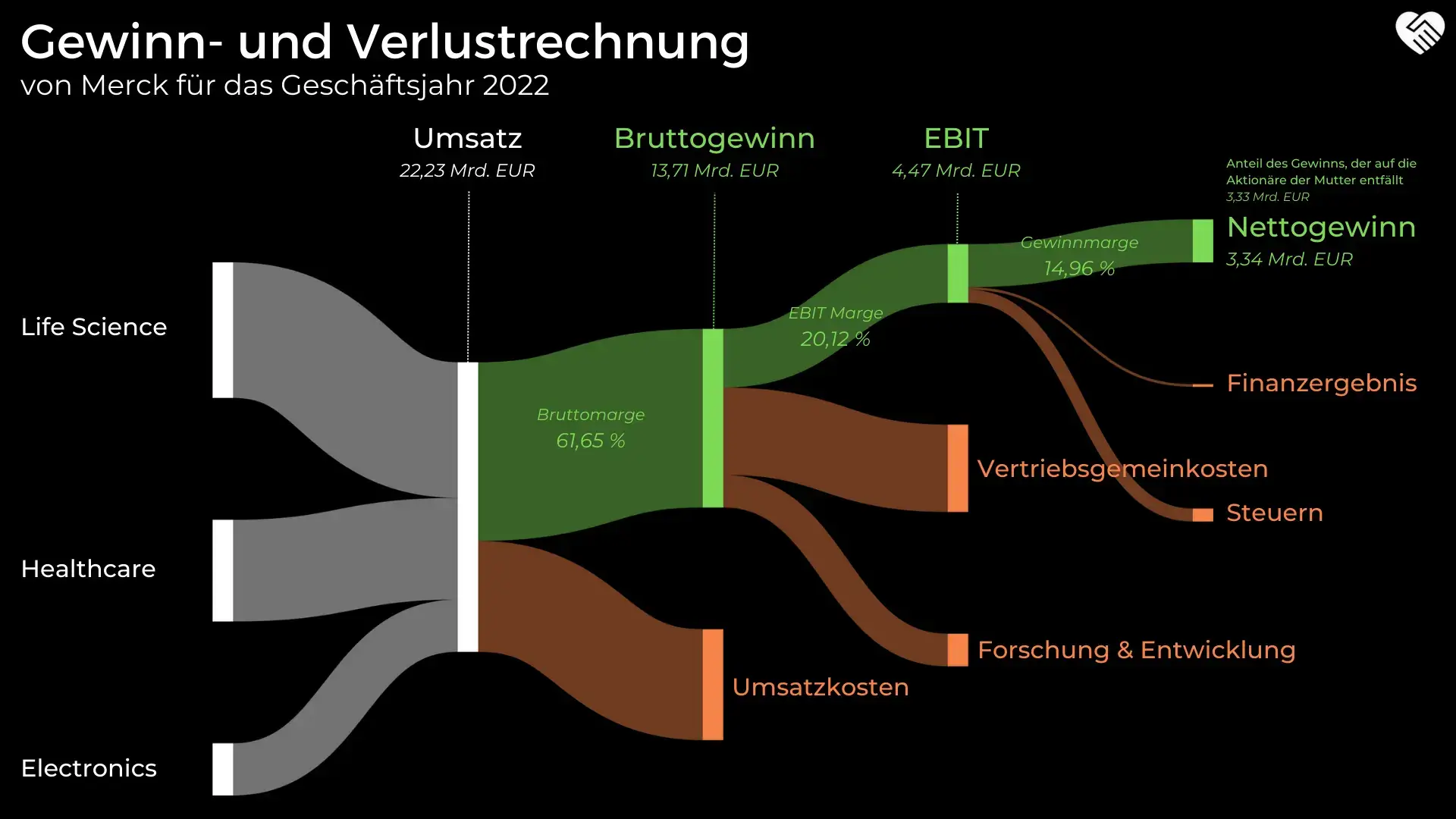

Die Umsatzkosten stellen den größten Belastungsfaktor in der Gewinn- und Verlustrechnung von Merck dar. Um Produkte herstellen zu können, muss Merck verschiedene Rohmaterialien einkaufen, Mitarbeiter in der Produktion bezahlen sowie Energiekosten tragen. Zieht man die Umsatzkosten von den Erlösen ab, ergibt sich für die letzten vier Quartale eine Bruttomarge i. H. v. 60,07 %.

Darüber hinaus wendet Merck für Marketing und Vertrieb sowie für die Forschung und Entwicklung hohe Geldsummen auf. Nichtsdestotrotz konnten die Ergebnisse aus den beschriebenen Gründen zuletzt stärker als die Umsätze gesteigert werden, was sich in den Gewinnspannen widerspiegelt. So konnte die EBIT Marge zwischen 2018 und 2022 von 11,64 % auf 20,12 % fast verdoppelt werden.

Analog zum Umsatzrückgang im laufenden Geschäftsjahr ist auch mit einem vorübergehenden Einbruch der Profitabilität von Merck zu rechnen. Die Unternehmensführung und die Analysten erwarten derzeit nicht, dass das Minus bei den Umsätzen durch entsprechende Kosteneinsparungen kompensiert werden kann. Folglich belaufen sich die Prognosen für die EBIT Marge in 2023 auf nur 17,70 %. Allerdings sind in 2025 mit 21,30 % bereits neue Bestwerte zu erwarten. Im Vergleich zur Peer Group sind die Gewinnspannen von Merck als durchschnittlich zu bewerten.

Gewinn- und Verlustrechnung

In der folgenden Abbildung ist die Gewinn- und Verlustrechnung von Merck dargestellt. Diese dient als Zusammenfassung der Erkenntnisse aus den vorherigen Kapiteln.

Dividendenpolitik und Aktienrückkäufe

Angaben der Geschäftsberichte entsprechend verfolgt Merck eine „nachhaltige Dividendenpolitik“. Darunter versteht die Unternehmensführung eine stabile Entwicklung der Ausschüttungen – vorausgesetzt das wirtschaftliche Umfeld lässt dies zu. Diese Politik spiegelt sich in der historischen Entwicklung der Dividenden wider: Nachdem Merck im Zuge der Finanzkrise eine Kürzung von 0,75 EUR auf 0,50 EUR je Aktie beschlossen hatte, wurden die Gewinnbeteiligungen stets erhöht oder zumindest nicht gesenkt.

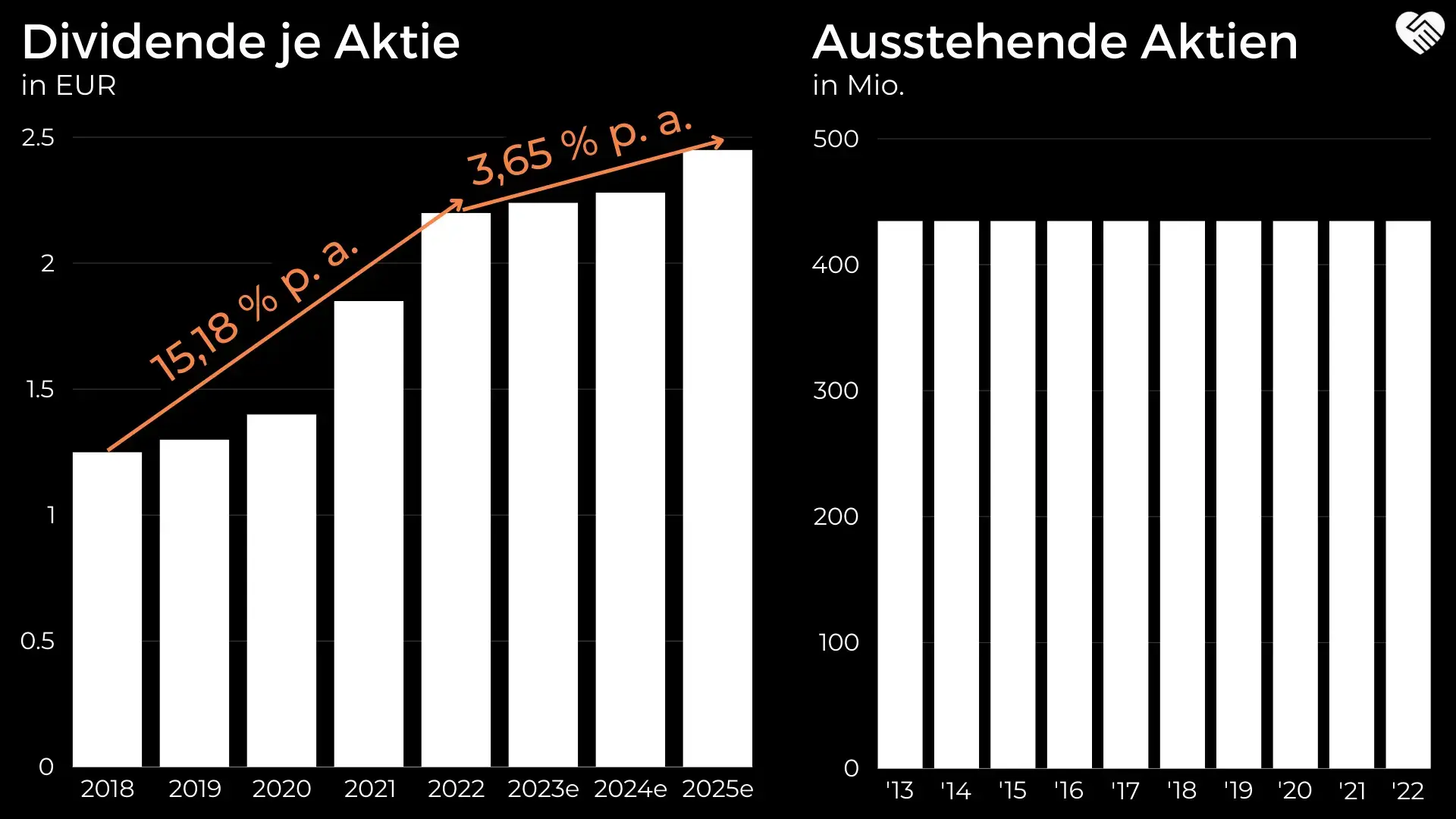

Seit 2018 wurden die Dividenden analog zum attraktiven Gewinnwachstum von 1,25 EUR auf 2,20 EUR gesteigert, was einem durchschnittlichen Wachstum von 15,18 % entspricht. Die Dividendenrendite beläuft sich aktuell auf 1,55 % bei einer Ausschüttungsquote von 28,76 %. Allerdings sind die Analysten derzeit vorsichtig, was die zukünftige Entwicklung der Ausschüttungen betrifft. Bis 2025 erwarten sie aktuell einen Anstieg um lediglich 3,65 % pro Jahr auf 2,45 EUR.

Zu Aktienrückkäufen gibt es an dieser Stelle nicht viel zu sagen, denn sie spielen in der Kapitalallokation von Merck keine Rolle. Dementsprechend stagniert die Anzahl der ausstehenden Aktien seit mehr als zehn Jahren bei 434,79 Mio. Stück. Derzeit sieht es nicht so aus, als würde sich in naher Zukunft hieran etwas ändern.

Historische Kennzahlen

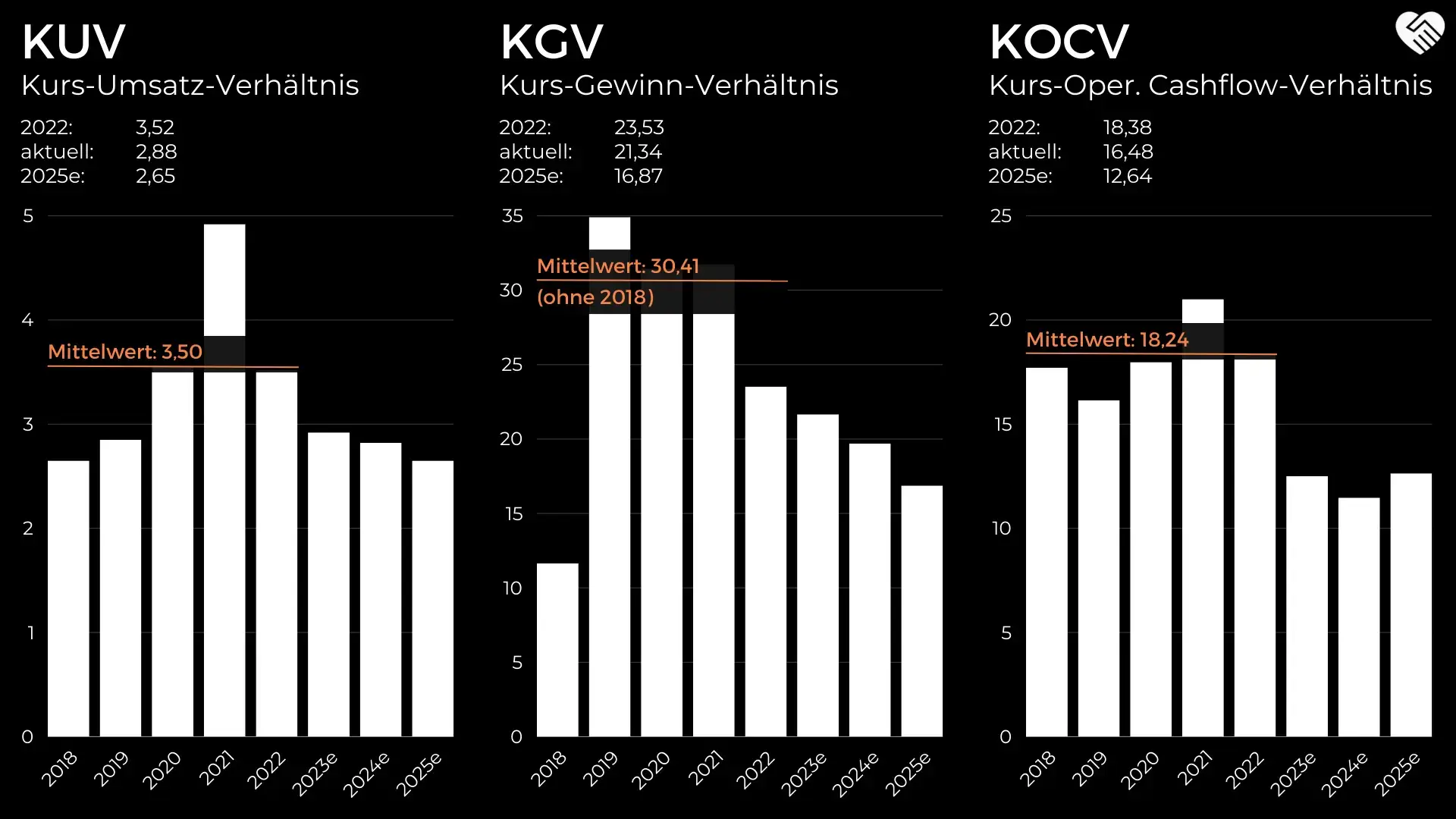

KUV

Zwischen 2018 und 2021 entwickelte sich die Aktie von Merck hervorragend und konnte unterm Strich mehr als eine Verdopplung vorweisen. Die Umsätze konnten derweil nur um das 1,33-fache gesteigert werden, wodurch das Kurs-Umsatz-Verhältnis von 2,65 auf 4,92 angestiegen ist. In 2022 sowie während des laufenden Geschäftsjahres konnte sich Merck der Korrektur des Gesamtmarktes nicht entziehen und büßte einen Großteil der Marktkapitalisierung ein. Folglich befindet sich das KUV derzeit bereits unterhalb des historischen Mittelwerts und könnte bis 2025 weiterhin schrumpfen.

KGV

Bei der historischen Entwicklung der Kurs-Gewinn-Verhältnisse von Merck ergibt sich eine Besonderheit. Aufgrund der beschriebenen Sondereffekte, welche in 2018 zu einem ungewöhnlich hohen Nettoergebnis führten, lässt sich für dieses Geschäftsjahr ein Wert von 11,65 ermitteln. Daher haben wir den historischen Mittelwert, welcher sich auf 30,41 beläuft, erst ab 2019 berechnet. Mit 21,34 liegt das Gewinnvielfache zum Zeitpunkt dieser Analyse deutlich tiefer und könnte bis 2025 auf 16,87 sinken.

KOCV

Trotz eines marginalen Rückgangs im vergangenen Geschäftsjahr ist es Merck gelungen, die operativen Cashflows in den vergangenen fünf Geschäftsjahren ungefähr zu verdoppeln. Folglich lässt sich beim Kurs-Cashflow-Verhältnis kein eindeutiger Trend erkennen. Eher schwankte die Bewertungskennzahl um den historischen Durchschnitt i. H. v. 18,24. Während sich ein aktuelles KOCV von 16,48 ergibt, ist anhand der vorliegenden Analystenschätzungen bis 2025 ein Rückgang auf 12,64 zu erwarten.

Einordnung nach Peter Lynch

In den vergangenen Jahren und Jahrzehnten sind die Umsätze und Gewinne von Merck vergleichsweise stetig angestiegen. Auch im von uns betrachteten Zeitraum steht mit 10,64 % pro Jahr ein attraktiver Zuwachs zu Buche. Im laufenden Geschäftsjahr wird das Wissenschafts- und Technologieunternehmen aus den genannten Gründen zwar stagnierende bis leicht sinkende fundamentale Kennzahlen verbuchen müssen, jedoch erwartet das Management bereits ab 2024 eine Rückkehr zum Wachstum. Dementsprechend haben wir uns trotz der vorliegenden Prognosen für eine Einordnung als Average Grower entschieden.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenFundamentales Wir Lieben Aktien-Rating

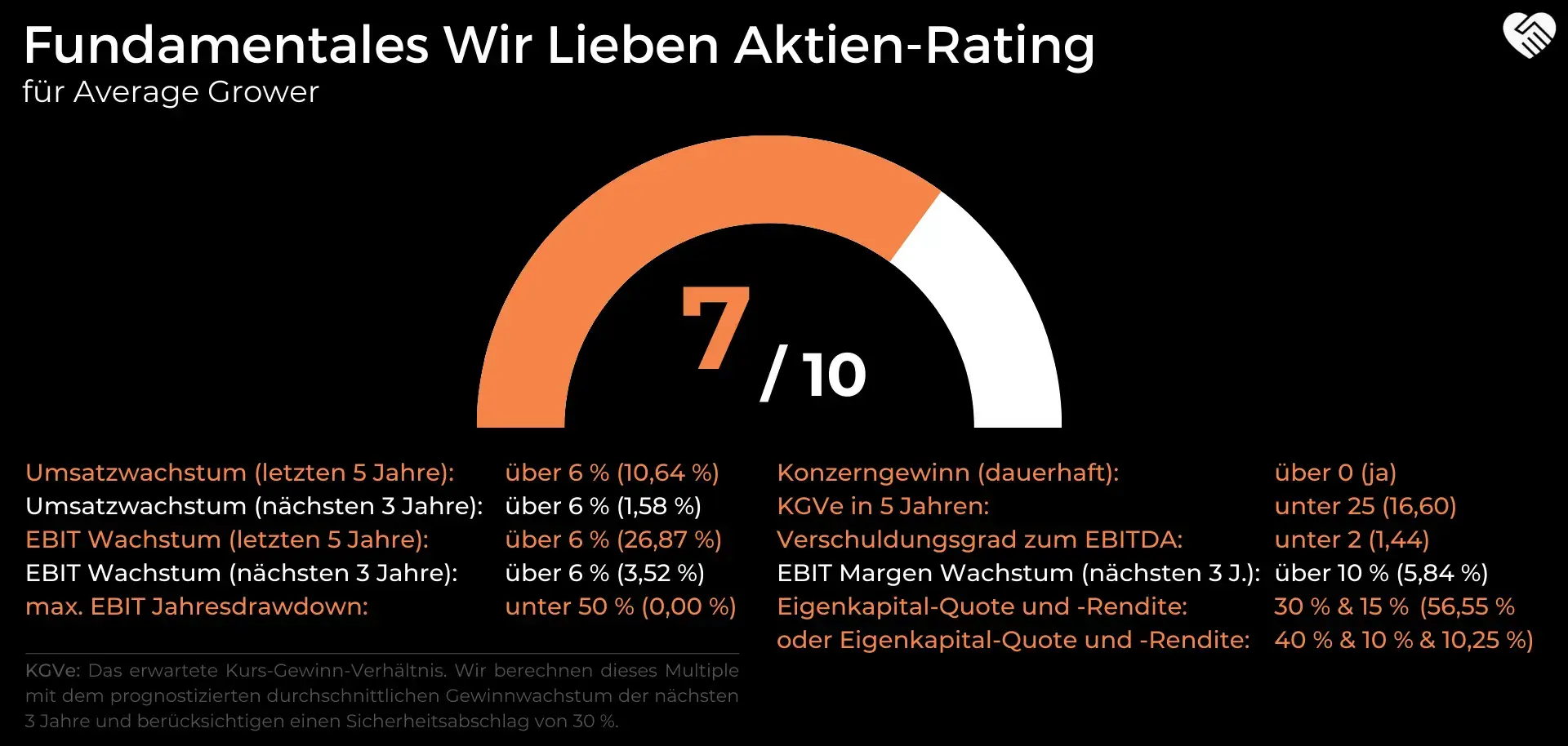

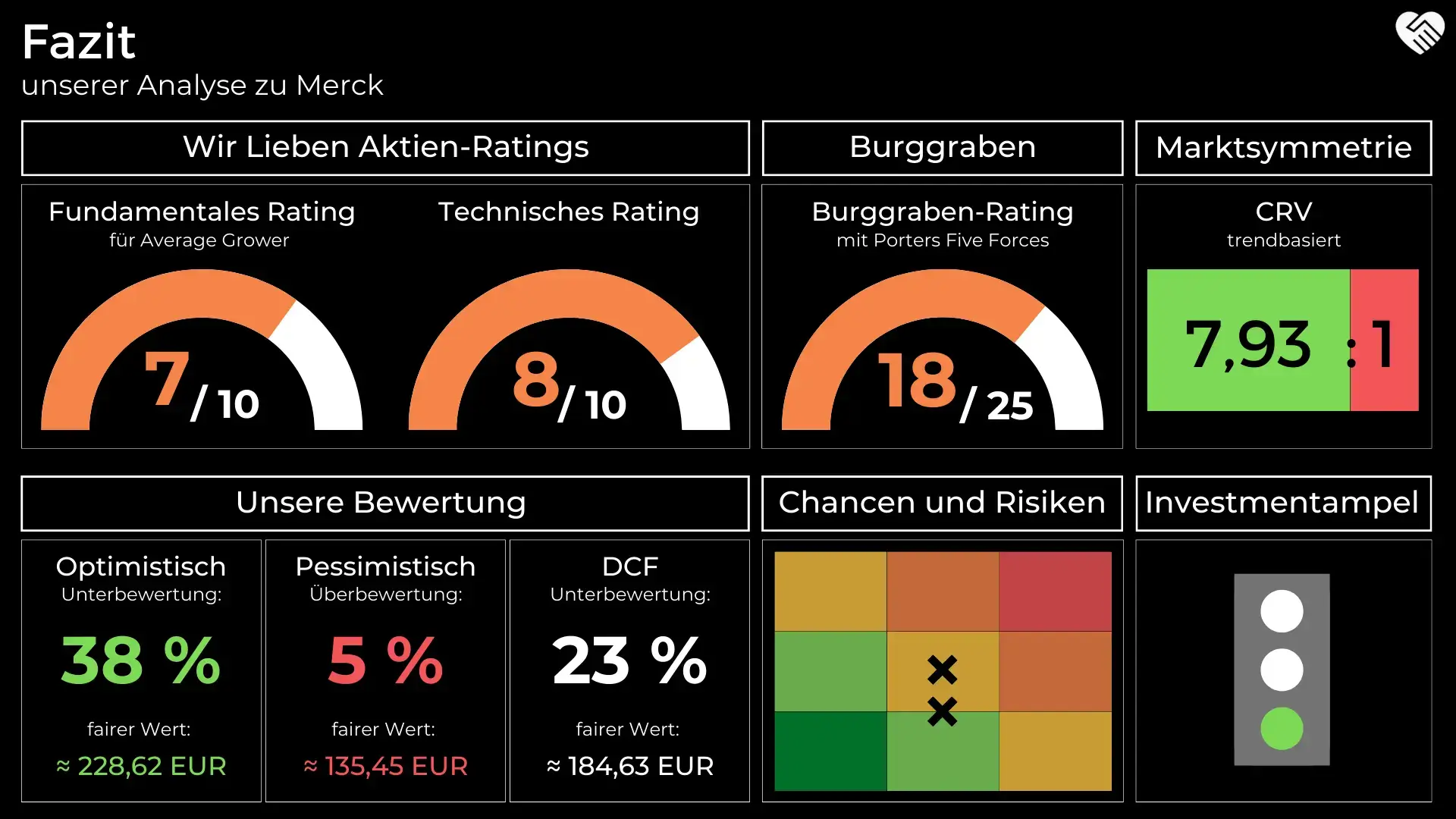

Zum Zeitpunkt dieser Analyse erfüllt Merck 7 von 10 Kriterien unseres fundamentalen Wir Lieben Aktien-Ratings und erreicht dementsprechend ein eher positives Ergebnis. Zum Punktabzug führen lediglich die schwachen Wachstumsaussichten bis 2025, welche im einstelligen Bereich liegen und sich deutlich unterhalb unserer Schwellenwerte befinden. Alle anderen Anforderungen hinsichtlich des historischen Wachstums, der Gewinnstabilität, der Bewertung anhand des erwarteten KGVs sowie der Verschuldung erfüllt Merck mit Leichtigkeit.

3. Konkurrenzvergleich und Branchenanalyse

Allgemeine Infos über die Branche

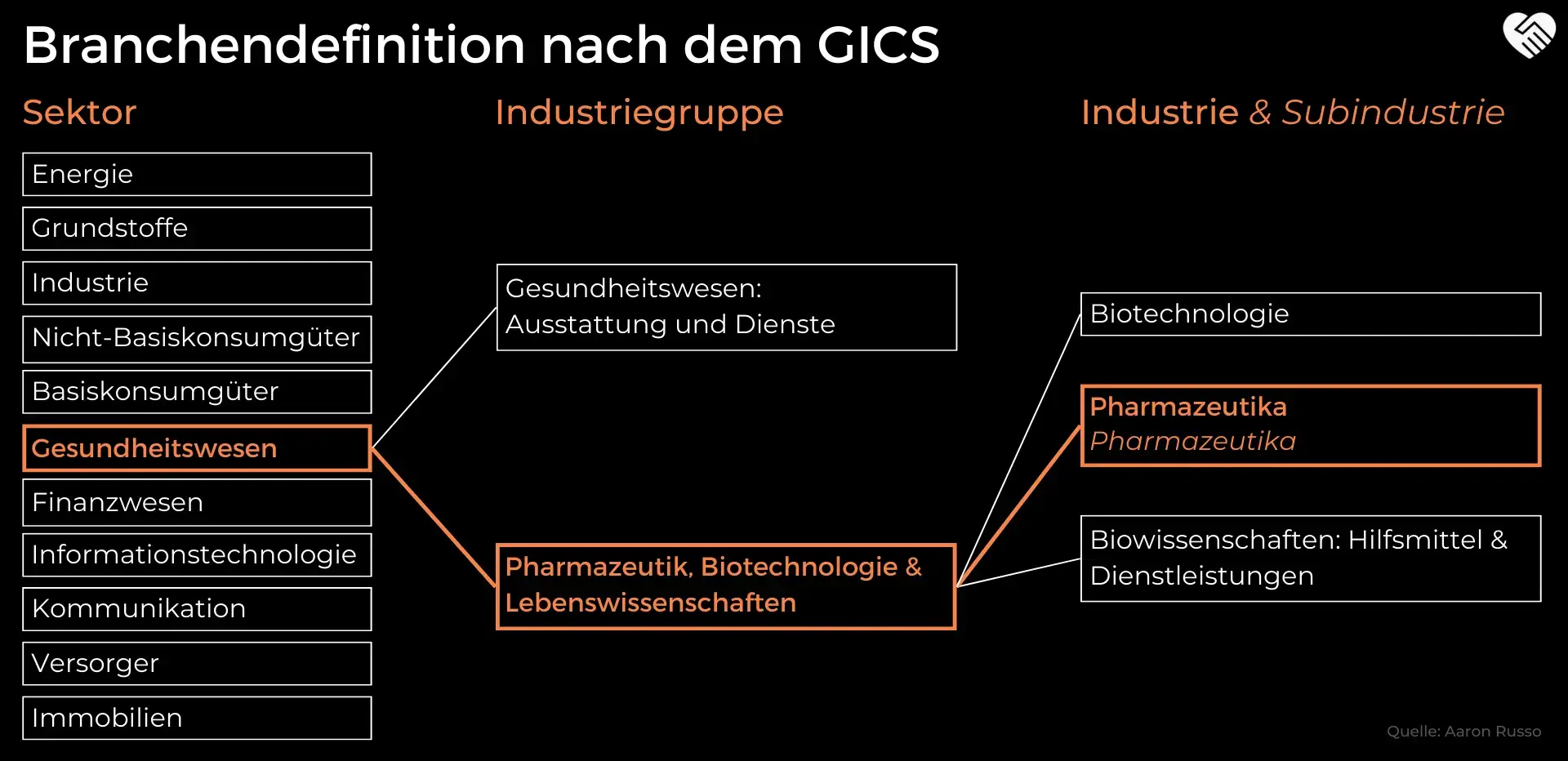

Einordnung nach dem GICS

Zur besseren Einordnung definieren wir zuerst die Branche, basierend auf der zentralen Geschäftstätigkeit des Unternehmens. Wir beziehen uns hierbei auf den Global Industry Classification Standard (kurz GICS), der zunächst den Sektor definiert, welcher sich wiederum in Industriegruppe, Industrie und Subindustrie unterteilen lässt.

Life-Science-Markt

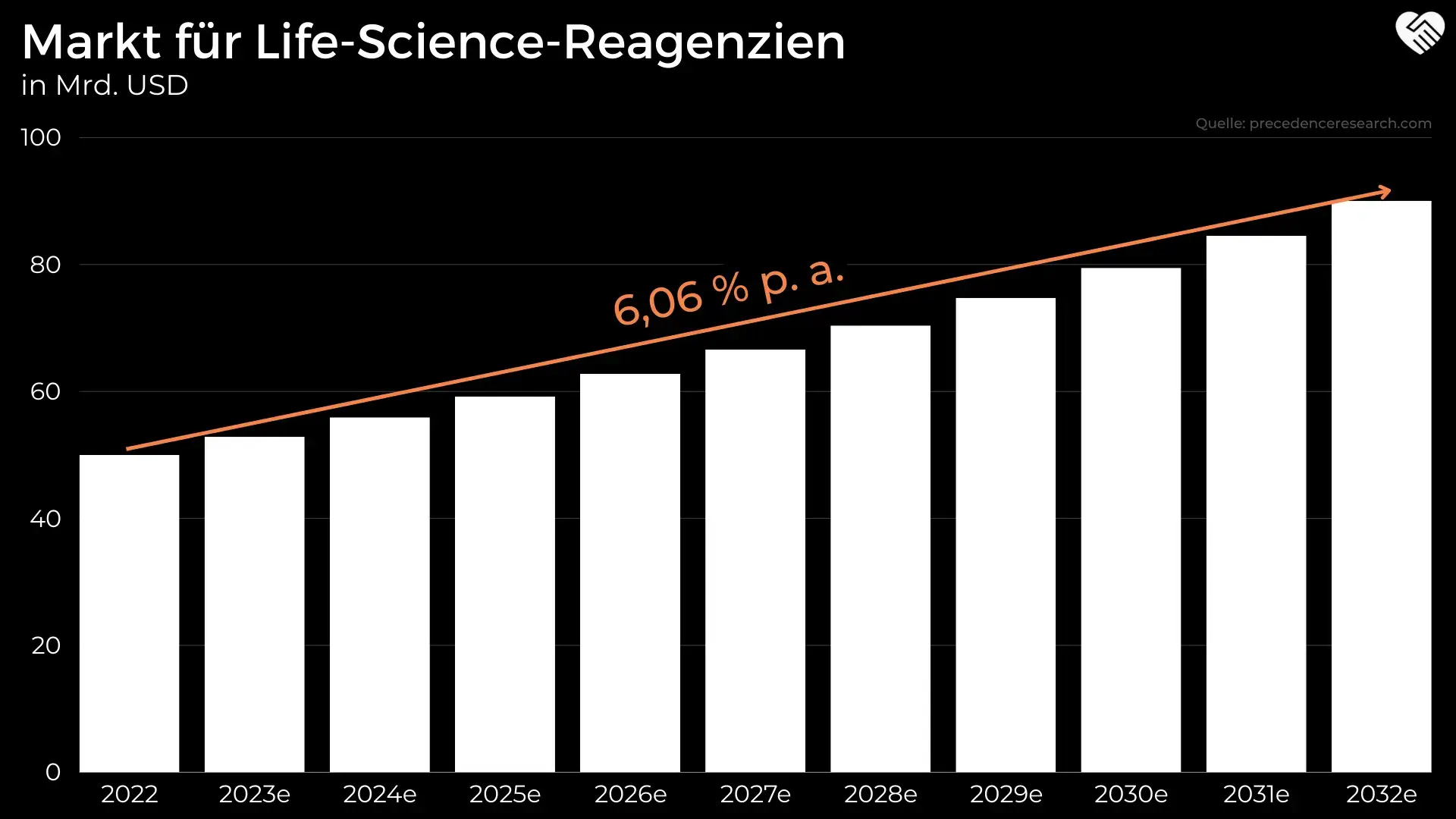

Marktgröße für Life-Science-Reagenzien

Im ersten Schritt der Branchenanalyse werfen wir einen Blick auf den Life-Science-Markt im Hinblick auf Merck. Zunächst betrachten wir hierzu die Entwicklung des Marktes für Life-Science-Reagenzien, der eine Vielzahl an Produkten vereint. Zwischen 2022 und 2032 soll der angesprochene Markt mit über 6,00 % p. a. wachsen und sich voraussichtlich Mitte der 2030er-Jahre der Marktgröße von 100,00 Mrd. USD annähern können.

Gerade weil der Aufwand für Forschung und Entwicklung in den kommenden Jahren weiter verstärkt werden soll, kommt dieses Wachstum zustande. In Laboren an bisher nur schwer heilbaren Krankheiten zu forschen, rückte insbesondere in den vergangenen Jahren immer weiter in den Mittelpunkt. Aufgrund des erhöhten Bedarfs nach Laborausrüstung wird auch Merck von diesem Trend profitieren können.

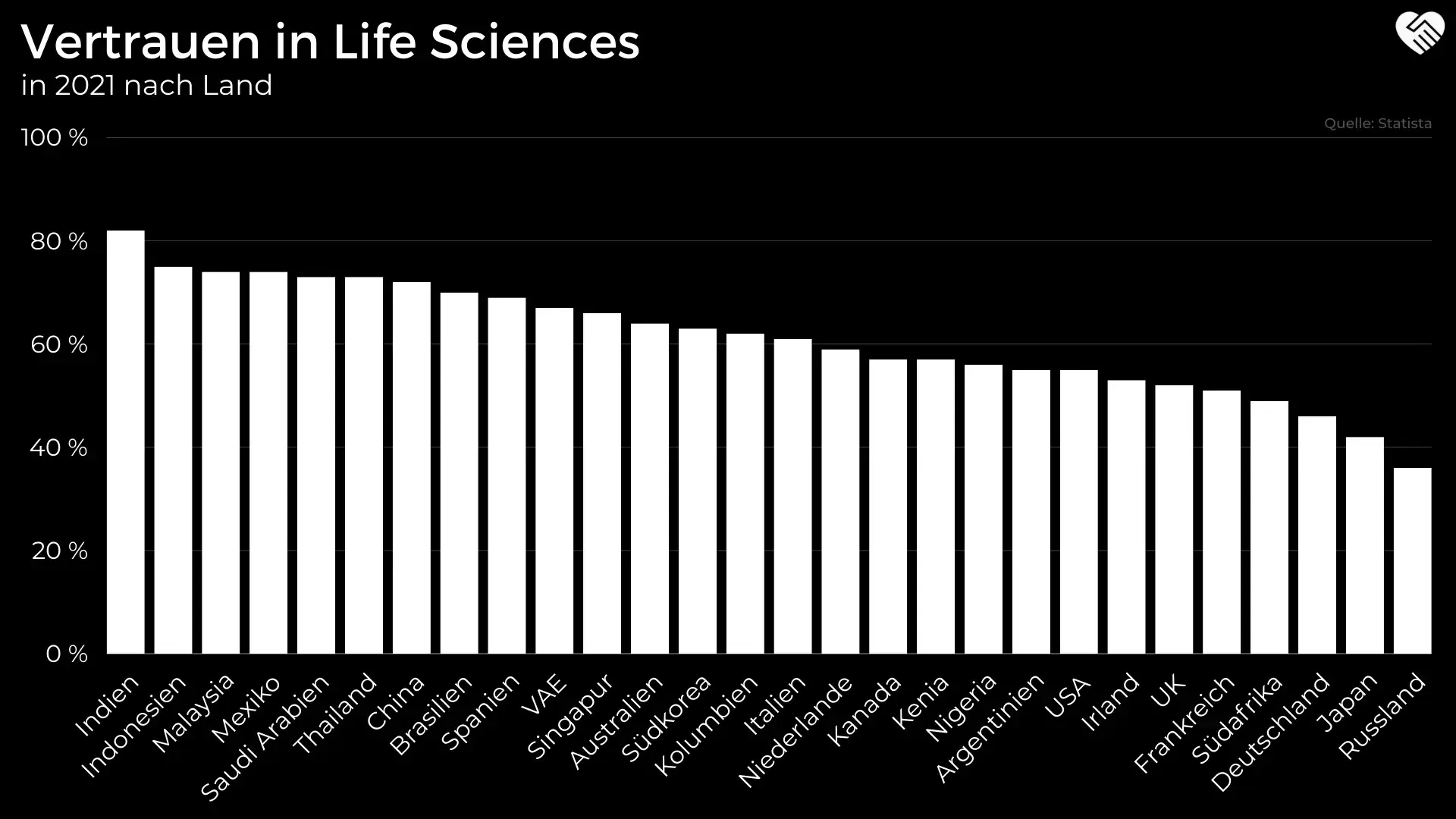

Vertrauen in Life Sciences nach Land

Beim Vertrauen in den Biowissenschafts- und Life-Science-Sektor gibt es regional gesehen sehr starke Unterschiede. Dennoch ist auch dieser Punkt für Merck wichtig, da es logischerweise eine entsprechende Korrelation mit der Marktattraktivität gibt. Laut einer Umfrage von über 30.000 Personen steht das Land Indien mit 82,00 % an oberster Stelle. Deutschland ist in dieser Hinsicht weit unten und kommt nur auf einen Wert von 46,00 %.

Die entsprechende Umfrage hat nicht nur Auswirkungen auf die Life-Science-Sparte des Unternehmens, sondern auch Einfluss auf die Pharmazie-Sparte von Merck, die wir in der Branchenanalyse ebenso noch beleuchten werden.

Pharmaindustrie

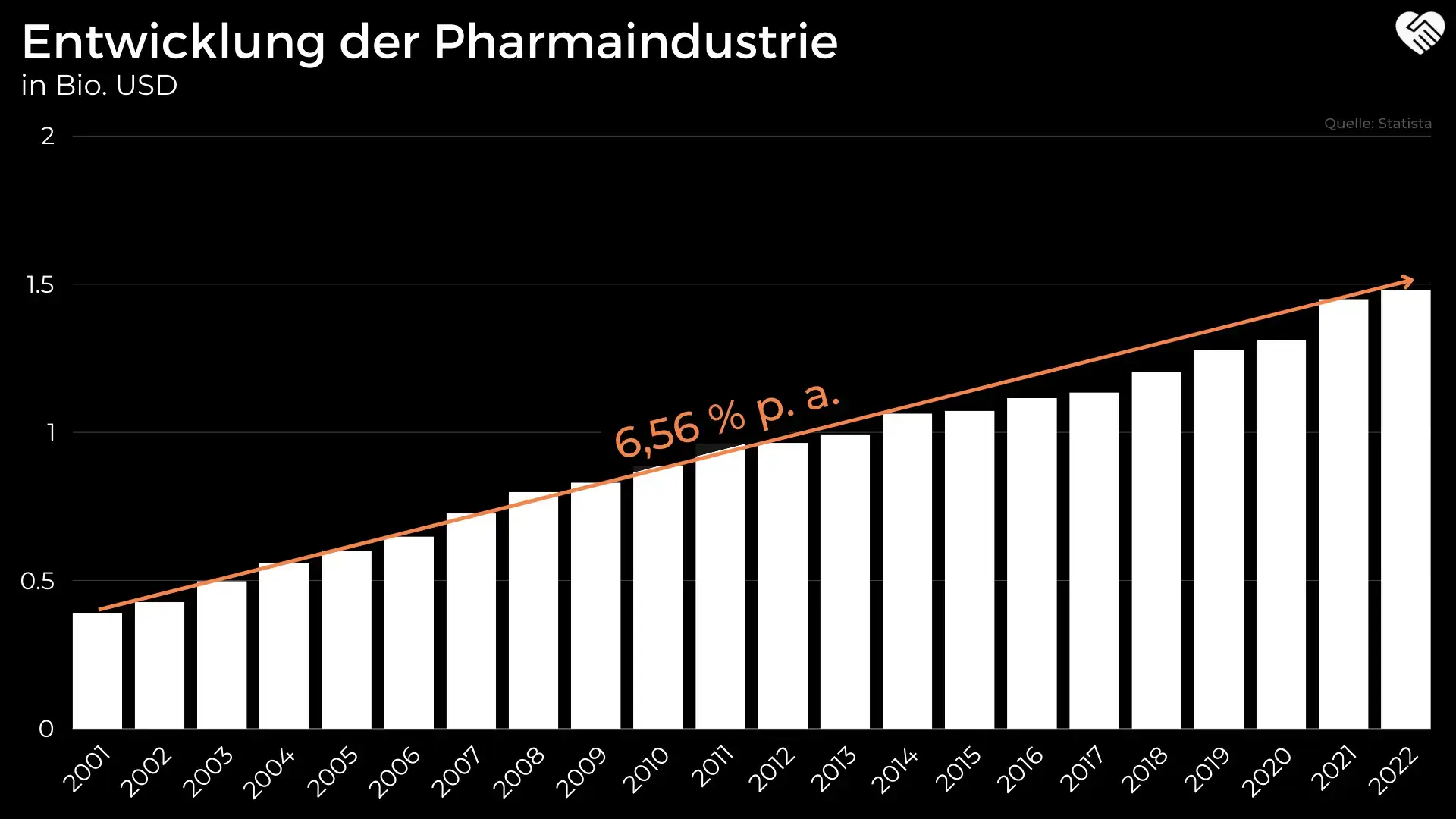

Weltweite Umsatzentwicklung

Bereits seit über zwei Jahrzehnten steigen die Umsätze des Pharmamarktes weltweit stark an. Seit 2001 ergibt sich insgesamt ein durchschnittliches Wachstum von 6,56 % pro Jahr.

Selbst alle Krisen (bspw. Finanzkrise 2008 oder Coronakrise 2020) gingen spurlos an der Branche vorbei, von letzterer konnte man sogar stark profitieren. Mittlerweile belaufen sich die Umsatzzahlen auf etwa 1,50 Bio. USD und der Wachstumstrend scheint sich fortzusetzen. Ein starker Wandel zeichnet sich aktuell im Hinblick auf die Entwicklung einiger Länder ab. Gerade Schwellenländer schaffen es, eine immer bessere medizinische Versorgung bereitzustellen, aber auch in Industrieländern steigen die Ausgaben im Gesundheitssystem weiter an. Dieser Thematik werden wir gleich noch einen eigenen Abschnitt widmen, da er auch für Merck wichtig ist.

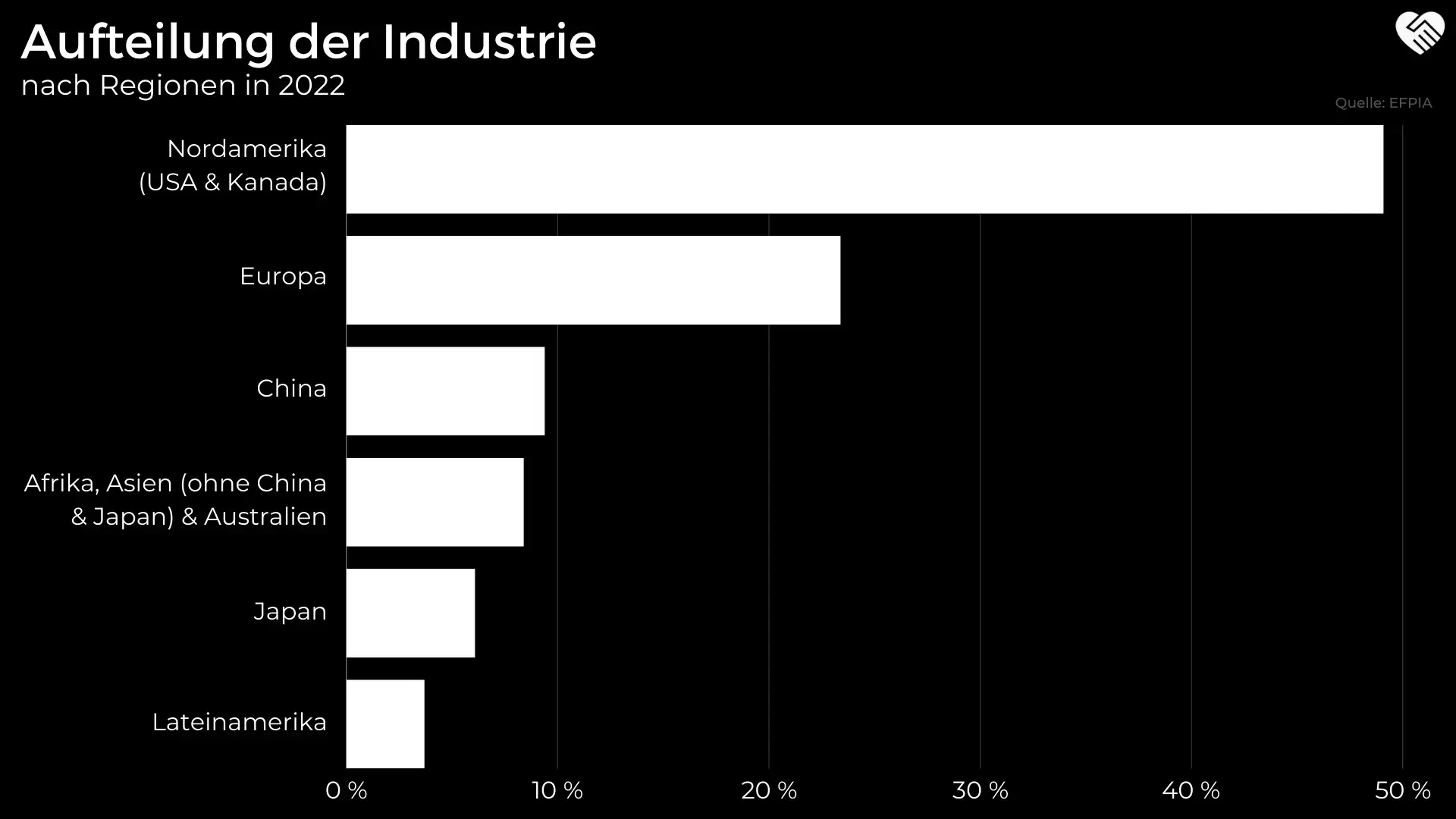

Umsatzverteilung nach Regionen

Nach wie vor ist der Kontinent Nordamerika sehr bestimmend im Hinblick auf die Umsatzanteile bei Pharmaumsätzen. Etwa 50,00 % sind auf den angesprochenen Raum zurückzuführen, auch bei Merck ist dies eine entscheidende Region und nimmt etwa 30,00 % des Gesamtumsatzes ein.

Obwohl dies auf den ersten Blick nicht so erscheinen mag, ist auch die Stärke von China sowie Japan zu berücksichtigen. Zwar nehmen die genannten Länder nur 15,00 % des Gesamtmarktes ein, sind allerdings die beiden einzigen alleinstehenden Länder der Grafik und werden ausschließlich mit anderen Wirtschaftsräumen verglichen. Merck hat hier den umsatzstärksten Raum und generiert etwa 35,00 % der Umsätze dort. Auch weiterhin sollen die Märkte hier steigen, laut aktuellen Prognosen ist in dieser Hinsicht allerdings Lateinamerika führende Region.

Unternehmensumfelder

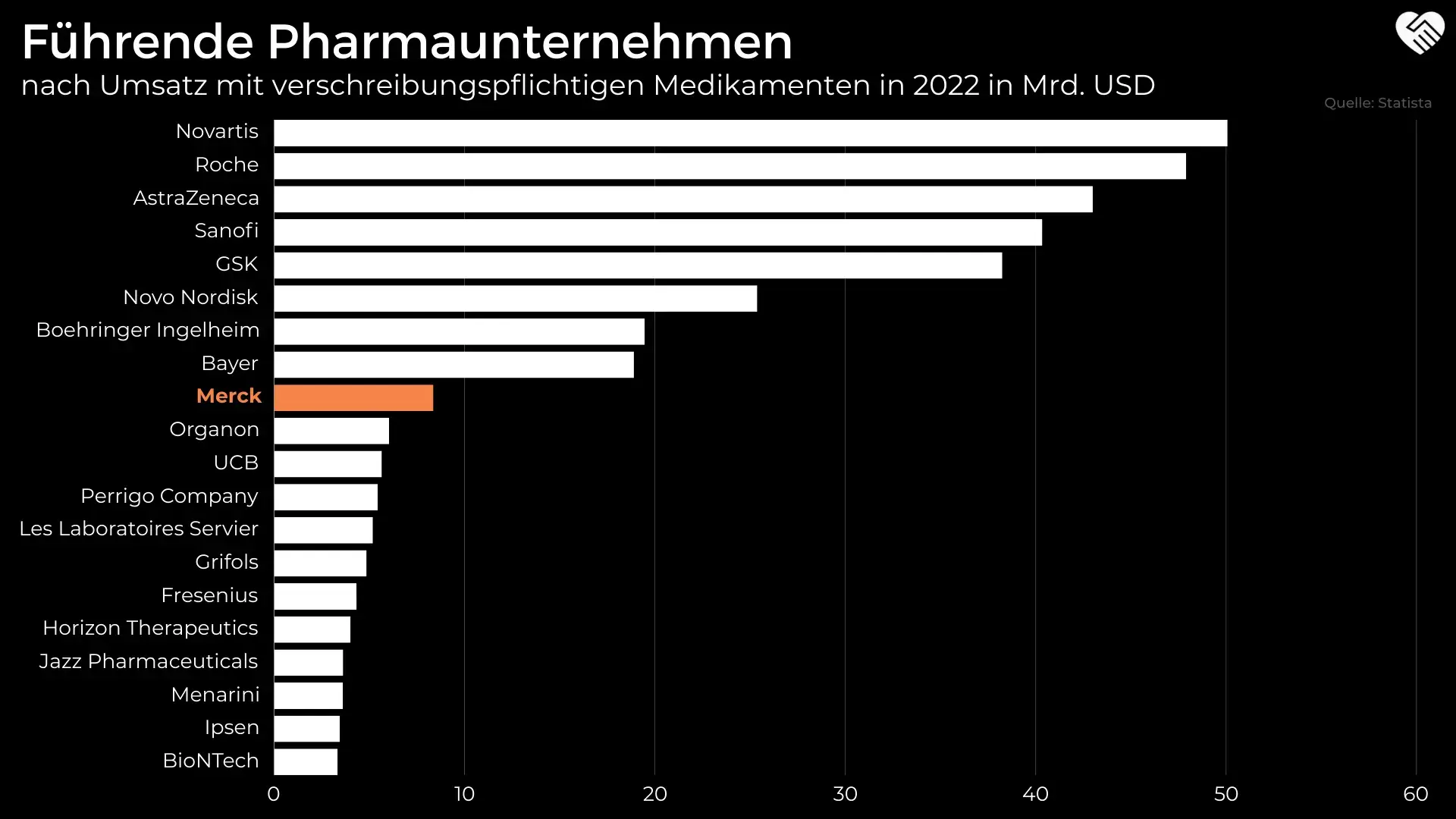

Rx-Umsätze von Unternehmen im Vergleich

Merck lag im Jahr 2022 auf dem neunten Platz, wenn es um die reinen Umsätze mit rezeptpflichtigen Medikamenten geht. Mit einem Wert von unter 9,00 Mrd. USD liegt man weit hinter führenden Konzernen wie Novartis aus der Schweiz oder Novo Nordisk aus Dänemark. Dafür ist Merck allerdings vom Geschäftsmodell her ganz anders strukturiert und hat mit dem bereits vorgestellten Life-Science-Bereich eine weitere sehr starke Sparte. Ebenso besitzt der Konzern eine sehr starke Präsenz im Raum Asien, die in der Form nur bei wenigen Konkurrenten vorzufinden ist.

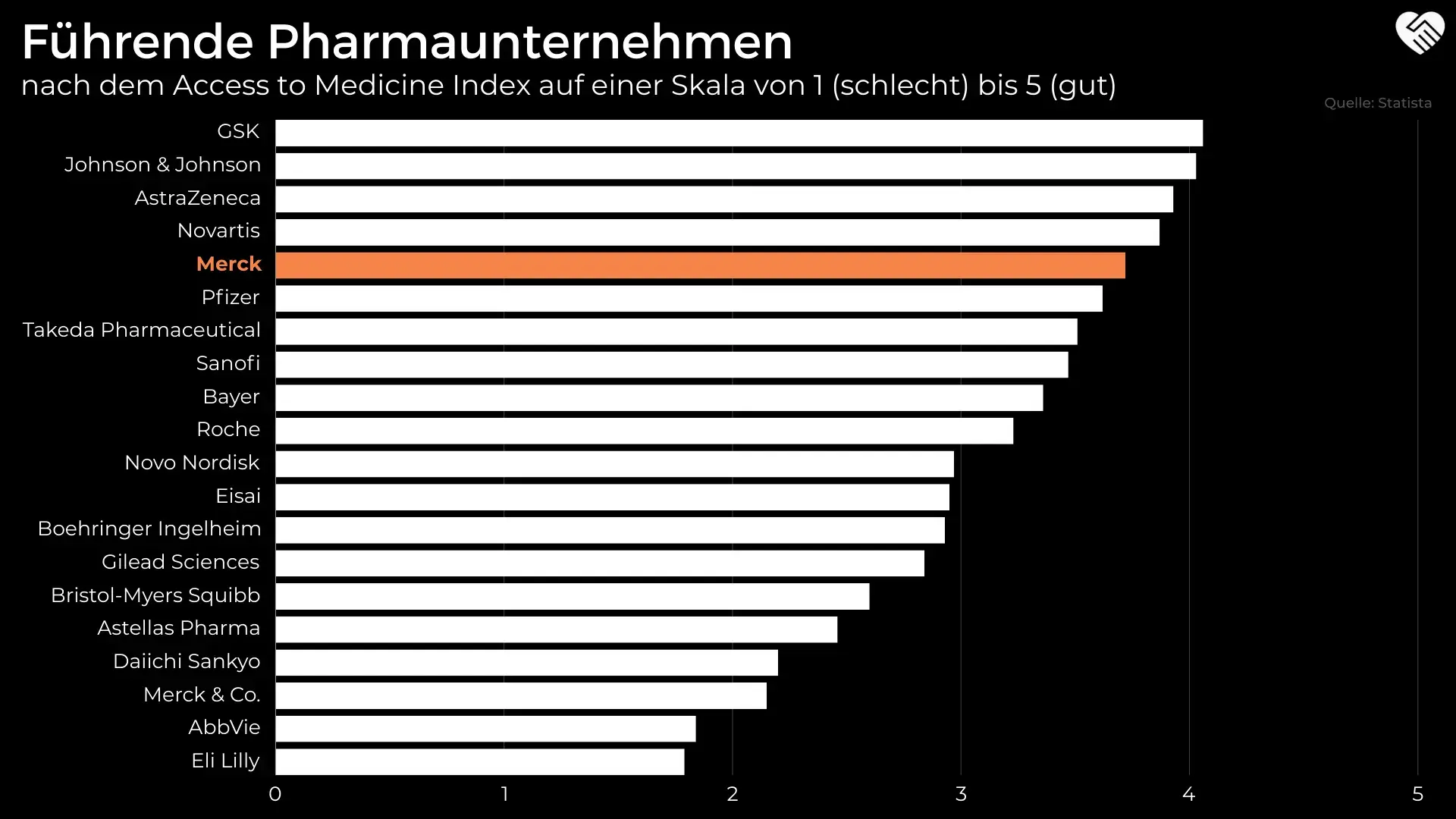

Access to Medicine Index

Der Zugang zu einer guten medizinischen Versorgung hängt maßgeblich vom Entwicklungsstand der einzelnen Länder ab. Staaten, deren medizinische Infrastruktur nicht auf einem guten Stand ist, haben es schwer, den Einwohnern eine entsprechende medizinische Versorgung zu gewährleisten. Meist ist hier der Zugang zu teils überlebensnotwendigen Medikamenten sehr eingeschränkt möglich. Im Folgenden zeigen wir das Ranking gemessen an dem Access to Medicine Index. Dies ist eine unabhängige Initiative, die die 20 größten Pharmaunternehmen der Welt nach ihren Bemühungen bewertet, deren Produkte in Entwicklungsländern verfügbarer, erschwinglicher und zugänglicher zu machen. Hierbei werden ebenso Richtlinien und Praktiken hervorgehoben, die den Zugang zu Medikamenten entweder erleichtern oder behindern. Die Skala reicht hierbei von 1 bis 5.

Merck konnte hier den fünften Platz belegen und machte damit im Vergleich zu 2021 ganze acht Plätze gut. Das Unternehmen aus Deutschland kommt hierbei auf eine Punktzahl von 3,72, deren Zusammensetzung gerade auf den Aspekt der Produktlieferungen zurückzuführen ist. Auch um entsprechende Forschungs- und Entwicklungsbemühungen ist man allerdings bestrebt.

Überblick über die Konkurrenz

Kennzahlen

In folgender Tabelle vergleichen wir die Konkurrenten von Merck anhand der Kennzahlen.

Unternehmen | Merck | Thermo Fisher Scientific | Johnson & Johnson | Sanofi |

|---|---|---|---|---|

WKN/ISIN | 659990/DE0006599905 | 857209/US8835561023 | 853260/US4781601046 | 920657/FR0000120578 |

Mitarbeiter | 64.232 | 130.000 | 152.700 | 91.573 |

Marktkapitalisierung | 61,74 Mrd. EUR | 189,23 Mrd. USD | 371,73 Mrd. USD | 107,94 Mrd. EUR |

Umsatz | 21,43 Mrd. EUR | 43,42 Mrd. USD | 98,66 Mrd. USD | 42,88 Mrd. EUR |

Umsatzwachstum (letzten 5 Jahre) | 10,64 % p. a. | 16,53 % p. a. | 3,90 % p. a. | 5,69 % p. a. |

Umsatzwachstum (nächsten 3 Jahre) | 1,58 % p. a. | 0,74 % p. a. | -1,66 % p. a. | 3,62 % p. a. |

Bruttomarge | 60,07 % | 39,87 % | 67,23 % | 74,12 % |

EBIT Marge | 18,09 % | 15,81 % | 26,68 % | 22,11 % |

KUV | 2,88 | 4,36 | 3,77 | 2,52 |

KGV | 21,34 | 31,85 | 29,47 | 14,56 |

Dividendenrendite | 1,55 % | 0,29 % | 3,08 % | 4,13 % |

Ausschüttungsquote | 28,76 % | 9,17 % | 89,69 % | 53,45 % |

Eigenkapitalquote | 56,55 % | 46,72 % | 40,99 % | 59,01 % |

Nettoverschuldung/EBITDA | 1,44 | 2,83 | 0,49 | 0,96 |

Renditeerwartung für die nächsten drei Geschäftsjahre* | 12,90 % p. a. | 4,50 % p. a. | 11,00 % p. a. | 17,30 % p. a. |

*Die Renditeerwartung entstammt der „Fairer Wert“-Funktion von Aktienfinder.net. Für die Ermittlung haben wir das durchschnittliche KGV der letzten fünf Jahre verwendet und in Kombination mit den erwarteten Nettoergebnissen bis zum Ende der nächsten drei Geschäftsjahre fortgeschrieben.

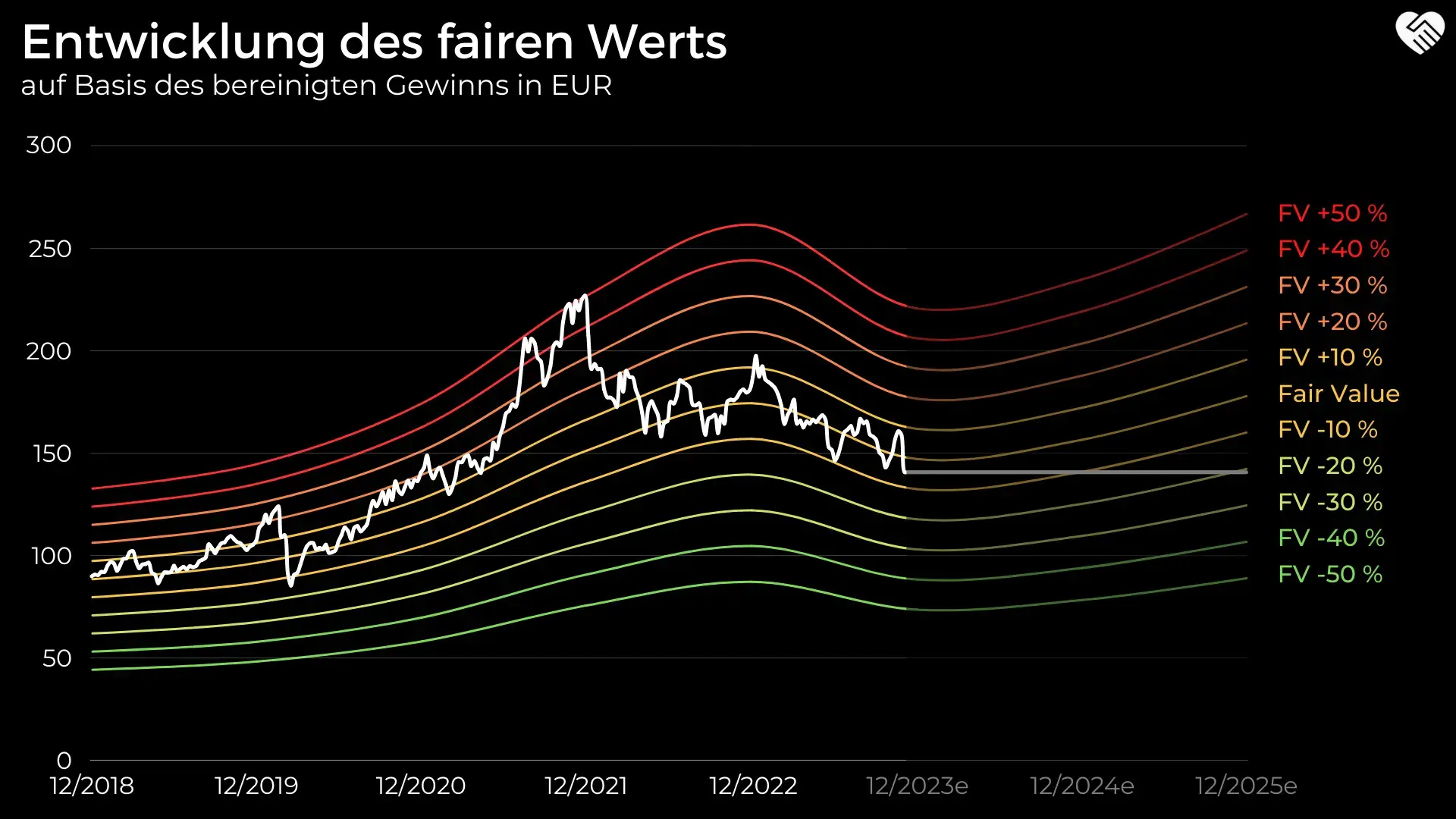

Entwicklung des fairen Werts

Bei der Entwicklung des fairen Werts (basierend auf dem bereinigten Gewinn und dem KGV) ist ein recht dynamischer Verlauf von 2018 bis 2022 erkennbar. Analog zu den erwarteten rückläufigen Gewinnen in 2023, soll auch beim Fair Value ein entsprechender Rückgang erfolgen, der zu der aktuellen Korrektur der Aktie passt. Derzeit (und auch schon das ganze Jahr 2023) befindet sich die Aktie in der Nähe des fairen Werts.

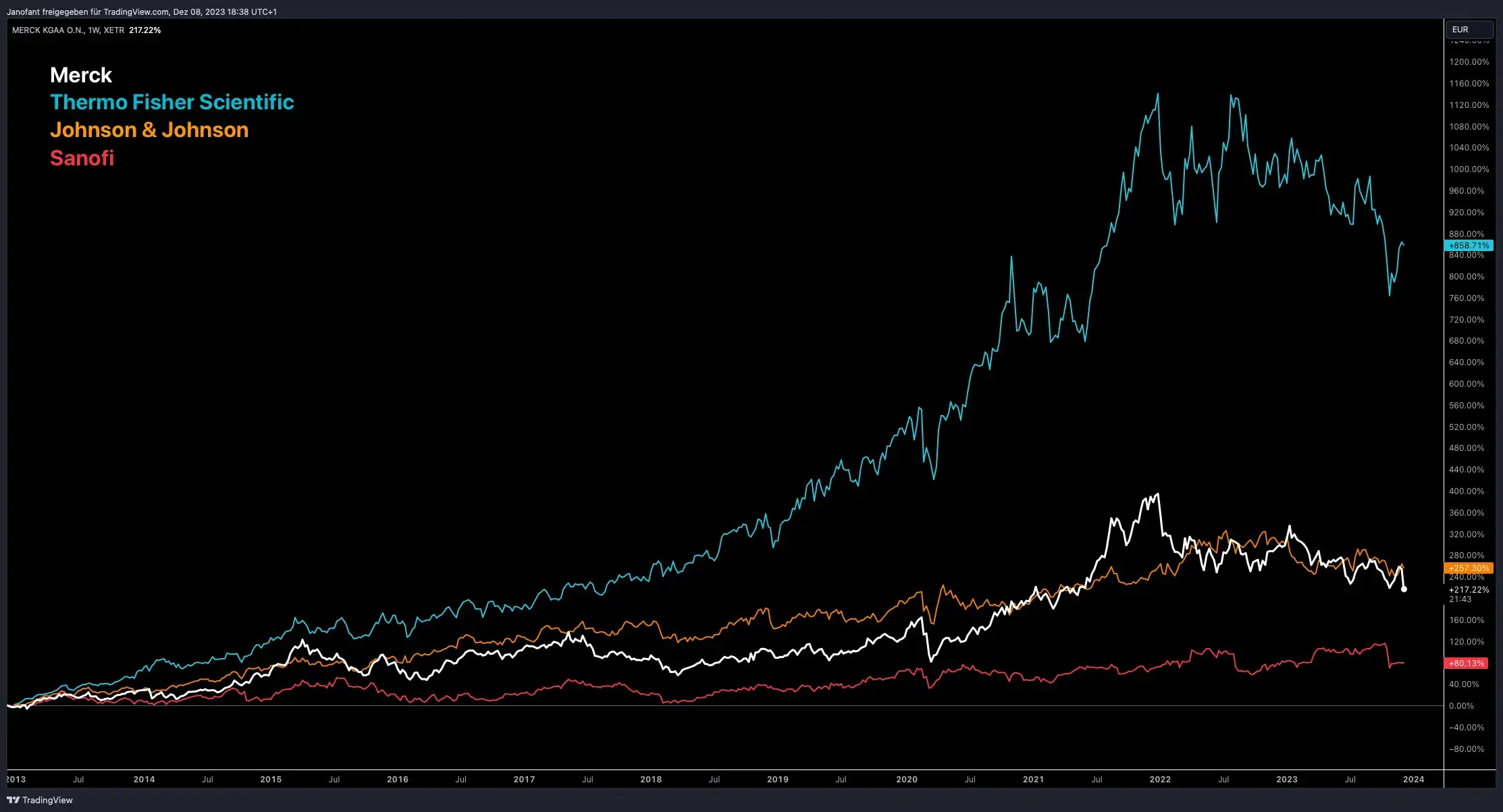

Performance seit 10 Jahren

In den vergangenen zehn Jahren performte Merck ähnlich wie der Pharmakonzern Johnson & Johnson aus den USA und schneidet im gesamten Renditevergleich mittelmäßig ab. Deutlich besser hat hingegen Thermo-Fisher abgeschnitten. Das französische Unternehmen Sanofi fällt im Vergleich mit relativer Schwäche auf.

4. Chancen und Risiken von Merck

Chancen

Forschungserfolge (1)

Unsere erste Chance für Merck bezieht sich auf Forschungserfolge. Gerade im Bereich der Medikamentenentwicklung ist dies ein wichtiger Faktor, der bereits in der Vergangenheit für steigende Umsätze sorgte. Für den langfristigen Erfolg in dieser Branche ist gerade eine entsprechend gute Forschungs- und Entwicklungsarbeit entscheidend und kann zum einen Marktpositionen sichern, aber auch ausbauen. Neben der Wichtigkeit im Bereich des Pharmasektors sind hiervon allerdings auch die weiteren Geschäftsbereiche betroffen, was in diesem Zusammenhang wichtig zu erwähnen ist.

Merck selbst beschreibt die Forschung als das „Herzstück unserer Arbeit“ und verdeutlicht hiermit direkt den Stellenwert für den Konzern. Im Jahr 2022 wurden allein über 2,50 Mrd. USD in diesen Bereich investiert (davon 1,70 Mrd. im Bereich Healthcare), der von 8.300 Mitarbeitern weltweit besetzt wird. Merck besitzt Forschungszentren auf insgesamt drei Kontinenten (Asien, Amerika und Europa) und bemüht sich darum, weltweit an neuen Innovationen zu forschen. Gerade die Digitalisierung spielt für den Konzern eine sehr wichtige Rolle in diesem Zusammenhang.

Die Geschichte der Forschungserfolge von Merck ist lang und prägt seit vielen Jahren die gesamte Branche. Man entwickelte 1934 bspw. das erste synthetische Vitamin C in Pulverform, was heute für uns normal ist, damals allerdings ein unglaublicher Durchbruch war. Auch die Forschung am Corona-Impfstoff in Zusammenarbeit mit Pfizer ist an dieser Stelle zu nennen.

Im November 2023 hatte Merck insgesamt 13 Medikamente in der F&E-Pipeline, die sich zum überwiegenden Teil der Onkologie widmen. Bereits zwei befinden sich hiervon in der dritten Phase, welche nur einen Schritt zur Registrierungsphase entfernt sind. Es lässt sich schnell erkennen, dass bei Merck der Fokus für die Zukunft klar auf Behandlungen gegen Krebs liegt und in diesem Bereich verstärkt geforscht wird.

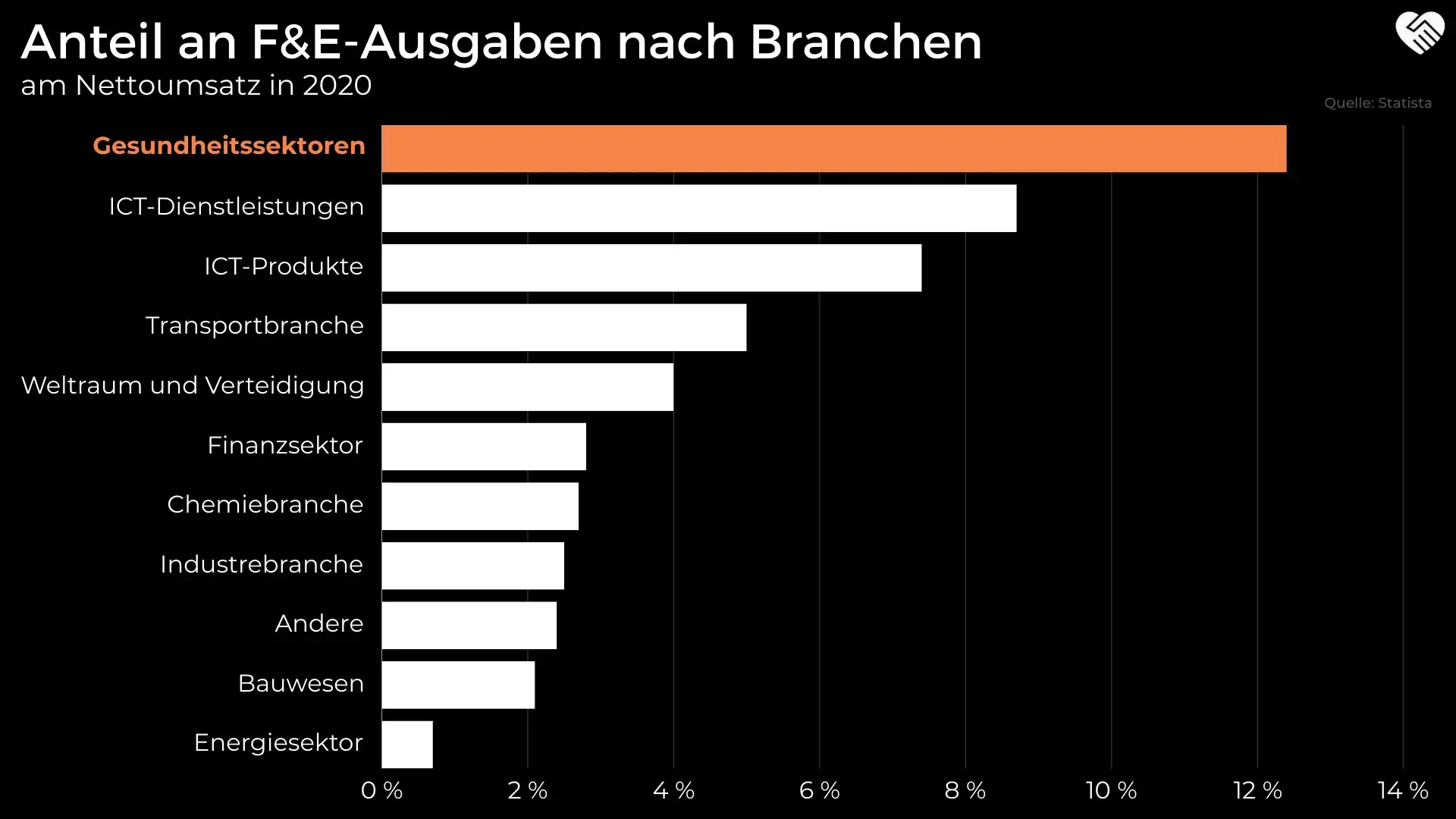

Auch wenn die genannten Beschreibungen sich gut anhören, gilt es zu beachten, dass auch viele weitere Konzerne an ähnlichen Themengebieten forschen und entsprechend hohe Aufwendungen betreiben. Schaut man sich bspw. die durchschnittlichen Ausgaben für F&E-Projekte verschiedener Branchen an, liegt der Gesundheitssektor mit über 12,00 % an erster Stelle. Der Konkurrenzdruck sollte also auch nicht unterschätzt, werden auf den wir allerdings noch in den Risiken zu sprechen kommen werden.

E-Commerce im Bereich Life Science (2)

Die zweite Chance für Merck bezieht sich gerade auf den umsatz- und wachstumsstärksten Bereich des Konzerns. Unserer Meinung nach, stellt der E-Commerce-Shop im Bereich Life Science eine sehr große Chance dar, die es dem deutschen Unternehmen ermöglicht von einer ganz neuen Vertriebsschiene zu profitieren. Onlineshops an sich sind mittlerweile keine Seltenheit mehr, sondern eher Alltag geworden – in diesem Sektor sieht das allerdings anders aus und Merck war insgesamt eines der ersten Unternehmen, die ein entsprechendes Netz aufbauen konnten.

Merck bietet mit der eigenen E-Commerce-Plattform vielen Millionen Besuchern aus fast jedem Land weltweit Zugang zu wichtigen Produkten, aber auch Publikationen und technischem Know-how. Das entsprechende Produktportfolio wird dabei immer weiter ausgebaut, um den Kunden entsprechend ein vielseitiges Angebot liefern zu können.

Der Aufbau des Onlineshops hat sowohl für Merck als auch für Kunden vielseitige Vorteile. Gerade aus Kundensicht vereinfacht diese Möglichkeit bei passender Umsetzung vieles: Benötigte Produkte können fix und spezifisch bestellt werden und werden schnell geliefert. Dieser bequeme Zugang kann die Kundenzufriedenheit spürbar erhöhen und ebenso zur Kundenbindung beitragen. Auch für Neukunden ist ein solches Angebot sehr interessant.

Für Merck selbst hat der Onlineshop ebenso viele Vorteile. Das Bereitstellen der Produkte online trägt dazu bei, dass man möglichst global aufgestellt ist und vereinfacht dieses Ziel spürbar. Das Nutzen dieser neuen Absatzmethode kann ebenso helfen, die Umsätze zu steigern, gleichzeitig jedoch im Vergleich weniger Kosten verursachen als herkömmliche Schritte.

Abschließend denken wir, dass der E-Commerce-Vertrieb von Life-Science-Produkten für Merck in Zukunft sehr wichtig werden kann. Sowohl für den Endkunden als auch für den Konzern selbst hat dies spürbare Vorteile, die sich gerade auf das Vereinfachen vieler Dinge beziehen. Merck ist darum bemüht, die Strukturen hier weiter auszubauen und hat es bspw. im vergangenen Jahr geschafft, die Geschwindigkeit der Seite enorm zu steigern. Insgesamt ist das Potenzial noch längst nicht ausgeschöpft, ebenso wie es der Fall in anderen E-Commerce-Bereichen ist. Es ist daher davon auszugehen, dass wir in dieser Sparte zusätzliches Wachstum sehen können.

Risiken

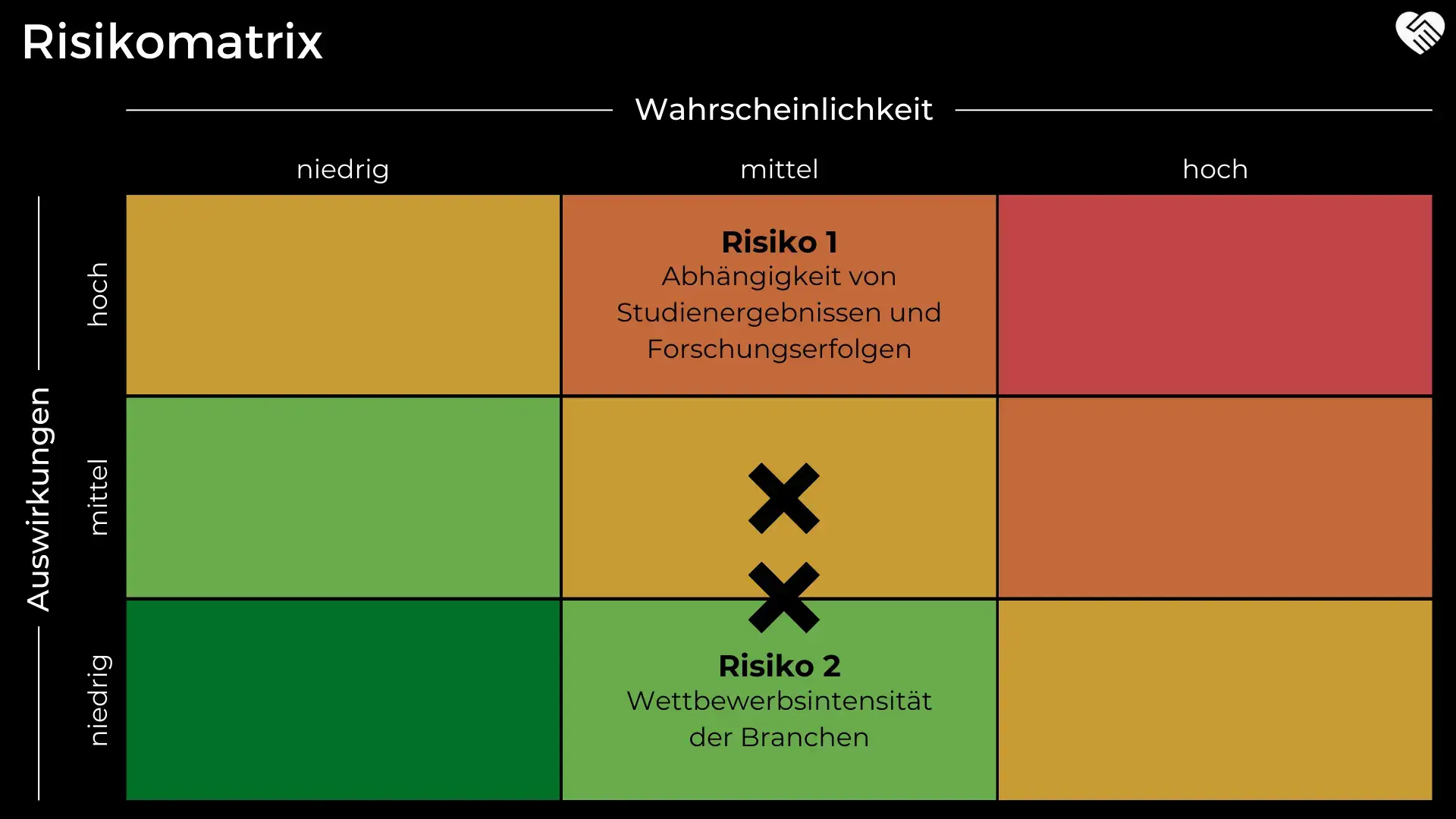

Abhängigkeit von Studienergebnissen und Forschungserfolgen (1)

Eintrittswahrscheinlichkeit: mittel

Auswirkungen: mittel

Das erste Risiko für Merck ist die Abhängigkeit von Studienergebnissen und Forschungserfolgen, insbesondere auf den Bereich der Medikamentenforschung bezogen. Wie bei jedem anderen Konzern auch, ist der Erfolg des deutschen Unternehmens mit davon abhängig, wie erfolgreich die entsprechenden Ergebnisse von Forschungsergebnissen sind. In den vergangenen Tagen konnte man hierzu neueste Entwicklungen mitverfolgen, die gut aufzeigen, welche Auswirkungen das Ganze nehmen kann.

Forschungsarbeiten stellen eine große und bedeutende Chance dar, die Wettbewerbsvorteile und langjährig hohe Umsatzzahlen generieren können. Ebenso sind aber auch Risiken hiermit verbunden, die sich zum einen auf die Konkurrenz beziehen, aber auch auf Unternehmen selbst.

Ersteres ist insofern ein Risiko, als dass Konkurrenten positive Forschungsergebnissen vermelden können und damit bisher hoch angepriesene Medikamentenforschungen von Merck obsolet machen. Das Unternehmen kann hierdurch viel Kapital, das besser in anderen Projekten aufgehoben gewesen wäre, verlieren, ebenso wie wichtige Zeit.

Zweiterer Punkt hängt von den Studienergebnissen des Konzerns selbst ab. Bevor ein Medikament zur Zulassung freigegeben werden kann, durchläuft es verschiedene Phasen, deren Ergebnisse zu Teilen unvorhersehbar sind. So könnte sich bspw. kurz vor der Zulassung herausstellen, dass das Medikament doch nicht so wirksam wie erwartet ist. Auch plötzlich auftretende Nebenwirkungen sind durchaus im Rahmen des Möglichen und können Pläne vom Unternehmen, aber auch von Investoren zerschlagen.

Merck ist genau dies erst vor ein paar Tagen passiert, worauf die Börse mit Kursverlusten im zweistelligen Bereich reagierte. Auslöser hierfür waren neueste Studienergebnisse zum Medikament Evobrutinib, welches zur Behandlung von Multipler Sklerose (MS) eingesetzt werden sollte und große Hoffnungen erweckt hatte. Merck versprach sich, das Medikament gegen schubförmige MS einsetzen zu können und damit das Portfolio in diesem Bereich erweitern zu können. Die neuesten Studienergebnisse aus Phase III zeigen allerdings, dass Schubraten (auch ARR genannt) durch Evobrutinib unverändert blieben. Die Pressemitteilung kam hierzu am 05.12.2023, worauf die Börse mit über -10,00 % reagierte.

Solch ein Zwischenfall hat also, wie wir sehen, durchaus ernstzunehmende Auswirkungen. Die Eintrittswahrscheinlichkeit ordnen wir auf dieser Grundlage bei mittel ein. Die Auswirkungen wir ebenso bei mittel ein, was gerade im Vergleich zu anderen Pharmaunternehmen, die wir analysiert hatten, deutlich niedriger ist. Begründet werden kann die niedrigere Einordnung allerdings mit dem sehr gut diversifizierten Geschäftsmodell des Konzerns.

Wettbewerbsintensität der Branchen (2)

Eintrittswahrscheinlichkeit: mittel

Auswirkungen: niedrig-mittel

Das zweite Risiko von Merck bezieht sich auf die Wettbewerbsintensität, die in dem Falle auf alle drei Geschäftsbereiche anzuwenden ist. Merck agiert übergeordnet in drei wachstumsstarken Märkten, die zu Teilen noch von weitaus größeren Konzernen besetzt sind. Die Marktattraktivität hat nicht nur das deutsche Unternehmen erkannt, sondern muss sich tagtäglich in ihren Märkten behaupten.

Wie bereits oft erwähnt, ist der Life-Science-Sektor das aktuell umsatzstärkste Geschäftssegment vom Konzern. Auch dieser Bereich ist geprägt von ständig neuen Innovationen und bspw. effizienteren Produkten, worum sich ebenso die Konkurrenzunternehmen bemühen. Gerade wettbewerbsfähige Preise sind hier ausschlaggebend und erzeugen ein wettbewerbsintensives Umfeld.

Im Hinblick auf die Gesundheitssparte des Konzerns lassen sich, laut Merck, hier im Vergleich zu den beiden anderen keine sonderlichen zyklischen Schwankungen erkennen. Dennoch ist gerade auch hier die Wettbewerbsintensität sehr hoch, was sich u. a. an den gestiegenen Gesamtausgaben für Forschung und Entwicklung der gesamten Branche ausdrückt. Gerade auf lange Sicht in dieser Industrie zu bestehen, ist nur dann möglich, wenn man eine starke F&E-Pipeline besitzt und entsprechende wissensbegabte Mitarbeiter im Konzern halten kann. Auch der Punkt der demografischen Veränderungen sollte in der langfristigen Betrachtung berücksichtigt werden. Zum aktuellen Zeitpunkt beträgt das Durchschnittsalter des Konzerns Anfang bis Mitte 40.

So wachstumstreibend, wie der Geschäftsbereich Electronics auch sein kann, ist der Wettbewerb aber auch hoch. Mit Produktangeboten im Bereich der Halbleiter stellt sich Merck einem Markt, der einen Konkurrenzdruck aufweist, wie kaum andere Sektoren. Auch wenn im Hinblick auf die Umsatzgenerierung diese Sparte eher unbedeutend wirkt, ist sie für die Diversifizierung des Geschäftsmodells mitentscheidend. Die Stärke von „Electronics“ wird u. a. durch die im Kapitel des Geschäftsmodells angeführten Abnehmer deutlich. Dennoch ist auch hier der Wettbewerb keinesfalls zu unterschätzen, da sich diese Branche schnell weiterentwickelt und ständig neue Produkte auf den Markt kommen.

Insgesamt lässt sich also erkennen, dass, obwohl die einzelnen Aspekte sehr unterschiedlich sind, in jedem der Segmente ein starker Konkurrenzdruck vorzufinden ist. Dies erfordert u. a. schlaue strategische Entscheidungen (Partnerschaften, Investitionsentscheidungen etc.) und ist im Geschäft ein entscheidender Aspekt von Merck. Für den weiteren Erfolg wird entscheidend sein, sich dem Druck der Konkurrenz weiterhin so entgegenstellen zu können, wie bisher, und die Innovationsfähigkeit beizubehalten.

Die Eintrittswahrscheinlichkeit setzen wir auf mittel. Die Auswirkungen sind zugleich bei niedrig-mittel einzuordnen, da sich bei Merck bisher keine sonderlichen Effekte abzeichnen, die hierdurch verursacht wurden. Dennoch sollte man dieses Risiko keinesfalls unterschätzen.

5. Unsere Bewertung von Merck

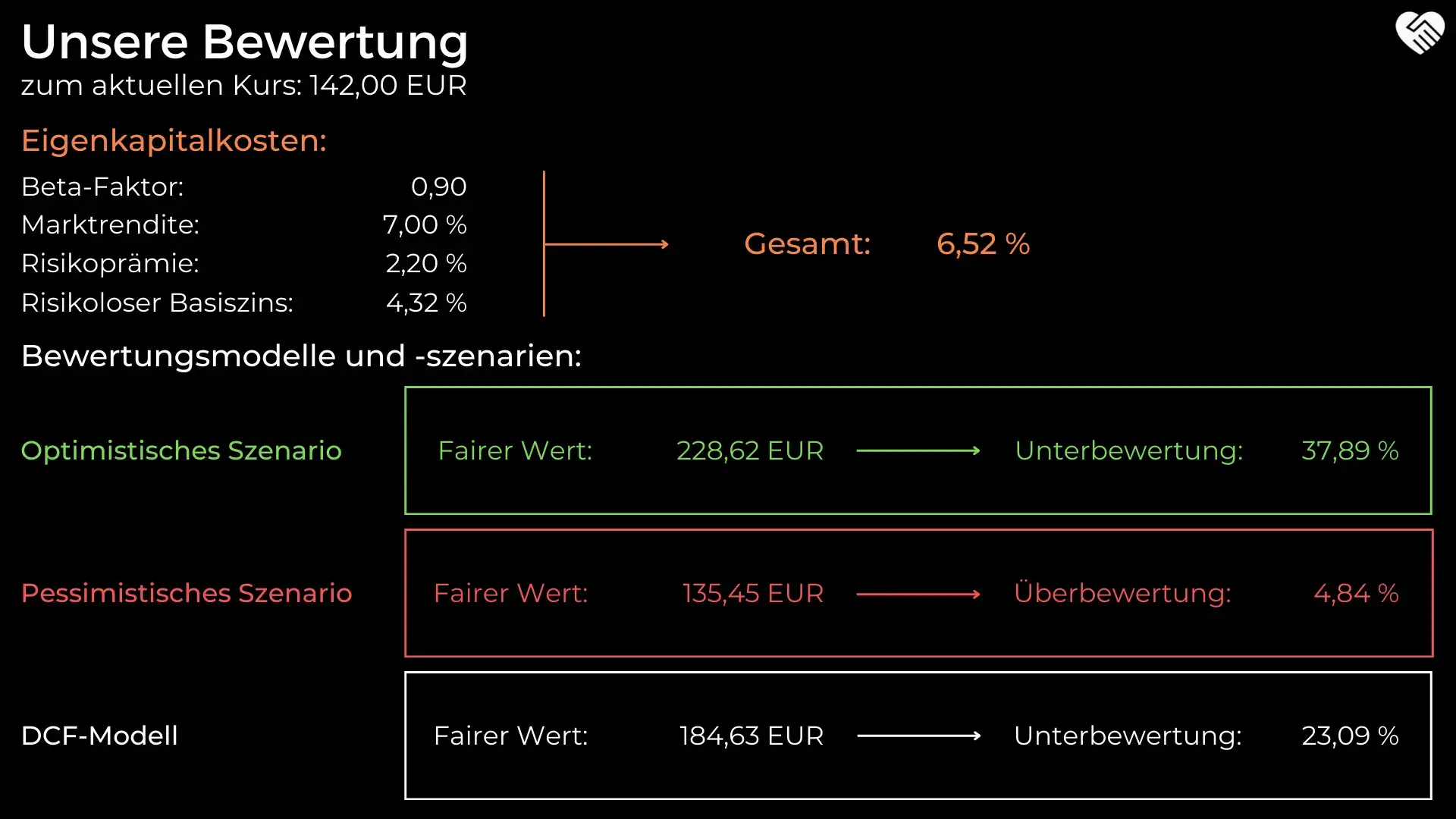

Eigenkapitalkosten

Beginnen wir wie immer bei der Ermittlung der kalkulierten Eigenkapitalkosten:

Unsere Werte für Merck sind hier wie folgt:

Risikoloser Basiszins: 2,20 %

Risikoprämie: 4,32 %

Marktrendite: 7,00 %

Beta: 0,90

Diese ergeben insgesamt Eigenkapitalkosten von 6,52 %.

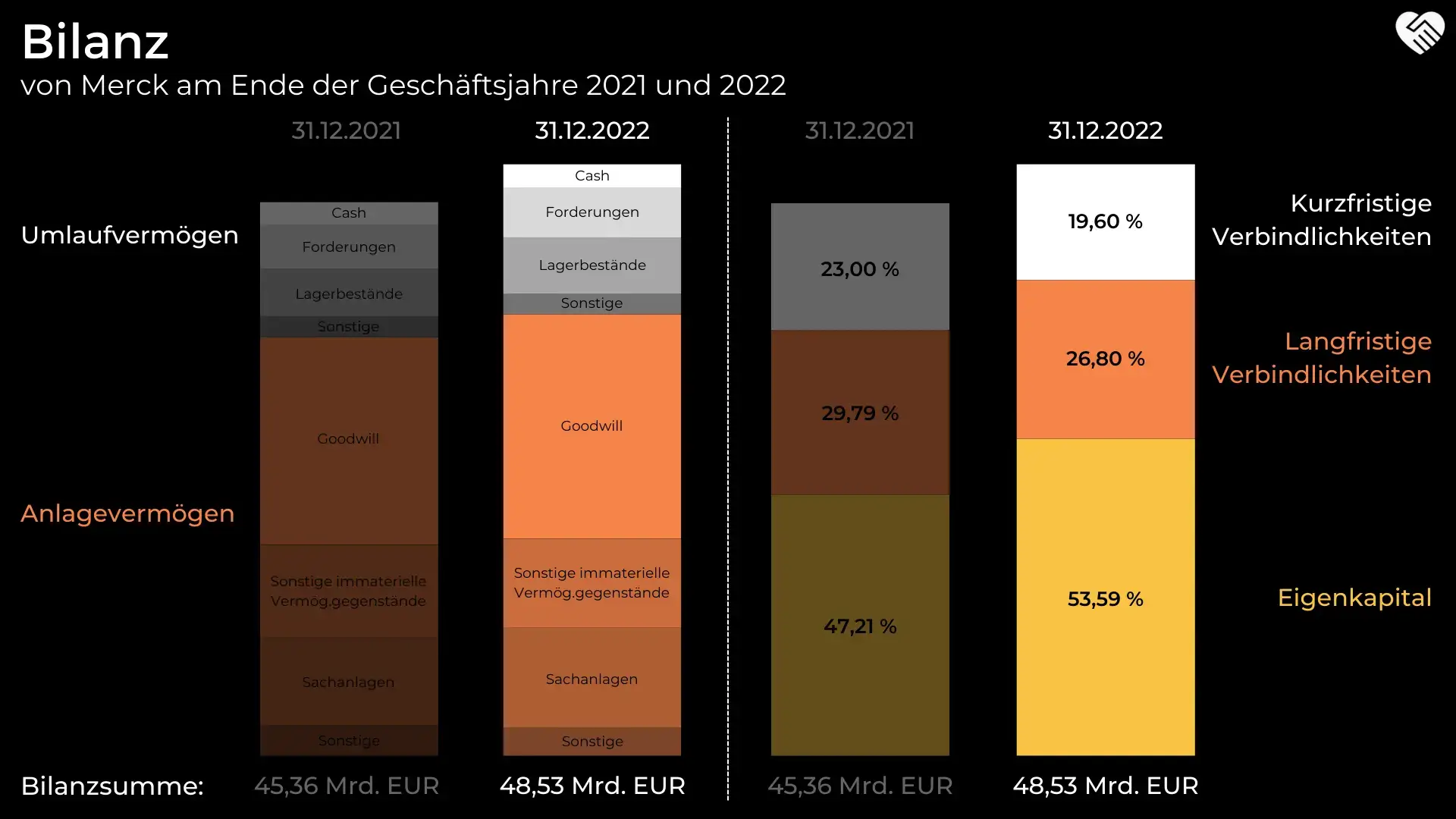

Bilanzanalyse

Die gesamte, von Merck ausgewiesene, Bilanzsumme beträgt für das Geschäftsjahr 2022 etwa 48,53 Mrd. EUR und hat sich damit um ca. 6,98 % verlängert. In der folgenden Tabelle wollen wir detaillierter auf die Struktur der Bilanz eingehen.

Kategorie | Begründung |

|---|---|

Entwicklung des Umlaufvermögens | In 2022 hat sich der Bestand an Vorräten sowie an Forderungen aus Lieferungen und Leistungen von Merck recht deutlich erhöht. Die Zahlungsmittel und Zahlungsmitteläquivalente veränderten sich wie alle anderen Posten kaum. Folglich ist das Umlaufvermögen von 10,98 Mrd. EUR um 11,10 % auf 12,20 Mrd. EUR angewachsen. |

Entwicklung des Anlagevermögens | Das Anlagevermögen von Merck ist im vergangenen Geschäftsjahr ebenfalls von 34,38 Mrd. EUR auf 36,33 Mrd. EUR angestiegen, was 5,66 % entspricht. Dieser Zuwachs ist in erster Linie auf Akquisitionen zurückzuführen, durch welche sich die Geschäfts- und Firmenwerte in der Bilanz erhöht haben. Darüber hinaus hat Merck in den Ausbau der Sachanlagen investiert. |

Eigen- bzw. Fremdkapitalquote und Verhältnis der Schulden | In den vergangenen Jahren hat Merck durch die fortlaufende Erwirtschaftung von Überschüssen hohe Gewinnrücklagen aufgebaut, welche dem Eigenkapital zuzuordnen sind. Da das Unternehmen zudem keine eigenen Aktien zurückgekauft hat, ist der Buchwert kontinuierlich angewachsen und belief sich zuletzt auf 25,93 Mrd. EUR. Das Fremdkapital stieg hingegen nicht kontinuierlich an, sondern schwankte zuletzt eher. Dementsprechend belief sich die Eigenkapitalquote zum Jahresende auf 53,43 %. |

Schulden im Verhältnis zu kurzfristigen Zahlungsmitteln und kurzfristigen Investitionen | Die kurzfristigen Verbindlichkeiten von Merck lagen in 2022 bei 9,51 Mrd. EUR und somit 7,66 Mrd. EUR oberhalb des Cashbestands. Die kurzfristigen Investitionen betrugen derweil 2,74 Mrd. EUR, sodass sich in Relation zu den Zahlungsmitteln und Zahlungsmitteläquivalenten ein Faktor von 1,48 ergibt. |

Schulden im Verhältnis zum EBIT des letzten Geschäftsjahres | Das operative Ergebnis von Merck belief sich in 2022 auf 4,47 Mrd. EUR. Setzt man dieses Ergebnis in Relation zum kurzfristigen Fremdkapital, lässt sich ein Faktor von 2,13 ermitteln. Im Vergleich zu den gesamten Verbindlichkeiten ergibt sich ein Anstieg auf 5,04. |

Fazit | Unterm Strich macht die Bilanz von Merck einen sehr gesunden Eindruck. Das Eigenkapital steigt ununterbrochen an und setzt man die Nettoverschuldung ins Verhältnis zum EBITDA, ergibt sich für die letzten vier Quartale ein Faktor von lediglich 1,44. Negativ hervorzuheben ist allerdings der Goodwill i. H. v. 18,42 Mrd. EUR, welcher in Zukunft zu nicht unerheblichen Abschreibungen führen könnte. |

Bewertungsszenarien und -modelle

Optimistisches Szenario

Je nach Geschäftsbereich erwartet die Unternehmensführung von Merck im Anschluss an das „Übergangsjahr 2023“ ein mittelfristiges Umsatzwachstum zwischen 3,00 % bis 10,00 % pro Jahr. Diese unternehmensinternen Prognosen haben wir im Rahmen unseres optimistischen Szenarios berücksichtigt und kalkulieren im Anschluss an die vorliegenden Analystenschätzungen mit einem recht stetigen Anstieg der Erlöse im mittleren bis hohen einstelligen Bereich. In der ewigen Rente rechnen wir mit einem Wachstum i. H. v. 2,00 %.

Nachdem die Gewinnspannen von Merck in den letzten Jahren relativ stark zwischen 10,00 % und 20,00 % schwankten, ist dem Wissenschafts- und Technologieunternehmen seit 2018 ein recht kontinuierlicher Anstieg gelungen. Die Analysten erwarten nach einem Rückgang im laufenden Geschäftsjahr zumindest bis 2025 eine Stabilisierung der Margen auf dem aktuellen Niveau. Für unser optimistisches Szenario erwarten wir, dass Merck in den kommenden Jahren noch ein wenig Spielraum für weiteres Wachstum der Gewinnspannen besitzt.

Derzeit plant Merck nicht, mit dem Erwerb und Einzug eigener Anteile zu beginnen. Dementsprechend kalkulieren wir weiterhin mit einer stagnierenden Anzahl der ausstehenden Aktien. Die durchschnittliche Ausschüttungsquote setzen wir auf 45,00 %, was eher dem oberen Ende der historischen Spanne entspricht. Der faire Wert beläuft sich unter diesen Annahmen auf 228,62 EUR, wodurch eine Unterbewertung von 37,89 % zustande kommt.

Mit einem KGVe von 23,00 in 2032 ergibt sich eine Renditeerwartung i. H. v. 9,48 % pro Jahr.

Pessimistisches Szenario

Analog zum optimistischen Szenario kalkulieren wir in den kommenden drei Geschäftsjahren mit den derzeit vorliegenden Schätzungen der Analysten. Anschließend erwarten wir jedoch, dass Merck die mittelfristigen Wachstumsziele nicht erreichen können wird. Der durchschnittlichen Anstieg der Umsätze soll entsprechend in den mittleren bis unteren einstelligen Bereich sinken. Darüber hinaus setzen wir für die ewige Rendite lediglich ein Wachstum von 1,00 % an.

Für die Gewinnspannen rechnen wir im Rahmen unseres pessimistischen Szenarios mit stark schwankenden Werten. Wir kalkulieren mit regelmäßigen Einbrüchen der Profitabilität sowie einem generell sinkenden Trend in den hohen Zehnerbereich.

Eine Verwässerung der Aktionäre erwarten wir jedoch auch bei unseren pessimistischen Annahmen nicht. Dafür senken wir die durchschnittliche Ausschüttungsquote auf nur 20,00 %, was dem unteren Korridor der Ausschüttungspolitik von Merck entspricht. Somit sinkt der faire Wert je Aktie auf 135,45 EUR. Mit einem Kurs-Gewinn-Verhältnis von 16,00 in 2032 ergibt sich eine Renditeerwartung von 0,61 % pro Jahr.

DCF-Modell

Für die Berechnung des fairen Werts in unserem DCF-Modell verwenden wir einen WACC von 6,04 % sowie einen Wachstumsabschlag von 2,00 %. Genau wie in unseren DNP-Modellen kalkulieren wir bis 2025 mit den aktuellen Prognosen der Analysten.

Die Free Cashflow-Marge von Merck schwankte in den letzten fünf Geschäftsjahren vergleichsweise stark. Dennoch steht unterm Strich ein Anstieg von 8,82 % auf 12,27 % zu Buche. Die Analysten erwarten, dass sich diese Entwicklung auch bis 2025 fortsetzen wird und prognostizieren Werte zwischen 14,50 % und 16,00 %. Für die darauffolgenden Geschäftsjahre erwarten wir eine Stagnation der Marge im niedrigen bis mittleren Zehnerbereich.

Diese Annahmen führen zu einem fairen Wert je Aktie von 184,63 EUR. Folglich beläuft sich die Unterbewertung auf 23,09 %.

Unsere Einschätzung

Merck gibt fundamental mit wenigen Ausnahmen ein sehr positives Bild ab. Die Umsätze und Gewinne des Unternehmens steigen mit einer recht hohen Stabilität von Jahr zu Jahr an und auch die Bilanz erscheint mit einer angemessenen Verschuldung als gesund. Im Anschluss an das laufende Geschäftsjahr, welches das Management als „Übergangsjahr“ bezeichnet, wird Merck aller Voraussicht nach auf den Wachstumspfad zurückkehren können.

Darüber hinaus befinden sich die gängigen Multiples durch die anhaltende Korrektur teilweise deutlich unterhalb der historischen Mittelwerte und auch anhand unserer Bewertungsmodelle ist das Unternehmen fair bis günstig bewertet. Dementsprechend bietet sich bei einem geeigneten technischen Bild ein Einstieg an.

Die erwartete Rendite setzen wir auf etwa 8,00 % bis 8,50 % pro Jahr.

Die Investmentampel stellen wir auf Grün. Merck ist ein innovativer Konzern, welcher seit geraumer Zeit unter Beweis stellt, sich stets neu erfinden zu können und mit seinem diversifizierten Portfolio in vielversprechenden Märkten mit intakten Wachstumsaussichten tätig ist. Interessierte Anleger sollten jedoch die Pipeline des Healthcare-Segments im Auge behalten. Wie die Ereignisse vom 05. Dezember gezeigt haben, kann das Scheitern eines vielversprechenden Arzneimittels erheblichen Einfluss auf die Entwicklung der Aktie nehmen. Sollten weitere Medikamente unerwartet „floppen“, ist mit vorübergehend starken Auswirkungen auf den Kurs zu rechnen.

6. Technische Analyse von Merck

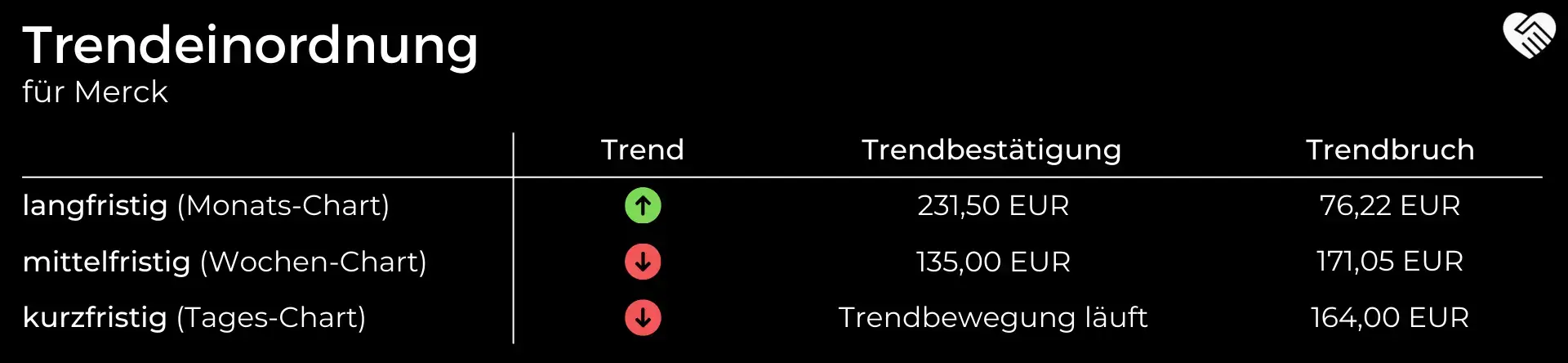

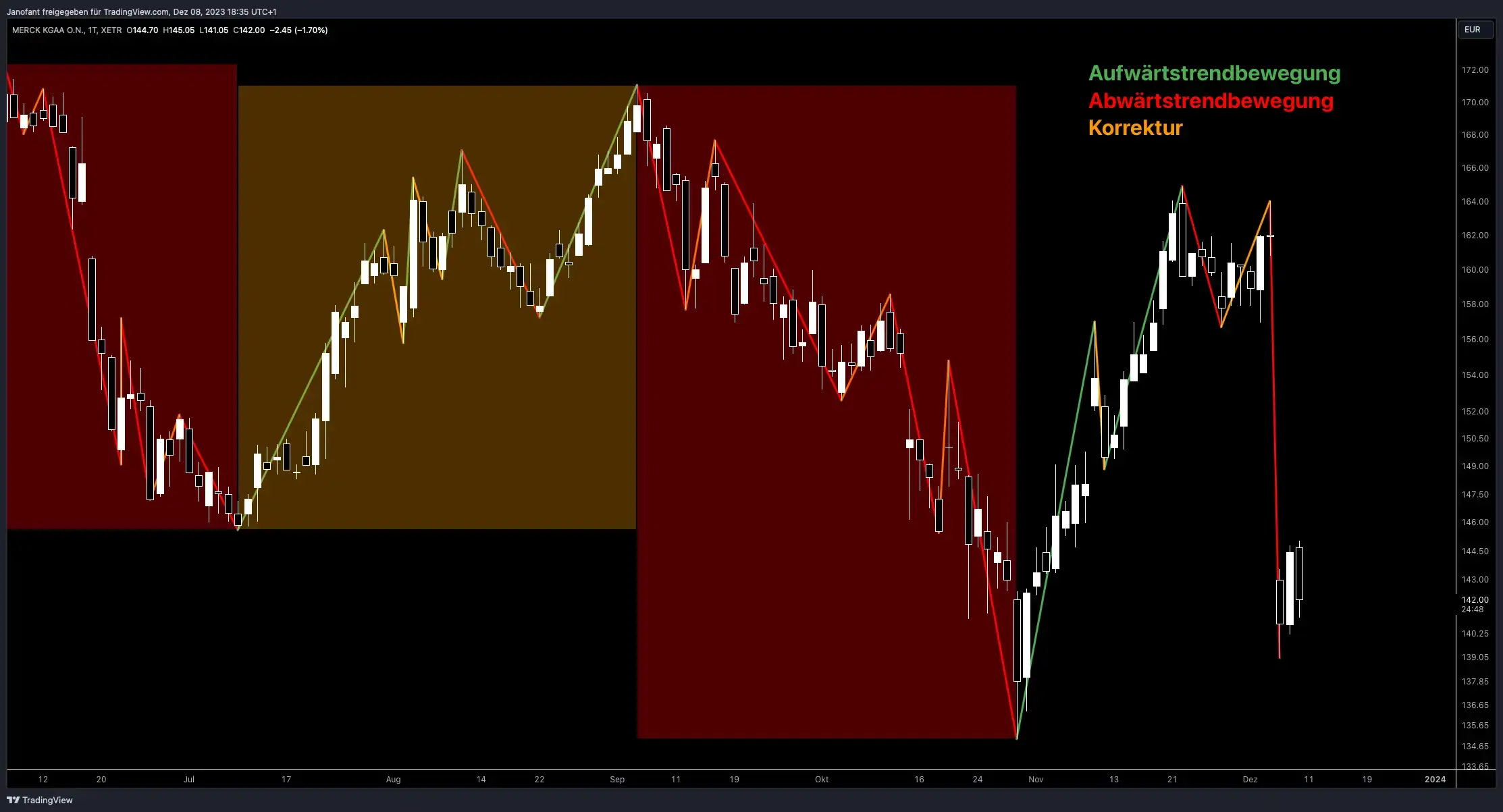

Charttechnische Trendeinordnung

Übersicht

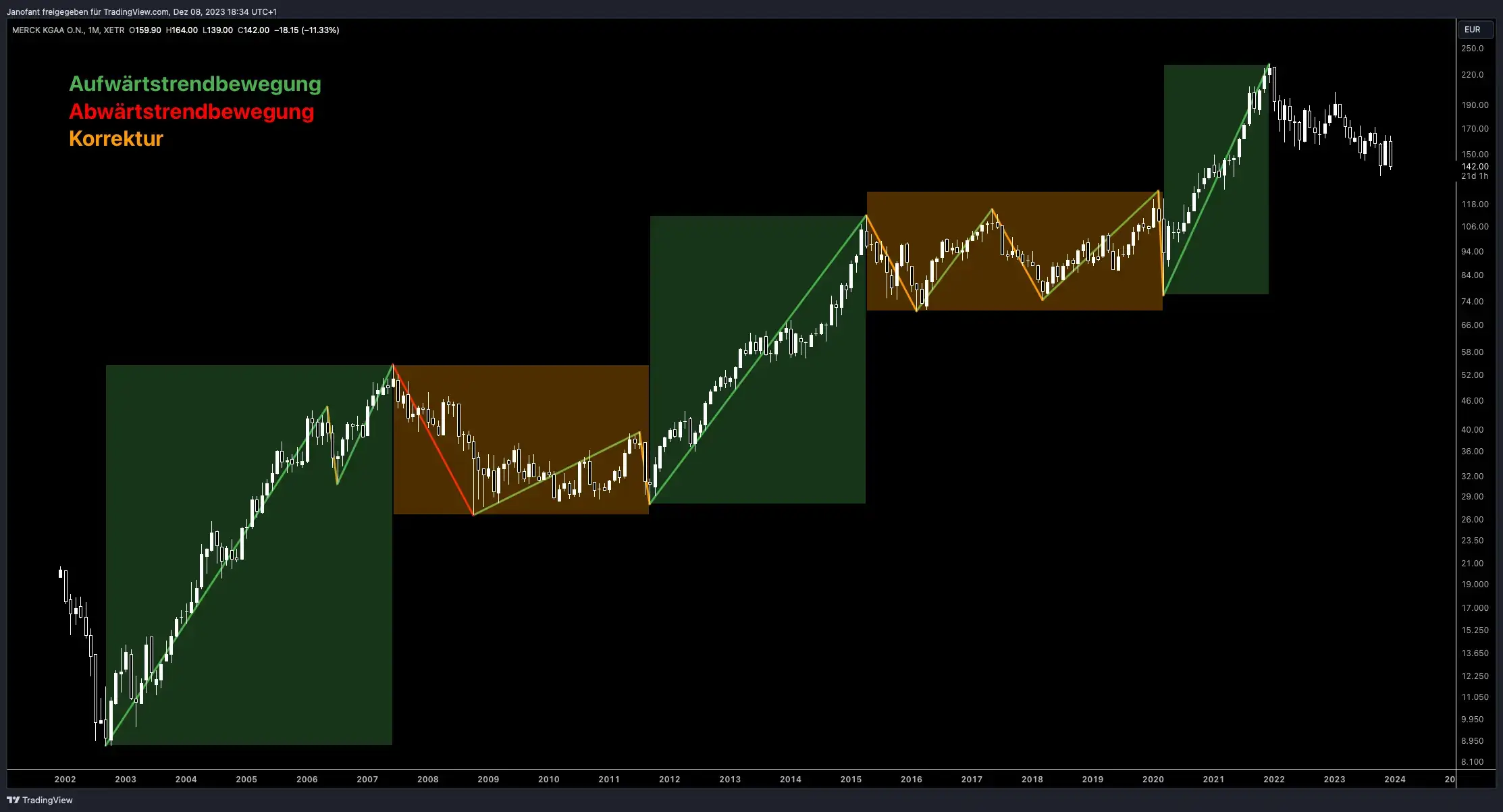

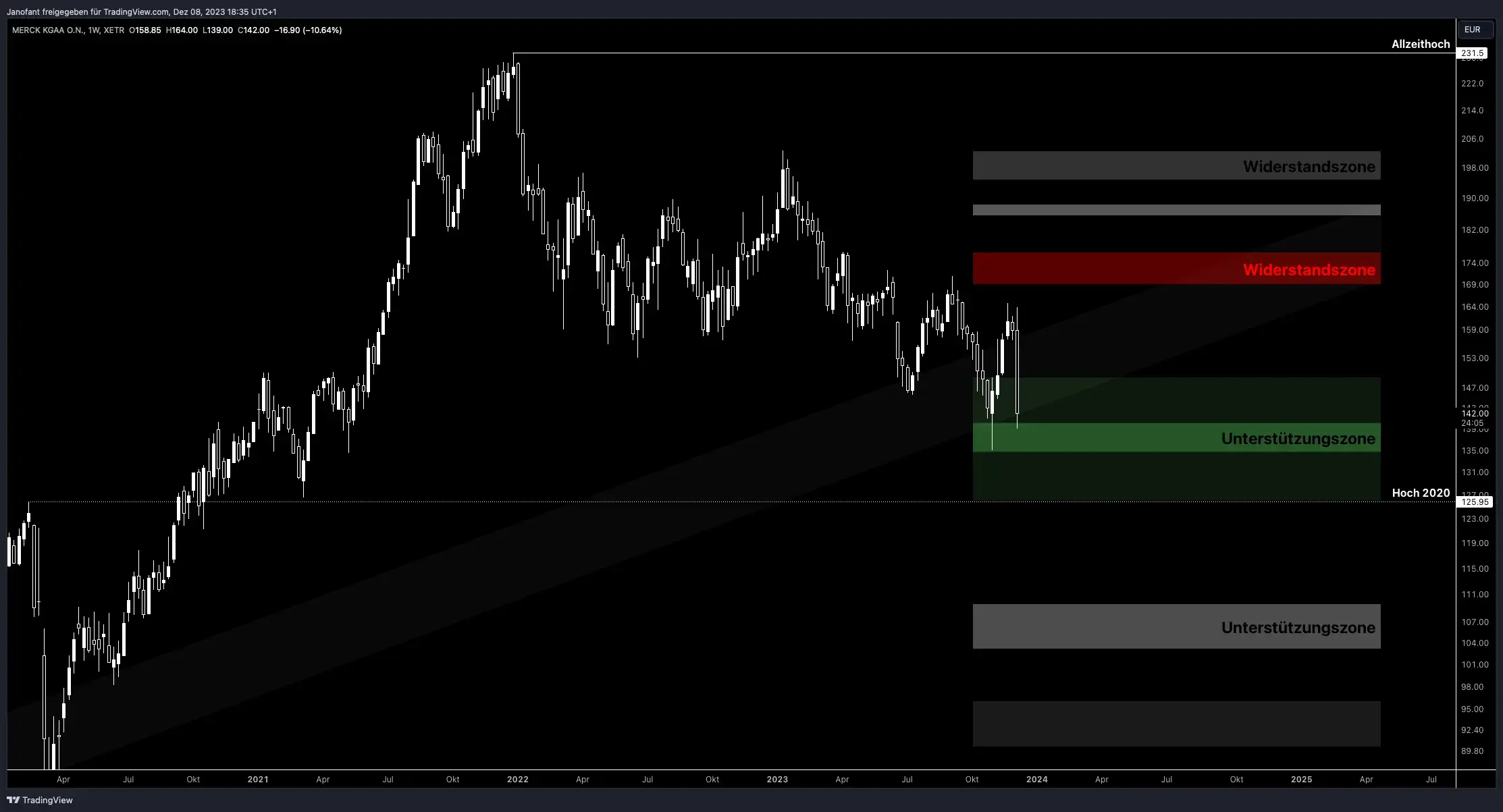

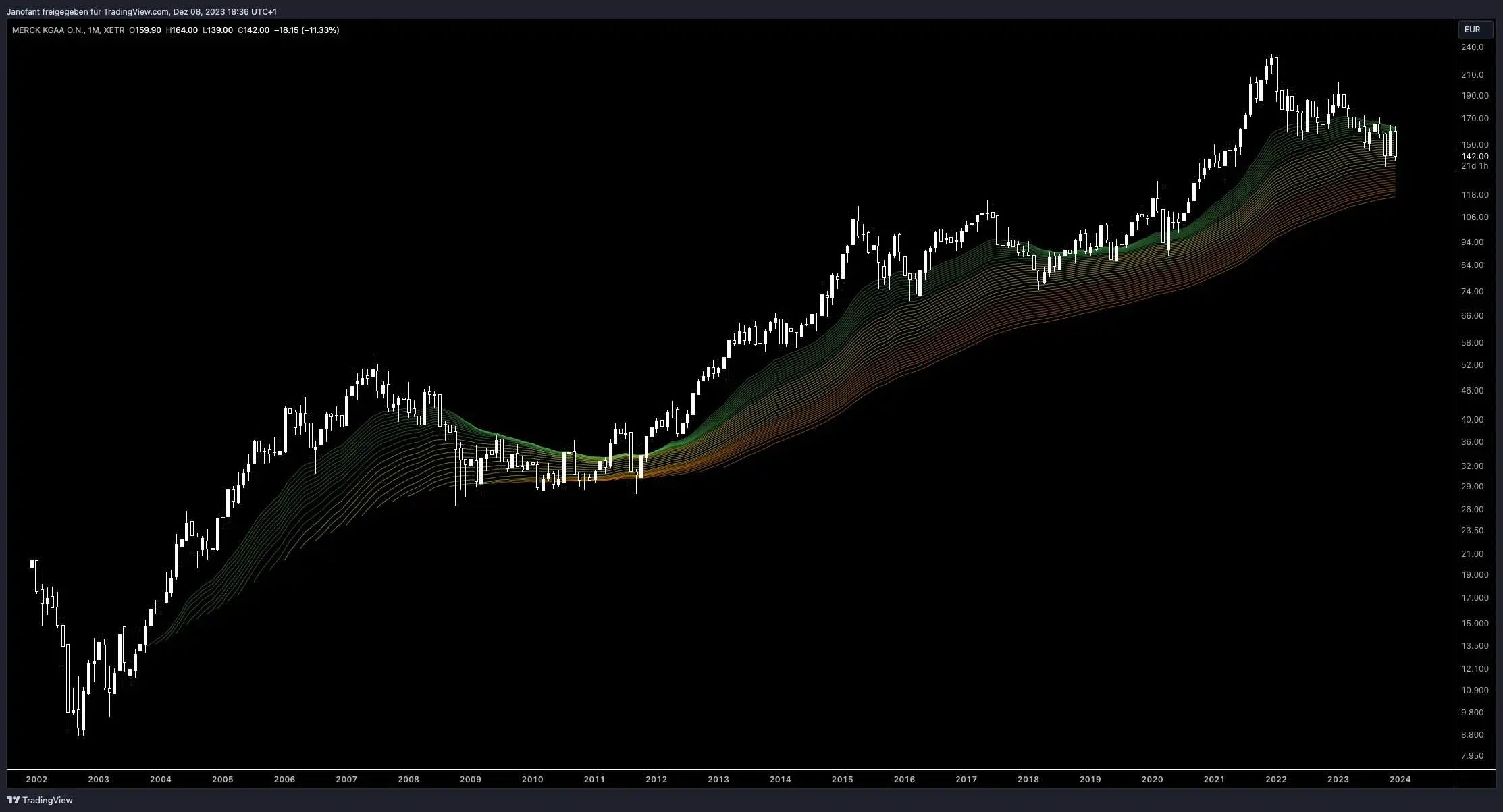

Langfristig

Der langfristige Chart von Merck zeigt einen gleichmäßigen Aufwärtstrend, welcher sich seit Januar 2022 in einer Korrektur befindet. Das Ausmaß dieser Abwärtsphase ist bislang gesund und gefährdet den übergeordneten Trend nicht.

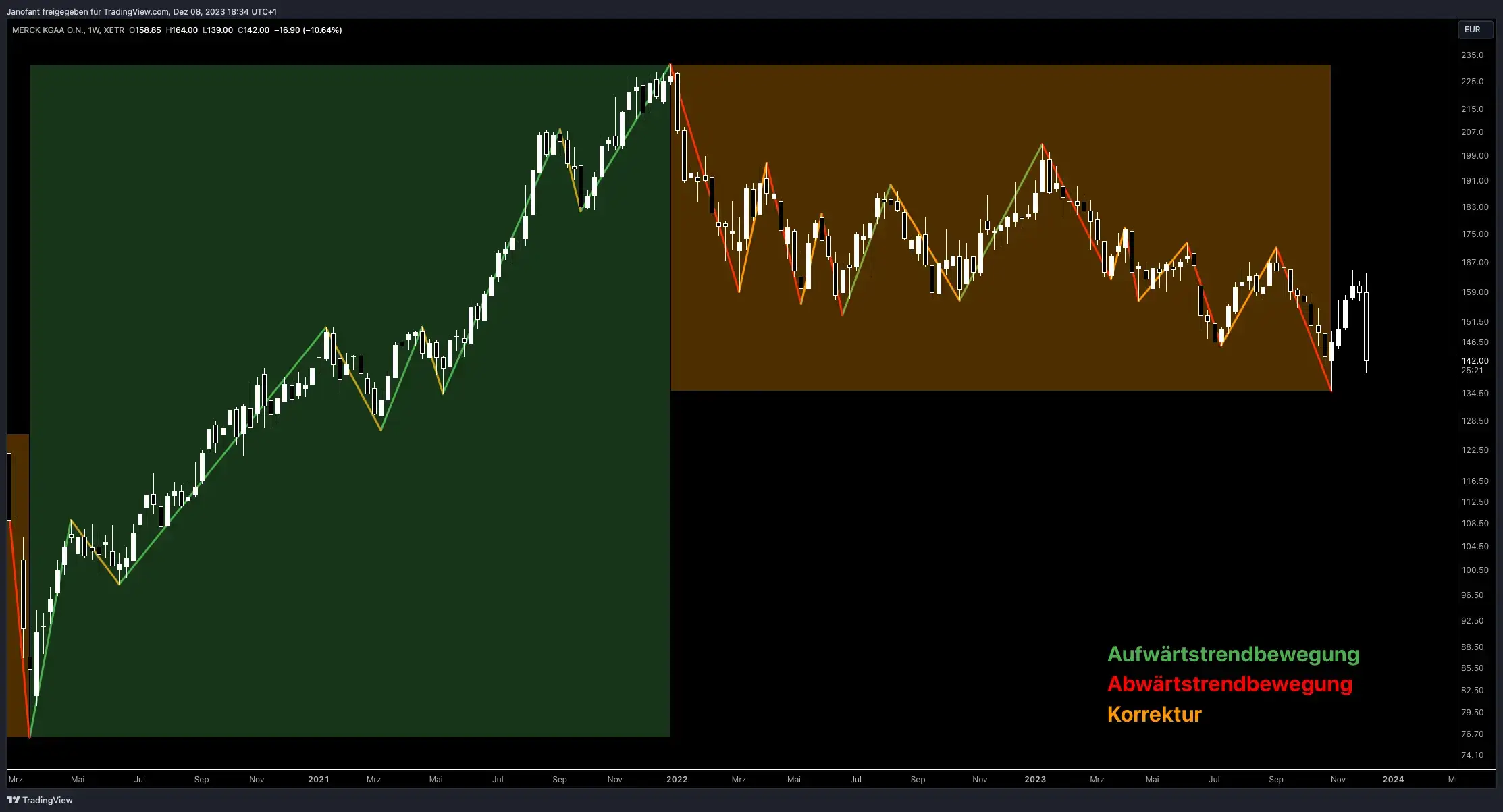

Mittelfristig

Auf der mittelfristigen Zeitebene befindet sich die Aktie noch in einem Abwärtstrend, welcher erst mit Überschreiten des Hochs bei 171,05 EUR bricht. Unter dem Tief bei 135,00 EUR kommt es zur Trendbestätigung.

Kurzfristig

Im Tages-Chart ist Merck bereits der Turnaround zeitweise gelungen, denn die Aktie hatte einen neuen kurzfristigen Aufwärtstrend mit einer engen Struktur eingeleitet. Nach dem Kursrutsch in der vergangenen Handelswoche ist allerdings wieder ein neuer kurzfristiger Abwärtstrend aktiv, sodass eine erneute Stabilisierung notwendig ist.

Aussicht

Die letzte mittelfristige Abwärtsbewegung der Merck-Aktie endete in der wichtigsten Unterstützungszone, wo der erste Versuch einer schnellen Umkehr eingeleitet wurde. Damit dieser Turnaround mit einer höheren Signifikanz bestätigt wird, ist der nachhaltige Ausbruch über das mittelfristige Trendhoch (171,05 EUR) und die dort markierte rote Widerstandszone wichtig. Sobald das gelingt, sind neue Verlaufstiefs als unwahrscheinlich einzustufen.

Wenn es vorerst nicht zur Neutralisierung des mittelfristigen Abwärtstrends kommt, muss ein erneuter Test der bisherigen Korrekturtiefs oder sogar eine Ausweitung der Abwärtsphase in Erwägung gezogen werden. Im Optimalfall hält jedoch der grün markierte Unterstützungsbereich, damit der langfristige Trend nicht an Stärke verliert.

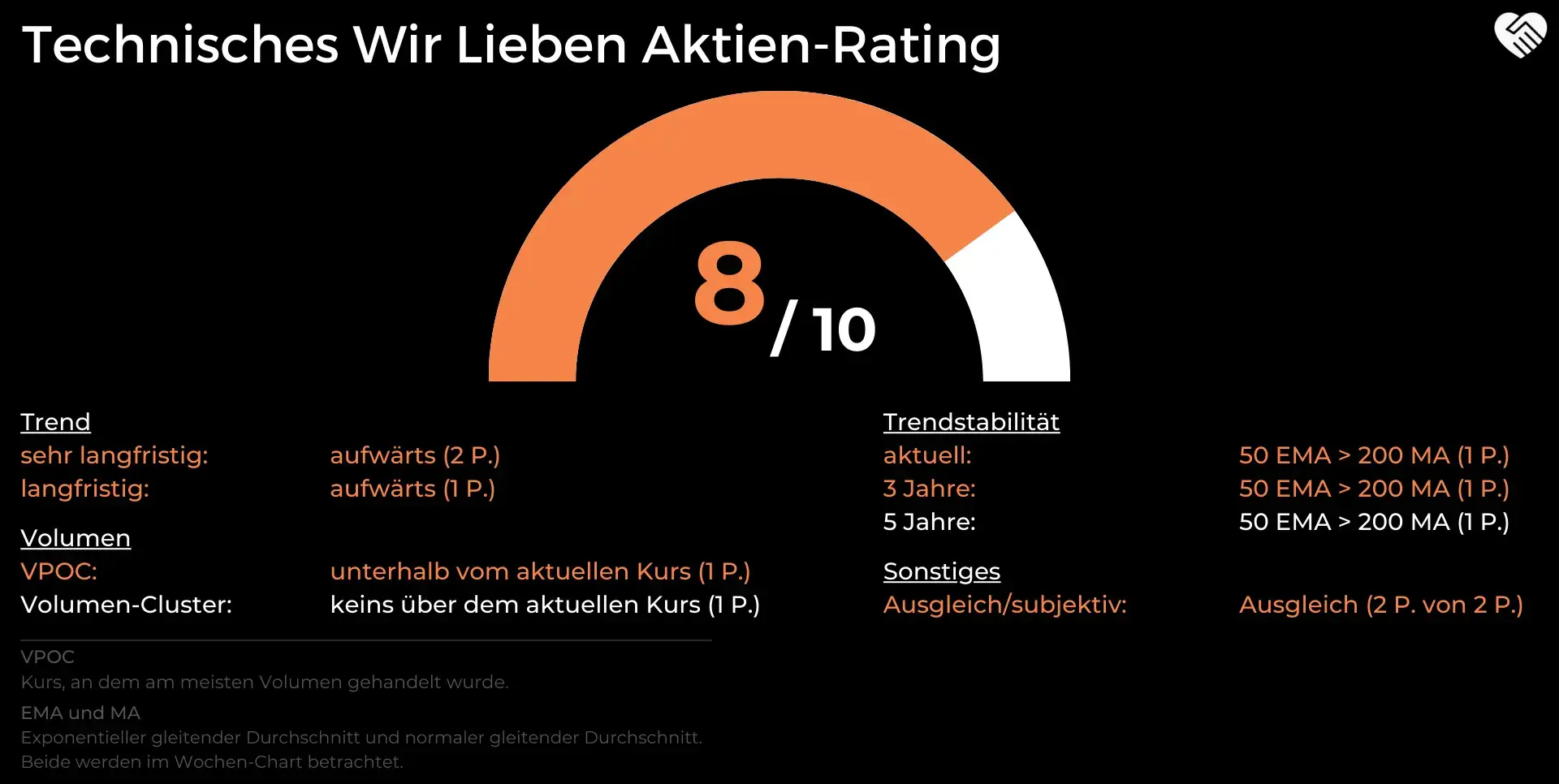

Technisches Wir Lieben Aktien-Rating

Im technischen Wir Lieben Aktien-Rating erzielt Merck mit 8 von 10 Punkten ein gutes Ergebnis. Nicht erfüllt wird das Kriterium der langfristigen Trendstabilität, denn erst im Februar 2024 liegt der 50er-EMA für fünf Jahre oberhalb des 200er-MA. Darüber hinaus befindet sich über dem aktuellen Kurs, speziell bei rund 166,00 EUR, eine starke Volumenakkumulation als Widerstand.

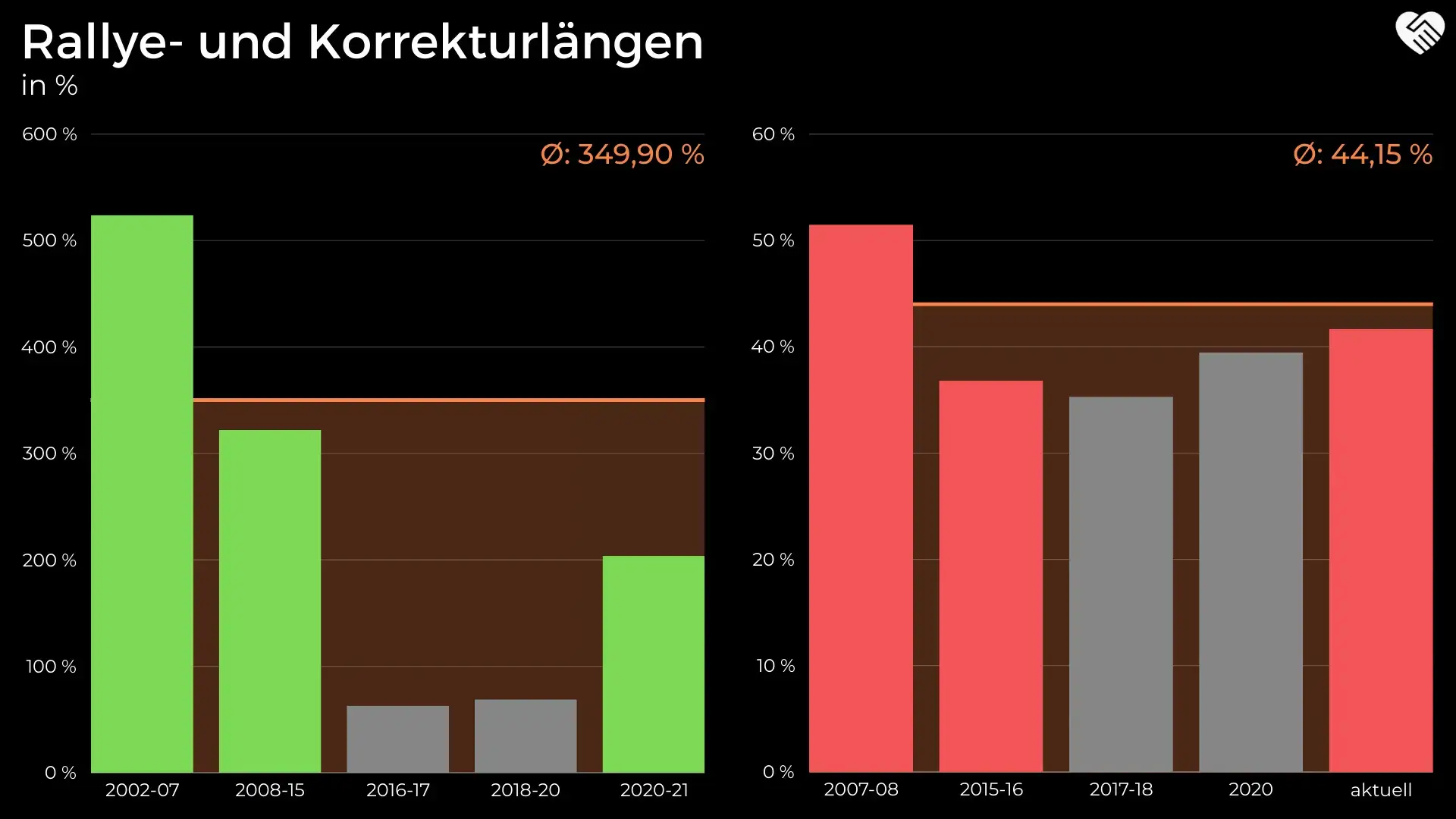

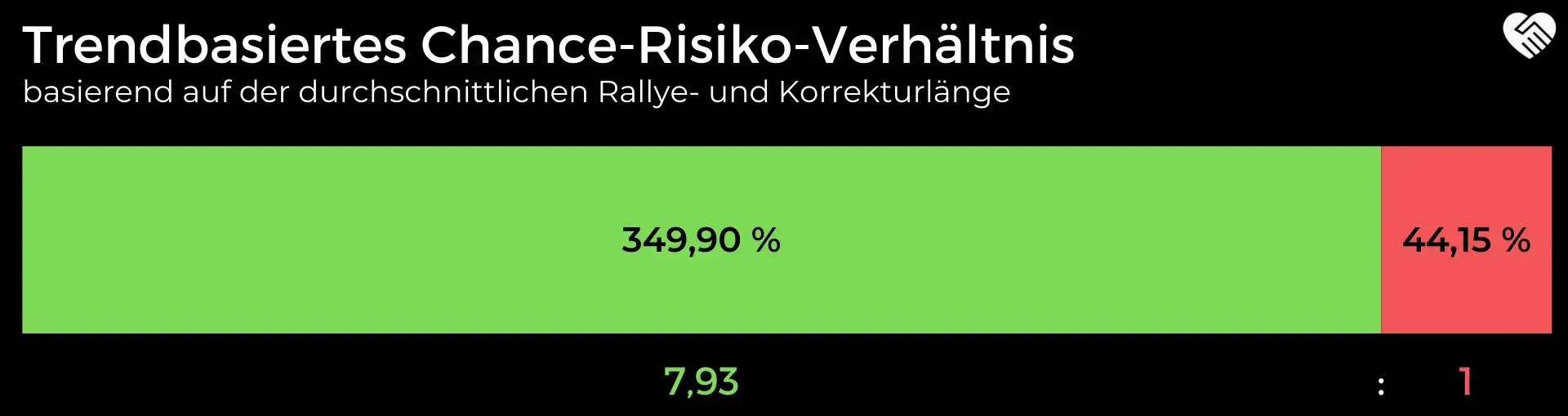

Marktsymmetrie

Die aktuelle Korrektur lässt sich gut mit der Abwärtsphase ab 2007 und der Korrektur ab 2015 vergleichen. In diesem Zusammenhang ist das Ausmaß der derzeitigen Korrektur als angemessen einzuordnen.

Die Rainbow-EMAs ermöglichen eine Einordnung der Korrekturlänge, bereinigt um die Trendgeschwindigkeit der Aktie. Die großen Korrekturen in der Vergangenheit endeten im „tiefen” gelben EMA-Bereich bzw. spätestens auf dem Niveau der gleitenden Durchschnitte in orange. In diesem Bereich hat die Merck-Aktie auch dieses Mal ihr vorläufiges Korrekturtief ausgebildet, was tendenziell gegen eine erneute Ausweitung der Abwärtsphase spricht, aber diese auch nicht komplett unwahrscheinlich macht.

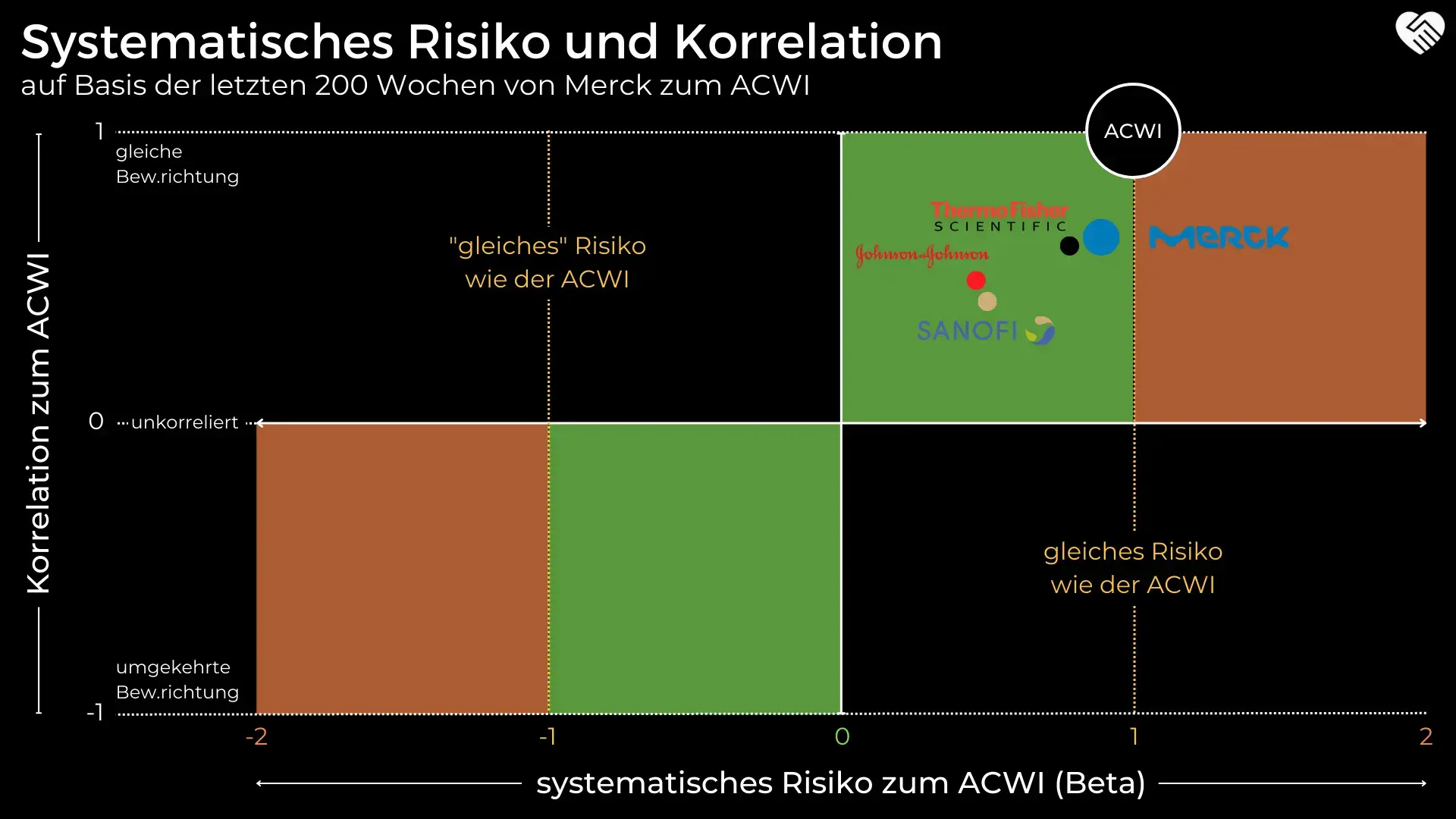

Systematisches Risiko

Auf Basis der letzten 200 Wochen weist Merck den höchsten Beta-Faktor auf, welcher nahezu dem Wert des Gesamtmarktes entspricht. Vergleichbar ist das systematische Risiko der Aktie mit dem von Thermo-Fisher. Johnson & Johnson und Sanofi zeigen dagegen einen deutlich geringeren Beta-Faktor sowie auch eine leicht geringere Korrelation mit dem ACWI auf.

7. Fazit zur Merck Aktie

Allgemein

Merck ist zweifelsohne eines der Unternehmen mit der längsten und traditionsreichsten Historie, welches wir bisher bei Wir Lieben Aktien analysiert haben. Aus einer einfachen Apotheke, welche im Jahr 1668 durch Friedrich Jacob Merck übernommen wurde, ist im Laufe der letzten 355 Jahre durch beachtliche Forschungs- und Entwicklungsarbeit ein etablierter Weltkonzern entstanden, welcher viele Krisen erfolgreich gemeistert hat.

Heutzutage ist Merck nicht nur im Gesundheitsbereich tätig, sondern hat das operative Geschäft hinsichtlich des Halbleiter- und Displaygeschäfts diversifiziert. Während das Wissenschafts- und Technologieunternehmen zum Zeitpunkt dieser Analyse in eine kurzfristige Stagnationsphase übergegangen ist, zeigt sich der Vorstand zuversichtlich, ab 2024 auf den Wachstumspfad zurückzukehren und den Trend der letzten Jahre durch weitere Innovationen aufrechterhalten zu können.

Wie beschrieben, steht die Investmentampel auf Grün und die Renditeerwartung beträgt 8,00 % bis 8,50 % pro Jahr.

Langfristig befindet sich die Merck-Aktie in einem sehr gleichmäßigen Aufwärtstrend. Die aktuelle Abwärtsphase hat ein gängiges Ausmaß erreicht und sollte nun der mittelfristige Abwärtstrend neutralisiert werden und der Ausbruch zur Oberseite gelingen, ist mit erhöhter Wahrscheinlichkeit davon auszugehen, dass die Korrektur nicht mehr erneut ausgeweitet wird.

Meinungen der Team-Mitglieder

Jan

Die Merck-Aktie ist für mich rein technisch schon lange einer der attraktivsten Werte aus dem DAX und zum aktuellen Kurs bietet sie auch eine gute Chance zu einer angemessenen Bewertung. Nichtsdestotrotz habe ich die Aktie nicht auf meiner Watchlist, da ich nur noch den Kauf eines Pharma-Werts plane und hier AstraZeneca bevorzuge. Dies ist allerdings keine direkte Entscheidung gegen Merck, sondern hat u. a. auch etwas mit der regionalen Diversifikation in meinem Depot zu tun.

Adrian

Die Merck KGaA gehört für mich zu den wenigen Large Caps aus Deutschland, bzw. Europa, die seit mehreren Jahren auch kurstechnisch, in Form eines langfristigen Aufwärtstrends abliefern. Müsste ich eine Aktie aus dem DAX wählen, dann wäre es Merck. Ich finde die Aktie spannend im Bereich zwischen 135 und 125 Euro und würde hier auch kaufen, wenn sich ein entsprechender Boden bildet.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/