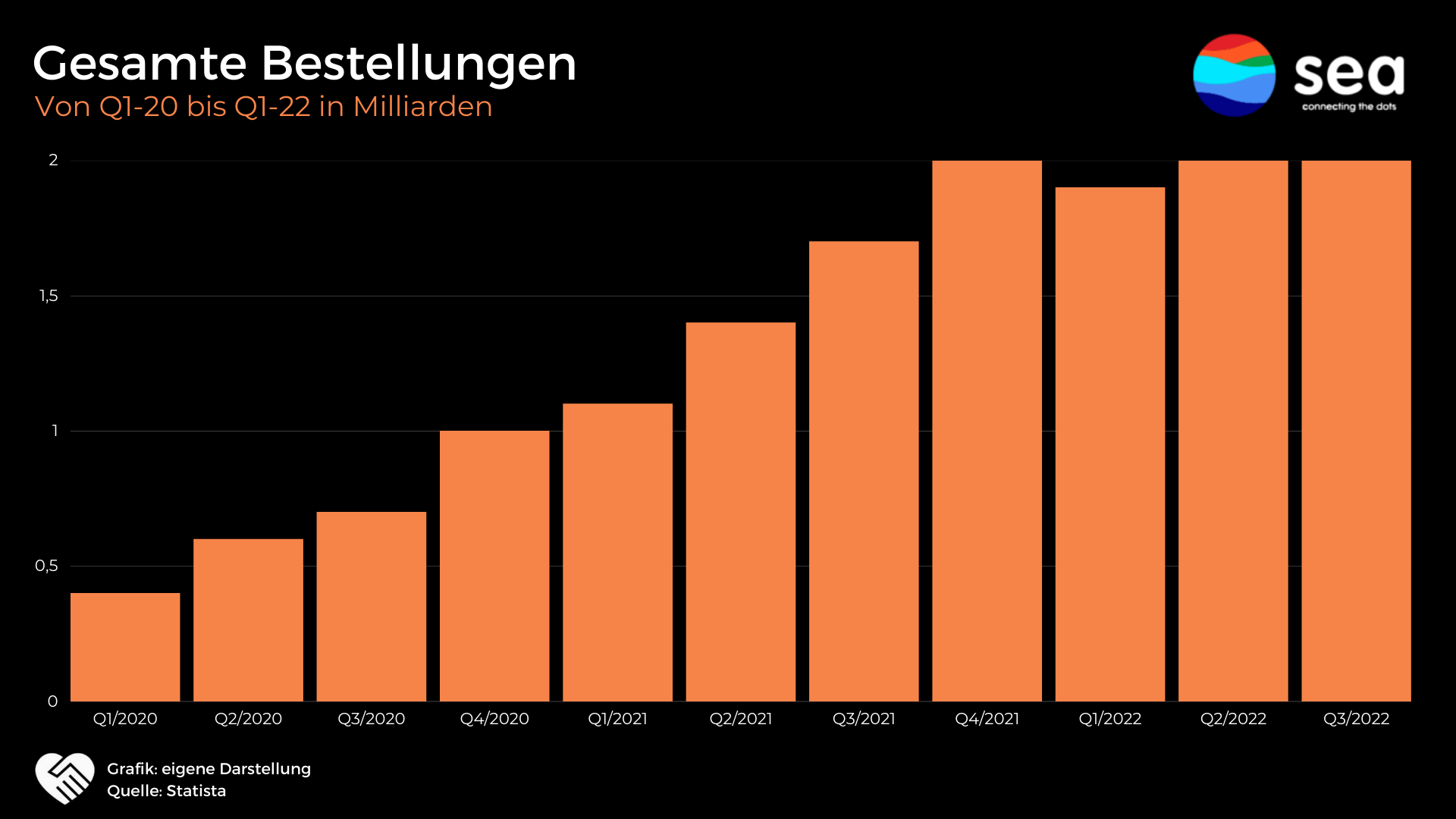

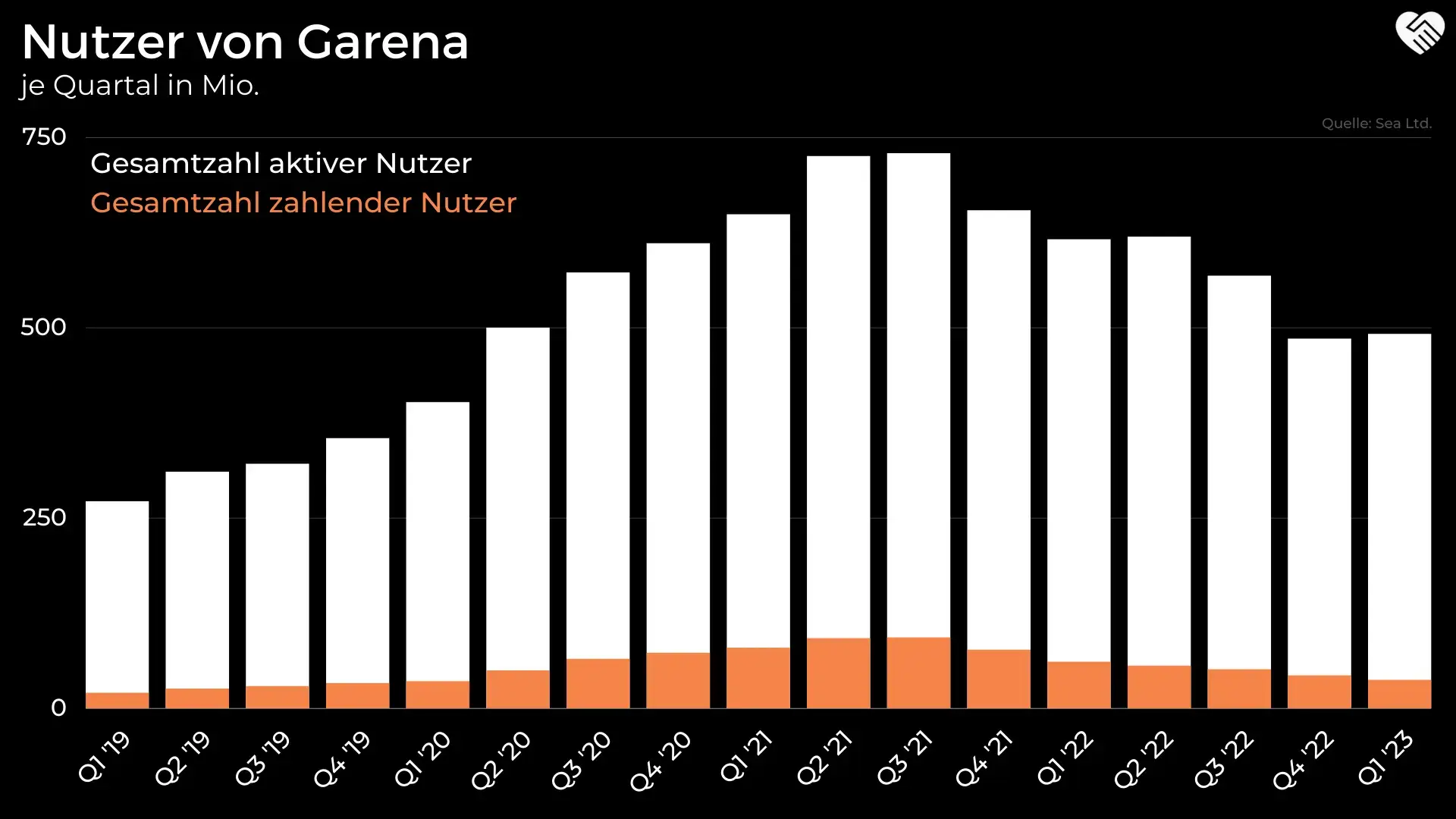

An der Börse ist der Hype um Sea Ltd. vorbei: Nachdem der Aktienkurs sich seit dem Börsengang im Jahr 2017 von 15 USD pro Aktie auf ein Allzeithoch von 372 USD pro Aktie im Jahr 2021 mehr als verzwanzigfacht hatte, folgten seitdem starke Kursverluste von zeitweise fast 90 %. Dennoch ist das Unternehmen aus dem E-Commerce-Sektor in Südostasien nicht mehr wegzudenken und auch im Gaming- und Fintech-Markt mischt Sea stark mit. Darüber hinaus findet derzeit ein Umdenken hin zur Profitabilität statt. In dieser Analyse wollen wir die Frage beantworten, ob sich jetzt ein antizyklischer Einstieg lohnt.