PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (60 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:13:37 |

Fundamentale Kennzahlen | 00:28:37 |

Branchenanalyse & Konkurrenzvergleich | 00:40:00 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:56:16 |

Kurzportrait

Diese Aktienanalyse widmet sich einem ganz besonderen Smallcap, welcher erst seit wenigen Jahren an der Börse gelistet ist. Zwar können wir nicht in Rolex selbst investieren, aber es gibt Unternehmen, welche direkt von der Nachfrage nach den Luxusuhren profitieren. In dieser Analyse haben wir ein solches Unternehmen mitgebracht, welches in Deutschland allerdings gänzlich unbekannt ist. Aus diesem Grund behalten wir den Namen exklusiv unseren Mitgliedern vor.

In den vergangenen Jahren gelang der Aktie nicht nur eine Verdopplung des Umsatzes, sondern auch eine ähnliche Entwicklung bei der operativen Marge. Zwar boomt der Markt für Luxusuhren aktuell nicht mehr so wie in den letzten Jahren, aber die Prognosen für die nächsten Jahre sehen bei dem Unternehmen weiterhin starke Wachstumsraten vor.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 10.09.2023.

WKN/ISIN | Exklusiv für Mitglieder |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Fast Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | Smallcap |

Dividendenrendite | 0,00 % |

KGV | fair |

Firmensitz | Europa |

Gründungsjahr | vor ca. 100 Jahren |

Mitarbeiter | Exklusiv für Mitglieder |

Inhaltsverzeichnis

1. Das Unternehmen

Historie

Mappin & Webb

Das heutige Unternehmen Watches of Switzerland besteht aus mehreren Juwelieren, welche durch Akquisitionsvorgänge zusammengeführt wurden. Dadurch reicht die Geschichte bis ins Jahr 1775 zurück, als Mappin & Webb gegründet wurde. Jonathan Mappin eröffnete eine Silberwerkstatt in Sheffield, UK. Die Marke wuchs schnell und konnte international expandieren. Sie erhielt königliche Ernennungen und Aufträge von Monarchen auf der ganzen Welt und wurden zum Synonym für Exzellenz, Handwerkskunst und „alles, was wirklich britisch ist“. Im Jahr 1897 erhielt Mappin & Webb zum diamantenen Thronjubiläum der Königin Victoria erstmals den königlichen Auftrag als Silberschmied verliehen. Seither besteht der königliche Auftrag als Silberschmied von jeder der sechs folgenden Monarchen und zusätzlich die Goldschmiede des britischen Monarchens und die Silberschmiede des Prinzens von Wales. Im Jahr 1898 wurde die hochgelobte Campaign-Uhr (dt. Feldzugs-Uhr) von Mappin & Webb an Truppen in der Schlacht von Omdurman, Sudan, geliefert. Nachdem die Uhr als „Mappins berühmte leuchtende Campaign-Uhr” beworben wurde, wurde sie in großer Zahl in den Wüstengefechten eingesetzt. Die Schlacht von Omdurman im Jahr 1898, an der auch der junge Winston Churchill (ehem. britischer Premierminister) teilnahm, markierte einen Wendepunkt im Mahdistenkrieg. Durch den Einsatz im Krieg wurde die Praktikabilität von Mappin’s Campaign-Uhr bewiesen und wurde weit über die dortigen Soldaten hinaus bekannt. Im Jahr 2012 wurde die langjährige königliche Verbindung von Mappin & Webb durch die Ernennung zum „Crown Jeweller“ weiter gefestigt. Der Crown Jeweller ist der Hüter der Kronjuwelen und verantwortlich für ihre Vorbereitung für die Eröffnung des Parlaments und andere Staatsanlässe.

Goldsmiths und Mayors

Im Jahr 1778 begann die Geschichte der Marke Goldsmiths mit dem ersten Geschäft in Newcastle, UK, das unter dem Namen Reids & Sons bekannt war. Dieses Geschäft besteht bis heute und bedient weiterhin Generationen treuer Kunden. Im Jahr 1919 begann die Partnerschaft mit Rolex, als Northern Goldsmiths in Newcastle, UK, zum Händler für Rolex-Uhren ernannt wurde.

Anfang des 20. Jahrhunderts (1910) begann die Geschichte der Marke Mayors, als die Marke von Irving Mayor Getz in Cincinnati, Ohio, USA, gegründet wurde. 1937 wurde der erste Mayors-Showroom im Herzen des Geschäftsviertels von Miami eröffnet. Dies markierte den Beginn des Rufs von Mayors als einer der besten Uhren- und Schmuckhändler der USA.

Watches of Switzerland

1924 begann Maurice Lane mit seinem Unternehmen G&M Lane, Uhren per Postversand zu verkaufen. G&M Lane wurde in den darauffolgenden Jahren zu Watches of Switzerland umbenannt. Das erste Büro wurde in London, UK, eröffnet. In den 1960er-Jahren investierte Watches of Switzerland stark in Marketing, um den Ruf als Verkäufer von feinsten Schweizer Uhren und als Anbieter mit den höchsten Standards an Service zu stärken. Die Strategie war erfolgreich, denn einige Schweizer Luxusuhrenmarken begannen ihre Zusammenarbeit mit Watches of Switzerland. In den 1970er-Jahren eröffnete das Unternehmen die weltweit erste Rolex-Mono-Boutique in London, UK. Im Jahr 2005 wurde Goldsmiths von Watches of Switzerland akquiriert, worauf das Unternehmen die erste Transaktionswebsite goldsmiths.co.uk, auf der man Luxusuhren aus dem Sortiment erwerben kann, eröffnete.

Zusammenführung

Mappin & Webb und Watches of Switzerland wurden beide von dem Unternehmen Aurum übernommen und zusammengeführt. Im Jahr 2014 wurde Brian Duffy zum CEO ernannt und das Unternehmen begann seine Transformation mit erheblichen Investitionen in Merchandising, Geschäfte, Systeme, Mitarbeiter und Marketing. Im Jahr 2017 erwarb das Unternehmen Mayors Jewellers, die zu diesem Zeitpunkt 17 Geschäfte, davon 15 mit Rolex-Agenturen in Florida und Georgia, USA, hatten. Im selben Jahr expandierte Aurum international und wurde Eigentümer von zwei Boutiquen im weltberühmten Wynn Resort in Las Vegas, Nevada, USA. Dies umfasst eine eigenständige Rolex-Boutique und den ersten Multi-Marken-Showroom von Watches of Switzerland in den USA.

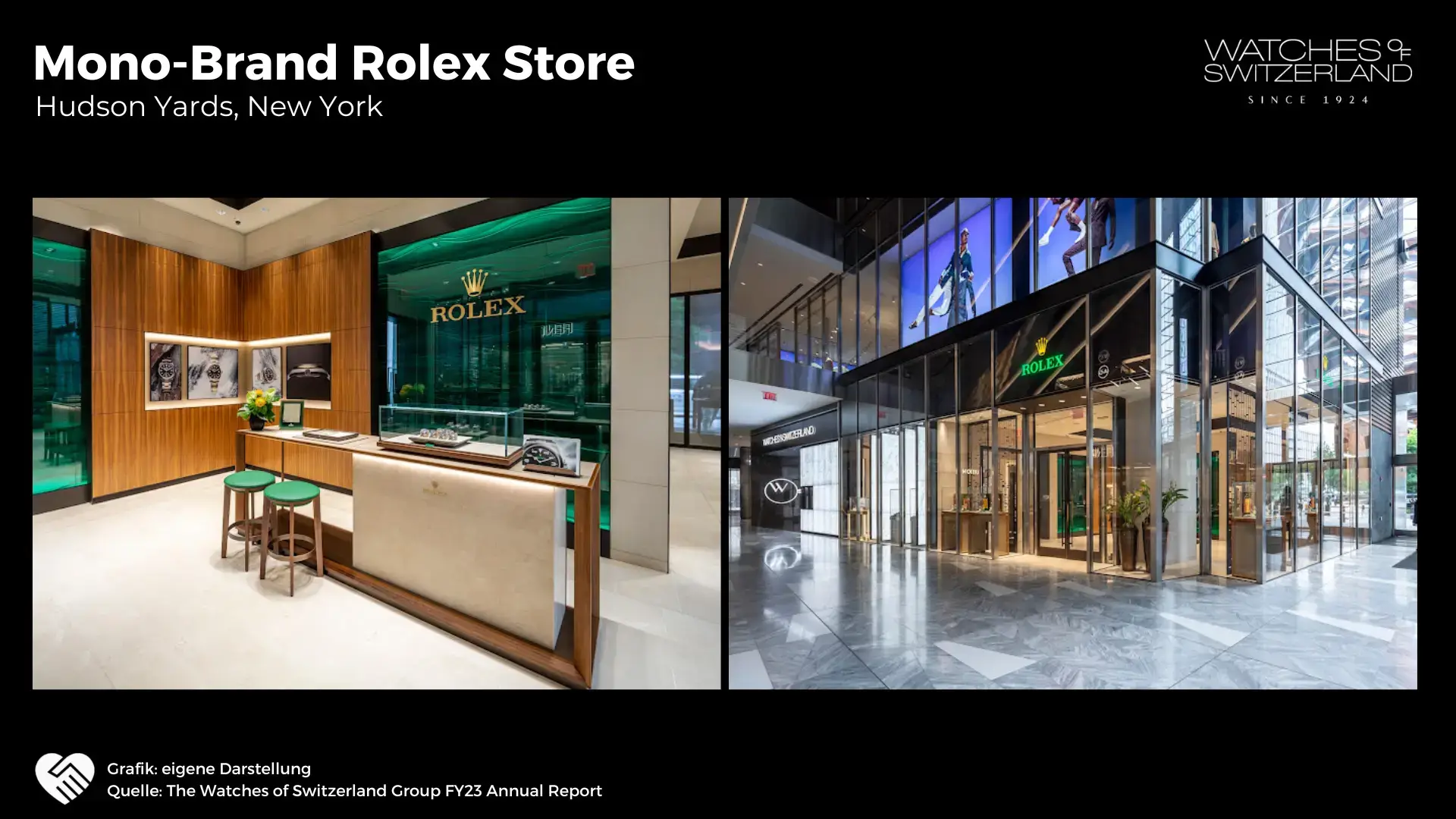

Im September 2018 kündigte Aurum an, den Namen komplett zu Watches of Switzerland umzuändern. So eröffnete das erste „Watches of Switzerland“-Geschäft in Soho, New York, USA, gefolgt von einem zweiten Flagship-Store im bahnbrechenden Hudson Yards in Manhattan, New York. Weiterhin wurde ein „Watches of Switzerland“-Showroom im Encore Boston Harbour Hotel, Massachusetts, USA, eröffnet.

Im Jahr 2019 feierte das Unternehmen 100 Jahre Partnerschaft mit der Luxusuhrenmarke Rolex und im Rahmen des Jubiläums wurden 100 Rolex-Uhren mit einer Gedenkgravur bereitgestellt. Nach dem fünfjährigen Transformationsprogramm des Unternehmens stand im Juni desselben Jahres der Börsengang an der Londoner Börse an. Zu finden ist das Unternehmen unter dem Ticker WOSG.

Expansion

Auch 2019 wurde die erste Mono-Boutique in Partnerschaft mit Audemars Piguet in Mayors, Lenox Square, Atlanta, Georgia, USA, eröffnet. Weiterhin wurde die Mayors Miami International Mall, Florida, USA, wiedereröffnet. Die Renovierung markiert den Beginn einer umfangreichen Investitionsstrategie, um das Einzelhandelserlebnis des gesamten Mayors-Portfolios an Geschäften zu verbessern. 2020 wurde aufgrund der COVID-19-Pandemie die Luxury Watch and Jewellery Virtual Boutique erstellt. Es folgte die erste Rolex und eine Breitling-Mono-Boutique in Schottland, UK, und mehrere Mono-Marken-Boutiquen in den USA, wodurch nun eine Präsenz in zwölf Bundesstaaten besteht. Drei Geschäfte von Betteridge wurden akquiriert, eines davon in Greenwich, London, UK, und die anderen beiden in Vail und Aspen, Colorado, USA. Im Jahr 2022 eröffnete die Watches of Switzerland Group ihre erste Mono-Marken-Boutique mit Breitling in Stockholm, Schweden. Darüber hinaus wurde die Watches of Switzerland Group Foundation gegründet, welche mit einem anfänglichen Engagement von 3,00 Mio. GBP gestartet wurde.

Vision, Werte und Nachhaltigkeit

Vision

Die Vision des Unternehmens ist es, der beste Luxusuhren- und Schmuckeinzelhändler in den Märkten zu sein, die bedient werden. Nach eigener Aussage liegt die Unterscheidung zur Konkurrenz in folgenden Punkten: Expertise des Teams, Kundenerlebnis und qualitative Produkte. Watches of Switzerland möchte Erinnerungen schaffen, die ein Leben lang halten.

Werte

Die Werte nehmen eine zentrale Stellung bei der Verwirklichung von Watches of Switzerland’s Vision ein. Sie bilden das Grundgerüst für die Arbeitsweise des Unternehmens und damit für die Erreichung der Ziele.

Engagement hat eine hohe Priorität bei den Unternehmenswerten. Watches of Switzerland ist stolz auf erzielte Erfolge, befürwortet das Lernen aus Fehlern, ist konsequente auf Ergebnisse ausgerichtet und strebt stetig nach Exzellenz. Der Konzern schätzt und achtet die Marken, Produkte und die Beziehungen zu den eigenen Kollegen, Kunden, Lieferanten und der Gemeinschaft. Die Unternehmenskultur zeichnet sich durch Kreativität, Unternehmergeist und die unermüdliche Suche nach Verbesserungen aus, so sollen stets höchste Standards und Ergebnisse erzielt werden. Ehrlichkeit, Fairness, Respekt und Verantwortung sind die Grundpfeiler des Handelns in allen Interaktionen. Im Unternehmen soll hart gearbeitet und laut gefeiert werden. Dabei wird Sinn für Humor und Freude an der Arbeit gepflegt.

Nachhaltigkeit

Watches of Switzerland betrachtet die Unternehmensverantwortung (Corporate Social Responsibility, CSR) als einen entscheidenden Aspekt des Geschäfts und glaubt, dass dies aus betriebswirtschaftlicher Sicht sinnvoll ist. Das Unternehmen ist der Überzeugung, dass die Rückgabe an die Gemeinschaft die Verpflichtung gegenüber Kunden und Kollegen unterstreicht, dabei helfen stärkere Beziehungen zu Lieferanten und der Anreiz, möglichst die besten Fachkräfte zu gewinnen und zu binden. Watches of Switzerland hat sich dazu verpflichtet, ein umwelt- und verantwortungsbewusster Einzelhändler zu sein. Das Ziel ist es, den Einfluss auf die Umwelt zu identifizieren und zu minimieren.

Der Schutz unseres Planeten ist ein integraler Bestandteil des Unternehmenszwecks von Watches of Switzerland und in Entscheidungsprozesse des Konzerns eingebettet. Als Teil der kontinuierlichen Verbesserungsbemühungen und in Anerkennung der ernsthaften Risiken des Klimawandels, möchte das Unternehmen fortlaufend die Governance-Mechanismen stärken, um u. a. klimabezogene Risiken und Chancen als oberste Prioritäten des Geschäfts anzugehen.

Das Unternehmen hat sich verpflichtet, die Klimaresilienz aufzubauen und bis 2050 Netto-Null-Treibhausgasemissionen zu erreichen. Es werden Maßnahmen ergriffen, um die Emissionen gemäß den neuesten Erkenntnissen der Klimawissenschaft zu reduzieren, um die Ziele des Pariser Abkommens zu erreichen und Anstrengungen zu unternehmen, die Erwärmung auf 1,50 °C zu begrenzen.

Im Geschäftsjahr 2023 (FY23) wurden signifikante Fortschritte im Bereich Nachhaltigkeit erzielt. Dazu gehört die Verifizierung des kurzfristigen Emissionsreduktionsziels durch die Science Based Targets Initiative (SBTi) sowie die erstmalige Teilnahme am CDP-Fragebogen zum Klimawandel. Weiterhin wurden 84,00 % der Immobilien des Unternehmens mit LED-Beleuchtung ausgestattet, während sämtliche Immobilien in Großbritannien zu 100,00 % auf erneuerbare Energiequellen umgestellt wurden. Das Kundendienst- und Servicegeschäft verzeichnete ein Wachstum von 20,00 %, und der Verkauf von gebrauchten Uhren setzte seinen positiven Trend fort. In Partnerschaft mit ID Genève wurde die erste vollständig kreislaufwirtschaftliche Luxusuhr aus der Schweiz eingeführt.

Die Scope-1- und Scope-2-Emissionen, also die „direkte“ Emission aus eigenen oder von dem Unternehmen kontrollierten Quellen, betrugen 2023 etwa 3.866,00 tCO2e. Dies entspricht einer Reduzierung von 6,34 % im Vergleich zum Referenzjahr 2020, in dem die Emissionen 4.128,00 tCO2e betrugen.

Die Scope-3-Emissionen, also die indirekten Emissionen, welche hauptsächlich durch gekaufte Waren und Dienstleistungen entstehen, betrugen 2023 188.374,00 tCO2e, was einer Steigerung von 59,23 % zum Referenzjahr 2020 (111.582,00 tCO2e) entspricht.

Im Geschäftsjahr 2024 liegen die Schwerpunktbereiche im Bereich Nachhaltigkeit auf verschiedenen Ebenen. Sie umfassen das Streben nach kontinuierlicher Verbesserung in Bezug auf Kohlenstoffreduktion und Energieeffizienz durch Beschaffungsentscheidungen, Ausstellungsraumgestaltung, Facility Management, Transport und Wechsel hin zu sauberen Energiequellen. Zudem wird angestrebt, den Verbrauch natürlicher Ressourcen zu reduzieren und eine effizientere Wassernutzung sicherzustellen. Abfall soll minimiert werden, sowohl durch Vermeidung als auch durch Recycling und die Einführung von Kreislaufwirtschaft in das Geschäftsmodell und die Betriebsabläufe. Kunden sollen bei nachhaltigeren Entscheidungen unterstützt werden, indem Innovationen und Fortschritte im nachhaltigen Design und bei Verpackungen gefördert werden.

Aktionärsstruktur

Die Aktionärsstruktur der 10 größten Anteilseigner des Unternehmens setzt sich aus einigen bekannten Investmenthäusern zusammen. Dabei sind vergleichsweise viele Aktionäre über oder an der Grenze der 5,00 %-Marke. Den größten Anteil hält Capital Research & Management mit 6,95 %, gefolgt von BlackRock mit 6,38 %. JPMorgan und Vanguard liegen mit 5,29 % bzw. 5,20 % noch knapp über der 5,00 %-Marke. Wobei Vanguard mit zwei Positionen in der Liste vertreten ist, wodurch der summierter Anteil 8,65 % beträgt, was den Konzern zu dem größten Anteilseigner macht. Pelham Capital mit 4,99 % und Abrdn mit 4,93 % unterschreiten die Marke nur marginal. Weiterhin ist zu erwähnen, dass der Geschäftsführer Brian Duffy 3,21 % der Unternehmensanteile hält. Insgesamt halten die 10 größten Aktionäre 45,87 % des Unternehmens.

Geschäftsmodell

Allgemein

Das Kerngeschäft von Watches of Switzerland ist sehr einfach zu verstehen: Das Unternehmen kooperiert mit zahlreichen Herstellern von Luxusuhren aus der Schweiz und agiert als Händler von diesen. Ein Großteil der Erlöse von Watches of Switzerland entfällt dabei auf wenige, große und unabhängige Marken. Allen voran ist, in diesem Zusammenhang, Rolex zu nennen. Doch auch Patek Philippe und Audemars Piguet erfreuen sich unter den Kunden des Unternehmens einer hohen Beliebtheit.

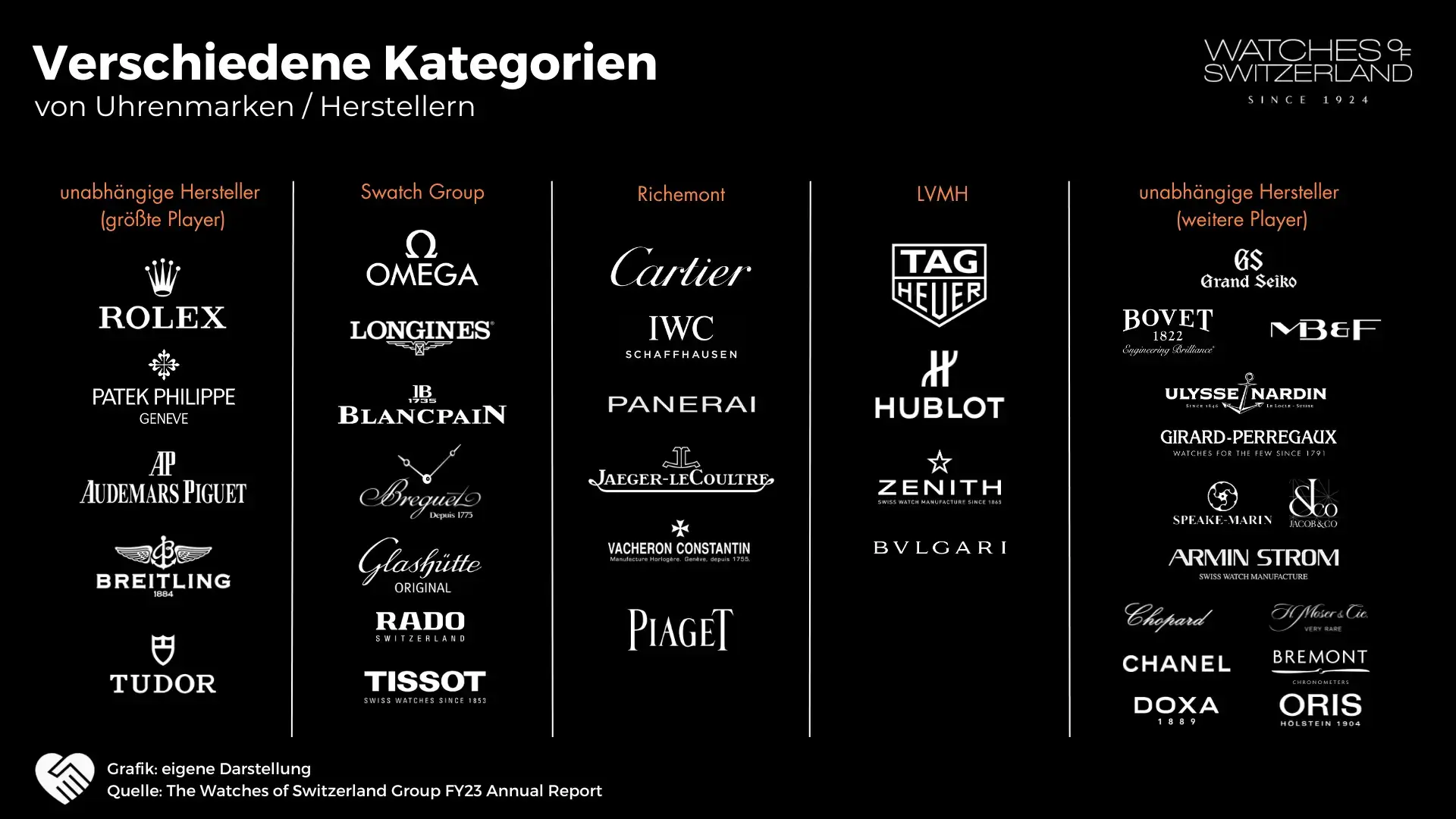

Des Weiteren gehören drei große Luxuskonzerne mit ihren traditionsreichen Marken zu den wichtigsten Lieferanten von Watches of Switzerland. Wie Abbildung 1 zu entnehmen ist, handelt es sich hierbei um die Swatch Group mit Omega, Longines oder Glashütte Original, Richemont mit Cartier und IWC Schaffhausen sowie LVMH mit u. a. TAG Heuer und Hublot. Darüber hinaus setzt Watch of Switzerland auf die „beeindruckende Präsentation” kleinerer, unabhängiger Marken wie CHANEL oder Grand Seiko.

Showrooms

Watches of Switzerland setzt auf ein außergewöhnliches Kundenerlebnis und möchte den Erwerb der Uhren zu einem beeindruckenden Event machen. Hierfür greift das Unternehmen auf seine sogenannten Showrooms zurück. Von diesen Verkaufsstandorten existierten zum Ende des vergangenen Geschäftsjahres 193, davon 146 im Vereinigten Königreich bzw. Europa und 47 in den USA.

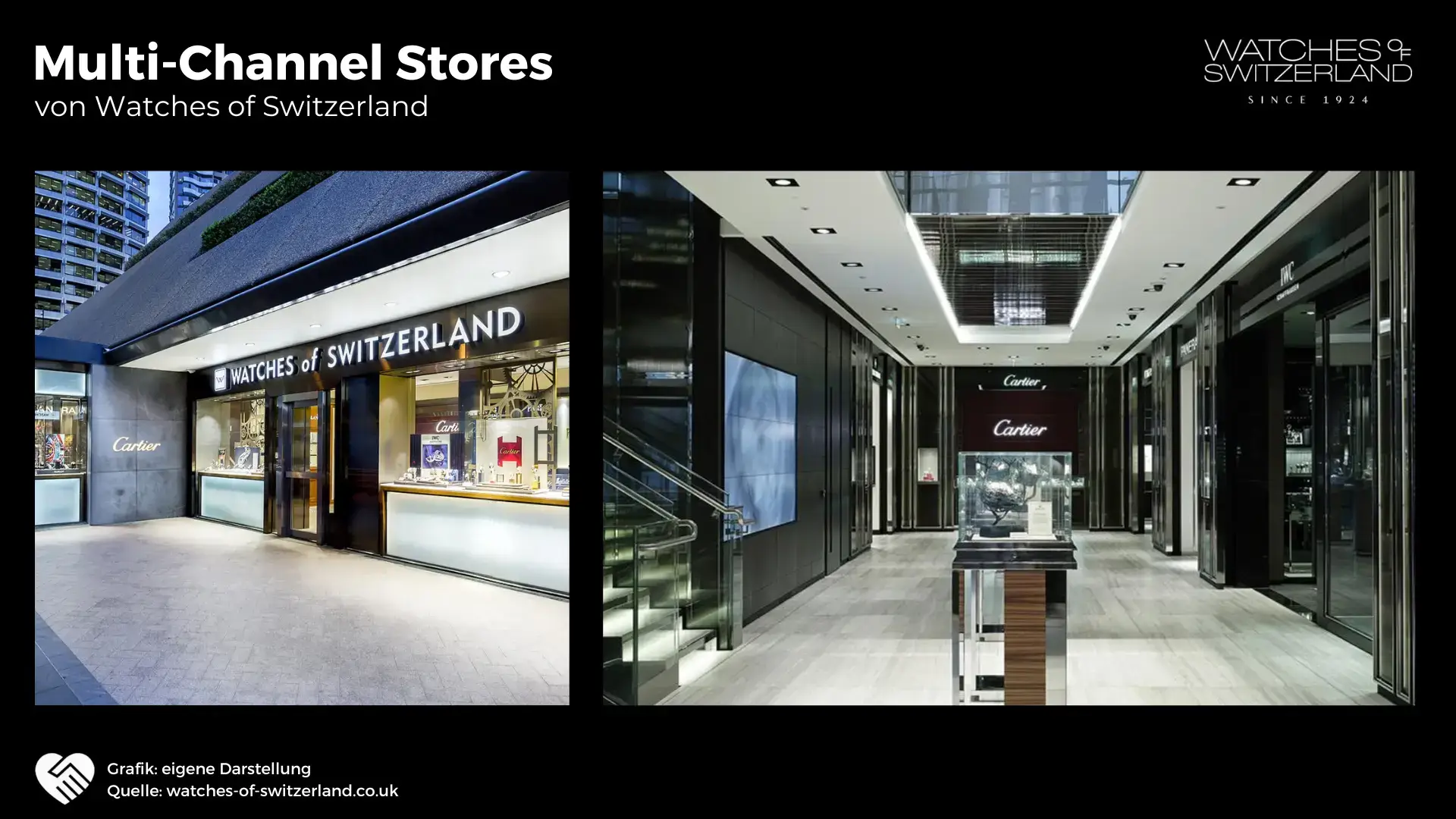

Die Showrooms des Unternehmens lassen sich in zwei Kategorien unterteilen. Zum einen verfügt Watches of Switzerland über sogenannte Multi-Brand-Stores, in welchen Uhren verschiedener Marken vertrieben werden. Zum Zeitpunkt dieser Analyse überwiegt der Anteil entsprechender Standorte deutlich.

Des Weiteren hat Watches of Switzerland in Zusammenarbeit mit Kooperationspartnern aus der Schweiz zuletzt verstärkt in Mono-Brand-Showrooms investiert. Zum Teil wurden eigene Standorte eröffnet, zum Teil wurden Stores von Mitbewerbern akquiriert. Dieses Vorgehen würde eine zusätzliche Diversifizierung des operativen Geschäfts ermöglichen und demzufolge die Wettbewerbsposition des Unternehmens stärken.

Schmuck

Watches of Switzerland fokussiert sich zwar auf den Verkauf von Zeitmessern aus der Schweiz, nichtsdestotrotz stellt der Verkauf von Luxusschmuck seit vielen Jahren ein weiteres Standbein des Unternehmens dar. Zum Zeitpunkt dieser Analyse kooperiert der Händler mit mehr als 40 Herstellern entsprechender Produkte, wozu in erster Linie Marken mit viel Prestige wie BVLGARI, CHANEL, Messika, FOPE und Gucci gehören. Der Vertrieb von Schmuck in den Showrooms des Unternehmens ergänzt das Kerngeschäft von Watches of Switzerland und bietet insbesondere in den USA hohes Potenzial für zukünftiges Wachstum.

Reparaturen, Wartungen, Versicherungen und andere Randgeschäfte

Die meisten hochqualitativen Uhren können, sofern sie pfleglich behandelt werden, fast beliebig oft repariert werden. Daher ist es nur wenig verwunderlich, dass Watches of Switzerland der Kundschaft im Anschluss an den Erwerb nachgelagerte Dienstleistungen anbietet. Hierzu zählen nicht nur Reparatur- und Wartungsdienstleistungen, sondern z. B. auch Versicherungen.

Internen Schätzungen entsprechend, entfällt auf Servicedienstleistungen ca. ein Zwanzigstel des gesamten Marktvolumens für Luxusuhren. Darüber hinaus würde erst ein hochwertiger Kundendienst den Ersthandmarkt abrunden und somit von entscheidender Bedeutung sein. Daher plant Watches of Switzerland, künftig verstärkt in entsprechende Kapazitäten zu investieren.

Darüber hinaus besitzt Watches of Switzerland mehrere Randgeschäfte, wozu u. a. der Verkauf von Kleidungsartikeln sowie Uhren und Schmuck aus niedrigeren Preissegmenten zählt. Allerdings werden die Umsätze in den Geschäftsberichten nicht separat ausgewiesen, weshalb die Bedeutung dieser Geschäfte eher zu vernachlässigen ist.

Burggraben

Einleitung

Die Gründung von Watches of Switzerland liegt fast 100 Jahre in der Vergangenheit. In diesem Zeitraum ist es dem Unternehmen gelungen, sowohl zahlreiche Hersteller von Luxusuhren aus der Schweiz, als auch mehrere namhafte Schmuckproduzenten als Partner für sich zu gewinnen. Diese Partnerschaften stellen in Kombination mit dem Netzwerk des Unternehmens, bestehend aus aktuell 193 Standorten in Europa und den USA, den zentralen Bestandteil des Burggrabens dar.

Zudem ist das Unternehmen im Vereinigten Königreich, nach eigenen Angaben, als eindeutiger Marktführer einzuordnen und obwohl Watches of Switzerland in den Vereinigten Staaten nach wie vor zu den kleineren Playern zählt, konnte man zuletzt Marktanteile gewinnen und ist bei der langfristigen Planung in Bezug auf die Expansionsziele auf einem sehr guten Weg.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werden

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Lass uns Feedback da!

Verbesserungsvorschläge, Anregungen, Lob, Kritik?

Wir nehmen alles dankend an! Nur so können wir unsere Arbeit verbessern. Wenn du uns kostenlos unterstützen möchtest, lasse uns eine Rezension auf Trustpilot da. Oder schreibe uns einfach auf Discord.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/