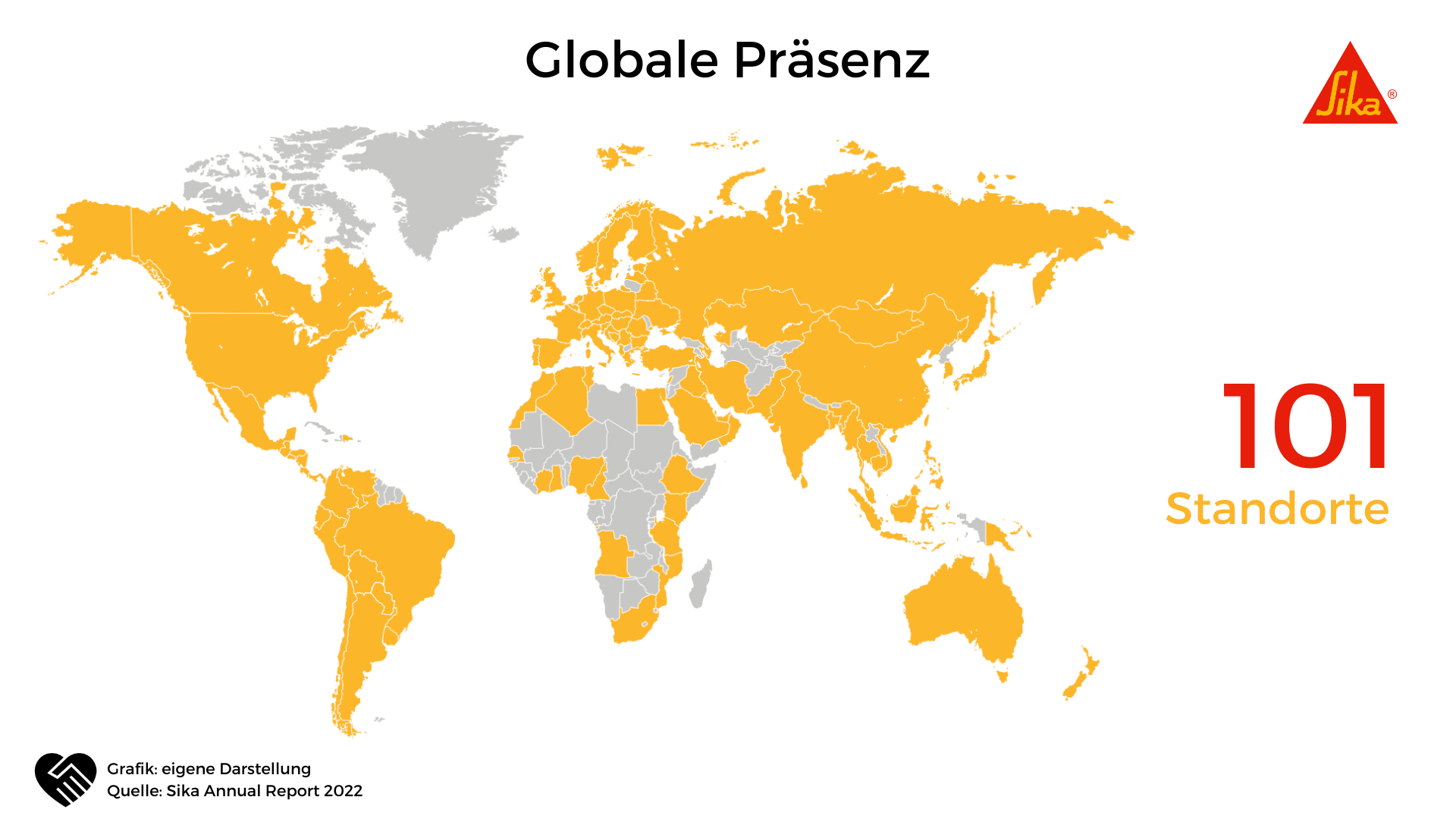

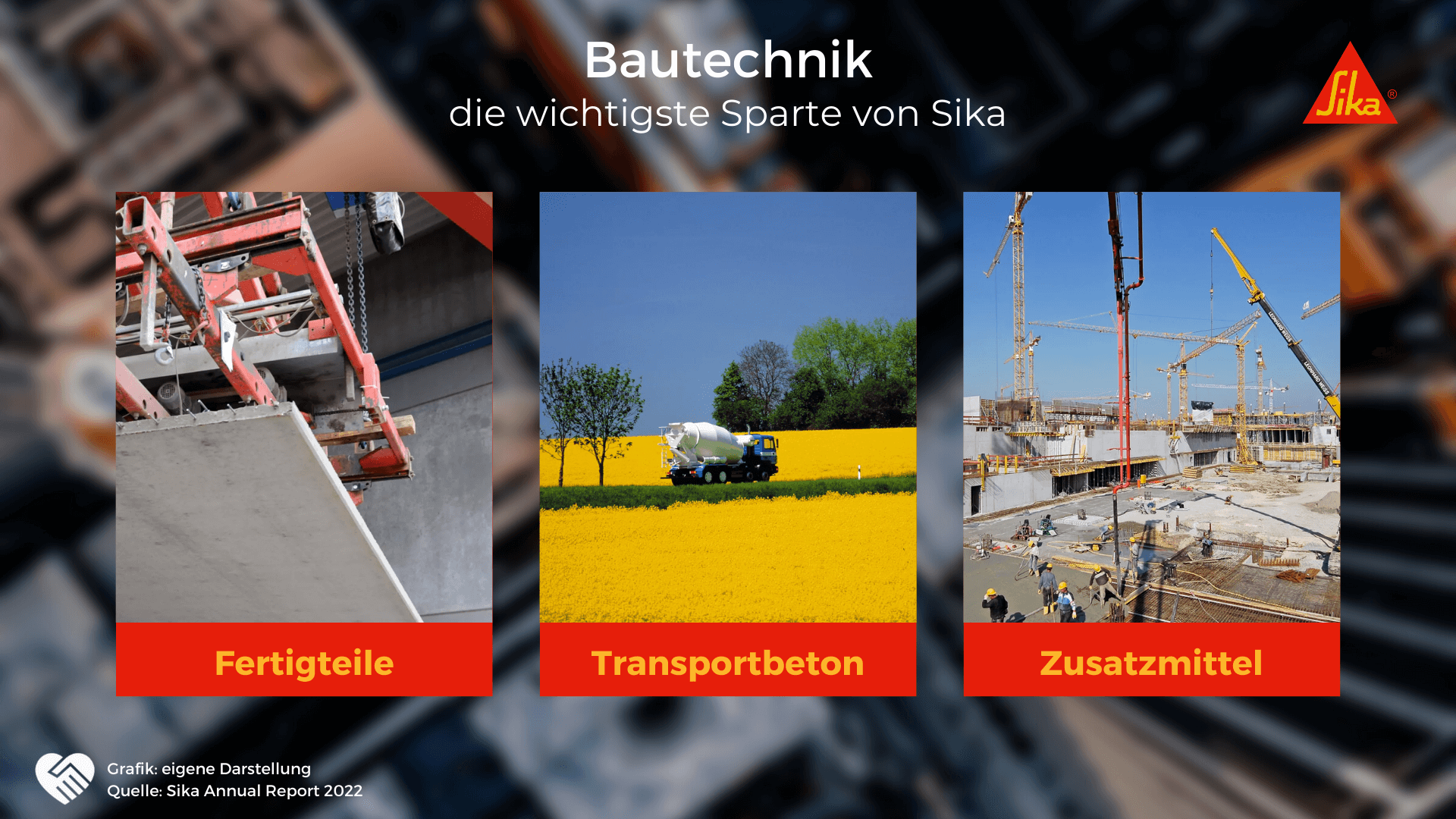

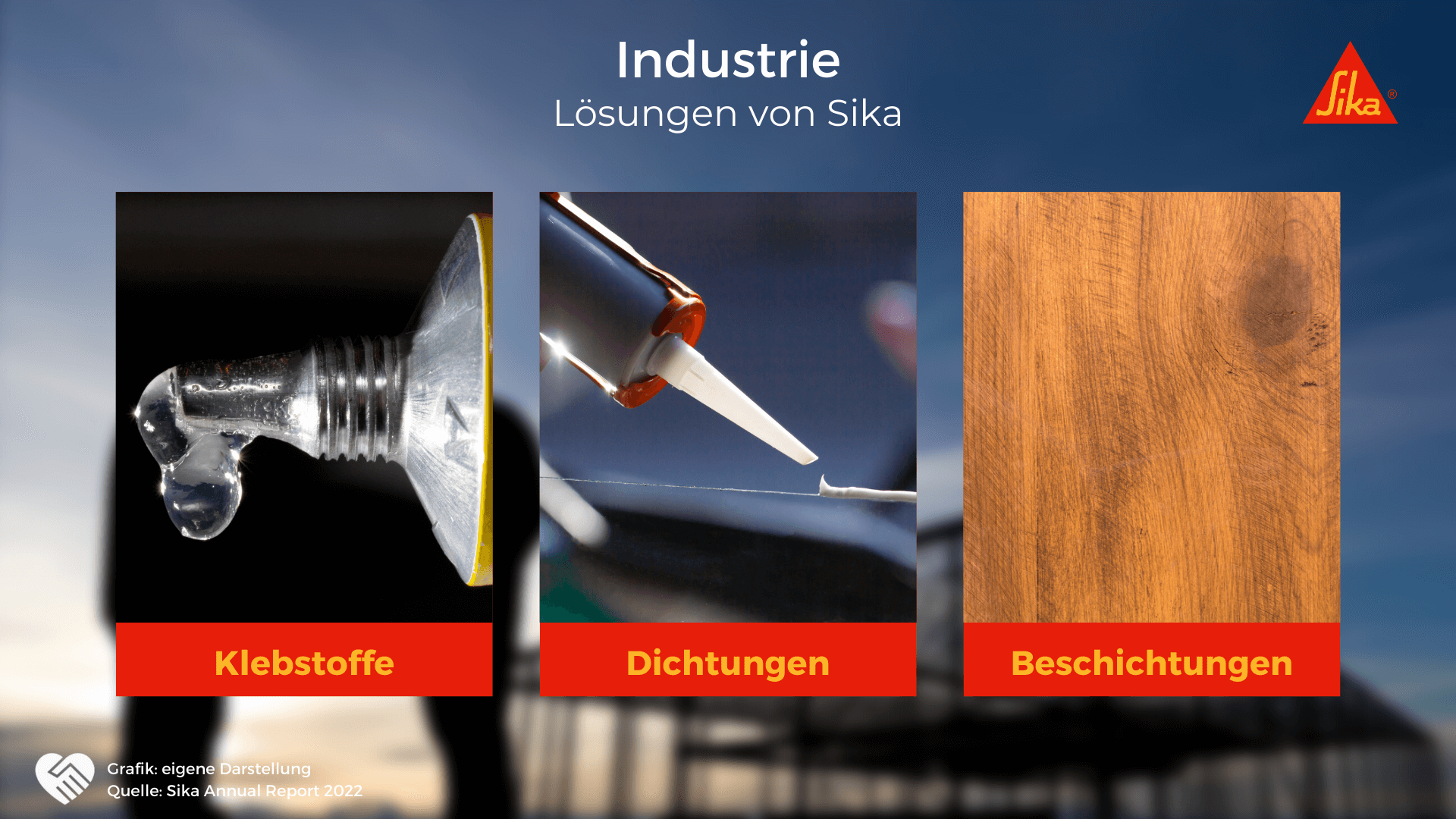

Heute dreht sich unsere unsere Analyse um das Unternehmen Sika. Das Geschäftsmodell des Schweizer Unternehmens ist auf Spezialchemie spezialisiert, insbesondere für die Bau- und Industriebranche. Daher ist der Konzern prädestiniert dafür, von vielen Zukunftstrends wie Urbanisierung, Digitalisierung und Klimawandel zu profitieren. Bei unserer Recherche sind wir insbesondere auf das Thema Nachhaltigkeit gestoßen, das auch fundiert dargestellt wird und unsere Aufmerksamkeit erregt hat. Darüber hinaus bietet Sika uns auf Basis der technischen Analyse einen langfristigen Aufwärtstrend seit Anfang des Jahrtausends. Obwohl der allgemeine Bärenmarkt und insbesondere der Rückgang in der Immobilienbranche das Unternehmen beeinflusst haben, liegt die Aktie immer noch um mehr als 30 Prozent unter ihrem Allzeithoch. In dieser Analyse möchten wir uns daher eingehend mit der Frage beschäftigen, ob sich ein Kauf derzeit lohnt.