"Markets are never wrong, only opinions are."

- Jesse Livermore

JD.com Inc. (chinesisch 京东, Pinyin Jīngdōng) ist eines der führenden Handelsunternehmen in China.

Das Kerngeschäft wurde ins Internet verlagert, in welchem die gleichnamige Online-Retailplattform JD.com betrieben wird.

Bei dem Unternehmen besonders hervorzuheben ist der C2M-Ansatz, bei dem die Wertschöpfungskette eines Produkts auf ein Minimum reduziert ist. Die Kund*innen (Customers) kaufen hier direkt beim Hersteller (Manufacturer). Dies bringt einige Vorteile mit sich, welche wir später noch einmal ausführlich darlegen.

Nach der Ausbildung des Allzeittiefs in 2018 hat JD.com eine starke Rallye hingelegt, welche bis an das Hoch (Februar 2021) ein Plus von über 460 % umfasst.

| WKN/ ISIN | A112ST / US47215P1066 |

|---|---|

| Branche | Nicht-Basiskonsumgüter (E-Commerce) |

| Einordnung nach Peter Lynch | Fast Grower |

| Wir Lieben Aktien-Rating | 8/10 |

| Marktkapitalisierung | 115,74 Mrd. USD |

| Dividendenrendite | 0,00 % |

| KGV | 18,1 |

| Firmensitz | Peking (China) |

Während der gesamten Zeit (über 2 Jahre) mussten die Anleger*innen nur in fünf Monaten ein leichtes Minus hinnehmen, sodass die jüngste Korrektur von fast -40 % (im Tief) schon außergewöhnlich ist. Generell ist der langfristige Aufwärtstrend aber natürlich weiterhin intakt und nicht einmal annähernd in Gefahr.

Die Aktienanalyse bezieht sich auf den Kenntnisstand unserer Recherche vom 14.07.2021.

Das Kerngeschäft von JD.com besteht vor allem im Betreiben der bereits erwähnten, gleichnamigen Online-Handelsplattform JD.com, die sich vergleichen lässt mit Alibaba.com der Alibaba Group oder auch Amazon.com von Amazon Inc. Ein wesentliches Merkmal von JD.com ist das C2M-Konzept, auf das wir im folgenden Verlauf näher eingehen. JD.com bietet überwiegend Elektronikartikel an (siehe Abb. 1a & 1b).

Der Name setzt sich zusammen aus “J“, dem Anfangsbuchstaben des Namens der damaligen Freundin des Gründers Richard Liu.

Das “D” kommt von Dong, der chinesischen Kurzform des Gründernamens “Richard”.

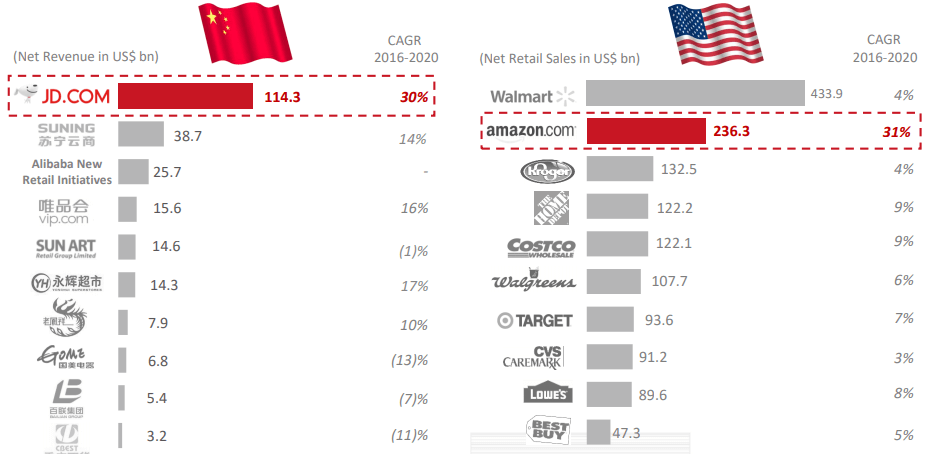

Der Einzelhandel (Retail) in China ist schwer umkämpft. Im Gegensatz zu den USA mit nur wenigen großen Playern, besteht der chinesische Retail-Handel noch aus vielen kleinen Anbietern, die hart um Marktanteile kämpfen. So hatten die „Top 20 Retailer” 2020 in der VR China nur einen kumulierten Marktanteil von 17%. Die „Top 20 Retailer” in den USA hingegen hielten 52% der Marktanteile (Siehe Abb. 1c).

Warum ist das so?

Der wirtschaftliche Wohlstand der chinesischen Gesellschaft ist noch nicht so lange vorhanden, wie der der US-Amerikaner*innen. Außerdem liegt er insgesamt, trotz des rasanten wirtschaftlichen Wachstums der Volksrepublik, immer noch hinter einigen westlichen Ländern. Viele Einwohner*innen Chinas sind erst seit wenigen Jahren in der Mittelschicht angelangt und können dementsprechende Luxusgüter wie Elektronik kaufen. Der breite Markt für den Einzelhandel ist deswegen noch jung in China.

Ein junger Absatzmarkt muss erst entscheiden, welche Firmen sich am Ende als Marktführer herauskristallisieren. Die Chancen auf Wachstum sind groß, ebenso wie das Risiko durch die Konkurrenz.

Wenn wir diversen ökonomischen Vorhersagen glauben schenken, dann wird der chinesische Einzelhandels-markt in den nächsten Jahren weiter rasant ansteigen, denn die Mittelschicht Chinas wird das höchstwahrscheinlich ebenfalls. Bisher ist der chinesische Einzelhandel lt. dem National Bureau of Statistics of China von 2012 – 2020 mit 7,8% pro Jahr gewachsen.

Gleichzeitig steigt auch der Anteil von Online-Retail am Markt immer weiter an. Während 2012 in China nur 6,2% den Online-Einzelhandel ausmachten, so waren es 2020 bereits 24,9%. Nach Umsatz ist JD.com Platz 1 in China. Die Wachstumsraten/Jahr (CAGR) sind mit den Wachstumsraten von Amazon.com fast gleichauf.

Das „Customer-to-Manufacturer”- Modell (C2M), auf Deutsch: „Kunde-zu-Hersteller”-Modell, ist eines der Grundpfeiler, auf den JD.com seinen zukünftigen Erfolg aufbauen will. Das Konzept ändert die aktuelle Verbindungskette zwischen Hersteller und Kund*innen, indem es die Anzahl der “Zwischenhalte” reduziert.

In der herkömmlichen Versorgungskette (Supply-Chain) stellt ein Produzent das Produkt her (oft nachdem er Marktforschung betrieben hat). Das Produkt verkauft er dann an Großhändler weiter. Diese wiederum verkaufen ihre Bestände an kleinere Einzelhändler weiter. Die Einzelhändler sind dann diejenigen, die das Feedback von Kund*innen bekommen und langsam die Nachfrage der Kundschaft auf sich selbst und somit auf den Hersteller übertragen (siehe Abb. 1e).

Beim „Kunde-zu-Hersteller”-Modell kaufen Kund*innen direkt beim Hersteller. Dieser erhält damit die direkten Nachfrageinformationen/Rückmeldungen über die Bedürfnisse der Abnehmer*innen . Dadurch kann er sein Angebot deutlich flexibler und genauer an seine Nachfrage anpassen. Das verbessert den Umsatz und senkt Marktforschungs-, sowie unnötige Produktionskosten (beispielsweise bei zu vielen Produkten, die am Ende keinen Absatz bringen).

Die Anforderungen der Verbraucher*innen an die Hersteller wird durch das Internet immer größer. Durch E-Commerce und die Globalisierung ist die schlichte Auswahl, die man als Konsument*in hat umwerfend. Dementsprechend “verwöhnt” ist die Kundschaft auch. Ein Produkt muss heute viele Voraussetzungen erfüllen, um konkurrenzfähig zu bleiben. Das bezieht sich auf Dinge wie:

– Design, bis ins letzte Detail

– Preis

– Funktionen

– Lieferung/Lieferzeiten

– Service nach Bestellung

Es wird heute in unterschiedlichen geschätzt, dass 65-75% aller neuen Produkte direkt scheitern oder zumindest ihre Umsatzziele verfehlen. Vor allem E-Commerce kann durch die schlichte Masse an Daten helfen, die Anfragen der Konsument*innen besser zu verstehen.

JD.com ist einer der Pioniere, die dieses Konzept auf ihr eigenes Geschäft anwenden. Im Jahr 2013 war der PC-Markt stark unter Druck aufgrund des Siegeszuges von Smartphones und Tablets. Die Hersteller waren damals nicht in der Lage die Produkte an die Nachfrage der Kund*innen anzupassen, was zu einem immer weiteren Fall der Verkaufszahlen führte.

Das Verkaufsteam von JD.com kam dann auf die Idee, die auf der Plattform abgegeben Feedbacks zu untersuchen. Man kam zu dem Entschluss, dass viele Abnehmer*innen mit der Rechenleistung der PCs nicht zufrieden waren und es auf dem Markt fast keine Alternativen gab. Daraufhin wurden JD.com-Kund*innen eingeladen, ihre Vorstellungen der zukünftigen Entwicklung von PCs zu teilen.

Durch diese Aktion kam die Idee sämtliche Metriken, die die Plattform registriert hat, zu sammeln und zu analysieren. So konnte (kann) über Nischennachfragen für neues Wachstum in verschiedenen Branchen gesorgt werden.

In Anbetracht dieser Entwicklung hatte die Unternehmensführung damals beschlossen, dass man nicht als Einzelhändler im C2M-Modell verschwinden möchte, sondern ein Teil davon sein will. JD.com gibt analysierte Kundendaten also an Hersteller weiter, sodass diese ihre Produkte in speziellen Nachfragen, Design, Qualität, Mengen usw. flexibler verbessern können.

Durch die Masse an Daten, die die Firma mit einer Nutzeranzahl von fast 400 Millionen sammelt, hat das Unternehmen ein großes Ass im Ärmel. Außerdem hat JD.com Zugriff auf fast 1 Milliarde Nutzerdaten durch Tencents WeChat. Tencent ist an JD.com beteiligt und durch die Beteiligung von Alphabet hat man Zugang auf westliche Kundendaten aus “Google Shopping“. Bis 2022 will JD.com 100 Millionen neue C2M-Produkte zur Verfügung stellen.

JD.coms Zukunftssparte ist das C2M Modell. Im Moment ist die Sparte, gemessen am Gesamtumsatzanteil noch vergleichsweise klein (siehe Abb. 1h – Online Marktplatz, Marketing, Einnahmen).

In die Sparte fließen sämtliche Umsätze ein, die JD.com über Dienstleistungen erzeugt. Also Analyse der Plattformaktivitäten, darauffolgende Weitergabe und Analyse an eigenständige Händler bei JD.com, wie wir es oben beschrieben haben.

Wir sehen diese Sparte aber mitunter am wichtigsten an, da sie das Unternehmen von vielen anderen E-Commerce Plattformen abhebt. Außerdem fußt der Erfolg dieses Konzepts auf der schieren Menge an Daten. Neue Konkurrenten werden es also mit der Zeit immer schwerer haben die gleiche Qualität an Daten zu haben wie JD.com.

Der größte Umsatz entsteht beim eigenverantwortlichen Verkauf. Also quasi dem Online-Einzelhandel á la Amazon. Über die Hälfte der Umsätze (54%) wird über Elektronik und Haushaltsgeräte erzielt. Ein weiteres Drittel (34%) über den Verkauf von Allgemeinen Waren.

Weitere 5% des Umsatzes macht JD.com über Logistik und sonstige Dienstleistungen. Dabei sei gesagt, dass einige Geschäftseinheiten eigenständig an der Börse Hong Kong notieren. JD Logistics bietet Logistikdienstleistungen für Händler und Unternehmen an, während JD Health eine E-Commerce-Plattform für Gesundheitsprodukte betreibt.

Als größter Einzelhändler in China (so bezeichnet sich JD.com) konnte der Technologie- und Serviceanbieter im Jahr 2020 einen Gesamtnettoumsatz von 745,8 Mrd. RMB (115,4 Mrd. USD) verbuchen. Verglichen zum Vorjahr eine Umsatzsteigerung von 23 %.

Betrachten wir nun den Zeitraum von 2016 bis 2020, so wurde eine jährliche Wachstumsrate von beachtlichen 30 % Umsatz pro Jahr erzielt. Bis 2023 soll der Umsatz weiter um jährlich 23 % wachsen und so bis 2023 rund 1.394 Mrd. RMB betragen.

Der Umsatzerlös gliedert sich in 4 Kategorien. 54 % des Umsatzes fallen in den Bereich „Elektronik & Haushalt“. An zweiter Stelle mit 34 % stehen „Allgemeine Warenumsätze“ wie Kleidung, Wohnaccessoires und Ähnliches. Der Rest verteilt sich auf Marketing-Einnahmen und sonstige Dienstleistungen.

In den betrachteten Zeiträumen war JD.com bis einschließlich 2018 nicht profitabel. Der letzte Nettoverlust im Jahr 2018 betrug rund 2,8 Mrd. RMB (0,4 Mrd. USD). In den beiden Folgejahren änderte sich dies enorm: 2019 und 2020 wurde jeweils ein beachtlicher Nettogewinn erzielt. 2019 betrug der Gewinn 11,9 Mrd. RMB (1,8 Mrd. USD) und 2020 sogar 49,3 Mrd. RMB (7,6 Mrd. USD). Der überdurchschnittlich hohe Ertrag in 2020 ist aufgrund von Sondereffekten um rund 32 Mrd. RMB aufgestockt worden. Diese sind vor allem auf eine starke Entwicklung der Kapitalbeteiligung von JD.com zurückzuführen.

Ebenfalls das EBIT wurde ab 2019 positiv und betrug im Jahr 2020 12,3 Mrd. RMB (1,9 Mrd. USD). Hier wird bis 2023 eine jährliche Wachstumsrate von rund 35 % prognostiziert. Auffällig ist die noch recht geringe Marge von gerade einmal 1,6 %. Aufgrund des Geschäftsmodells ist diese Marge jedoch absolut üblich und nicht zu weiter zu beanstanden. Bis 2023 soll diese auf 2,3 % ansteigen.

Generell muss hier an dieser Stelle, auf die bereits in anderen Analysen debattierten und bekannten China-Risiken verwiesen werden. Wie wir wissen, nimmt die chinesische Regierung Plattformen ins Visier, die augenscheinlich zu mächtig werden. Zudem kam es in den vergangenen Jahren immer wieder gerne zu Streitigkeiten mit den USA, welche einigen Unternehmen Kursrückgänge beschert haben.

Mit Alibaba hat JD.com einen der größten Konkurrenten direkt im eigenen Land. Zuletzt konnte JD.com aber trotzdem weiter stark wachsen, wie wir es auch schon an den Zahlen vorhin gesehen haben.

Die Marktdurchdringung des Online-Handels in China wächst von Jahr zu Jahr. Waren es 2012 erst ein wenig über 6%, so stehen wir aktuell bei knapp 25%. Der chinesische Online-Markt hat definitiv noch Zukunftspotenzial: Es wird laut Daten von JD.com ein jährliches Wachstum von 10% bis 2023 erwartet. Vor allem die extrem gewachsene Mittelschicht und die Vernetzung der ländlichen Regionen wirkt als Katalysator für diese Entwicklung. Interessant ist, dass JD bis 2023 also mehr als doppelt so schnell wachsen soll als der allgemeine chinesische Online-Handel. Dies zeigt deutlich, wie stark die Positionierung von JD.com ist bzw. von Analyst*innen angesehen wird.

Durch die sehr spannenden Tochterunternehmen JD Health, JD Technology und JD Logistics sehen wir JD.com sehr breit diversifiziert. Trotz der bereits erwähnten starken Konkurrenz in China kann JD.com in den kommenden Jahren vom Wachstum der E-Commerce-Branche definitiv weiterhin profitieren und wird unserer Ansicht nach weiterhin wachsen. Nachdem sich immer mehr in die Online-Welt verschiebt, sehen wir hier kein Szenario wieso der Online-Markt und somit der Zuwachs rückläufig werden sollten.

Der Aufwärtstrend bei JD.com ist langfristig problemlos weiter intakt und eine solche Korrektur war unbedingt mal nötig.

Ebenso weitere Kursverluste wären aus trendtechnischer Sicht noch nicht als kritisch anzusehen, solange eine der eingezeichneten Unterstützungszonen schließlich hält. Inzwischen hat sich JD.com aber längst stabilisiert und bereits eine erste Aufwärtstrendbewegung ausgebildet. Diese war von einem starken Momentum und viel Umsatz geprägt, was für die Käuferstärke spricht.

Nun läuft die Korrektur der genannten Aufwärtstrendbewegung. Damit sich dieser junge Aufwärtstrend wirklich nachhaltig etablieren kann, muss zwangsläufig die Zone um das Hoch überboten werden. Rutscht der Kurs aber unter das Tief, ist höchste Vorsicht angesagt.

In diesem Fall könnte sich die Abwärtsphase auch unterhalb von 66,55 USD noch weiter fortsetzen.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/

Neueste Depotkäufe

Neueste Depotkäufe Um die neuesten Depotkäufe zu sehen, musst du das entsprechende Paket gebucht haben und dich hier einloggen:

Neueste Artikel

Neueste Artikel 313€ pro Monat 71 % Rabatt

89€ pro Monat

Keine Kündigungsfrist – Jährliche Abrechnung