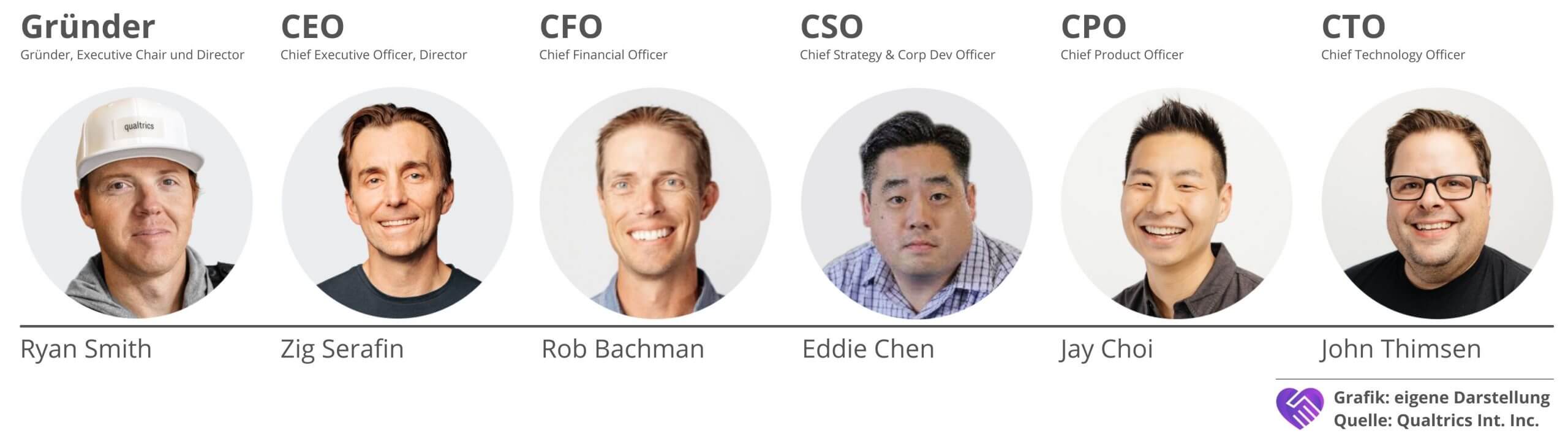

Ryan Smith ist 44 Jahre alt, der ursprüngliche Gründer von Qualtrics, und nimmt heute die Rolle als Executive Chairman bei dem Milliardenkonzern ein, den er führend mit aufgebaut hat. Da Smith nach dem Studium direkt in seinem eigenen Unternehmen durchstartete, verfügt er über keine nennenswerten Erfahrungen außerhalb von Qualtrics — der Aufbau eines solchen Unternehmens spricht allerdings für sich. Von Dezember 2002 bis Juli 2020 war Smith als CEO bei Qualtrics tätig.

Die Initiative “5 For The Fight”, welche sich für den Kampf gegen Krebs einsetzt, hat Smith ebenfalls mitbegründet. Seit Ende 2020 ist er in der Öffentlichkeit zudem als Besitzer des NBA-Vereins Utah Jazz bekannt.

Sehr zu empfehlen sind einige Interviews mit Ryan Smith, die man kostenlos auf YouTube ansehen kann: Ein Beispiel wäre das hier. Man merkt deutlich, dass der Mitbegründer eine genaue Vision hat bzw. auch schon vor rund 20 Jahren hatte, die er stets mit einem klaren Plan verfolgt. Sein Erfolg spiegelt sich auch darin wider, dass er es 2016 in die “40 Under 40”-Liste von Fortune schaffte — dies sind die einflussreichsten Führungspersonen unter 40 Jahren.