Neue Produkte und Expansion

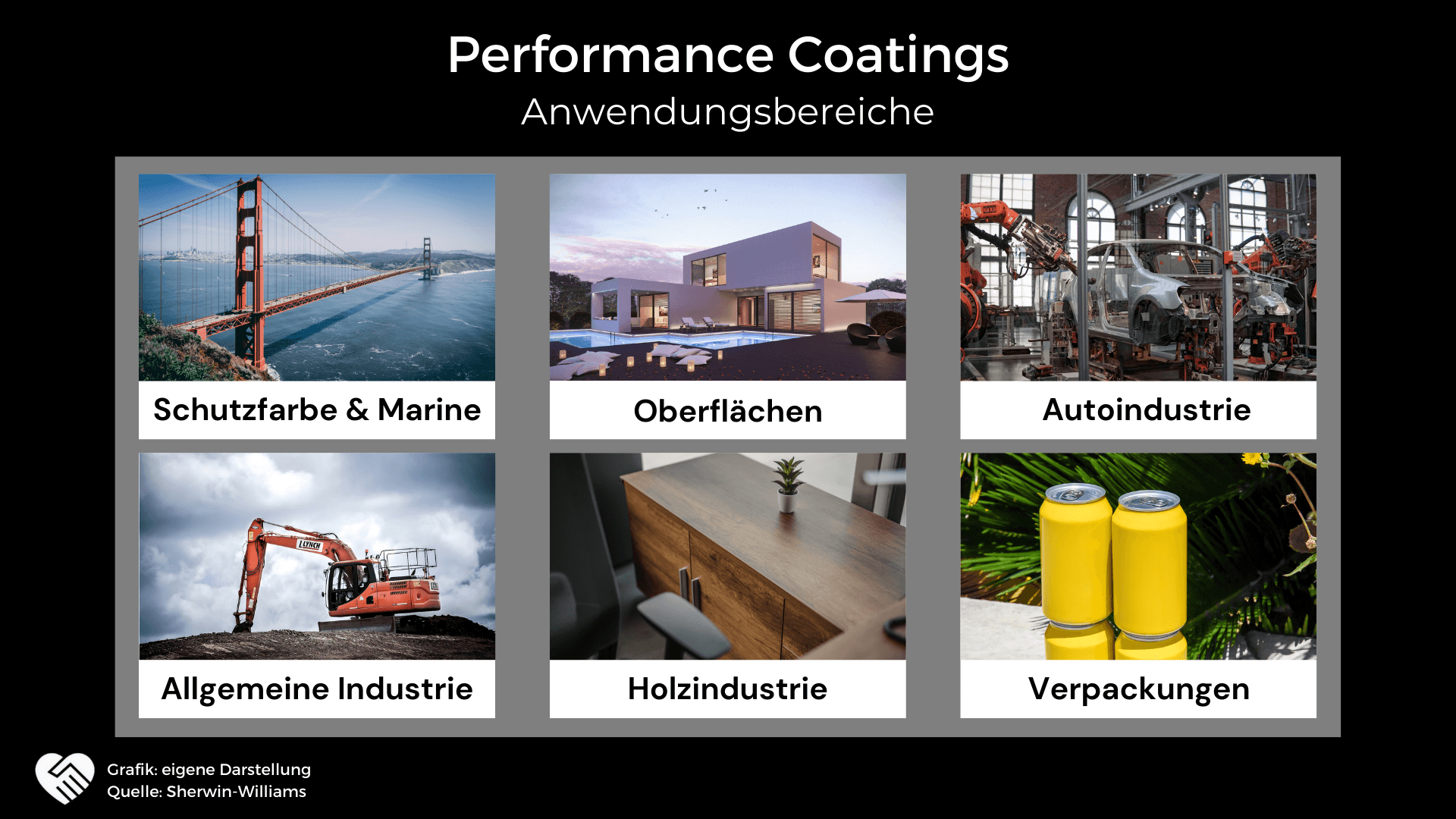

Mit den Jahren und Jahrzehnten gelang es Sherwin-Williams immer mehr, verschiedene Produkte auf dem Markt zu etablieren, welche immer gewisse Eigenschaften hatten. Bspw. konnte relativ zügig eine spezielle Farbe für Schiffe entwickelt werden, die ganz anderen Umständen standhalten muss als eine Wandfarbe.

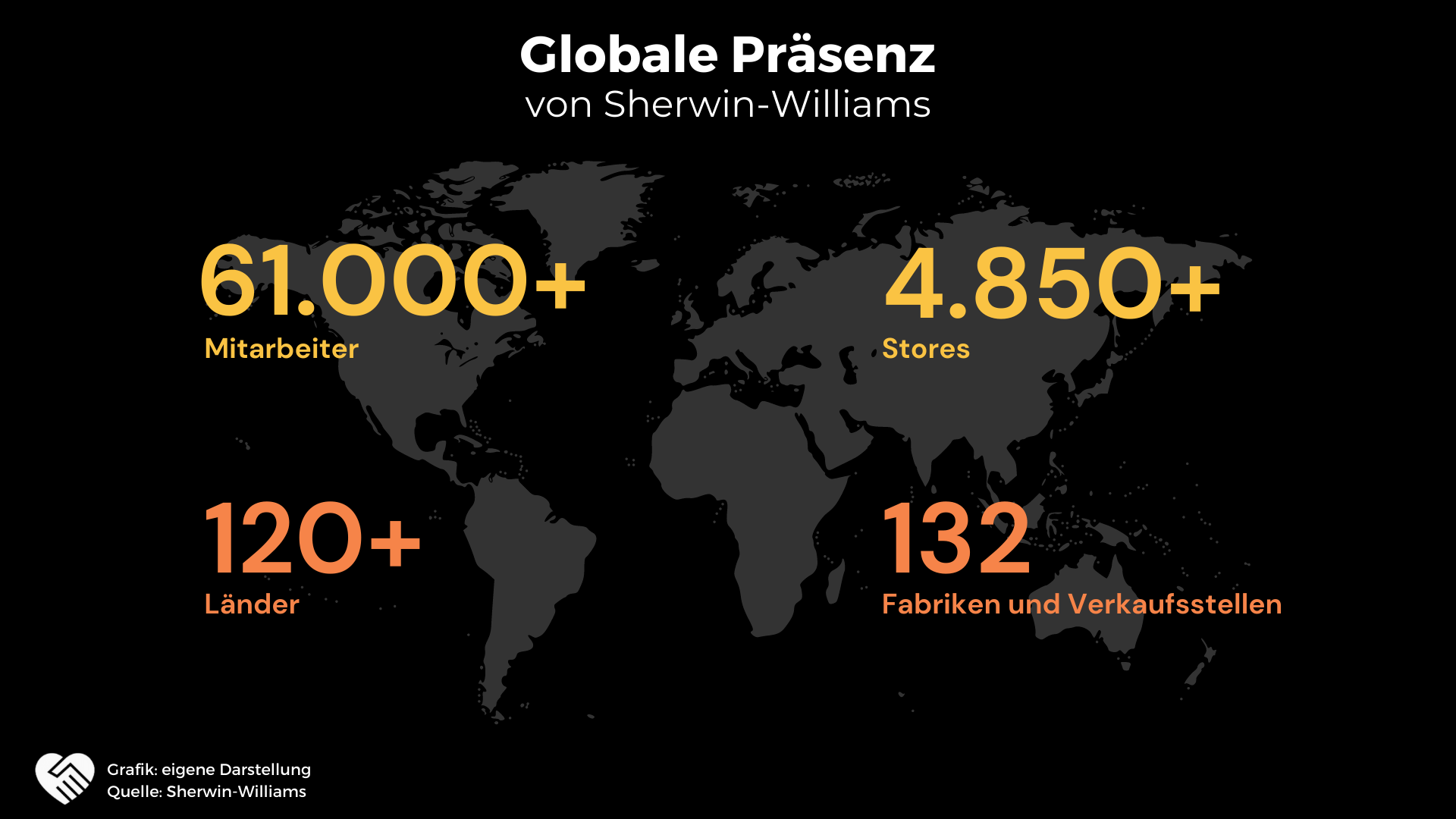

Darüber hinaus beschleunigte Sherwin-Williams das eigene Wachstum auch durch Akquisitionen; die erste führte man bereits 1888 durch. Auch durch eine Fusion mit Walter H. Cottingham Co. konnte die Präsenz vergrößert werden. Dieser Konzern war in Kanada tätig, was für Sherwin-Williams den Beginn der internationalen Expansion bedeutete.

Zu Beginn des 20. Jahrhunderts baute Sherwin-Williams die Position in Kanada nicht nur aus, sondern eröffnete auch erste Standorte in London, Australien, Neuseeland, Südafrika, Indien und China. Für die damalige Zeit war dies höchst ungewöhnlich und nur aufgrund der Niederlassung in London möglich.

Nachdem der Börsengang von Sherwin-Williams 1925 erfolgte, setzte das Unternehmen die Expansion schon kurze Zeit später fort und weitete den Einflussbereich im Jahr 1929 das erste Mal auf den südamerikanischen Kontinent aus. Zunächst eröffnete man ein Geschäft in Mexiko.

Mit dieser Kombination aus Übernahmen, Expandieren und neuen Produkten konnte Sherwin-Williams in den nächsten Jahrzehnten immer weiter wachsen. 1964 fand schließlich auch das Listing an der bekannten NYSE statt.