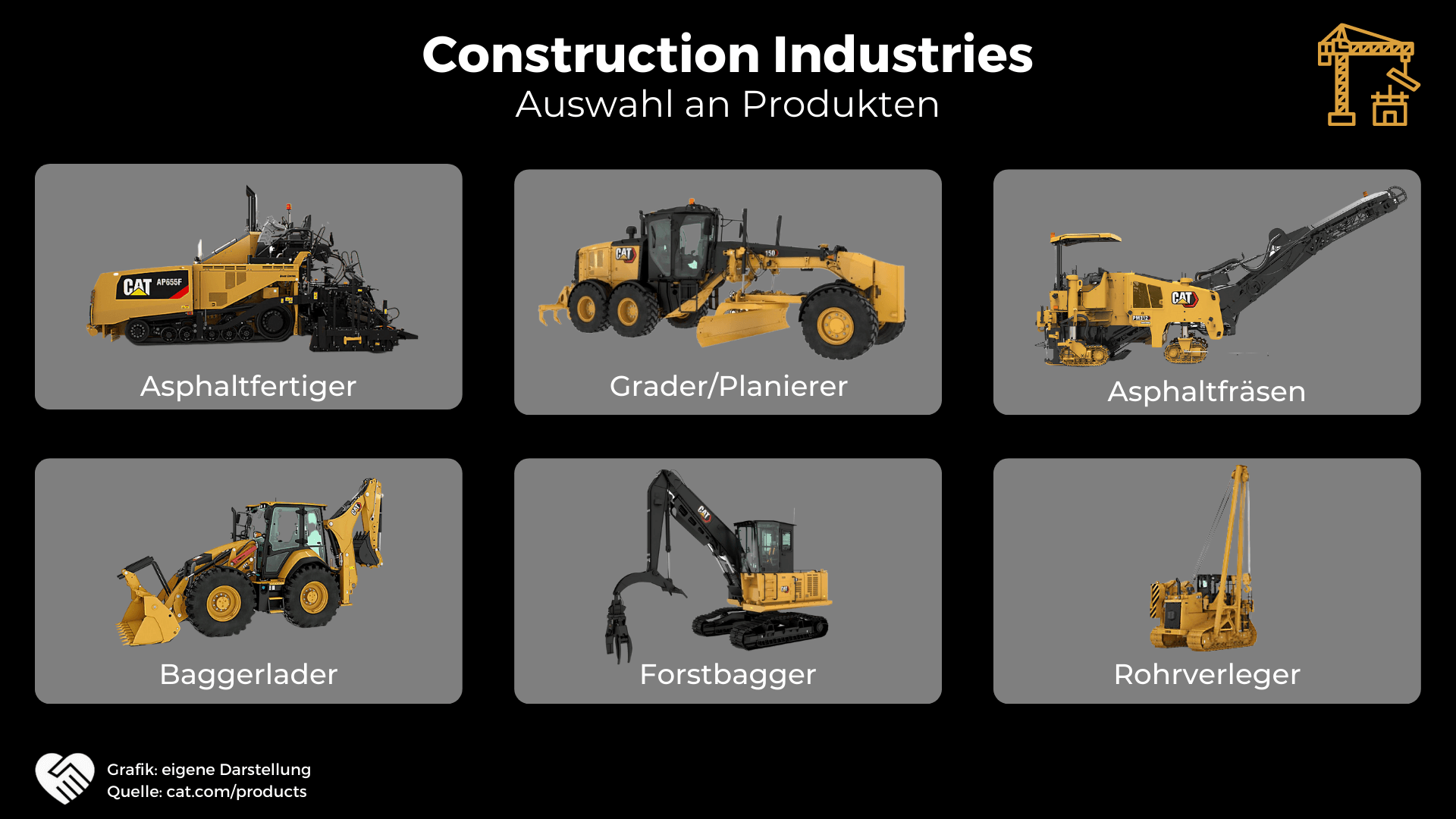

Deutsche Autobahnen sind übersät mit Baustellen. Es ist schon fast egal, welche Strecke man fährt, alle 30 Minuten stößt man auf ein riesiges Bauprojekt – die Spur wird erweitert, der Teer erneuert oder eine neue Brücke gebaut. Auch in Innenstädten finden sich überall Bauarbeiten, egal ob auf der Straße oder an Häusern. Und so gut wie jedes Mal stechen die riesigen, oft gelben Baumaschinen hervor, mit denen die Bauarbeiter dort hantieren.

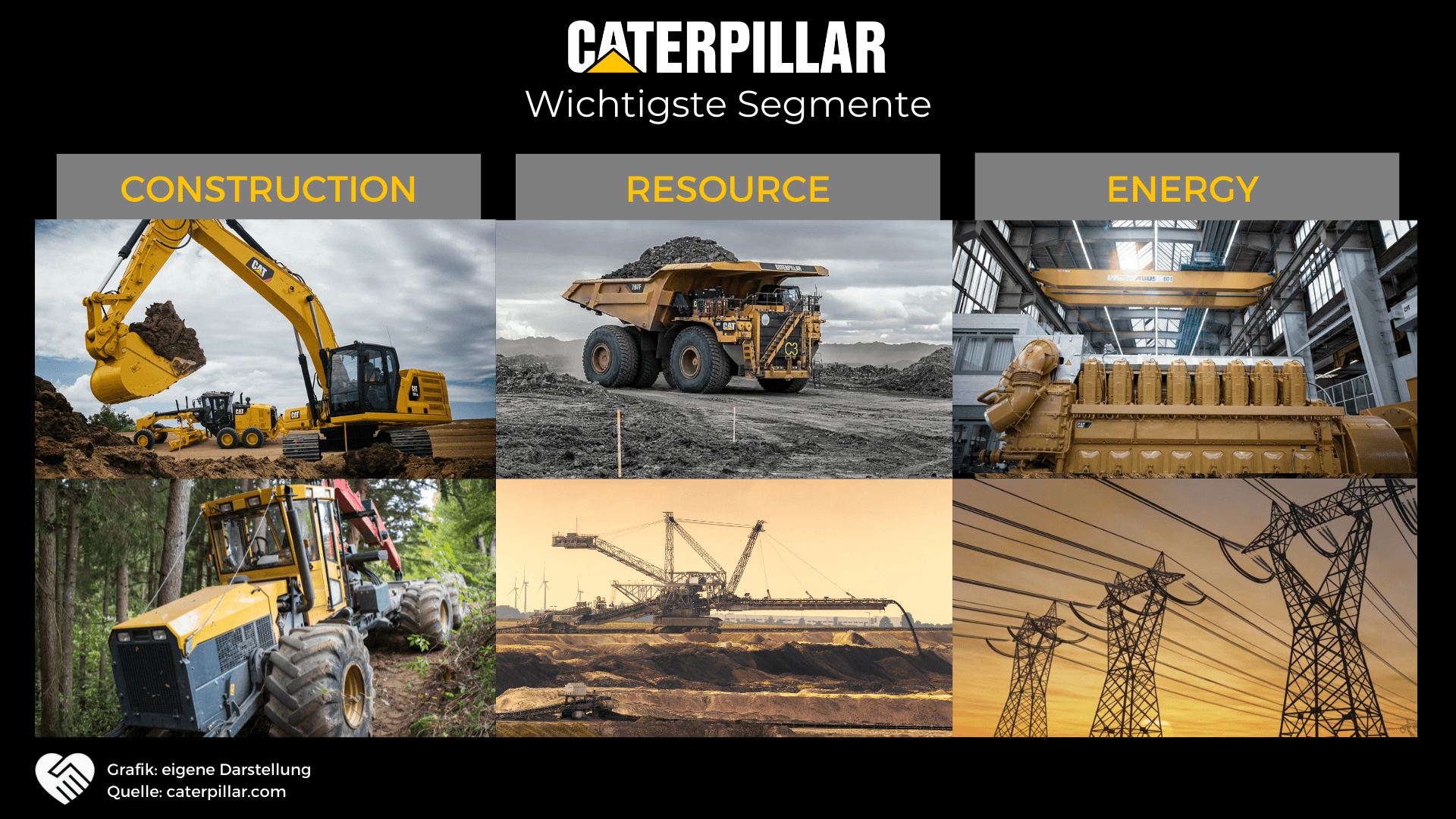

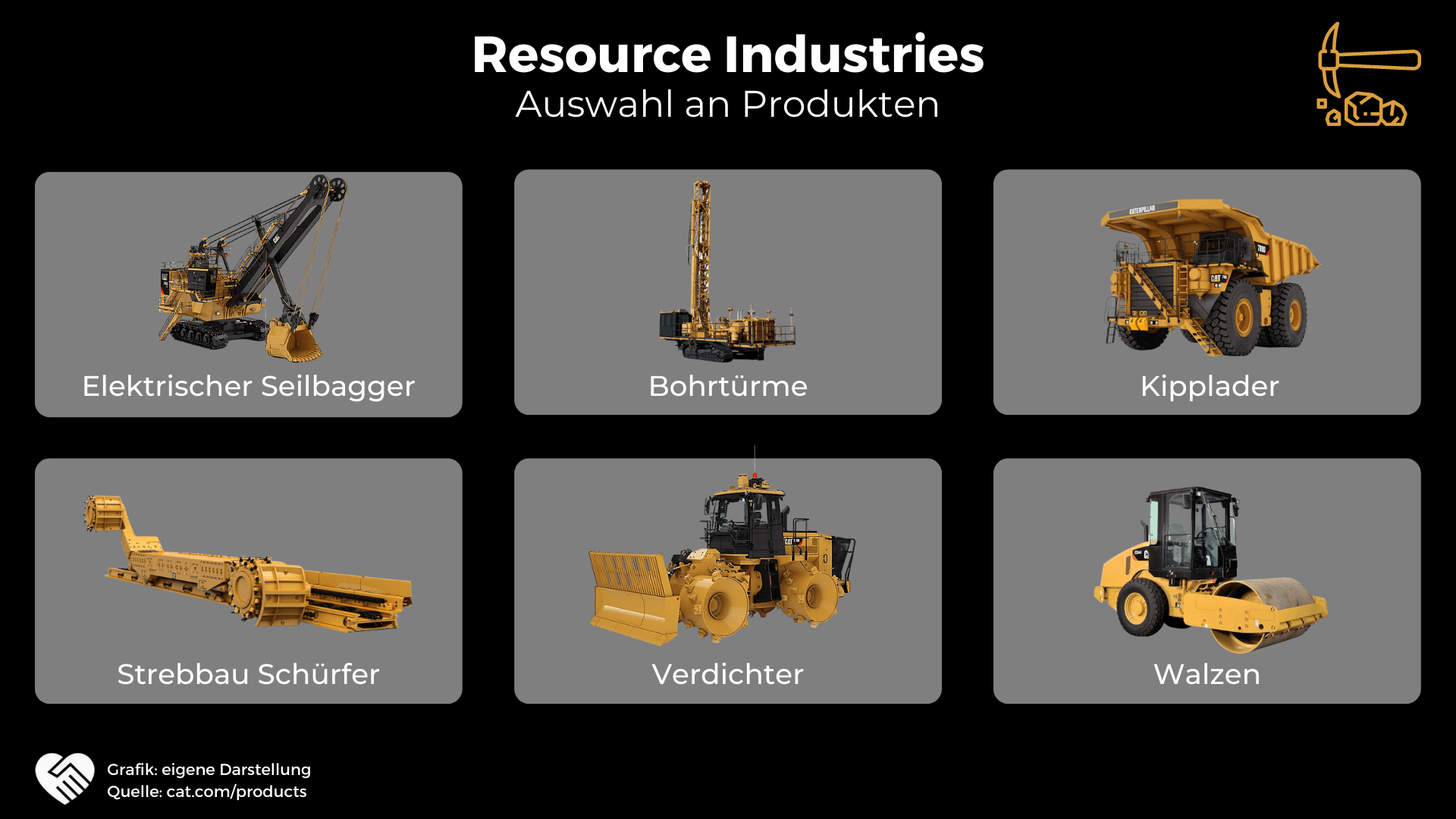

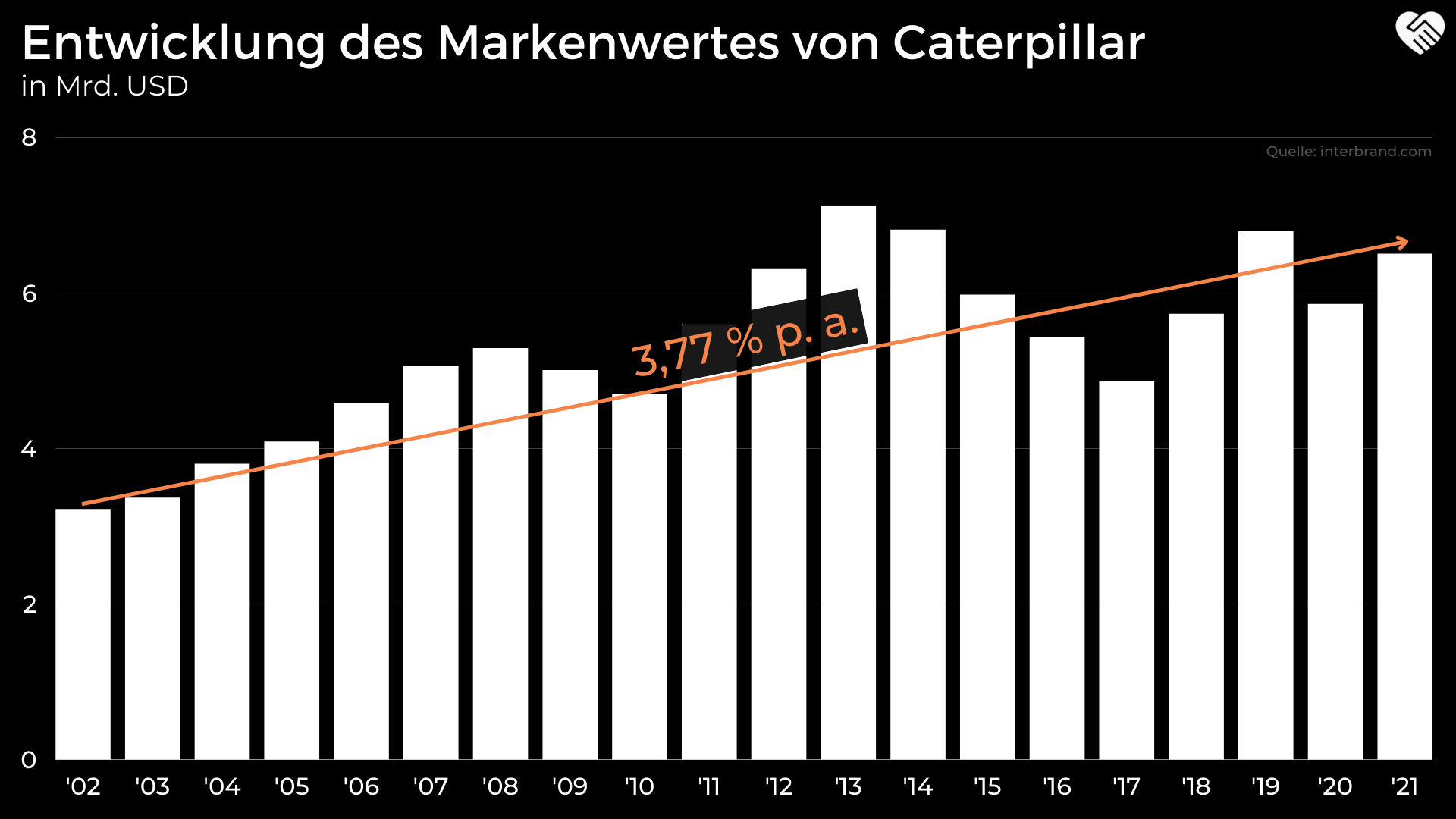

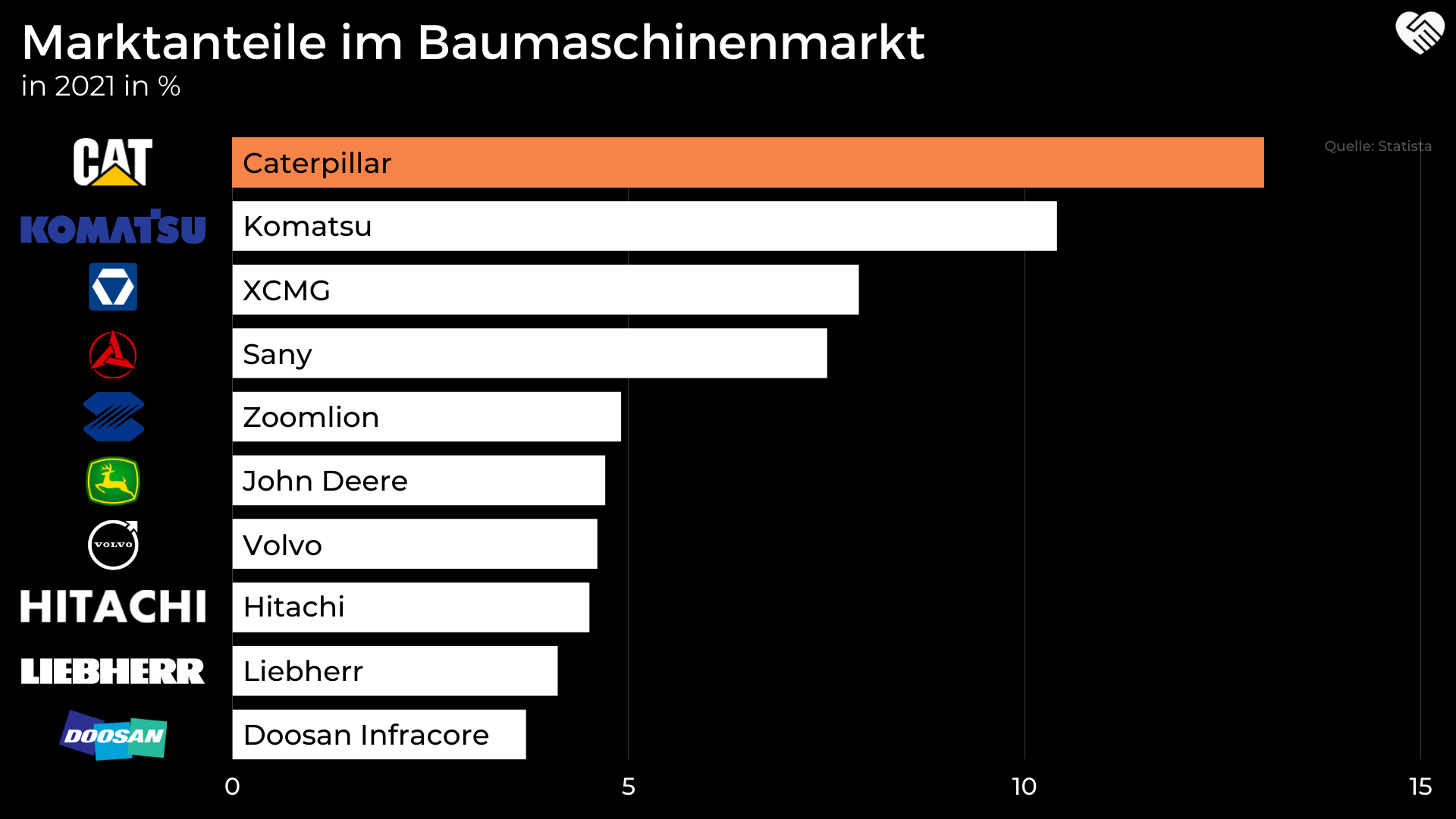

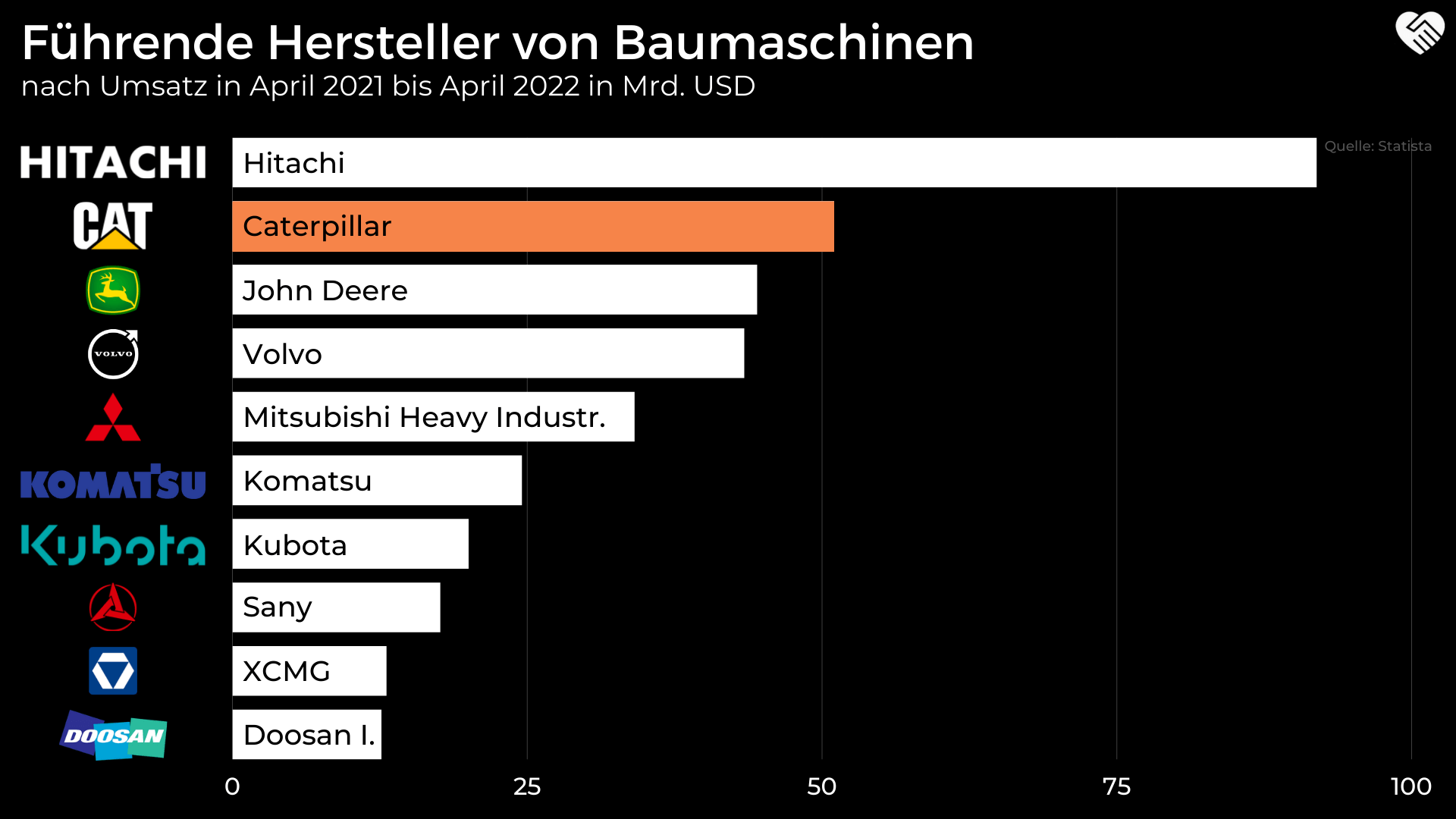

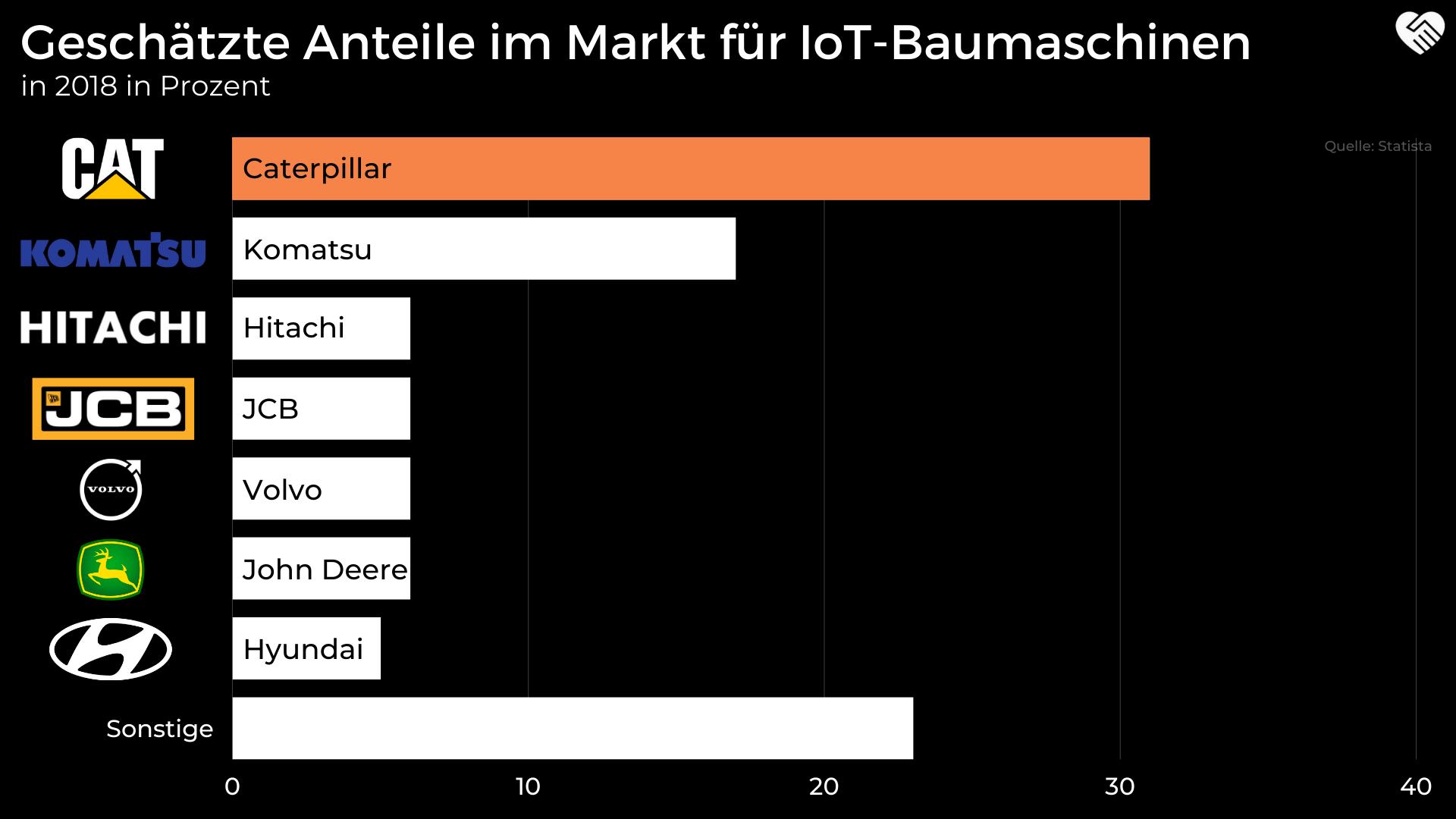

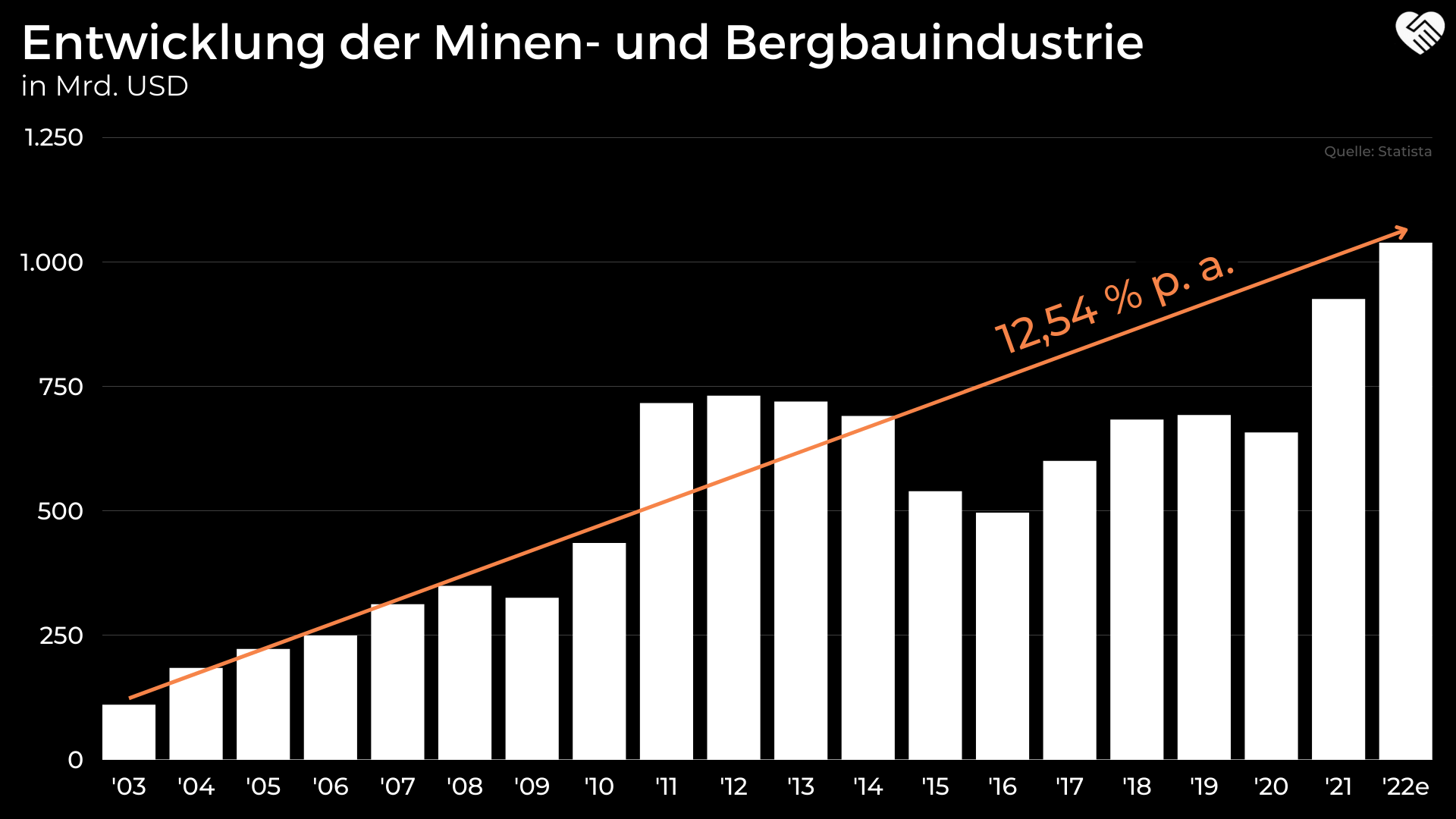

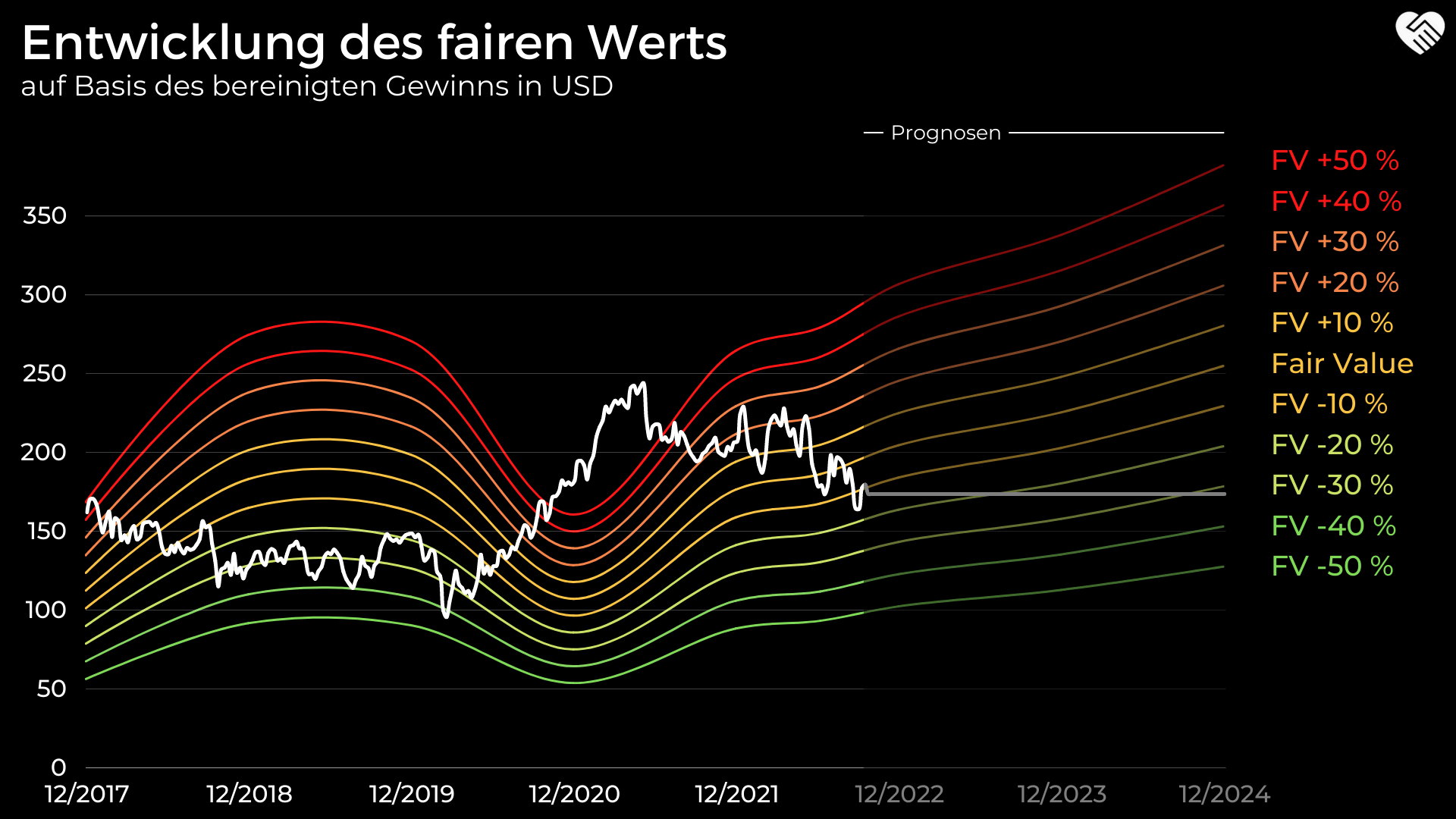

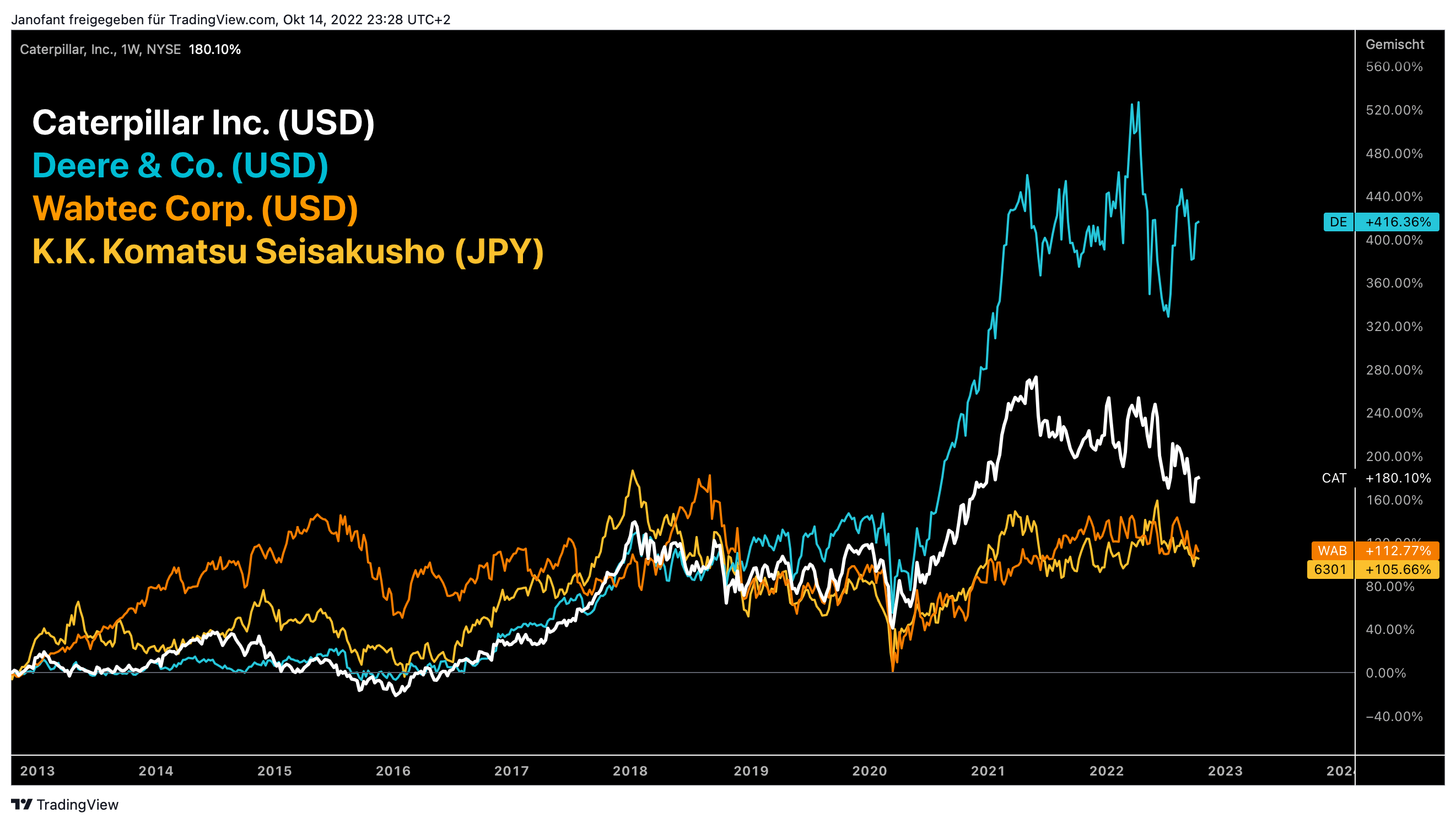

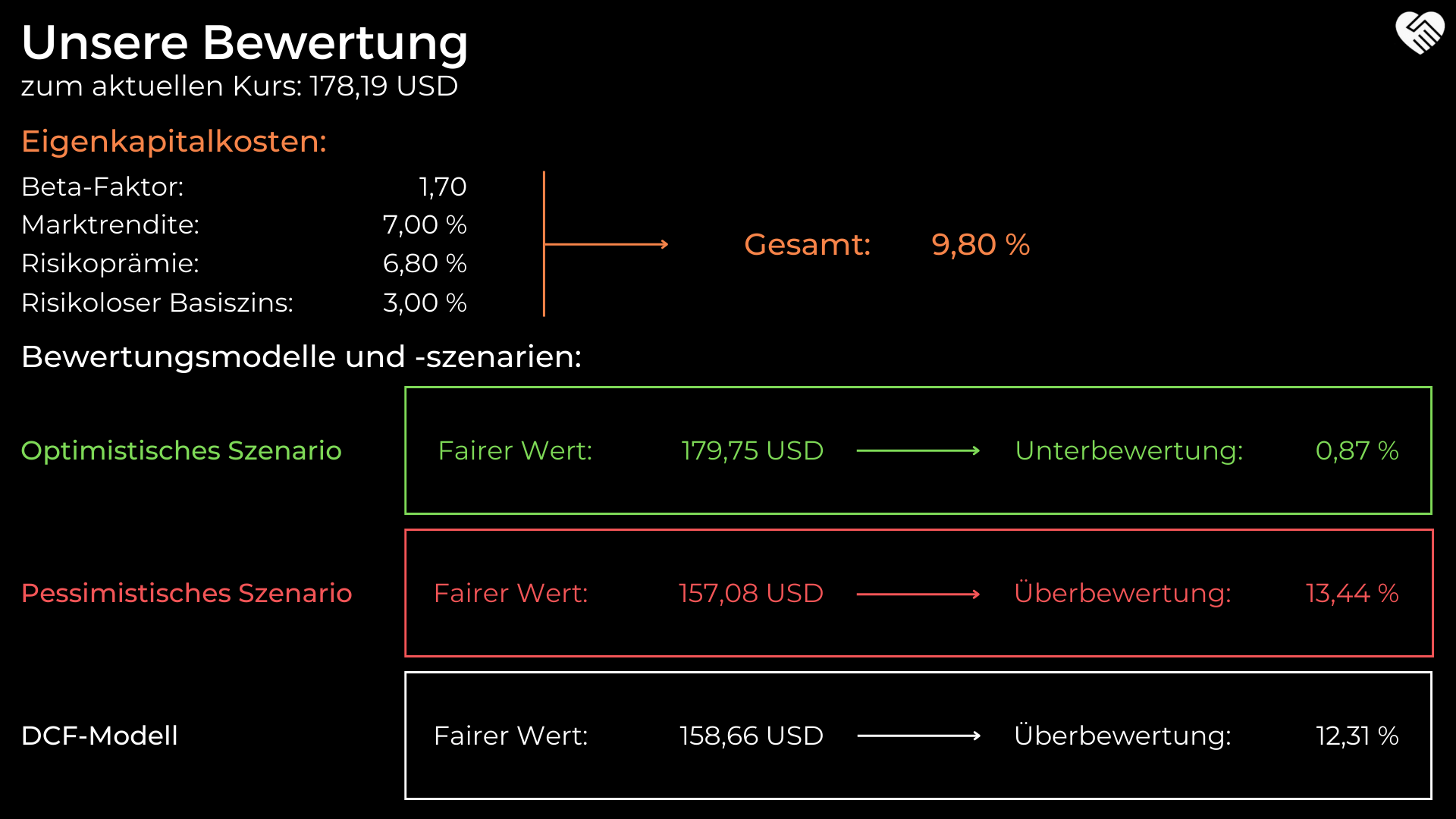

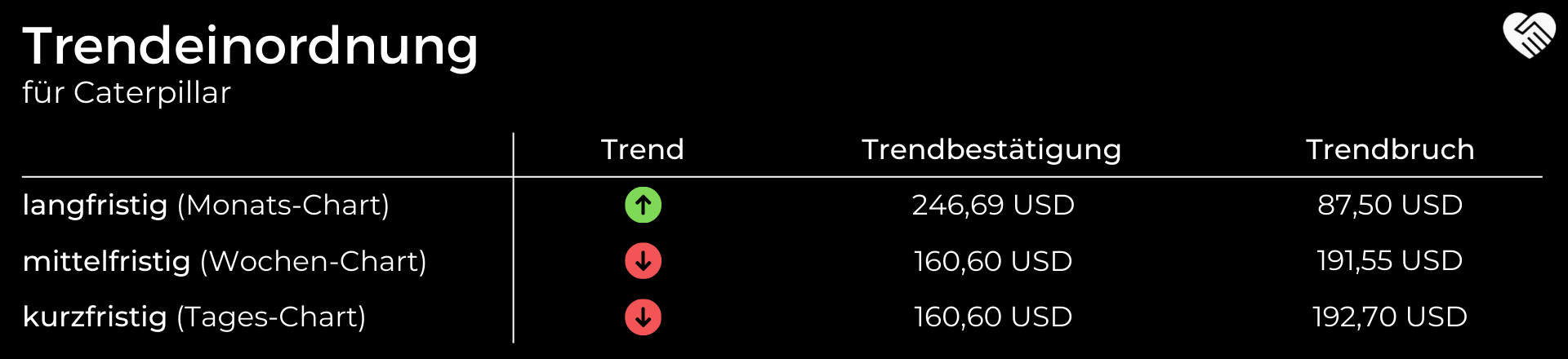

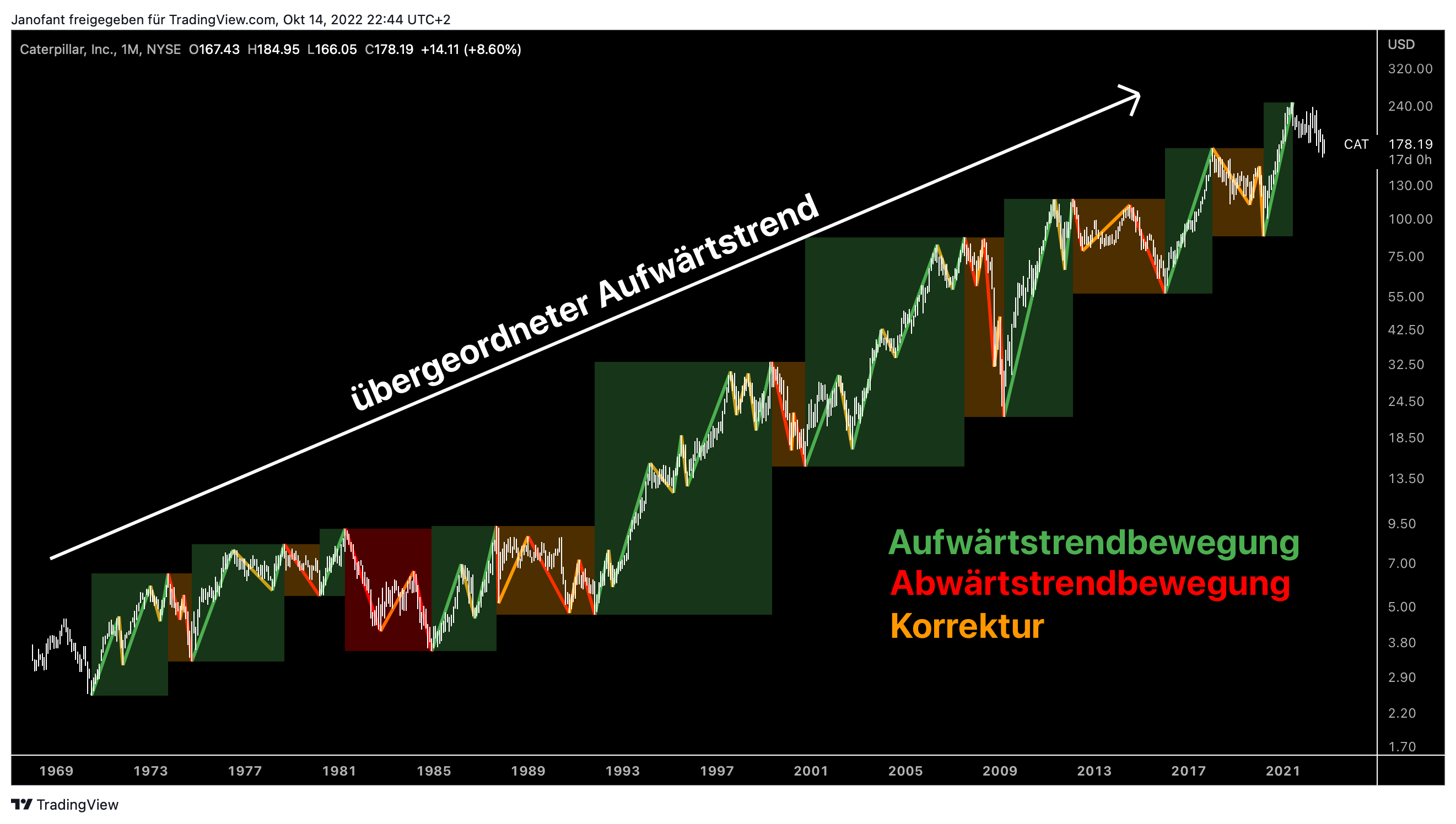

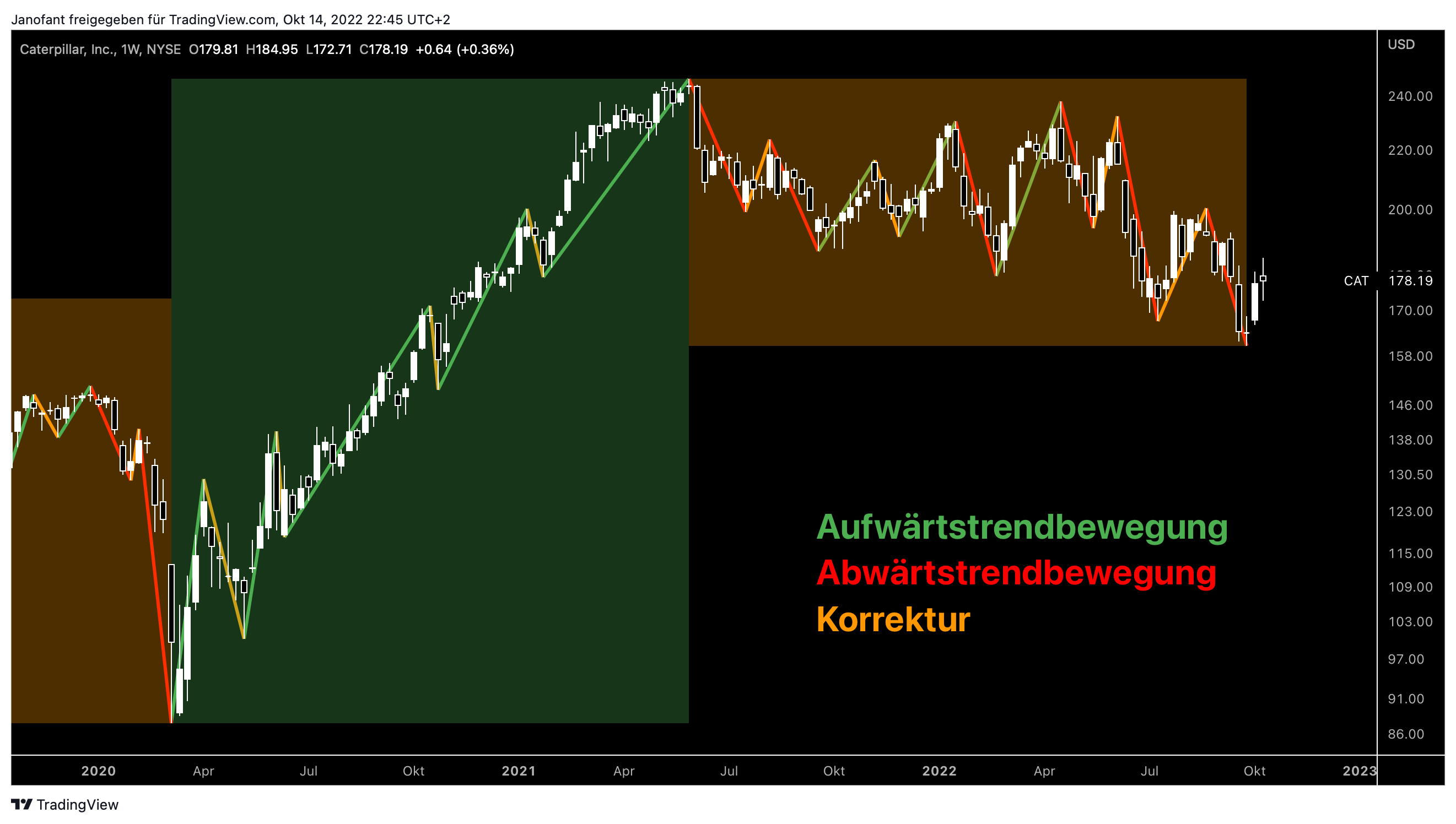

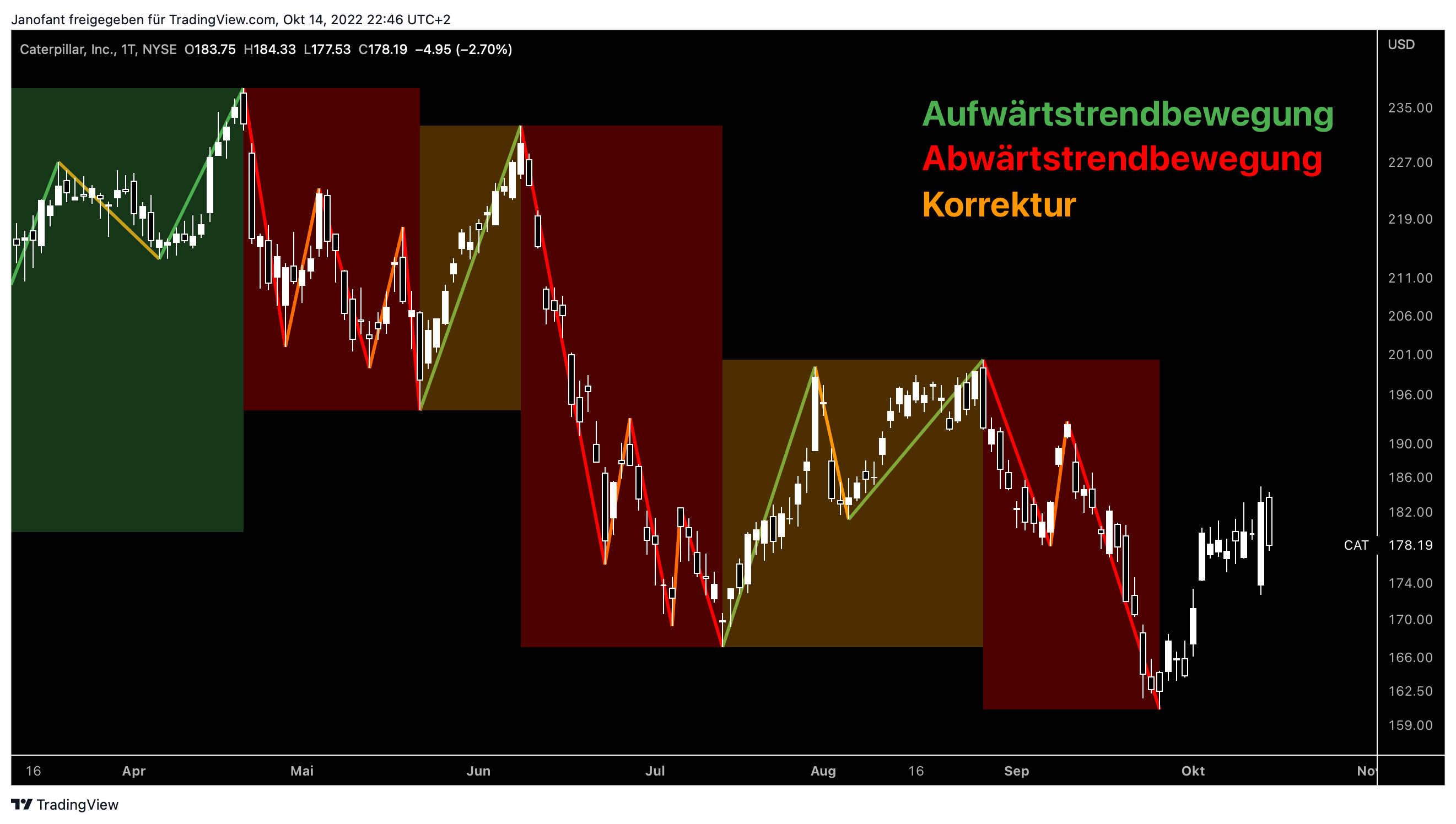

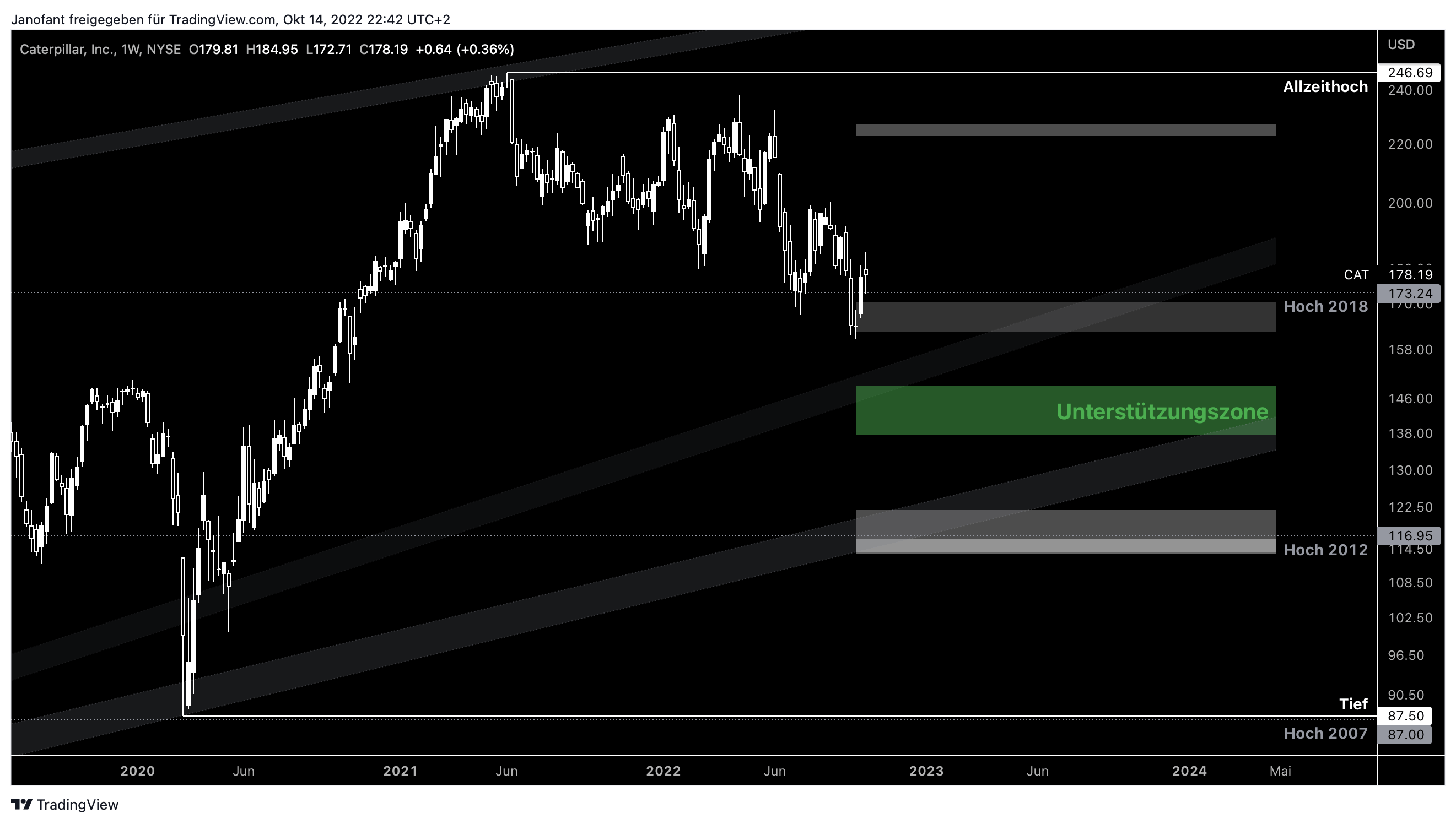

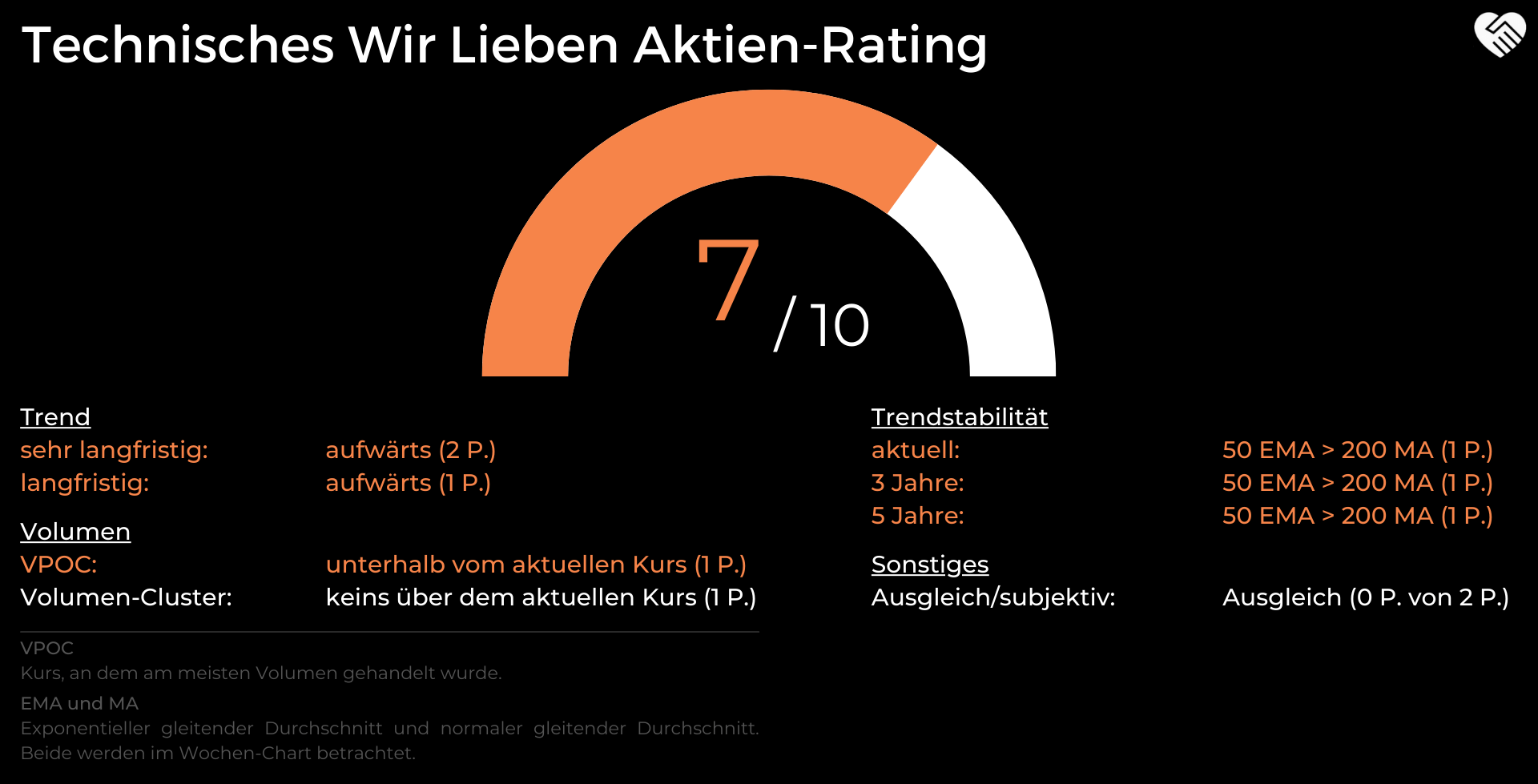

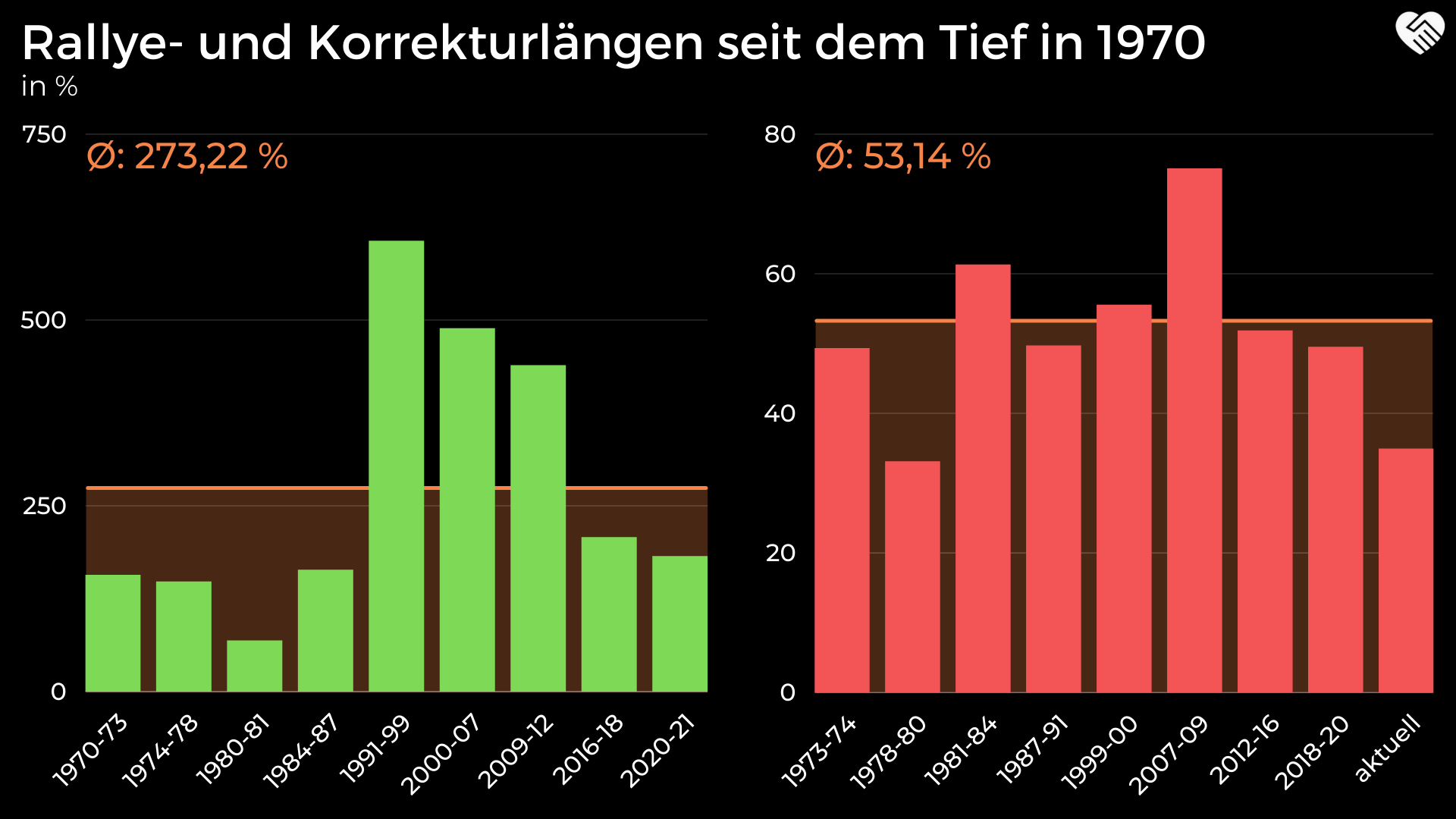

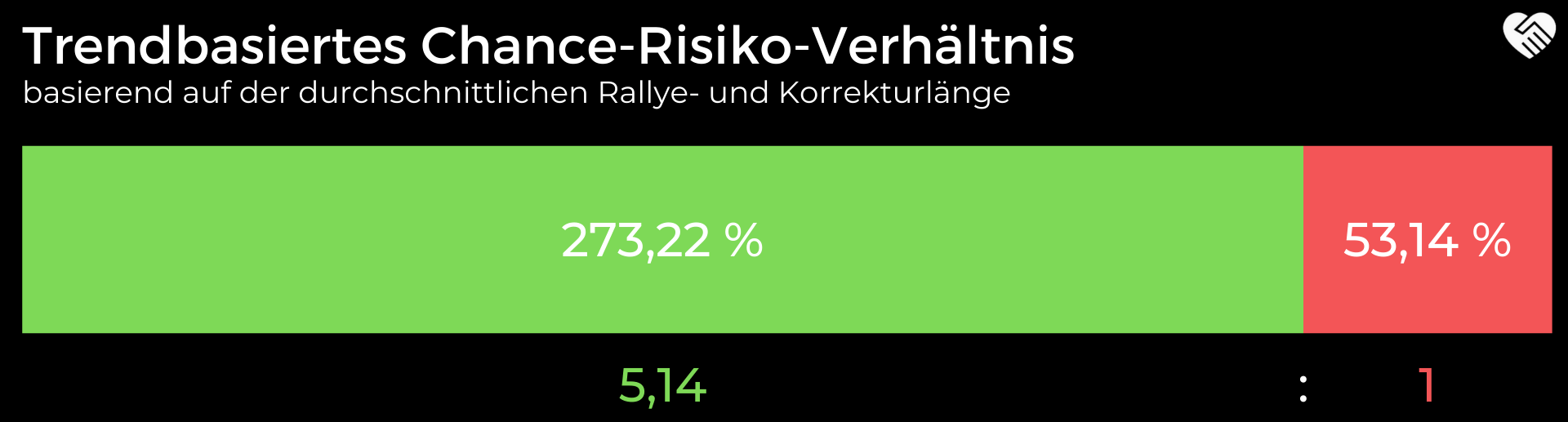

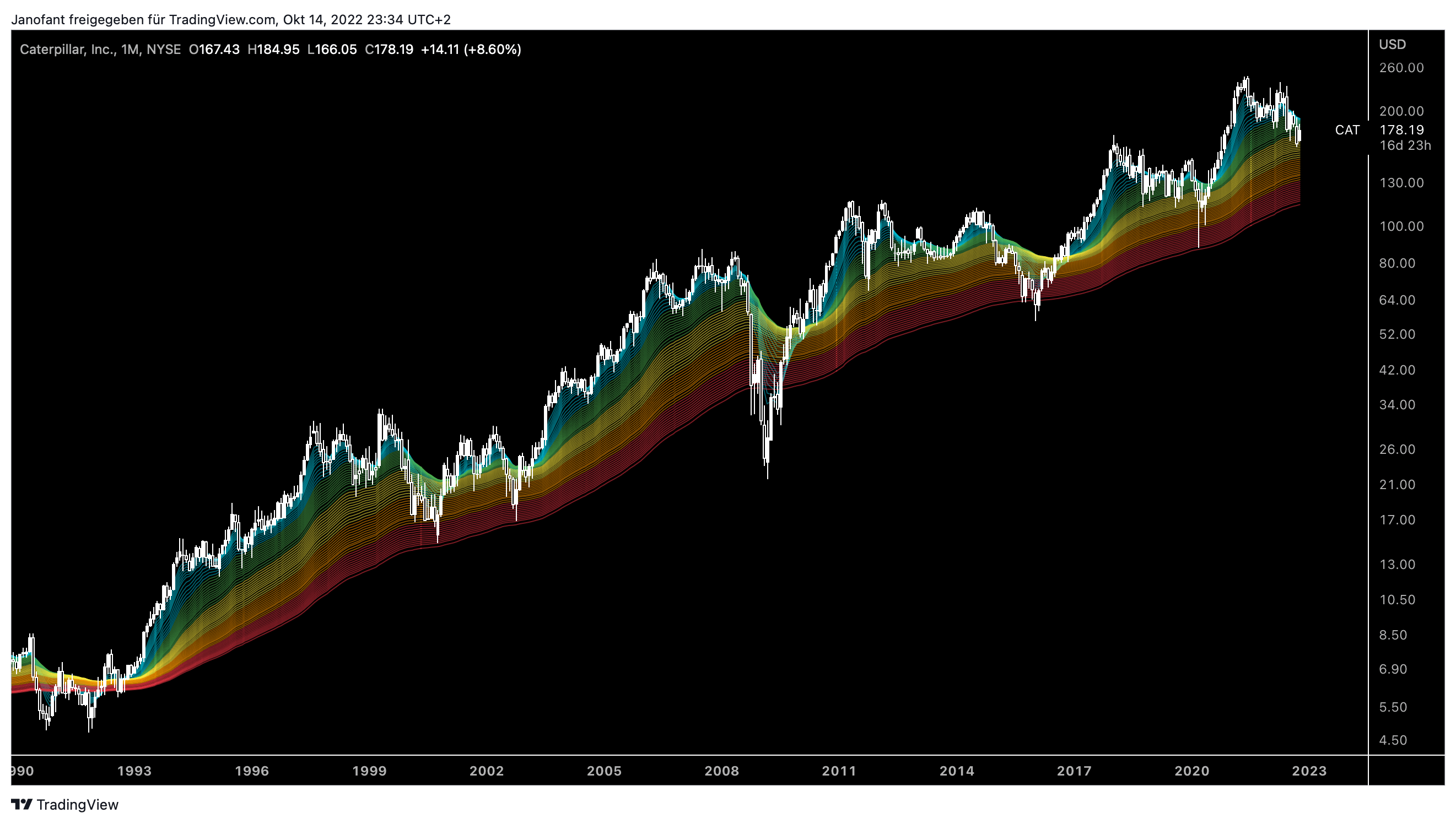

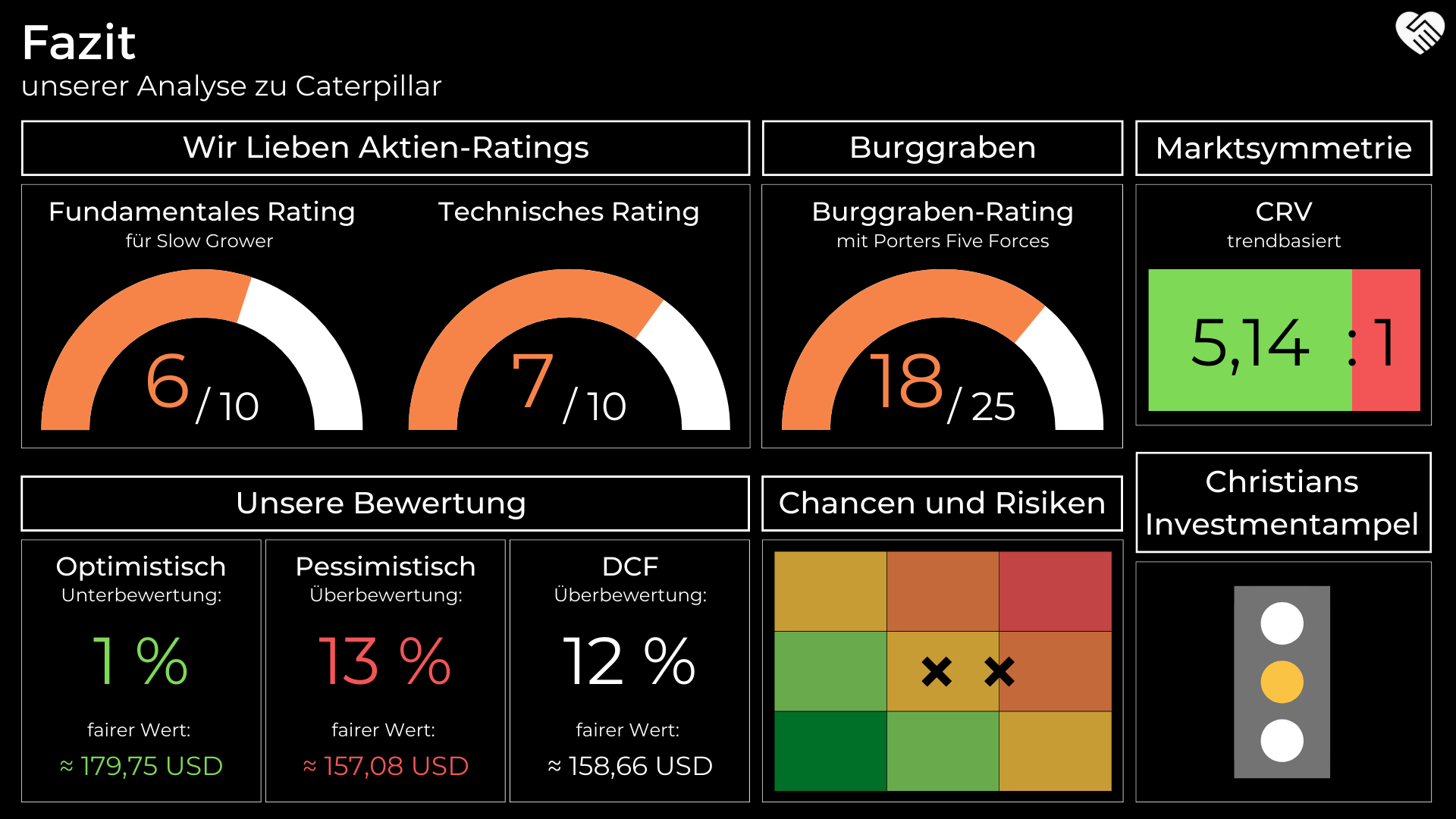

Mit sehr hoher Wahrscheinlichkeit sind diese Maschinen von Caterpillar – dem weltweit führenden Hersteller von Bau- und Bergbaumaschinen. Um diesen Konzern soll es in dieser Analyse gehen. Vor allem durch die zuletzt schwache Immobilienbranche hat die Aktie stark gelitten und zwischenzeitlich mehr als ein Drittel ihres Wertes seit Allzeithoch eingebüßt. Das ändert jedoch nichts daran, dass sich der Aktienkurs seit mehreren Jahrzehnten in einem soliden Aufwärtstrend befindet. Wir wollen nun für dich herausfinden, ob sich ein Investment lohnt oder nicht.