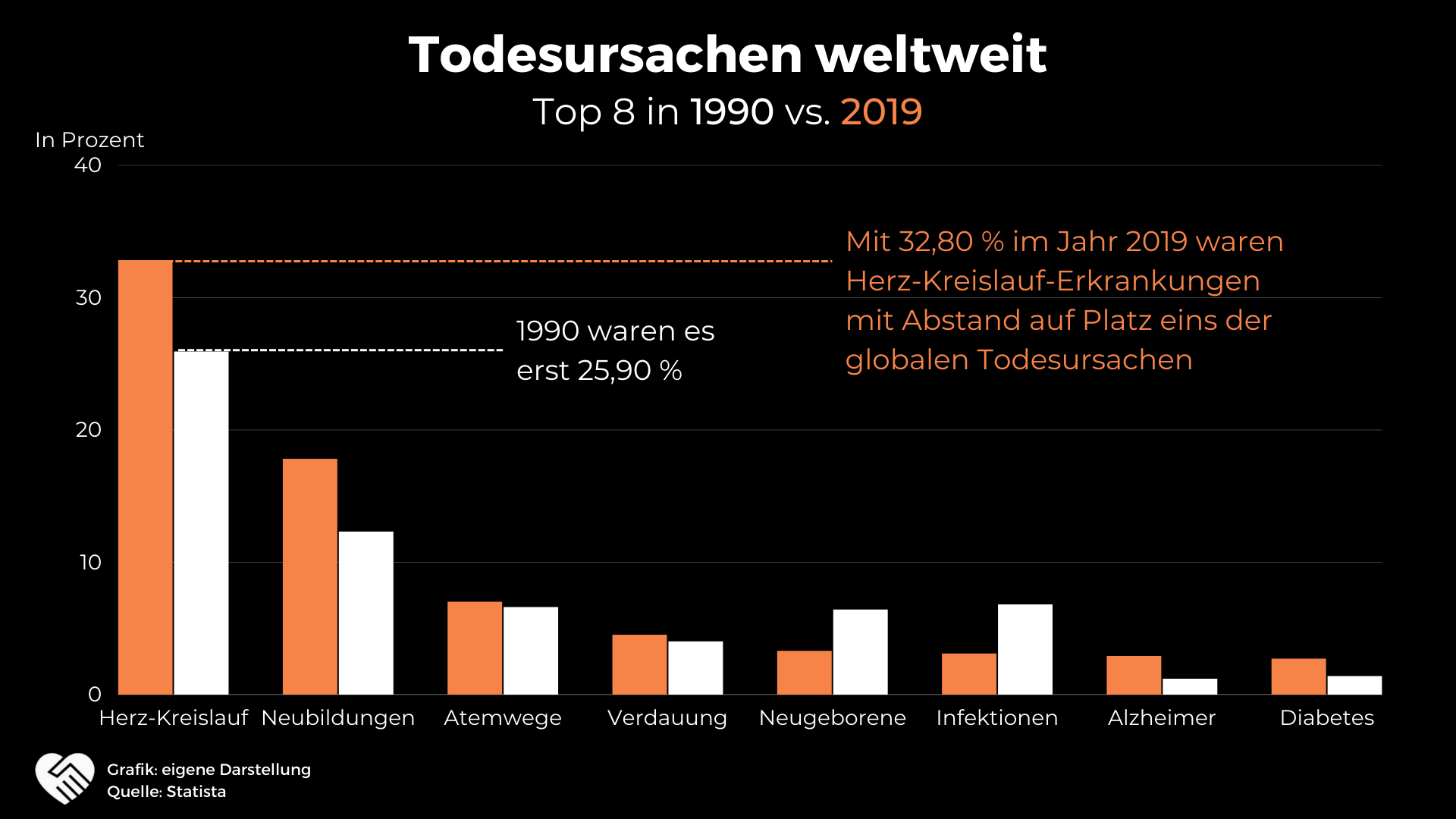

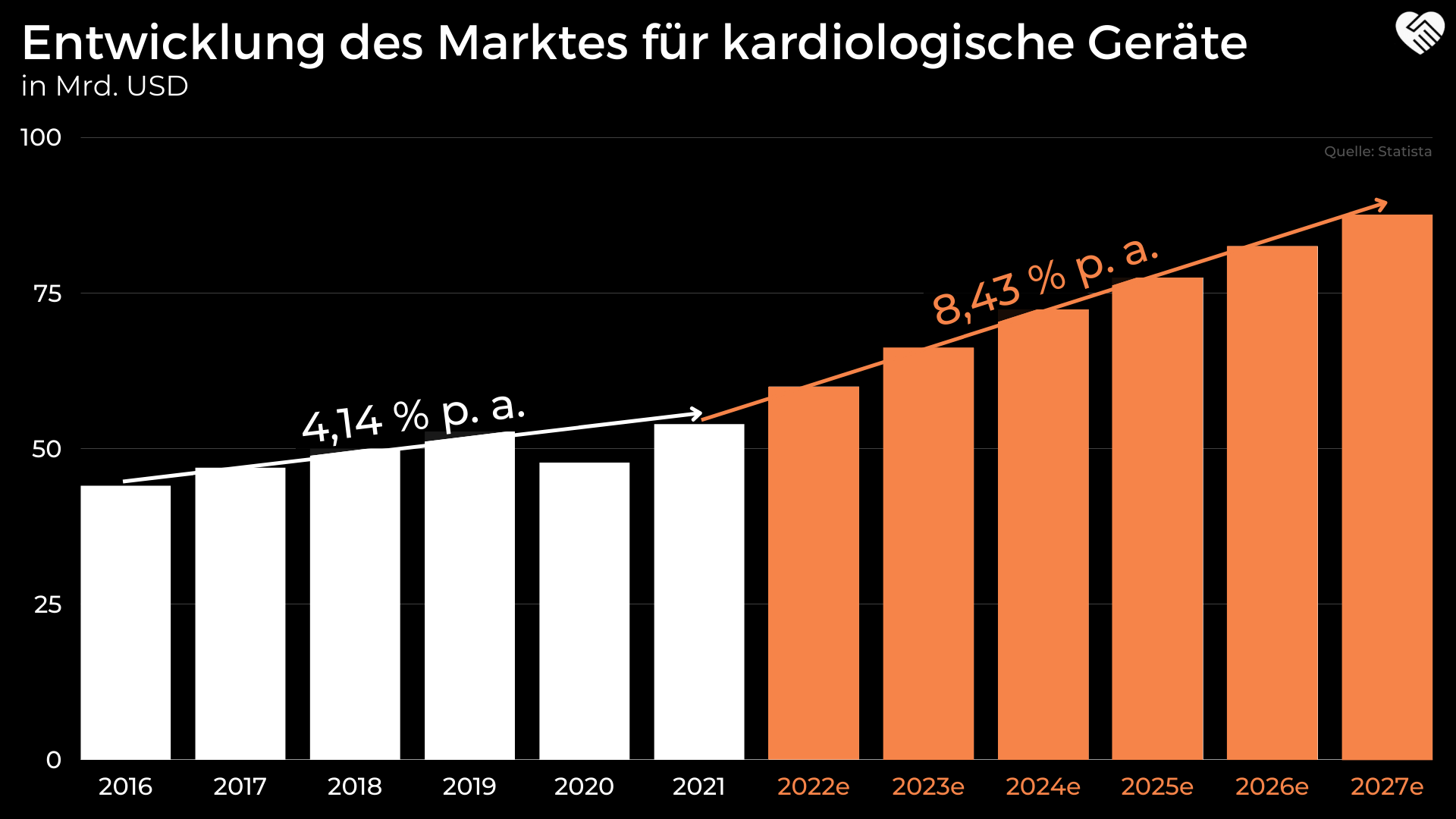

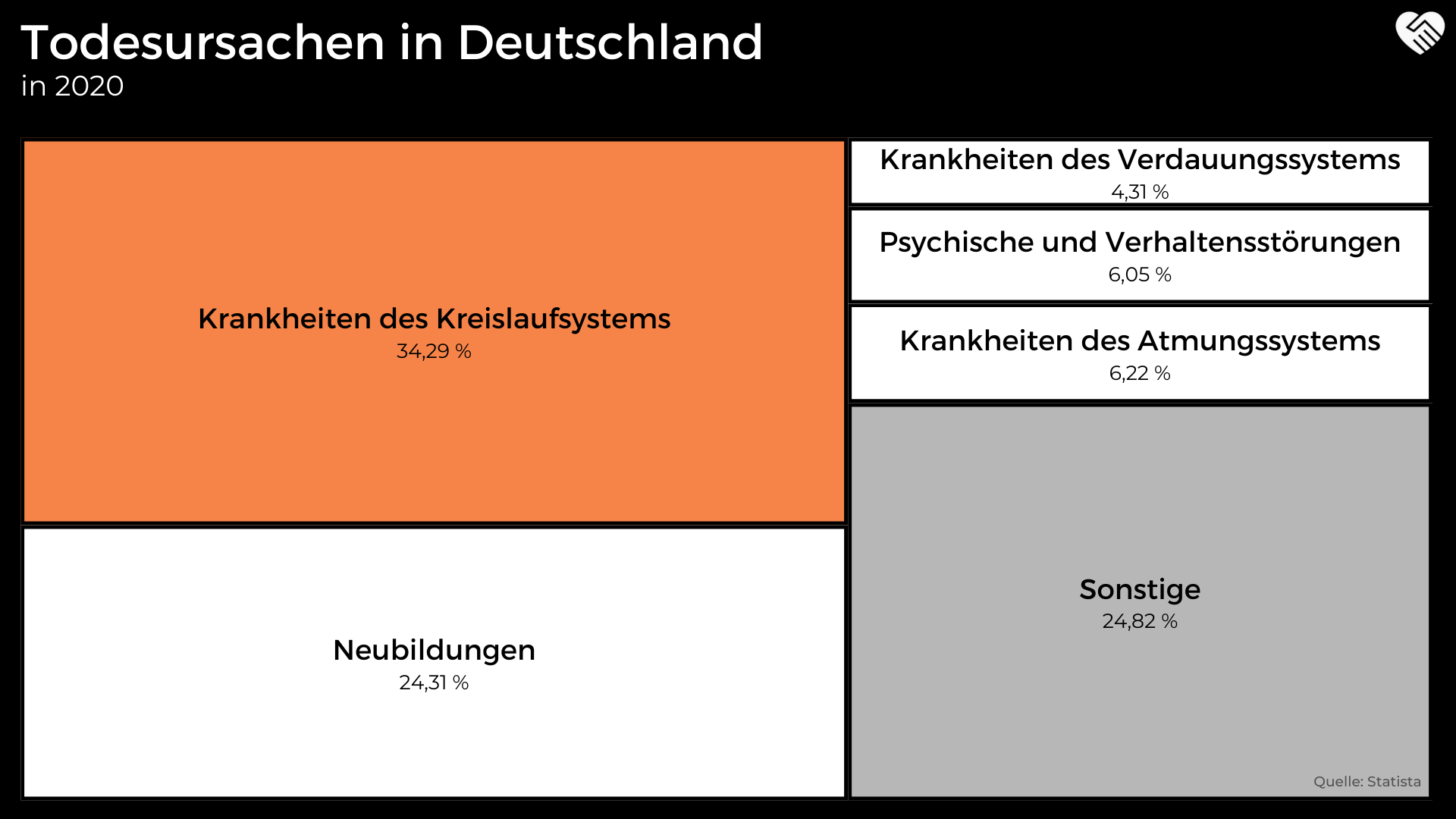

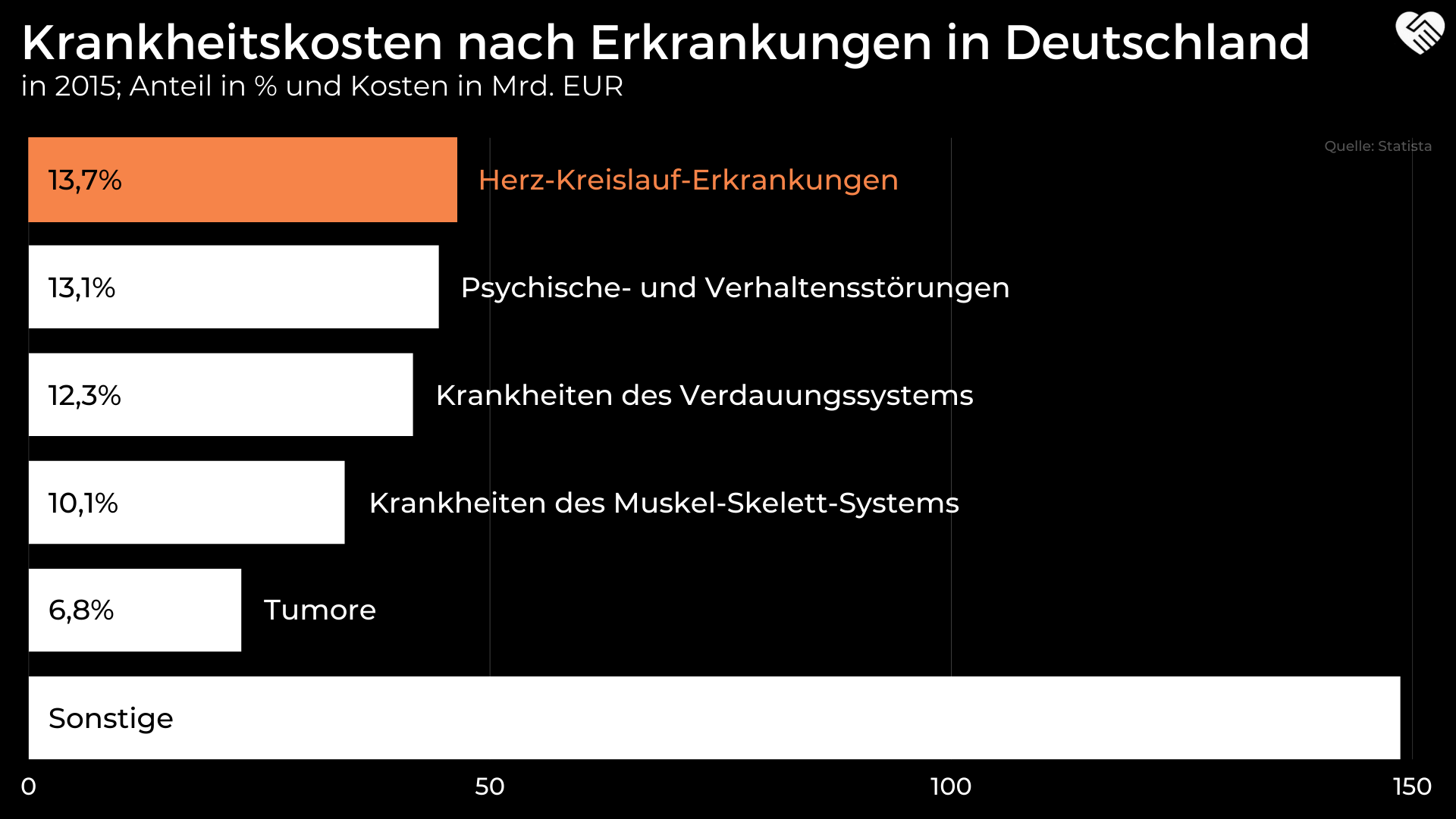

Global sterben die mit Abstand meisten Menschen aufgrund Herz-Kreislauf-Erkrankungen. Während im Jahr 1990 noch 25,90 % aller Todesursachen auf solche Krankheiten zurückzuführen waren, waren es 2019 bereits 32,80 %. Diese Erkrankungen gehören zu den sogenannten „Volkskrankheiten“, die durch die mit der Zivilisation verbundene Lebensweise hervorgerufen werden.

In Zukunft werden immer mehr Länder die Lebensstandards der modernen Zivilisation mit exzessivem Konsum und einem stressigen Alltag übernehmen. Beschwerden wie Bluthochdruck, Übergewicht und Stress sind Folgen dieser Lebensweise, sie erhöhen das Risiko für Herz-Kreislauf-Erkrankungen. Deswegen ist davon auszugehen, dass in Zukunft immer mehr Menschen an dieser Art von Erkrankungen sterben werden. Hinzu kommt eine immer älter werdende Bevölkerung und anhaltendes Bevölkerungswachstum.

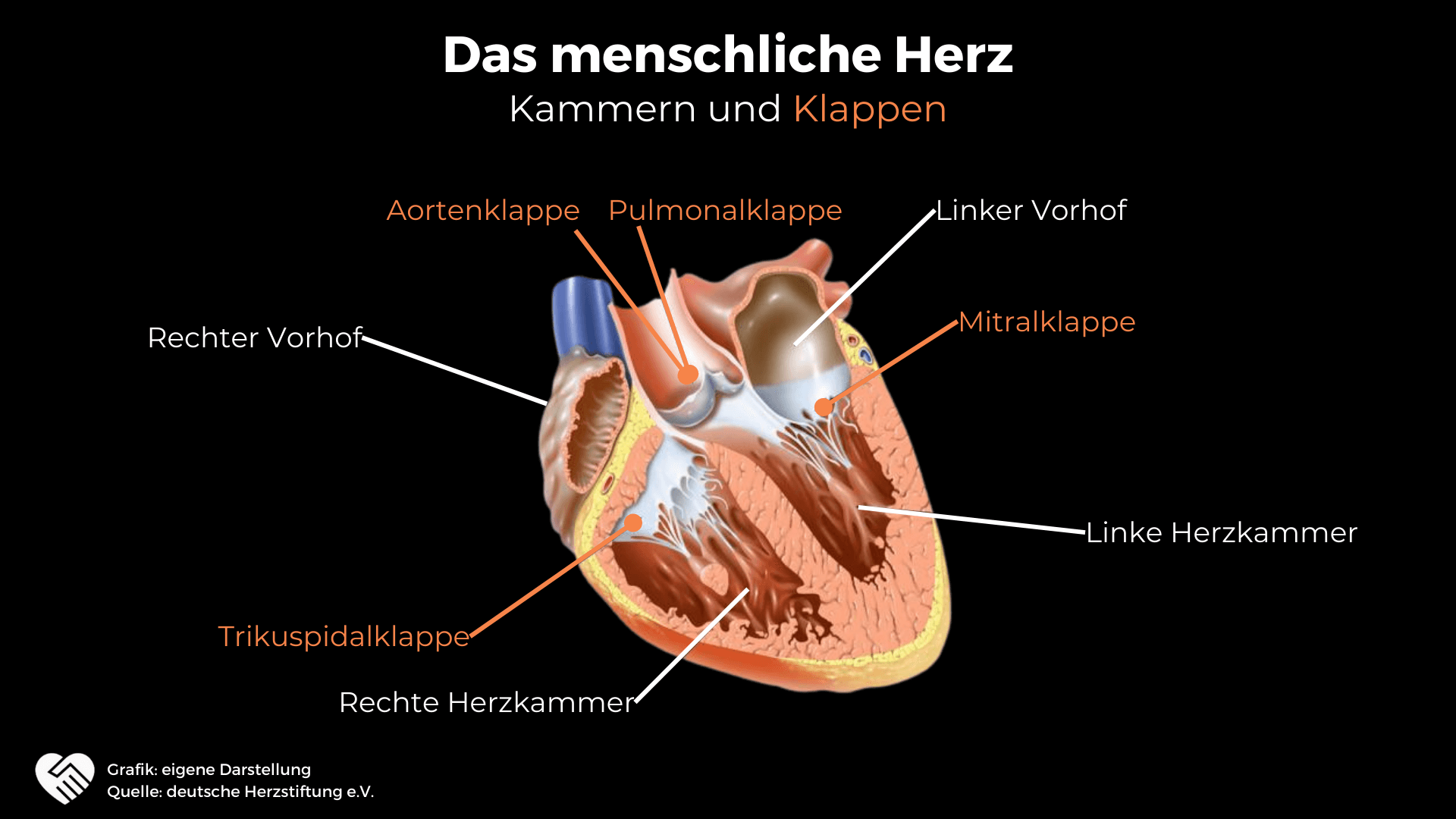

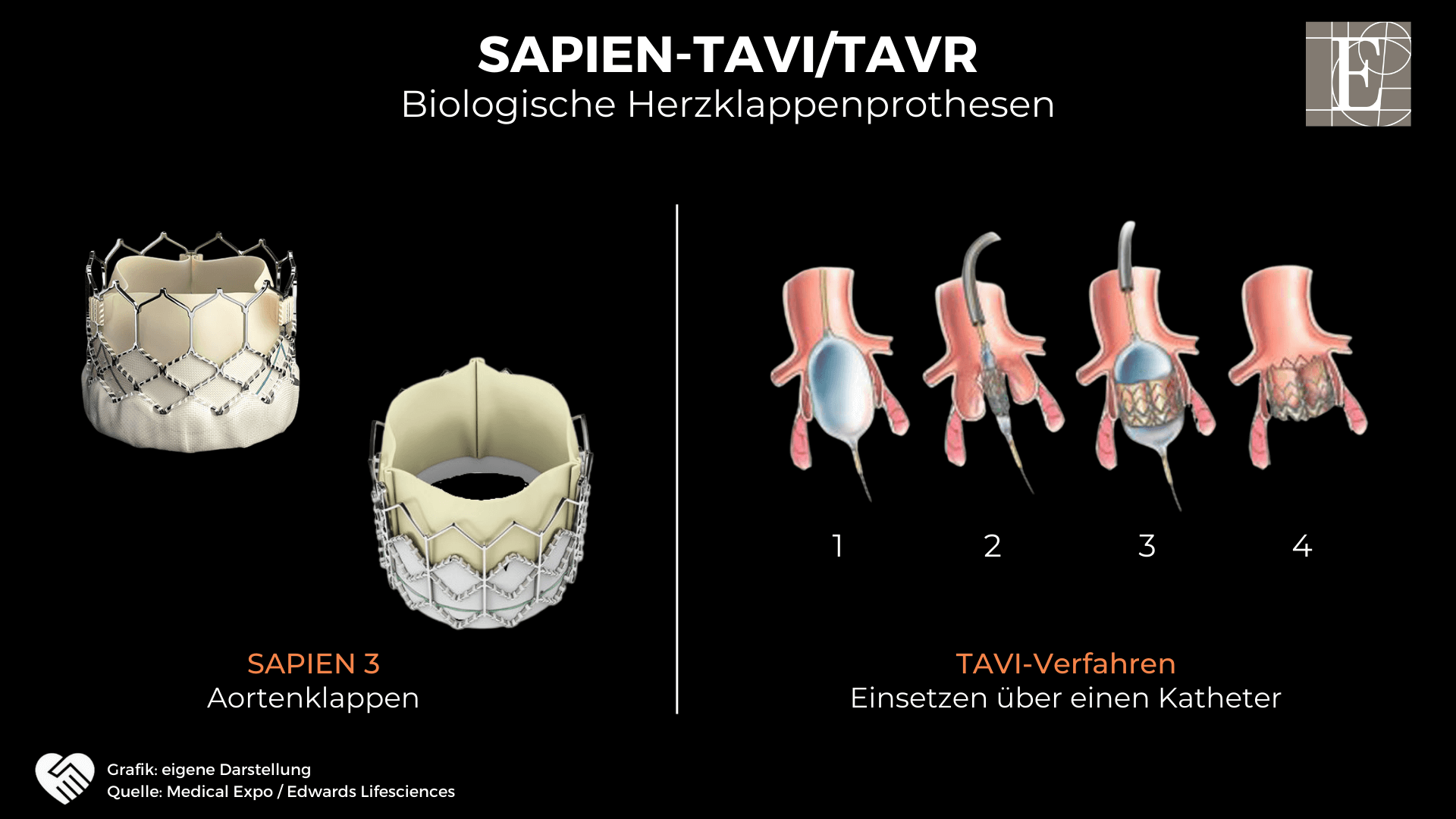

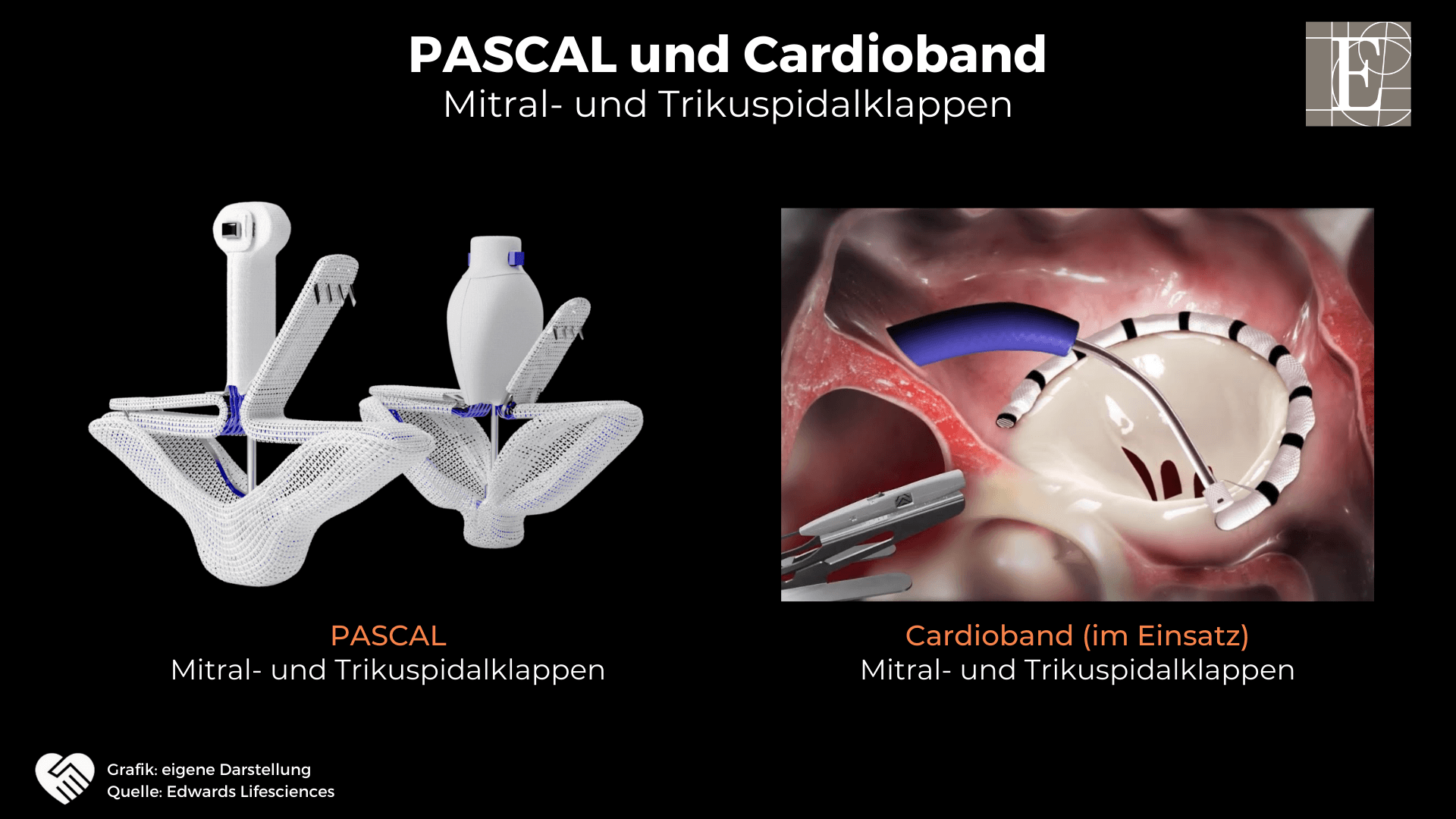

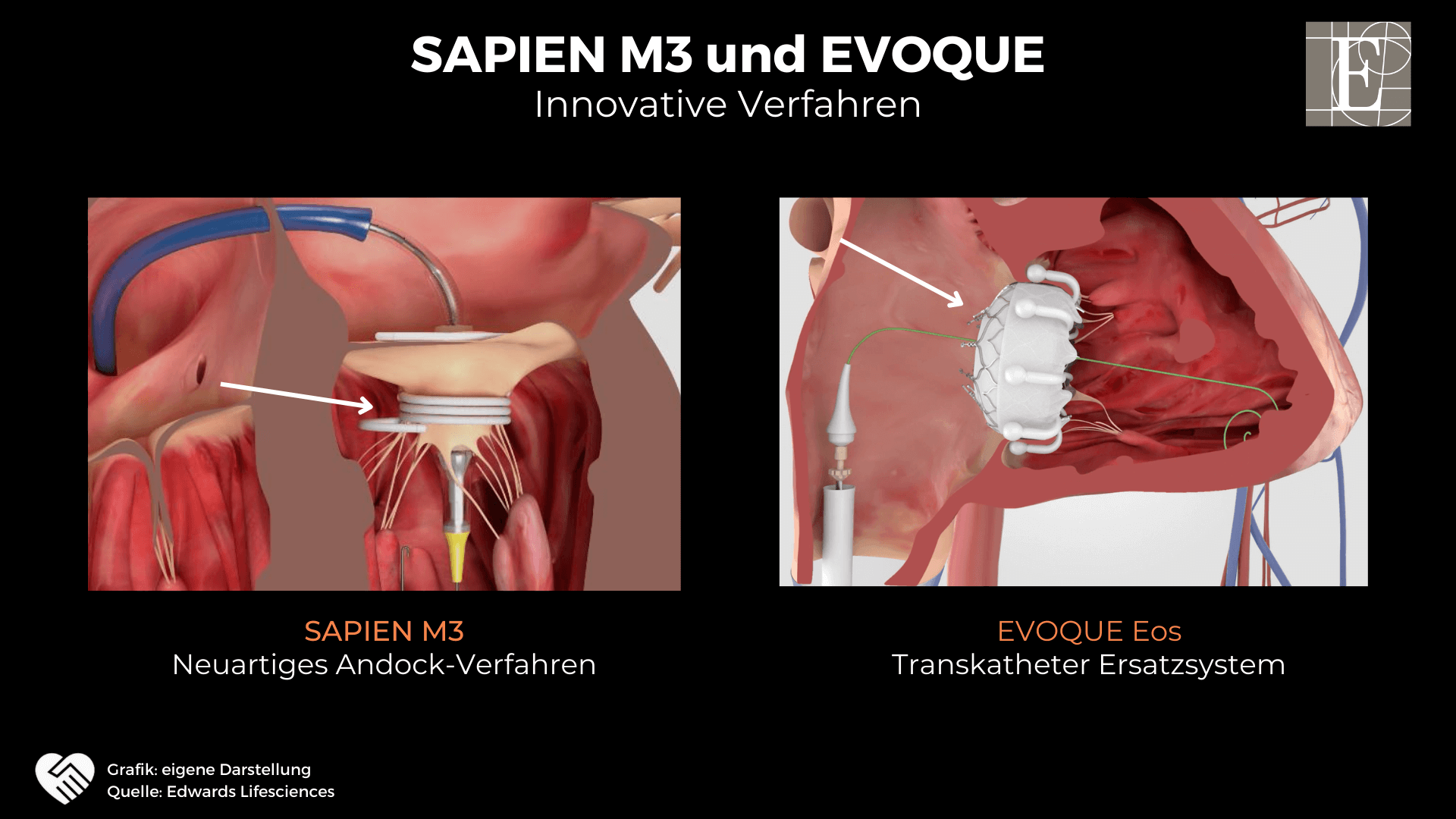

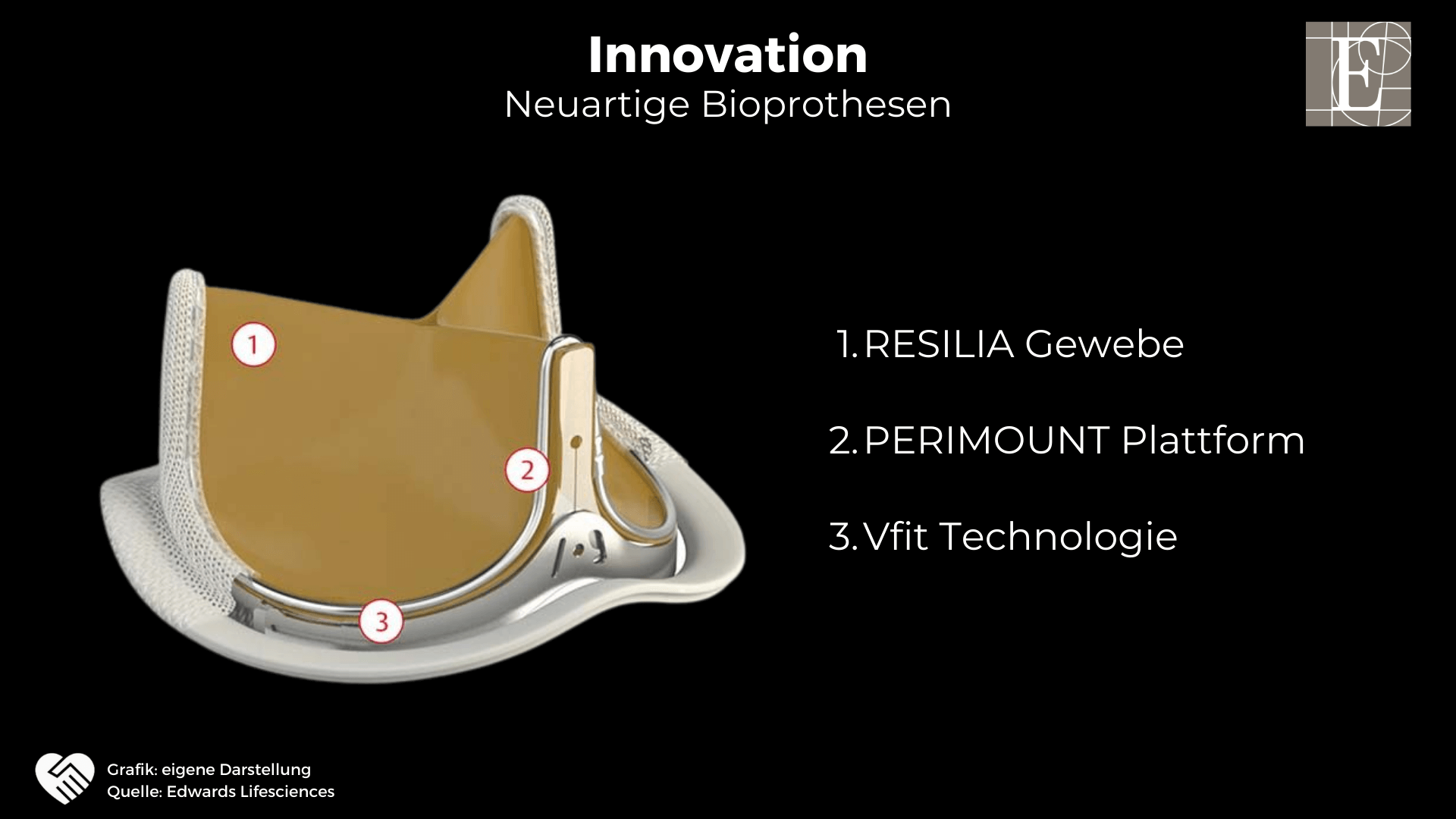

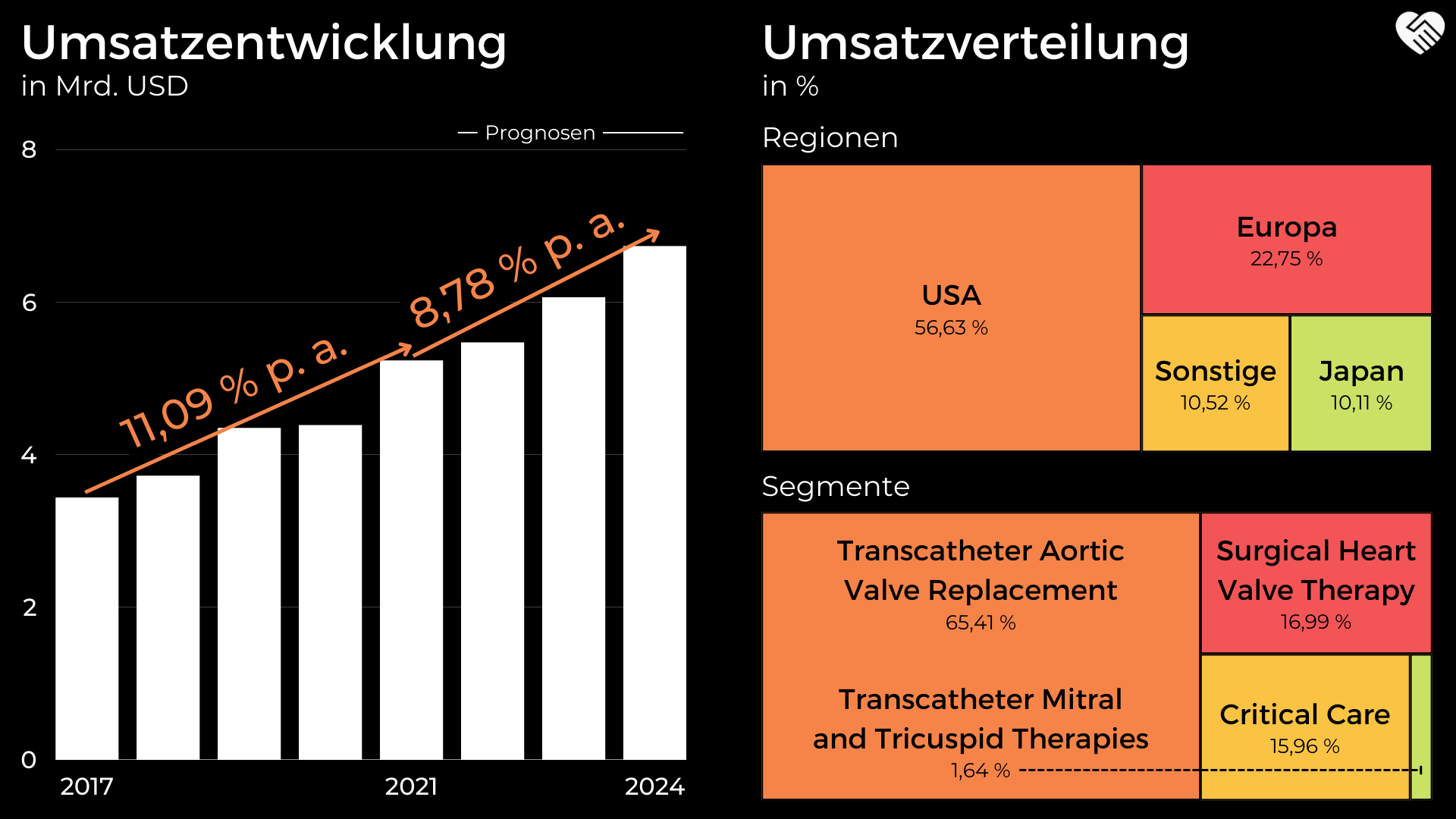

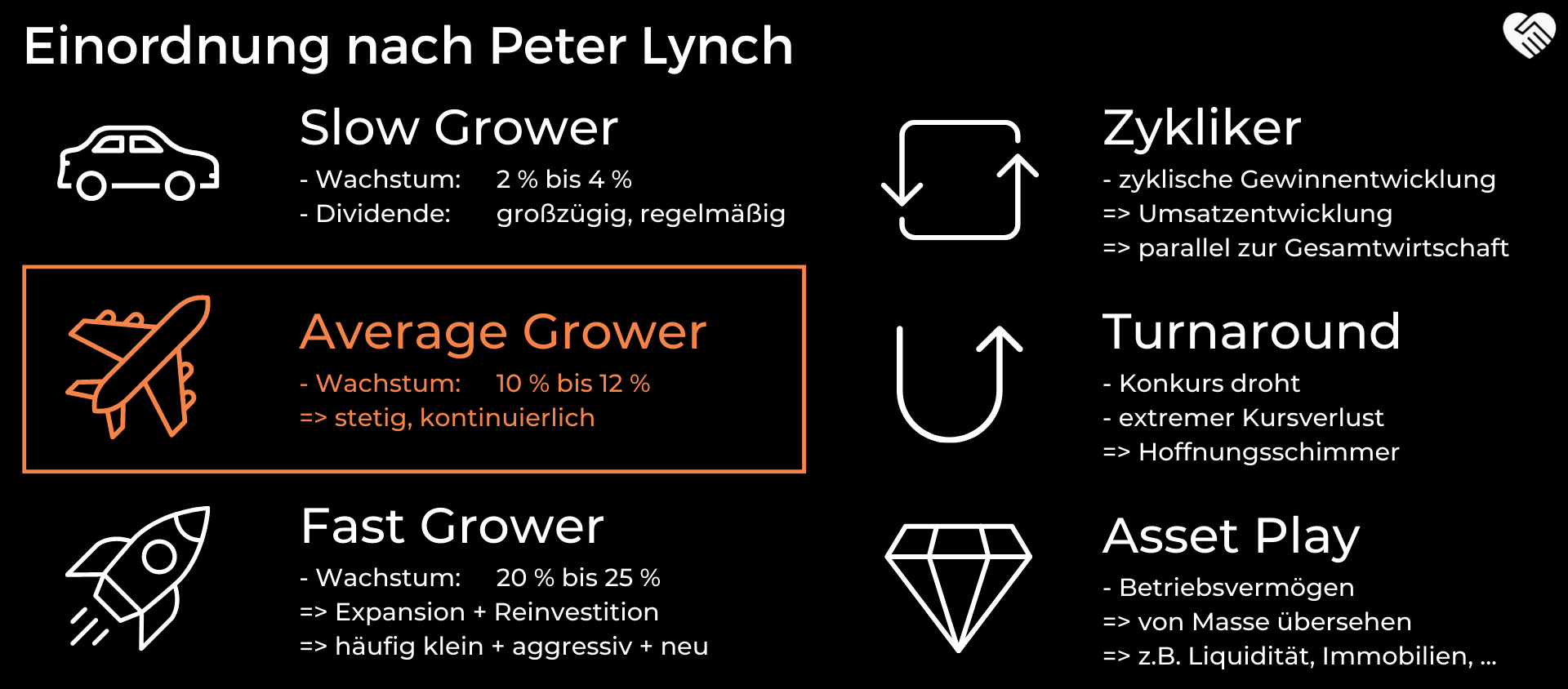

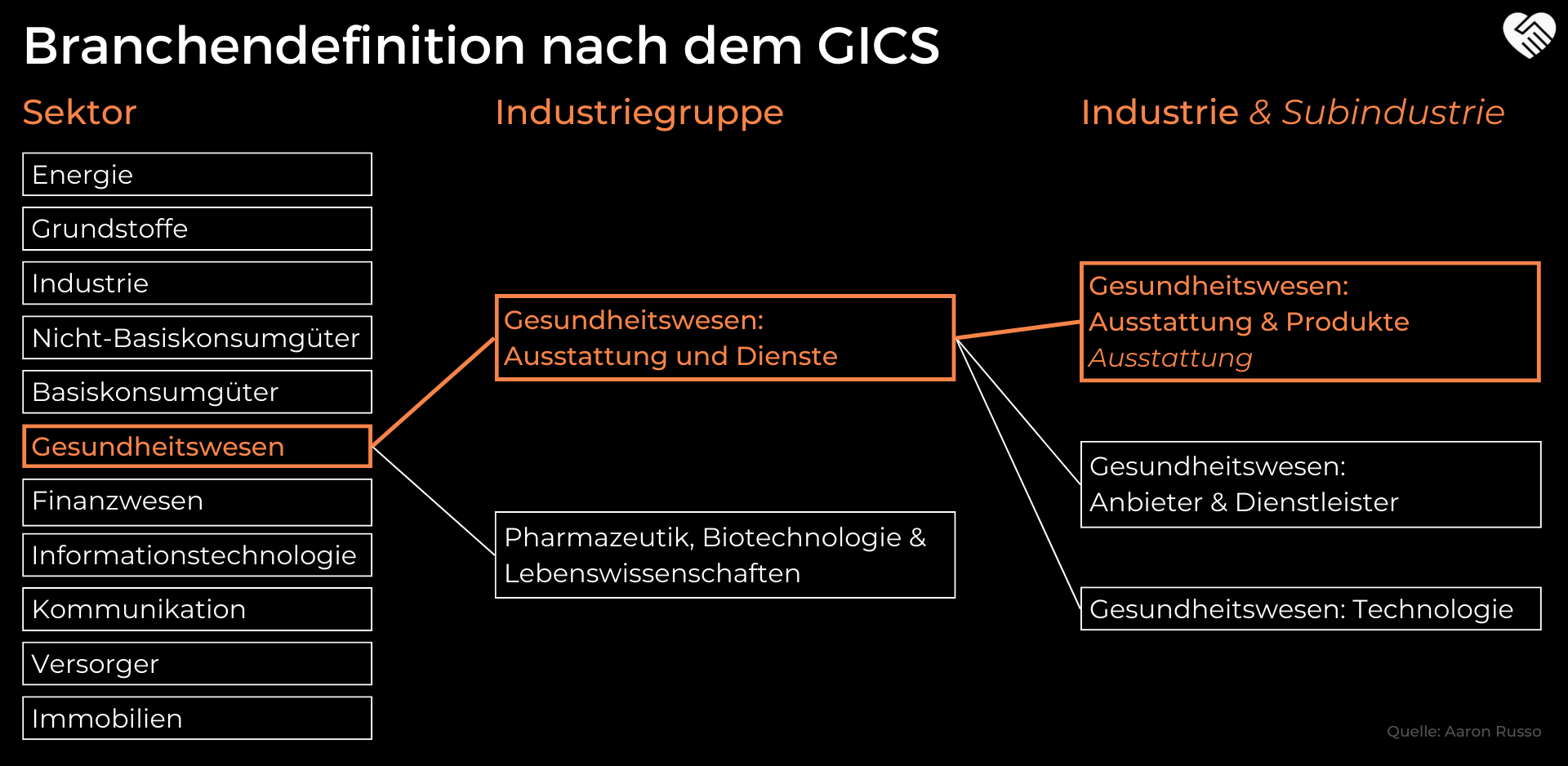

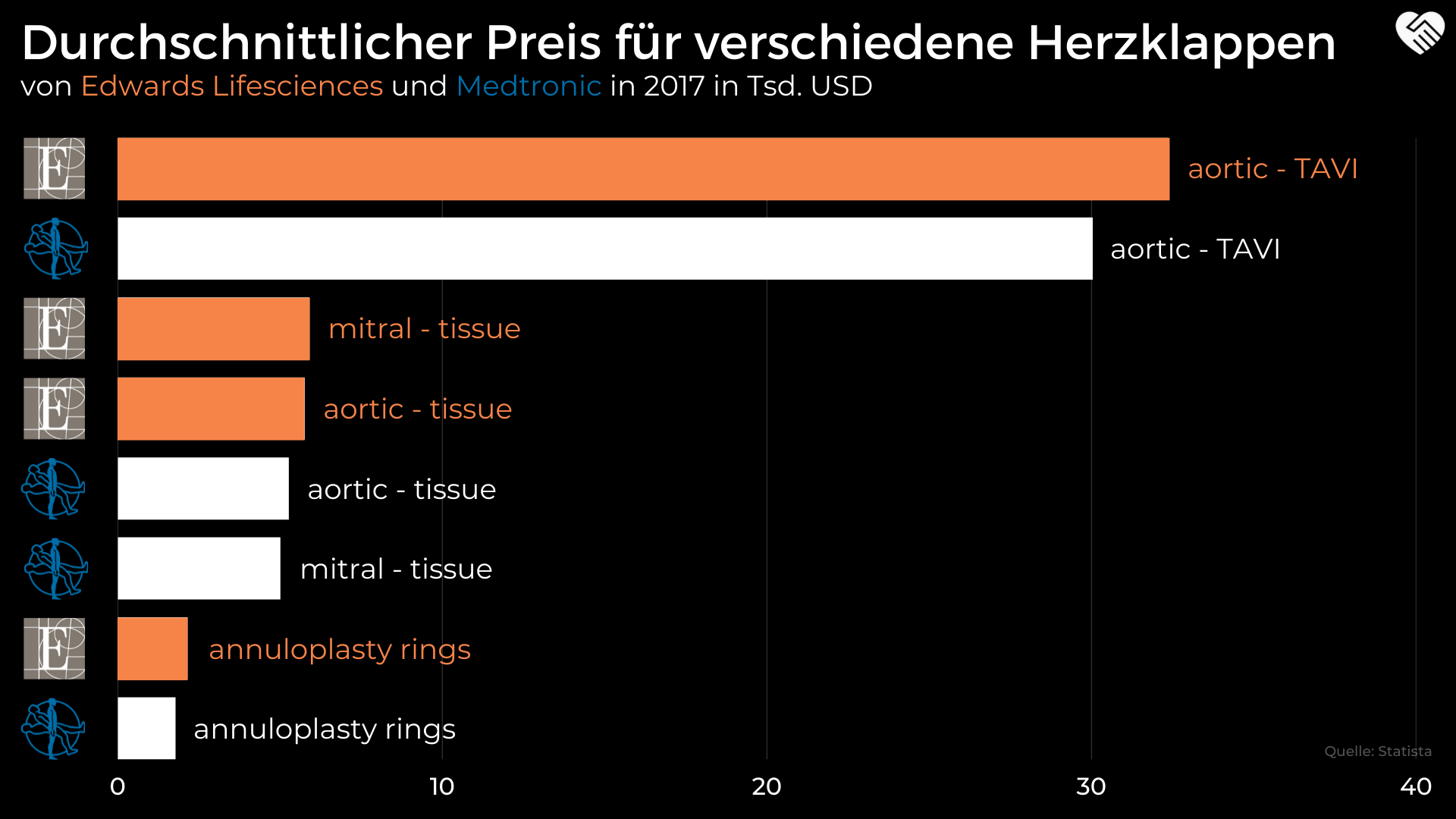

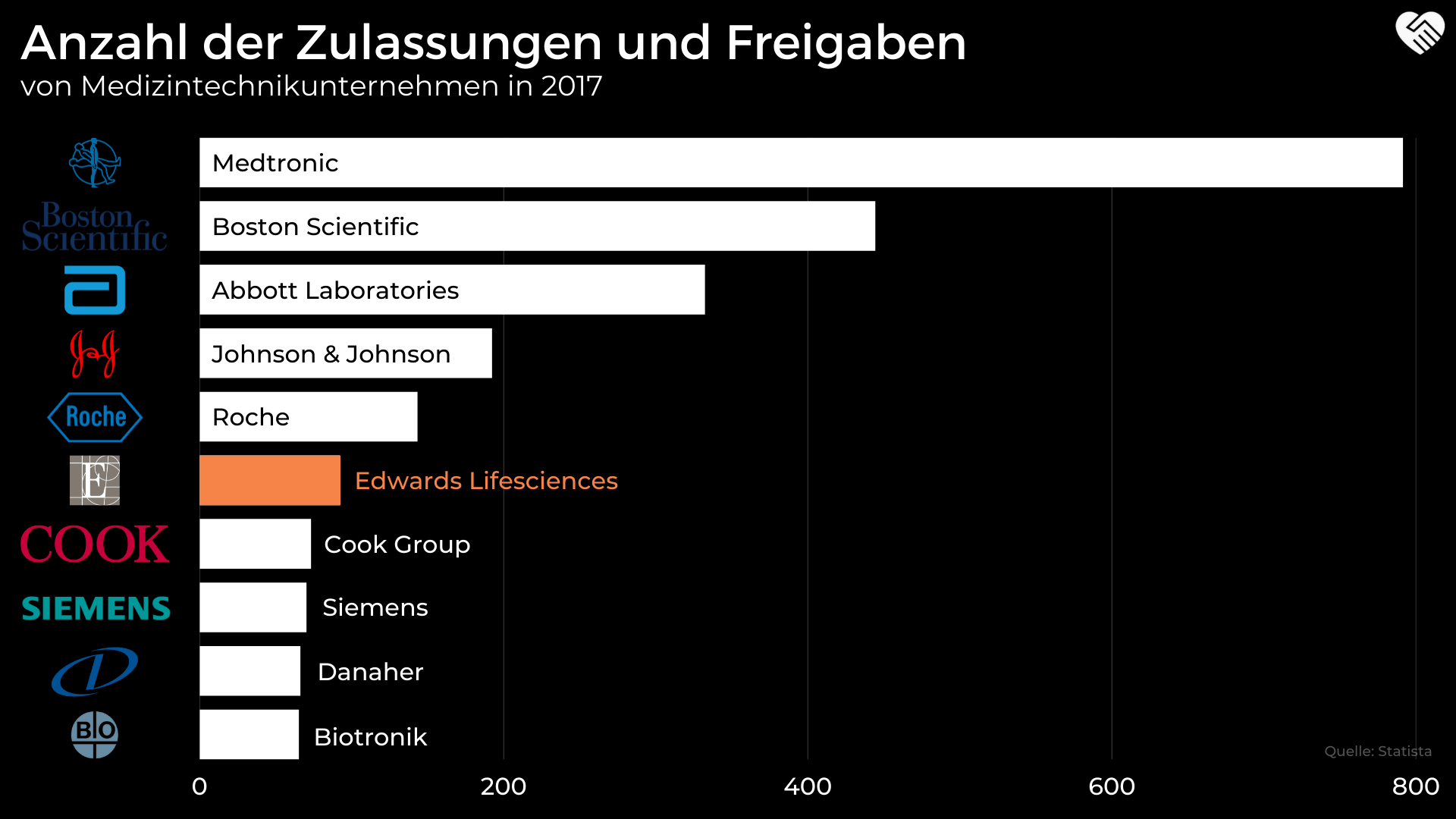

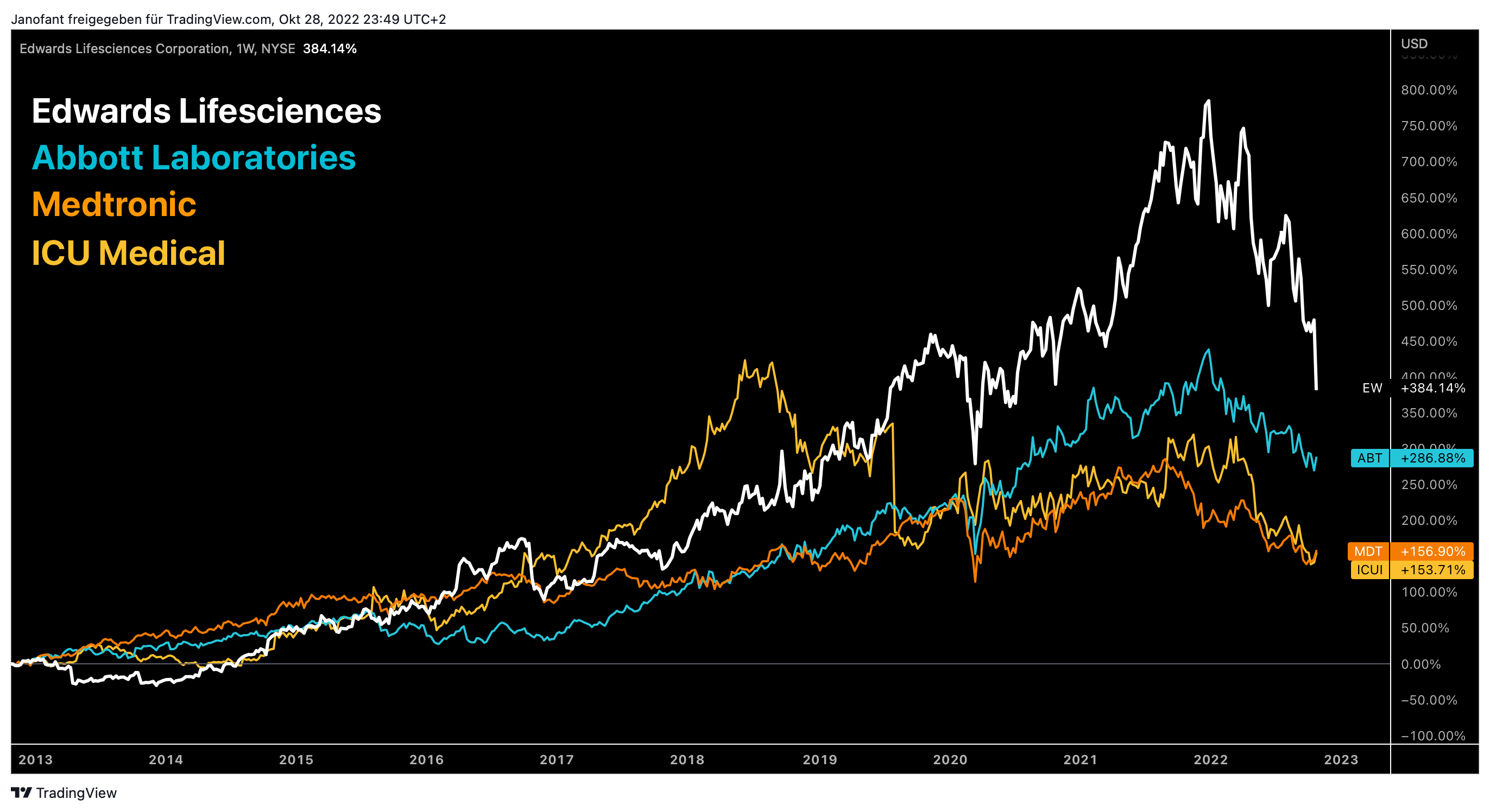

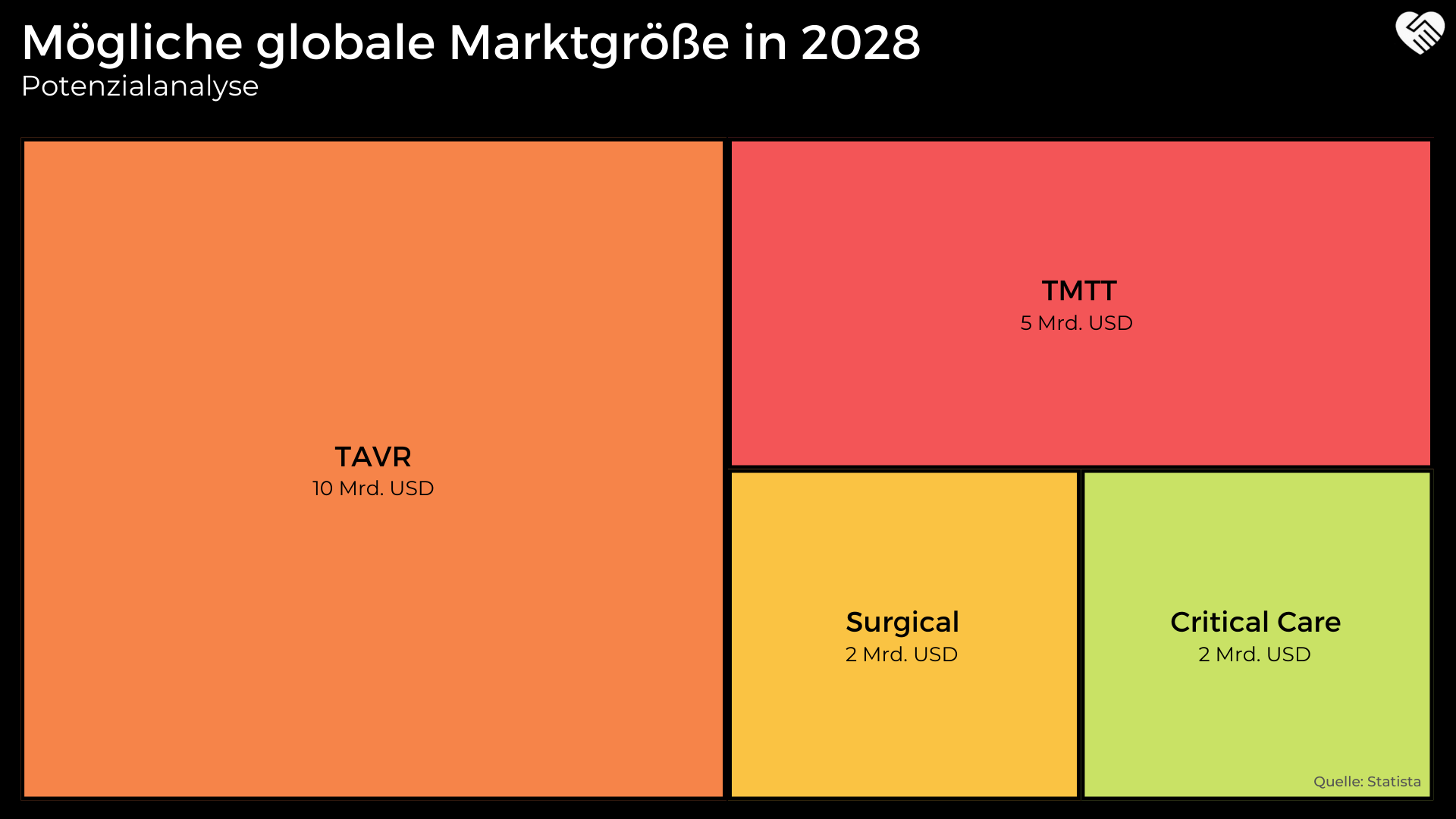

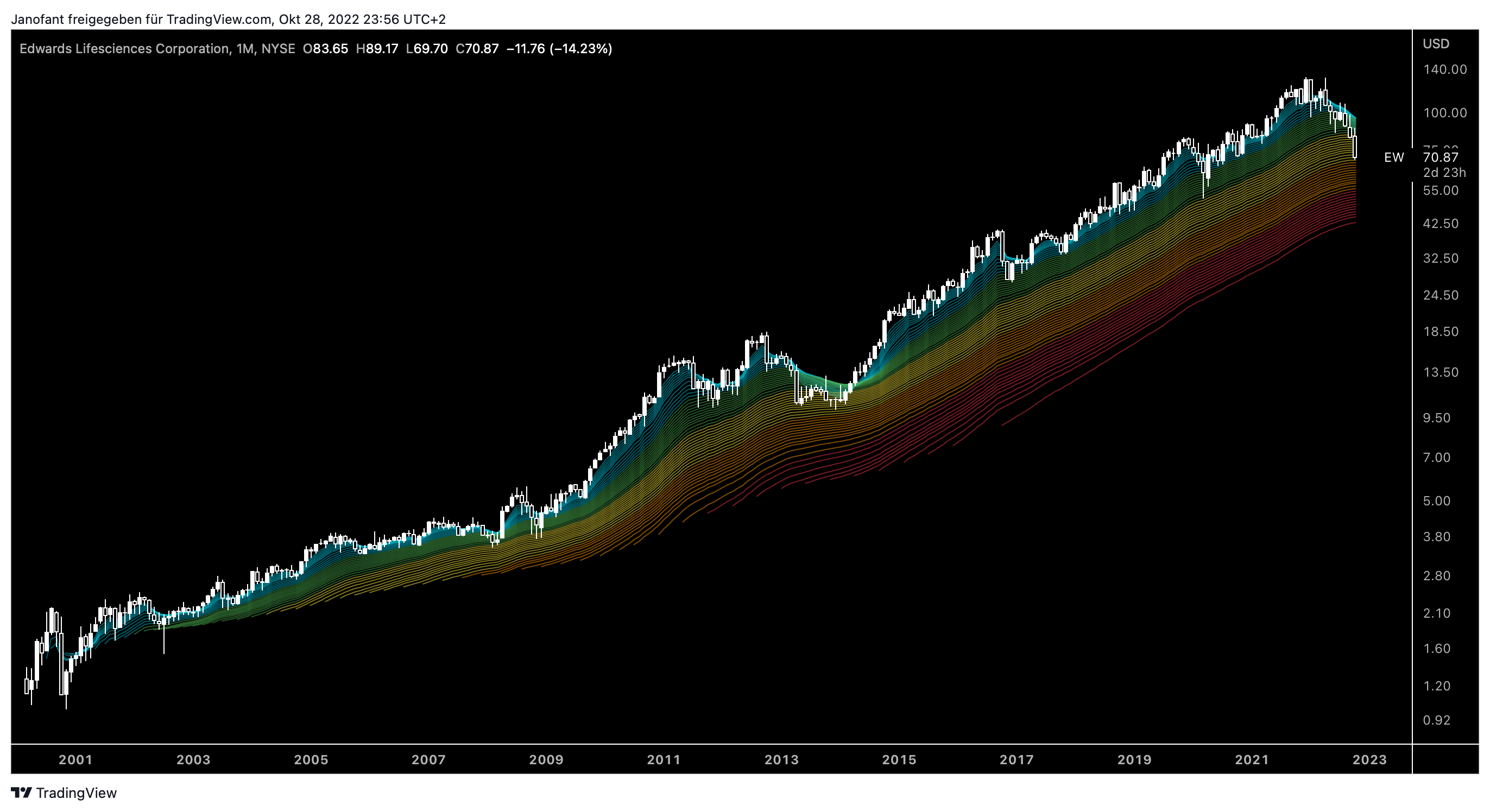

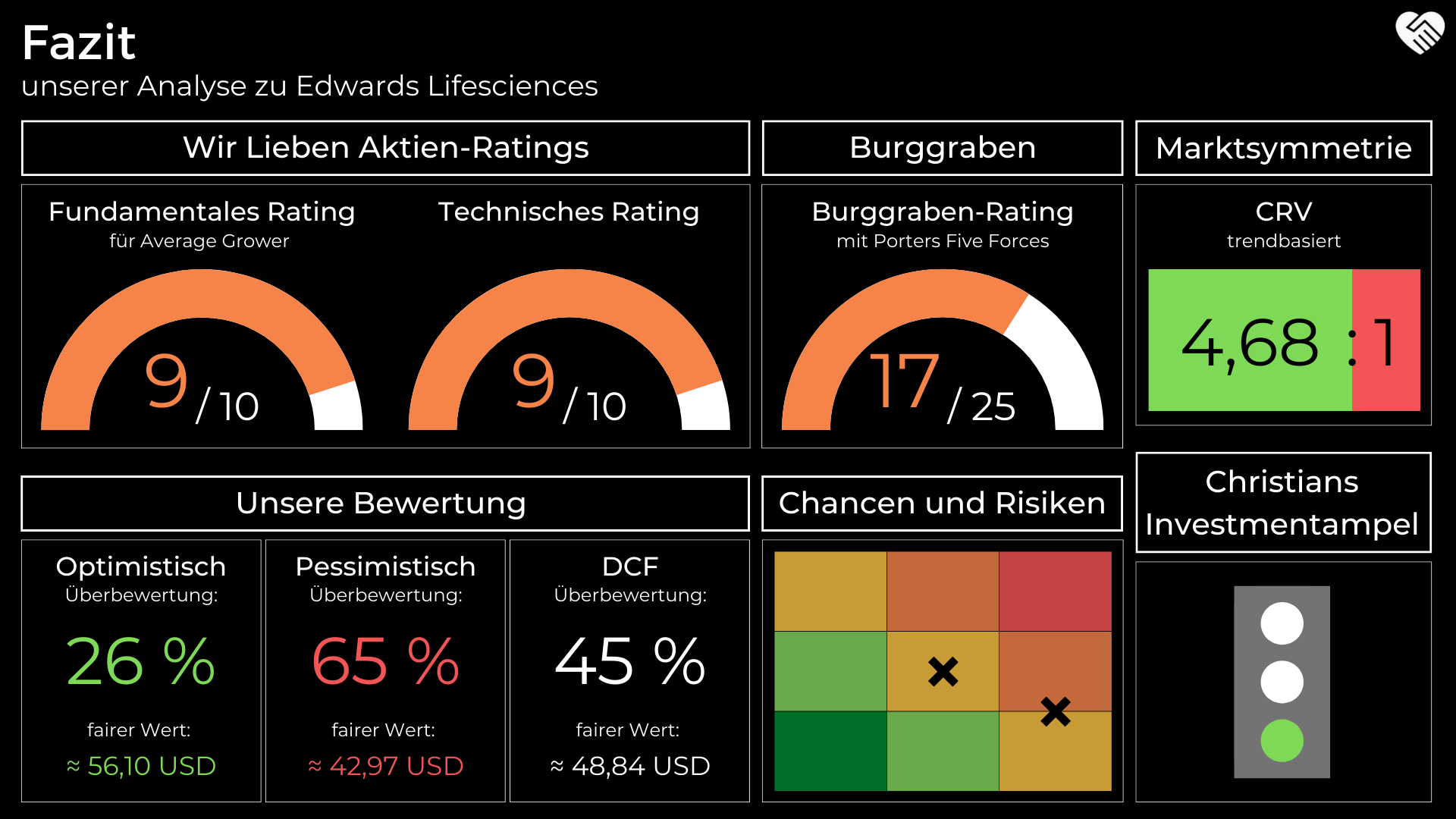

Edwards Lifesciences hat sich auf die Medizintechnik zur Behandlung dieser Krankheiten fokussiert. Das Unternehmen ist vor allem bekannt für Herzklappen-Restruktions-Produkte und Produkte für Gefäßtherapie sowie Überwachungsgeräte während intensiven Operationen. Der Gründer des Unternehmens, Miles Edwards, entwickelte 1958 die erste künstliche Herzklappe, die noch im gleichen Jahr erfolgreich bei einem Patienten implantiert wurde. Ein traurigerweise sehr lukratives und zukunftsorientiertes, gleichzeitig aber sehr spannendes Geschäftsmodell von einem geschichtsträchtigen Unternehmen. Wir haben uns den Konzern, der die häufigste Todesursache der modernen Zivilisation bekämpft, genau angeschaut.