Nachhaltigkeit

Neben den Wachstumsambitionen für das operative Geschäft widmet sich Intuit auch der Nachhaltigkeit und übertrifft die eigenen Ziele in der jüngsten Vergangenheit sogar. Unter „Wohlstand fördern” versteht der Konzern nicht nur die finanzielle Sichtweise sondern auch bspw. den Schutz der Umwelt, welche gewissermaßen auch als Wohlstand angesehen werden kann.

Inzwischen verwendet der Softwarekonzern nur noch erneuerbare Energien und darüber hinaus ist Intuit überzeugt davon, die Kohlenstoffemissionen zu reduzieren – nicht nur die eigenen Emissionen, sondern der Einfluss soll viel weitreichender sein. Bis 2030 hat sich das Unternehmen dazu verpflichtet die weltweiten Kohlenstoffemissionen um 2 Mio. Tonnen zu reduzieren, was dem 50-fachen des eigenen ökologischen Fußabdrucks aus 2018 entspricht. Dies soll mit dem eigenen Einfluss und den Ressourcen ermöglicht werden, die einem Konzern dieser Größe zur Verfügung stehen – Mitarbeiter, Kunden und Gemeinden sollen in ihren Vorhaben das Klima zu schützen, unterstützt werden.

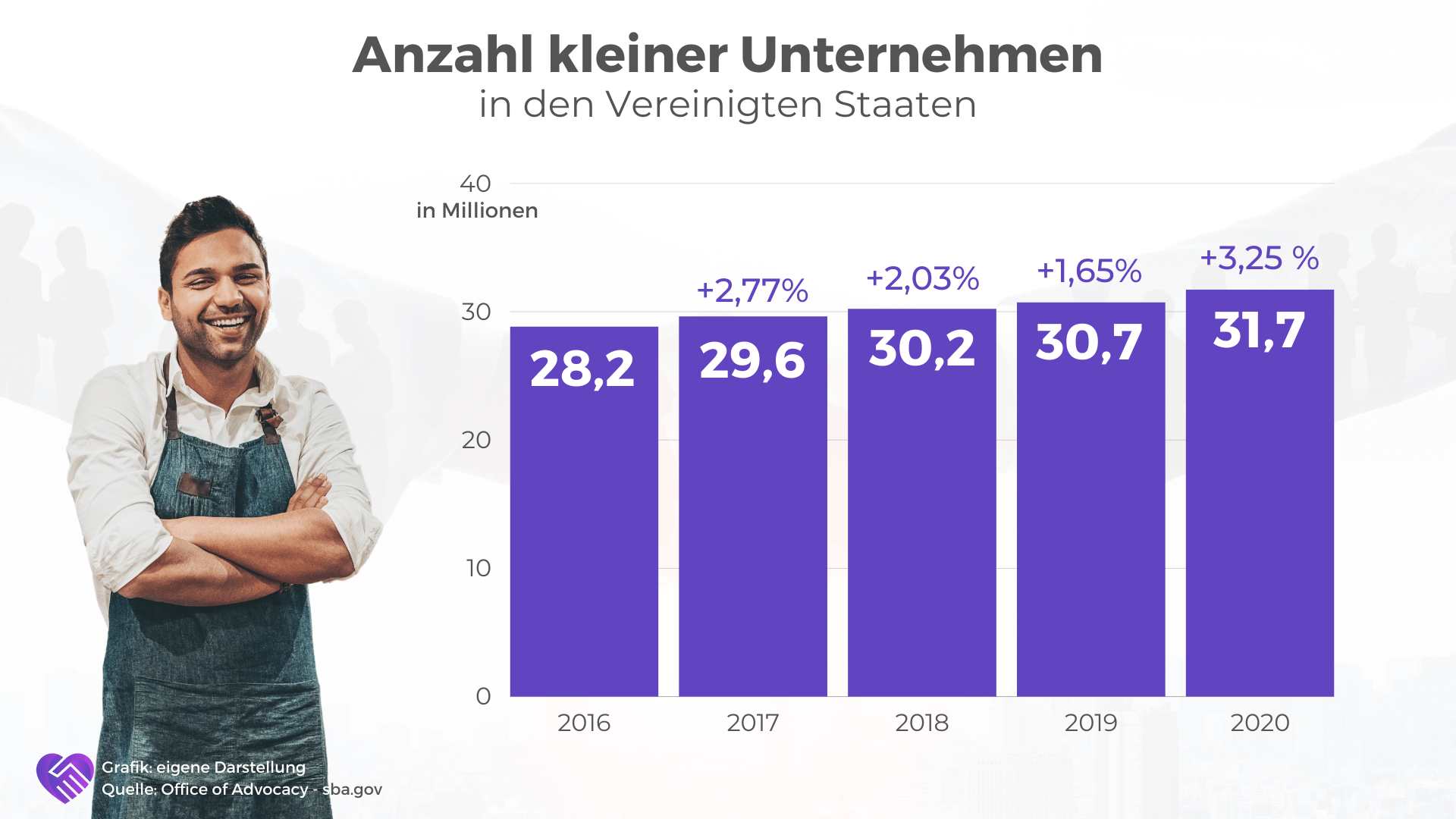

In der Umsetzung bringt der Software-Riese Kleinunternehmer mit Anbietern für nachhaltige Geschäftslösungen zusammen, sodass die Kunden von Intuit in ihrem täglichen Geschäft nachhaltiger agieren. Bis 2030 soll auf diese Weise bei 1 Mio. Kleinunternehmern Unterstützung geleistet und deren Kohlenstoffemissionen sollen um die Hälfte reduziert werden.

Die eigenen Mitarbeiter werden auch im nachhaltigen Handeln unterstützt und erhalten Zugriff auf Tools, mit denen der ökologische Fußabdruck für das eigene Zuhause berechnet werden kann. Daraufhin werden auch Lösungsvorschläge zur Verbesserung dieser Kennzahl geliefert. Der Arbeitgeber bietet jährlich auch einen Zuschuss von 1.300 USD an, der für jegliche Aufwendungen im Zusammenhang mit der Nachhaltigkeit verwendet werden darf. Einige mögliche Beispiele: Solaranlage, Elektrofahrzeuge, Elektrofahrräder, verbesserte Energieeffizienz, Wassereinsparung, Kompostiersysteme. Ich (Jan) finde vor allem diesen letzten Aspekt toll, denn insgesamt ist die Summe für Intuit überschaubar, aber beim einzelnen Individuum bewirkt sie aus meiner Sicht viel; speziell als Anreiz selbst mehr für das Klima zu tun. Zunächst betrug die Förderung „nur” 1.000 USD, aber nun wurde sie auf den genannten Betrag erhöht.