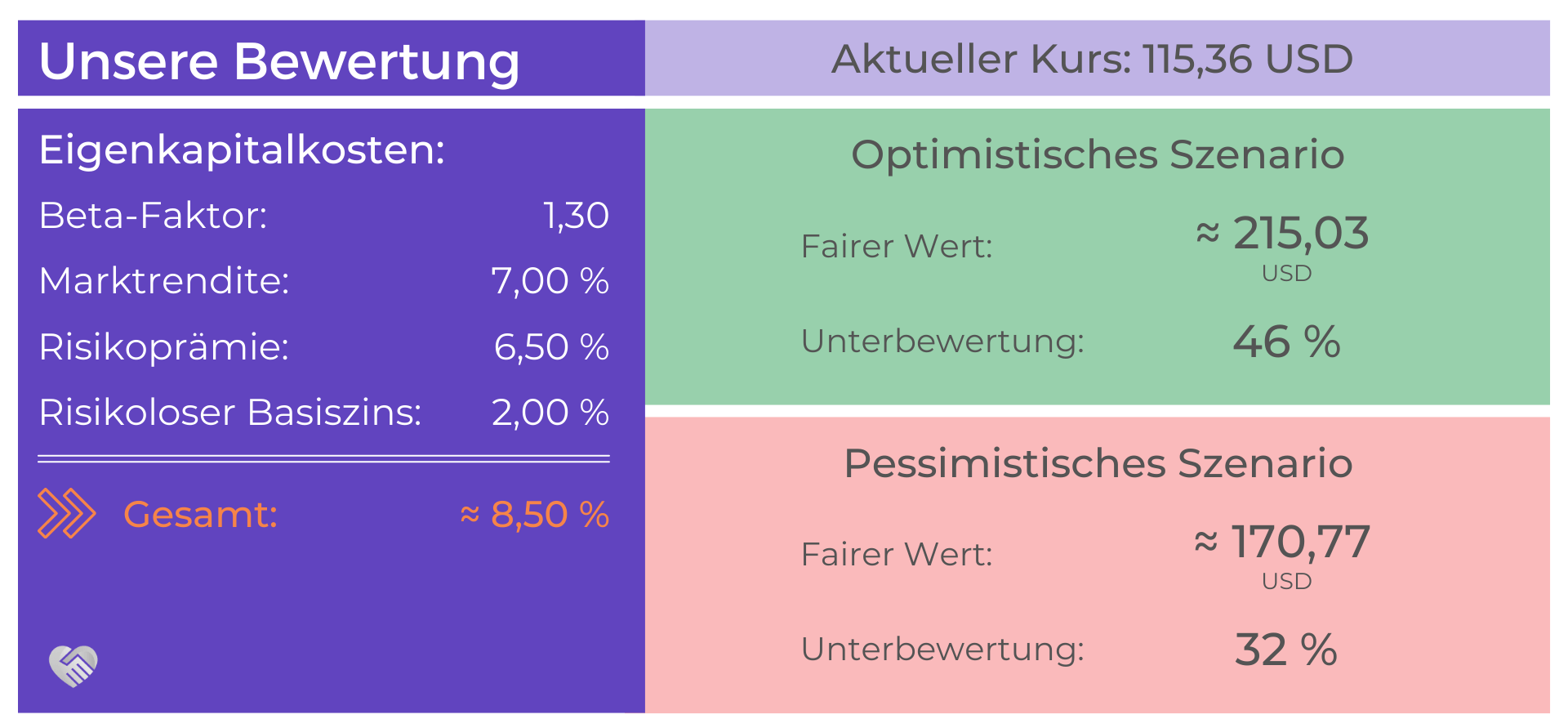

Eigenkapitalkosten

Beginnen wir wie immer bei der Ermittlung der kalkulierten Eigenkapitalkosten:

Unsere Werte für JP Morgan sind hier wie folgt:

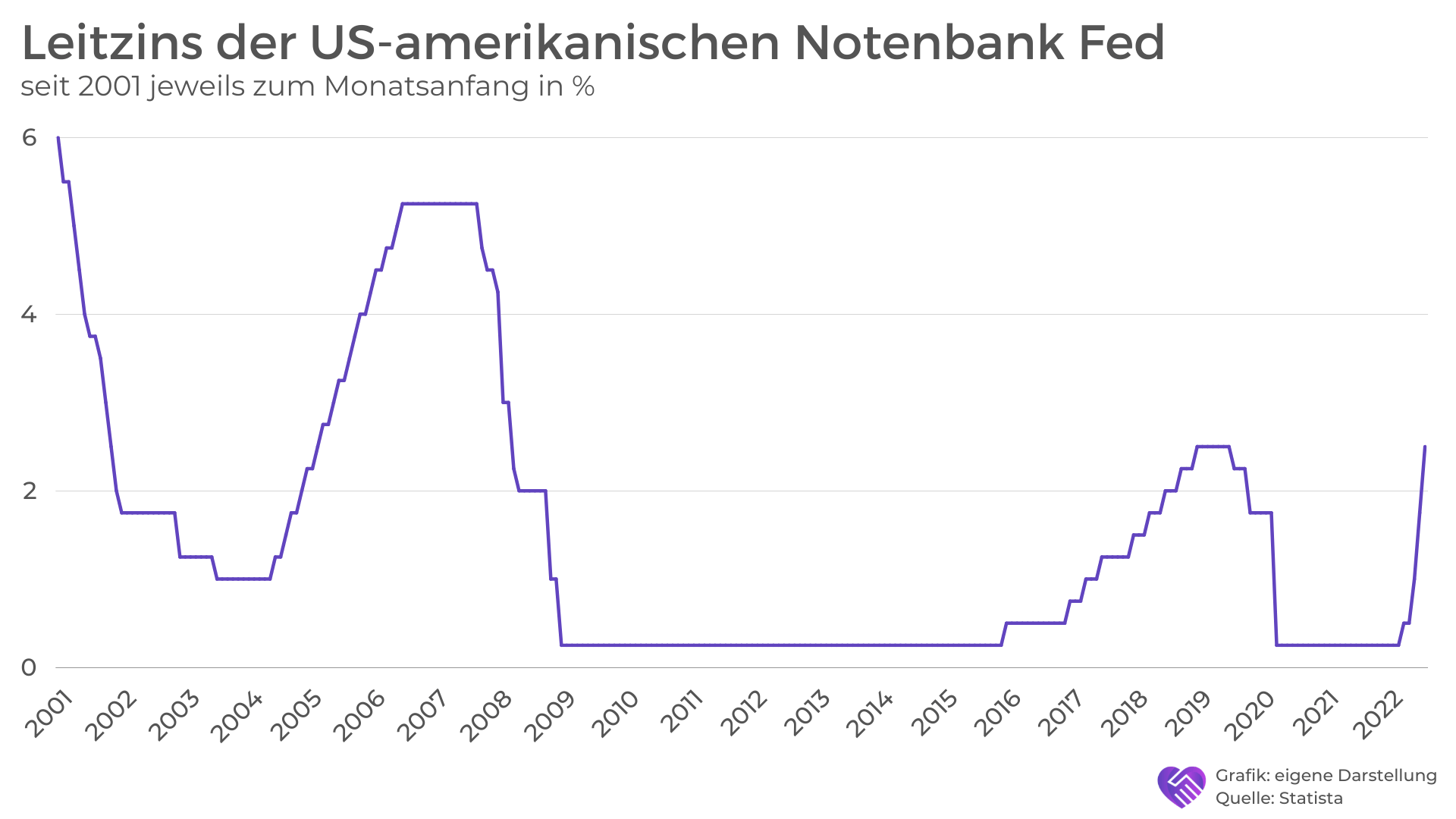

Risikoloser Basiszins: 2,00 %

Risikoprämie: 6,50 %

Marktrendite: 7,00 %

Beta: 1,3

diese ergeben insgesamt Eigenkapitalkosten von 8,50 %, welche wir, durch die aktuelle Marktlage, durchaus für gerechtfertigt halten.

Da die Bilanzen von Banken sich in einigen Punkten von Unternehmensbilanzen unterscheiden, werden wir hier auf einige Punkte, auf die wir achten, eingehen. Allgemein wird kein Free Cashflow, in dem Sinne wie es bei Nicht-Banken der Fall ist, ausgewiesen, weshalb wir bei JP Morgan auf die DCF-Analyse verzichten müssen.

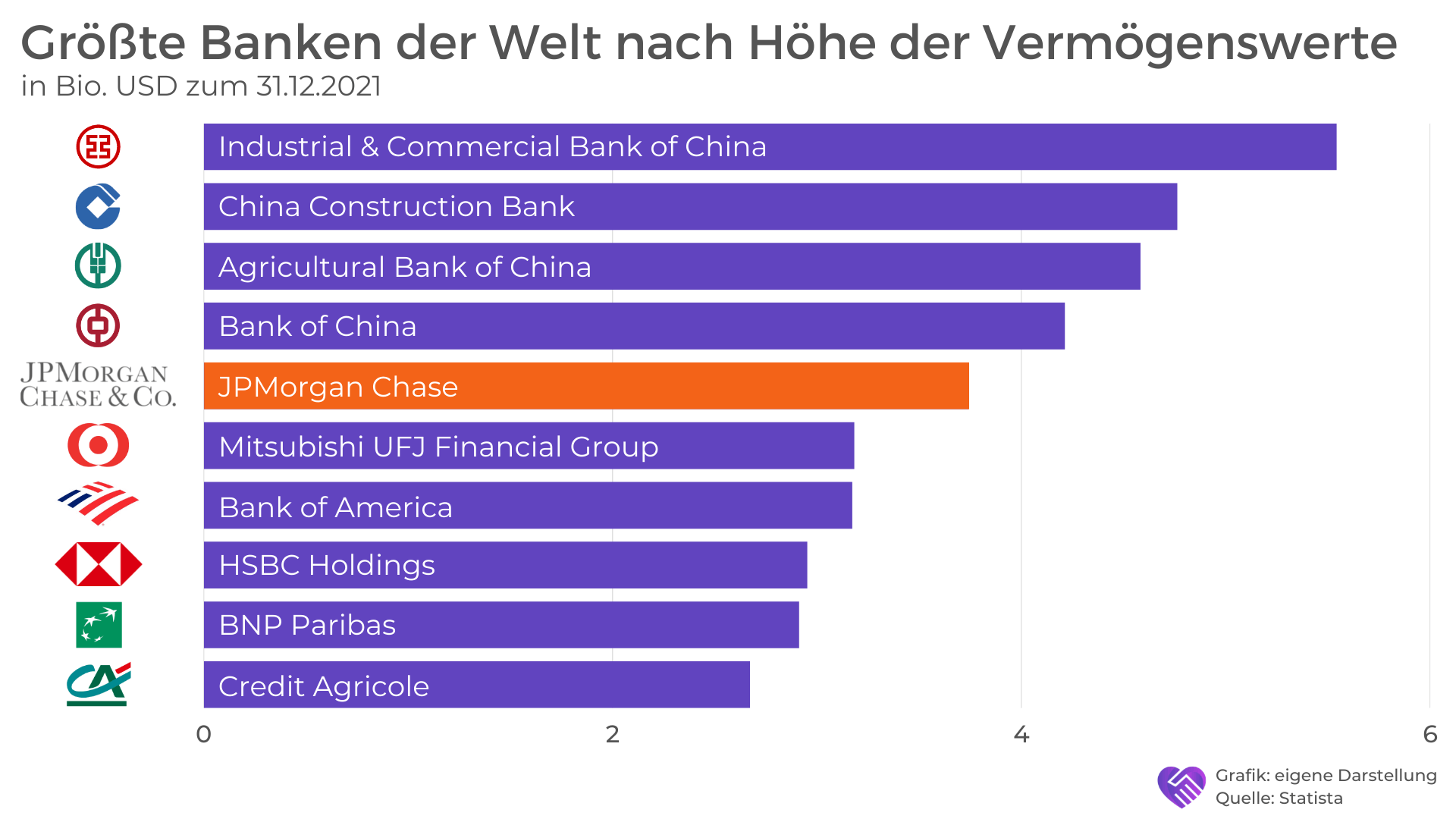

Im Gesamten weist JP Morgan eine Bilanzsumme von ca. 3,75 Bio. USD aus. Auf der Passivseite, die die Herkunft der finanziellen Mittel beschreibt, entfallen ca. 2,46 Bio. USD allein auf die Bankeinlagen der Kunden, welche aus Bankensicht, als Verpflichtung gegenüber dem Bankkunden geführt werden. Eine so hohe Fremdkapitalkonzentration würden wir normalerweise als bedenklich einschätzen. Da es sich hierbei allerdings um eine Summe handelt, die nur in einem einzigen Fall (in dem alle Bankkunden zeitgleich ihr gesamtes Geld abheben wollen) bedient werden müsste, ist die Situation hier eine andere und soweit in Ordnung, solange die Reserven hoch genug sind, um diese bei der Zentralbank in Bargeld zu tauschen. Hier wurde in der letzten Quartalsmitteilung auch betont, dass man sich bewusst dazu entschieden hat, weitere Überschussreserven aufzubauen, um in einer potenziellen Rezession besser aufgestellt zu sein. Da die aktuellen Zinsanhebungen auch die Einlagen der Geschäftsbanken bei Zentralbanken betreffen, liegen die Reserven dort auch nicht als „totes Kapital“ herum, sondern werden momentan mit 2,40 % verzinst.

Weitere 301 Mrd. USD entfallen hier auf langfristige Darlehen und 294 Mrd. USD sind als Eigenkapital ausgewiesen. Die restlichen knapp 700 Mrd. USD bilden hier die übrigen Positionen, wie u. a. gekaufte Reserven und verkaufte Sicherheiten mit Rückkauf-Verpflichtungen (also geliehene Reserven) oder kurzfristige Darlehen.

Die größte Position der Aktivseite bilden ausgegebene Kredite und haben einen Gesamtwert von ca. 1,08 Mrd. USD. Der gesamte Rest verteilt sich dabei mehr oder weniger fair auf Positionen wie Sicherheiten zum Verkauf (zum Großteil vermutlich Staatsanleihen), Anleihen, die bis zur Fälligkeit gehalten werden, verkaufte Reserven und gekaufte Sicherheiten unter Rückkaufvereinbarungen usw.

Auffällig ist hier nur, dass man ca. 26,50 Mrd. USD Cash hält. Um die eventuellen Abhebungen bei einer eingelegten Summe von weit über 2 Billionen zu bedienen, wirkt das sehr wenig. Da Banken für Reserven aber Bargeld von den Notenbanken kaufen können, stellt das hier eher kein Problem dar. Zusätzlich wird ein Bilanzpunkt geführt, unter dem Sicherheiten wie Anleihen laufen, die verkauft werden sollen. Damit wird signalisiert, dass auch außerhalb der Quartalsmitteilung weitere Reserven aufgebaut werden sollen.