PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (62 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Kurzportrait | 00:00:00 |

Geschäftsmodell & Historie | 00:02:40 |

Fundamentale Analyse | 00:13:04 |

Branchenanalyse & Konkurrenzvergleich | 00:30:37 |

Burggraben | 00:38:37 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:44:48 |

Kurzportrait

Der Konzern Nasdaq ist zwar bekannt für die gleichnamige Börse in den USA, aber zu dem Unternehmen gehören weltweit noch etliche weitere Handelsplätze wie bspw. von der ehemaligen OMX (und den dazugehörigen Indizes) in Kopenhagen, Stockholm, Helsinki und Tallinn. Zusätzlich bietet Nasdaq in diesem Zusammenhang noch weitere Dienstleistungen an.

Hinsichtlich der fundamentalen Entwicklung kann Nasdaq mit einer außergewöhnlichen Stabilität punkten. Dies gilt sowohl für die reine Umsatzentwicklung als auch für die Margen, die im Laufe der Zeit langsam immer weiter zulegen. Die Aktionäre profitieren davon in Form einer stetig steigenden Dividende.

Aus der charttechnischen Perspektive ist die Aktie ein richtiger Dauerläufer, denn Nasdaq kann seit ca. 15 Jahren einen dynamischen langfristigen Aufwärtstrend vorweisen – ein sehr positives Chartsignal.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 03.02.2024.

WKN/ISIN | 813516/US6311031081 |

|---|---|

Branche | Finanzwesen |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 32,68 Mrd. USD |

Dividendenrendite | 1,55 % |

KGV | 30,86 |

Firmensitz | New York City (USA) |

Gründungsjahr | 1971 |

Mitarbeiter | 6.377 |

Inhaltsverzeichnis

1. Das Unternehmen Nasdaq

Geschäftsmodell von Nasdaq

Einleitung

Im Grunde ist eine Börse ist nichts anderes als ein gewöhnlicher (Groß-)Markt. Statt physischen Gütern wird hier allerdings überwiegend elektronisch mit Unternehmensanteilen gehandelt. Die Betreiber der Börsenplätze beteiligen sich selber nicht am Handel, sondern stellen den Marktteilnehmern lediglich eine Plattform zum Austausch bereit, wie auch Abbildung 1 zu entnehmen ist. Käufer und Verkäufer können über einen Makler bzw. Broker eine Order an die Nasdaq weiterleiten, welche schlussendlich die Transaktion ermöglicht. Für diese Dienstleistung fallen Gebühren an, welche sich derzeit als wichtigste Einnahmequelle von Nasdaq identifizieren lassen.

Doch darüber hinaus erzielt der US-amerikanische Börsenbetreiber auch mit der Gestaltung von verschiedenen Wertpapierindizes wie dem Index Nasdaq 100 (dazugehörige ETFs sind bei Investoren beliebt) Einnahmen. Zum Ende des Geschäftsjahres 2022 existierten fast 400 Exchange-traded Products (ETPs) mit einem verwalteten Gesamtvermögen von mehr als 300,00 Mrd. USD, welche auf Indizes von Nasdaq basieren. Hierfür zahlen Emittenten wie BlackRock oder Vanguard nicht unerhebliche Gebühren an Nasdaq. Abgerundet wird das Index-Angebot durch zahlreiche “Datenprodukte” wie Echtzeitkurse und sonstige Informationen zu den gelisteten Unternehmen.

Börsengänge

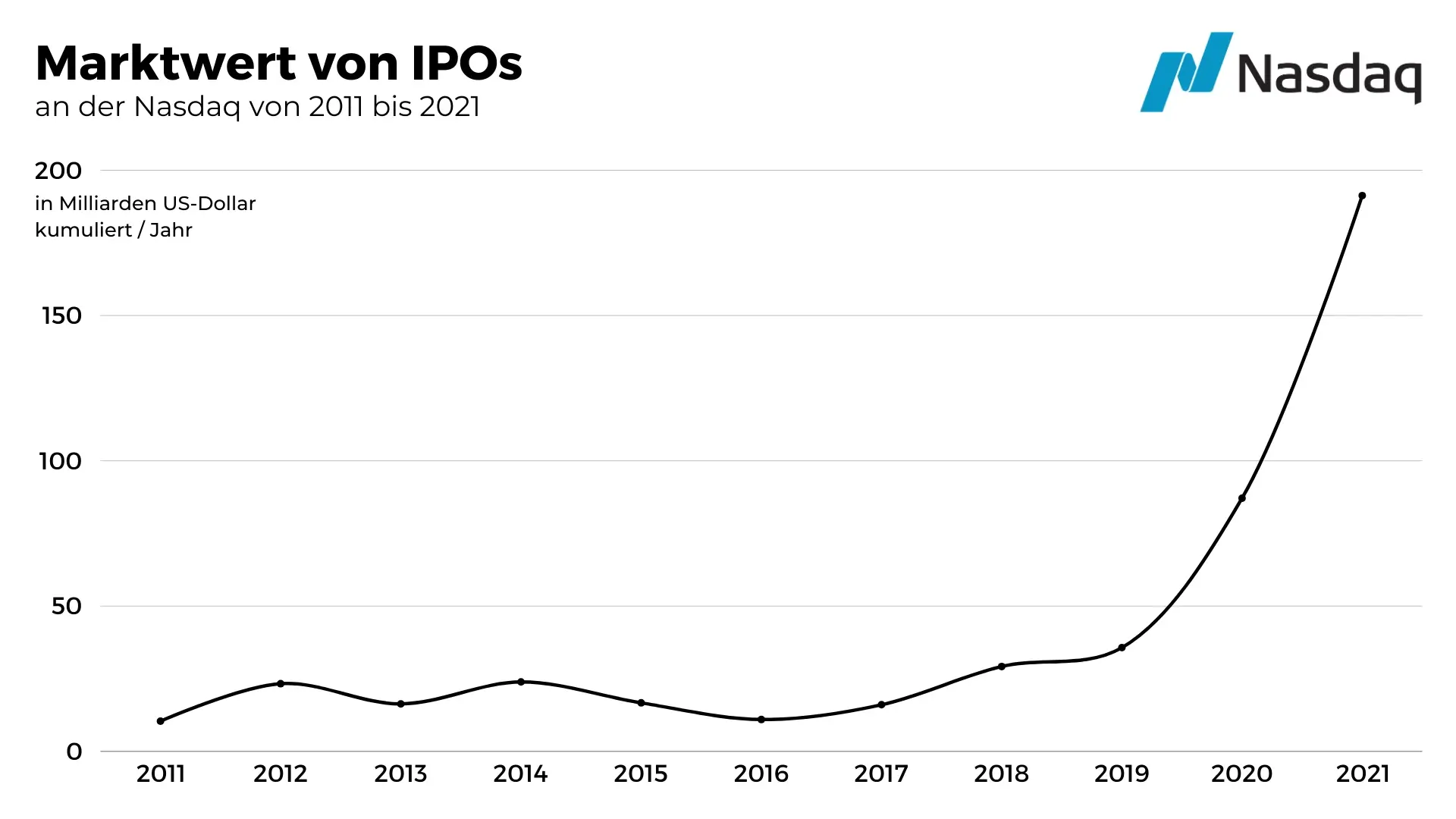

Als Ergänzung zum regulären Handel lassen sich Börsengänge als sehr wichtiger Bestandteil des Geschäftsmodells von Nasdaq identifizieren. Hier ist speziell die wirtschaftliche Lage ein wichtiger Indikator für den Erfolg des Geschäfts. Entscheidet sich das Unternehmen, bspw. für die Beschaffung von frischem Eigenkapital, den Schritt an die Börse zu wagen, so ist dieser grundsätzlich mit Listing-Gebühren verbunden. Neben initialen Gebühren, welche der Emittent einmalig aufzuwenden hat, ist die Notierung an einer Börse in der Regel mit laufenden Kosten verbunden. Dass dieses Geschäft für Nasdaq insbesondere in der jüngeren Vergangenheit an Bedeutung gewonnen hat, kann Abbildung 2 entnommen werden. Denn während der kumulierte Wert von IPOs an der Nasdaq bis 2017 zwischen ca. 10,00 und 20,00 Mrd. USD schwankte, konnte ab 2018 bis 2021 ein deutlicher Anstieg auf bis zu sage und schreibe 191,28 Mrd. USD verbucht werden.

Randgeschäfte

Neben den Einnahmen, welche Nasdaq durch den Handel an seinen Börsen sowie durch IPOs generiert, besitzt der Konzern weitere Randgeschäfte. Als wichtigstes ist in diesem Zusammenhang ein Portfolio bestehend aus verschiedenen SaaS-Lösungen für Unternehmen aus dem Finanzsektor wie Banken, Broker oder Versicherungen zu nennen. Die Software von Nasdaq adressiert hierbei Probleme wie das Erkennen von Betrugsmaschen oder Geldwäsche. Wie wir im weiteren Verlauf dieser Analyse noch thematisieren werden, hat sich Nasdaq erst im November 2023 durch den Kauf von Adenza, welche sich u. a. auf Risk und Investment Management spezialisiert haben, in diesem Sektor verstärkt.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/