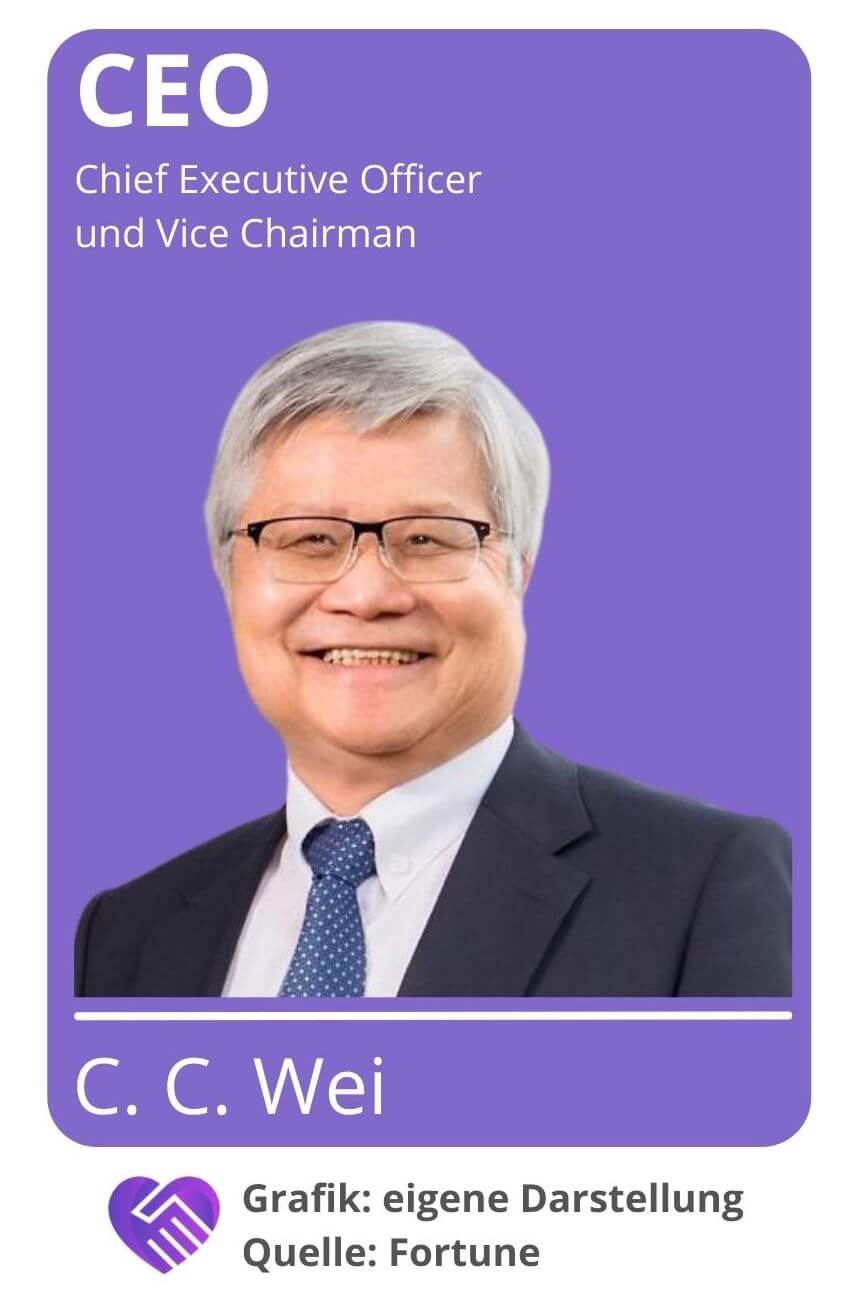

C. C. Wei nimmt aktuell die Position des CEO und Vice Chairman bei TSMC ein und war bereits vorher (2013-2018) als Co-CEO und President bei dem Unternehmen tätig.

Insgesamt ist Wei bereits seit über 20 Jahren bei dem Halbleiterkonzern tätig und durchlief seitdem noch etliche weitere Führungspositionen. Dazu gehörten z. B. diverse Rollen als Senior Vice President in unterschiedlichen Fachbereichen oder die Funktion als Co-Chief Operating Officer. Seine Karriere begann jedoch nicht bei TSMC, sondern er war schon vorher bei einem anderen Halbleiterunternehmen in Singapur als Senior Vice President und bei STMicroelectronics N.V. in Texas in einer leitenden Position tätig.