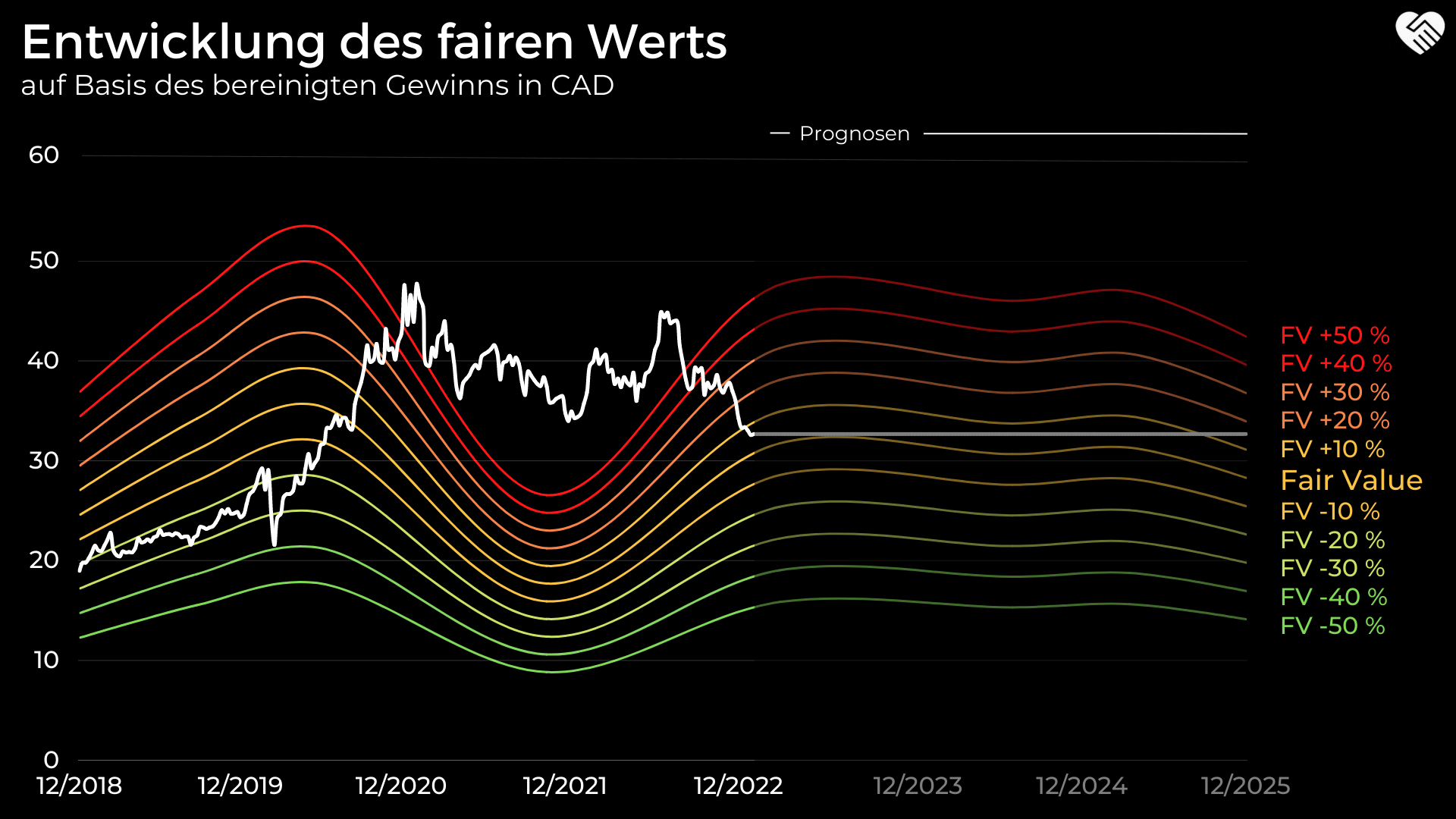

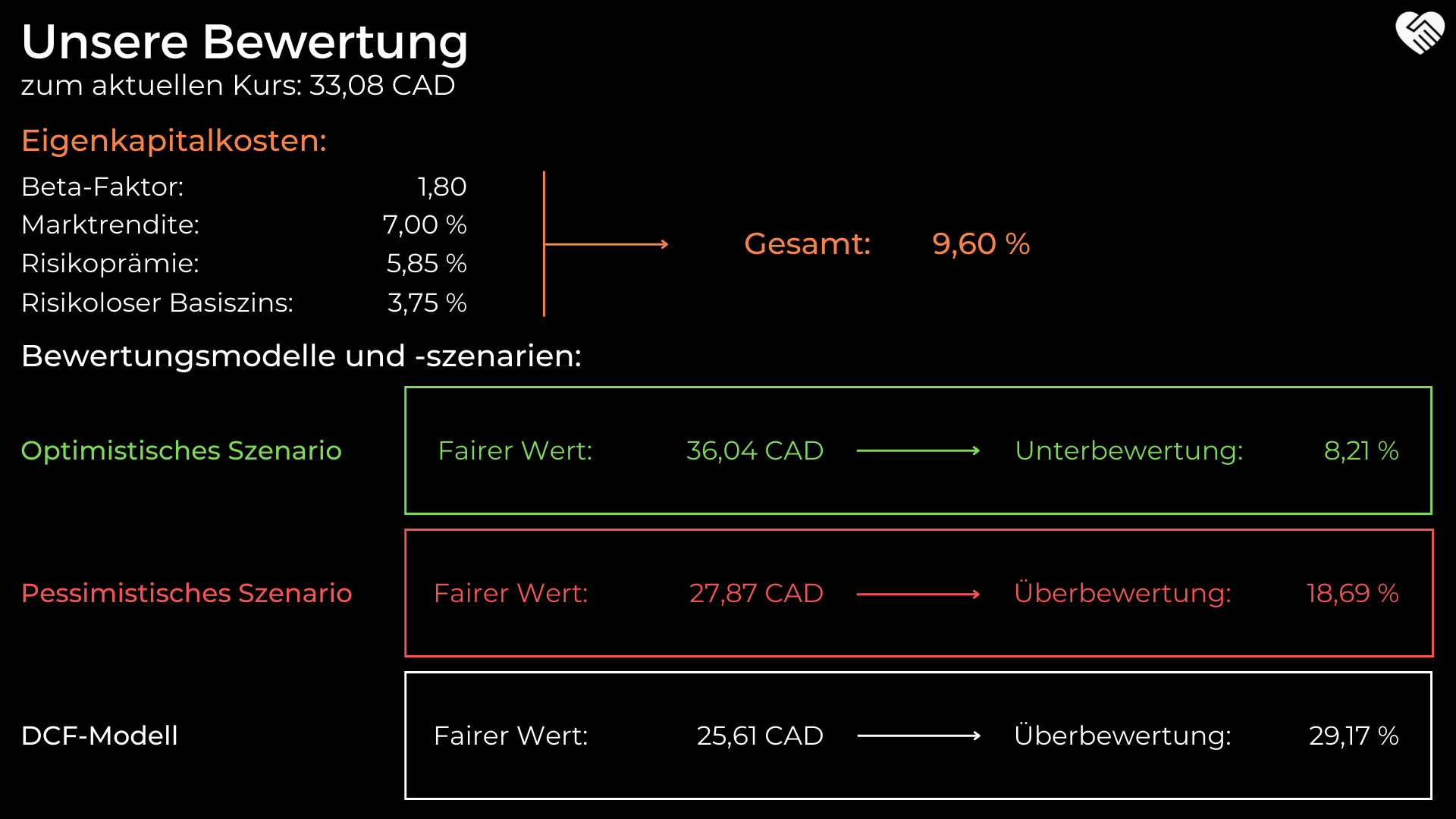

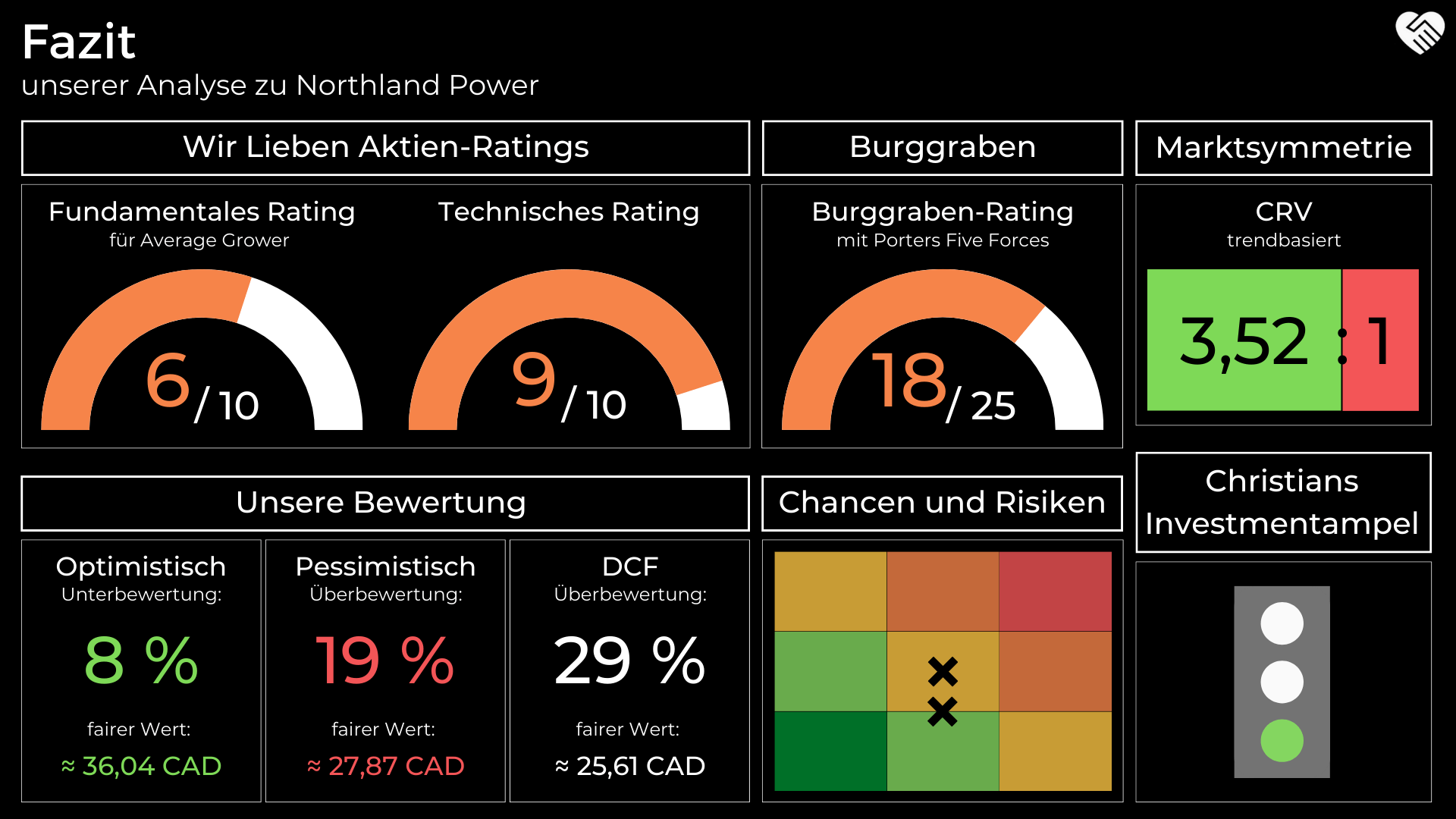

Bewertungsszenarien und -modelle

Optimistisches Szenario

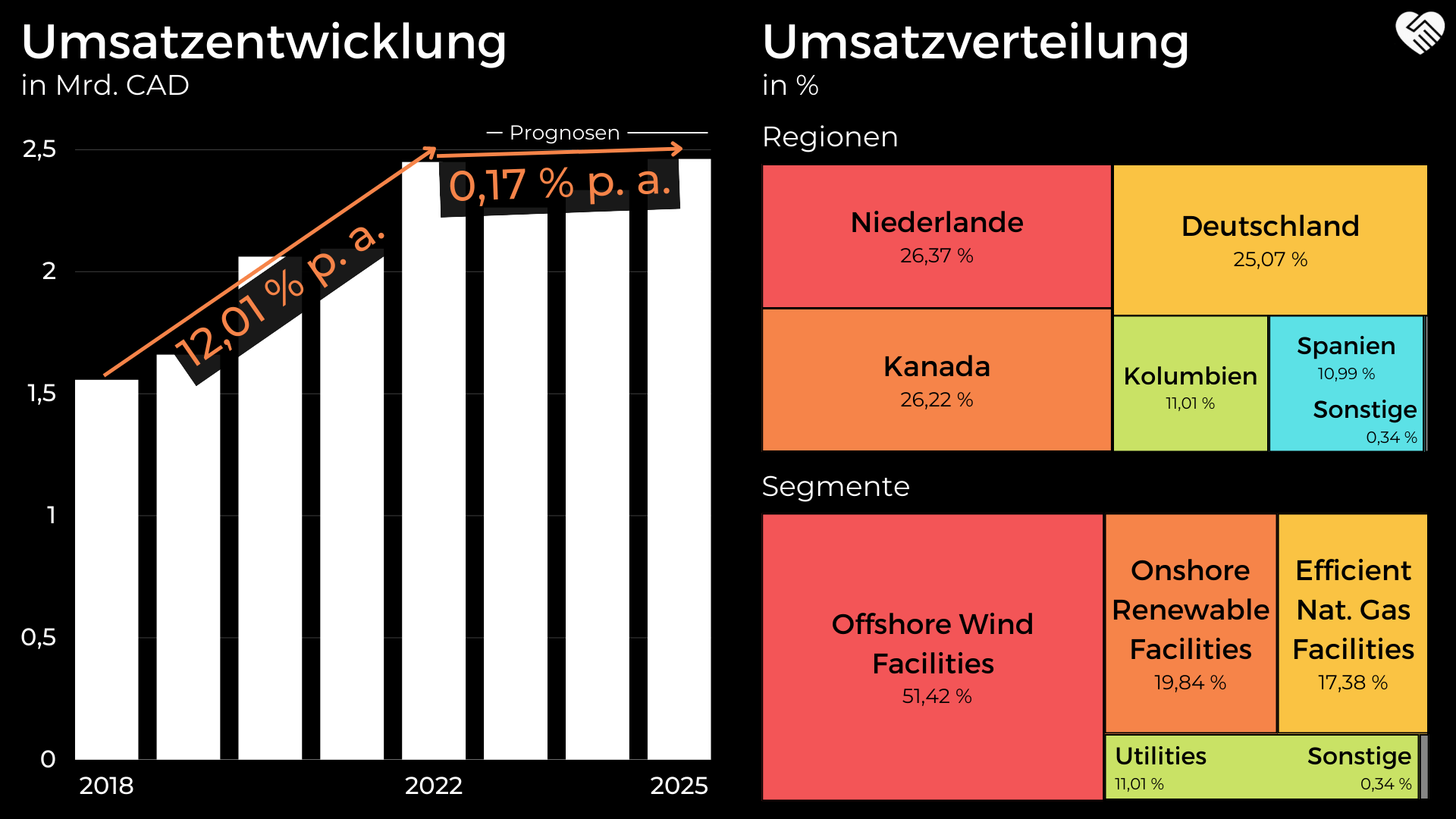

Für die Jahre 2023 bis 2026 rechnen wir mit einem durchschnittlichen Umsatzwachstum von ca. 0,61 % p. a. Anschließend soll sich dieses 2027 noch einmal auf 8,00 % erhöhen und anschließend so abflachen, dass im Jahr 2032 2,50 % und in der ewigen Rente (2033ff.) 2,00 % erreicht werden.

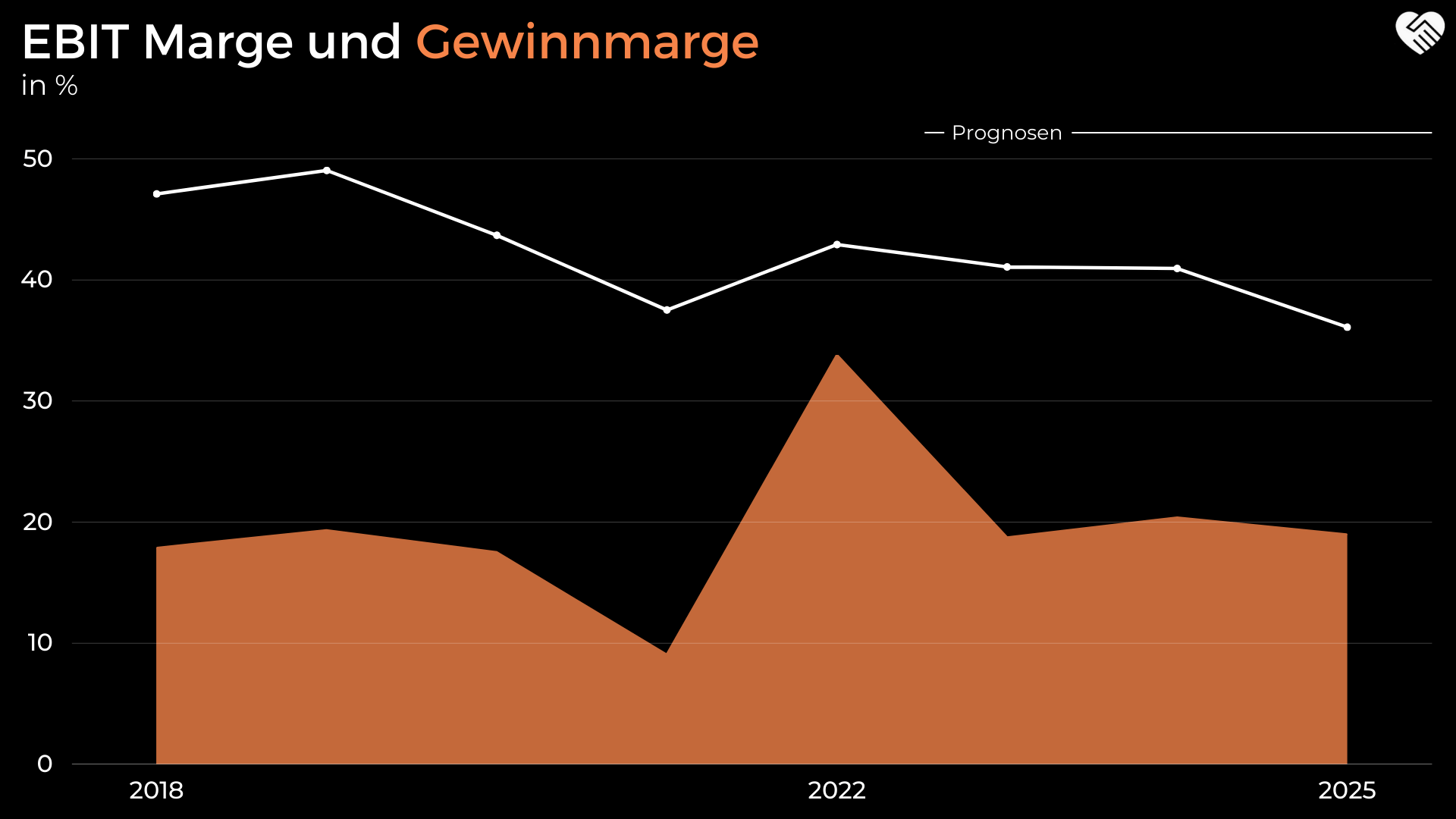

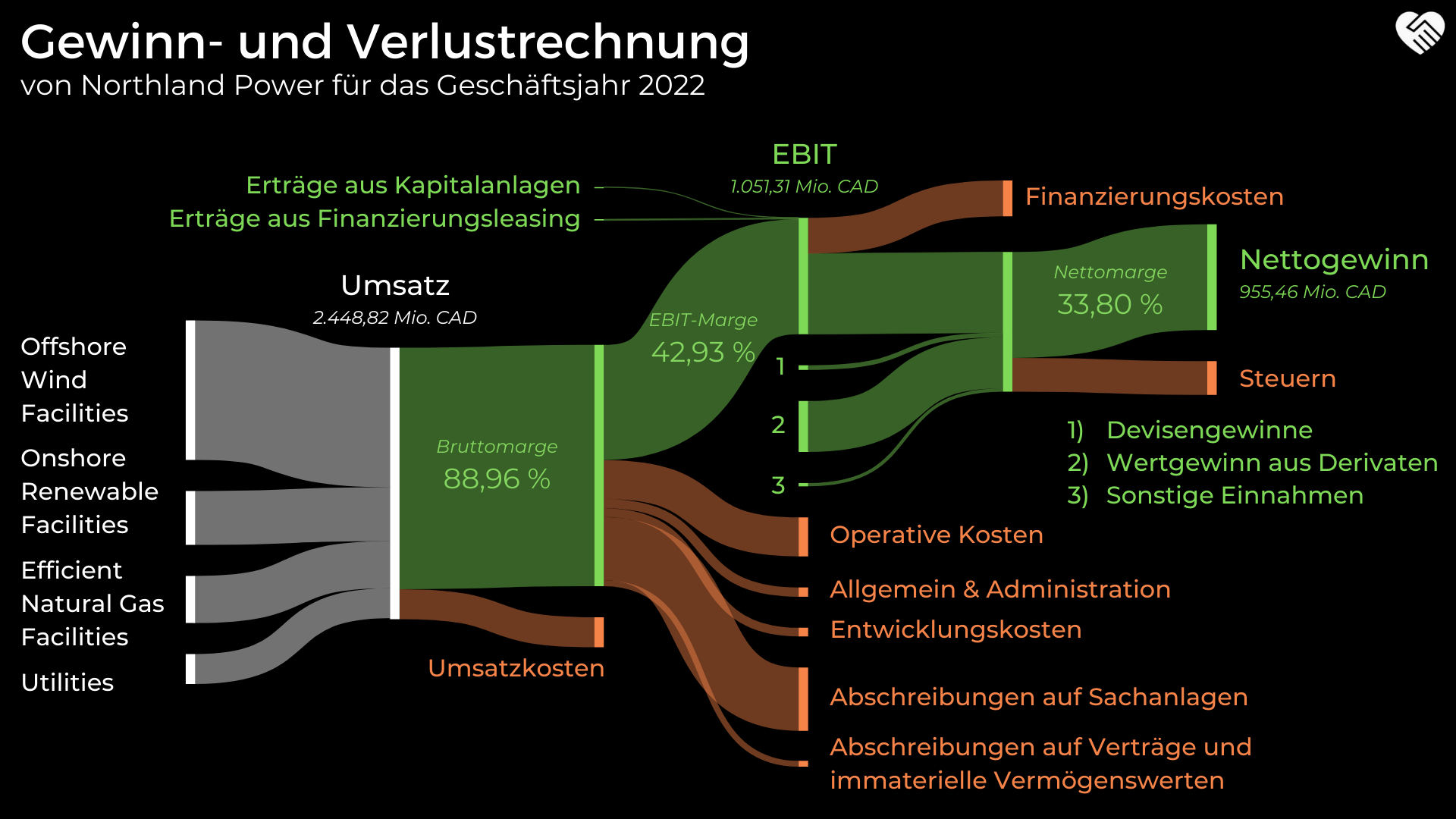

Bezüglich der Margen nehmen wir an, dass diese sich von den 42,33 % aus dem Geschäftsjahr 2022 nach einem kurzen Abflachen auf etwa 41,00 % auf bis zu 44,00 % in der ewigen Rente (2033ff.) erhöhen.

Für Northland kalkulieren wir optimistisch ohne Rückkäufe eigener Aktien. Allerdings rechnen wir mit einer Ausschüttungsquote von etwa 90,00 %.

Der dann ermittelte faire Wert beläuft sich auf 36,04 CAD und gibt damit eine Unterbewertung von etwa 8,00 % an.

Mit einem KGVe von 22 in 2032 kommen wir dann auf eine Renditeerwartung von 11,67 % p. a.

Pessimistisches Szenario

Das pessimistische Szenario gestalten wir bis 2026 exakt gleich wie das optimistische. Anschließend gehen wir davon aus, dass das Umsatzwachstum 2027 schon nur 3,00 % beträgt. Für 2032 soll dieses dann noch 2,00 % sowie in der ewigen Rente (2032ff.) noch 1,50 % betragen.

Für die Margen nehmen wir an, dass diese sich ab 2027 von ca. 41,00 % bis in die ewige Rente (2033ff.) auf etwa 40,00 % abflachen.

Zum aktuellen Zeitpunkt kommen wir damit nur noch auf einen fairen Wert von 27,87 CAD und eine Überbewertung von ca. 19,00 %.

Mit einem Gewinnmultiple von 8 kommen wir dann auf eine Rendite von 0,83 % p. a.

Hier gehen wir ebenfalls davon aus, dass keine eigenen Aktien zurückgekauft werden und nehmen an, dass etwa 80,00 % der Gewinne ausgeschüttet werden.

DCF-Modell

Bei der DCF-Berechnung kommen wir auf einen WACC von 6,80 % und verwenden einen Wachstumsabschlag von 1,50 %.

Für den Zeitraum 2023 bis 2026 verwenden wir hier die Umsatzzahlen der beiden DNP-Szenarien.

Wir rechnen damit, dass die Free Cashflow Marge von den für 2023 erwarteten 18,00 % zunächst auf 14,00% in 2024 fällt und anschließend auf bis zu 31,00 % in 2026 ansteigt.

Damit kommen wir auf einen fairen Wert von 25,61 CAD und eine Überbewertung von etwa 29,18 %.

Das Modell findest du hier.