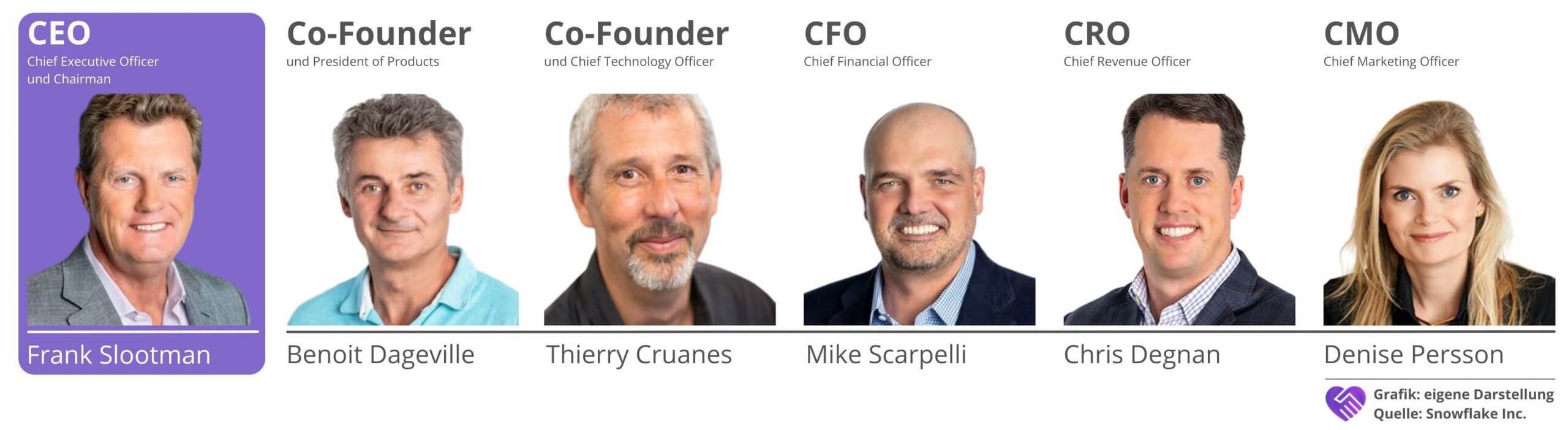

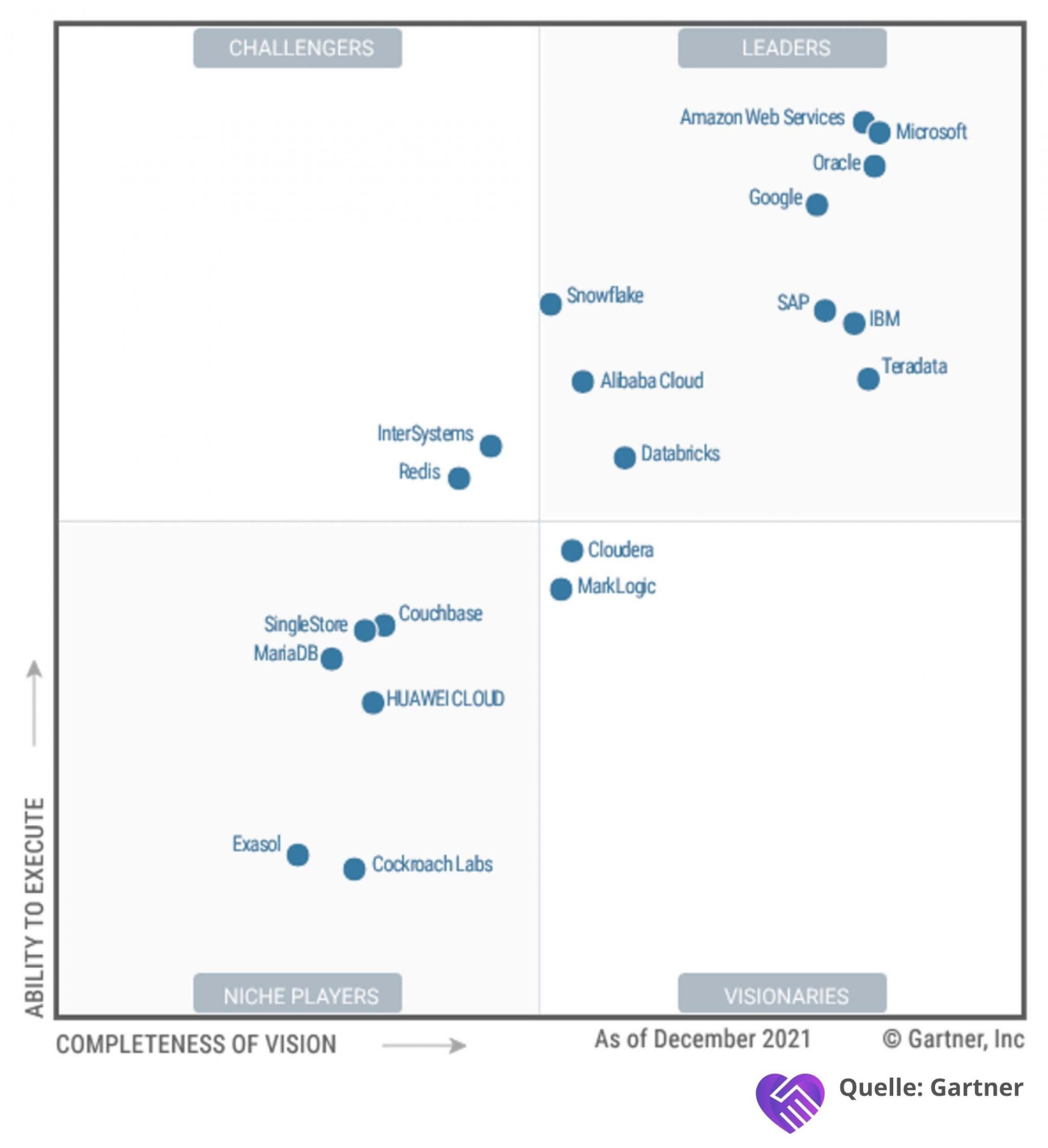

Der CEO und Chairman von Snowflake ist Frank Slootman, welcher bereits seit über 25 Jahren in der Branche tätig ist und somit über ein gewisses Erfahrungsspektrum verfügt.

Zuvor war Slootman (von 2011 bis 2017) bei ServiceNow als CEO und President tätig, welche er von rund 100 Mio. USD Umsatz auf 1,4 Mrd. USD skalierte. Dieser Posten war allerdings nicht sein erster in einer leitenden Position: Bei EMC war er als President für die Abteilung der Backup-Recovery-Systeme angestellt. An diesen Beruf kam er durch seine vorherige Tätigkeit als CEO und President bei einem Unternehmen, welches von EMC für 2,40 Mrd. USD übernommen wurde.

Seinen Bachelor und Master hat Frank Slootman im Bereich Wirtschaft an der Netherlands School of Economics in Rotterdam gemacht.