Nachhaltigkeit

Chugai hat eine Liste an nachhaltigen Entwicklungszielen (SDGs) erstellt. Dabei legt das Unternehmen die höchste Priorität auf gute Gesundheit und Wohlbefinden.

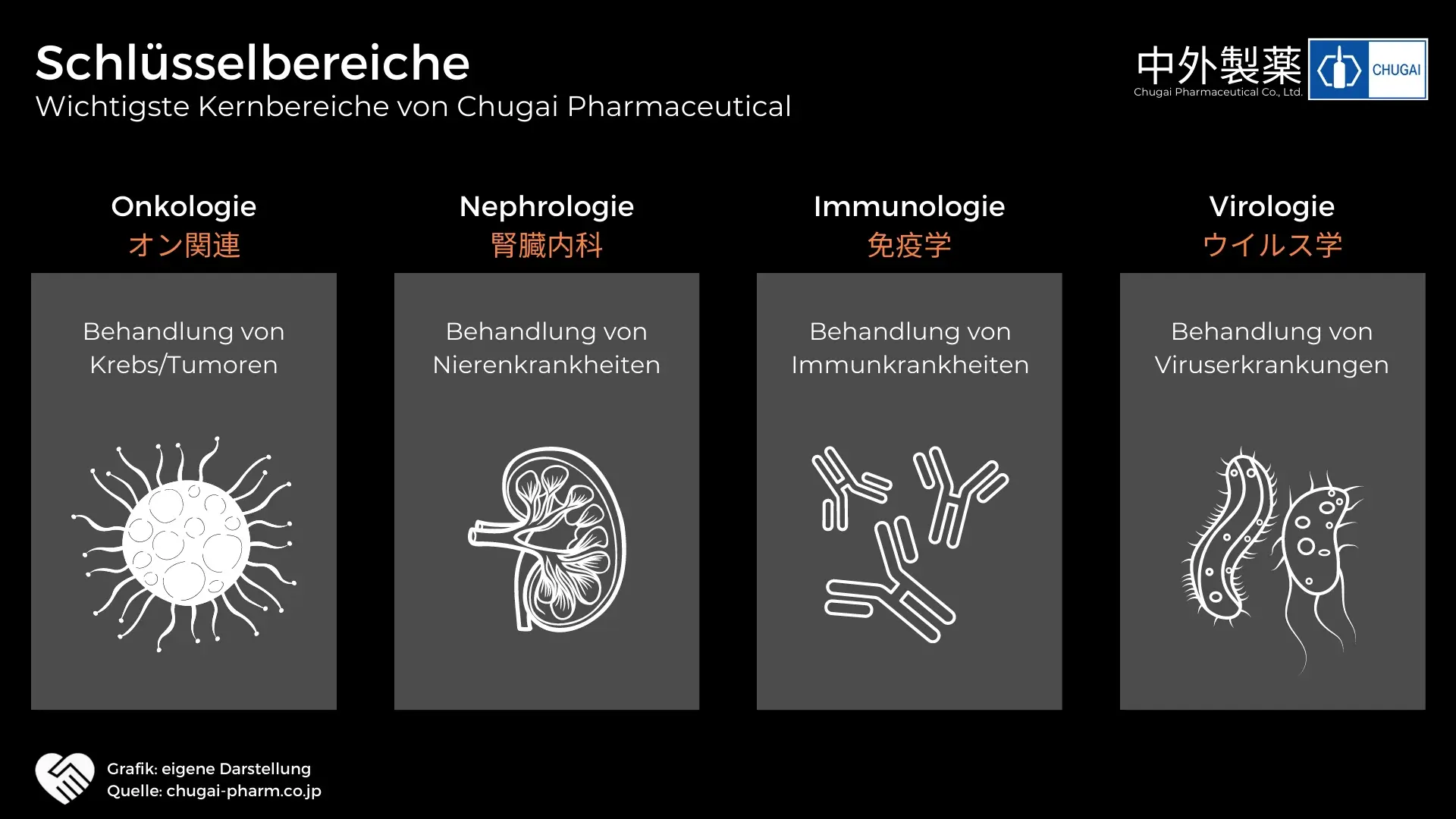

Gute Gesundheit und Wohlbefinden – Chugai verfolgt einen patientenzentrierten Ansatz, um innovative Medikamente zu entwickeln und Lösungen zur Heilung und Behandlung von Krankheiten bereitzustellen und unterstützt auch die Schaffung nachhaltiger Gesundheitssysteme und verbesserten Zugang zu Arzneimitteln.

Die folgenden vier SDGs sollen dabei helfen, das erste Ziel zu erreichen:

Anständige Arbeit und Wirtschaftswachstum – Das Unternehmen rekrutiert talentierte und diverse Mitarbeiter und schafft eine belohnende Arbeitsumgebung, in der Beschäftigte ihre Fähigkeiten entwickeln können. Es fördert auch Arbeitsbedingungen, die Zufriedenheit und Sicherheit am Arbeitsplatz schaffen.

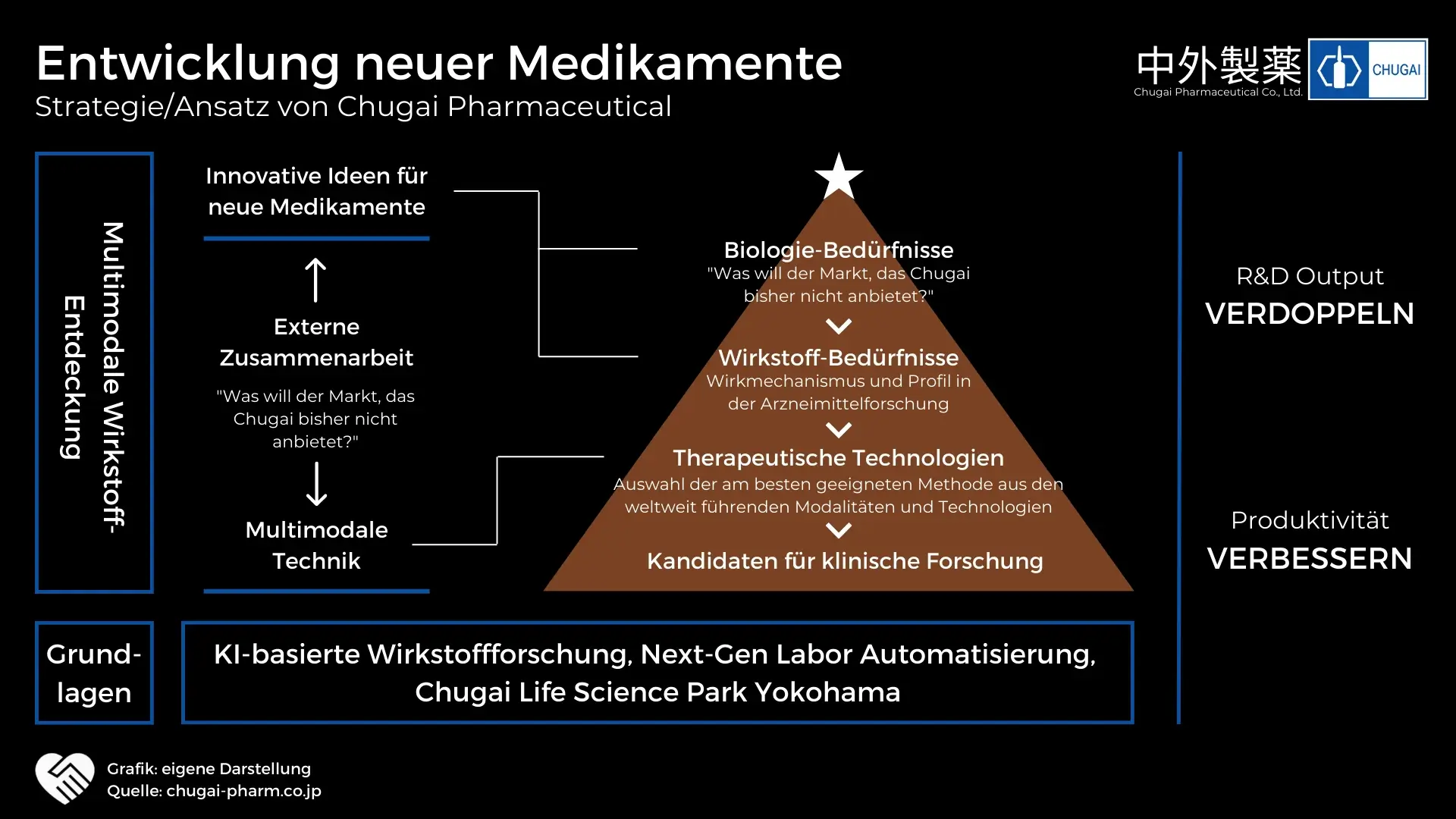

Industrie, Innovation und Infrastruktur – Durch Investitionen in Forschung und Entwicklung sollen Innovationen im Gesundheitswesen vorangetrieben werden. Das Unternehmen baut auch offene Innovationsnetzwerke durch Zusammenarbeit mit Hochschulen und anderen Partnern auf.

Nachhaltige Konsum- und Produktionsmuster – Chugai legt Wert auf eine stabile Versorgung mit hochwertigen Produkten und setzt sich für die Wiederverwendung und Nachhaltigkeit natürlicher Ressourcen ein. Das Unternehmen verfolgt umfangreiche Umweltmanagementmaßnahmen und zielt auf die Reduzierung von Abfallemissionen ab.

Partnerschaften zur Erreichung der Ziele – Das Unternehmen arbeitet mit Forschungseinrichtungen, Regierungen, Nichtregierungsorganisationen und anderen spezialisierten Organisationen zusammen, um gesellschaftliche Herausforderungen anzugehen. Es fördert den Dialog und die Zusammenarbeit mit Stakeholdern und engagiert sich in verschiedenen Initiativen und Programmen zur Verbesserung des Zugangs zur Gesundheitsversorgung.

Die letzten sechs SDGs, die Chugai’s Geschäftsaktivitäten unterstützen, sind wie folgt.

Geschlechtergleichstellung – Chugai fördert die Vielfalt und Inklusion in der Organisation, um allen Mitarbeitern unabhängig vom Geschlecht erfolgreiches Engagement zu ermöglichen. Der Konzern legt besonderen Wert auf die Förderung von Frauen in Führungspositionen und die Erweiterung des Pools potenzieller weiblicher Führungskräfte. Chugai strebt eine bessere Work-Life-Balance an und unterstützt die erfolgreiche Karriereentwicklung aller Mitarbeiter.

Sauberes Wasser und Sanitärversorgung – Es wird sich für den verantwortungsvollen Umgang mit Wasserressourcen, die für die Geschäftstätigkeiten unverzichtbar sind, eingesetzt. Chugai führt Tests zur ökologischen Auswirkung von Abwasser durch und praktiziert eine umfassende Abwassermanagement-Strategie, die über die Einhaltung von Vorschriften hinausgeht. Chugai arbeitet an der Reduzierung des Wasserverbrauchs und der Abwassereinleitung und setzt auf fortschrittliche Abwasserbehandlungstechnologien.

Verringerung von Ungleichheiten – Chugai strebt ein gerechtes und inklusives Arbeitsumfeld an, in dem jeder die gleichen Chancen und faire Behandlung erfährt. Der Konzern setzt sich für vielfältige Arbeitsplätze ein, in denen Menschen unterschiedlicher Hintergründe akzeptiert werden und ihr individuelles Potenzial entfalten können. Das Unternehmen führt entlang der Lieferkette eine umfassende Prüfung der Einhaltung von Menschenrechten durch und fordert Geschäftspartner auf, Gesetze, Vorschriften und Menschenrechte zu respektieren.

Maßnahmen zum Klimaschutz – Chugai ergreift in allen Geschäftsaktivitäten Maßnahmen zur Reduzierung des Energieverbrauchs und der Treibhausgasemissionen, um dem Klimawandel entgegenzuwirken und setzen sich dafür ein, den Einsatz von klimaschädlichen Fluorkohlenstoffen und Kohlendioxid zu beenden. Das Unternehmen fördert Energieeinsparung, den Einsatz erneuerbarer Energien und verbessert kontinuierlich das Umweltmanagementsystem, um die Umweltauswirkungen zu verringern.

Leben an Land – Chugai engagiert sich für den Schutz der Artenvielfalt und führt Tests durch, um sicherzustellen, dass das von eigenen Anlagen und Forschungslaboren abgeleitete Abwasser keine negativen Auswirkungen auf die lokalen Ökosysteme hat. Der Konzern fördert das Recycling von Industrieabfällen, um die Menge an Deponiemüll zu reduzieren, und setzt Maßnahmen zur Vermeidung von Bodendegradation um.

Frieden, Gerechtigkeit und starke Institutionen – Neben der Förderung von Risikomanagement und Compliance fordert Chugai Geschäftspartner auf, Gesetze und Vorschriften einzuhalten und Menschenrechte zu respektieren. Das Unternehmen arbeitet daran, eine verantwortungsbewusste Lieferkette aufzubauen, die Maßnahmen gegen Bestechung umfasst.