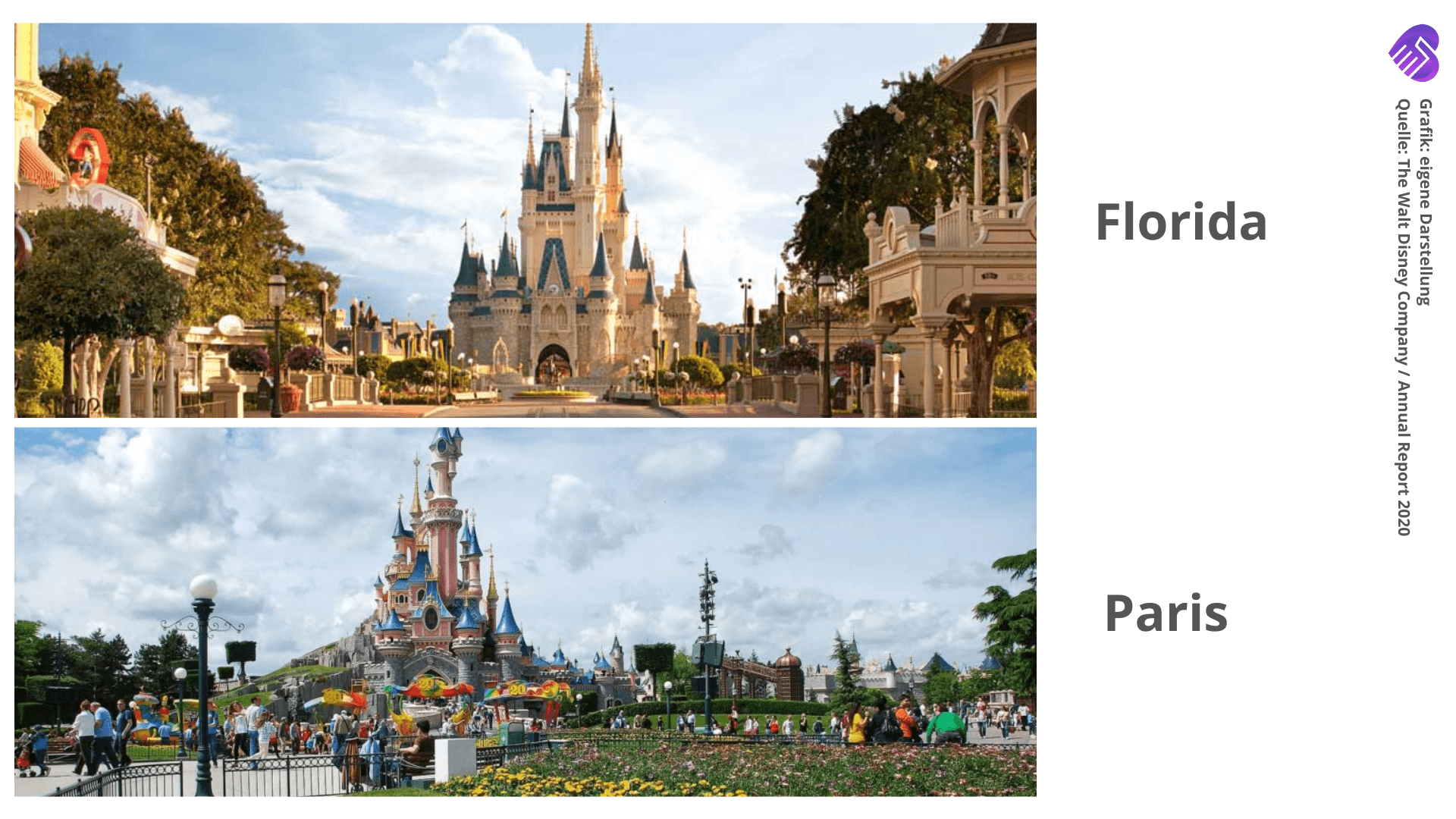

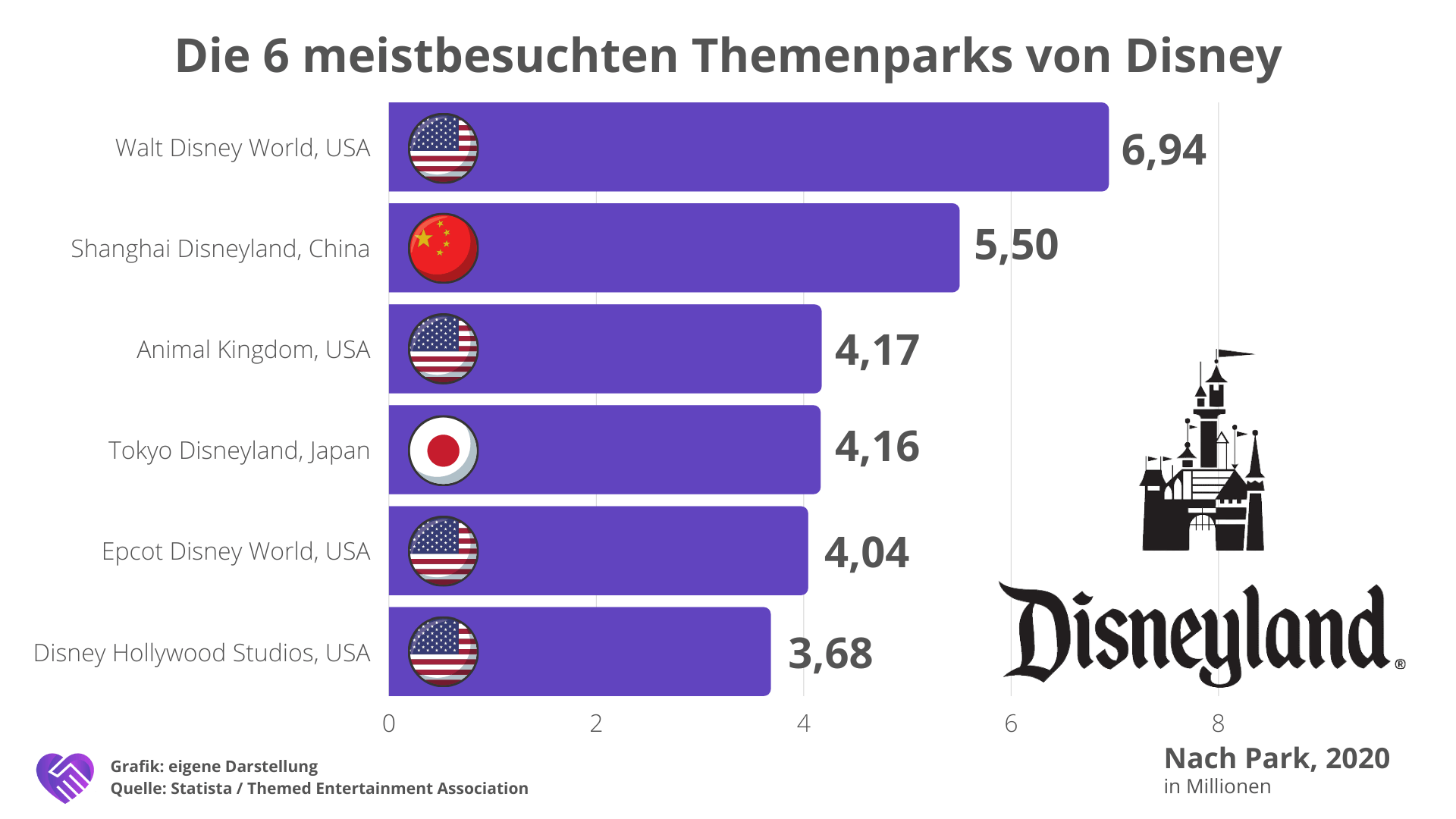

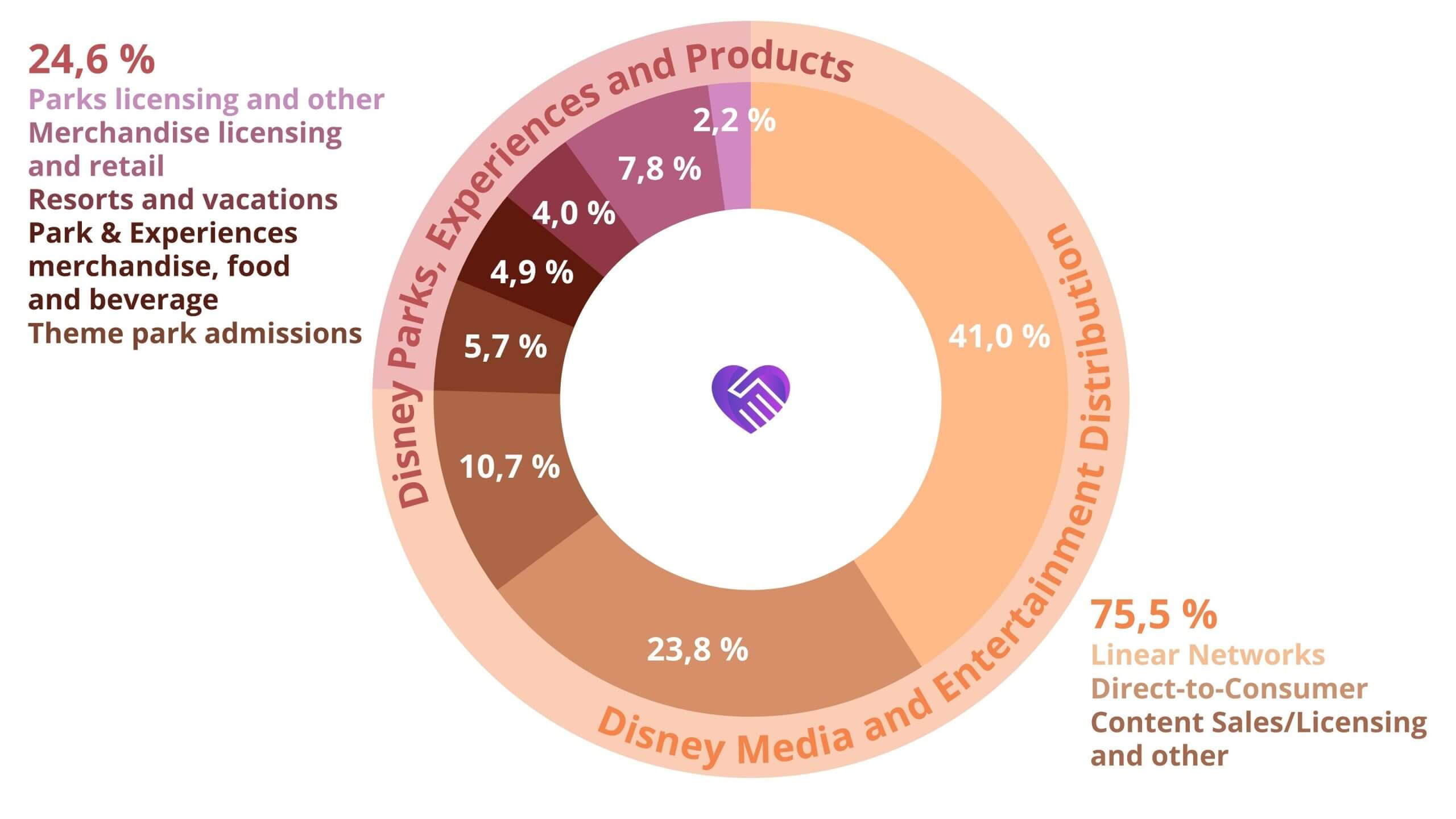

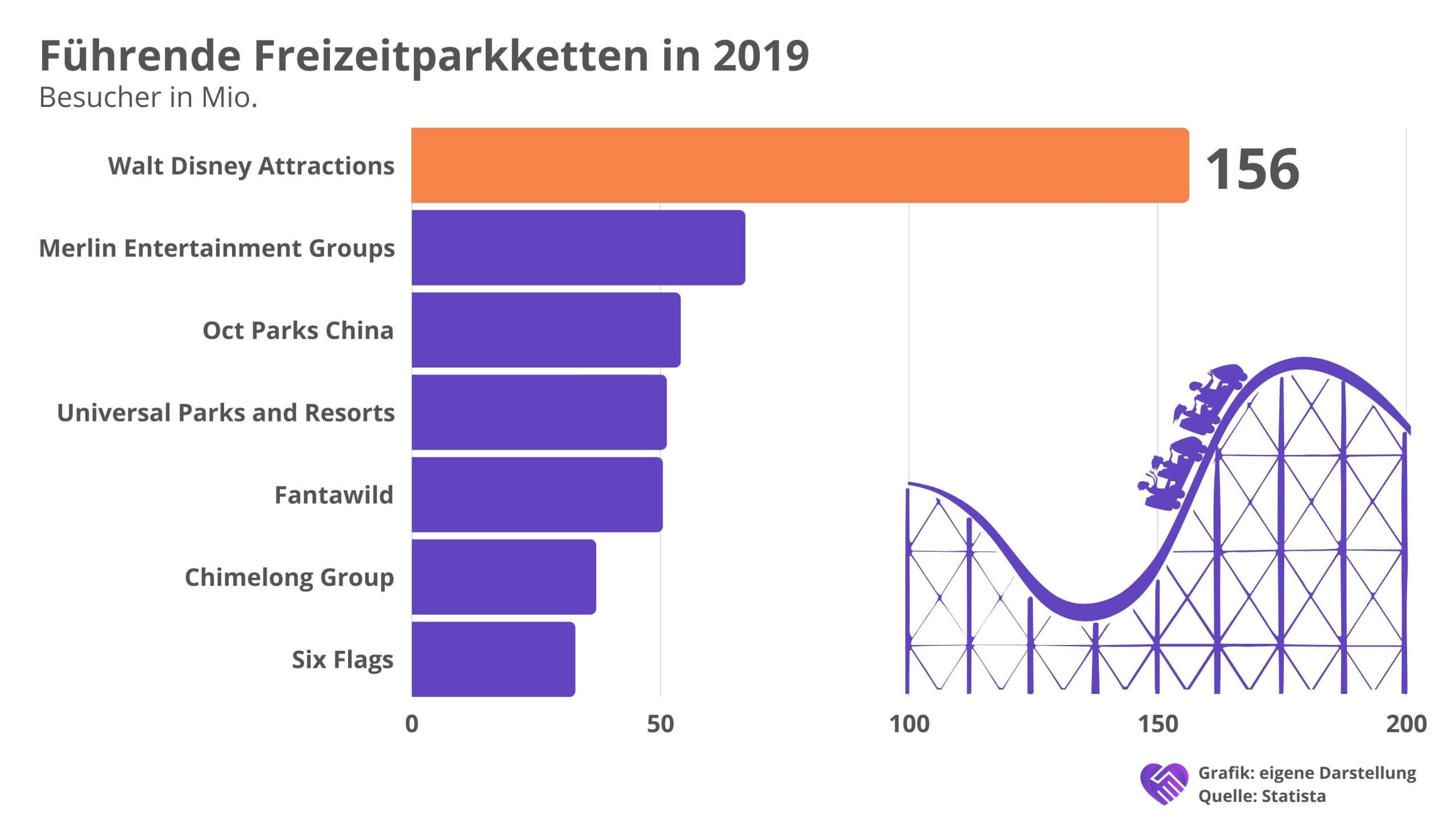

Zuletzt war Chapek seit 2015 der Chairman für den Bereich Disney Parks and Resorts und dann seit 2018 durch eine Umstrukturierung von Disney Parks, Experiences and Products. Wie der Name schon sagt geht es hier um das gesamte Reise- und Freizeitangebot von Disney und sämtliche “Products”. Zu letzteren gehören neben den Stores und Merchandise-Artikeln bspw. auch die E-Commerce-Plattform, Videospiele und Apps.