PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (56 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Die genannten Zahlen bei dem Autoabsatz gehören nicht zu GWM, sondern entsprechen dem gesamten Absatzvolumens des jeweiligen Marktes.

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:08:45 |

Branchenanalyse und Konkurrenzvergleich | 00:21:44 |

Chancen und Risiken | 00:37:08 |

Unsere Bewertung | 00:46:05 |

Technische Analyse | 00:49:49 |

Fazit | 00:54:01 |

Kurzportrait

Der chinesische Markt ist weltweit der größte Absatzmarkt für Autos, was besonders für die dort ansässigen Konzerne von Vorteil ist. Eines dieser Unternehmen haben wir in dieser Analyse genauer analysiert: Great Wall Motor (Abkürzung: GWM, WKN: A0M4X0 und ISIN: CNE100000338). Das Unternehmen treibt jedoch auch die internationale Expansion voran, um für zusätzliches Wachstum zu sorgen.

Aus der charttechnischen Perspektive gehört Great Wall Motor zu den wenigen chinesischen Aktien, die einen langfristig stabilen Aufwärtstrend vorweisen können. Seit Ende 2021 korrigiert die Aktie nun in einem angemessenen Ausmaß, wobei die Abwärtsdynamik vom Aktienkurs inzwischen stark abgenommen hat.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 08.06.2024.

WKN/ISIN | A0M4X0/CNE100000338 |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Fast Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 179,58 Mrd. CNY |

Dividendenrendite | 1,20 % |

KGV | 17,82 |

Firmensitz | Baoding (China) |

Gründungsjahr | 1984 |

Mitarbeiter | 82.439 |

Inhaltsverzeichnis

1. Das Unternehmen Great Wall Motor

Geschäftsmodell

Einleitung

Nach unserer Analyse vergangene Woche, welche sich NIO, einem Hersteller von E-Autos widmet, werfen wir nun einen Blick auf die Great Wall Motor Company Limited, ebenfalls ein Autobauer aus dem Reich der Mitte. Dies sind jedoch fast die einzigen Gemeinsamkeiten der beiden Konzerne, denn hinsichtlich ihrer Strategie sowie vielen weiteren Faktoren bestehen teils erhebliche Differenzen. Als wichtigster Unterschied ist die Motorisierung der Fahrzeuge hervorzuheben. Denn während sich NIO, als noch sehr junges Unternehmen, ausschließlich mit der Produktion von E-Autos mit austauschbaren Batterien befasst, stellt Great Wall Motor als etablierter Player mit einer 40-jährigen Historie sowohl Elektroautos als auch Verbrenner sowie Hybride her. Allerdings wollen sich die Chinesen, wie wir im weiteren Verlauf der Analyse noch thematisieren werden, in Zukunft vermehrt auf Fahrzeuge mit neuartigen Antrieben fokussieren. Umsätze generiert Great Wall Motor fast ausschließlich mit dem Verkauf von Automobilen (vor allem SUVs). Randgeschäfte sind bspw. der Verkauf von weiteren Teilen für Automobile und Komponenten, sowie Dienstleistungen.

Während NIO lediglich in sechs nationalen Einzelmärkten tätig ist und schätzungsweise mehr als 95,00 % der gesamten Einnahmen in China erwirtschaftet, verfügt Great Wall Motor (GWM) global über eine solide Positionierung. Im vergangenen Jahr exportierte der Konzern seine Fahrzeuge nach eigenen Angaben in mehr als 170 Länder weltweit. Neben China als Heimat von der Great Wall Motor Company Limited sind dementsprechend insbesondere die USA, Indien, Japan sowie Deutschland als wichtige Kernmärkte hervorzuheben.

Markenportfolio und Modelle

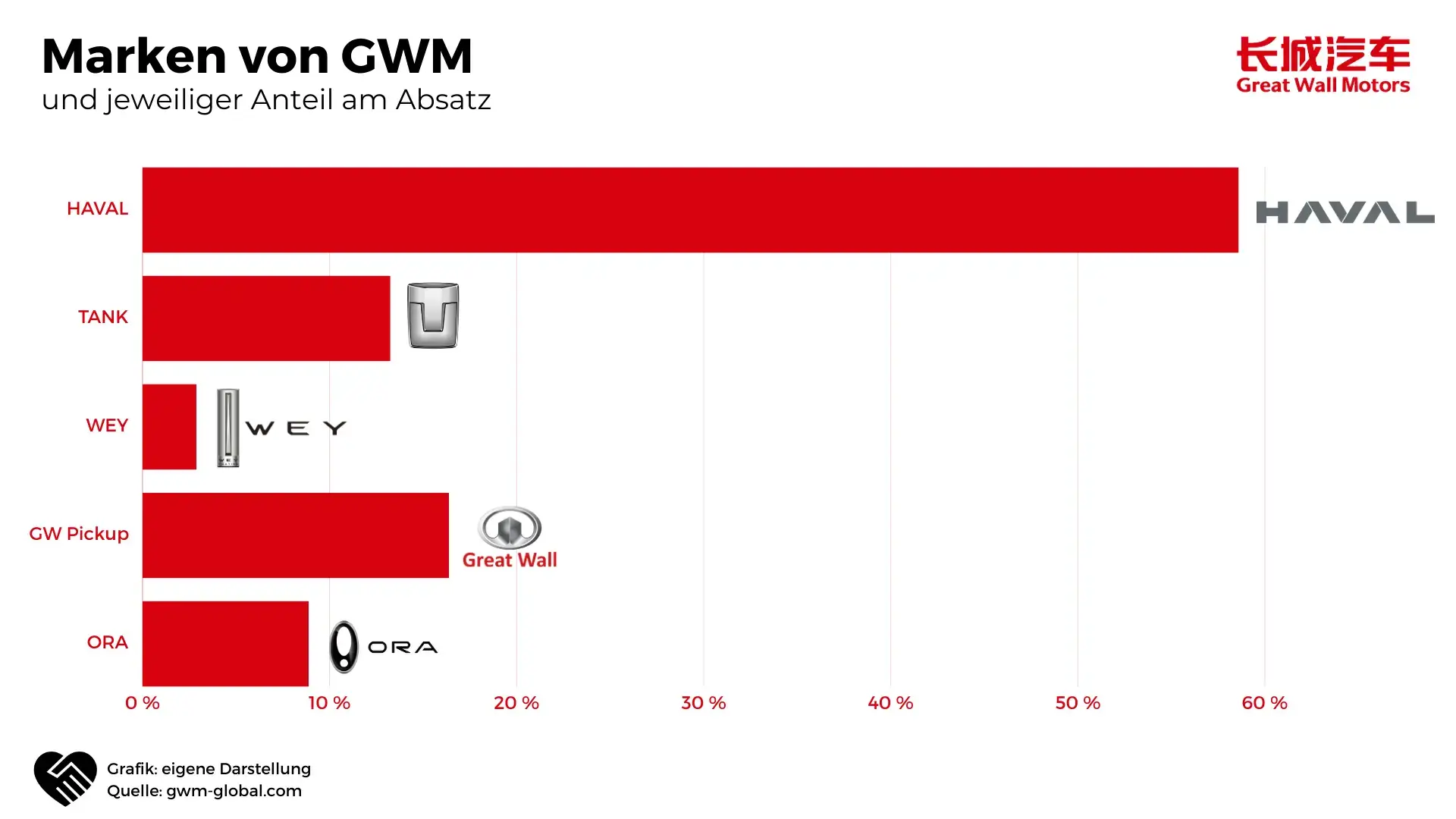

Als weiterer Unterschied zu NIO ist das Markenportfolio von Great Wall Motor (GWM) zu nennen. Denn wie bspw. auch Volkswagen oder BMW vereinen die Chinesen mehrere Brands mit unterschiedlichen Ansätzen bzw. Fahrzeugklassen unter einem Dach. Hierzu gehören die folgenden fünf, deren Anteil am Absatz Abbildung 1 zu entnehmen ist:

- Haval: SUV (SUVs sind Sport Utility Vehicles)

- TANK: Off-Road SUV

- WEY: Luxusfahrzeuge (SUV Geländewagen und Vans)

- Great Wall Pickup: Pick-ups

- ORA: Elektroautos (Kompaktfahrzeuge, Mittelklasse sowie SUV)

Mit Ausnahme der Marke Great Wall Pickup, welche sich, wie der Name vermuten lässt, der Produktion von Pick-up-Trucks widmet, liegt der Fokus von Great Wall Motor (GWM) eindeutig auf der Herstellung von SUVs. Diese werden mit unterschiedlichen Motorisierungen (Verbrenner, Elektro, Hybrid) sowie je nach Marke für verschiedene Preisklassen entwickelt. Doch spätestens seit der Einführung der Marke ORA im Jahr 2018 vertreibt Great Wall Motor auch Kompaktfahrzeuge, um eine noch größere Kundenbasis ansprechen zu können.

Modelle und Strategie

Wie einleitend bereits erwähnt, will sich Great Wall Motor (GWM) in den kommenden Jahren verstärkt auf Autos mit Antrieben der Kategorie „New Energy“ fokussieren und plant entsprechende Investitionen um von diesem Markttrend zu profitieren. Neben E-Autos sowie Fahrzeugen mit einem hybriden Antrieb gehören hierzu im Übrigen auch Pkw, welche mithilfe von Wasserstoff angetrieben werden – Zum Zeitpunkt dieser Analyse sind dies allerdings noch Zukunftspläne. Der Verkauf von E-Autos spielt hingegen bereits heute eine wichtige Rolle für die Great Wall Motor Company Limited.

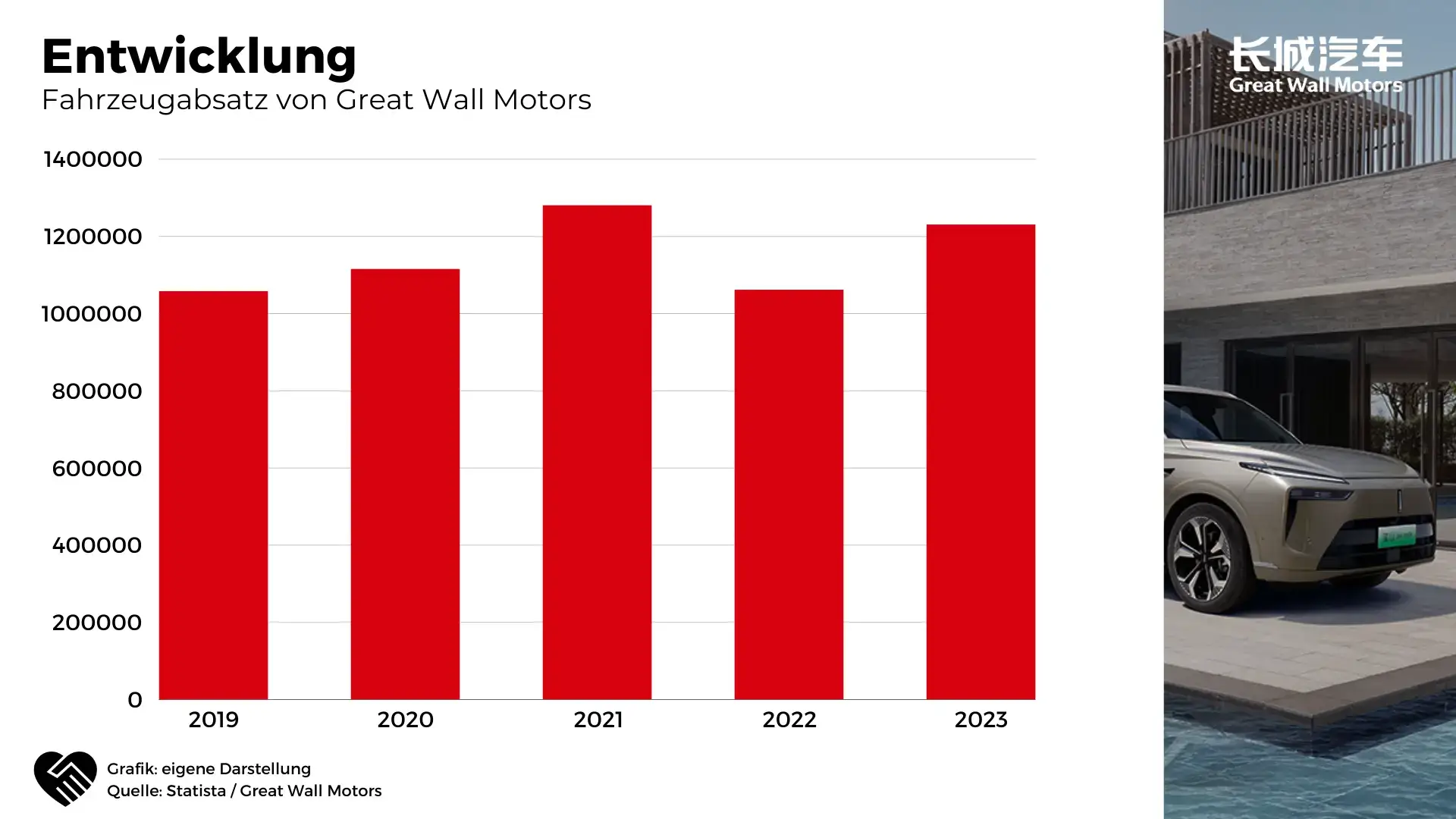

Doch die aktuelle Strategie des Unternehmens beinhaltet weitere Faktoren, die in erster Linie den Produktmix betreffen. Denn wie wir im weiteren Verlauf der Analyse thematisieren werden, sind die Umsätze und Gewinne des chinesischen Autobauers in den vergangenen Jahren dynamisch gewachsen – der Absatz entwickelte sich mit einem Plus von 16,25 % zwischen 2019 und 2023 eher durchwachsen. Der überwiegende Anteil des Umsatzzuwachses entstammt folglich einer Veränderung des Produktmix, welcher die Durchsetzung von höheren Preisen ermöglichte.

Zu guter Letzt ist an dieser Stelle die „Globalisierungsstrategie“ der Chinesen hervorzuheben, welche hohe Investitionen mit sich bringt. Denn obwohl die Great Wall Motor Company Limited über eine Präsenz in 170 Ländern weltweit verfügt, entfällt der überwiegende Anteil der Erlöse nach wie vor auf das Reich der Mitte. Dies will der Autobauer im Rahmen von „ONE GWM“ ändern. Die Marken des Unternehmens sollen mithilfe von entsprechenden Marketingmaßnahmen international eine höhere Bekanntheit erlangen. Zudem soll das Modellportfolio für ausländische Märkte angepasst und die Distributionskanäle verstärkt werden. Durch dieses Vorgehen verspricht sich Great Wall Motor, das dynamische Wachstum der Vergangenheit auch in den kommenden Jahren aufrechterhalten zu können.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/