PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (62 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:09:18 |

Fundamentale Kennzahlen | 00:23:31 |

Branchenanalyse & Konkurrenzvergleich | 00:32:54 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:43:50 |

Kurzportrait

Hershey ist einer der größten Schokoladen- und Süßwarenhersteller der Welt und ist vor allem für Marken wie Hershey’s, Reese’s, Kisses oder KitKat (in den USA) bekannt. Die Waren sind weltweit in über 60 Ländern erhältlich.

Bei Basiskonsum-Aktien, speziell im Bereich der Nahrungsmittel, haben viele Anleger das Motto „gegessen wird immer”. Schokolade gehört zwar nicht zu der essenziellen Grundnahrung, aber Hershey ist es in der Vergangenheit dennoch gelungen, Jahr für Jahr stabil zu wachsen und dabei auch die operative Marge zu steigern.

Aus der technischen Perspektive ist die Aktie ein absoluter Dauerläufer, der sich seit vielen Jahrzehnten in einem langfristigen Aufwärtstrend befindet. Korrekturen wie aktuell finden eher selten statt und sind deshalb gute Chancen.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 16.09.2023.

WKN/ISIN | 851297/US4278661081 |

|---|---|

Branche | Basiskonsumgüter |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 43,42 Mrd. USD |

Dividendenrendite | 2,25 % |

KGV | 24,26 |

Firmensitz | Hershey (USA) |

Gründungsjahr | 1894 |

Mitarbeiter | 19.865 |

Inhaltsverzeichnis

1. Das Unternehmen Hershey

Historie von Hershey

Geschichte von Milton Hershey

Milton Hershey, geboren am 13. September 1857 in Derry Township, Pennsylvania, begann seine Reise als Konditor im Alter von 14 Jahren, als er eine Leidenschaft für die Herstellung von Süßigkeiten entdeckte. Nach einigen Rückschlägen in seinen ersten beiden Süßwarenunternehmen gelang ihm im Jahr 1886 der Durchbruch, als er begann, Karamellbonbons mit frischer Milch herzustellen.

Im Jahr 1894 gründete Hershey „Hershey Chocolate“ und begann mit der Produktion von Schokolade. Unter seiner Führung wurde 1900 die erste Hershey-Schokoladentafel verkauft. 1905 folgte die erste Produktionsstätte. Neben seinem Geschäftssinn war Hershey auch ein großzügiger Philanthrop. Im Jahr 1909 gründete er die Hershey Industrial School, um Waisenjungen in seiner Gemeinde eine gute Bildung zu bieten. Nach dem Tod seiner Frau schenkte er 1918 sein gesamtes Vermögen dem Hershey School Trust, der heute auch weiterhin das Wohl der Gemeinde fördert.

Hershey’s Erbe erstreckt sich über sein Lebenswerk hinaus. Er gründete die M.S. Hershey Foundation im Jahr 1935, um kulturelle Möglichkeiten für die Bewohner seiner Gemeinde zu schaffen. Er verstarb 1945 im Alter von 88 Jahren, doch sein Vermächtnis als Chocolatier, Philanthrop, Innovator und Sozialunternehmer lebt bis heute weiter und inspiriert die Arbeit des Unternehmens, welches sich weiterhin für soziale Verantwortung und unternehmerische Exzellenz einsetzt.

Expansion und Akquisitionen

Bereits im zwanzigsten Jahrhundert schuf das Unternehmen einige der bekanntesten Süßigkeiten, darunter die beliebten Hershey’s Chocolate Kisses im Jahr 1907 und den Mr. Goodbar im Jahr 1925. 1927 wurde das Unternehmen an der New York Stock Exchange (NYSE) gehandelt, und es begann eine Phase des starken Wachstums und der Expansion.

In den Jahrzehnten danach erweiterte Hershey das Portfolio durch Akquisitionen, darunter die Übernahme der H.B. Reese Candy im Jahr 1963 und die Einführung von neuen Produkten wie Hershey’s Tropical Bar, York Peppermint Patties und Twizzlers.

In den letzten Jahrzehnten hat die Hershey Company ihr Portfolio durch die Übernahme von LEAF, Inc. im Jahr 1996 erheblich erweitert. Diese Akquisition brachte 40 neue Marken wie Jolly Rancher und Milk Duds in das Sortiment von Hershey.

Zwischen 2012 und 2016 expandierte das Unternehmen international in Märkte wie China, Indien und Brasilien und verzeichnete weiteres Wachstum in Kanada und Mexiko. Schließlich kündigte Hershey im Jahr 2021 die Übernahme von Lily’s Sweets an, einer aufstrebenden Marke für gesündere Konfektion. Diese strategische Akquisition unterstreicht Hershey’s Engagement für die Förderung von gesünderen Süßwarenoptionen in der Branche, welche sie selbst schon seit 2003 im Portfolio haben.

Bedeutende Meilensteine und Hershey’s soziales Engagement

Um die 2000er-Wende engagierte sich Hershey auch verstärkt für soziale Verantwortung und Nachhaltigkeit. Das Unternehmen ist Mitgründer der World Cocoa Foundation und setzt sich für die Unterstützung von Kakaobauern und die Verbesserung der Kakao-Landwirtschaft in Westafrika ein.

Das Unternehmen erreichte einige finanzielle Meilensteine, darunter einen Umsatz von 1,00 Mrd. USD im Jahr 1979. Bereits 2008 wurde ein Umsatz von 5,00 Mrd. USD erreicht, was den anhaltenden Erfolg des Unternehmens unterstreicht.

Im Jahr 2018 wurde Michele Buck zur ersten weiblichen CEO von Hershey ernannt. 2020 erzielte Hershey einen bemerkenswerten 1:1-Geschlechterlohn für alle festangestellten Mitarbeiter in den USA.

Vision, Werte und Nachhaltigkeit bei Hershey

Vision

Die Vision der Hershey Company ist es, bedeutsame Momente im Leben der Menschen zu schaffen, indem hochwertige Süßigkeiten und Snacks hergestellt werden. Hershey hebt sich durch die umfangreiche Einzelhandels-Expertise ab und arbeitet eng mit Einzelhändlern zusammen, um das Einkaufserlebnis der Kunden zu optimieren. Der Konzern setzt auf Expertenwissen, um die sich verändernden Einkaufsgewohnheiten vorherzusagen und gemeinsames Wachstum zu fördern.

Die globale Lieferkette von Hershey ermöglicht es, erstklassige Produkte weltweit verfügbar zu machen und flexibel auf sich ändernde Einkaufstrends zu reagieren. Die Vision des Unternehmens umfasst auch das Engagement für soziale Verantwortung und Nachhaltigkeit, wobei Geschlechter- und ethnische Entgeltgerechtigkeit sowie nachhaltige Landwirtschaft in Westafrika im Fokus stehen. Das Unternehmen strebt danach, die führende Position in der Lebensmittelindustrie zu stärken und gleichzeitig die Bedürfnisse der Verbraucher zu erfüllen, indem unvergessliche Genussmomente geschaffen werden.

Werte

Hershey schätzt den Gemeinschaftssinn und die Zusammenarbeit. Dies spiegelt sich in der Bekenntnis zur Schaffung von bedeutsamen Momenten für die Menschen wider. Der Konzern glaubt daran, dass gemeinsame Erlebnisse und Genussmomente Menschen näher zusammenbringen und Beziehungen stärken.

Integrität ist ein zentraler Wert des Unternehmens, welches großen Wert auf Ehrlichkeit und ethisches Handeln in allen Geschäftsbereichen legt.

Hershey hat eine starke soziale Verantwortung und ist bestrebt, einen positiven Beitrag zur Gesellschaft zu leisten. Der Konzern setzt sich für Geschlechter- und ethnische Entgeltgerechtigkeit ein und unterstützt Nachhaltigkeitsinitiativen, insbesondere in der Kakao-Lieferkette in Westafrika. Durch das Engagement soll ein nachhaltiger und positiver Einfluss auf die Welt entstehen.

Das Unternehmen strebt nach Exzellenz in Allem, was es tut. Dies gilt für die Qualität der Produkte, die Geschäftspraktiken und den Kundenservice. Hershey möchte die besten Ergebnisse erzielen und die höchsten Standards erfüllen.

Nachhaltigkeit

Hershey legt einen starken Fokus auf Nachhaltigkeit und hat klare Schwerpunktbereiche definiert, um das Geschäft nachhaltig zu entwickeln und gleichzeitig positiven Einfluss zu nehmen.

Die Sicherheit der Produkte hat oberste Priorität. Hershey gewährleistet, dass alle Produkte sicher zu konsumieren sind und die Verbraucher darauf vertrauen können. Kakao ist ein zentraler Bestandteil der Produkte, daher ist der Konzern fest entschlossen, die Gemeinschaft der Kakao-Bauern zu unterstützen und zu pflegen. Das Ziel ist es, die Bauern gut zu behandeln und fair zu bezahlen.

Hershey ist sich der Umweltauswirkungen des eigenen Geschäfts bewusst und setzt sich mit ernsthaften Umweltfragen wie Klimawandel, Knappheit natürlicher Ressourcen und extremen Wetterbedingungen auseinander. Das Unternehmen arbeitet daran, die Umweltauswirkungen in der gesamten Lieferkette zu minimieren.

Der Konzern erkennt Vielfalt als eine Quelle von Innovation und Energie an. Hershey setzt sich für Gerechtigkeit, Inklusion, die höchsten ethischen Standards und Integrität in allen Geschäftspraktiken ein, um das Vertrauen der Stakeholder zu gewinnen und aufrechtzuerhalten.

Der Schutz der Menschenrechte und die Sicherheit der Mitarbeiter ist eine Geschäftspriorität, die wesentlich für den langfristigen Erfolg von Hershey ist.

Aktionärsstruktur von Hershey

Unter den zehn größten Aktionären von Hershey sind nur zwei, welche über 5,00 % der Anteile halten. Diese sind BlackRock mit einem Anteil von 10,30 % und Vanguard mit einem Anteil von 9,60 %. Die restlichen Anteilseigner halten jeweils weniger als 2,00 %. Darunter befindet sich Wellington (0,59 %) und JPMorgan (0,55 %).

Geschäftsmodell von Hershey

Allgemein

In erster Linie ist Hershey ein Hersteller von Süßwaren, genauer gesagt Schokolade. In den Vereinigten Staaten, dem Heimatland des Unternehmens, kann Hershey beachtliche Marktanteile für sich beanspruchen. Während das Traditionsunternehmen in Bezug auf Süßwaren als Marktführer einzuordnen ist, belegt man im allgemeinen Snacking-Segment den zweiten Platz.

Die Produkte des Unternehmens werden in den USA, Mexiko, Brasilien, Indien und Malaysia produziert und in die entsprechende Absatzregion transportiert. Im Ausland verfügt Hershey zum aktuellen Zeitpunkt jedoch über eine eingeschränkte Präsenz, wie auch die Umsatzverteilung nach Regionen zeigen wird. Allerdings ist die Ausweitung des internationalen Geschäfts ein zentraler Bestandteil der Wachstumsstrategie des Unternehmens.

Süßwaren

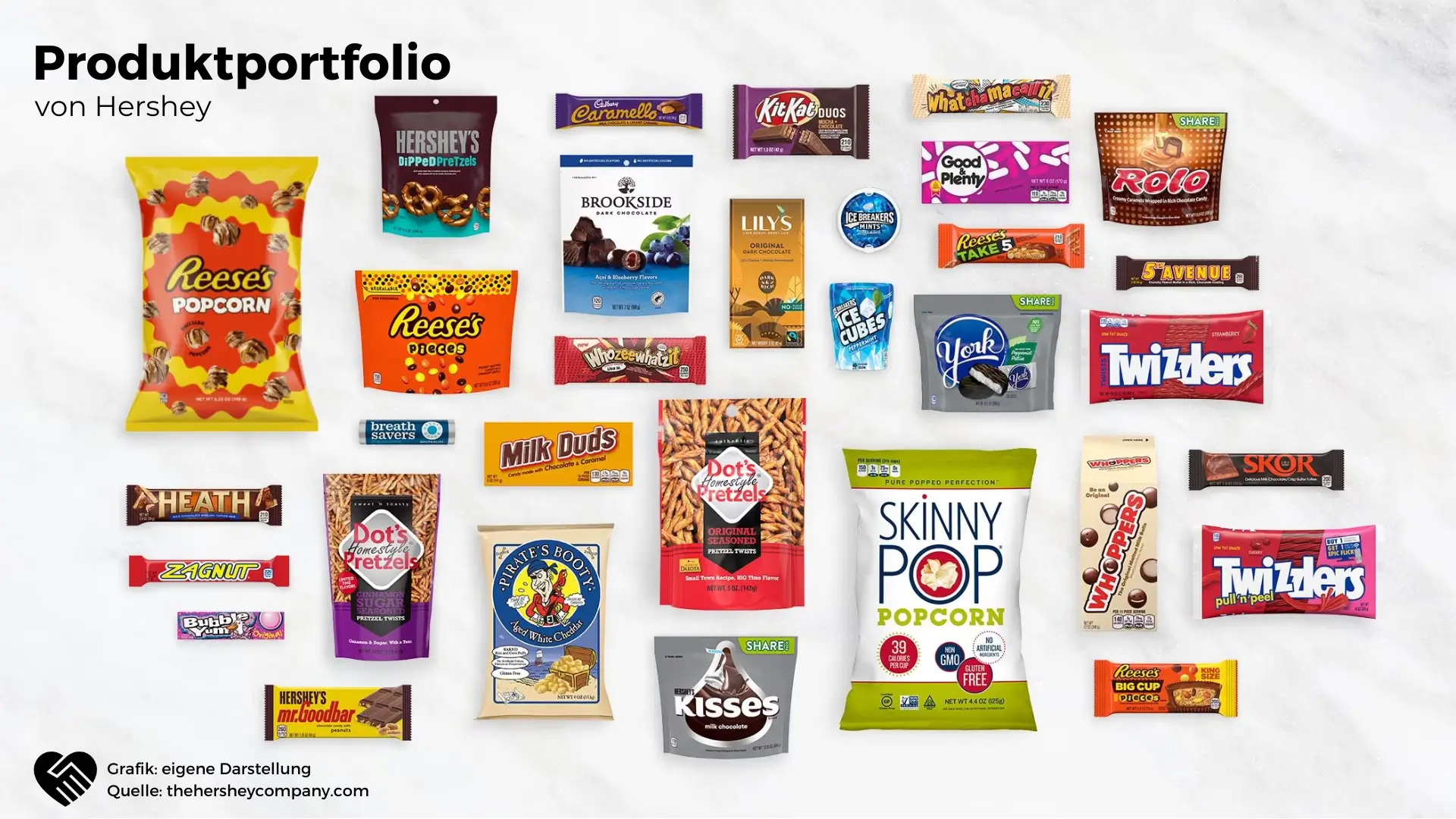

Die folgende Abbildung zeigt einen Ausschnitt der beliebtesten Marken des Portfolios von Hershey. Wie bereits erwähnt, fokussiert sich das Unternehmen auf die Herstellung und den Vertrieb von Schokolade, was sich in den umsatzstarken Marken Reese’s, KitKat (nur in den USA) und selbstverständlich Hershey an sich widerspiegelt.

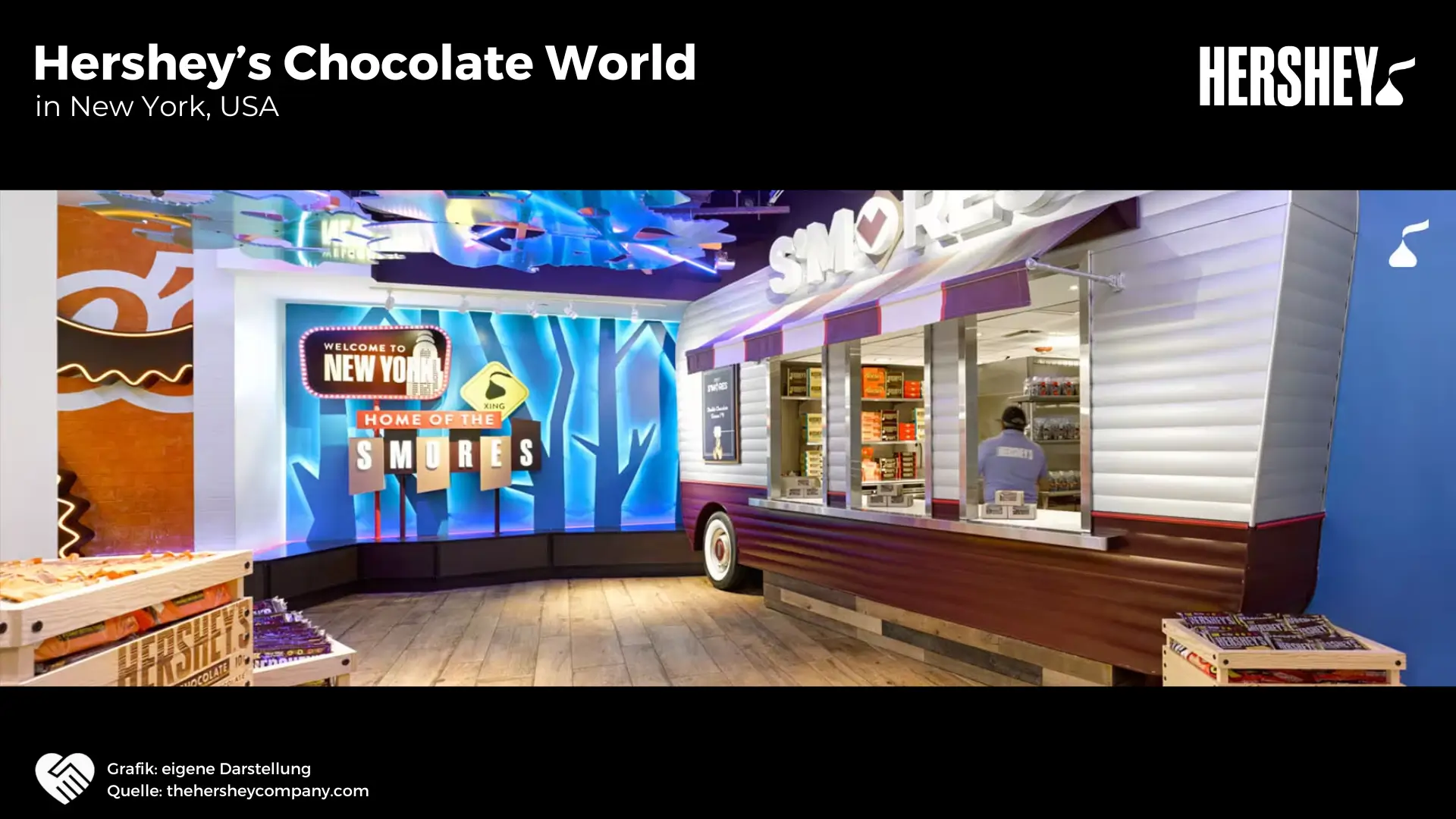

Innerhalb des Süßwaren-Geschäftsbereichs werden außerdem jene Erlöse miteinbezogen, welche Hershey mit eigenen Geschäften, den Hershey Chocolate Worlds in Pennsylvania, New York, Nevada, Ontario, und Singapur erwirtschaftet. Diese dienen dazu, den Konsumenten ein Erlebnis zu bieten und die Marken des Süßwarenkonzerns somit zu stärken.

Akquisitionen und salzige Snacks

Um das operative Geschäft zu diversifizieren, hat Hershey in den letzten Jahren viel Geld in die Erweiterung des Produktportfolios investiert. Während im Geschäftsjahr 2017 noch 100,00 % der Einnahmen durch den Verkauf von Süßwaren und Schokolade generiert wurden, sank dieser Anteil in den letzten Geschäftsjahren fast stetig ab. Demnach erwirtschaftete Hershey in 2022 in Nordamerika nur noch 89,23 % der Einnahmen innerhalb dieses Geschäftsbereichs. Im Umkehrschluss entfallen 10,77 % auf salzige Snacks.

Dies wurde u. a. durch mehrere Akquisitionen erreicht. So wurde in 2017 bspw. Amplify Snack Brands übernommen, die hauptsächlich für das salzige Popcorn namens Skinny Pop bekannt sind. Eine noch größere Summe an finanziellen Mitteln wendete Hershey im vorletzten Geschäftsjahr auf, um Lily’s Sweets und Pretzels zu akquirieren. Da die Unternehmensführung im Bereich salziger Snacks weiterhin großes Potenzial sieht, ist die Skalierung entsprechender Produkte, sowohl national als auch international, vorgesehen.

Burggraben von Hershey

Einleitung

„One of the strongest snacking portfolios in the industry.“

So beschreibt Hershey die eigene Produktpalette, welche zum Zeitpunkt dieser Analyse mehr als 100 Marken umfasst. Auf die bekanntesten Brands des Unternehmens sind wir im Rahmen des Geschäftsmodells bereits eingegangen. Während das Portfolio des Schokoladenherstellers in den vergangenen Geschäftsjahren durch Akquisitionen vergrößert wurde, will das Management an diesen Plänen festhalten, um die Stellung als führendes Snack-Unternehmen beizubehalten und zu stärken.

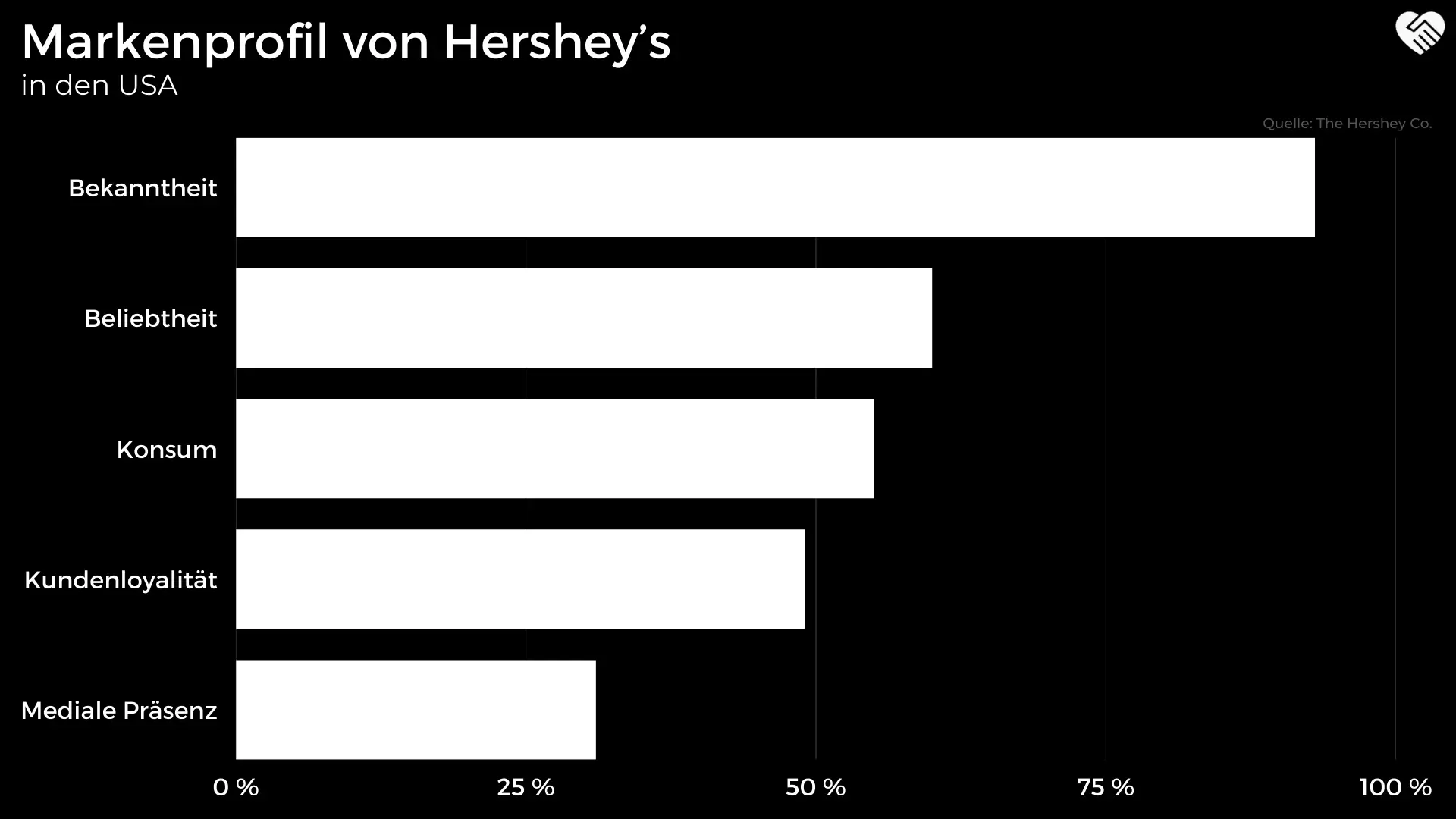

Dass Hershey zumindest auf dem Heimatmarkt, den Vereinigten Staaten, über ein hervorragendes Markenprofil verfügt, wird durch die folgende Umfrage verdeutlicht, welche im September dieses Jahres durchgeführt wurde. Demnach ist der Name der Hauptmarke Hershey’s mehr als 90,00 % der befragten Personen im Alter zwischen 18 und 64 Jahren ein Begriff. Des Weiteren bewerten 60,00 % der Teilnehmer die Marke positiv und fast die Hälfte der Personen plant, ein Produkt der Marke in Zukunft erneut zu kaufen.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werden

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/