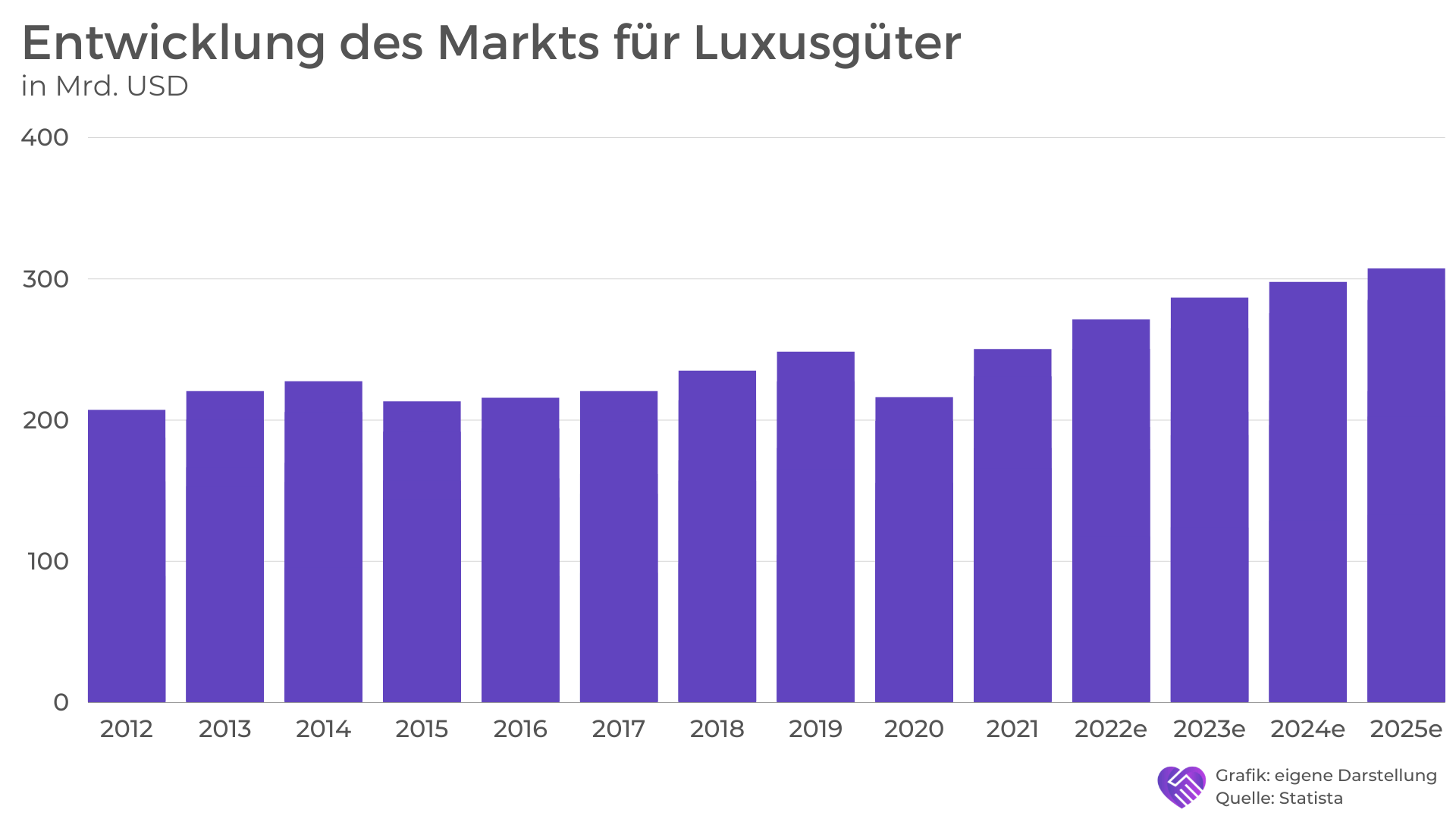

Inflation ist derzeit weltweit ein großes Thema. Das Geld verliert in vielen Teilen der Welt an Kaufkraft. In Anbetracht dessen möchte man zur Annahme kommen, dass Luxusmode im Trend zurückgeht – doch tatsächlich ist das Gegenteil der Fall. Der Luxuskonzern Farfetch (um den es in dieser Analyse nicht geht) hat dazu das Kaufverhalten von Highend-Konsumenten untersucht.

Konsumenten treffen beim Einkauf von Klamotten immer bewusstere Kaufentscheidungen. Das betrifft auch das Luxussegment. Luxusklamotten haben dabei das Image, deutlich qualitativer und somit auch nachhaltiger zu sein als günstigere Alternativen. Das Prinzip lautet also: Lieber ein teures T-Shirt kaufen, das zehn Jahre hält, anstatt jedes Jahr ein neues, günstiges T-Shirt zu kaufen. Fast jeder Vierte war in der Untersuchung von Farfetch der Meinung, dass Luxusklamotten deutlich bessere Qualität aufweisen als „Fast-Fashion“ wie z. B. von H&M. Fast 80 % waren der Auffassung, Luxusartikel hätten eine längere Lebensdauer. Dieser Conscious Trend hat auch 2022 nicht nachgelassen. Vor allem in Frankreich stieg der Anteil von Menschen, die bewusster einkaufen, stark an (149 % zum Vorjahr). Und trotz historischen Inflationszahlen gaben mehr als die Hälfte der Befragten an, derzeit mehr Luxusmode zu kaufen als noch vor zwei Jahren.

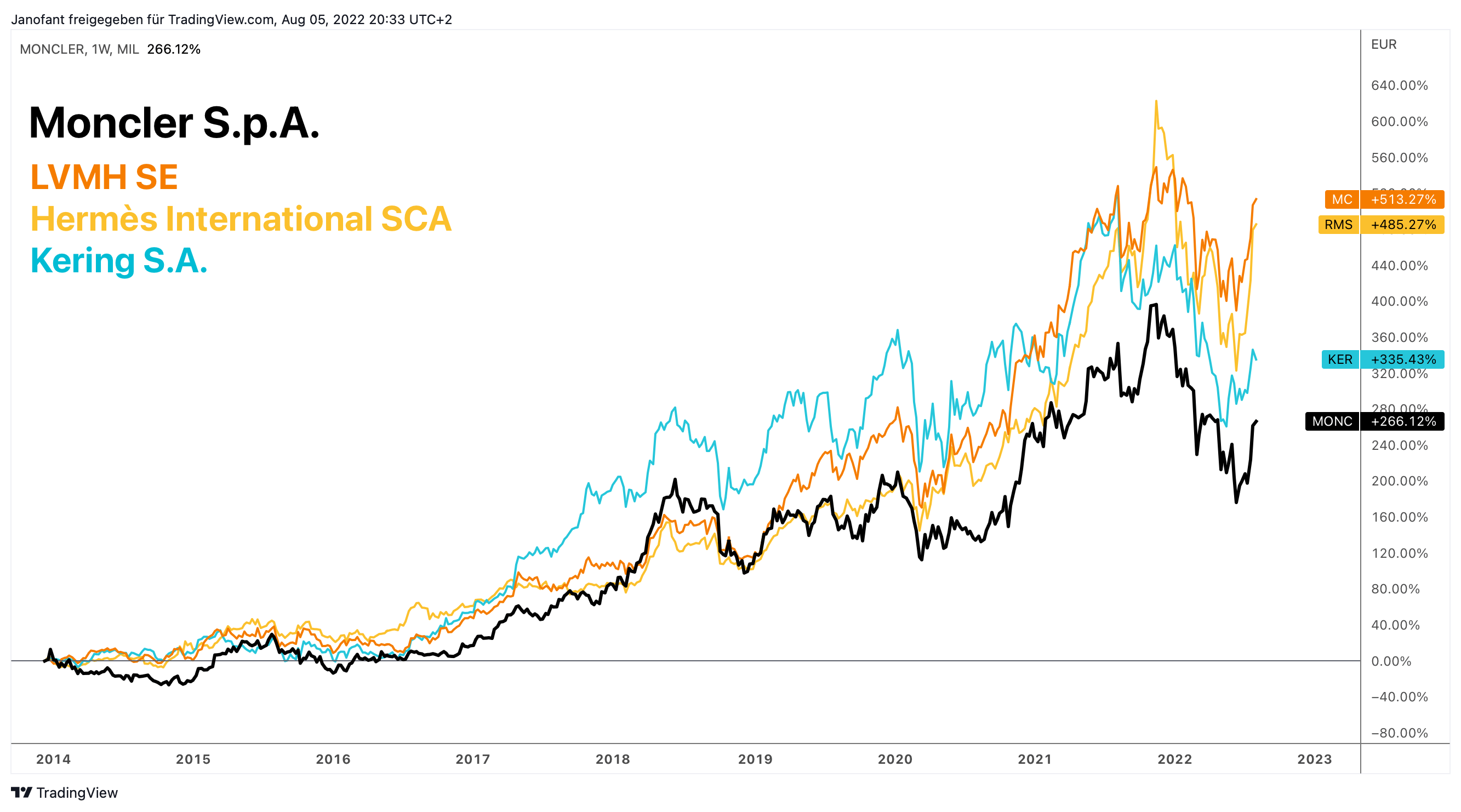

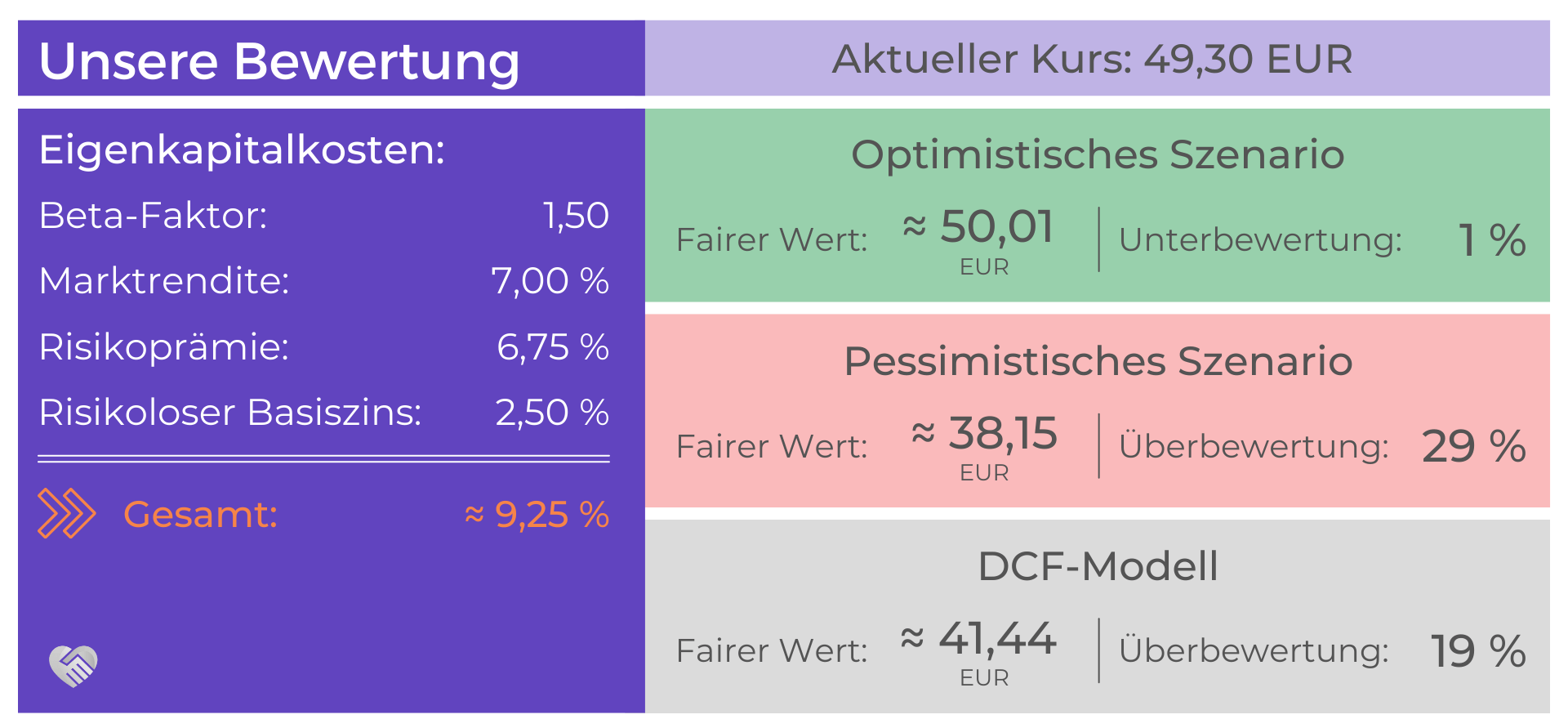

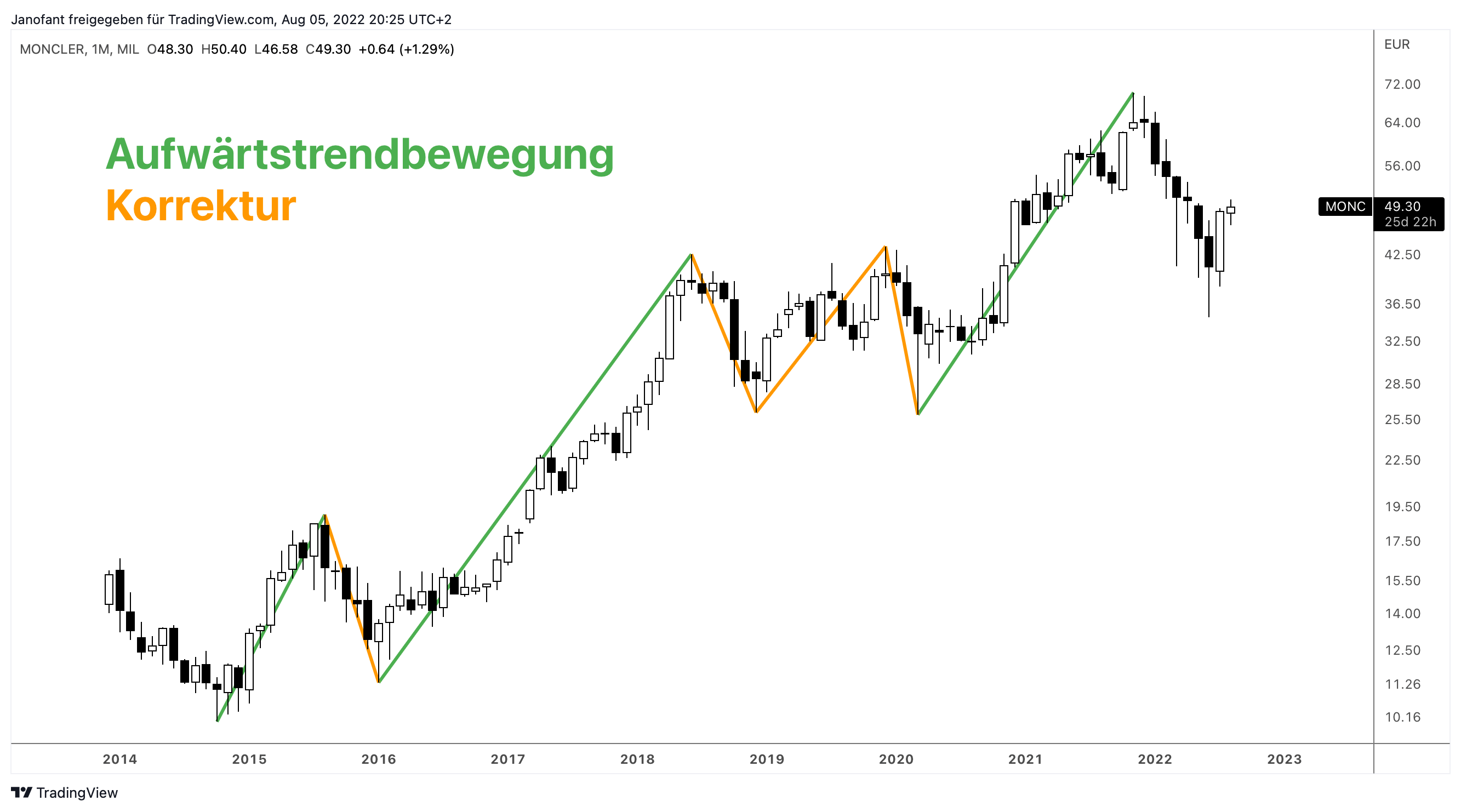

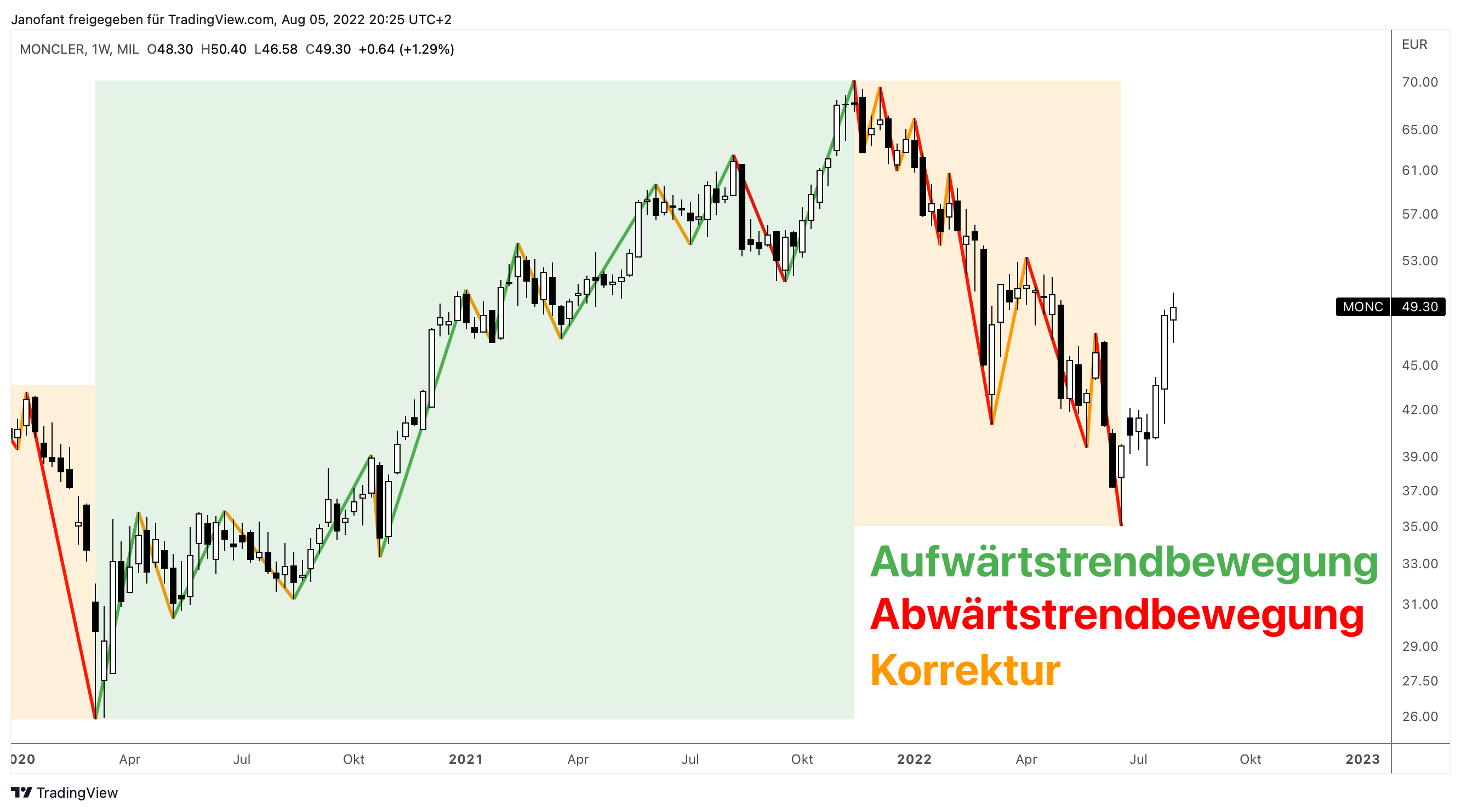

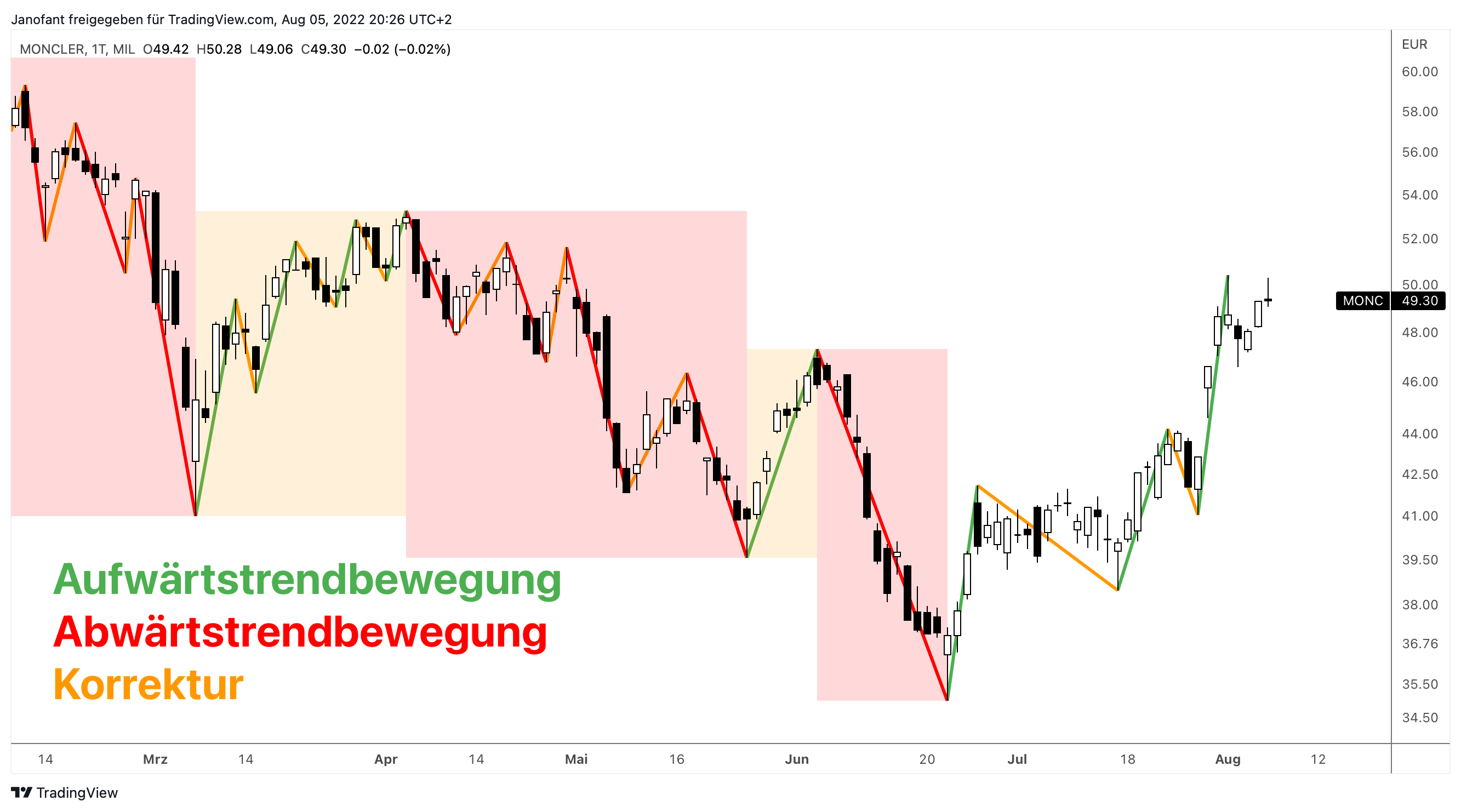

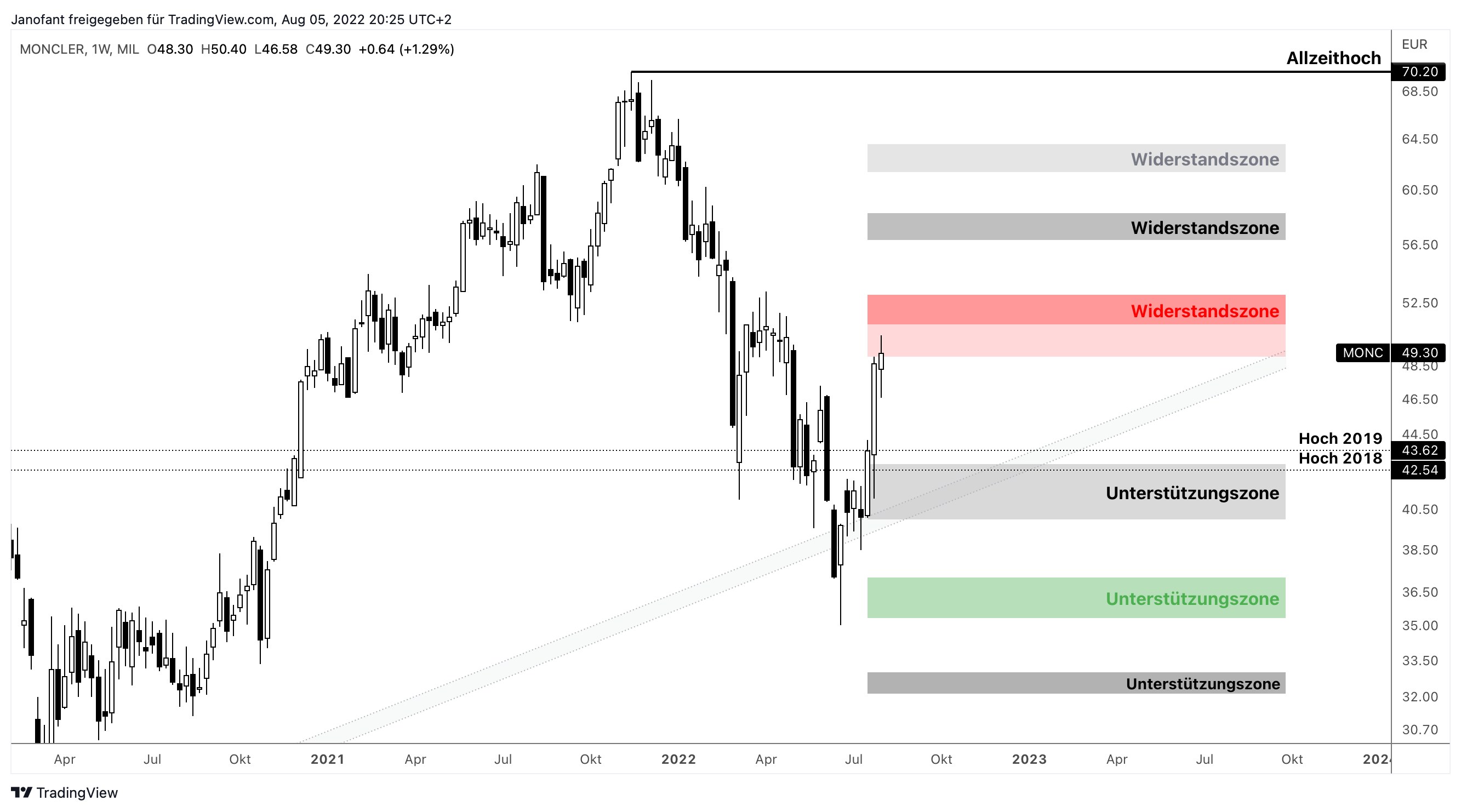

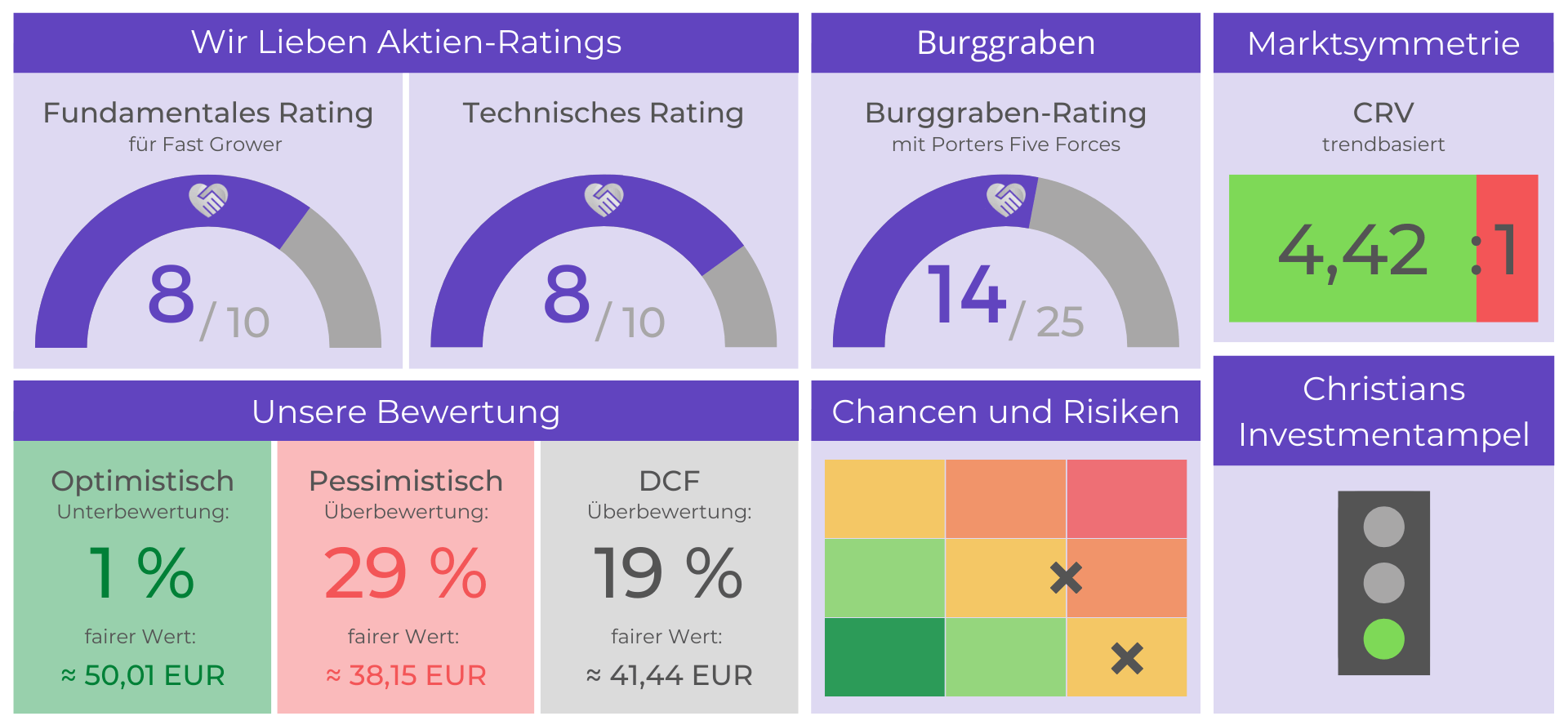

Umso interessanter ist es für uns, Dir in dieser Analyse einen weiteren sehr bekannten Luxus-Modekonzern vorzustellen. Der Konzern, den wir hier behandeln, konnte in den letzten beiden Jahren fast 60 % Kurswachstum verzeichnen und korrigiert derzeit, weswegen wir uns wie immer die Frage stellen: Ist das jetzt eine Kaufchance?