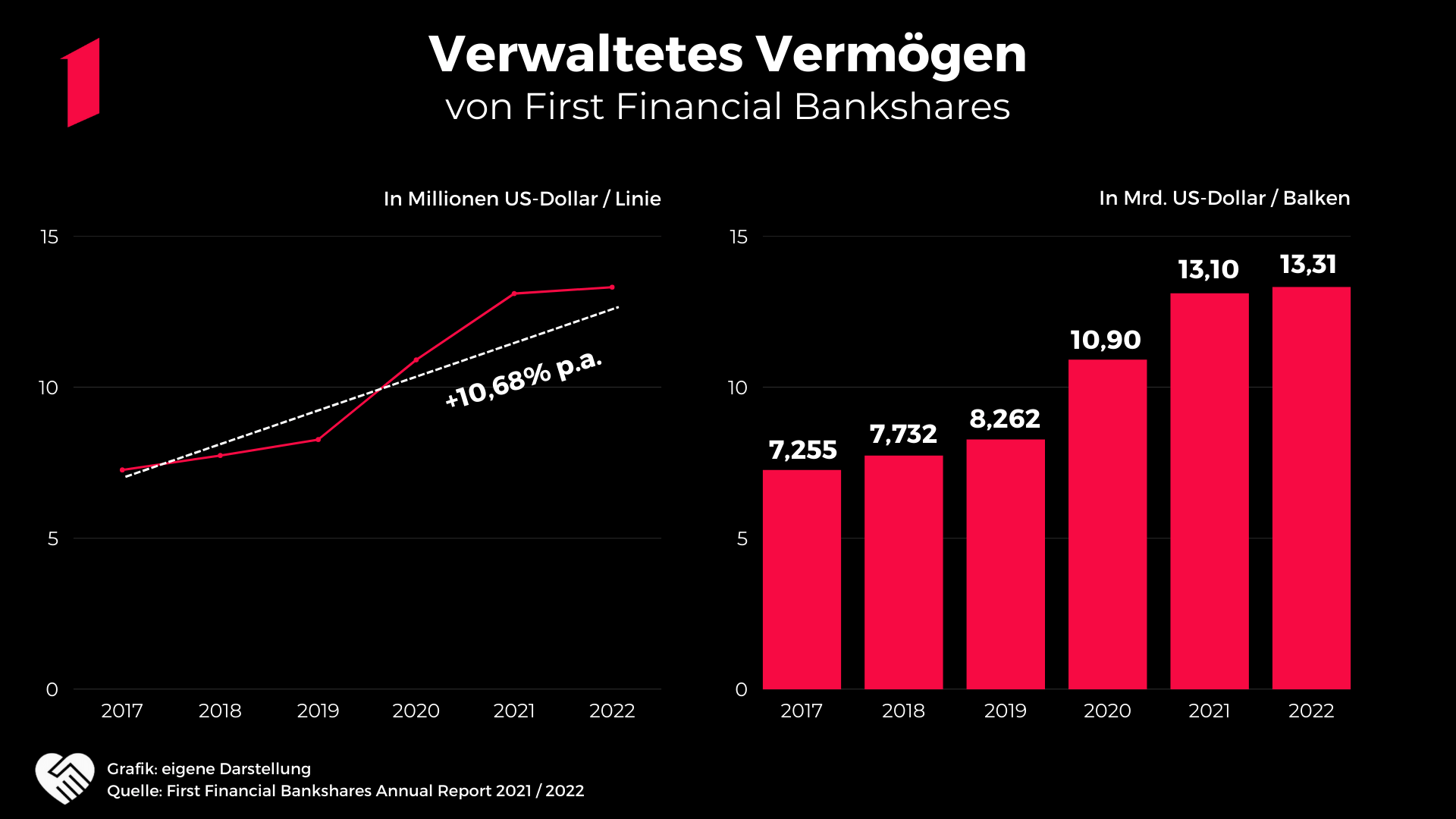

Auf der Suche nach den bestmöglichen Investments sind wir auf diese Bank aus den USA gestoßen. Seit 2000 konnte sich die Aktie des Unternehmens mit mehr als 2000 % Rendite schmücken, auf das Allzeithoch gemessen. Auch durch die große Finanzkrise ging es ohne massive Verluste. Wir haben diese Aktie noch nie zuvor irgendwo gesehen. In keinem Forum, Börsenbrief oder Ähnliches. Sie ist also unser Geheimtipp an unsere Premium-Mitglieder – viel Spaß beim Lesen!