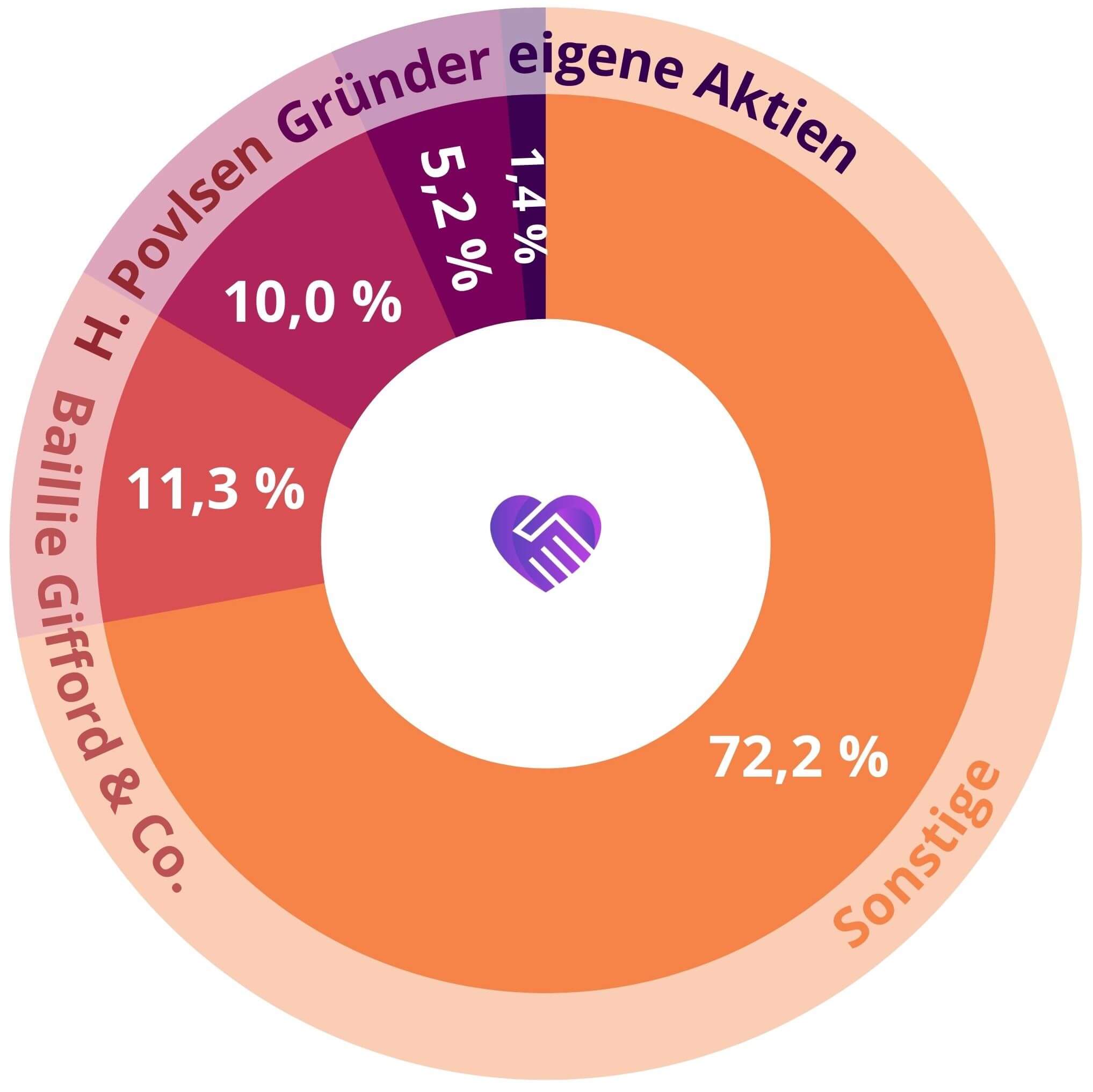

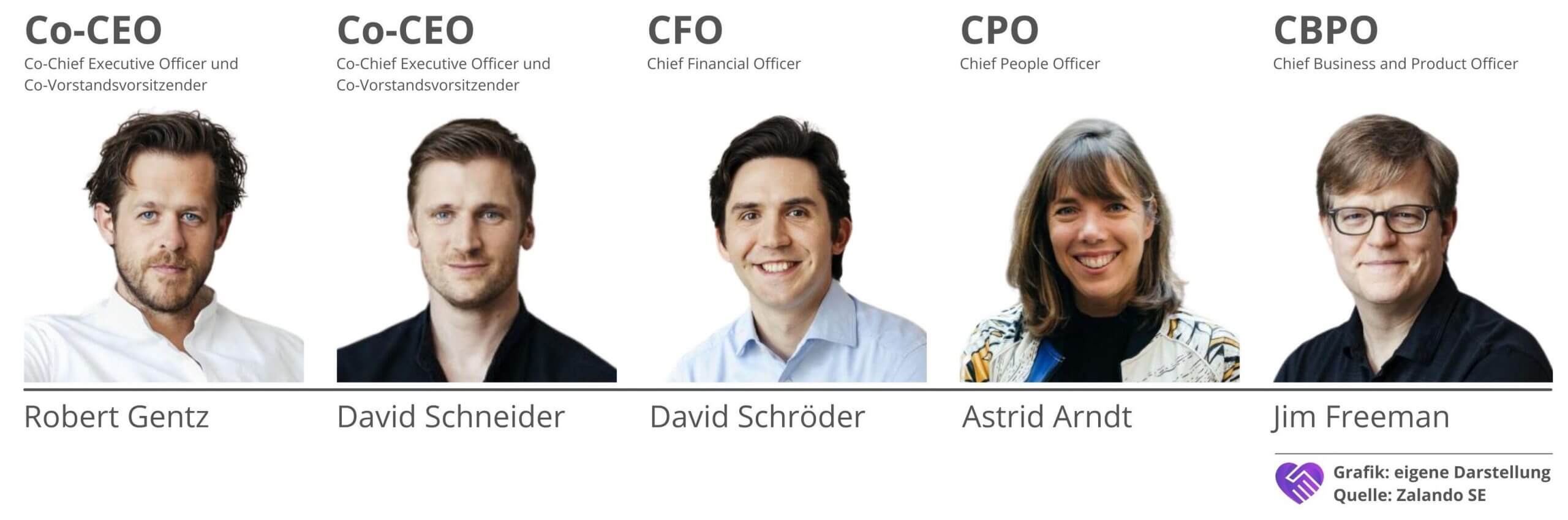

David Schneider und Robert Gentz gründeten Zalando im Jahr 2008 und führten den Konzern zum heutigen Erfolg. Die Positionen des Vorstandsvorsitzenden und CEO teilen sie sich. Sie gehören zudem auch noch immer zu den größten Anteilseignern, was insgesamt eine Kombination ergibt, die man bei Unternehmen nicht sehr häufig antrifft.

Beide studierten an der renommierten Otto Beisheim School of Management (WHU) in Karlsruhe, entwickelten dort eine Freundschaft und schrieben auch ihre Diplomarbeit gemeinsam. Nach dem Studium zogen die beiden nach Berlin und gründeten 2008 Zalando. Aus der Freundschaft entstand also ein gemeinsames Unternehmen, welches heute zu den wertvollsten in Deutschland gehört.