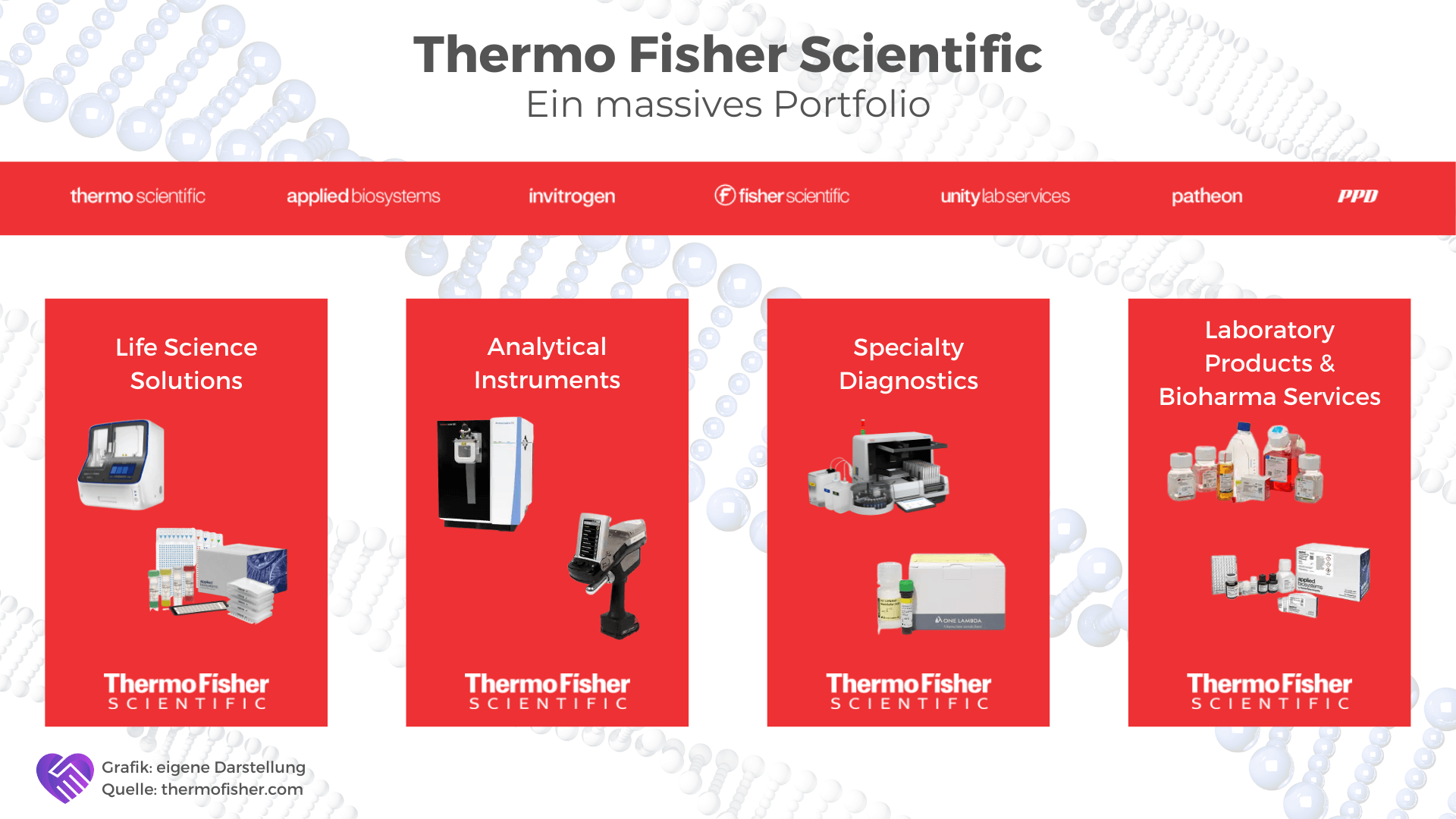

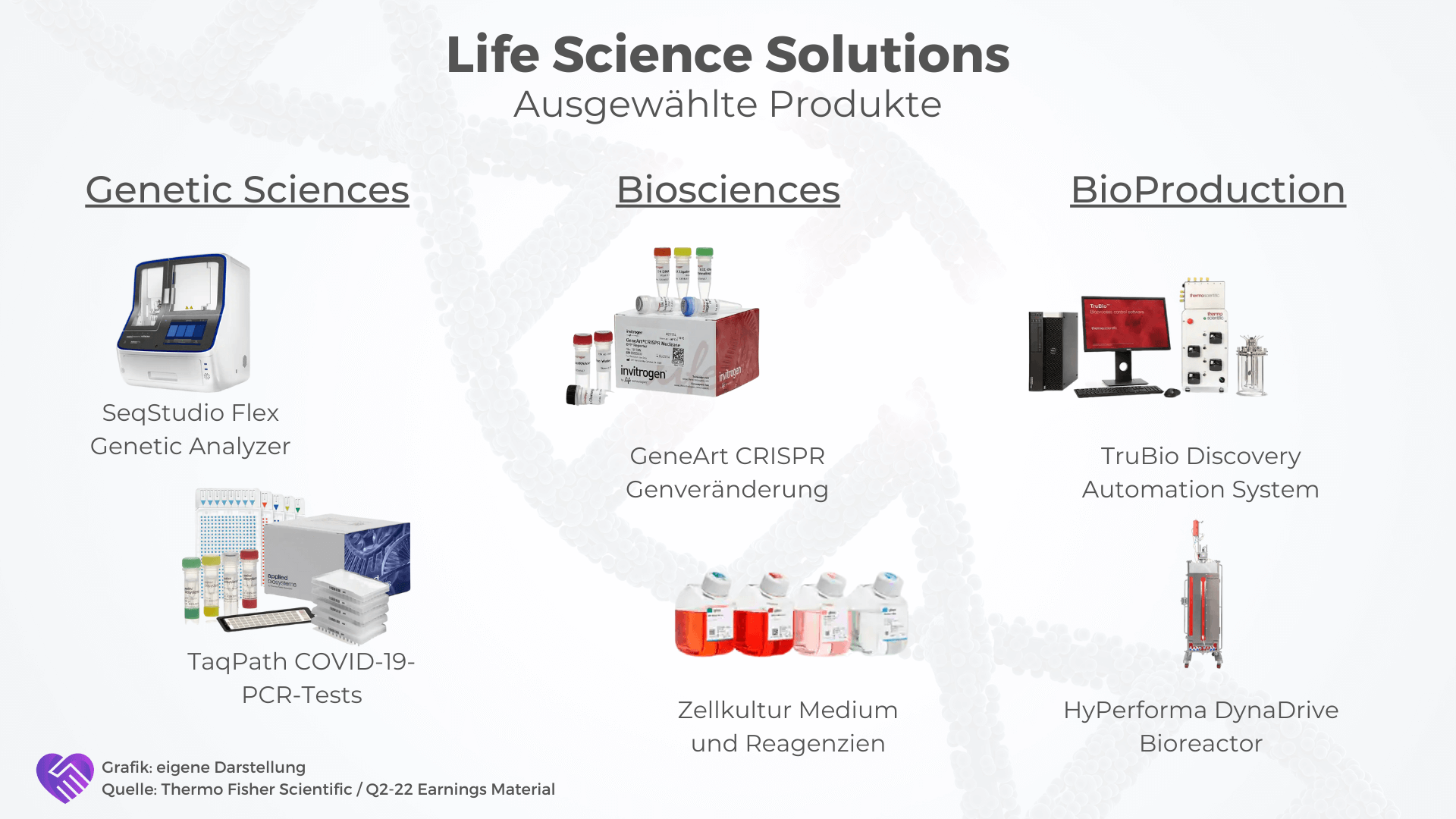

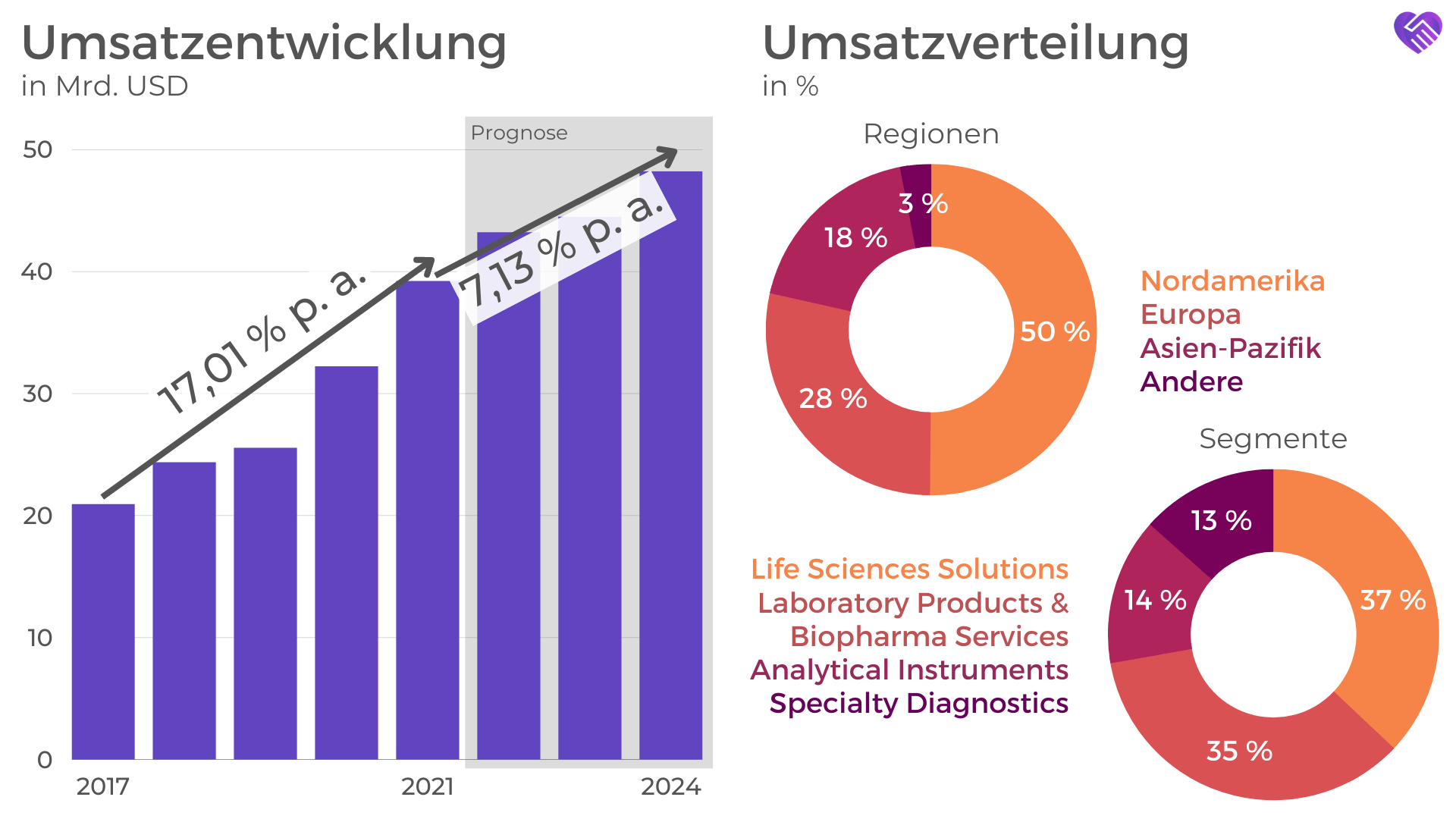

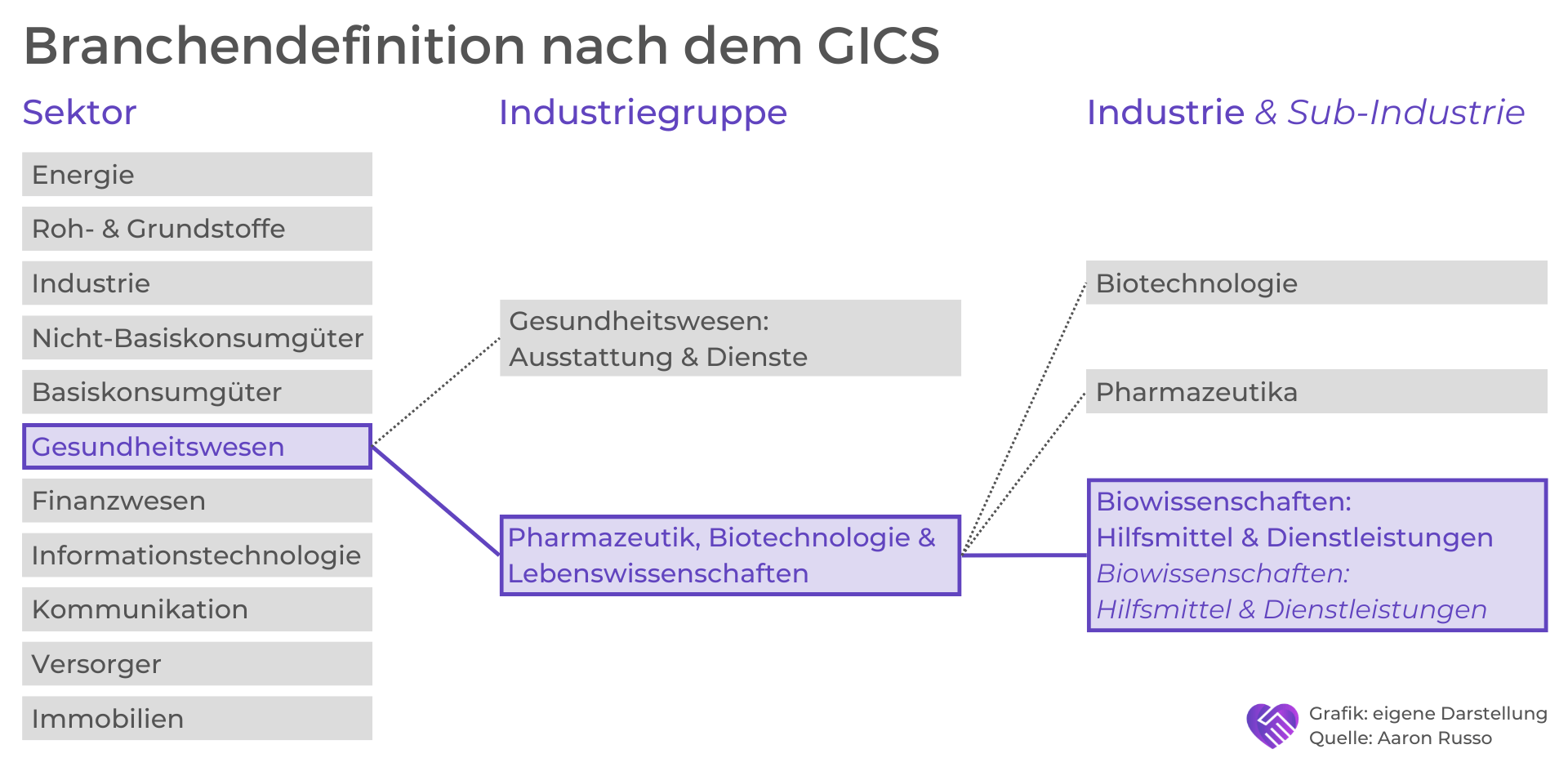

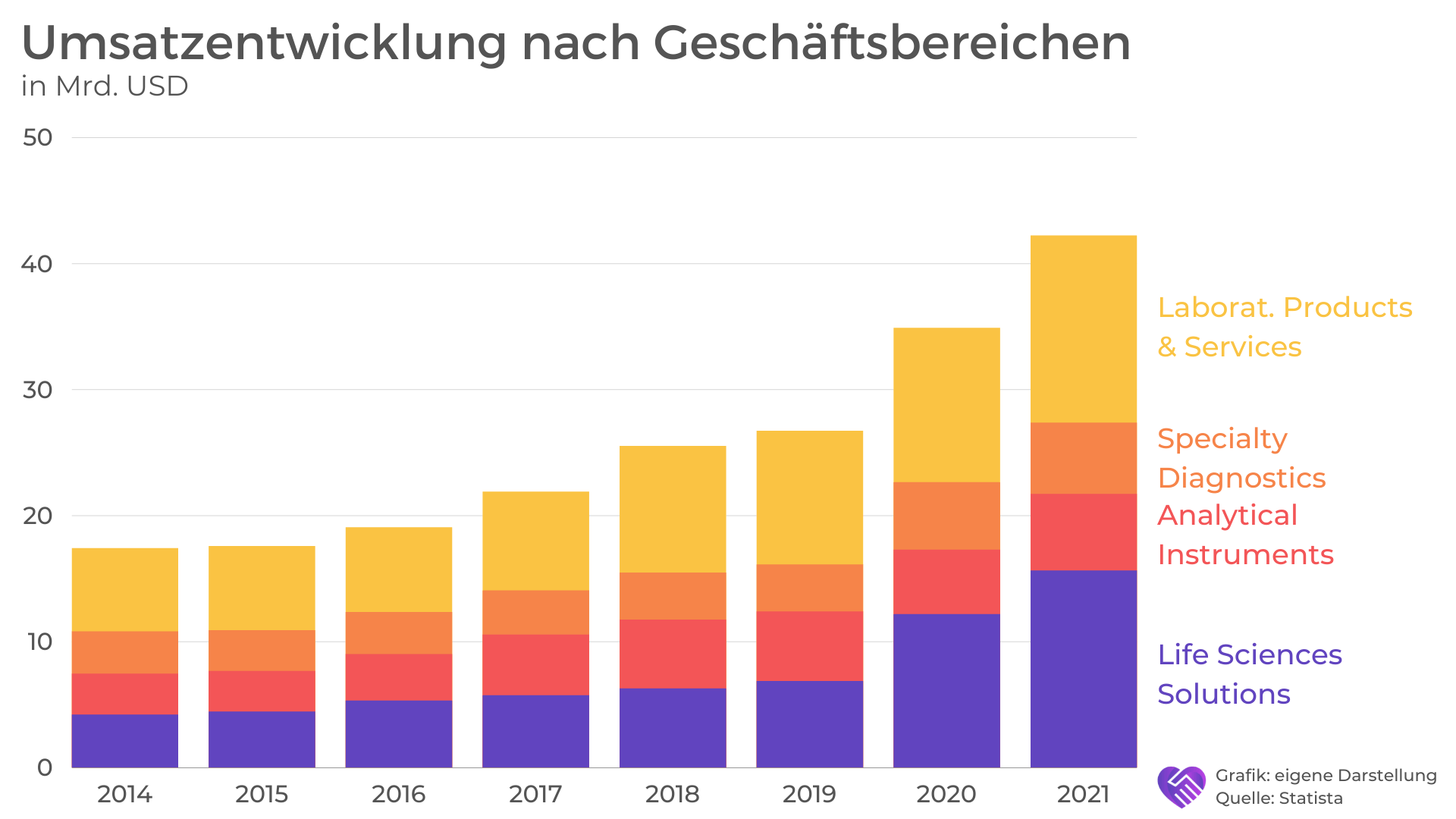

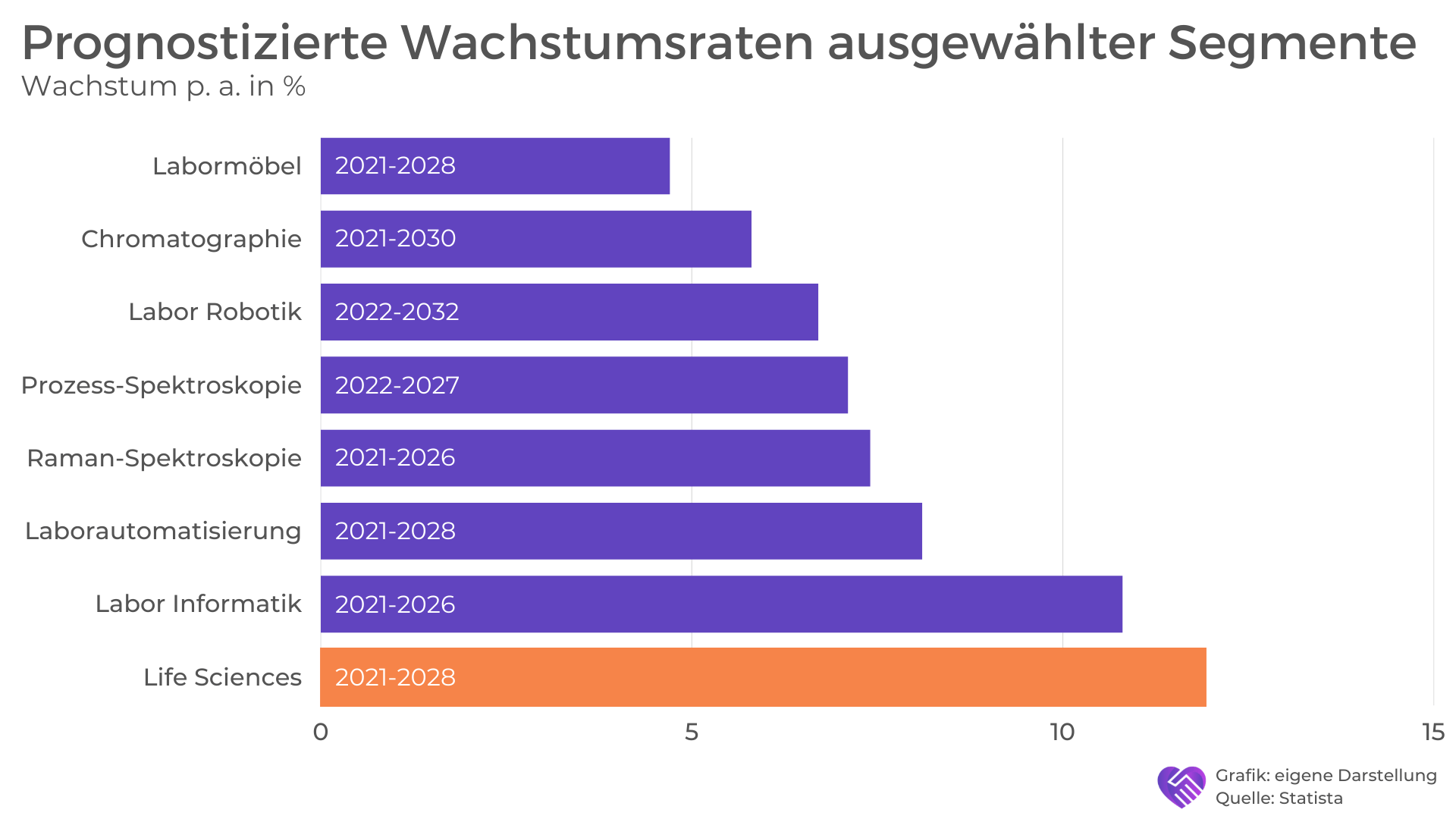

Thermo Fisher’s Kerngeschäft besteht aus der Forschung, Entwicklung und Herstellung von wissenschaftlichen Equipment, Zubehör, Materialien und Software. Der Konzern bezeichnet sich selbst als „den weltweit größten Lieferanten für wissenschaftliche Anwendungen“. Während der Corona-Krise im März 2020 erhielt Thermo Fisher als eines der ersten Unternehmen eine Notzulassung für einen Coronatest in den Vereinigten Staaten. Ob das Kerngeschäft im Dienste der Wissenschaft auch Rendite für Investoren produziert, haben wir in unserer Analyse detailliert untersucht. Alles, was du über Thermo Fisher wissen musst, erfährst du hier.