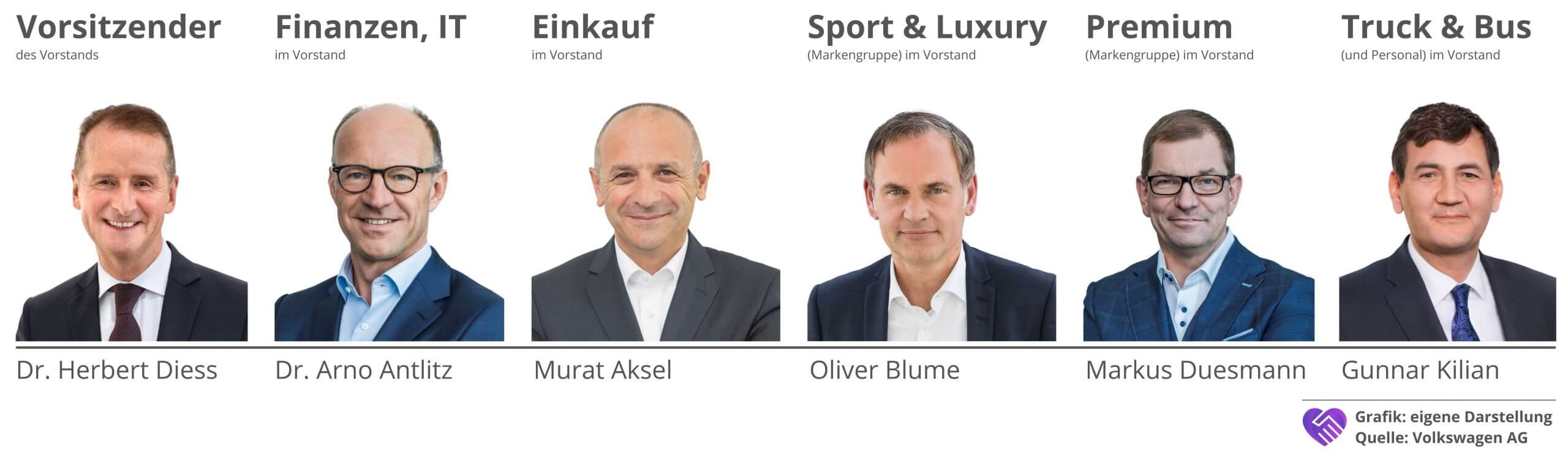

Wir veröffentlichen diese Analyse am 24. Oktober und somit zufällig genau am Geburtstag von Herbert Diess, der dieses Jahr 63 Jahre alt wird. Diess ist der Vorstandsvorsitzende des Automobilkonzerns und übt diese Tätigkeit bereits seit April 2018 aus.

1977 begann Diess ein Studium im Bereich Fahrzeugtechnik in München und wechselte danach zum Studiengang des Allgemeinen Maschinenbaus an der TU München, den er als Diplom-Ingenieur beendete. An dieser Uni war er auch hinterher noch als wissenschaftlicher Mitarbeiter tätig und promovierte schließlich im Segment der Montageautomatisierung. Diese Abteilung leitete er anschließend am Institut.

1989 wechselte Diess in die freie Wirtschaft zur Robert Bosch GmbH, wo er ziemlich schnell große Verantwortung in leitender Tätigkeit übernahm. 1996 ging Diess als Leiter für die Langfrist- und Strukturplanung zur BMW AG und wechselte auch hier häufig seinen Aufgabenbereich. Nach der Werkleitung in Birmingham und dann in Oxford, war der heutige Vorstandschef von VW Leiter von BMW Motorrad (ab 2003). 2007 stieg Diess in den Vorstand des Konzerns auf und war zuletzt der Entwicklungsvorstand des Unternehmens.

2015 begann Diess bei seinem heutigen Arbeitgeber im Vorstand und als Vorsitzender der Volkswagen Pkw-Sparte. Wie bereits erwähnt stieg er dann 2018 zum Vorstandsvorsitzenden auf. Seit 2019 führt er auch das Konzernvorstandsressort in China (wichtigster Einzelmarkt für Volkswagen). 2020 erhielt Diess durch eine Neuordnung mehr Freiraum in seiner Tätigkeit als Konzernchef.

Insgesamt kann man also durchaus sagen, dass Diess über einen immens großen Erfahrungsschatz in der Branche verfügt. Neben dem technischen Know-how, welches er durch seine wissenschaftliche Arbeit an der Universität erworben hat, war er in vielen verschiedenen Führungspositionen (auch im Ausland) tätig — und das nicht nur bei einem Automobilkonzern, sondern auch beim größten Zulieferer der Branche: Bosch.