NYSE: UBER

Von Jan Fuhrmann und Christian Lämmle

▲ Uber Technologies Inc. | WKN: A2PHHG | ISIN: US90353T1007 | Ticker: UBER (New York Stock Exchange)

Uber hat den Taximarkt revolutioniert. Mit einer App verbindet das Unternehmen Fahrer*innen und Fahrgäste auf einfachste Weise. Und das zu einem unschlagbar günstigen Preis. Gründer Garrett Camp war Anfang der 2010er Jahre so genervt von der Limousinen Service Organisation in Kalifornien, dass er sich entschloss das Problem selbst in die Hand zu nehmen. Später entwickelte sich aus dem Limousinen Service dann die eigentliche DNA des heutigen Unternehmens: die Vermittlung privater Fahrer*innen an die Kund*innen.

1. Mai 2024

Im ersten Quartal des Geschäftsjahres 2024 verzeichnete Uber einen überraschenden Verlust nach GAAP von 0,32 $ je Aktie. Die Analysten erwarteten hingegen einen Überschuss von 0,22 $. Was ist da los? Hier weiterlesen…

Podcast: Play in new window | Download

Uber ist das Unternehmen, welches die Taxi-Welt disruptiert. Aus diesem Grund werfen wir in dieser Aktienanalyse einen genaueren Blick auf den Konzern, der an der Börse mit rund 80 Mrd. USD bewertet ist. In der Spitze (Februar 2021) war dies noch circa doppelt so viel.

Die Corona-Krise hat der gesamten Branche natürlich stark zugesetzt, aber dennoch konnte die Aktie nach dem Crash stark dazugewinnen – wie die meisten anderen IT-Unternehmen auch.

Charttechnisch korrigiert die Aktie seit einiger Zeit den langfristigen Aufwärtstrend. Dabei ist Uber nun an einer sehr relevanten Unterstützungszone angelangt. Sobald einige Marken überwunden wurden kann sich deshalb eine gute Gelegenheit ergeben.

Die Aktienanalyse bezieht sich auf den Kenntnisstand unserer Recherche vom 21.08.2021.

| WKN/ ISIN | A2PHHG / US90353T1007 |

|---|---|

| Branche | Informationstechnologie, Industrie |

| Peter Lynch Einordnung | Fast Grower |

| Fundamentales WLA-Rating | 5/10 |

| Technisches WLA-Rating | 7/10 |

| Marktkapitalisierung | 75,28 Mrd. USD |

| Dividendenrendite | 0,00 % |

| KGV | -73,73 |

| Firmensitz | San Francisco (USA) |

| Gründungsjahr | 2009 |

| Mitarbeiter*innen | > 22.000 |

Die Idee für das Unternehmen ist aus einer Erfahrung der beiden Gründer entstanden, als diese im Dezember 2008 in Paris waren und kein Taxi bekamen. Aus der Not wurde somit der Grundstein für den heutigen Weltkonzern gelegt.

Schon wenige Monate später (März 2009) entwickelten Travis Kalanick und Garrett Camp in San Francisco eine App für das Smartphone, mit der man eine Fahrt bestellen kann. Die erste Uber Fahrt war nun aber noch immer über ein Jahr entfernt.

Die erste Fahrt buchte ein Gast am 5. Juli 2010 über die Uber App in San Francisco. Schon im Dezember des Jahres 2011 konnte das Unternehmen den Dienst in Paris anbieten – wo alles drei Jahre zuvor begonnen hatte.

2011 wurde der Name auch von UberCab (cab = Taxi) in Uber geändert, da sich einige Taxi-Anbieter in San Francisco beschwerten. Zu Beginn war der Fahrdienst zudem auch sehr teuer und es wurden nur schwarze Luxuswagen angeboten. Da man in der Regel sogar teurer als ein normales Taxi war, führte Uber 2012 UberX als günstige Alternative ein. Die Fahrer*innen konnten ihre privaten Fahrzeuge nutzen und mussten nicht die schwarzen Luxuskarossieren verwenden.

Im März 2014 konnte man Uber erstmals in 100 Städten auf der ganzen Welt nutzen. Außerdem führte das Unternehmen im August UberPool ein. Damit können verschiedene Personen das Prinzip von Carsharing nutzen, indem sie zusammen bei jemandem mitfahren und somit Geld sparen.

Im Jahr darauf fand Uber Eats als Essenlieferant seinen Anfang. Zu Beginn probierte man dieses Projekt in Chicago, New York und Los Angeles aus. Seit 2017 setzt bspw. McDonalds verstärkt auf diese Dienstleistung von Uber.

Der Anfang

Autonomes Fahren wird für uns mit der Zeit immer mehr zur Realität. Fahren ohne Fahrer*in ist dennoch für viele etwas befremdlich und nicht häufig zu sehen. Uber hat dies im September 2016 im Rahmen eines Pilotprojekts in Pittsburgh das erste Mal mit mehreren Ford Fusion-Modellen getestet. Die Autos hatten jeweils 20 Kameras, sieben Laser sowie viele weitere Sensoren und moderne Technologien.

Die Flotte an selbstfahrenden Fahrzeugen wurde in der Zukunft dann stetig weiter ausgebaut. Im Dezember 2017 fuhren diese insgesamt fast 130.000 km in der Woche. Einen Monat zuvor hatte man bereits eine unverbindliche Bestellung bei Volvo über 24.000 XC90-SUVs angekündigt, die ebenfalls autonom fahren sollten.

Der Unfall

Im März 2018 kam es jedoch zu einem Unfall mit einem autonomen Fahrzeug von Uber und zu einer großen Diskussion, ob das Fahrzeug bzw. Uber schuldig ist. Der Gouverneur von Arizona, wo sich der Unfall ereignete, setzte die Genehmigung für Uber Testfahrten auf öffentlichen Straßen anschließend aus. Im Dezember begann das Unternehmen wieder mit Testfahrten, allerdings nur eingeschränkt (tagsüber und langsamer). Erst im März des Folgejahres wurde Uber vom Gericht für nicht strafbar erklärt.

Dennoch änderte der Konzern seinen Ansatz und gab eigene Strecken für andere Anbieter wie Waymo frei. Erst als Uber im Februar 2020 die finale Zulassung für eigene Tests wieder erhielt, wurde mit der Planung eigener Testfahrten begonnen.

Der Verkauf

Im Januar 2021 verkaufte Uber die Sparte an Aurora Innovation für 400 Mio. USD und erhielt im Gegenzug auch eine Beteiligung von 26 %. Man konzentriert sich also nicht mehr selbst auf die Entwicklung des autonomen Fahrens, aber verfolgt das Thema indirekt weiterhin.

Zeitweise war Uber auch an der Entwicklung selbstfahrender Trucks beteiligt. Dieses Engagement wurde 2018 eingestellt.

2017 beendete Travis Kalanick seine Tätigkeit als CEO für Uber, nachdem er die Position seit 2010 innehielt. Abgelöst wurde der Mitbegründer von Dara Khosrowshahi, welcher zuvor lange Zeit die Expedia Group anführte.

Ebenfalls im Jahr 2017 startete Uber den Service Uber Freight, womit Versender auf ein Netzwerk an Spediteuren zugreifen und die Lieferkette zugleich immer überwachen können. Auch diese Leistung wird über eine App angeboten.

Um die eigenen Leistungen in anderen Ländern gut anbieten zu können, ging Uber Partnerschaften mit Yandex (russischer Internetkonzern) und Grab (v. a. Online-Vermittlungsdienst zur Personenbeförderung) ein. In die Zusammenarbeit mit Yandex bzw. Yandex.Taxi investierte das US-amerikanische Unternehmen 225 Mio. USD, um sich u. a. in Russland, Armenien und Georgien zu etablieren. In Südostasien führte Uber die eigenen Dienste mit denen von Grab zusammen und erhielt dafür eine Beteiligung in einer Höhe von 27,50 % an Grab.

Seit einiger Zeit sieht man viele Elektroroller in den Städten – ein praktisches Fortbewegungsmittel, was wir auch beim letzten Team-Meeting in Frankfurt festgestellt haben.

Seit dem April 2018 hat Uber auch hier investiert, da sie Jump Bikes (Elektroroller- und Fahrradverleih) übernommen hatten. Im Mai letzten Jahres setzte Uber zudem 170 Mio. USD in Lime und gab das eigene Geschäft von E-Bikes und Elektrorollern an dieses Unternehmen ab.

Der Börsengang von Uber erfolgte am 10. Mai 2019 und bereits einen Monat später beendeten der COO (“Chef des operativen Geschäfts”) und CMO (“Marketingchefin”) ihre Tätigkeit für Uber.

Kurz darauf, im Juli 2019, reduzierte das Management die Marketingabteilung zudem um rund ein Drittel und neue Ingenieur*innen wurden nicht mehr eingestellt. Im weiteren Verlauf des Jahres kam es zu weiteren Entlassungen – gut lief das Geschäft also nicht könnte man annehmen (die Entwicklung der Kennzahlen betrachten wir später).

2020 kam es dann zu zwei größeren Transaktionen: Im Januar wurde zunächst der Autovermieter Careem für 3,10 Mrd. USD aufgekauft und kurze Zeit später verkaufte Uber dann das indische Geschäft von Uber Eats an den Konkurrenten Zomato. Im Gegenzug erhielt man eine Beteiligung von 9,99 % an dem Unternehmen.

Natürlich wurde das Geschäft von Uber durch die Pandemie und die weltweiten Lockdowns stark beeinflusst. Zunächst wurden 3.700 Mitarbeiter*innen (14 % der gesamten Belegschaft) entlassen, kurze Zeit später noch einmal weitere 3.000. Im Juli reagierte man jedoch und ergriff die Gelegenheit um einen Lebensmittel-Lieferdienst in manchen Regionen anzubieten. Im Dezember übernahm Uber Postmates für 2,65 Mrd. USD und verstärkte somit die Position im Segment der Essenslieferungen.

Auch im Jahr 2021 wurde schon eine Übernahme durchgeführt: In Drizly, eine Plattform auf der man alkoholische Getränke ordern kann, wurden 1,10 Mrd. USD investiert (Kauf in bar und Aktien).

Weitere Projekte, bei denen Uber mitwirkt bzw. die das Unternehmen bereits begleitet hat, sind u. a. folgende:

Dieser Service wurde mit HeliFlight in New York zwischen dem JFK-Flughafen und Manhattan für rund 200 USD pro Person angeboten. Uber Elevate war zudem eine Sparte in der Entwicklung, die Flüge mit senkrechtstartenden Flugtaxis anbieten wollte. Im Dezember 2020 übernahm Joby Aviation dieses Geschäft. Uber investierte aber selbst in Joby und CNBC berichtet darüber, dass vielleicht schon 2023 die ersten Flüge in der Uber App gebucht werden können.

Im Oktober 2019 wurde Uber Works eingeführt, aber zu Beginn der Corona-Pandemie (Mai 2020) wieder eingestellt. Dies war eine Plattform für Unternehmen, die kurzfristig Zeit- oder Schichtarbeiter*innen suchen bzw. für Personen, die sich für einen solchen Job interessieren.

Uber ist außerdem beim Projekt “Libra” engagiert – die Internetwährung, bei der Facebook der ursprüngliche Initiator ist.

Ende 2014 begann man auch mit der Regierung bzw. dem Militär zusammenzuarbeiten und gründete uberMILITARY, einen Fahrdienst speziell für US-Soldat*innen.

Ein weiteres Projekt ist seit März 2018 Uber Health, mit dem der Konzern Partnern aus dem Gesundheitswesen die passende Technologie bietet, um Fahrten für Patient*innen und Mitarbeiter*innen zu planen.

Wir entzünden Chancen, indem wir die Welt in Bewegung setzen.

Statement von Uber (übersetzt)

Dieses Zitat beschreibt die Vision bzw. Mission, die Uber verfolgt. Dabei legt man Wert darauf, dass jede*r “in Bewegung gesetzt wird”. Das bedeutet, dass man auch z. B. als Rollstuhlfahrer*in den Service nutzen können soll. Auch Diversität wird bei Uber großgeschrieben.

Darüber hinaus spielen die Schlagworte „Privatsphäre“ und „Sicherheit“ bei den Dienstleistungen eine große Rolle. Mit den gesamten Daten, die man Uber gezwungenermaßen zur Verfügung stellt, möchte man sicher umgehen. Dass die Sicherheit für einen Fahrdienst ebenfalls eine Priorität ist, sollte selbsterklärend sein. Hier konzentriert sich der Konzern auf vier Hauptaspekte, um den Kunden die optimale Sicherheit zu gewährleisten und ein bestmögliches Produkt anzubieten:

Die genannten Punkte spiegeln zum Teil auch schon den Einfluss wider, den Uber insgesamt ausüben möchte. Der Konzern möchte neben der Sicherheit vor allem positiv im Sinne der Nachhaltigkeit agieren und mit den Produkten zugleich neue Verdienstmöglichkeiten schaffen. Der soziale Aspekt wird vom Unternehmen ebenfalls häufiger betont, sodass der Anspruch, Fairness für alle Menschen inner- und außerhalb Ubers zu bewirken, nicht verwundert.

Uber engagiert sich in der Gesellschaft besonders u. a. für die LGBTQ-Gemeinschaft und für bedürftige Menschen. Ein Beispiel für erstere ist der Auftritt bei den sogenannten Pride-Paraden.

Für bedürftige Personen sammelte Uber im Jahr 2014 schon 2.500 kg Kleidung und sammelte Geld für fünf Millionen Mahlzeiten für bedürftige Kinder. 2017 spendete Uber direkt an “Meals on Wheels America” und half mit kostenfreien Auslieferungsfahrten von kostenlosem Essen für Senior*innen. Seit Ende 2018 müssen Rollstuhlfahrer*innen zudem (laut eigener Aussage des Unternehmens) nicht mehr länger als 15 Minuten auf ein Uber warten – dies betrifft aber nur sechs Städte in den USA und Kanada. 2018 animierte Uber Fahrer*innen und Fahrgäste, wählen zu gehen und bot am Tag der Wahl dann auch kostenlose Fahrten zu den Wahllokalen an.

Uber möchte die Menschen aber nicht einfach von einem Ort zum nächsten bringen, sondern stets aktuelle Technologien nutzen und sich weiterentwickeln. Das bedeutet, dass autonomes Fahren, der städtische Luftverkehr, aber auch z. B. schnelle und günstige Essenslieferungen (Uber Eats) und neue Lösungen in der Fracht-Buchung im Fokus stehen.

Der “Fund for Sustainable Mobility” von Uber wurde ebenfalls für die Entwicklung von Ideen für die “Mobilität von morgen” eingerichtet.

Im Jahr 2040 möchte Uber komplett emissionsfrei sein, was auch die Fortbewegungsmittel mit einschließt. Das Unternehmen sieht sich selbst in der Verantwortung, die Herausforderungen des Klimawandels “aggressiv” anzugehen. Dabei setzt sich Uber die folgenden Ziele:

In diesem Zusammenhang möchte man den eigenen Fahrer*innen helfen und diese beim Umstieg auf Elektro-fahrzeuge (bzw. generell umweltfreundlichere Autos) unterstützen. Aus diesem Grund geht man auch strategische Partnerschaften mit Anbietern von Schnellladelösungen ein.

Zudem möchte Uber weltweit die Alternativen (dazu gehören auch öffentliche Verkehrsmittel, die zum Teil in der Uber App integriert sind) zum privaten Auto verbessern, damit dieses nicht mehr benötigt wird. In über 1.500 Städten bietet der Konzern inzwischen auch Uber Green an. Der Konsument kann dann separat auswählen, dass seine Uber Fahrt mit einem Elektro- oder Hybridfahrzeug stattfinden soll. In mehr als 100 Städten kann man in der App auch auf Elektroroller und E-Bikes zugreifen.

Das grundlegende Geschäftsmodell von Uber sollte vielen bereits grob bekannt sein. Uber hat ein riesiges Netzwerk aufgebaut, dass Dinge und Menschen verbindet und von A nach B bringt. Dabei kennt man vor allem das klassische “Uber Ride” Konzept, bei dem Uber Kund*innen (wollen von A nach B gelangen) mit entsprechenden Fahrer*innen verbindet, die diesen Job dann (nicht-kommerziell) übernehmen. Die meisten Uber Fahrer*innen sind dabei nebenberuflich tätig. Inzwischen hat Uber auch die Funktion integriert, Fahrgäste an ÖPNV weiterzuleiten, um für “umfängliche Mobilität zu sorgen”. Mittlerweile dringt Uber auch in Segmente wie Essenslieferungen und kommerzielle Logistik vor.

Als kleines Beispiel aus dem Alltag: Erst letztes Wochenende hatten wir (das gesamte Wir-Lieben-Aktien-Team) unser Team-Meeting in Frankfurt am Main. Dort gibt es, wie inzwischen in vielen Städten, E-Scooter für bessere Mobilität in der Innenstadt. Einer der Anbieter dort war Lime, der für diese Scooter ein Joint Venture mit Uber betreibt. Auf jedem der Roller steht Uber X Lime. Eine Fahrt kostet 20ct / Minute. Ein anderer Anbieter war übrigens Tier. Hier hat die Softbank investiert. In Abbildung 12 sind zwei Tier-Roller zu sehen. Von den Lime-Rollern haben wir leider keine Bilder gemacht.

Die derzeit wichtigste und bekannteste Geschäftssparte von Uber ist die Mobilitätssparte. Damit ist vor allem UberPop gemeint. UberPop bietet Kund*innen über eine App die Fahrdienstleistungen unabhängiger Fahrer*innen an, auch Ridesharing genannt. Fahrgäste bezahlen über die Uber App und die Fahrer*innen erhalten ca. 75 % des Geldes. Den Rest bekommt Uber als “Vermittlungsprovision“.

Grundsätzlich kann jede*r mit einem straßentauglichen Fahrzeug für Uber fahren. Meistens handelt es sich bei diesen um normale Autos, Minibusse oder Taxis (siehe Abb. 16). In ärmeren Ländern aber auch oft um (für die dortigen Straßen besser geeignete) Motorräder oder Rikschas (siehe Abb. 15).

Die Fahrer*innen sind nicht bei Uber angestellt und werden wie Freelancer gesehen. Das ist auch der Grund, warum Uber um so vieles günstiger ist. Wer mal in Deutschland in letzter Zeit Uber gefahren ist (in Städten wie Köln, München oder Frankfurt), dem wird aber aufgefallen sein, dass die Fahrten in der App fast genauso teuer sind wie herkömmliche Taxifahrten. Das liegt daran, dass Uber in Deutschland nicht wie eigentlich gedacht (über das “Freelance-Modell”) operieren darf, sondern 2015 gerichtlich dazu verpflichtet wurde über kommerzielle Taxiunternehmen zu arbeiten. Wer also in Deutschland Uber fährt, der fährt (im Moment) normal Taxi, aber eben unter dem Namen Uber (siehe Abb. 16).

Uber bietet aber auch selbstständiges Fahren an. Zum Beispiel wie oben bereits geschrieben über E-Scooter oder E-Bikes (siehe Abb. 13).

Uber agiert unter ebendiesem Namen vor allem in Nord- und Südamerika und Europa. Wer schonmal in Asien oder dem Mittleren Osten war, dem sind andere Anbieter aufgefallen. Bei einigen hält Uber Anteile oder ist über Joint Ventures beteiligt. Diese sind:

Mühelos essen, jeden Tag, für jeden.

Uber, über die Mission von Uber Eats (übersetzt)

Über das seit 2015 aktive Unternehmen “Uber Eats” macht Uber bekannten Marken wie Delivery Hero und Lieferando Konkurrenz. Über eine App kann die Kundschaft bei ausgewählten Restaurants Essen bestellen und dann entweder selbst abholen oder von ein*er (als Freelancer tätigen) Uber Fahrer*in liefern lassen.

Dadurch bindet Uber auch Fahrer*innen ein, die für das normale Uber Rides Programm nicht in Frage kommen (z. B. die nur ein Fahrrad besitzen). Außerdem können Uber Rides Fahrer*innen so Zeit überbrücken, in denen wenig Nachfrage nach Personenbeförderung herrscht. Restaurants bekommen über Uber Eats die Möglichkeit schnell und ohne Aufwand einen Lieferdienst anzubieten. Auch hier verdient Uber an einem kleinen Teil der Lieferungskosten mit, die von der Kundschaft übernommen wird.

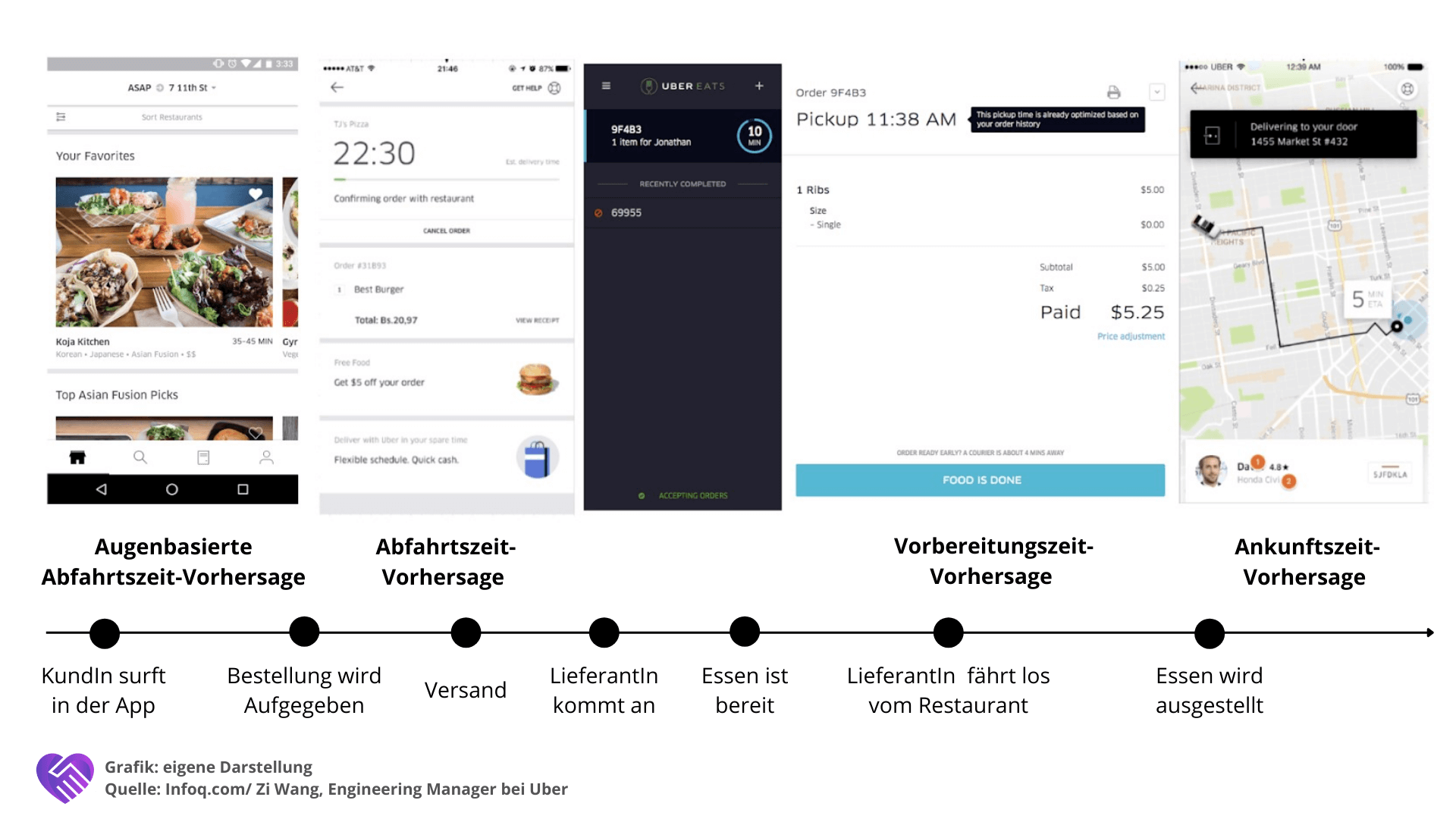

Interessant ist auch die Effektivität und Masse an Daten, die in dieser App stecken, auch wenn diese im ersten Moment so simpel wirkt. Dabei ist die Uber Eats App eine hochmoderne Software, angeschlossen an künstliche Intelligenz und Machine Learning. Das Ziel ist es, Zeiten für jeden Arbeitsschritt der Lieferung so kurz und effektiv wie möglich zu gestalten (siehe Abb. 17). Diese Masse an Technologie verschafft Uber einen gewissen Burggraben. Denn wie wir wissen, sind Daten im 21. Jahrhundert Macht.

Letztes Jahr hat Uber dann noch das Startup “Postmates” aufgekauft, um die Lieferungssparte weiter auszubauen. Postmates verknüpft das Konzept von Uber Eats mit in Deutschland bekannten Startups wie “Gorillas”. Kund*innen können nicht nur Essen bestellen, sondern auch komplette Einkäufe über eine App zusammenstellen und an jeden verfügbaren Ort von einem Postmate bringen lassen.

Für Uber ist die heutige Logistikbranche extrem ineffizient. Für Händler*innen/Unternehmen dauert es teilweise Stunden oder Tage, Transporter für die eigene Fracht zu finden. Die Kommunikation und Preisverhandlungen finden über Telefon oder sogar das Fax statt. Wie wir bereits wissen liegt Ubers Macht darin, Prozesse über ihre Software effizienter zu gestalten und so Zeit zu sparen. Diesen Einfluss will Uber auch auf die Logistikbranche anwenden, um diese damit zu disruptieren. Bei Uber Freight geht es also um Frachtvermittlung.

Uber hat dafür eine eigene App entwickelt, die fast wie Uber Rides funktioniert (was das Grundkonzept angeht). Über wenige Klicks können Kund*innen angeben, was sie für eine Fracht haben und wohin diese bis zu welchem Zeitpunkt transportiert werden soll.

Ein wichtiger Faktor für Effizienzsteigerung in der Logistik, ist für Uber außerdem das autonome Fahren, das man auf Lastwägen anwenden möchte. 2018 gab es hierfür die ersten Tests. Dazu aber mehr im Abschnitt “Advanced Technologies”.

Die Technologie und die Plattform von Uber sind zwar ein klarer Vorteil, aber was Uber wirklich auszeichnet, ist ihre kreative Denkweise, ihr tiefes Verständnis für unsere geschäftlichen Anforderungen und ihr Fokus auf operative Exzellenz.

Andy Butler, Associate Director, North America Transportation Purchases, Procter & Gamble (übersetzt)

Vor allem der Bereich autonomes Fahren wurde bis 2021 über diese Sparte vorangetrieben. Uber war dabei auch einer der ersten, die (seit 2015) auf dem Gebiet geforscht haben.

2020 beschloss man, den Bereich an das auf autonomes Fahren spezialisierte US-Start-up Aurora zu verkaufen. Im Januar 2021 wurde der Kauf abgeschlossen und Uber bekam Anteile im Wert von 400 Mio. USD an Aurora. Außerdem will Aurora die Gegebenheiten von Ubers Software bei der Erforschung weiterer autonomer Technologien berücksichtigen, so dass Uber diese schnellstmöglich integrieren kann.

Interessant ist zunächst, dass die ursprünglichen Gründer nicht mehr selbst im Unternehmen aktiv sind. Travis Kalanick, der von 2010 bis 2017 die Position als CEO einnahm, verkaufte zudem auch immer wieder seine eigenen Aktien. Eindeutige Informationen darüber, ob er noch kleine Anteile hält, sind nicht zu finden.

Der aktuelle CEO ist Dara Khosrowshahi, welcher ursprünglich aus dem Iran kommt. Der 52-Jährige musste schon früh (mit 9 Jahren) aus seiner Heimat fliehen und wuchs anschließend in New York auf. An der Brown University machte er seinen Bachelorabschluss in Ingenieurwissenschaften.

Vor seiner Tätigkeit für Uber war Khosrowshahi der CEO von der Expedia Group, einem der größten Online-Reisebüros der Welt. Bei dem Konzern war er maßgeblich an einigen Akquisitionen und somit an der Expansion beteiligt. Auf der Website Glassdoor (dort kann man Mitarbeiter*innen bewerten) erlangte er den Status als CEO mit den besten Bewertungen.

Der heutige CEO von Uber ist aber nicht nur im Bereich des Ingenieurwesens gebildet, sondern nahm auch für einige Zeit den Posten als CFO, also Verantwortlicher für die Finanzen, bei IAC Travel (kurzzeitige Tochter von Expedia) an. Diese Expertise stammt aus seiner Vergangenheit, als er zunächst als Analyst und später als Vorstandsvorsitzender bei der Boutique-Investmentbank Allen & Company aktiv war.

Auch heute ist der CEO noch ein Vorstandsmitglied bei Expedia und wahrscheinlich aufgrund seiner Erfahrungen aus der Kindheit, auch in Bezug auf die Flüchtlingskrise, sehr engagiert.

Vorab: Im vierten Quartal in 2020 änderte Uber eine Bilanzierungsrichtlinie, welche die Darstellung der Umsatzerlöse und Umsatzkosten betrifft. Anstatt bestimmte Zahlungen an Fahrer*innen als Umsatzkosten zu erfassen, werden diese seitdem als Umsatzminderung verbucht. Um eine Vergleichbarkeit zu gewährleisten, wurden die Daten der Vorjahre nachträglich angepasst.

Seit 2016 entwickelte sich der Umsatz von Uber mit einem jährlichen Wachstum in Höhe von 35,16 % sehr positiv. Diese Steigerung ist besonders in Anbetracht des Einbruchs im vergangenen Geschäftsjahr durchaus bemerkenswert, denn im Zuge der Corona-Pandemie wurde ein Rückgang um 14,32 % verzeichnet und 11,10 Mrd. USD erwirtschaftet.

Im Vergleich zu 2019 sind die Erlöse von Ubers eigentlichem Kernsegment, der Personenbeförderung, sogar um 43,13 % geschrumpft.

Während das Mobilitätsgeschäft unter den Einschränkungen zu leiden hatte, konnte das unternehmenseigene Delivery-Geschäft massiv profitieren. Durch das enorme Wachstum dieses Segments von 178,66 % in 2020 konnte die Abnahme des Gesamtumsatzes gemildert werden. Weiterhin trug das Freight-Geschäft mit Frachtvermittlungen für Verlader- und Transportunternehmen dazu bei, die Auswirkungen der Krise abzufedern. In diesem Segment konnte ein Wachstum in Höhe von 38,30 % verzeichnet werden.

Inzwischen hat sich das Mobilitätsgeschäft deutlich von den Tiefs erholt, wenngleich die Umsätze noch unter dem Vorkrisenniveau liegen. Gleichzeitig wächst das Delivery-Geschäft scheinbar unaufhaltsam weiter. Im zweiten Quartal des laufenden Geschäftsjahres konnte Uber auf Unternehmensebene mit 3,93 Mrd. USD bereits einen neuen Umsatzrekord erzielen.

Für die kommenden Jahre wird keine Abschwächung des Wachstums erwartet. Bis 2023 sollen die Umsatzerlöse um 37,28 % pro Jahr wachsen und sich auf 28,82 Mrd. USD belaufen.

Uber bietet seine Dienstleitungen in über 10.000 Städten aus 71 Ländern an. Derzeitiger Fokus der Geschäftstätigkeit liegt dabei eindeutig in Nordamerika. Im letzten Geschäftsjahr wurden 59,35 % der Erlöse in den USA und Kanada erwirtschaftet. Mit einem Umsatzanteil in Höhe von 18,73 % ist der Wirtschaftsraum EMEA der zweitwichtigste Markt des Unternehmens. Dazu gehören neben Europa, der Mittlere Osten sowie Afrika. Sowohl Lateinamerika als auch der Raum Asien-Pazifik trugen bisher knapp über 10 % zu den Erlösen von Uber bei. Selbstverständlich plant das Management in der Zukunft weiter zu expandieren.

Wie in Abbildung 24 und 25 erkennbar, ist Uber entweder mit eigenem operativen Geschäft oder durch Minderheitsbeteiligungen in weiten Teilen der Welt bereits vertreten. Im Bereich Delivery besteht verglichen mit Mobility jedoch weiterhin Nachholbedarf.

Im vergangenen Geschäftsjahr verbuchte Uber die Erlöse in den vier verschiedenen Segmenten, die wir beim Geschäftsmodell erläutert haben. Mit einem Umsatzanteil von 54,66 % war Mobility der wichtigste Geschäftsbereich des Unternehmens. Wie bereits erwähnt, hatte dieses Segment aufgrund der Corona-Pandemie mit starken Einbußen zu kämpfen, weshalb die Bedeutung im Vergleich zu den Vorjahren drastisch abgenommen hat. Zum Vergleich: In 2019 erwirtschaftete Uber noch über 80 % der Erlöse mit Mobilitätsdienstleistungen.

Deutlich an Bedeutung gewonnen hat hingegen das Delivery-Geschäft. Nachdem der Anteil in 2019 noch bei 10,78 % lag, konnte im vergangenen Geschäftsjahr ein Anstieg auf 35,05 % der Erlöse erreicht werden.

Im ersten und zweiten Quartal diesen Jahres erwirtschaftete Uber sogar fast die Hälfte der Umsätze in diesem Segment, wodurch Mobility zumindest vorübergehend als wichtigster Geschäftsbereich des Unternehmens abgelöst wurde.

Mit Freight besitzt Uber ein drittes Standbein. Trotz der Krise konnte das Frachtvermittlungsgeschäft ausgebaut und seit 2018 der Umsatzanteil auf 9,10 % verdreifacht werden.

Das letzte und umsatzschwächste Segment ATG and Other Technology Programs, welches Uber inzwischen an Aurora Innovation verkauft hat, beschäftigt sich mit der Kommerzialisierung autonomer Fahrzeuge und trug im letzten Jahr 100 Mio. USD und somit 0,90 % zu den Erlösen von Uber bei.

In 2020 erwirtschaftete Uber außerdem Umsätze in Höhe von 35 Mio. USD, die sich keinem Segment zuordnen lassen.

In Abhängigkeit vom weiteren Verlauf der Corona-Pandemie ist beim Mobilitätsgeschäft mit zunehmender Erholung zu rechnen. In den kommenden Jahren wird es vermutlich wieder zum wichtigsten Segment des Unternehmens werden.

Das EBIT von Uber war im betrachteten Zeitraum stets negativ und entwickelte sich recht unbeständig. Auffällig hierbei ist das Jahr 2019 mit einem operativen Ergebnis von -8,59 Mrd. USD, welches hauptsächlich durch überproportionale Aufwendungen für Forschung und Entwicklung sowie Vertrieb und Marketing zustande gekommen ist. Im vergangenen Jahr hat Uber in Folge der Corona-Pandemie die operativen Ausgaben drastisch zurückgeschraubt, weshalb sich der Verlust in Grenzen hielt.

Der Konzerngewinn schwankte zwischen 2016 und 2020 aufgrund nicht-operativer Aufwendungen und Erträge deutlich stärker als das EBIT. Interessant ist, dass Uber in 2018 sogar einen Konzerngewinn in Höhe von 997 Mio. USD verzeichnen konnte. Dieser entstammte jedoch nicht dem operativen Geschäft, sondern resultierte hauptsächlich aus einer einmaligen Veräußerung der Geschäfte in Südostasien sowie Russland und ist somit nicht als nachhaltig anzusehen.

Der Großteil der Verluste in den vergangenen Jahren entstammt dem Delivery-Segment. Während das bereinigte EBITDA dieses Geschäftsbereichs noch deutlich negativ ist, schreibt Uber mit Mobility anhand dieser Kennzahl bereits schwarze Zahlen.

Bisher war Uber nicht in der Lage, dauerhaft und organisch echte Gewinne zu erwirtschaften. Für die nächsten Jahre werden jedoch zunächst rückläufige Verluste erwartet und ab 2023 soll das Unternehmen Profitabilität erreichen. Das prognostizierte EBIT liegt bei 1,23 Mrd. USD.

Der unstetigen Entwicklung von EBIT und Konzerngewinn entsprechend, waren auch die jeweiligen Margen in der Vergangenheit von Volatilität geprägt. Unter starken Schwankungen konnte jedoch insbesondere eine Verbesserung der EBIT-Marge erzielt werden: Während in 2016 noch mehr als 90 % des Umsatzes als operativer Verlust anfiel, waren es im vergangenen Geschäftsjahr nur noch 43,66 %.

Da die Analyst*innen in den kommenden Jahren von einer positiven Entwicklung der Ergebnisse von Uber ausgehen, kann auch eine Verbesserung der Margen erwartet werden. Die prognostizierte operative Marge für 2023 beläuft sich bereits auf 4,27 %.

Sämtliche Margen der Unternehmen im folgenden Konkurrenzvergleich sind zwar negativ, jedoch schneidet Uber besonders mit einer Bruttomarge von 53,73 % im letzten Geschäftsjahr sehr gut ab.

Uber ist ein vergleichsweise junges und schnell wachsendes Unternehmen, welches noch nicht in der Lage ist, aus dem operativen Geschäft nachhaltig Gewinne abzuschöpfen. Dementsprechend erhalten die Anteilseigner*innen keine Dividenden und auch zukünftige Erträge sollen in die weitere Expansion investiert werden.

Die Aktien von Uber sind seit Mai 2019 börsennotiert. Daher kann eine längerfristige Betrachtung der historischen Bewertung nicht erfolgen.

Zum Ende des Geschäftsjahres 2019 wurde Uber mit dem 3,94-fachen Umsatz bewertet. Da die Erlöse in 2020 rückläufig waren, Ubers Marktkapitalisierung jedoch gestiegen ist, wuchs das Kurs-Umsatz-Verhältnis in 2020 auf 8,51 an. Bezogen auf die letzten vier Quartale liegt das aktuelle KUV von Uber bei 5,88. In Folge der Erwartung, dass die Erlöse in Zukunft wieder stark wachsen werden, nehmen auch die erwarteten KUVs ab.

Uber war bisher nicht in der Lage, nachhaltig Gewinne zu erwirtschaften. Dementsprechend lag das Kurs-Gewinn-Verhältnis bisher stets im negativen Bereich. Anhand des prognostizierten Gewinns in 2023 liegt das erwartete KGV bei 74,76.

Das Verhältnis von Ubers Marktkapitalisierung zum Buchwert entwickelte sich analog zum Kurs-Umsatz-Verhältnis. In 2020 wurde im Vergleich zu 2019 ein starker Anstieg des Multiples auf 7,31 verzeichnet. Aufgrund der Korrektur in den vergangenen Wochen liegt das derzeitige KBV von Uber nur noch bei 5,31. Auch in Bezug auf die kommenden Jahre ist mit rückgängigen Werten zu rechnen.

Bei der Bewertung von Uber beginnen wir wie immer mit der Herleitung des Abzinsungsfaktors (WACC). Uber ist ein Technologieunternehmen, welches noch unprofitabel wirtschaftet und mehr oder weniger auf Investorengelder angewiesen ist. Der WACC ergibt sich daher aus drei Komponenten. Zum einen den von uns bestimmten Branchen-WACC von 8,0 % sowie einem Sicherheitszuschlag aufgrund des nicht profitablen Geschäftsmodells von 1,0 %. Dieser Zwischenwert von 9,0 % wird um 0,5 % ergänzt, da die Eigenkapitalquote relativ gering ist und nur rund 36,89 % beträgt.

Der Abzinsungssatz für beide Szenarien beträgt somit 9,5 %. Dies stellt eher die obere Spanne des Abzinsungssatzes für Uber dar. Ein geringerer Abzinsungssatz wäre unserer Meinung nach ebenfalls vertretbar (z.B. 8,5 % oder 9 %).

Im optimistischen Szenario sehen wir beim derzeitigen Kurs eine Unterbewertung von rund -28 %. Der faire Wert würde hier 55,50 USD betragen. Dies beruht auf der Annahme, dass Uber bis 2025 mit mindestens 20 % pro Jahr wächst, wobei die Jahre 2021 und 2022 ein deutlich stärkeres Wachstum verzeichnen. Danach gehen wir von einem Wachstum von rund 10 % aus welches dann bis auf 5 % pro Jahr abflacht.

Zusätzlich gehen wir davon aus, dass Uber ab 2023 profitabel arbeitet und im Laufe der Zeit eine EBT-Marge zwischen 15 und 18 % realisieren kann.

Als letzte nennenswerte Komponente gehen wir davon aus, dass sich die Anzahl der Aktien um rund 10 % erhöhen wird. Dies wird für Uber ggfs. notwendig sein um die unprofitablen Jahre zu überbrücken.

Im pessimistischen Szenario kommen wir auf eine Überbewertung von 79 %.

Hier sind die Annahmen allgemein deutlich schwächer angesetzt. Dies betrifft sowohl das Umsatzwachstum, aber auch die EBT-Marge welche nur bei 12 % liegt. Jedoch sehen wir das maximale Potenzial der EBT-Marge in der sog. ewigen Rente bei 16 %.

Unsere beiden Bewertungen inklusive den Annahmen findest du hier.

Uber ist eindeutig ein Fast Grower. In 2020 ist der Umsatz durch den Einfluss der Corona-Pandemie zwar recht stark eingebrochen, jedoch wurden im zweiten Quartal diesen Jahres bereits neue Rekordwerte erzielt. Weiterhin sprechen die erwarteten Wachstumsraten für diese Einordnung.

Im Wir Lieben Aktien-Rating für Fast Grower erreicht Uber 5 von 10 Punkten. Neben der Eigenkapitalquote und der Verschuldung, die außerhalb der Anforderungen liegen, führt hauptsächlich die nicht vorhandene Profitabilität zum Punktverlust.

Ubers Geschäftstätigkeit erstreckt sich über die erläuterten Segmente. Mit einem gemeinsamen Umsatzanteil von mehr als 90 % im vergangenen Geschäftsjahr waren Mobility und Delivery mit Abstand am wichtigsten für das Unternehmen. Der Bereich Freight ist für Uber bisher von geringer Bedeutung. Daher werden nachfolgend lediglich die beiden Kernbereiche des Unternehmens betrachtet.

Die Branche für Mobilitätsdienstleistungen lässt sich grundsätzlich in drei Überkategorien einteilen:

Bisher deckt Uber mit eigenen operativen Geschäftseinheiten oder Minderheitsbeteiligungen die ersten beiden Bereiche ab.

Laut einer Prognose von PwC stehen der Mobility as a Service-Branche mehrere Jahre starken Wachstums bevor. Wie in Abbildung 35 ersichtlich, waren die USA in 2017 mit einem Volumen von 47 Mrd. USD der wichtigste Markt.

In den nächsten Jahren wird jedoch in Europa mit 25 % p. a. und vor allem in China mit 33 % p. a. ein stärkeres Wachstum erwartet. Der „Digital Auto Report 2018“ beziffert das kumulierte Marktvolumen dieser drei Regionen in 2030 auf ungefähr 1,36 Bio. USD.

Um das zukünftige Wachstum sicherzustellen, ist es für Unternehmen aus dem Mobilitäts-Segment daher essenziell, sich international zu positionieren.

Durch die Auswirkungen der Corona-Pandemie hat sich der Markt für Food-Delivery in den letzten Monaten sehr positiv entwickelt. Bereits im Mai 2020 haben sich die monatlichen Bestellungen in den Vereinigten Staaten im Vergleich zum Jahresbeginn ungefähr verdoppelt. Bis 2025 wird dem weltweiten Markt ein jährliches Wachstum in Höhe von 10 % prognostiziert.

Der Wettbewerb ist jedoch ziemlich intensiv und der Markt fragmentiert. Wie in der nebenstehenden Grafik ersichtlich, ist UberEats von den dargestellten Mitbewerbern in den zweitmeisten Ländern vertreten und erwirtschaftet nach dem chinesischen Anbieter Meituan den größten Umsatz und ist somit bisher gut positioniert.

Während die angegebenen Geschäftszahlen dem letzten abgeschlossenen Geschäftsjahr der Unternehmen entstammen, beziehen sich die Bewertungskennzahlen auf die letzten vier Quartale.

| Unternehmen | Uber Technologies | Lyft | DoorDash | Delivery Hero |

|---|---|---|---|---|

| WKN / ISIN | A2PPHG / US90353T007 | A2PE38 / US55087P1049 | A2QHEA / US25809K1051 | A2E4K4 / DE000A2E4K43 |

| Mitarbeiter*innen | 22.800 | 4.578 | 3.886 | 35.528 |

| Hauptsitz | San Francisco, USA | San Francisco, USA | San Francisco, USA | Berlin, Deutschland |

| Marktkapitalisierung | 75,28 Mrd. USD | 15,39 Mrd. USD | 62,39 Mrd. USD | 29,05 Mrd. EUR |

| Umsatz | 11,14 Mrd. USD | 2,36 Mrd. USD | 2,89 Mrd. USD | 2,47 Mrd. USD |

| Umsatzwachstum (letzten 5 Jahre) | 35,16 % p.a. | 62,00 % p.a. | 214,92 % p.a. (2018-2020) | 70,88 % p.a. |

| Erwartetes Umsatzwachstum (nächsten 3 Jahre) | 37,28 % p.a. | 32,64 % p.a. | 35,17 % p.a. | 67,38 % p.a. |

| Bruttomarge | 53,73 % | 38,78 % | 52,59 % | 19,99 % |

| EBIT | -4,86 Mrd. USD | -1,81 Mrd. USD | -0,44 Mrd. USD | -0,89 Mrd. USD |

| EBIT-Marge | -43,66 % | -76,47 % | -15,11 % | -36,17 % |

| KUV | 5,88 | 6,30 | 14,99 | 9,07 |

| KGV | -73,73 | -9,64 | -110,04 | -20,71 |

| KBV | 5,31 | 11,28 | 13,51 | 24,86 |

| Eigenkapitalquote | 38,99 % | 35,82 % | 73,98 % | 20,23 % |

| Nettoverschuldung | 0,73 Mrd. USD | -1,61 Mrd. USD | -4,49 Mrd. USD | 27,30 Mio. EUR |

| Wichtigste Region (Umsatzanteil) | 59,35 % USA & Kanada | 100 % USA & Kanada | 99,62 % USA & Kanada | 44,39 % Asien |

Im vorliegenden Konkurrenzvergleich hat Uber vergangenes Geschäftsjahr mit 53,73 % die höchste Bruttomarge erzielt. Da alle Unternehmen in 2020 Verluste erwirtschaftet haben, sind sämtliche KGVs im negativen Bereich. Auffällig ist jedoch, dass Uber gemessen am KUV und KBV am günstigsten bewertet ist. Positiv anzumerken ist außerdem, dass die Erlöse von Uber im Vergleich zu seinen US-amerikanischen Konkurrenten international sehr gut diversifiziert sind. Während sowohl Lyft, als auch DoorDash sich mit ihrer Geschäftstätigkeit fast ausschließlich auf Nordamerika fokussieren, haben Umsätze außerhalb Nordamerikas bei Uber bereits einen Anteil von mehr als 40 %.

Seit dem Corona-Tief haben sich Uber und Lyft ziemlich identisch entwickelt. Der Konkurrent DoorDash ist erst im Dezember 2020 an die Börse gekommen und Delivery Hero entwickelte sich im direkten Vergleich schlechter.

Uber hat das bestehende Geschäftsmodell in der Vergangenheit stetig erweitert. Während Konkurrenten wie Lyft und DoorDash sich bisher hauptsächlich auf ein Segment fokussierten, besitzt Uber mehrere Standbeine.

Die Dienstleistungen im Delivery-Segment gehen bspw. über die Lieferung von Essen hinaus. Durch die Zusammenarbeit mit Unternehmen wie Walmart oder H&M hat Uber das Angebot ergänzt und in Zukunft sind weitere Partnerschaften denkbar.

Auch in Technologien, die erst in der Zukunft relevant werden könnten, ist Uber involviert. Die Advanced Technologies Group (ATG), welche sich mit der Forschung an autonomen Fahrzeugen beschäftigt, wurde zwar an Aurora Innovation verkauft, jedoch hat Uber im Gegenzug 400 Mio. USD in das Unternehmen investiert und hält 25 % der Anteile. Im Rahmen eines Abkommens wurde außerdem vereinbart, dass man in Zukunft zusammenarbeiten möchte.

Im Dezember letzten Jahres hat Uber außerdem bekanntgegeben, dass das Helikopter-Taxi-Projekt namens Uber Elevate an Joby Aviation verkauft wird. Dieser Deal wurde zu ähnlichen Konditionen wie bei Aurora Innovation abgeschlossen:

Uber hält derzeit 4 % von Joby und die beiden Unternehmen haben vereinbart, ihre Dienstleistungen in die App des jeweils anderen zu integrieren. Auch wenn Uber somit keine eigenen Abteilungen mehr für die genannten Projekte besitzt, würde man bei Erfolg der Forschungsarbeiten trotzdem profitieren.

Wie bei Chance 1 erläutert, werden die Geschäftsbereiche von Uber stets ausgebaut und neue Segmente erschlossen. Neben Kooperationen, welche innovative Technologien wie Flugtaxis oder autonome Fahrzeuge betreffen, investiert Uber auch in andere Mobilitätsunternehmen aus der ganzen Welt. Prominente Beispiele hierfür sind DiDi, Lime, oder Yandex Taxi.

Wie im Kapital zur Branchenübersicht beschrieben, erstrecken sich die Dienstleistungen von Uber im Mobility-Segment bisher über die Mikromobilität sowie Fahrten mit mittlerer Distanz. Für den Ausbau der Geschäftstätigkeit in Hinblick auf Langstrecken ist besonders die Zusammenarbeit mit Joby bezüglich der Flugtaxis interessant. Außerdem erweitert das Unternehmen fortlaufend das Möglichkeiten im Delivery-Bereich.

Sollte es Uber auch zukünftig gelingen, das Angebot erfolgreich auszubauen und Marktanteile zu verteidigen, so ist denkbar, dass ein Großteil der Mobilitätsdienstleistungen der Zukunft über die Plattform von Uber abgewickelt werden.

Eintrittswahrscheinlichkeit: mittel

Auswirkung: mittel

Uber hat seit geraumer Zeit mit rechtlichen Angelegenheiten in mehreren Ländern zu kämpfen, welche u. a. die Rolle der Fahrer*innen betrifft. In einigen Ländern wurde es dem Unternehmen untersagt, das eigentliche Geschäftsmodell zu verfolgen, das die Fahrer*innen nicht als „echte“ Mitarbeiter*innen einstuft, sondern als „unabhängige Auftragnehmer*innen“. In Deutschland tritt Uber daher hauptsächlich als Vermittler für lizenzierte Mietwagenunternehmen auf.

Sollte Uber in großen Teilen der Welt verpflichtet werden, die Fahrer*innen als Mitarbeiter*innen zu klassifizieren, so würde das Geschäft schweren Schaden nehmen. Neben höheren Aufwendungen müssten auch Bilanzierungsrichtlinien angepasst werden, welche die Darstellung der Umsatzerlöse sowie Umsatzkosten betreffen.

Eintrittswahrscheinlichkeit: mittel

Auswirkung: hoch

In 2020 hat das Geschäft mit Lieferdiensten für Uber zunehmend an Bedeutung gewonnen. Wie zuvor erwähnt, ist der Wettbewerb in diesem Bereich sehr ausgeprägt. Im Gegensatz zu den Mobilitätsdienstleistungen in den USA, wo Uber unbestrittener Marktführer ist, betrug der Anteil des Unternehmens am Delivery-Markt im vergangenen Jahr lediglich 22 %.

Außer den bereits erwähnten Mitbewerbern stehen auch Restaurantketten wie Dominos, welche die Lieferung selbst übernehmen, in Konkurrenz zu Uber. Die Endkund*innen tendieren dazu, den günstigsten Lieferservice zu wählen.

Sollte es Uber nicht gelingen, nachhaltig eine führende Position in diesem Segment einzunehmen oder die Marktführerschaft im Mobility-Bereich aufrecht zu erhalten, würden sowohl das zukünftige Umsatzwachstum als auch die Margen des Unternehmens in Mitleidenschaft gezogen werden. In einem solchen Szenario müsste mit einem erheblichen Bewertungsabschlag gerechnet werden.

Ein großer Bestandteil von Ubers Burggraben liegt in der Marke, denn laut Interbrand beläuft sich der Wert auf 4,94 Mrd. USD. Kein anderer Konzern aus der Branche hat es bisher in die 100 wertvollsten Marken der Welt geschafft.

Die Beliebtheit der Dienstleitungen von Uber offenbart sich u. a. darin, dass das Unternehmen nach eigenen Angaben im Mobility-Segment in Nord- und Lateinamerika, Europa sowie Australien und Neuseeland mit einem Anteil von mehr als 65 % Marktführer ist.

Außerdem profitiert Uber von seinem riesigen Netzwerk, welches mehr als fünf Millionen Fahrer*innen in über 10.000 Städten umfasst und mit jeder Fahrt intelligenter wird.

Ein weiterer Vorteil von Uber, der zur Milderung des Umsatzrückgangs im letzten Geschäftsjahr beigetragen hat, liegt in den verschiedenen Geschäftsbereichen des Unternehmens. Während der Umsatz von Lyft, dem größten Konkurrenten in den USA, um 34,59 % eingebrochen ist, hatte Uber lediglich einen Rückgang von 14,32 % zu beklagen. Mit dem weiteren Ausbau der Segmente Delivery und Freight kann somit die bisherige Abhängigkeit von den Mobilitätsdienstleistungen verringert werden.

Insgesamt muss jedoch festgehalten werden, dass die Dienstleistungen von Uber grundsätzlich austauschbar sind. Das Unternehmen besitzt zwar starke Marken und ist in vielen Regionen Marktführer, dennoch ist es insbesondere im Delivery-Geschäft schwierig, ein Alleinstellungsmerkmal zu generieren. Für die Endkund*innen macht es keinen Unterschied, ob eine Bestellung durch Uber, DoorDash oder Grubhub geliefert wird.

Langfristig ist bei Uber ein neutraler bis aufwärtsgerichteter Trend aktiv. Da das IPO aber erst zwei Jahre zurückliegt, ist die Charthistorie nicht sehr lang und auch eine Darstellung mit einem Bild ist nicht sinnvoll.

Im Wochen-Chart sehen wir, dass der übergeordnete Trend zwar aufwärtsgerichtet ist, die Aktie aber dennoch seit geraumer Zeit korrigiert. Dies geschieht in einer Abwärtsstruktur, welche mit dem Überschreiten des Hochs bei 52,36 USD gebrochen wird. Schaut man nur auf die größere Richtung, so ist Uber allerdings in einem Aufwärtstrend, welcher nun “nur” korrigiert wird.

Der Tages-Chart zeigt einen klaren Abwärtstrend, der stetig mit neuen Tiefs bestätigt wird. Oberhalb des Hochs bei 44,94 USD kann eine Aufwärtsstruktur etabliert werden.

Solange der übergeordnete Trend aufwärtsgerichtet ist, sollte man die aktuelle Abwärtsbewegung nur als Korrektur werten. Diese ist derzeit auch noch als angemessen anzusehen und keinesfalls eine Gefährdung für den längerfristigen Aufwärtstrend.

Dennoch gelangen wir nun in eine sehr wichtige Unterstützungszone, die am besten nicht unterschritten wird. Sollte sich die Aktie hier kurzfristig stabilisieren und eine Trendumkehr im Tages-Chart gelingt, so kann man sich eventuell früh für die nächste Aufwärtstrendbewegung positionieren.

Uber ist ein schnell wachsendes Mobilitätsunternehmen mit großem Potenzial. Unter der Corona-Krise hatte das Geschäft zu leiden, jedoch konnte in den letzten Monaten eine deutliche Erholung erreicht und gemessen am Umsatz ein neues Rekordquartal erzielt werden. Bisher war das Unternehmen nicht in der Lage, durch das operative Geschäft Gewinne zu erwirtschaften, was sich ab 2023 ändern soll.

Uber ist nicht zuletzt wegen seines vergleichsweise diversifizierten Geschäftsmodells interessant. In der Vergangenheit lag der Fokus des Unternehmens zwar auf dem Mobility-Segment und Nordamerika, mit der weiteren Expansion und Entwicklung neuer Dienstleistungen sollte diese Abhängigkeit in den nächsten Jahren aber verringert werden können.

Die Risiken liegen insbesondere in rechtlichen Angelegenheiten, mit denen Uber bisher immer wieder zu kämpfen hatte. Zukünftig könnten dem Konzern darüber hinaus diverse Konkurrenten Schwierigkeiten bereiten und den Weg zur Profitabilität erschweren.

Eine mögliche Investition in Uber ist demnach als spekulativ einzuordnen. Sollte das Unternehmen erfolgreich sein, so eröffnet sich ein riesiger Markt, den das Management allein im Mobility-Segment zukünftig auf 5 Bio. USD pro Jahr beziffert.

Aus der charttechnischen Perspektive ergibt sich bei Uber die Gelegenheit, sich für einen langfristigen Aufwärtstrend in einer Korrekturphase zu positionieren. Dafür sollte allerdings mindestens eine kurzfristige Stabilisierung erfolgen, um unnötige Risiken zu minimieren.

Autoren dieser Analyse:

"Markets are never wrong, only opinions are."

- Jesse Livermore

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/

Neueste Depotkäufe

Neueste Depotkäufe Um die neuesten Depotkäufe zu sehen, musst du das entsprechende Paket gebucht haben und dich hier einloggen:

Neueste Artikel

Neueste Artikel 313€ pro Monat 71 % Rabatt

89€ pro Monat

Keine Kündigungsfrist – Jährliche Abrechnung