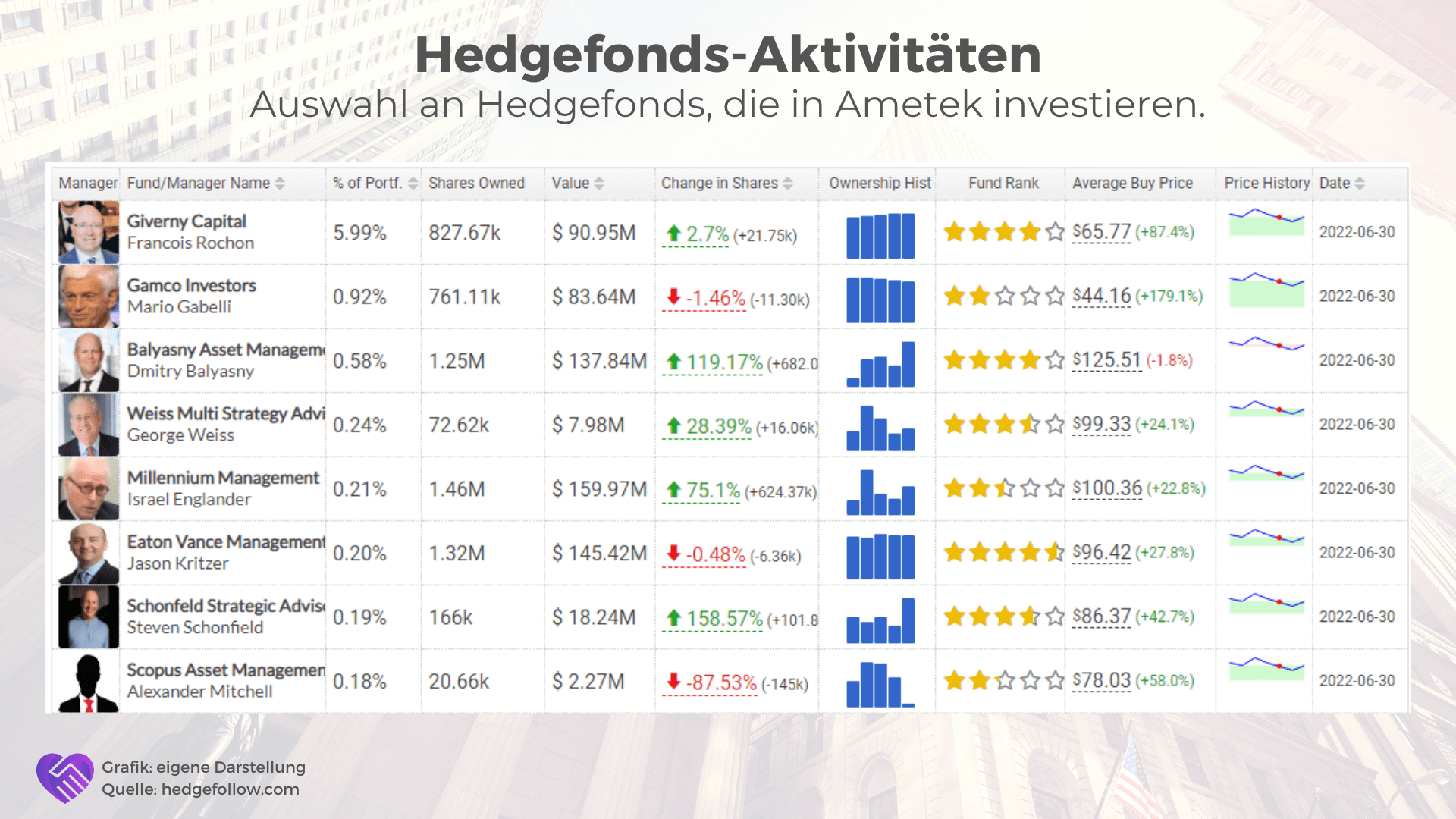

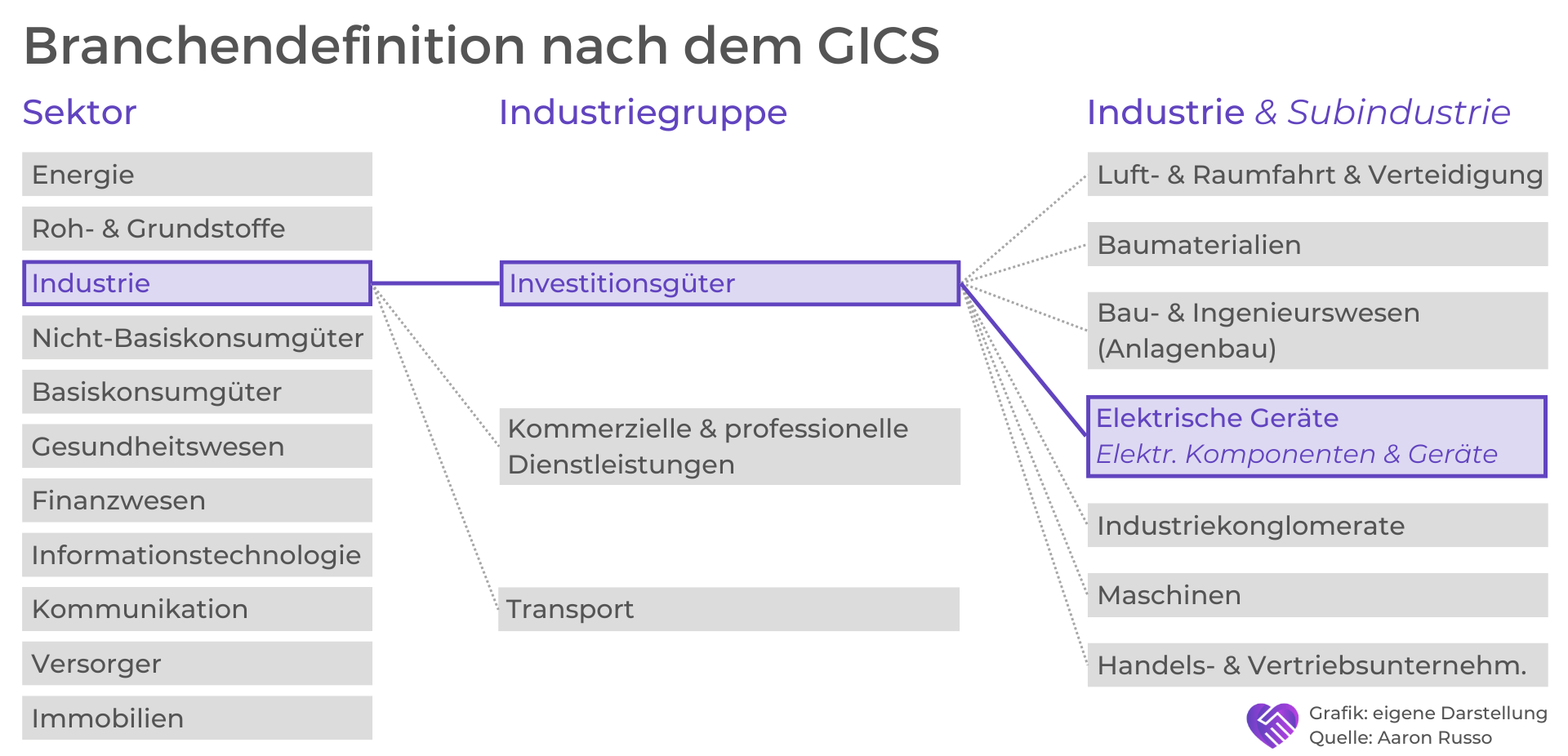

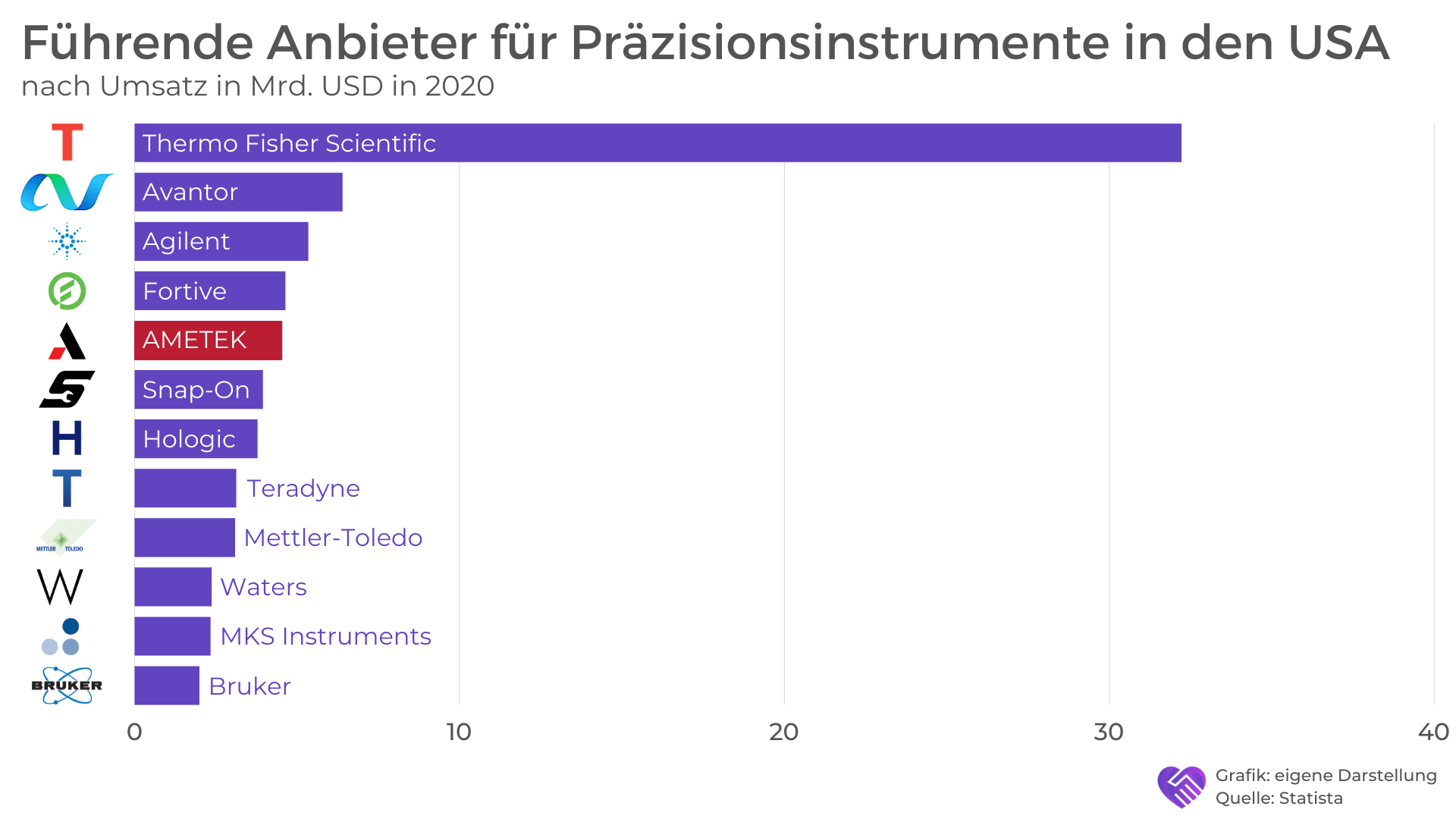

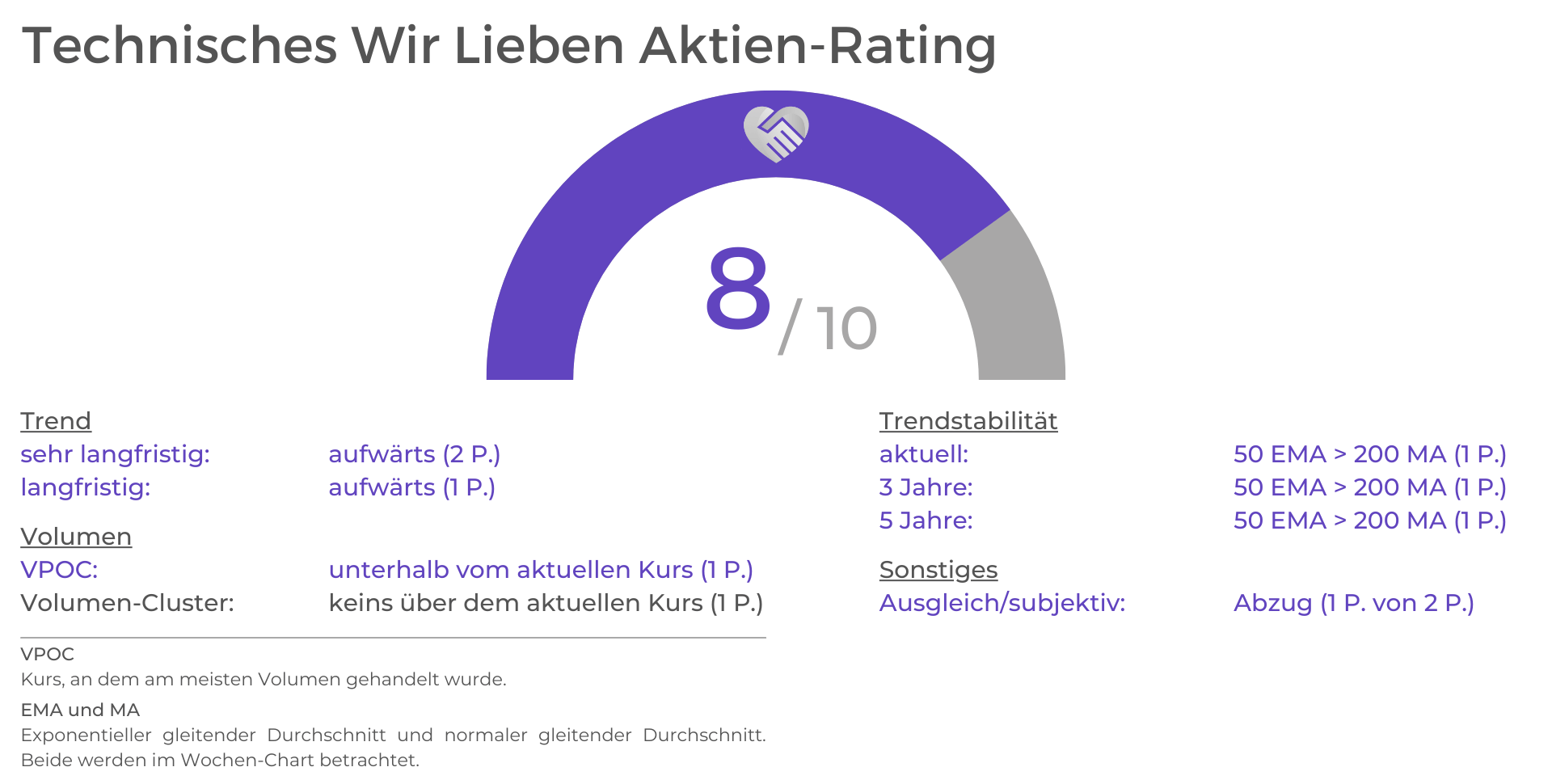

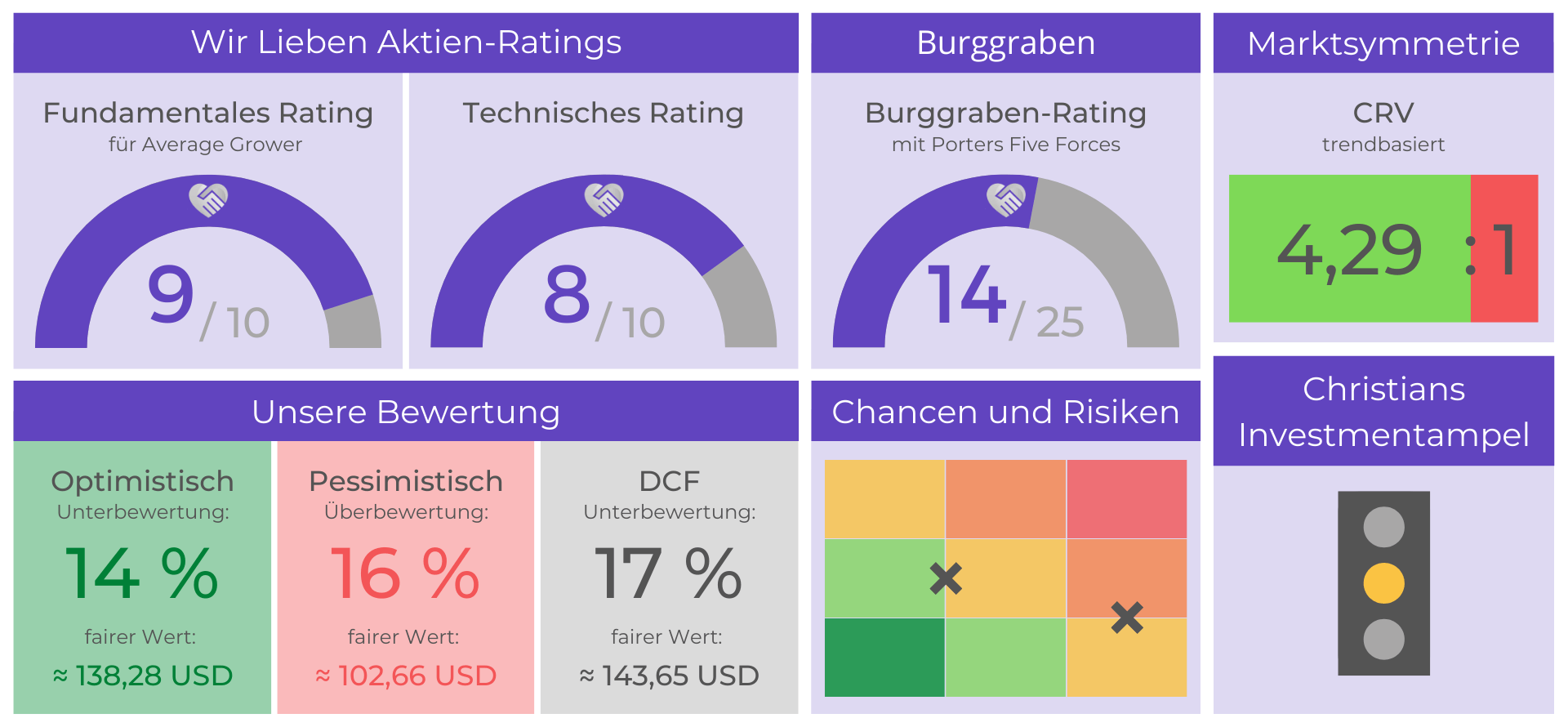

Bei der Aktie, die wir uns in dieser Analyse angeschaut haben, handelt es sich um einen Hersteller von Industrieprodukten aus den USA. Auf die Aktie sind wir gekommen, während wir die Transaktionen von Hedgefonds in den letzten Wochen gescreent haben.

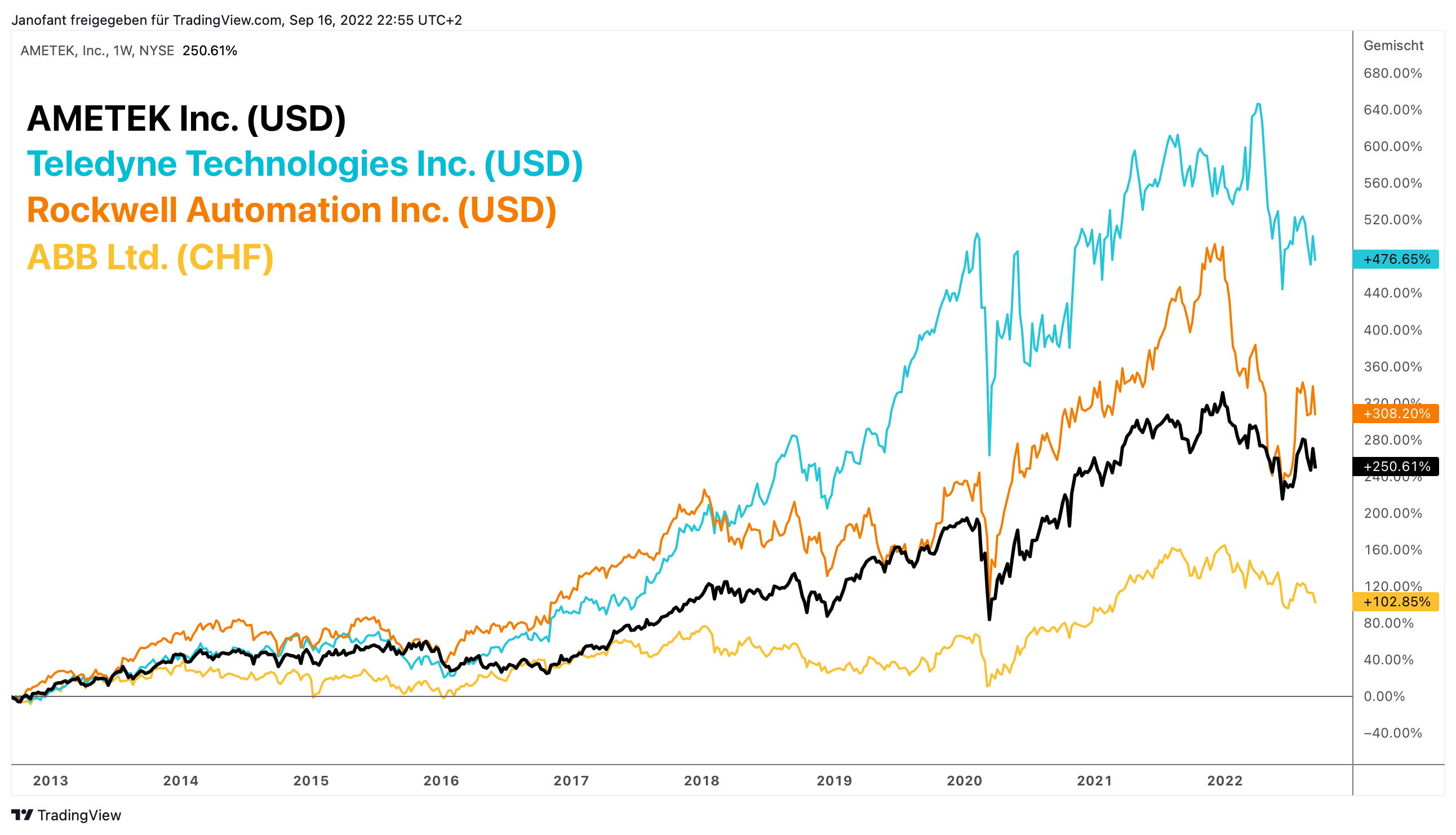

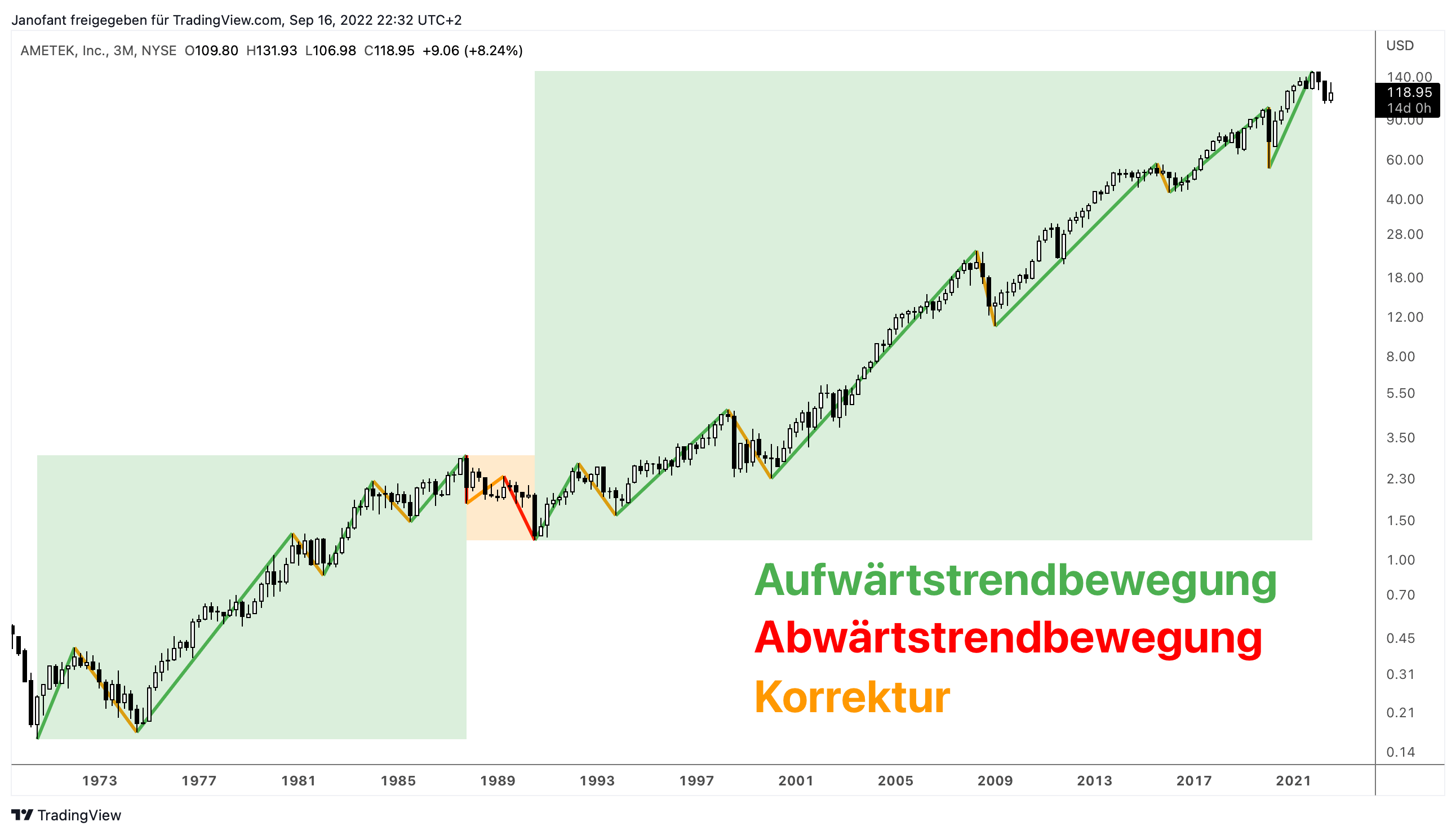

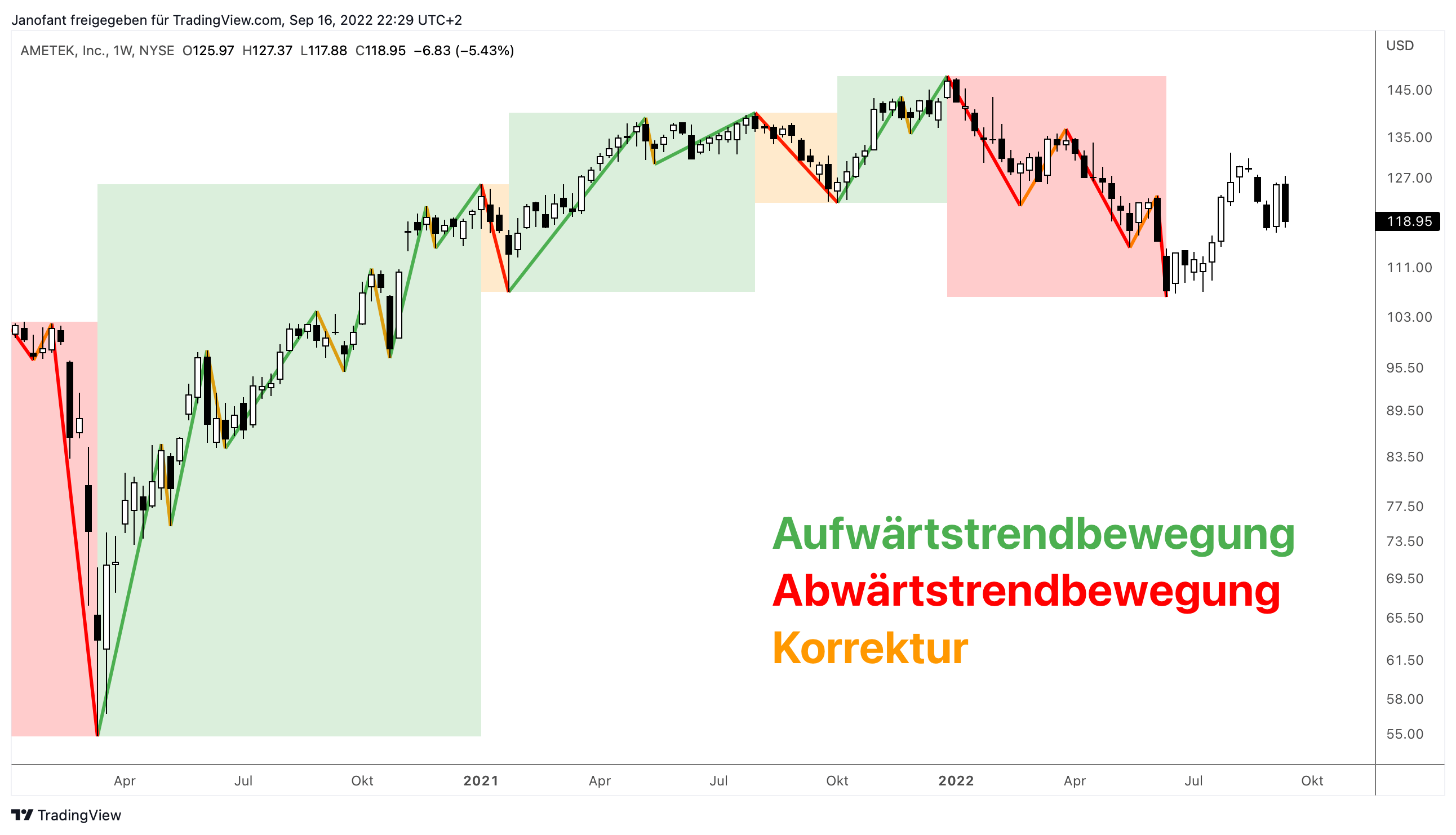

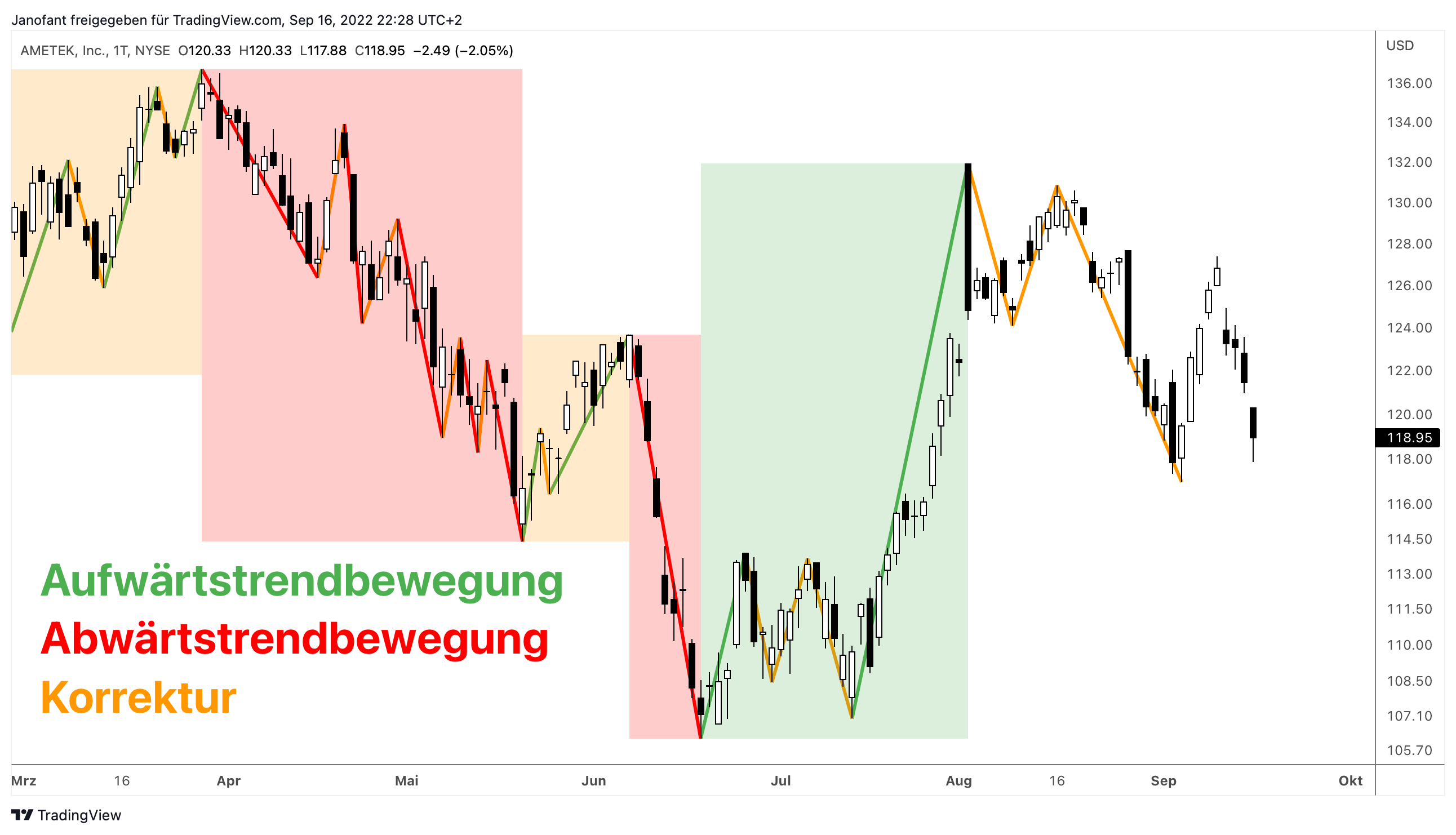

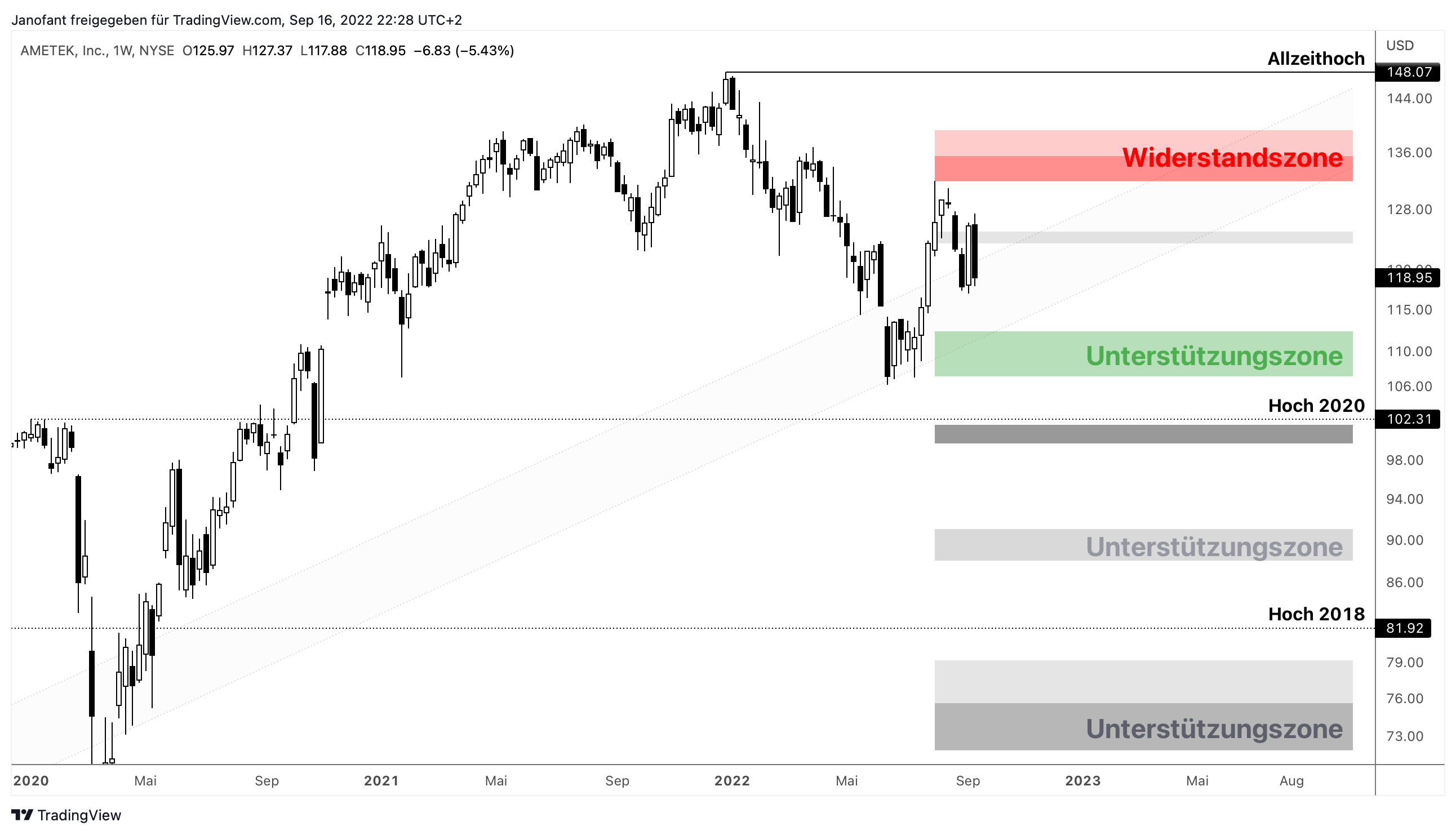

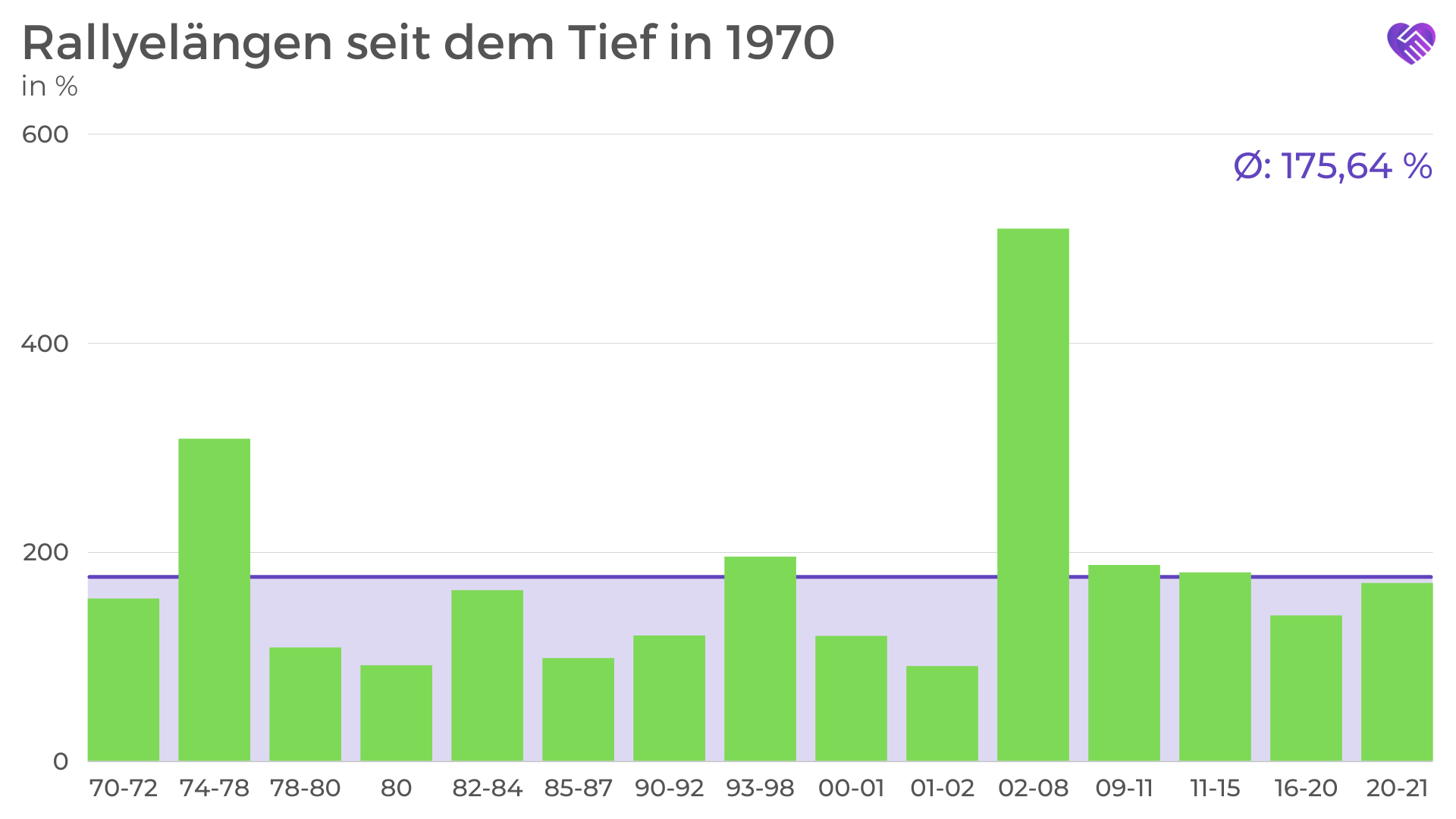

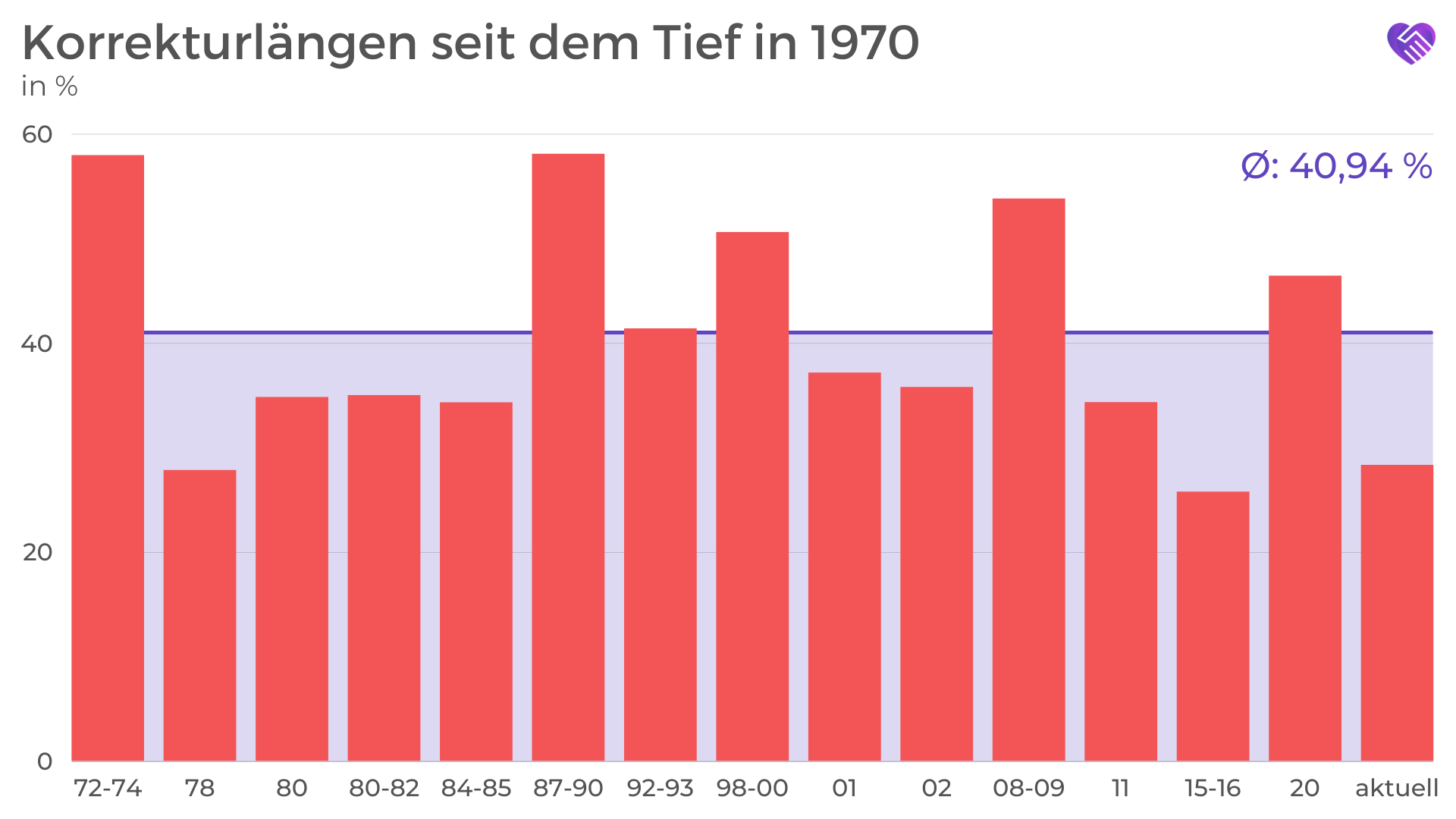

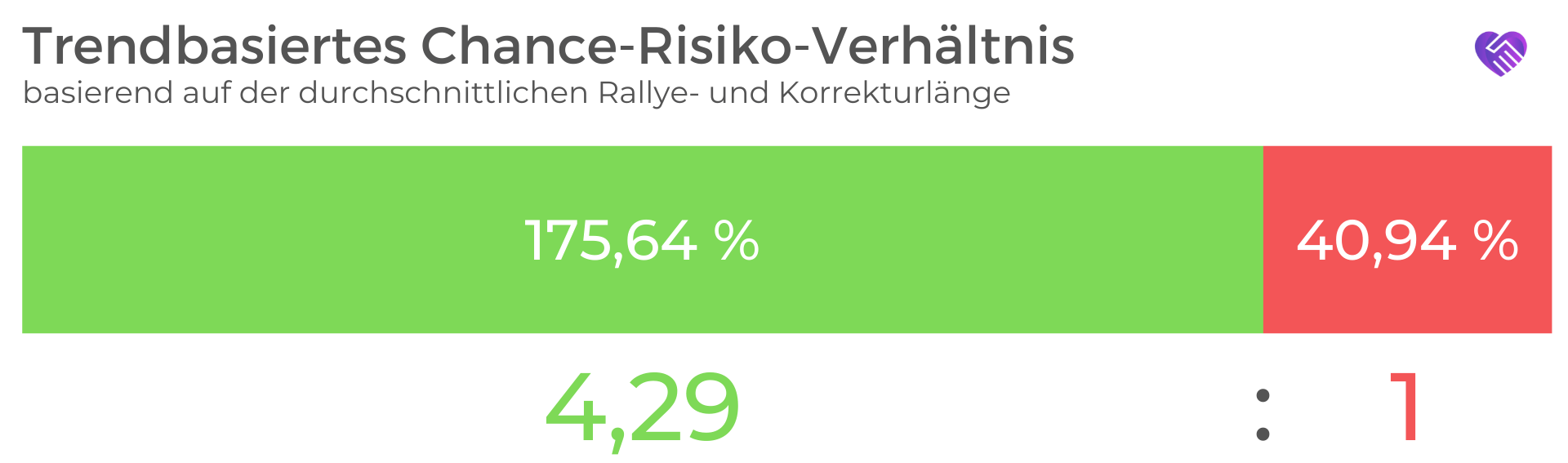

Mehrere Hedgefonds haben diese Aktie zuletzt gekauft. Dabei sind die Ziele von Hedgefonds oft anderer Natur als die von privaten langfristigen Investoren wie uns – trotzdem lohnt sich der ein oder andere Blick auf solche Aktien. Die Aktie ist zudem seit 1970 in einem sehr schönen, langfristigen Aufwärtstrend und korrigiert derzeit. Das erhöht die Chance für einen guten Einstieg mit einem attraktiven Chance-Risiko-Verhältnis.