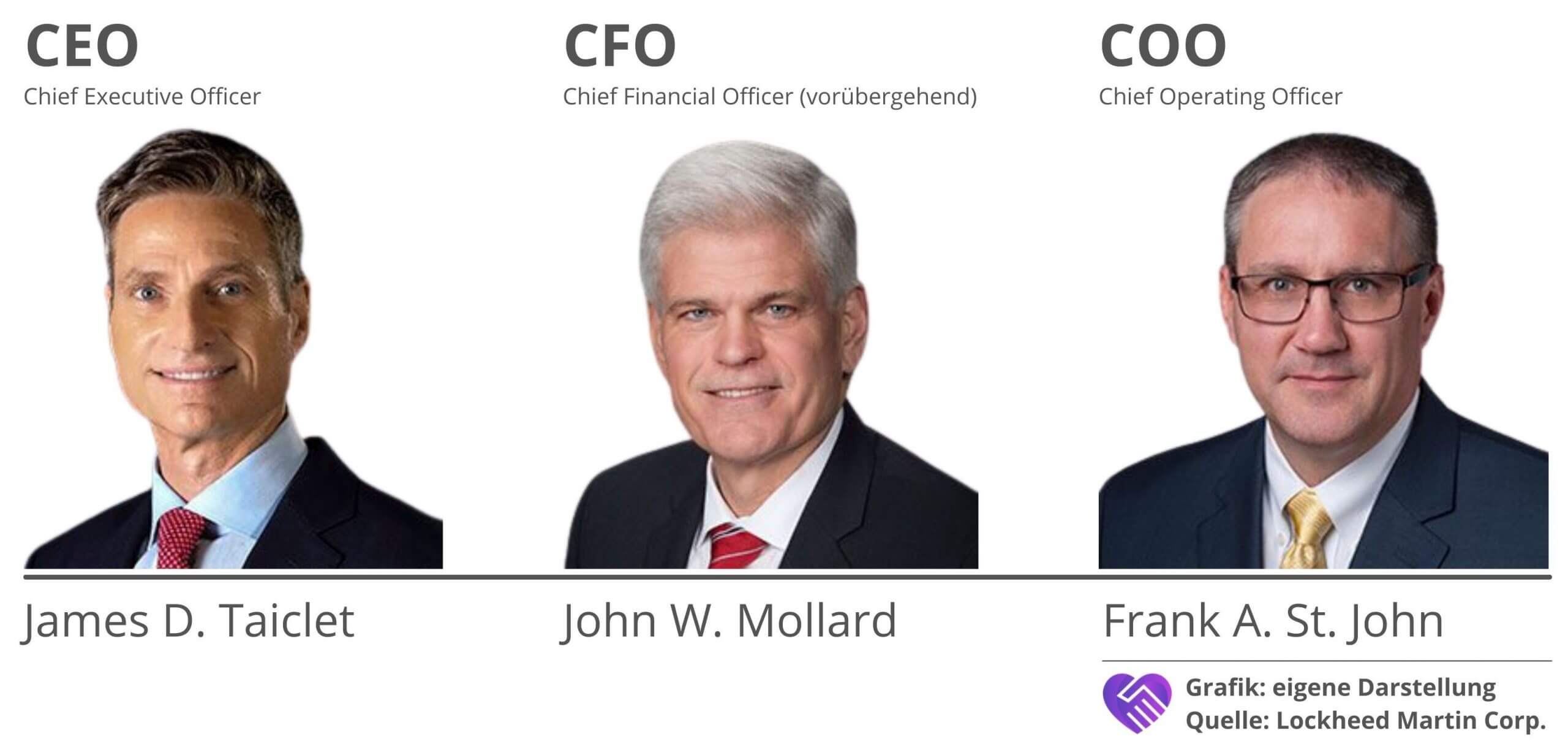

Der CEO von Lockheed Martin ist seit Juni des Jahres 2020 James D. Taiclet. Zusätzlich nimmt er noch die Rolle des President und seit März 2021 auch die Funktion als Chairman ein.

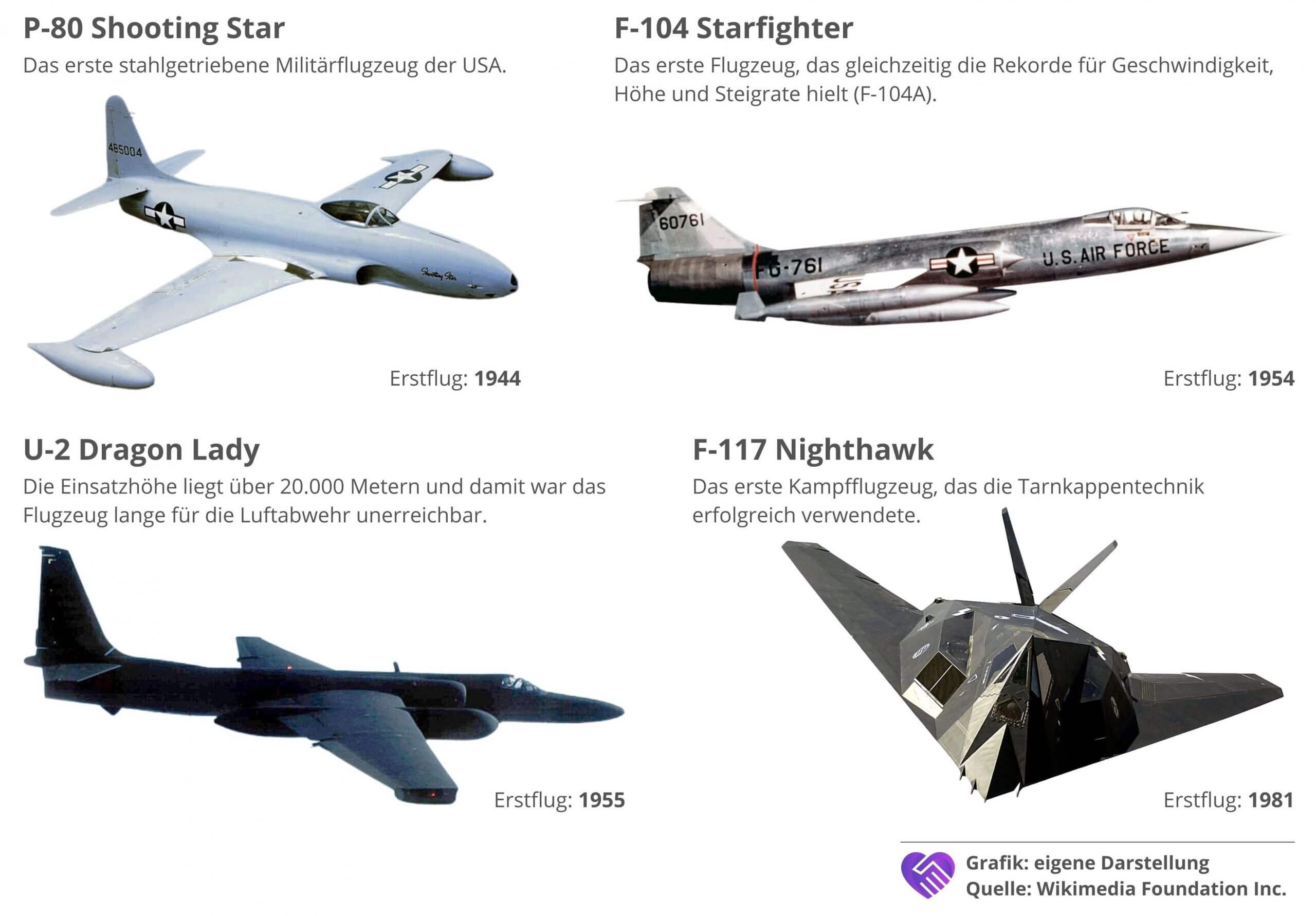

Taiclet studierte in Princeton und ist zudem ein ausgezeichneter Absolvent der US Air Force Academy im Ingenieurwesen und im Bereich internationaler Beziehungen. Bei der US Air Force begann er seine Karriere als Offizier und Pilot und absolvierte über 5.000 Flugstunden. Als er an Missionen teilnahm, flog er auch Maschinen von Lockheed Martin.

Insgesamt kann man somit sagen, dass Taiclet sich nicht nur als Geschäftsmann, sondern auch technisch mit der Materie auskennt. Anschließend hielt er noch verschiedene Positionen, u. a. bei Honeywell, inne und war zuletzt bei American Tower als Chairman, President und CEO aktiv – also in denselben Positionen wie aktuell bei Lockheed Martin.