PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (56 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:13:47 |

Branchenanalyse und Konkurrenzvergleich | 00:31:58 |

Chancen und Risiken | 00:45:49 |

Unsere Bewertung | 00:56:21 |

Technische Analyse | 1:04:00 |

Fazit | 01:07:38 |

Kurzportrait

PNE ist ein deutsches Unternehmen, das im Bereich der Wind- und Solarparks als Projektierer und Betreiber tätig ist. Dass der Small Cap ein großer Profiteur des Megatrends der erneuerbaren Energien ist, zeigt sich beim Blick auf den Umsatz im zeitlichen Verlauf. In den nächsten drei Jahren soll dieser mehr als verdoppelt werden.

Aus der charttechnischen Perspektive ist PNE kaum mit einer anderen Aktie vergleichbar, denn seit 2016 steigt die Aktie in einem schnellen Tempo praktisch ununterbrochen. Korrekturen sind eher selten und fallen auch in der Regel nicht groß aus, aber in 2023 erfolgte die Ausbildung einer etwas längeren Abwärtsphase. Zuletzt gelang dem Aktienkurs eine Stabilisierung.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 15.06.2024.

WKN/ISIN | A0JBPG/DE000A0JBPG2 |

|---|---|

Branche | Versorger |

Peter Lynch Einordnung | Zykliker |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 1,06 Mrd. EUR |

Dividendenrendite | 0,58 % |

KGV | negativ |

Firmensitz | Cuxhaven (Deutschland) |

Gründungsjahr | 1995 |

Mitarbeiter | 632 |

Inhaltsverzeichnis

1. Das Unternehmen PNE

Geschäftsmodell

Einleitung

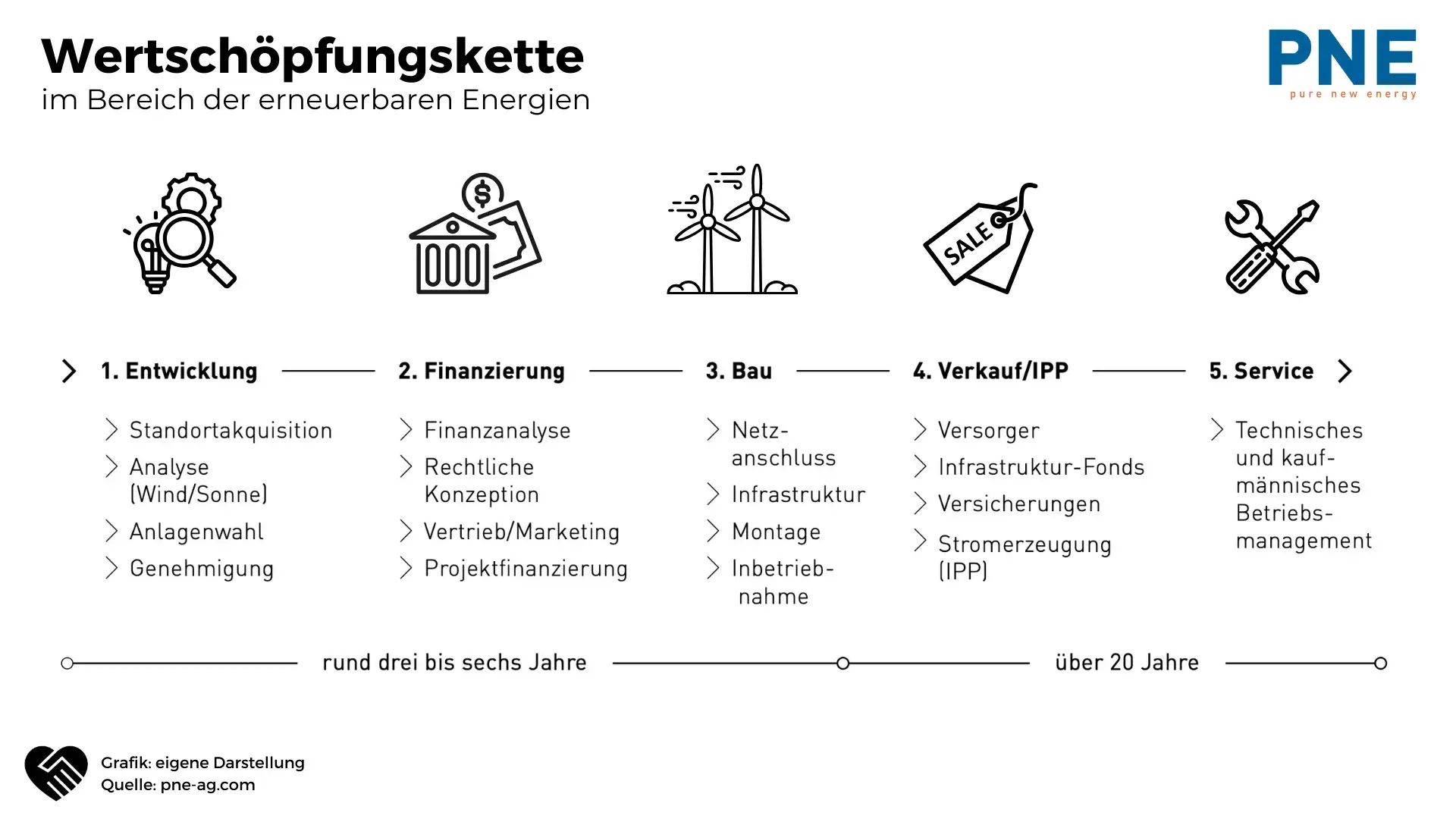

Die erneuerbaren Energien gewinnen u. a. vor dem Hintergrund des Klimawandels fortlaufend an Bedeutung. In den vergangenen Jahren und Jahrzehnten hat sich in diesem Bereich daher eine Vielzahl an Unternehmen etabliert, welche bestimmte Teile der Wertschöpfungskette, welche wir im folgenden Abschnitt näher beleuchten werden, abdecken. In diesem Zusammenhang ist bzw. war PNE aus Deutschland für viele Jahre als sogenannter Projektierer einzuordnen. Das Unternehmen unterstützt seine Kunden bei der Planung, den Genehmigungsverfahren, der Finanzierung sowie Errichtung von Windparks. Darüber hinaus wurden eigens solcherlei Anlagen erbaut und veräußert.

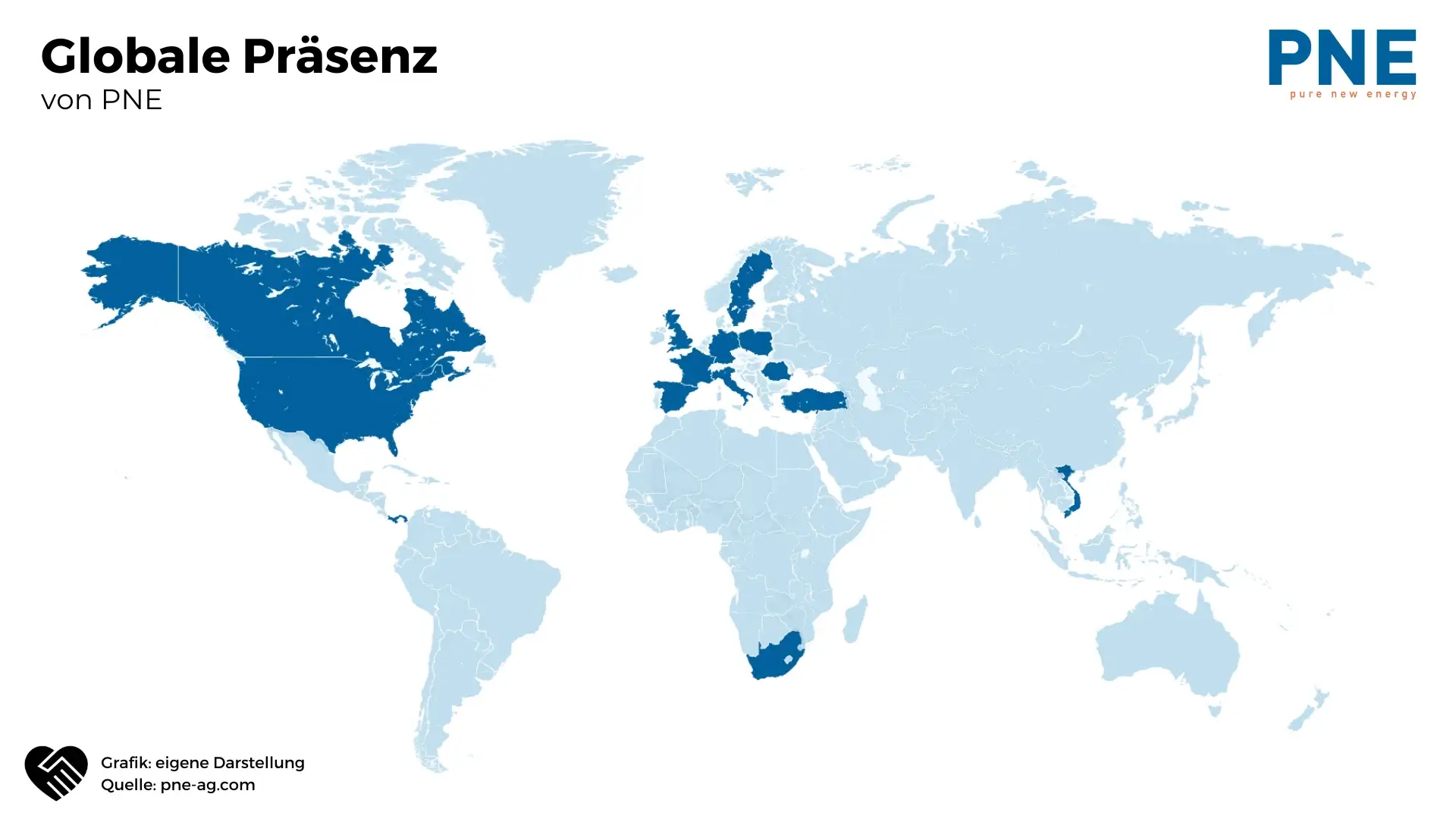

Im Geschäftsjahr 2017 hat die Führung von PNE allerdings eine folgenschwere Entscheidung getroffen: Im Rahmen der Strategie „Scale up“ wurde ein grundlegender Strategiewechsel beschlossen, welcher die Weiterentwicklung vom reinen Projektierer zum „Clean Energy Solutions Provider“ bzw. „Independent Power Producer“ vorsieht. Als Zielsetzung hat das Management eine „breitere Aufstellung der Geschäftsfelder, technologiebezogen wie geografisch“ festgelegt. Denn für viele Jahre war das Unternehmen ausschließlich mit Windparks auf seinem Heimatmarkt aktiv. Heute ist das Unternehmen in insgesamt 15 Ländern tätig, siehe folgende Darstellung:

Hinsichtlich der Erschließung neuer Geschäftsfelder waren das Management und die Mitarbeiter ebenfalls fleißig: Zum einen wurden neben Windparks auch Photovoltaikanlagen in die Projektentwicklung aufgenommen und „Know-how im Bereich Wasserstoff aufgebaut“. Als wichtigste Veränderung des operativen Geschäfts ist jedoch der Aufbau eines Eigenbetriebsportfolios zu nennen, welches zur Generierung von Einnahmen durch den Verkauf des erzeugten Stroms an diverse Käufer dient und bereits zum wichtigsten Segment herangewachsen ist. Darüber hinaus bietet PNE umfassende Dienstleistungen in folgenden Bereichen an:

- Optimierung von Windenergie- und PV-Projekten

- „Life-Cycle-Management“ von Projekten

- Allgemeine Ingenieurleistungen

Aus dem Projektierer ist also ein Unternehmen geworden, dass mit diversen Investments nun auch den Betrieb eigener Anlagen in den Vordergrund stellt. Ein Überblick zur aktuellen Tätigkeit von PNE ist der Darstellung in Abbildung 2 zu entnehmen.

Wertschöpfungskette

Das Management bezeichnet der bisherigen Verlauf der „Scale up“-Strategie als vollen Erfolg und will diesen im Rahmen von „Scale up 2.0“ in den kommenden Jahren fortsetzen können. Als weitere wichtige Errungenschaft ist die Erschließung zusätzlicher Bestandteile der Wertschöpfungskette im Bereich der erneuerbaren Energien zu nennen, welche der Darstellung in Abbildung 3 zu entnehmen ist. Im Rahmen der drei Segmente „Projektentwicklung” (Projektierung), „Stromerzeugung” (also Betrieb von Windparks etc.) und „Services“ deckt PNE den überwiegenden Teil dieser ab, sodass das Geschäftsmodell des Unternehmens als „integriert“ bezeichnet werden kann. Das Management von PNE ist der Überzeugung, dadurch von Synergien zwischen den Segmenten profitieren zu können und somit Verluste bzw. Kosten einzusparen um das EBITDA bzw. die Gewinne zu steigern. Diese Einsparungen ermöglichen an anderer Stelle ggf. auch höhere neue Investments in den eigenen Betrieb von Wind- und Solarparks.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/