PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (52 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast zur Aktienanalyse anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:17:03 |

Branchenanalyse und Konkurrenzvergleich | 00:27:02 |

Chancen und Risiken | 00:37:55 |

Unsere Bewertung | 00:43:34 |

Technische Analyse | 00:49:22 |

Fazit | 00:51:52 |

Kurzportrait Rocket Lab Aktie

Rocket Lab USA ist eines der wenigen Unternehmen, welches in Zukunft maßgeblich vom Weltraum-Trend profitieren kann. Die US-amerikanische Firma betreibt einen Raketenstartplatz in Neuseeland und bietet somit die „Tür” zum Weltraum. Auch Raumfahrzeugkomponenten, Satelliten und mehr gehören zum Portfolio.

In den letzten Jahren konnte Rocket Lab den eigenen Umsatz vervielfachen und eine ähnlich starke Entwicklung wird auch in der Zukunft erwartet. Zwar ist das Unternehmen derzeit noch nicht profitabel, aber für 2026 zeigen die Schätzungen der Analysten bereits einen operativen Gewinn.

Aus der technischen Perspektive ist bei der Aktie eine große Bodenbildung zu erkennen, welche mittlerweile abgeschlossen wurde. Zuletzt erreichte der Aktienkurs im Chart ein Kursziel nach dem nächsten.

Diese Analyse basiert auf dem Stand vom 19.10.2024.

WKN/ISIN | A3CY7P/US7731221062 |

|---|---|

Branche | Industrie |

Peter Lynch Einordnung | Fast Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 5,37 Mrd. USD |

Dividendenrendite | 0,00 % |

KGV | – |

Firmensitz | Long Beach (USA) |

Gründungsjahr | 2006 |

Mitarbeiter | 1.650 |

Inhaltsverzeichnis Rocket Lab Aktie Analyse

1. Das Unternehmen Rocket Lab

Geschäftsmodell

Einleitung

„Building an end-to-end space Company“ – das ist die Vision von Rocket Lab USA, welche in drei Schritte bzw. Notwendigkeiten heruntergebrochen wird:

- Die Raketen: Um das Weltall zu nutzen, muss man erst einmal dorthin gelangen.

- Die Werkzeuge: Satelliten und Raumfahrzeuge, welche im All die Arbeit verrichten.

- Der wichtigste Teil der Wertschöpfungskette: Wer die Raketen und Werkzeuge besitzt, kann Daten und Dienstleistungen aus der Umlaufbahn anbieten.

Während Rocket Lab verschiedene Einnahmequellen besitzt, welche wir im weiteren Verlauf dieses Abschnitts noch genauer unter die Lupe nehmen werden, dreht sich bei dem Unternehmen mehr oder weniger alles um den letzten Punkt. Denn die Nachfrage nach sogenannten Weltraumanwendungen wie die Nutzung von Satelliten für Kommunikationsdienstleistungen, die Beobachtung der Erde, Meteorologie und Navigation ist in den letzten Jahren stetig angestiegen und das Management geht davon aus, dass sich diese Entwicklung in Zukunft fortsetzen und sich weitere Anwendungsmöglichkeiten ergeben werden.

Bevor wir uns genauer mit der Technologie und den Einnahmequellen von Rocket Lab befassen, wollen wir eine weitere Eigenschaft des Unternehmens thematisieren: Wie im Rahmen der Historie beschrieben wurde, liegen die Wurzeln von Rocket Lab in Neuseeland. Dort betreibt man einen privaten Raketenstartplatz, an dem man unter anderem Startdienste anbieten kann – der einzige weltweit, von dem aus die Erdumlaufbahn erreicht wurde. Alle anderen Wettbewerber wie SpaceX greifen auf staatliche Raketenstartplätze wie im Cape Canaveral zurück. Dadurch besitzt Rocket Lab ein wichtiges Alleinstellungsmerkmal, wodurch das Unternehmen die vollständige Kontrolle über Raketenstarts besitzt und in diesem Kontext von keiner dritten Partei abhängig ist.

Die Technologie von Rocket Lab

Im Mittelpunkt des operativen Geschäfts von Rocket Lab stehen aktuell kleine Raketen. Das jüngste und bisher erfolgreichste Modell des Unternehmens trägt den Namen „Electron“ und konnte gleich mehrere Rekorde aufstellen. Erstens ist es Rocket Lab mit Electron gelungen, schneller als jede bisher kommerziell entwickelte Rakete 50 Starts zu verzeichnen. Während Electron nach der Einführung dafür gerade einmal sechseinhalb Jahre benötigte, konnte Falcon 9 von SpaceX diese Marke erst nach rund siebeneinhalb Jahren erreichen. Andere Kleinraketen, wie bspw. Pegasus von Northrop Grumman, konnten diesen Wert noch mehr als 15 Jahre nach ihrer Einführung nicht überschreiten, was das Know-how von Rocket Lab unterstreicht.

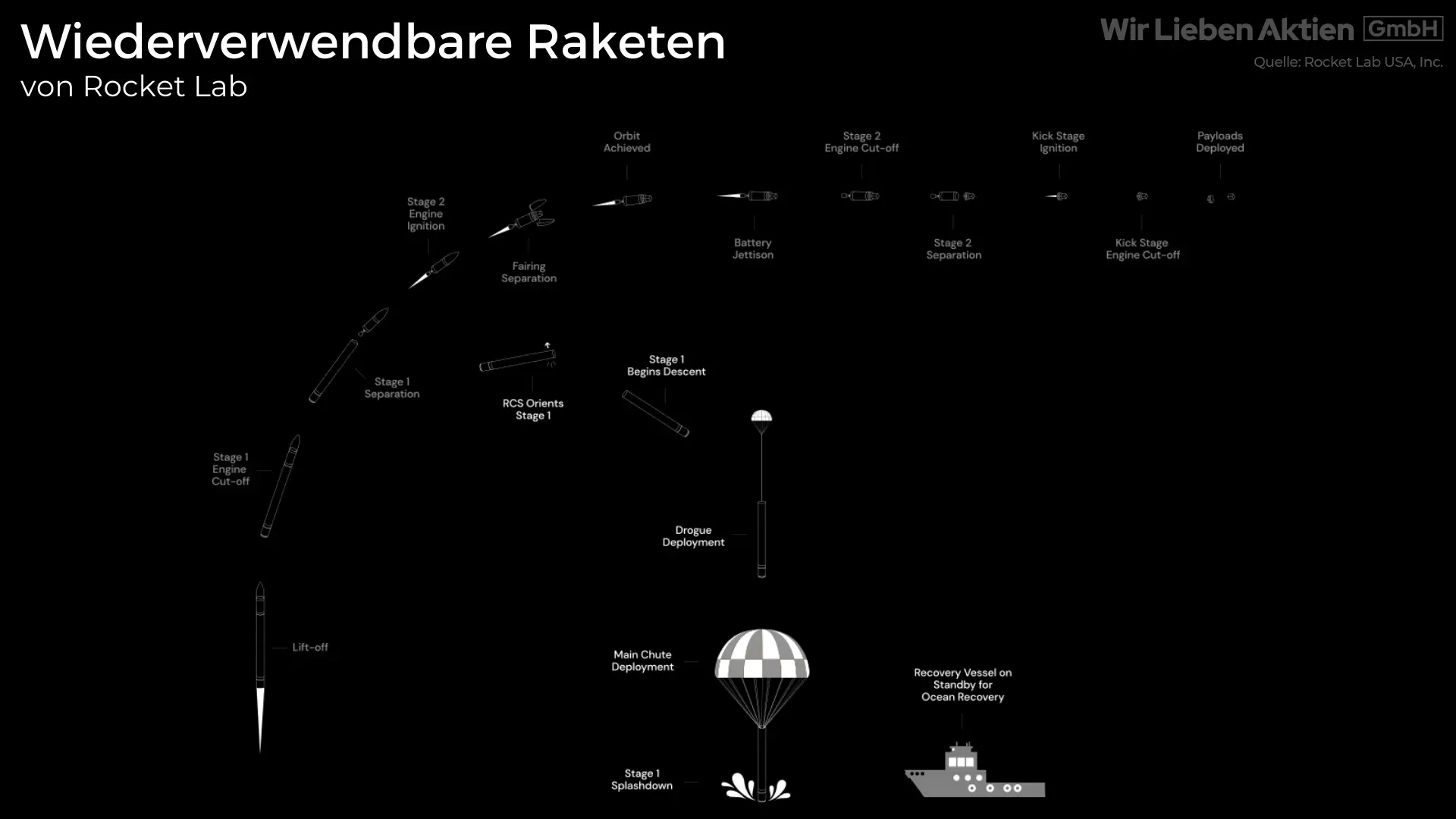

Darüber hinaus kann Rocket Lab mit Electron eine weitere, bedeutende Errungenschaft vorweisen: Erst vor wenigen Monaten hat das Unternehmen bekanntgegeben, Electron erfolgreich zu einer wiederverwendbaren Rakete erweitert zu haben – die erste weltweit. Der Prozess, welchen Rocket Lab als „LAUNCH, SPLASH, REPEAT“ bezeichnet und Abbildung 2 entnommen werden kann, sieht wie folgt aus: Nachdem Electron das angestrebte Ziel im Orbit erfüllt hat, wird der Großteil der Rakete auf die Erde fallen gelassen und mit einem Fallschirm verlangsamt, sodass dieser gezielt auf dem Meer landen kann. Anschließend wird die Rakete zurück zu Rocket Lab transportiert, wo sie aufbereitet und wiederverwertet werden kann. Langfristig verspricht sich das Unternehmen dadurch, die Kosten für einen Raketenstart weiter senken zu können, was wiederum eine größere Anzahl an Kunden anziehen dürfte.

Aktuell arbeitet das Unternehmen daran, das Monopol im Bereich mittelgroßer Raketen aufzubrechen. Hierfür wird mit Hochdruck an der Entwicklung eines neuen Modells namens Neutron gearbeitet. Zur Einordnung: Während Electron Raumfahrzeuge (bzw. ganze Raumfahrtsysteme) und Satelliten mit einem Maximalgewicht von nur 300 kg transportieren kann, wird Neutron in der Lage sein, bis zu 13.000 kg an Gewicht ins All zu befördern. Sollte das Unternehmen mit diesem Modell ähnliche Erfolge wie mit Electron feiern können, würde dies erhebliche Umsatzpotenziale eröffnen sowie die Reputation und die Bekanntheit weiter verbessern. Dies würde dazu führen, dass mehr Kunden Rocket Lab empfehlen und die Aufträge weiter ansteigen sollten.

Einnahmequellen – wie erzielt Rocket Lab Umsätze?

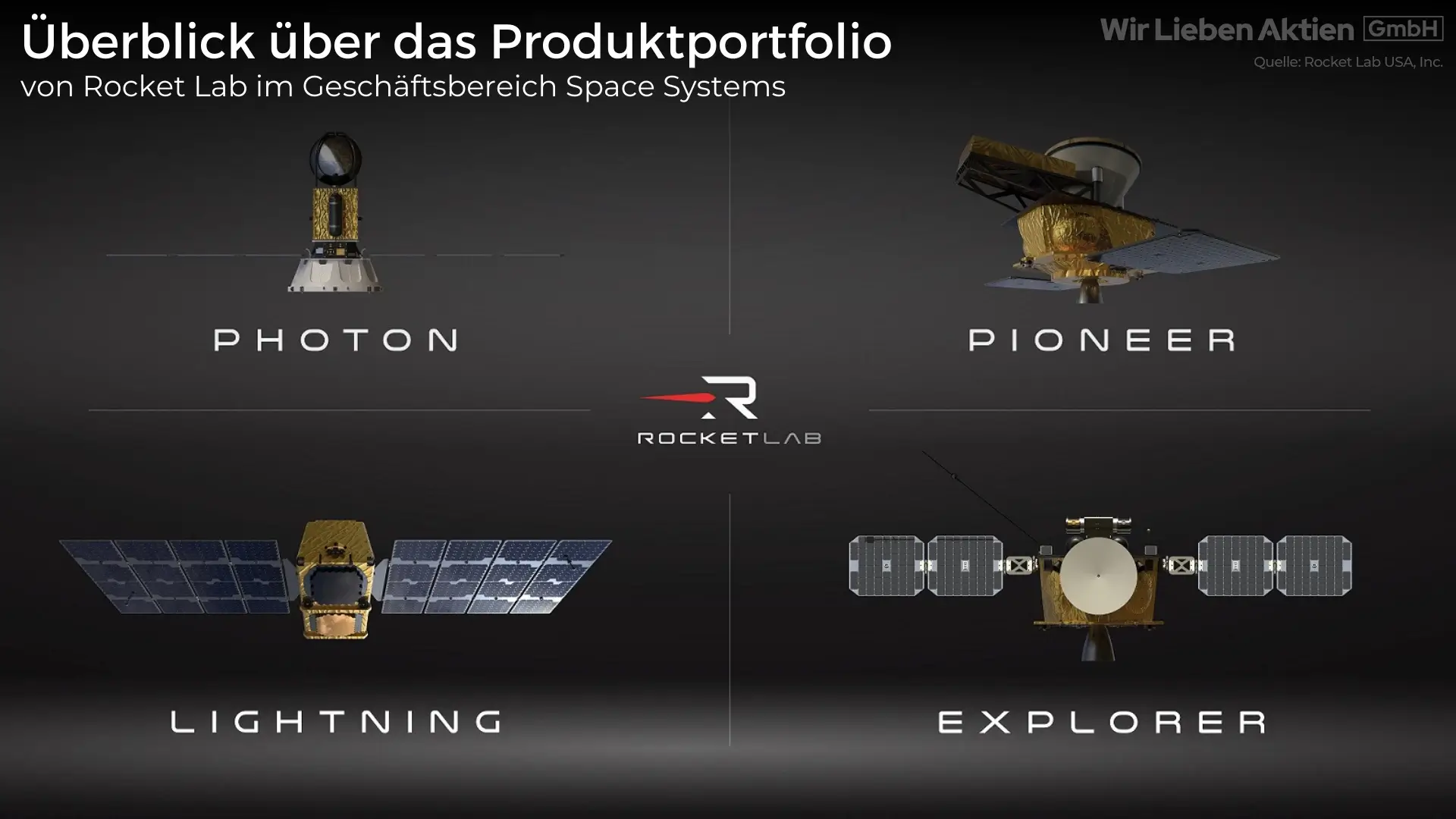

An dieser Stelle werden wir etwas konkreter und widmen uns der Frage: Wie erwirtschaftet Rocket Lab eigentlich Umsätze? Dies ist recht einfach zu beantworten, denn in erster Linie ist das Unternehmen als Hersteller von Raumfahrzeugen und entsprechenden Komponenten sowie Software hervorzuheben, welche sowohl an Regierungsbehörden als auch private Unternehmen vertrieben werden. Als wichtigstes Produkt sind in diesem Zusammenhang die Satelliten der sogenannten Photon-Familie hervorzuheben. Die Anwendungsmöglichkeiten sind dabei umfassend und reichen von wissenschaftlicher Forschung über die Anfertigung von Bildern sowie anderen Fernerkundungsdaten bis zu der Durchführung von sonstigen Mond- und Weltraummissionen.

An zweiter Stelle ist die Dienstleistung der Raketenstarts innerhalb des Segments „Launch Services“ (Startdienste) hervorzuheben. Wer einen Satelliten oder sonstige Raumfahrzeuge und Raumfahrtsysteme ins All befördern will, kann sich an Rocket Lab wenden. Diese sind mit ihrem privaten Raketenstartplatz in Neuseeland in der Lage, bis zu 120 Mal im Jahr Güter in die Umlaufbahn der Erde zu bringen. Der durchschnittliche Umsatz pro Raketenstart, welcher in 2023 insgesamt zehn Mal durchgeführt wurde, lag zuletzt bei 7,10 Mio. USD. Blickt man in die Zukunft, so besteht in zweierlei Hinsicht erhebliches Potenzial: Einerseits wird der Umsatz pro Raketenstart bei einer erfolgreichen Einführung von Neutron erheblich ansteigen und andererseits war der private Raketenstartplatz von Rocket Lab zuletzt nicht vollständig ausgelastet.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/