PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (60 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:17:44 |

Branchenanalyse und Konkurrenzvergleich | 00:33:00 |

Chancen und Risiken | 00:53:16 |

Unsere Bewertung | 01:03:22 |

Technische Analyse | 01:08:17 |

Fazit | 01:11:44 |

Kurzportrait

In dieser Aktienanalyse geht es um einen Top-Pick aus Schweden, welcher als Small Cap an der Börse eher unbekannt ist. Der Dauerläufer kann schon seit rund 15 Jahren einen langfristigen Aufwärtstrend vorweisen und zahlt darüber hinaus noch zuverlässig eine Dividende an die Aktionäre. Zudem wurde so gut wie jeder Index stark outperformt.

Das Unternehmen ist als Spezialist im Bereich des Maschinenbaus tätig und erzielt primär im europäischen Raum Umsätze. Die Erträge konnten allein innerhalb der letzten fünf Jahre um mehr als 70,00 % gesteigert werden.

Aktuell befindet sich die schwedische Aktie an der Börse in einer ausgeprägten, aber gesunden Korrektur. Diese Abwärtsphase stellt eine ähnlich gute Chance dar, wie sie in den letzten zehn Jahren nur zwei Mal vorgekommen ist.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 17.02.2024.

WKN/ISIN | exklusiv für Mitglieder |

|---|---|

Branche | Industrie |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | Small Cap |

Dividendenrendite | mittelhohe Dividende |

KGV | historisch günstig |

Firmensitz | Schweden |

Gründungsjahr | vor über 80 Jahren |

Mitarbeiter | über 1.000 |

Inhaltsverzeichnis

1. Das Unternehmen

Geschäftsmodell

Einleitung

Als Privatperson hat man mit den Lösungen von XANO wahrscheinlich keine direkten Berührungspunkte. Denn das schwedische Unternehmen befasst sich innerhalb von mehreren Geschäftsbereichen, welche wir im weiteren Verlauf dieses Abschnitts näher beleuchten werden, mit der Herstellung und dem Vertrieb von verschiedenen industriellen Produkten mit dazugehörigen Softwareanwendungen. Dabei verfolgt XANO eine recht einzigartige Strategie, welche auf anorganisches Wachstum durch Übernahmen beruht. So akquirierten die Schweden seit dem Jahr 1980 mehr als 60 Unternehmen und gliederten diese in ihre Konzernstruktur ein.

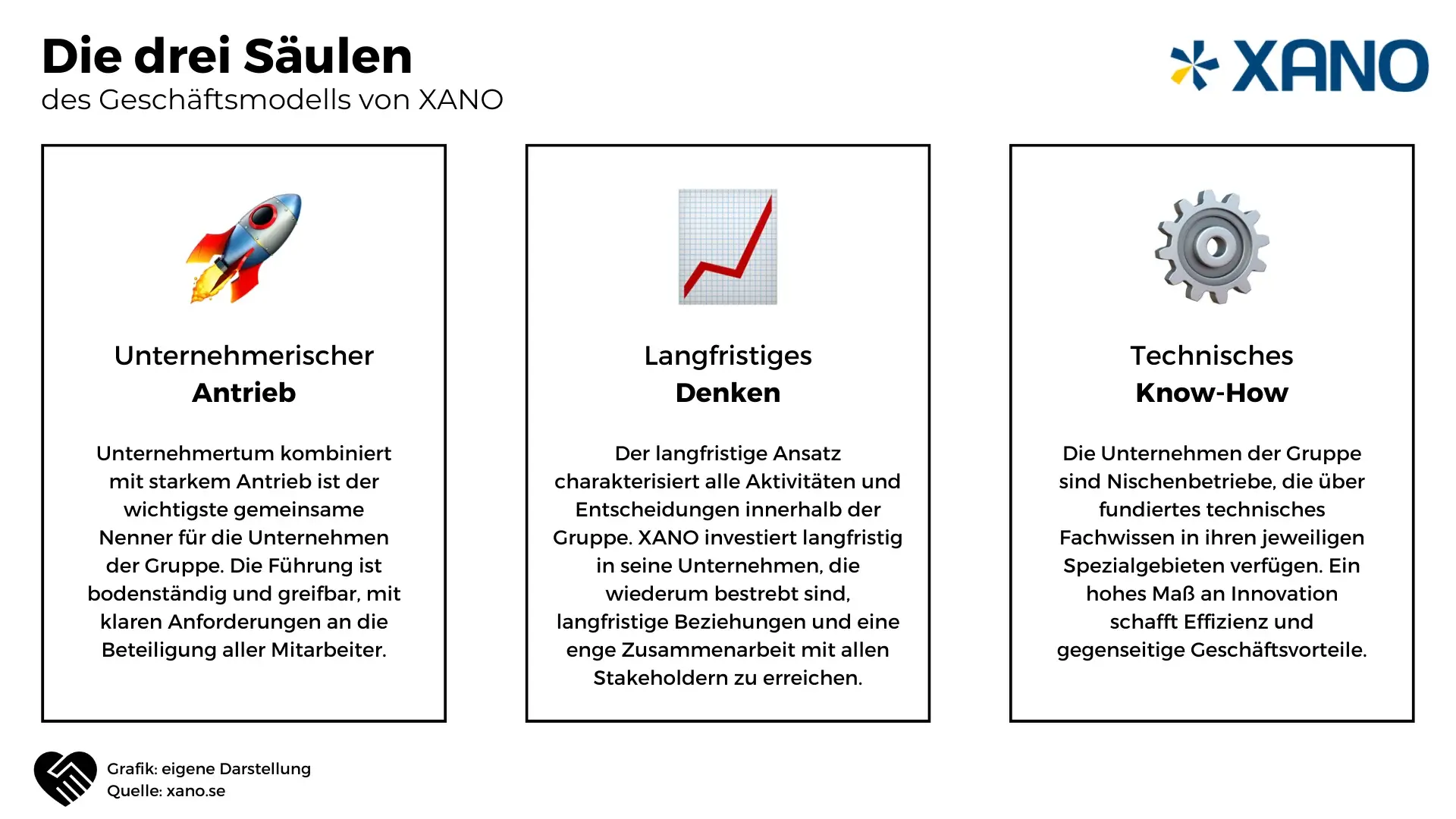

Charakteristisch für die Übernahmestrategie von XANO ist außerdem die Fokussierung auf kleine Player in Nischenmärkten, welche über ein einzigartiges Produktportfolio mit dazugehören Dienstleistungen verfügen. Darüber hinaus konzentriert sich XANO auf Unternehmen, welche hauptsächlich auf dem europäischen Kontinent tätig sind. Während das Management versucht, die Strukturen der Übernahmeziele zu optimieren, soll gleichzeitig ein gewisser Grad an Selbstständigkeit gewahrt werden, sodass der „Unternehmerische Antrieb“ nicht verloren geht. Dies lässt sich als eine der Säulen des Geschäftsmodells von XANO beschreiben, welche in Abbildung 1 dargestellt sind.

Des Weiteren legt XANO Wert auf eine langfristige Denkweise, welche sich in den Aktivitäten sowie Entscheidungen innerhalb der Gruppe widerspiegelt. Statt der kurzfristigen Optimierung einzelner Kennzahlen wollen sich die Schweden lieber auf eine gesunde Beziehung mit ihren Kunden, Partnern und sonstigen Stakeholder fokussieren. Als dritte Säule des operativen Geschäfts lässt sich ein tiefgreifendes technisches Know-How identifizieren. Die Tochterunternehmen von XANO zeichnen sich allesamt dadurch aus, dass sie in Nischen tätig sind und in ihren spezifischen Teilbereich über eine hohe Expertise verfügen. Diese Positionierung will XANO mit ständigen Innovationen beibehalten.

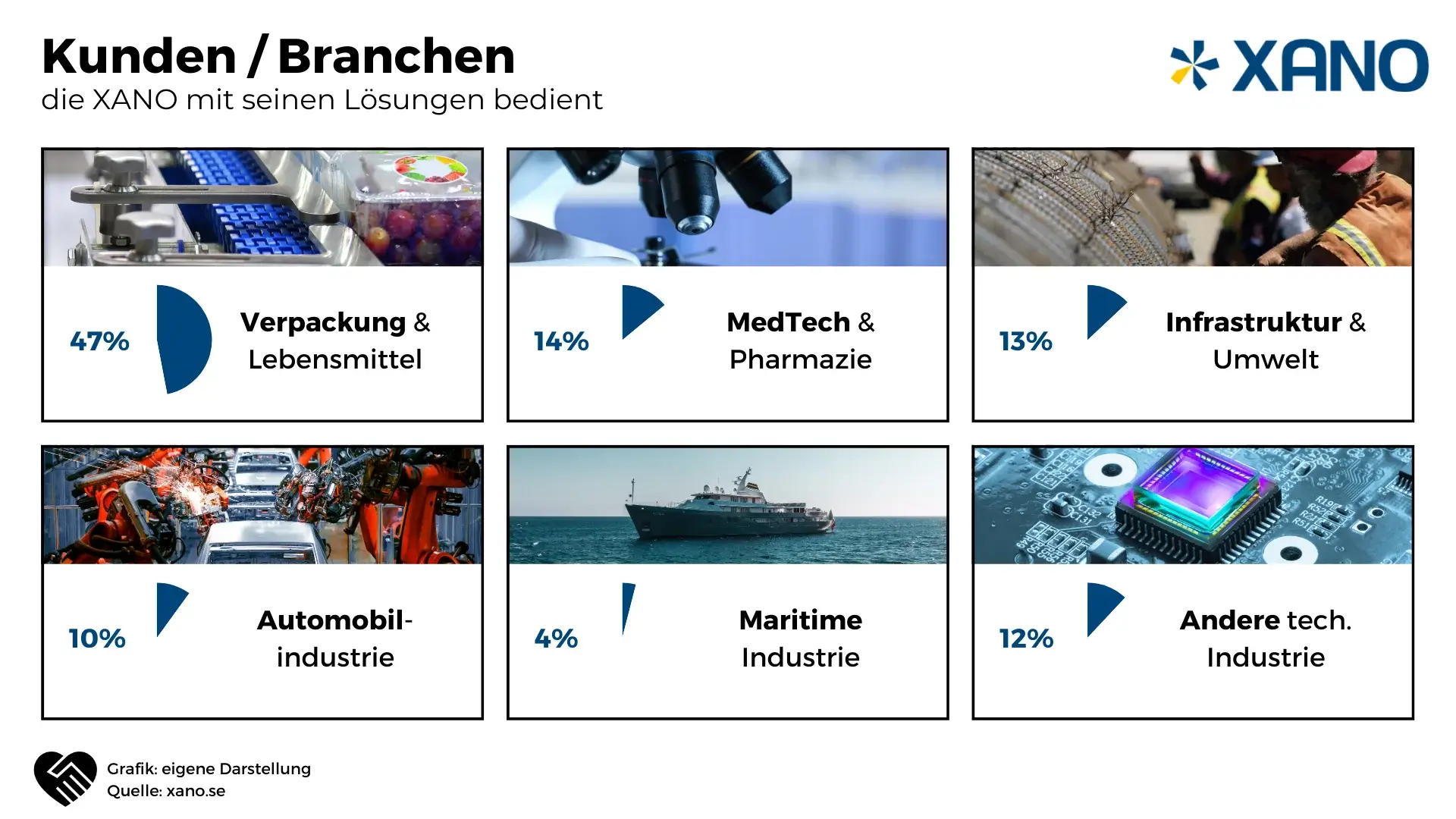

Bevor wir auf die einzelnen Geschäftsbereiche des schwedischen Unternehmens blicken, wollen wir an dieser Stelle kurz auf die Branchen eingeben, welche XANO mit seinen Lösungen bedient, um ein Gefühl zu bekommen von welchen Entwicklungen das Unternehmen beeinflusst wird. Zuletzt entfielen ca. 47,00 % der gesamten Umsätze von XANO auf die Verpackungs- und Lebensmittelindustrie. Zu den entsprechenden Lösungen in erster Linie Anlagen, welche die Automatisierung gewisser Produktionsprozesse ermöglichen. Als weitere wichtige Märkte sind die Pharmaindustrie, Infrastrukturunternehmen sowie Automobilhersteller zu nennen.

Industrial Solutions

Der mit Abstand wichtigste Geschäftsbereich von XANO trägt den Namen Industrial Solutions. Dieser befasst sich hauptsächlich mit der Herstellung von Automatisierungsanlagen, welche wie bereits erwähnt an Unternehmen der Verpackungs- und Lebensmittelindustrie verkauft werden. Doch auch Softwareanwendungen gehören zum Portfolio des Segments. Insgesamt besteht dieses aus sieben Tochterunternehmen mit folgenden Tätigkeiten:

- Canline: Förderanlagen für Metallverpackungen

- Case Packaging Systems: Verpackungsmaschinen für Lebensmittel

- CIM Industrial Systems: Software für die Digitalisierung der Industrie

- Fredriksons: Förderlösungen für Infrastrukturunternehmen

- Jorgensen Engineering: Automatisierungsausrüstung für die Lebensmittel- und Automobilindustrie

- NPB Automation: Automatisierungsausrüstung für die Herstellung von Dosenproukten

- Polyketting: Förderanlagen für die Handhabung von Paketen

In den kommenden Jahren will sich XANO darauf fokussieren, sein bestehendes Produktangebot des Industrial Solutions-Segments durch Softwareanwendungen sowie nachgelagerte Dienstleistungen abzurunden und somit weitere Einnahmequellen zu erschließen.

Weitere Geschäftsbereiche

Neben dem Geschäft mit Automatisierungsanlagen innerhalb des Industrial Solutions-Segments besitzt XANO zwei weitere Sparten: Industrial Products und Precision Technology. Erstere befasst sich grob gesagt mit der Herstellung von kundenspezifischen Komponenten aus Polymerwerkstoffen, welche dabei helfen sollen, verschiedene Produkte hinsichtlich der Minimierung des Materialverbrauchs zu unterstützen. Derzeit besteht der Geschäftsbereich aus den folgenden Tochterunternehmen von XANO:

- Ackurat: Herstellung von Möbelteilen wie verstellbare Füße, Hebel und Griffe

- Blowtech: Herstellung von Benzintanks und sonstigen Behältern aus Kunststoff mit Hilfe des Blasformverfahrens

- Cipax: Herstellung von Komponenten bspw. für die Automobilindustrie und die Landwirtschaft aus recyclebaren Materialien

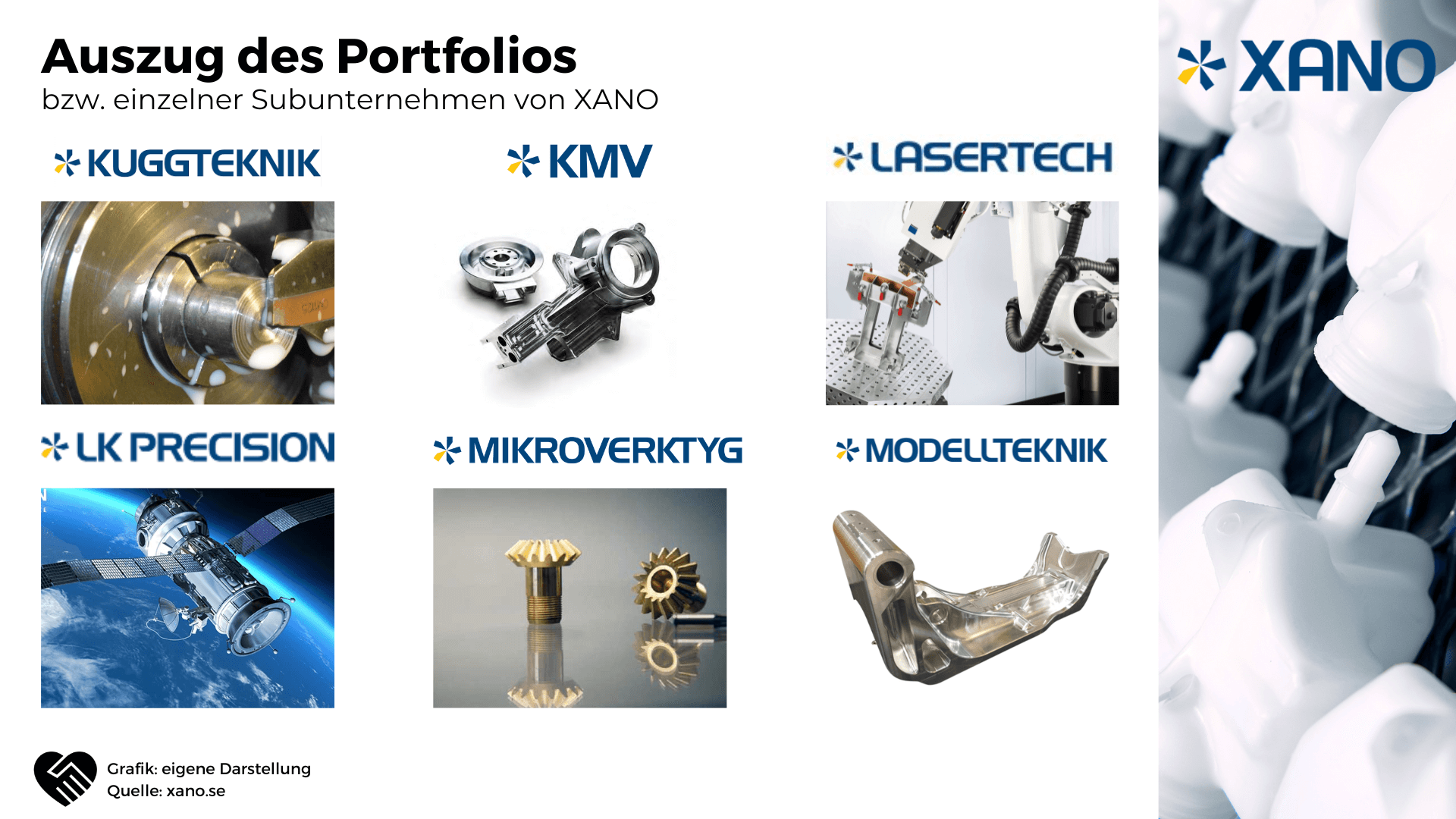

Der aktuell kleinste Geschäftsbereiche von XANO, Precision Technology, befasst sich derweil mit der Produktion von Komponenten mit extremen Präzisionsanforderungen. Hierfür greifen die Schweden auf verschiedene Technologien bzw. Methoden wie dem 3D-Druck oder dem Laserschweißverfahren zurück. In Abbildung 3 sind die verschiedenen Tochterunternehmen dieses Segments mit Produktbeispielen erkennbar.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/