Update vom 25. November 2025: Eine neue Trendstruktur?

Bitte logge dich ein, um dir das Update zur Analyse durchzulesen…

PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (60 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:19:12 |

Branchenanalyse und Konkurrenzvergleich | 00:38:13 |

Chancen und Risiken | 00:56:11 |

Unsere Bewertung | 01:08:22 |

Technische Analyse | 01:11:17 |

Fazit | 01:15:03 |

Kurzportrait

Mid-America Apartment Communities (ISIN: US59522J1034) ist ein REIT, welcher im Bereich der Mehrfamilien-Wohnanlagen im Süden der USA tätig ist. Während andere Immobilien-Aktien in Reaktion auf die erwarteten Zinssenkungen in 2024 mit Kurssprüngen reagierten, notiert dieser Real Estate Investment Trust noch nahe seiner Verlaufstiefs.

Besonders interessant ist die Aktie für Investoren, die eine Strategie mit hohen Ausschüttungen verfolgen. Die Aktie kann nicht nur eine lange Dividendenhistorie mit 29 Jahren ohne Senkungen vorweisen, sondern auch mit über 4,00 % eine hohe Dividendenrendite.

Im Gegensatz zu anderen Cashflow-Aktien befindet sich Mid-America Apartment Communities zudem in einem langfristigen Aufwärtstrend – ein weiterer Faktor, den viele Konkurrenten am Aktienmarkt nicht aufzeigen. Die Korrekturlänge wirkt zwar groß, aber kann im übergeordneten Chartbild dennoch als angemessen eingeordnet werden.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 10.02.2024.

WKN/ISIN | 889495/US59522J1034 |

|---|---|

Branche | Immobilien |

Peter Lynch Einordnung | Slow Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 14,53 Mrd. USD |

Dividendenrendite | 4,72% |

KFFOV | 12,93 |

Firmensitz | Memphis (USA) |

Gründungsjahr | 1977 (Vorgänger) |

Mitarbeiter | 2.387 |

Inhaltsverzeichnis

1. Das Unternehmen Mid-America Apartment Communities

Geschäftsmodell von Mid-America Apartment Communities

Einleitung

In unseren Analysen zu Public Storage und Reality Income sind wir bereits auf die Besonderheiten eingegangen, welche Real Estate Investment Trusts (dt. Immobilieninvestmentfonds, kurz REITs) am Aktienmarkt betreffen und inwiefern sich diese von „gewöhnlichen“ Aktiengesellschaften unterscheiden. Nichtsdestotrotz wollen wir an dieser Stelle die wichtigsten Unterschiede erneut kurz thematisieren.

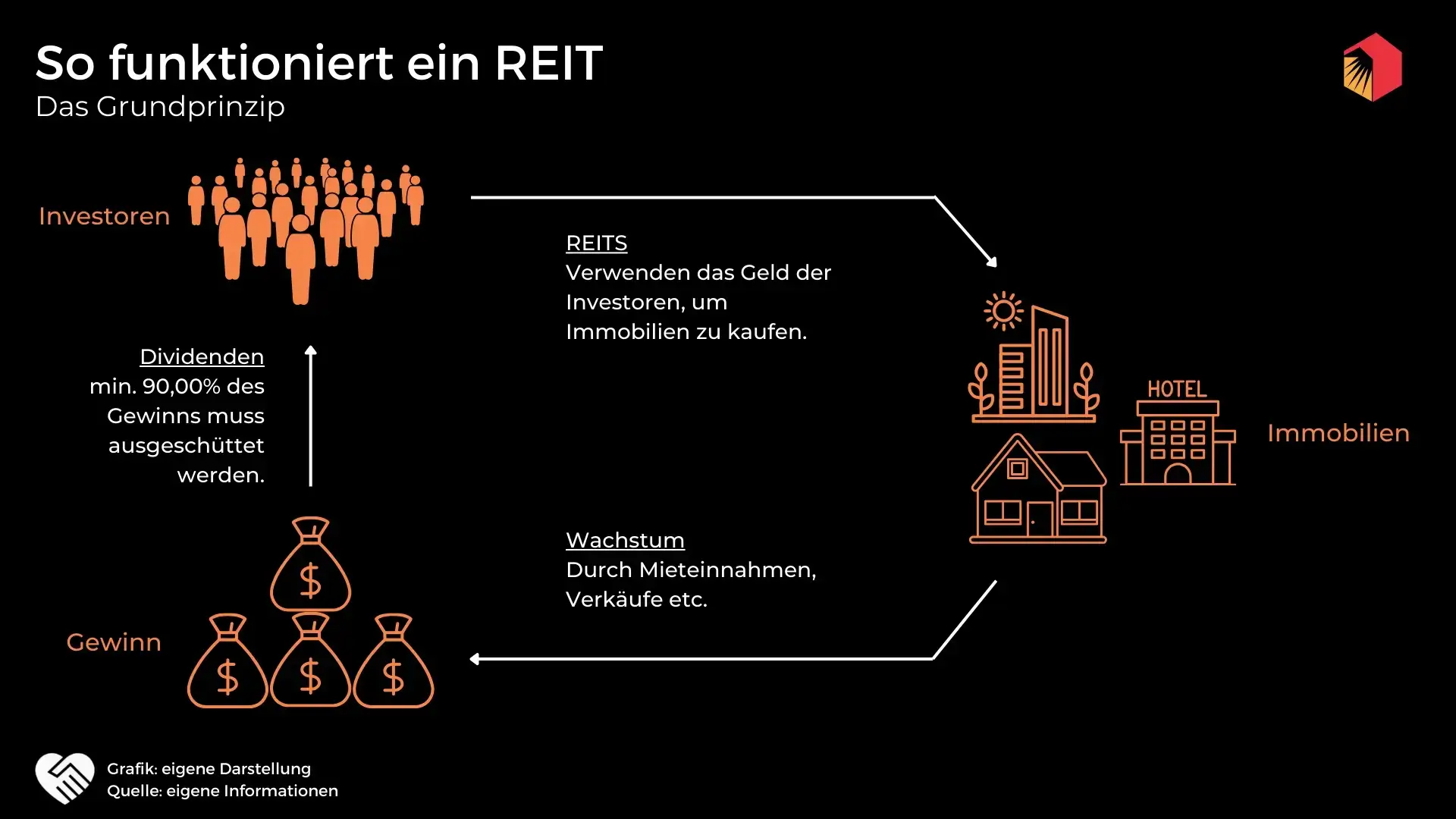

Um sich als REIT zu qualifizieren, sind verschiedene Faktoren und Voraussetzungen zu erfüllen. Erstens muss ein Real Estate Investment Trust den Großteil der Umsätze durch Mieteinnahmen generieren und zweitens jedes Jahr mehr als 90,00 % der steuerpflichtigen Gewinne als Dividende an seine Anteilseigner ausschütten. Sind diese Voraussetzungen gegeben, profitiert der REIT von einer deutlich niedrigeren Steuerbelastung im Vergleich zu normalen Unternehmen, was sich positiv in der Gewinn- und Verlustrechnung (siehe Kapitel zur Fundamentalanalyse) bemerkbar macht. In Abbildung 1 ist die grobe Funktionsweise eines REITs anschaulich dargestellt.

Während sich alle REITs hinsichtlich ihrer rechtlichen Struktur ähneln, bestehen beim operativen Geschäft selbstverständlich erhebliche Unterschiede. Public Storage befasst sich mit der Vermietung von Self Storage Units an Privatpersonen; Realty Income besitzt hingegen ein umfassendes Portfolio bestehend aus Gewerbeimmobilien. Wie der Name bereits vermuten lässt, ist Mid-America Apartment Communities im Bereich der Vermietung von Mehrfamilienhäusern, typischerweise innerhalb von großen Wohnanlagen, tätig. Wie Abbildung 2 zu entnehmen ist, fokussiert sich das Unternehmen dabei auf gut gepflegte und attraktive Gemeinden.

Geographische Präsenz

Zum Ende des letzten Geschäftsjahres umfasste das Portfolio von Mid-America Apartment Communities etwas mehr als 100.000 Wohnanlagen. Diese befinden sich hauptsächlich in den Sunbelt-Staaten im Südosten, Südwesten sowie der mittelatlantischen Region der Vereinigten Staaten. Als wichtigste Bundesstaaten der Strategie von MAA lassen sich Texas, Georgia, Florida und North Carolina identifizieren, in welchen sich ca. 40,00 % der Objekte von Mid-America Apartment Communities befinden. Abbildung 3 kann darüber hinaus entnommen werden, in welchen Regionen Mid-America Apartment Communities derzeit an der Konstruktion zusätzlicher Wohnanlagen arbeitet.

Die geographische Präsenz von Mid-America Apartment Communities ist nicht zufällig so gewählt worden. Denn die Staaten, in denen das Unternehmen tätig ist, zeichnen sich durch äußerst positive demographische Trends und Faktoren aus. Motiviert, u. a. durch steuerliche Anreize, hat in der Vergangenheit eine Vielzahl an Unternehmen den Hauptsitz in die Sunbelt-Staaten verlegt:

- Tesla: Palo Alto -> Austin

- Oracle: San Francisco -> Austin

- Caterpillar: Chicago -> Dallas

- Hewlett Packard Enterprise: San José -> Houston

- Boeing: Chicago -> Northern Virginia

Dies führt nicht nur zu einer überdurchschnittlichen Zuwanderung im Vergleich zur Abwanderung, sondern auch zu einer Migration von gut verdienenden Beschäftigten. Diese Entwicklung spielt Mid-America Apartment Communities natürlich in die Karten und ermöglicht es dem Konzern, fortlaufend hohe Belegungsquoten vorweisen zu können. Den Faktor der Belegungsquote werden wir im weiteren Verlauf der Analyse noch näher betrachten.

Wachstumsstrategie

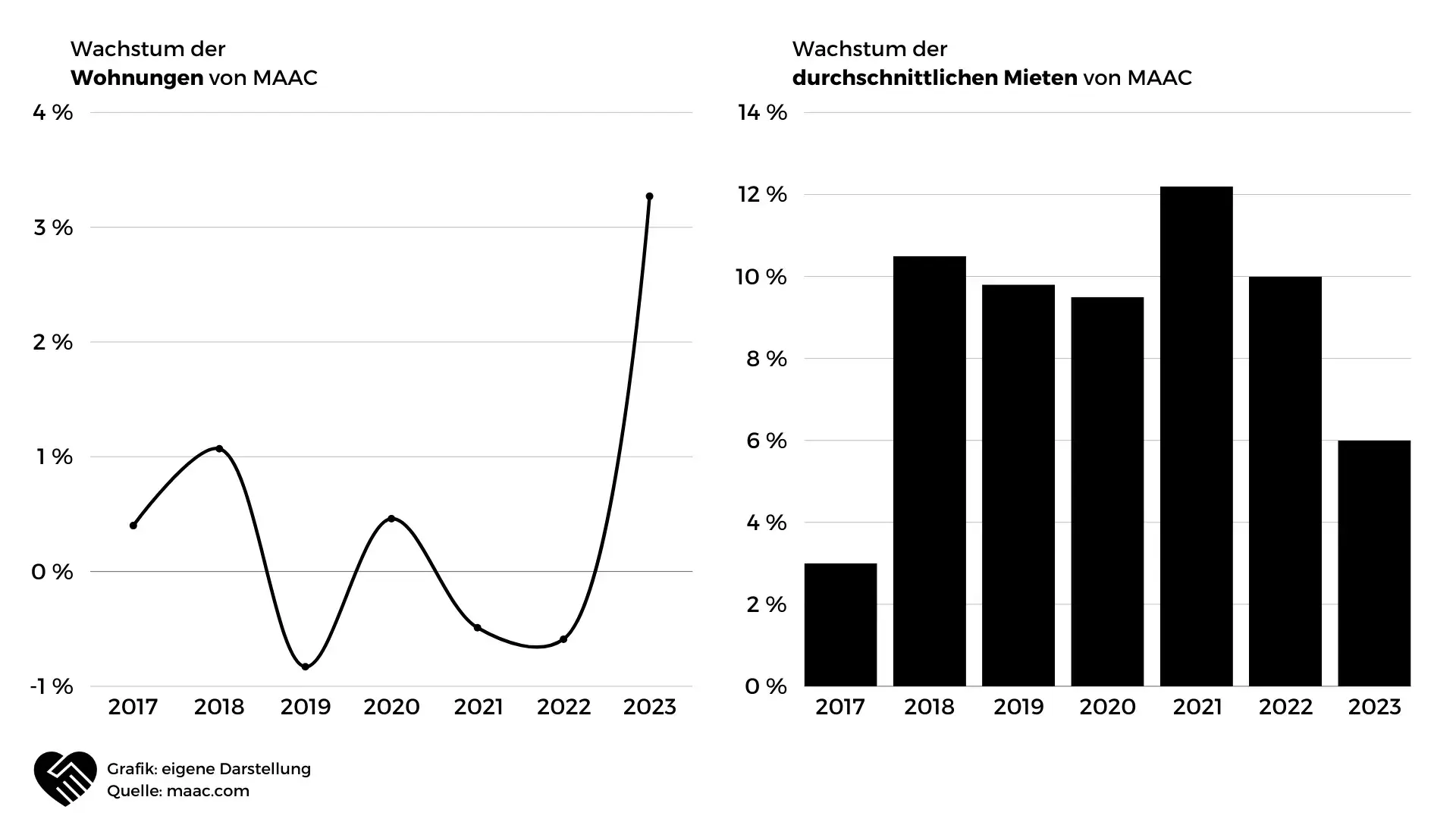

Mid-America Apartment Communities verfolgt im Vergleich zu Real Estate Investment Trusts aus anderen Teilbereichen der Immobilienwirtschaft eine etwas andere Wachstumsstrategie. Nachdem die Übernahme bzw. die Fusion mit Post Properties im Geschäftsjahr 2016 einen starken Anstieg der Wohnungen zur Folge hatte, stagnierte das Portfolio von Mid-America Apartment Communities seitdem bei rund 100.000 Einheiten. Wie Abbildung 4 entnommen werden kann, generierte der Konzern stattdessen durch Mieterhöhungen im Rahmen von Renovierungen Wachstum. So lag das durchschnittliche Wachstum der vereinnahmten Miete von renovierten Wohnungen seit 2017 im hohen einstelligen Bereich.

Dieses Vorgehen steht im Zusammenhang mit der zuvor beschriebenen geographischen Präsenz von Mid-America Apartment Communities. Durch die attraktiven demographischen Gegebenheiten in den Sunbelt-Staaten der USA besitzen die Bewohner ein überdurchschnittliches Einkommen. Der durchschnittliche Mieter von Mid-America Apartment Communities verdient im Jahr etwas mehr als 90.000,00 USD, weshalb etwaige Mieterhöhungen vergleichsweise gut zu verkraften sind.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/