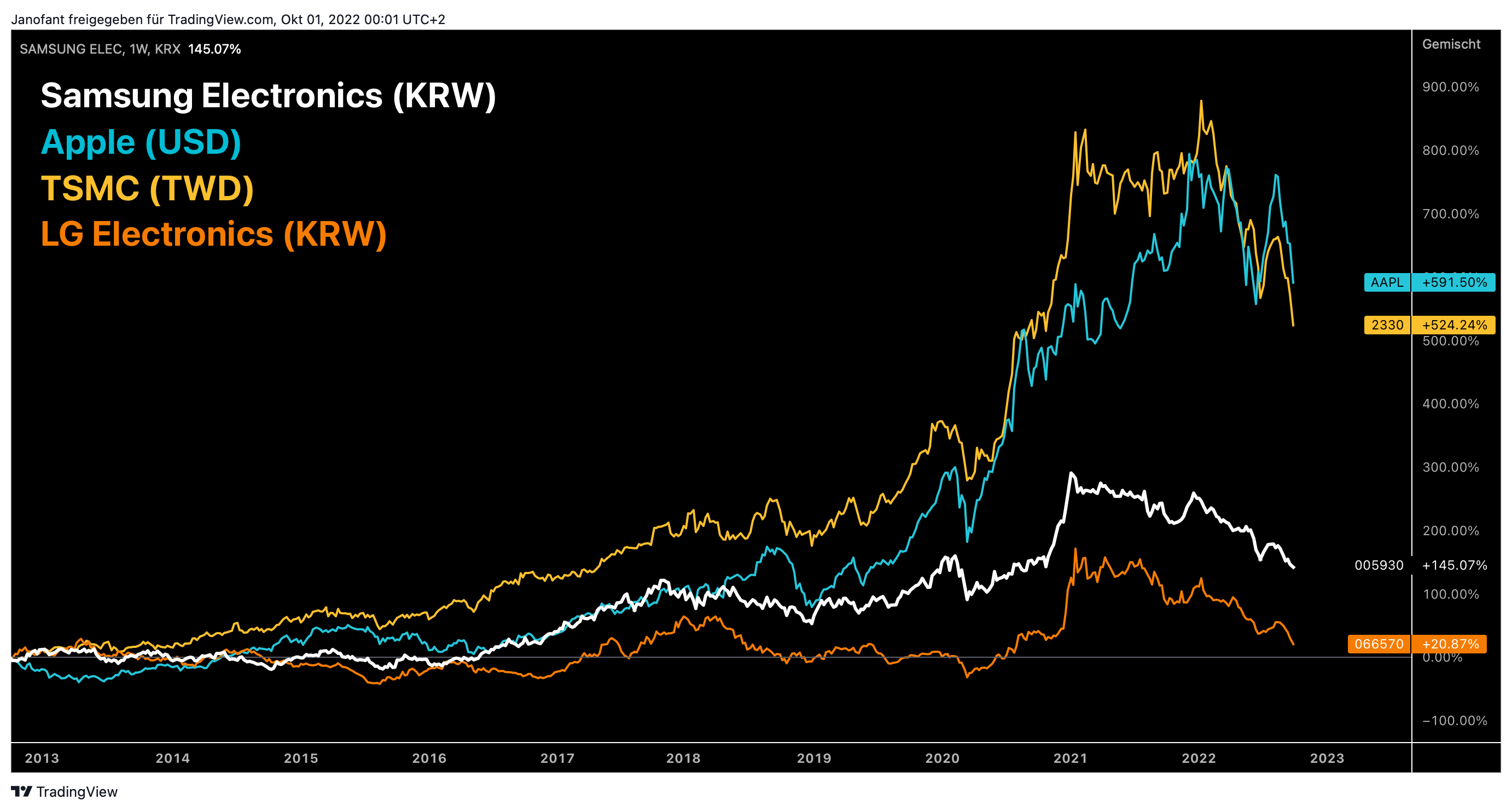

Unter privaten Investoren ist vor allem die Aktie von Apple beliebt. Doch was ist eigentlich mit Apple’s großem Konkurrenten Samsung Electronics? Der Konzern aus Südkorea ist auf Platz 14 der Forbes Global 2000 Liste, die jedes Jahr die größten Unternehmen der Welt auflistet. Obwohl die meisten von euch neben Apple auch Samsung kennen, wird die Aktie relativ wenig nachgefragt. Das obwohl der Gewinn von Samsung 2021 bei soliden 34,30 Mrd. USD lag und damit ungefähr ein Drittel so groß wie der von Apple war (100,60 Mrd. USD).

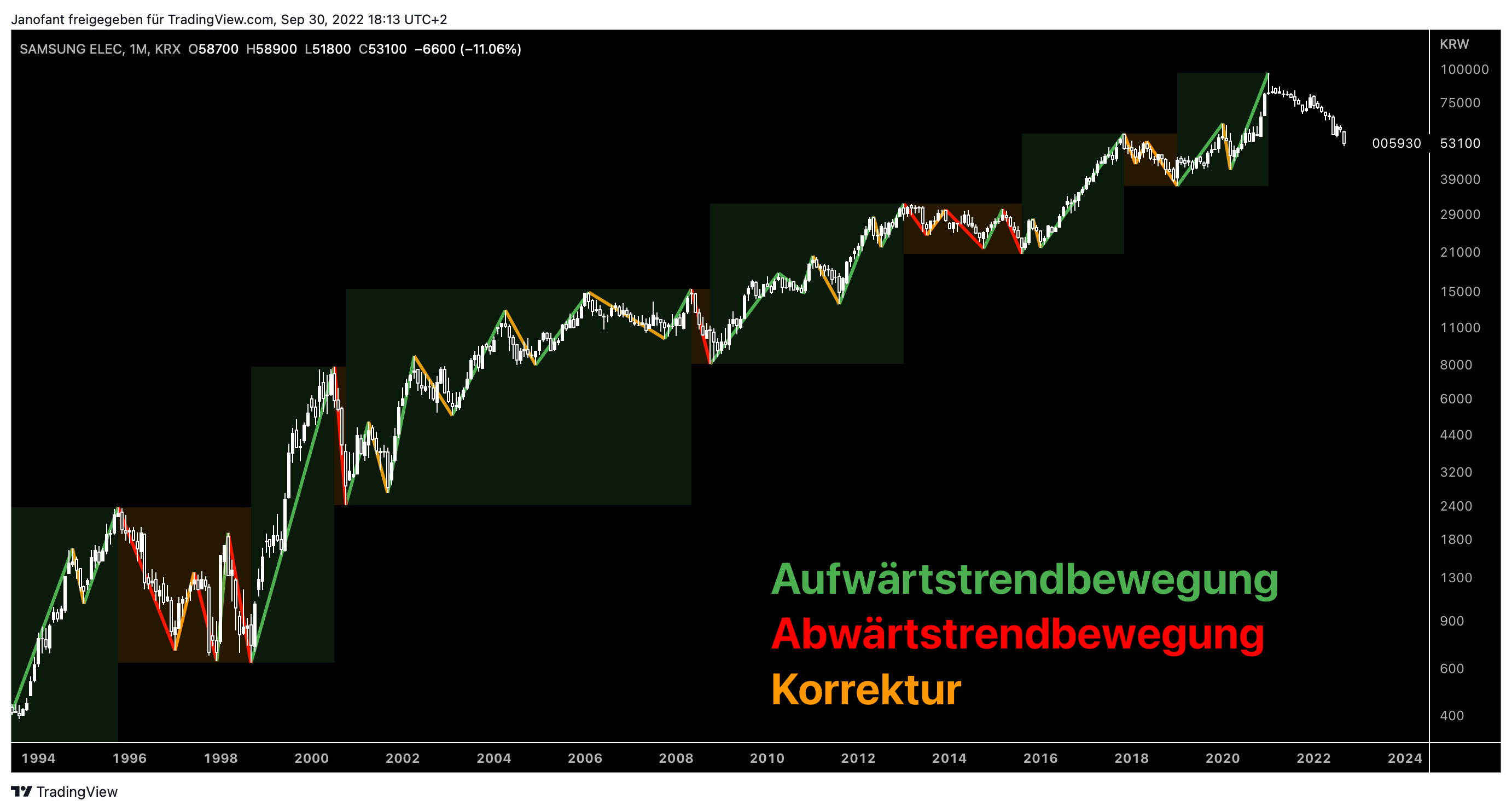

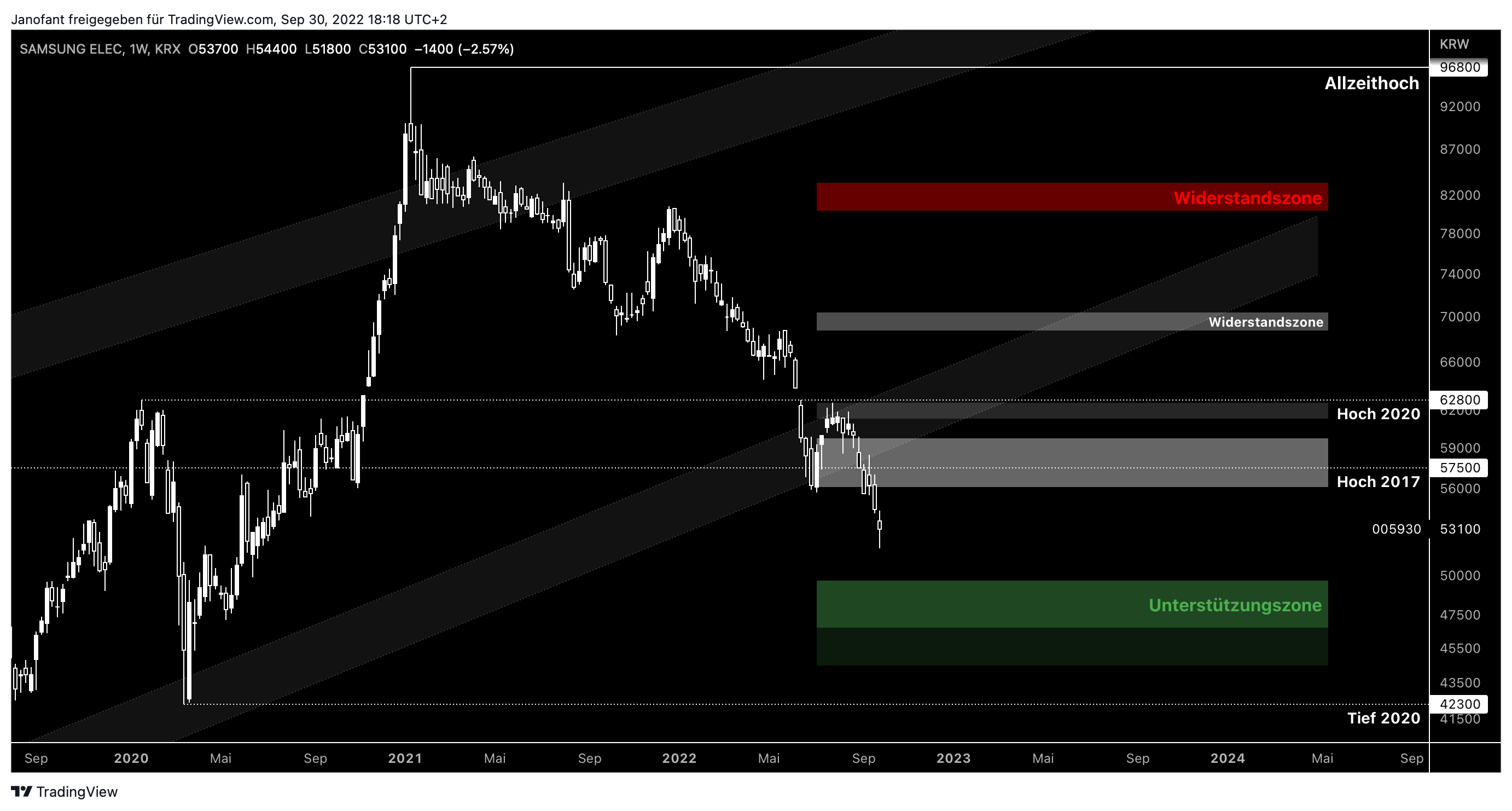

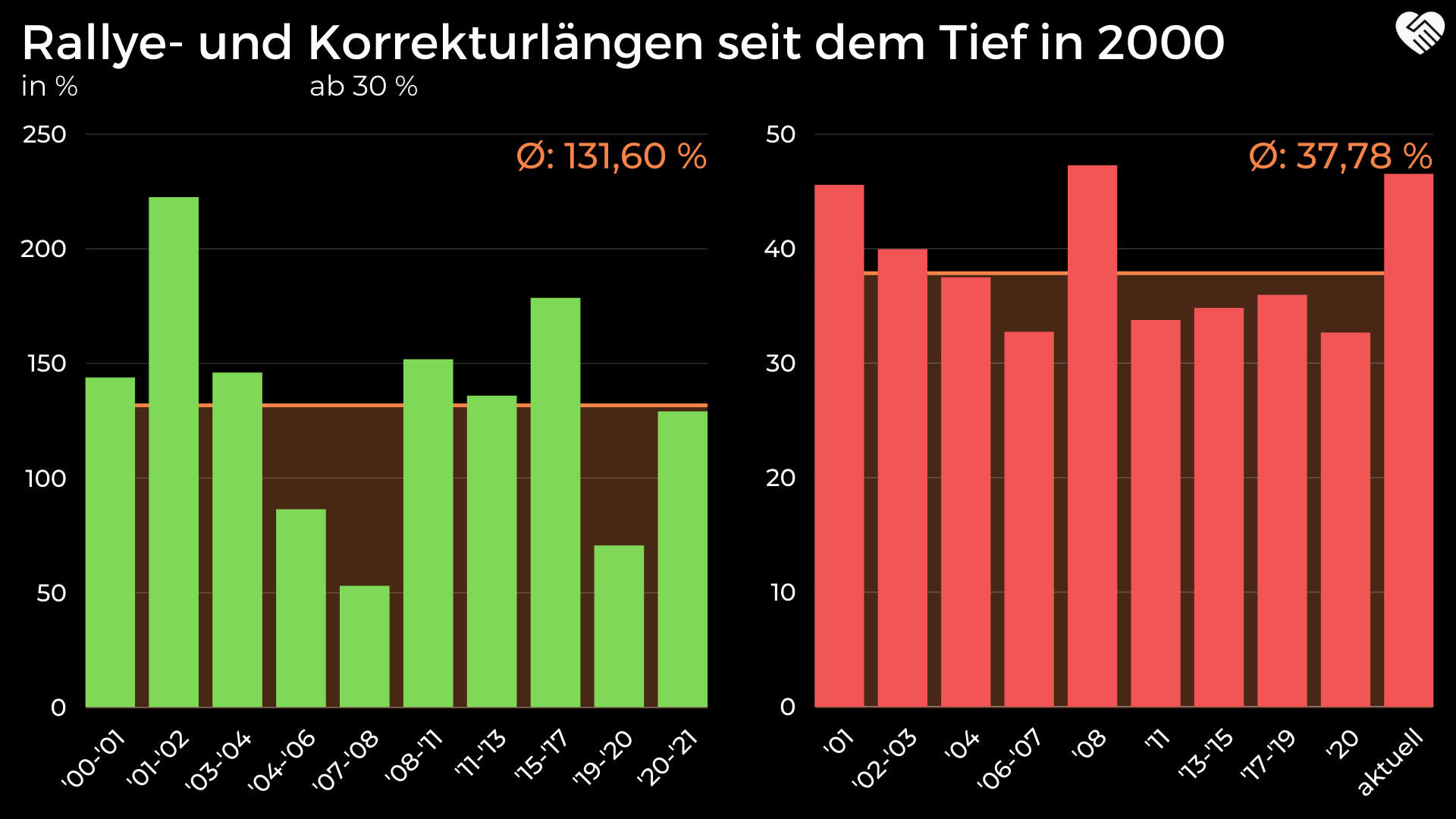

Vor allem aber, wenn es um Dividenden geht, könnte Samsung die bessere Alternative zu Apple sein. Der Konzern schüttet nämlich eine hohe Dividende von circa 2,72 % beim aktuellen Börsenkurs aus, bei relativ geringer Payout Ratio. Der Konkurrent Apple hingegen zahlt lediglich 0,67 % auf den aktuellen Kurs. Auch der Kursverlauf von Samsung ist sehr sauber und generierte seit dem Tief der Finanzkrise 2008 auf das Allzeithoch 2021 mehr als 1.100 % Rendite (mit Dividenden 1.449 %). Wir haben uns Samsung deswegen genau für dich angeschaut.