PDF zu unserer DroneShield Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (56 Seiten)…

Podcast zu unserer DroneShield Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:20:03 |

Branchenanalyse und Konkurrenzvergleich | 00:29:38 |

Chancen und Risiken | 00:37:50 |

Unsere Bewertung | 00:44:30 |

Technische Analyse | 0:50:26 |

Fazit | 00:53:25 |

Kurzportrait DroneShield Aktie

DroneShield Ltd ist ein Unternehmen, das im Bereich der Erkennung von Drohnen und dem Schutz bzw. der Gewährleistung der Sicherheit vor diesen tätig ist. Dafür bietet der Small Cap aus Australien unterschiedliche Hard- und Softwarelösungen an.

In den letzten Jahren konnte DroneShield die Umsätze vervielfachen – allein von 2022 auf 2023 ist eine Verdreifachung der Erlöse gelungen. Darüber hinaus war das Unternehmen im letzten Jahr dazu in der Lage, einen Gewinn zu erzielen.

Aus der charttechnischen Perspektive fällt vor allem der letzte starke Aufwärtsimpuls auf, welcher eine Länge von mehr als 1.000,00 % umfasst. Nun wurde Mitte Juli 2024 eine Korrektur eingeleitet, die zwar bereits für mehr als 60,00 % Wertverlust sorgte, aber in Anbetracht der vorherigen Rallye als gesund einzuordnen ist. Auf welche Chartsignale sollte man nun achten und mit welchem Kursziel kann man rechnen?

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 17.08.2024.

WKN/ISIN | A2DMAA/AU000000DRO2 |

|---|---|

Branche | Industrie |

Peter Lynch Einordnung | Fast Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 957,72 Mio. AUD |

Dividendenrendite | 0,00 % |

KGV | 102,60 |

Firmensitz | New South Wales (Australien) |

Gründungsjahr | 2014 |

Mitarbeiter | 100 |

Inhaltsverzeichnis DroneShield Aktie Analyse

1. Das Unternehmen DroneShield

Geschäftsmodell

Einleitung

DroneShield ist ein weltweit führendes Unternehmen im Bereich der Drohnenabwehrtechnologie und bietet fortschrittliche Lösungen zum Schutz vor unbemannten Fluggeräten. Aktuell ist das Unternehmen mit dem eigenen Vertriebsteam in rund 70 Ländern weltweit vertreten. Zu den wichtigsten Kundengruppen zählen militärische und Geheimdiensteinrichtungen, Ministerien für Innere Sicherheit, Strafverfolgungsbehörden, Betreiber kritischer Infrastrukturen sowie Gefängnisse und Flughäfen weltweit. Neben militärischen Anwendungszwecken sieht DroneShield vor allem im zivilen Bereich und in der Privatwirtschaft noch großes Potenzial für den Einsatz der eigenen Technologien.

Das Angebot von DroneShield umfasst Hardware- und Softwarelösungen, um Drohnen zu erkennen und sicher zu neutralisieren. Die entsprechenden Technologien werden hauptsächlich selbst entwickelt. Im Gegensatz zu den gängigen kinetischen Drohnenabwehrsystemen, die oft nur in kriegsähnlichen Szenarien praktikabel sind, will DroneShield sichere Alternativen bieten. Kinetische Systeme funktionieren so, dass die Drohnen zum Absturz gebracht werden – DroneShield verwendet hier einen anderen Ansatz, welcher besser geeignet ist, um auch Informationen zu sammeln und Kollateralschäden zu vermeiden.

Drohnenerkennungs- und Abwehrsysteme

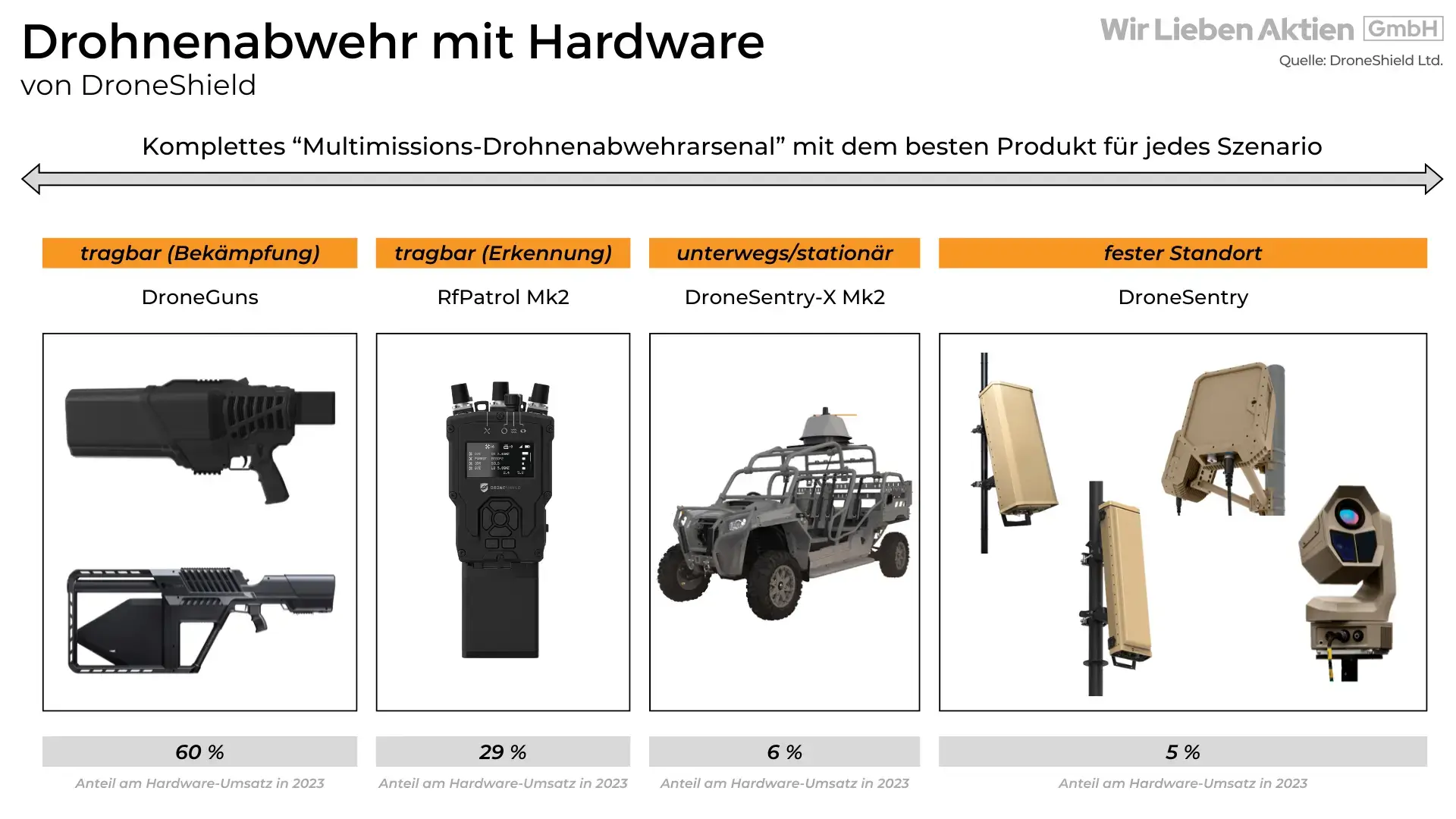

DroneShield bietet ein umfassendes Portfolio an Drohnenerkennungs- und Abwehrsystemen, die als tragbare, fahrzeug- und schiffsmontierte sowie fest installierte Lösungen erhältlich sind. Diese Vielseitigkeit hebt das Unternehmen selbst hervor, denn viele Konkurrenten sind hier hinsichtlich ihres Angebots eingeschränkt.

Die Funktionsweise der Systeme von DroneShield erfolgt in vier Schritten:

- Detektion: Maßgeschneiderte Sensorsysteme sorgen für eine optimale Erkennung und Identifizierung von UAS-Bedrohungen. (UAS steht für Unmanned Aerial System, also unbemannte Luftfahrtsysteme.)

- Bewertung: Mithilfe von maschinellem Lernen und KI-basierter Software werden Drohnen und UAS-Bedrohungen in nahezu Echtzeit verfolgt und bewertet.

- Reaktion: Die eingesetzten Technologien ermöglichen eine kontrollierte und effektive Reaktion auf UAS-Bedrohungen.

- Überprüfung: Die Erfassung und Visualisierung von Ereignisdaten hilft, Systeme und Verfahren gegen zukünftige Bedrohungen zu optimieren.

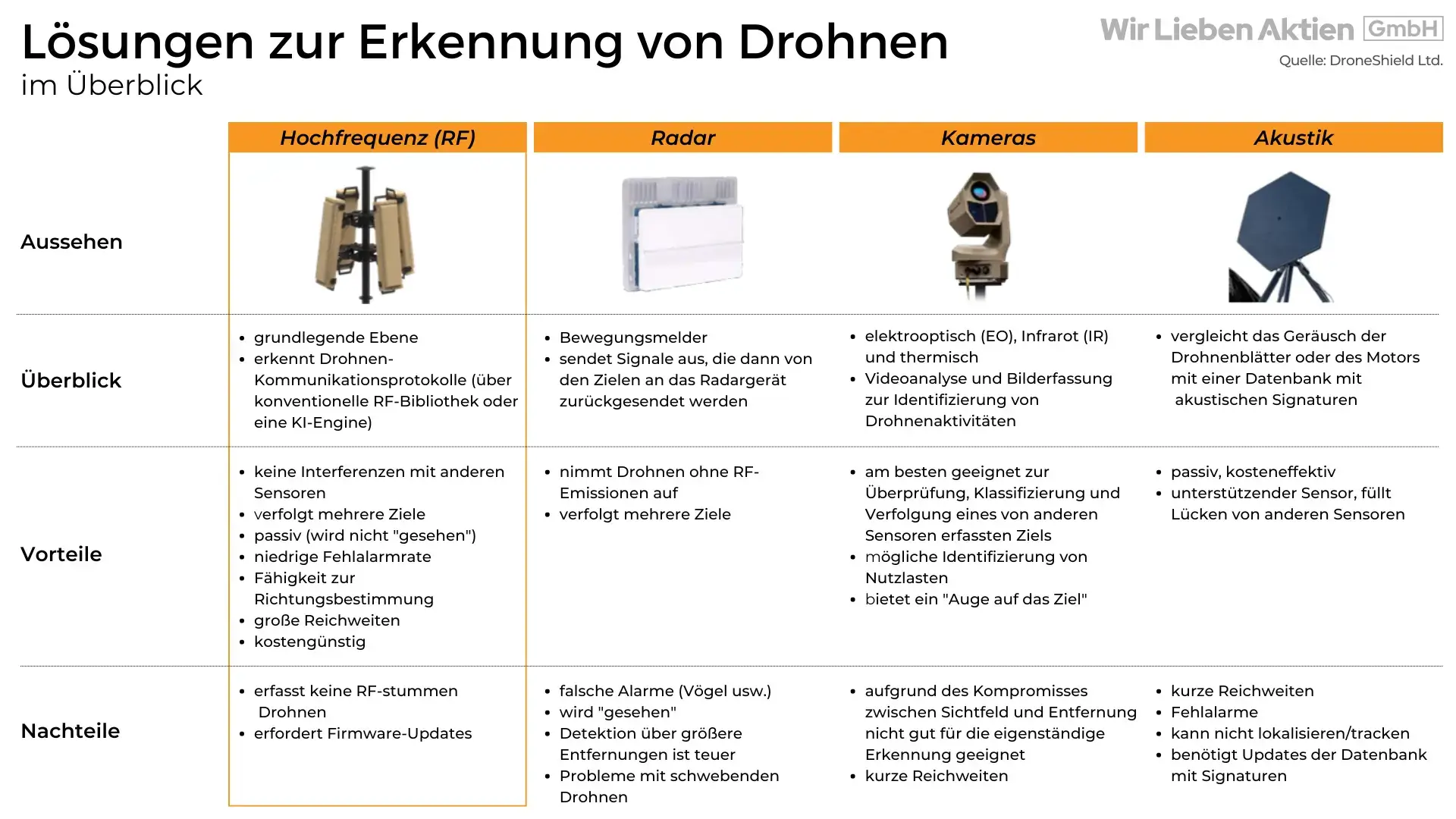

Für optimale Ergebnisse setzt DroneShield auf eine Multisensor-Drohnenerkennung, die unabhängig von Tageszeit oder Wetterbedingungen arbeitet. Zu den verwendeten Technologien zählen Radiofrequenzen, Radare, Kameras und akustische Sensoren – jede Technologie hat ihre Stärken und Schwächen, doch die Radiofrequenz bietet in der Regel die meisten Vorteile. Um ein ideales Gesamtsystem zu bieten, kombiniert DroneShield die eigene Radiofrequenz-Technologie mit Hardware von Drittanbietern und nutzt so auch die Vorteile der anderen Sensortechnologien.

Ein zentraler Bestandteil der Drohnenabwehrsysteme von DroneShield ist der Ansatz des „Smart Jamming“. Diese Technologie nutzt Radiowellen, um Drohnen dazu zu zwingen, entweder zurückzufliegen, zu schweben oder zu landen. Smart Jamming erweist sich sowohl in zivilen als auch in militärischen Umgebungen als besonders effektiv und bietet eine universelle Wirksamkeit sowie eine 360-Grad-Abdeckung. Darüber hinaus ist es besonders gut geeignet, um Drohnenschwärme abzuwehren.

Im Vergleich zu anderen Methoden wie Spoofing, das die Kontrolle einer Drohne übernimmt, jedoch nicht immer zuverlässig ist und häufiger zu Kollateralschäden führt, oder kinetischen Systemen wie Projektilfeuer, bietet Smart Jamming erhebliche Vorteile. Auch alternative Ansätze wie Drohnen zur Drohnenabwehr oder der Einsatz von gerichteter Energie (Laser oder Mikrowellen) haben spezifische Anwendungsfälle, sind jedoch oft weniger universell einsetzbar. Häufig kommt es hier auch zu Kollateralschäden. Smart Jamming stellt somit die optimale Lösung dar, um UAS-Bedrohungen effektiv und sicher zu neutralisieren.

Software-as-a-Service (SaaS)

DroneShield erweitert seine Umsätze zunehmend durch SaaS-Dienstleistungen, die auf zwei zentrale Bereiche fokussiert sind: Abonnements für KI-Engines und Command-and-Control(C2)-Systeme. Diese SaaS-Modelle bieten Kunden kontinuierliche Software-Updates und -Verbesserungen, die sicherstellen, dass ihre Systeme stets auf dem neuesten Stand der Technik bleiben. In den nächsten Jahren soll der Umsatzanteil von den SaaS Dienstleistungen noch deutlich zulegen.

KI-Engine-Abonnements

Die KI-Engine-Abonnements umfassen mehrere Schlüsseltechnologien:

- RF AI (Radiofrequency AI): Diese Engine wird zur Erkennung von Drohnen genutzt. Das klingt einfach, aber ist in der Realität gar nicht so leicht, denn die Drohne muss neben den ganzen Störgeräuschen und anderen Frequenzen erst einmal identifiziert werden.

- DroneOptID Al: Diese Engine entdeckt und trackt Drohnen in komplexen Umgebungen.

- RF-ATK (Radiofrequency Attack): Diese Engine, die bald verfügbar sein wird, ist für die Drohnenabwehr vorgesehen.

Die Engines arbeiten in Echtzeit und ermöglichen eine effiziente Erkennung und Abwehr von Drohnen, was die Reaktionsfähigkeit der Systeme verbessert und die Zahl der Fehlalarme reduziert.

Command-and-Control(C2)-Systeme

DroneShield bietet zwei Command-and-Control-Systeme auf Abonnementbasis an. Diese C2-Systeme sind Softwareplattformen, die zur Überwachung, Steuerung und Koordination von Einsatzkräften und Ressourcen in Echtzeit verwendet werden.

- DroneSentry-C2 Tactical: Eine „Light“-Version der C2-Software für tragbare und mobile Anwendungen. Dieses System ermöglicht den gleichzeitigen Einsatz mehrerer Einheiten und ist besonders für taktische Situationen geeignet.

- DroneSentry-C2: Ein umfassendes Command-and-Control-System, das fortschrittliche Computer-Vision-KI und die SFAI-Sensorfusionstechnologie integriert. Das System kann sowohl On-Premise als auch in der Cloud betrieben werden und bietet eine hochentwickelte Plattform für die Erkennung und Abwehr von Drohnen in großen Einsatzgebieten.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten (Realtime) von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/