PDF zu unserer Intel Aktienanalyse

Bitte logge dich ein, um dir die Aktienanalyse zu Intel als PDF herunterzuladen (52 Seiten)…

Podcast zu unserer Intel Aktienanalyse

Bitte logge dich ein, um dir den Podcast zur Aktienanalyse von Intel anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:10:40 |

Branchenanalyse und Konkurrenzvergleich | 00:17:52 |

Chancen und Risiken | 00:26:17 |

Unsere Bewertung | 00:31:00 |

Technische Analyse | 00:34:47 |

Fazit | 00:38:03 |

Kurzportrait Intel-Aktie

Intel gehört nach wie vor zu den weltweit bekanntesten Halbleiterunternehmen – doch der einstige Technologieführer hat in den letzten Jahren massiv an Boden verloren. Während Konkurrenten wie AMD und NVIDIA technologisch vorangeschritten sind, kämpft Intel mit Problemen in der Lieferkette, Managementwechseln und dem schwierigen Übergang zur Foundry-Strategie.

Jetzt verdichten sich jedoch die Anzeichen für einen möglichen Turnaround. Fundamental stehen ambitionierte Pläne im Raum. Gleichzeitig zeigt der Aktienkurs seit geraumer Zeit technisch eine Stabilisierung, was charttechnisch auf eine potenzielle Trendumkehr hindeutet. Ist dieser Ausblick der richtige Zeitpunkt für Anleger eine Investition zu tätigen?

Der Research dieser Aktienanalyse und die dazugehörigen Fundamentaldaten basieren auf dem Stand vom 05.07.2025.

WKN/ISIN | 855681/US4581401001 |

|---|---|

Branche | Informationstechnologie |

Peter Lynch Einordnung | Turnaround |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 98,10 Mrd. USD |

Dividendenrendite | 0,00 % |

KGV | – |

Firmensitz | Santa Clara (USA) |

Gründungsjahr | 1968 |

Mitarbeiter | 108.900 |

Inhaltsverzeichnis Intel-Aktie Analyse

1. Das Unternehmen Intel

Geschäftsmodell von Intel

Einleitung

„Intel“ setzt sich in seiner Basis zusammen aus den englischen Worten „Integrated“ und „Electronics“, was auf Deutsch so viel wie „integrierte Elektronik“ bedeutet und auf die Geschäftstätigkeit des US-amerikanischen Unternehmens hinweist, nämlich die Herstellung von Halbleitertechnik in Chipfabriken. Bekannt ist Intel in erster Linie für Mikroprozessoren und Prozessoren, die in Computern zur Anwendung kommen und vom Halbleiterkonzern entscheidend geprägt wurden. Doch Intel besitzt auch Lösungen für andere Teilbereiche der Industrie, auf welche wir im Folgenden eingehen wollen.

Verkauf von Halbleiterprodukten

Kerngeschäft von Intel Corp ist – wie bereits beschrieben – der Verkauf von Halbleiterlösungen.. Hierbei lassen sich mehrere Produktkategorien unterscheiden, welche wiederum verschiedenen Geschäftsbereichen angehören. Als wichtigstes Segment ist die sogenannte Client Computing Group (CCG) hervorzuheben, die vor allem Halbleiterlösungen für Geräte wie Laptops und Desktop-PCs umfasst. Zu den bekanntesten Produkten zählen die Prozessoren der Intel Core-Reihe, die in einer Vielzahl von Geräten weltweit zum Einsatz kommen.

Als weitere wichtige Einnahmequelle ist der Verkauf von Produkten innerhalb des Data Center and Artificial Intelligence-Segments zu nennen. In diesem Geschäftsbereich vertreibt Intel Corp spezialisierte Chips für Rechenzentren, die auf Cloud-Infrastrukturen sowie KI-Anwendungen abzielen. Als zentrale Produktreihe ist in diesem Zusammenhang die Xenon-Reihe hervorzuheben. Abgerundet wird das Geschäftsmodell durch das Network and Edge-Geschäft, welches sich auf Lösungen für Netzwerkinfrastruktur und Telekommunikation fokussiert. Intel Corp liefert in diesem Zusammenhang Halbleiter für 5G-Netze sowie Anwendungen im Bereich des Internet of Things.

Foundry-Geschäft

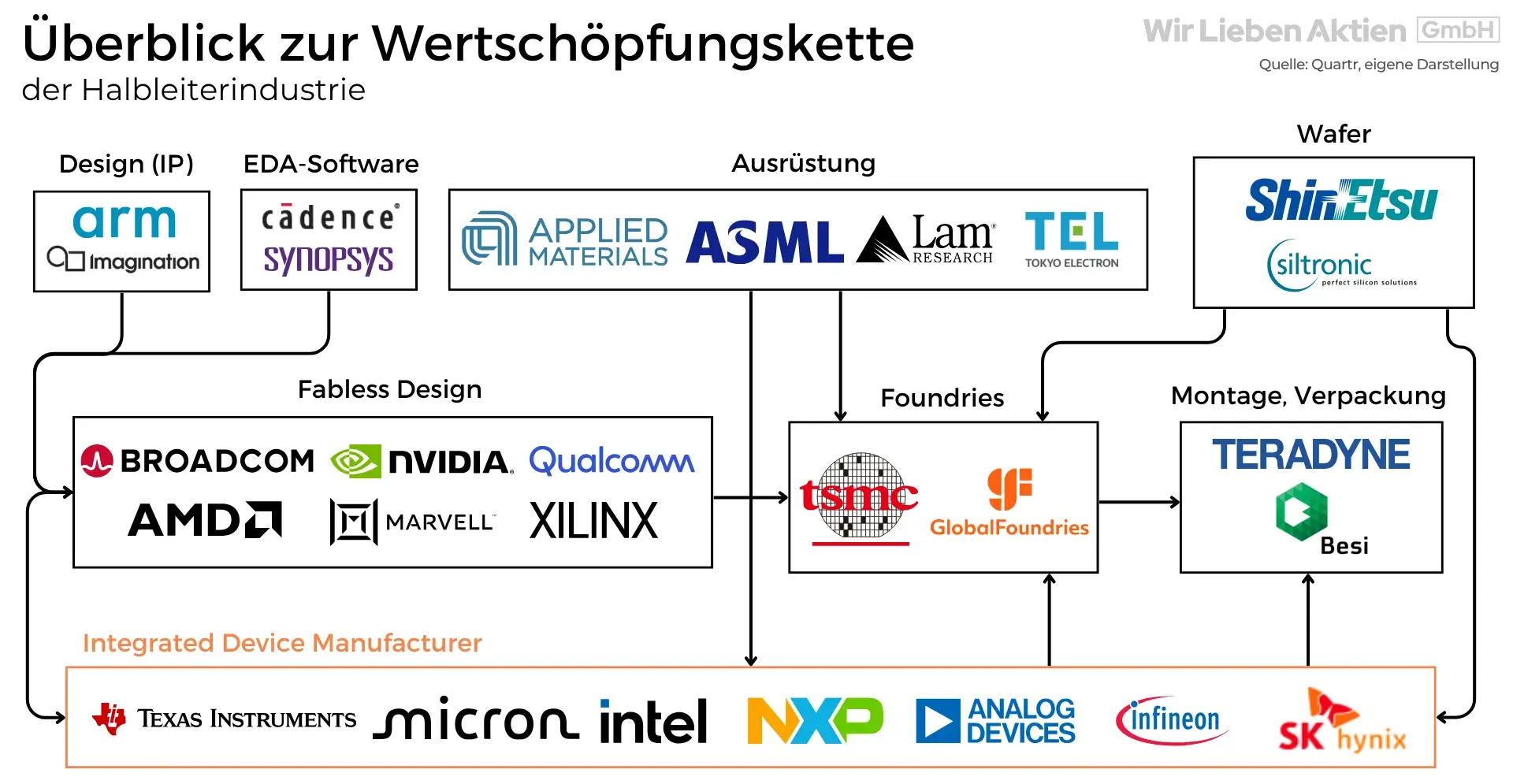

Während sich Intel Corp bis einschließlich 2020 ausschließlich mit dem Verkauf von Halbleitern befasste, erfolgte in 2021 eine strategische Neuausrichtung namens IDM 2.0, womit sich das Unternehmen Integrated Device Manufacturer neu erfinden will. Genauer gesagt gehören seitdem auch Foundry-Dienstleistungen zum Portfolio, die innerhalb des Segments Intel Foundry erbracht werden. Damit greift Intel einen Bereich der Halbleiterindustrie an, der bislang von Playern wie TSMC und Samsung beherrscht wird. Hier findet ihr unseren Bericht zu den besten Halbleiter Aktien.

Unter dem Begriff Foundry versteht man ein Unternehmen, welches die Herstellung von Halbleiterprodukten als Auftragsfertiger übernimmt. Obwohl das Projekt bereits Investitionen in Milliardenhöhe erforderte, sieht Intel darin eine strategische Chance, sich neben dem Halbleitergeschäft breiter aufzustellen. Ein detaillierter Überblick zur Wertschöpfungskette inkl. der Bereiche, die Intel seit seiner strategischen Neuausrichtung abdeckt, ist Abbildung 2 zu entnehmen.

Umsatz

Entwicklung

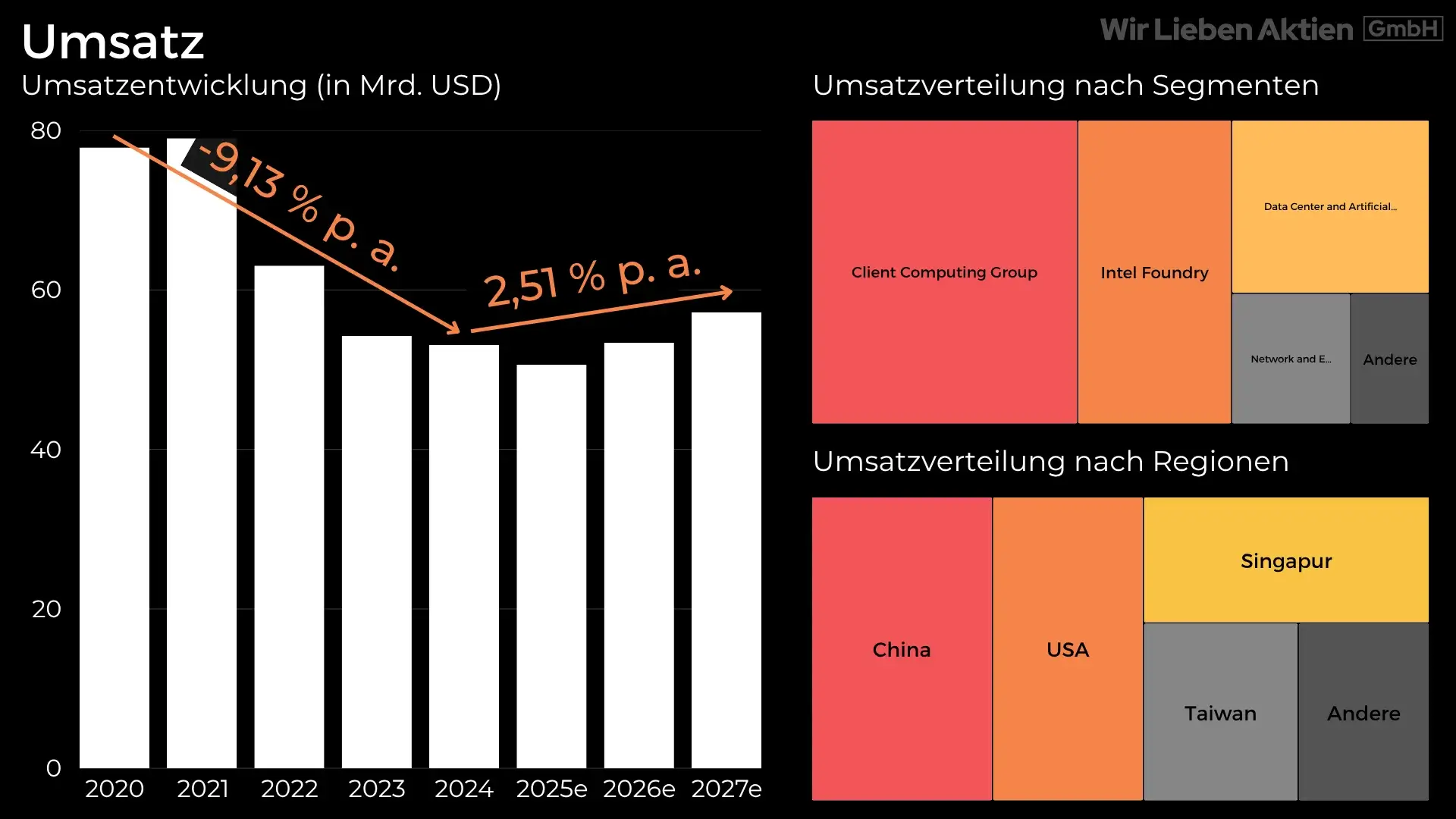

Blickt man auf die langfristige Umsatzentwicklung von Intel, so lassen sich im Wesentlichen zwei Zeiträume identifizieren: Die Jahre von der Unternehmensgründung bis 2021. In diesen etwas mehr als fünf Dekaden ist es dem US-amerikanischen Halbleiterkonzern gelungen, einen vergleichsweise steigen Zuwachs der Umsätze auf bis zu 79,02 Mrd. USD zu verbuchen, auch wenn man sich der Zyklik der zugrundeliegenden Branche nicht entziehen konnte.

Die letzten drei Geschäftsjahre als Vorjahre waren allerdings von einem stetigen Rückgang der Umsätze geprägt: Während NVIDIA, AMD und andere vom KI-Boom profitieren und einen Umsatzrekord nach dem nächsten erzielen, fiel der Umsatz von Intel zuletzt auf 53,10 Mrd. USD – ein deutlicher Beleg für die technologische Abgeschlagenheit des einst führenden Chipherstellers.

In den kommenden Jahren ist wie auch in den Vorjahren trotz der weiterhin positiven Branchenaussichten keine nennenswerte Erholung bei Intel zu erwarten: Im Konsens rechnen die Analysten innerhalb ihrer Analysten Schätzungen nach aktuellen Research Daten für das Geschäftsjahr 2027 mit Umsätzen in Höhe von 57,21 Mrd. USD, was einer Veränderung von gerade einmal 2,51 % p. a. entsprechen würde. Angesichts der prognostizierten Wachstumsraten und Veränderungen pro Jahr von durchschnittlich 30,11 % bei NVIDIA und 18,43 % bei AMD wirkt dies ernüchternd.

Umsatzverteilung nach Segmenten

Als mit Abstand wichtigstes Segment von Intel ist die im Abschnitt zum Geschäftsmodell beschriebene Client Computing Group hervorzuheben, die im vergangenen Geschäftsjahr für einen Umsatzanteil in Höhe von 43,08 % verantwortlich war. An zweiter Stelle steht das Foundry-Geschäft von Intel, das 2024 trotz seiner kurzen Historie bereits ein Viertel der Einnahmen beisteuerte.

Mit einem Umsatzanteil von lediglich 18,23 % blieb Intels Geschäft mit Datenzentren und Künstlicher Intelligenz trotz des Branchenbooms deutlich hinter den Zuwächsen der Konkurrenz zurück. Während auf die Network and Edge-Sparte 8,31 % der Einnahmen entfallen, erwirtschaftete Intel in 2024 5,44 % seiner Umsätze mit Randgeschäften.

Umsatzverteilung nach Regionen

Ein Großteil der Wertschöpfung der Halbleiterindustrie findet in Asien statt. In Anbetracht dessen ist es kein Wunder, dass ein Großteil der Umsätze von Intel in entsprechenden Ländern erzielt wird: Im vergangenen Geschäftsjahr war China mit 29,95 % als wichtigster Absatzmarkt hervorzuheben. Auch Singapur und Taiwan sind mit 19,18 % bzw. 14,70 % äußerst relevant für Intel, sodass sich für den asiatischen Kontinent ein kumulierter Umsatzanteil von 63,83 % ermitteln lässt.

Als zweitwichtigster nationaler Einzelmarkt sind die Vereinigten Staaten als Heimatland von Intel zu nennen. Der Umsatzanteil lag in 2024 bei 24,47 % – Tendenz zuletzt steigend. Über ein Zehntel der Umsätze von Intel, etwa aus Europa oder Südamerika, lässt sich aufgrund der hohen Fragmentierung keiner konkreten Region zuordnen.

EBIT und Konzerngewinn

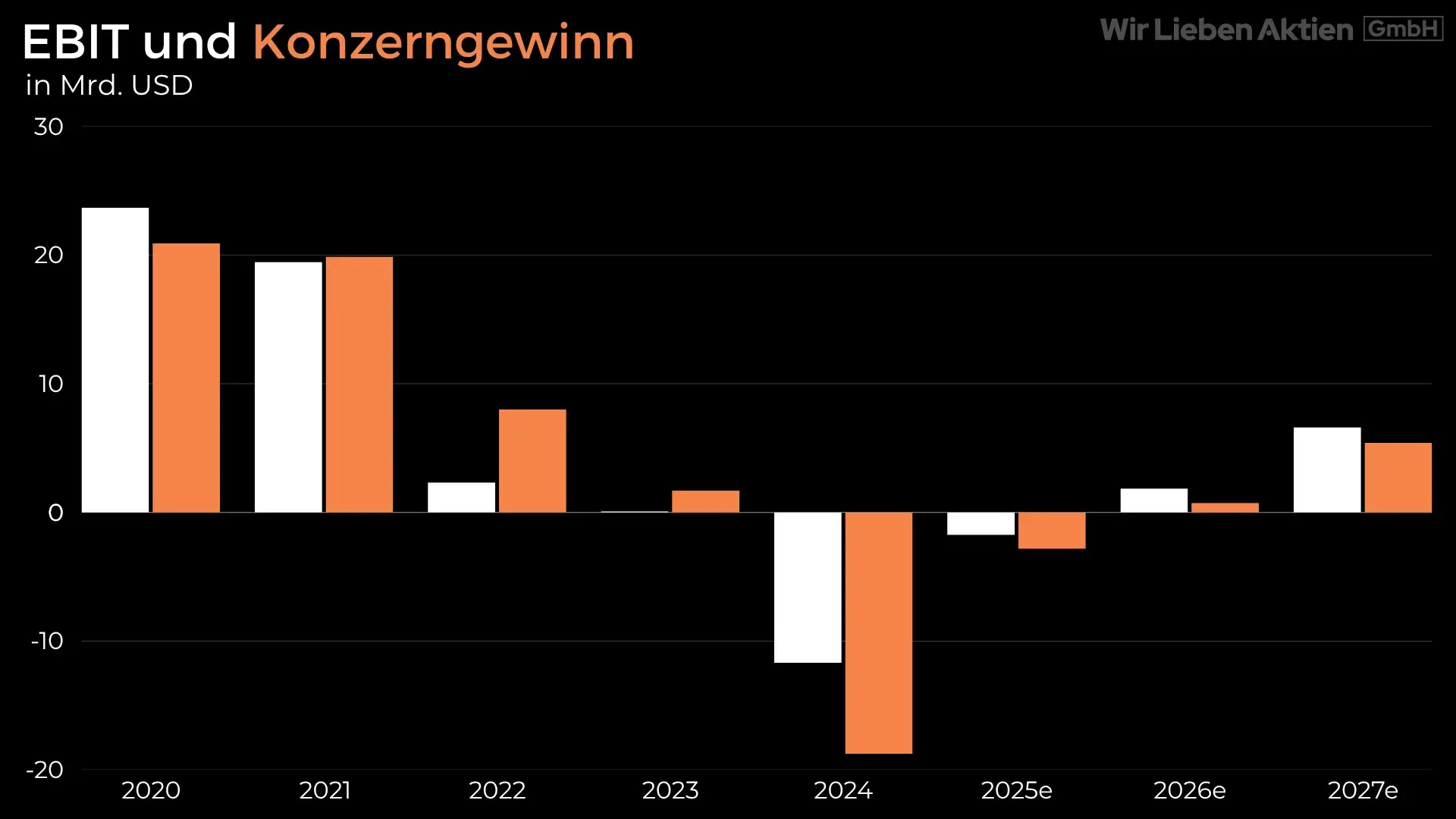

Noch ernüchternder als die jüngste Umsatzentwicklung von Intel ist der Zerfall der Gewinne seit dem Beginn der Krise in 2022: In jenem Geschäftsjahr ist das EBIT von 19,46 Mrd. USD auf 2,33 Mrd. USD gesunken, was einem Rückgang von 88,03 % entspricht. Während Intel in 2023 mit einem operativen Ergebnis von 0,09 Mrd. USD gerade so noch in der Lage war, einen Überschuss zu erwirtschaften, ist der Halbleiterkonzern im vergangenen Geschäftsjahr endgültig in die roten Zahlen gerutscht: Das EBIT belief sich insbesondere aufgrund von hohen Restrukturierungsaufwendungen auf -11,68 Mrd. USD.

Auch im laufenden Geschäftsjahr soll Intel ein operatives Ergebnis von -2,83 Mrd. USD erzielen und somit mindestens ein weiteres Jahr Verluste erzielen. Zum aktuellen Zeitpunkt gehen die Analysten nämlich in ihren Prognosen davon aus, dass die Break-Even-Schwelle ab 2026 wieder überschritten werden soll und die Gewinne danach wieder langsam steigen werden. Ein Gewinn vor Zinsen und Steuern in Höhe von 6,62 Mrd. USD in 2027 als Prognose ist jedoch sowohl in Anbetracht der Peer Group als auch der eigenen Historie als enttäuschend einzuordnen. Und dies obwohl die Prognose Wachstumsraten beinhaltet.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Lass uns Feedback da!

Verbesserungsvorschläge, Anregungen, Lob, Kritik?

Wir nehmen alles dankend an! Nur so können wir unsere Arbeit verbessern. Wenn du uns kostenlos unterstützen möchtest, lasse uns eine Rezension auf Trustpilot da. Oder schreibe uns einfach auf Discord.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/