PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (60 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:11:24 |

Branchenanalyse und Konkurrenzvergleich | 00:25:58 |

Chancen und Risiken | 00:43:28 |

Unsere Bewertung | 00:53:44 |

Technische Analyse | 00:57:11 |

Fazit | 01:02:49 |

Kurzportrait

Pool (WKN: A0JMVJ und ISIN: US73278L1052) ist ein Dauerläufer aus den USA, welcher laut eigener Aussage der weltweit führende Anbieter von Schwimmbadzubehör, Ausrüstung und verwandten Outdoor-Produkten ist. Langfristig wächst das Unternehmen fundamental sehr stabil und konnte in den letzten 15 Jahren nicht nur den Umsatz verdreifachen, sondern auch die operative Marge mehr als verdoppeln.

Die Anleger und Aktionäre profitieren im Laufe der Jahre nicht nur von einer stabil und stark steigenden Dividende, sondern auch von Aktienrückkäufen und einem langfristigen technischen Aufwärtstrend, der immer höhere Kursziele erreichte. Aber sollte die Anlageentscheidung auch zu den aktuellen Bedingungen positiv ausfallen?

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 30.03.2024.

WKN/ISIN | A0JMVJ/US73278L1052 |

|---|---|

Branche | Nicht-Basiskonsumgüter |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 15,48 Mrd. USD |

Dividendenrendite | 1,09 % |

KGV | 29,59 |

Firmensitz | Covington (USA) |

Gründungsjahr | 1980 |

Mitarbeiter | 6.000 |

Inhaltsverzeichnis

1. Das Unternehmen Pool

Geschäftsmodell

Einleitung und Produktportfolio

Um in den heißen Sommermonaten der Hitze zu entkommen, gibt es viele Möglichkeiten: Eine Fahrradtour zum örtlichen See, ein Besuch im Schwimmbad oder eine Reise ans Meer. Neben diesen Optionen gibt es allerdings eine weitere, insbesondere bei jungen Generationen, beliebte Möglichkeit: Ein privater Swimmingpool. Für die Errichtung eines Pools sowie dazugehörige Produkte lässt sich ein eindeutiger Weltmarktführer identifizieren, nämlich die US-amerikanische Pool Corporation. Das Unternehmen ist bereits seit 44 Jahren als Händler von entsprechenden Lösungen tätig und hat sich in dieser Zeit eine einzigartige Positionierung erarbeitet, welche sich u. a. im Produktportfolio widerspiegelt.

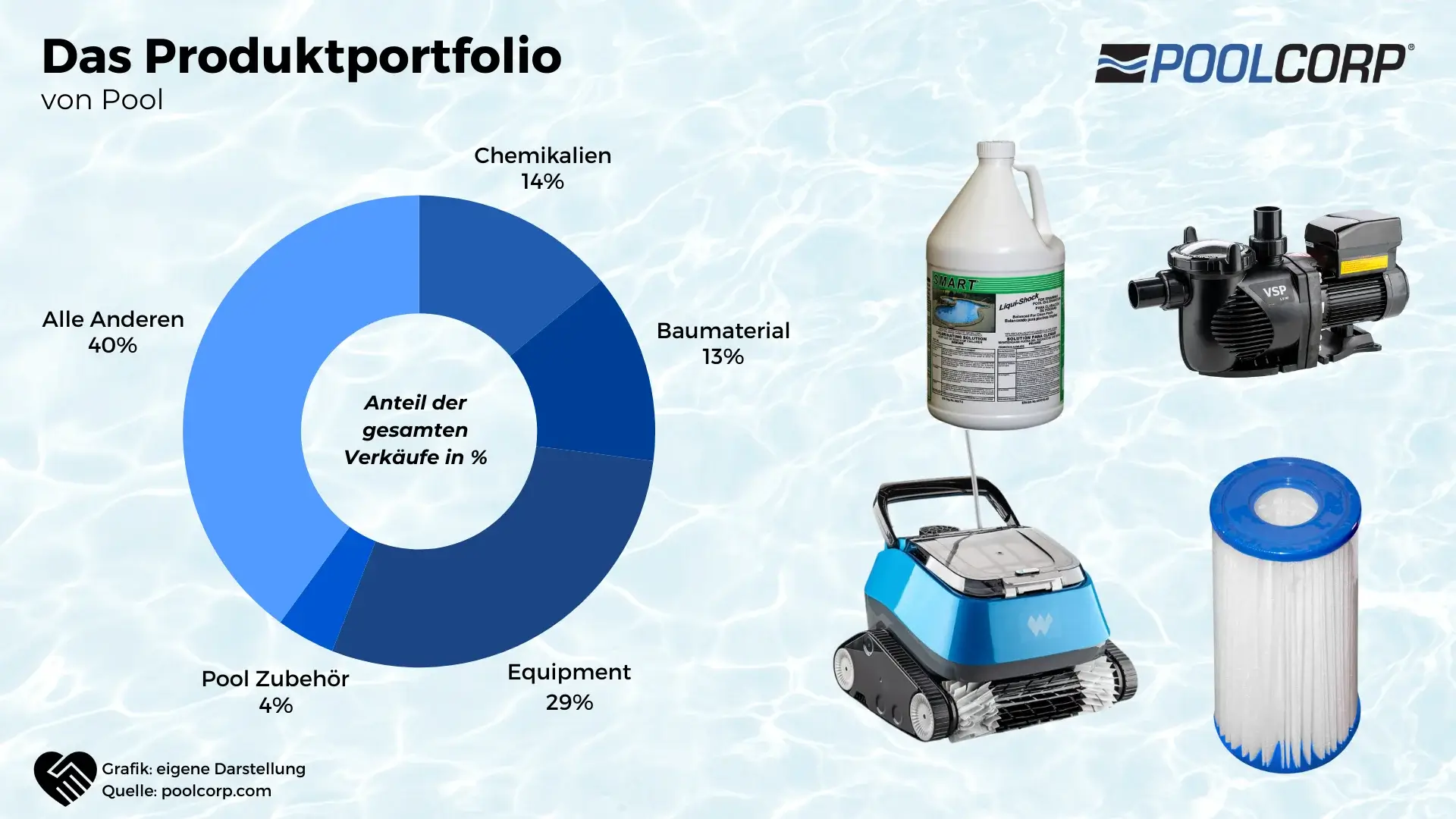

Wie Abbildung 1 zu entnehmen ist, generiert das Unternehmen durch den Verkauf einer Vielzahl an Produkten seine Umsätze. Als wichtigste Einnahmequelle ist hierbei der Vertrieb von Equipment hervorzuheben, wozu bspw. Pumpen, Heizungen oder Filter gehören. An zweiter Stelle folgen Chemikalien, welche zur Desinfektion oder Reinigung des Wassers verwendet werden. Nicht weniger relevant für das operative Geschäft von der Pool Corporation sind Baumaterialien wie Beton, Fliesen sowie Materialien für Terrassen. Darüber hinaus erzielt das Unternehmen 40,00 % der Einnahmen mit zahlreichen weiteren Produktkategorien.

Das Portfolio von der Pool Corporation ist gerade deshalb interessant, da sich das Unternehmen nicht nur mit Produkten für die Errichtung, sondern auch für die Wartung und Instandhaltung der Bäder befasst, was zu wiederkehrenden Einnahmen führt, welche mit einer steigenden Anzahl an Swimmingpools einen wichtigen Beitrag zur Entwicklung der fundamentalen Kennzahlen leisten.

Geographische Präsenz

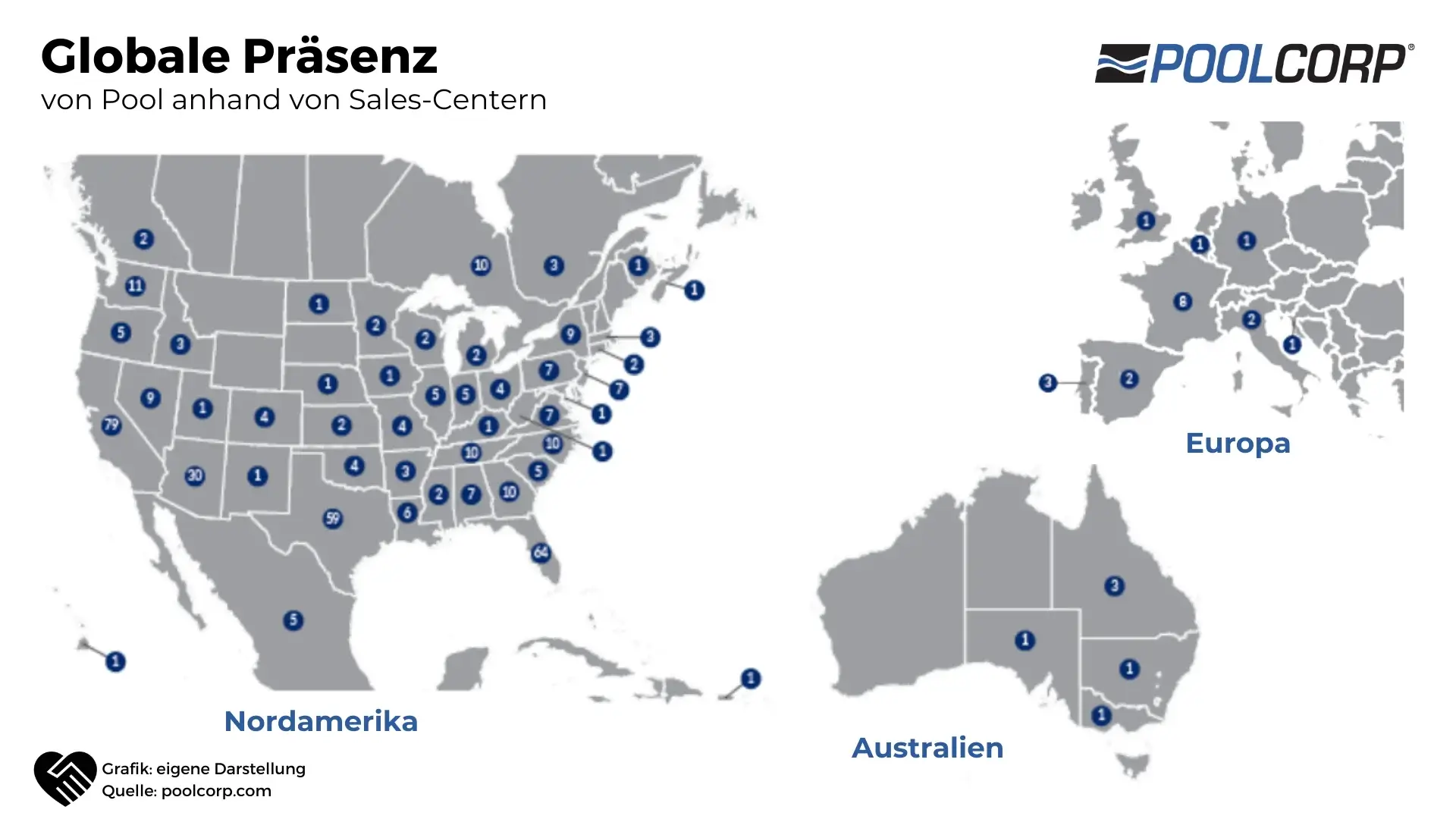

Als Weltmarktführer für Produkte rund um Swimmingpools ist die Pool Corporation selbstverständlich in zahlreichen nationalen Einzelmärkten vertreten. Wie in Abbildung 2 dargestellt, gehören außerhalb der USA hierzu Kanada, Mexiko, die westlichen Länder Europas sowie Australien. Nichtsdestotrotz ist das Unternehmen in erster Linie in den USA aktiv, welche 414 der aktuell 439 Verkaufszentren von Pool beherbergen. Und auch innerhalb der Vereinigten Staaten lässt sich eine eindeutige Fokussierung beobachten, denn die Pool Corporation ist insbesondere in folgenden Südstaaten äußerst präsent: Kalifornien, Florida, Texas und Arizona. Diese vier Märkte waren im vergangenen Geschäftsjahr für immerhin 60,00 % der US-amerikanischen Erlöse verantwortlich. In den kommenden Geschäftsjahren ist allerdings tendenziell ein überdurchschnittlicher Ausbau der internationalen Umsätze zu erwarten. Um von den Wachstumsmöglichkeiten in Westeuropa bestmöglich profitieren zu können, hat Pool erst kürzlich drei neue Verkaufszentren sowie einen Logistikstandort eröffnet.

Pool360 Digital Ecosystem

Neben seinem Fokus auf physischen Produkten bemüht sich Pool seit kurzem, sein Angebot mithilfe von digitalen Lösungen abzurunden. So wurde erst im Februar dieses Jahres eine neue Software bzw. App namens „Pool360 PoolService“ eingeführt, welche den Kunden des Unternehmens ermöglicht, die Wasserqualität einfach und intuitiv zu überprüfen bzw. zu überwachen. Darüber hinaus kann das Pool360 Digital Ecosystem dazu genutzt werden, um Service- und Wartungsdienstleistungen ohne Umwege anzufordern. In Summe plant Pool durch seinen digitalen Dienstleistungen, welche in Zukunft weiterhin ausgebaut werden sollen, seine Kunden noch enger an sich zu binden und eine zusätzliche Einnahmequelle zu erschließen.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werdenAutoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Lass uns Feedback da!

Verbesserungsvorschläge, Anregungen, Lob, Kritik?

Wir nehmen alles dankend an! Nur so können wir unsere Arbeit verbessern. Wenn du uns kostenlos unterstützen möchtest, lasse uns eine Rezension auf Trustpilot da. Oder schreibe uns einfach auf Discord.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/