PDF zu unserer 4imprint Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (56 Seiten)…

Podcast zu unserer 4imprint Aktienanalyse

Bitte logge dich ein, um dir den Podcast zur Aktienanalyse anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung und Unternehmensvorstellung | 00:00:00 |

Fundamentale Analyse | 00:12:52 |

Branchenanalyse und Konkurrenzvergleich | 00:21:10 |

Chancen und Risiken | 00:31:58 |

Unsere Bewertung | 00:38:13 |

Technische Analyse | 00:40:58 |

Fazit | 00:42:39 |

Kurzportrait 4imprint Aktie

4imprint ist ein Medienunternehmen aus Großbritannien, das als Direktvermarkter tätig ist und sich auf Werbeartikel spezialisiert hat. In 2020 und 2021 litt das Geschäftsmodell unter den Auswirkungen der Corona-Pandemie, konnte sich jedoch bemerkenswert schnell erholen.

Aus Sicht der technischen Analyse befindet sich die Aktie in einem stabilen, langfristigen Aufwärtstrend, der weitestgehend durch eine eher geringe Volatilität gekennzeichnet ist. Darüber hinaus profitieren die Aktionäre von einer üppigen Dividende. Die aktuelle Dividendenrendite liegt bei etwa 3,50 %.

Diese Analyse basiert auf dem Stand vom 23.11.2024.

WKN/ISIN | 916232/GB0006640972 |

|---|---|

Branche | Kommunikation |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 1.419,90 Mio. GBP |

Dividendenrendite | 3,57 % |

KGV | 12,75 |

Firmensitz | London (Großbritannien) |

Gründungsjahr | 1985 |

Mitarbeiter | 1.593 |

Inhaltsverzeichnis 4imprint Aktie Analyse

1. Das Unternehmen 4imprint

Geschäftsmodell

Einleitung

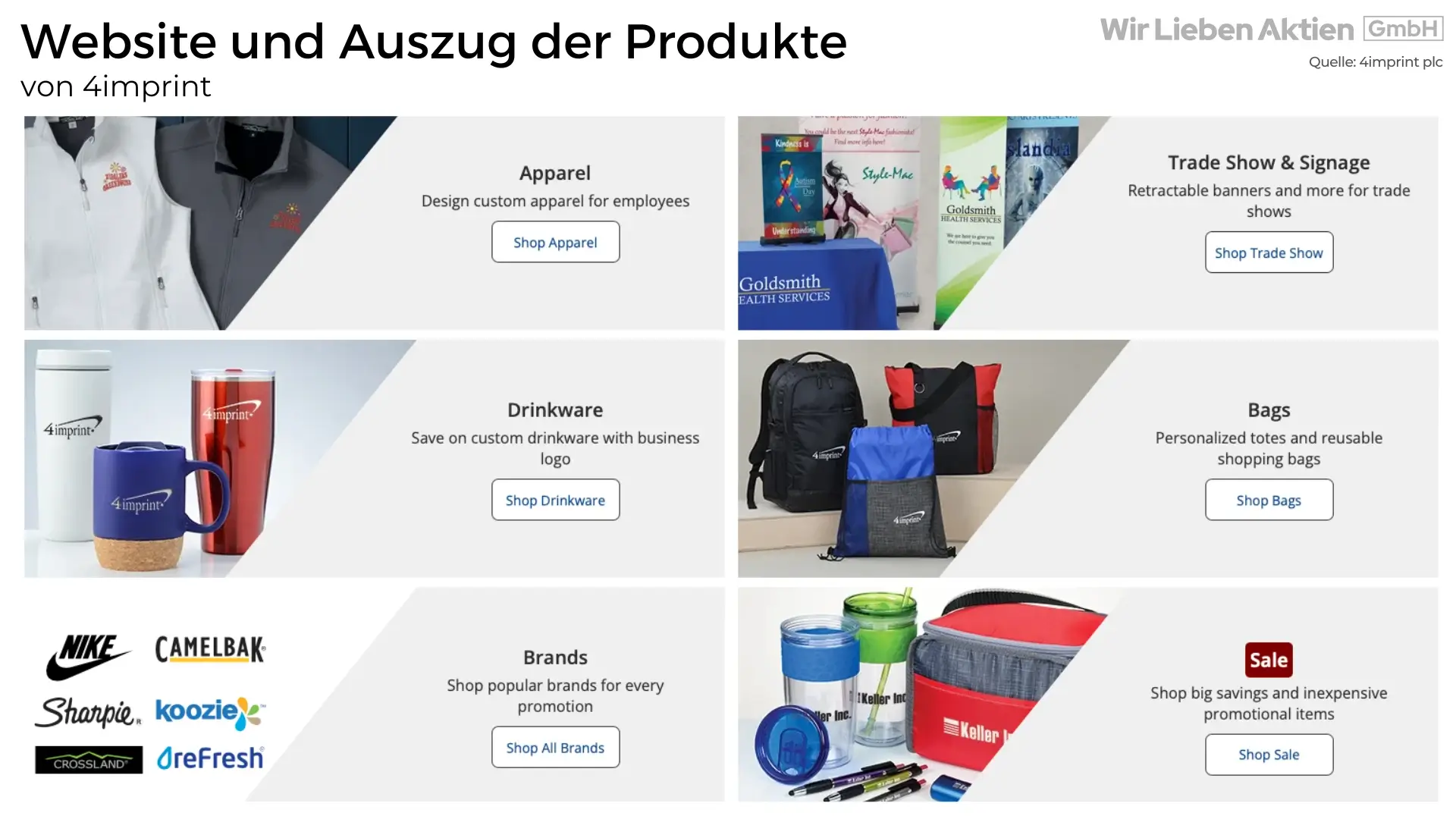

„Help our customers build their brand“ – Das ist die Mission von 4imprint, welche die Briten durch den Verkauf von Werbeartikeln wie Kleidung (Jacken, T-Shirts, Pullover), Taschen, Trinkflaschen, Schreibwaren, Zubehör für Autos und vielen weiteren realisieren wollen. Das Produktportfolio des Unternehmens umfasst dabei Zehntausende individuelle Produkte in den erwähnten Kategorien, sodass die Kunden mit Sicherheit das für sie passende Produkt finden. Darüber hinaus arbeitet 4imprint fortlaufend an der Erweiterung dieser Produktpalette.

Dass 4imprint einen sehr hohen Wert auf Kundenzufriedenheit legt, spiegelt sich in den „Certain-Philosophie“ wider, denn das Unternehmen will seinen Abnehmern Sicherheit in vielerlei Hinsicht garantieren. Diese Philosophie wird wie folgt definiert:

- Certain Delivery/Garantiert pünktliche Lieferung: Wenn die Produkte von 4imprint zu spät ankommen, ist die Bestellung kostenlos.

- Certain Value/Garantiert bester Preis: Sollte der Abnehmer das gleiche Produkt irgendwo günstiger finden, erstattet 4imprint die doppelte Differenz.

- Certain Happiness/Garantierte Zufriedenheit: Wenn der Abnehmer mit seinen Artikeln unzufrieden ist, können diese auf Kosten von 4imprint zurückgegeben werden.

Durch diese Vorgehensweise ist es dem britischen Unternehmen zumindest in den vergangenen Jahren gelungen, eine hohe Kundentreue verzeichnen zu können sowie jedes Jahr Marktanteile zu gewinnen.

Mit Dropshipping an die Börse

Dropshipping ist ein Geschäftsmodell, welches häufig negativ betrachtet wird. 4imprint ist allerdings der beste Beweis, dass ein Streckengeschäft nicht per se unseriös ist und dass man es mit einem solchen Geschäftsmodell sogar an die Börse schafft, wenn man es professionell umsetzt. Das Unternehmen beschreibt das eigene Geschäftsmodell als Dropshipping, da es keine eigenen Produktionskapazitäten besitzt und im Grunde als Mittelsmann zwischen Endabnehmer und dem Produzent des jeweiligen Produktes agiert. Letztere haben ihren Sitz vorwiegend in China. Wenngleich sich 4imprint damit in einem nicht unerheblichen Umfang von seinen Kooperationspartnern abhängig macht, hat diese Vorgehensweise mehrere Vorteile: Das Geschäftsmodell von 4imprint ist als „asset-light“ bzw. schlank zu beschreiben. Die Briten besitzen kaum physische Vermögenswerte oder ein Inventar, da die Produkte vom Zulieferer direkt zum Kunden versandt werden. Dadurch müssen sie weder in Vorleistung gehen, noch Fremdkapital zur Finanzierung ihrer Tätigkeit aufnehmen. Auch die allgemeinen operativen Aufwendungen sind niedriger, da man sich auf die Pflege der Kundenbeziehungen sowie Marketing fokussieren kann und keine eigenen Anlagen betreiben muss, was unter anderem mit hohen Energiekosten oder Aufwendungen für Mitarbeiter einhergehen würde.

Eigenmarken

Weil 4imprint vorwiegend als Mittelsmann zwischen Lieferant und Kunde agiert, sind die meisten Produkte des Unternehmens nicht exklusiv und können entweder direkt beim Zulieferer oder anderen Händlern bestellt werden. Um seinen Abnehmern etwas mehr Exklusivität bieten zu können, investiert 4imprint seit mehreren Jahren in den Aufbau von Eigenmarken. Hierbei handelt es sich bislang um drei Brands:

- Crossland: Outdoor-Bekleidung wie Jacken, Decken, Mützen, usw.

- Refresh: Wasserflaschen, Becher, usw.

- Taskright: Notizbücher, Klebezettel, Bleistifte, usw.

Wenngleich man auch hier mit Zulieferern zusammenarbeitet, können diese Produkte ausschließlich bei 4imprint erworben werden. Bisher scheint diese Strategie aufzugehen, denn in den vergangenen Geschäftsjahren konnten die Eigenmarken des Unternehmens in Relation zur Konzernebene überdurchschnittliche Wachstumsraten verbuchen. Aus diesem Grund planen die Briten, ihr Angebot auch in den kommenden Jahren dahingehend auszubauen.

Aktionärsstruktur der 4imprint Aktie

Die Aktionärsstruktur von 4imprint wird durch eher unbekannte Unternehmen angeführt. Der größte Aktionär ist mit 9,97 % Ballie & Grifford, ein britischer Investment Manager. Gefolgt von den zwei Vermögensverwaltern Abrdn mit 5,60 % und Montanaro mit 4,95 %. Beide Unternehmen haben ihren Hauptsitz ebenfalls in Großbritannien.

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/