PDF zu unserer Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (62 Seiten)…

Podcast zu unserer Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:17:02 |

Fundamentale Kennzahlen | 00:33:48 |

Branchenanalyse & Konkurrenzvergleich | 00:46:39 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:57:29 |

Kurzportrait Iridium Aktie

Iridium ist ein äußerst spannender Konzern aus den USA, welcher die Möglichkeit bietet (zumindest indirekt) in den Weltraum-Trend zu investieren. Das Unternehmen betreibt ein weltumspannendes Kommunikationssystem aus Satelliten und ermöglicht auf der Erde somit eine Echtzeitkommunikation, ohne dass man auf herkömmliche Telekommunikationsmasten angewiesen ist.

Fundamental kann der Konzern stabile Wachstumsraten verbuchen und seit einigen Jahren auch die operative Marge stetig steigern. Die Branche offenbart zudem attraktive Wachstumsraten für die Zukunft.

Aus der technischen Perspektive kann Iridium mit einem dynamischen langfristigen Aufwärtstrend überzeugen. Die aktuelle Korrektur erreicht so langsam ein angemessenes Ausmaß, aber eine Stabilisierung ist noch nicht erfolgt.

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 26.08.2023.

WKN/ISIN | A0YB48/US46269C1027 |

|---|---|

Branche | Kommunikation |

Peter Lynch Einordnung | Average Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 5,98 Mrd. USD |

Dividendenrendite | 1,09 % |

KGV | -304,58 |

Firmensitz | McLean (USA) |

Gründungsjahr | 2001 |

Mitarbeiter | 663 |

Inhaltsverzeichnis

1. Das Unternehmen Iridium

Historie von Iridium

Gründung

Die Idee für die Iridium Global Constellation wurde am 1. Januar 1987 von Ingenieuren der Motorola Strategic Electronics Division entwickelt. Bary Bertiger, Ken Peterson und Ray Leopold entwarfen das Konzept für das weltweit erste Satellitenkommunikationsnetzwerk in Chandler, Arizona, USA. Ihr Ziel war ein satellitengestütztes Telefoniesystem, das weltweite Abdeckung über ein tragbares Gerät bieten sollte.

Am 14. Juli 1988 entstand der erste Entwurf der Iridium Constellation durch Bary Bertiger, Ken Peterson und Ray Leopold. Dieses Konzept mit dem Titel „Global Personal Satellite Communications System” wurde später in der Patentanmeldung verwendet und ist heute im Smithsonian National Air and Space Museum in Washington D.C. ausgestellt.

Im Juni 1990 präsentierte Motorola das Iridium-System, das weltweit erste Satellitenkommunikationssystem, auf Pressekonferenzen in New York City, Peking, London und Melbourne.

Im Dezember 1990 stellte Motorola bei der US-amerikanischen Federal Communications Commission (FCC) einen Antrag für die Einführung des Iridium-Systems. Im Folgejahr wurde Iridium als eigenständige Einheit gegründet, um das Satellitennetzwerk schneller vorantreiben zu können. Neben Motorola waren weitere bedeutende Partner beteiligt, darunter Vebacom aus Deutschland, SK Telecom aus Südkorea, Sprint Corporation aus den USA und STET aus Italien.

Am 1. August 1992 erhielt das Projekt eine experimentelle Lizenz von der FCC zur Konstruktion und dem Start von fünf Demonstrationssatelliten. Anfang 1995 erhielt Motorola die ersehnte Genehmigung zur Lancierung und zum Betrieb des 66-Satelliten-Systems mit 12 Reserve-Satelliten in der Umlaufbahn. Im April wurde das Patent für das Iridium-Satellitenkommunikationssystem unter der Nummer US5410728A erteilt.

Start der Satelliten-Konstellation

Am 05. Mai 1997 wurden die ersten Iridium-Satelliten von der Vandenberg Air Force Base in Kalifornien, USA, aus an Bord einer Delta II-Rakete in ihre Umlaufbahn geschickt. In der darauffolgenden Zeit wurden nahezu monatlich weitere Satelliten in den Orbit geschickt, bis das gewollte Ziel erreicht wurde.

Im November 1998 startete Iridium den kommerziellen Betrieb des ersten globalen Satellitennetzwerks mit Sprachdiensten. Die feierliche Eröffnung erfolgte mit dem ersten Anruf durch den damaligen US-Vizepräsidenten Al Gore an Gilbert Grosvenor, Urenkel von Alexander Graham Bell und Vorsitzenden der National Geographic Society.

Trotz des technischen Erfolgs und der Zuverlässigkeit der Dienste meldete Iridium am 13. August 1999 Insolvenz nach Chapter 11 an. Weniger als ein Jahr nach dem Start des kommerziellen Betriebs sah sich das Unternehmen den kleineren, kostengünstigeren Mobiltelefonen gegenüber, die den Markt erobert hatten.

Iridium’s Wiederaufstieg und Fortschritt

Die Jahre ab 2000 markierten eine bemerkenswerte Wendung für Iridium, das nach finanziellen Herausforderungen und dem drohenden Verlust der Satellitenkonstellation eine beeindruckende Wiederauferstehung erlebte. Die Gründung von Iridium Satellite nach der Jahrtausendwende war der erste Schritt, um die Vermögenswerte von Iridium zu erwerben und das Geschäft neu zu beleben. Damals wurden die Vermögenswerte von Iridium auf 6,00 Mrd. USD geschätzt, erworben wurde das Unternehmen jedoch von den Investoren für 25,00 Mio. USD, darunter Iridium Satellite und Boeing. Auch wenn das erstmal nach einem sehr guten Deal klingt, musste der neue Betreiber mit jährlichen operativen Kosten von 3,50 Mrd. USD rechnen.

Ein Vertrag mit dem US-Verteidigungsministerium im Jahr 2000, kurz vor der geplanten Entorbitierung der Iridium-Konstellation, ermöglichte es Iridium Satellite finanzielle Stabilität zu erlangen und den Betrieb fortzusetzen. Die Einführung von Short Burst Data (SBD®), einem IoT-Dienst, eröffnete neue Möglichkeiten für die Übertragung von Daten zwischen Feldgeräten und Host-Systemen. Diese Dienste waren gerade für das US-Militär sehr interessant.

In den folgenden Jahren erzielte Iridium profitables Wachstum und erwies sich als wichtiger Kommunikationspartner während Naturkatastrophen, u. a. durch die Bereitstellung von Satellitentelefonen und Kommunikationsdiensten im Rahmen der Notfallhilfe. Die Lebensdauer der Satelliten übertraf die Erwartungen, was zur Entscheidung führte, das Iridium NEXT-Programm zur Erneuerung der Konstellation zu starten.

Mit einem Führungswechsel unter der Leitung von Matt Desch und strategischen Partnerschaften gelang es Iridium, sich weiterzuentwickeln und technologische Innovationen wie Iridium Certus® einzuführen. Schließlich führte eine erfolgreiche Fusion mit GHL Acquisition im Jahr 2009 zur Entstehung von Iridium Communications, die an der Nasdaq unter dem Ticker IRDM gehandelt wird.

Iridium NEXT und fortschreitende Innovationen

Die Einführung der Iridium NEXT-Generation-Satelliten markierte eine bedeutende Entwicklung in der Geschichte des Unternehmens. Nach einem zweijährigen Wettbewerb zwischen Thales Alenia Space und Lockheed Martin wurde Thales Alenia Space von Iridium ausgewählt, um 81 Satellite der nächsten Generation im Rahmen der Iridium NEXT-Kampagne zu entwerfen und herzustellen. Dieser Vertrag belief sich schließlich auf 2,30 Mrd. USD.

Zusammen mit SpaceX unterzeichnete Iridium im Juni 2010 einen Vertrag im Wert von 492,00 Mio. USD, der SpaceX zum Hauptanbieter für die Iridium NEXT-Startkampagne machte. SpaceX’s Falcon 9-Trägerrakete trug mehrere Iridium-Satelliten der zweiten Generation und platzierte sie in einer niedrigen Erdumlaufbahn (LEO), somit konnte Iridium die Satellitenkonstellation der ersten Generation nach und nach ersetzten.

Die neuen Iridium NEXT-Satelliten wurden schrittweise aktiviert, während das Iridium-Netzwerk modernisiert wurde. Iridium GO!® startete als erster weltweiter Satelliten-Hotspot, der Smartphones und Tablets über satellitenbasiertes Wi-Fi verbinden konnte. Iridium Certus® wurde als cloudbasierte IoT-Lösung in Partnerschaft mit Amazon Web Services eingeführt. Weiterhin wurde Iridium Push-To-Talk (PTT) eingeführt – der erste globale, satellitenbasierte PTT-Dienst für sofortige Gruppenkommunikation.

Das Iridium NEXT-Programm schloss mit dem erfolgreichen Start der letzten zehn Satelliten der zweiten Generation im Jahr 2019 die Konstellation ab. Insgesamt wurden 75 Satelliten der zweiten Generation in Betrieb genommen. Dieser Erfolg wurde durch eine lange Liste an Auszeichnungen und Anerkennungen für Iridium’s Innovationen und Fortschritte in der Satellitenkommunikation unterstrichen.

Sowohl im kommerziellen als auch im staatlichen Bereich wuchs die Nutzung des Iridium-Netzwerks stetig. Die Einführung von Iridium GMDSS für die globale Schiffsnotfallkommunikation und die Vertragsverlängerung mit dem US-Verteidigungsministerium unterstreichen die breite Anwendbarkeit und Zuverlässigkeit der Iridium-Satellitenkommunikation für verschiedene Branchen und Anwendungsfälle.

2020 bis heute

Das Unternehmen erhielt die offizielle Genehmigung, GMDSS-Dienste (weltweite maritime Seenot- und Sicherheitsfunksysteme) bereitzustellen. Mit diesem System setzte Iridium einen Meilenstein: Das Unternehmen kann in Echtzeit Seenot- und Rettungsdienste für Seefahrer weltweit bereitstellen. Iridium Cloud-Connect wurde eingeführt und erweiterte die Reichweite der Amazon Web Services (AWS), was eine nahtlose Kommunikation von IoT-Geräten mit den AWS IoT-Diensten ermöglichte. Iridium Messaging Transport optimierte IoT-Lösungen durch die Integration von Cloud-Connect und AWS. Das Unternehmen ermöglichte erstmals satellitengestützte Smartphone-Messaging-Dienste und präsentierte mit Iridium GO! EXEC ein tragbares, touchfähiges Satellitenzugangsgerät für mobile Geräte.

Ein 30,00 Mio. USD Vertrag mit der US-Armee trug zur Entwicklung von Navigationssystemen für kleine Satelliten bei. Iridium Certus 100 wurde gestartet, um mobile Zweiwege-Daten- und Sprachkommunikation zu ermöglichen.

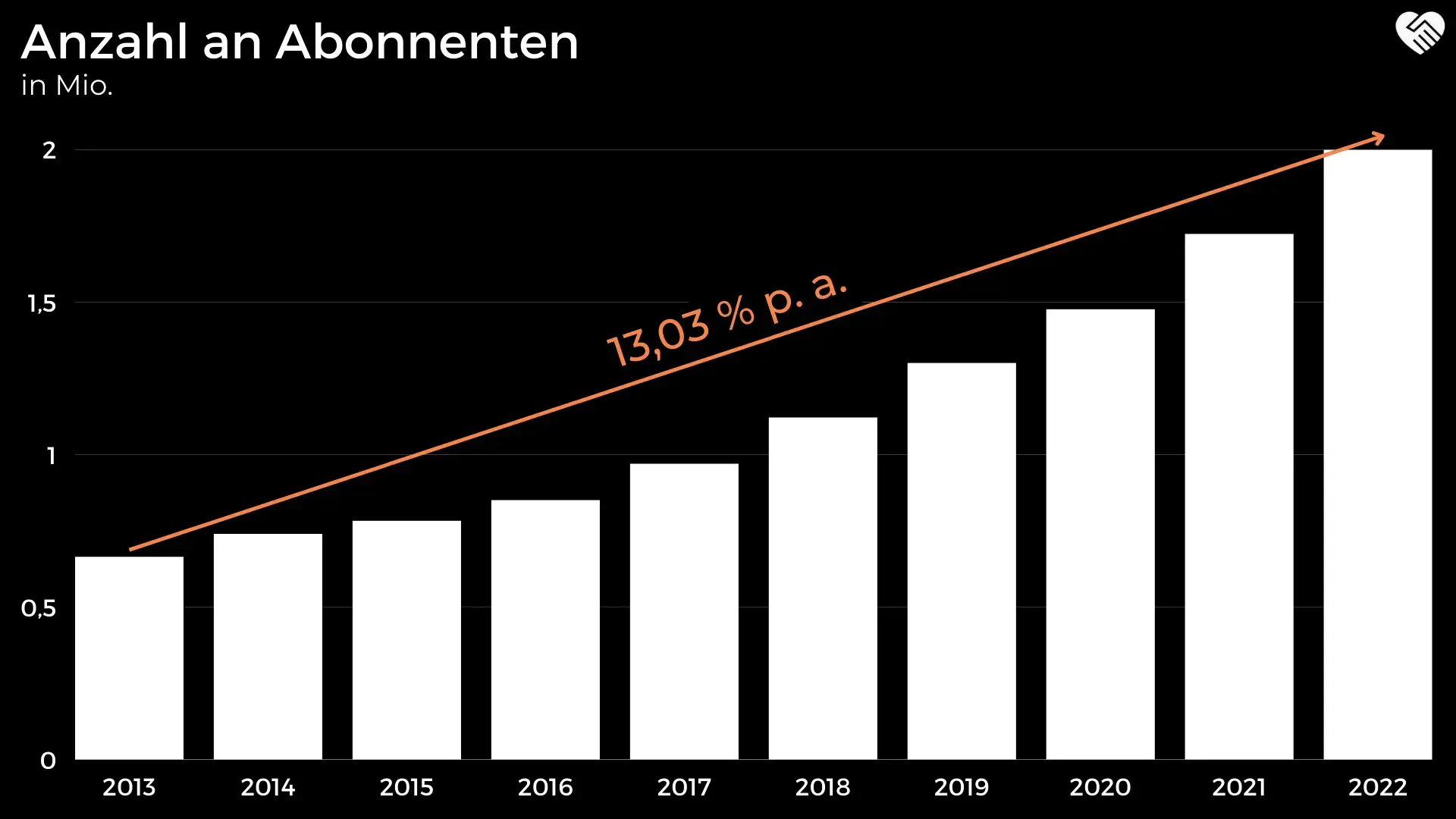

Operation Pacific Waves demonstrierte Iridium’s Fähigkeiten in der Indo-Pazifik-Region. In Zusammenarbeit mit dem Smithsonian schützte Iridium gefährdete Tierarten durch verbesserte Nachverfolgung. Eine Partnerschaft mit der National Geographic Society unterstützte Forschung und Erkundung. Schließlich überstieg Iridium die Marke von 2,00 Mio. aktiven Netzwerkteilnehmern, was nicht nur die Stärke des Iridium-Netzwerks, sondern auch die Innovationskraft des wachsenden Unternehmens und seiner geschätzten Partner widerspiegelte.

Werte und Nachhaltigkeit bei Iridium

Werte

Teamarbeit: Teamwork treibt Iridium’s Erfolge an, das Unternehmen schätzt die Stärken, Unterschiede, das Wissen und die einzigartigen Erfahrungen der vielfältigen Belegschaft. Diese Vielfalt und besonderen Qualitäten sollen den Erfolg fördern und die Exzellenz erhalten.

Wertschätzung und Respekt: Das Unternehmen legt einen großen Wert auf Empathie, Fairness und Mitgefühl gegenüber Teammitgliedern, Partnern, Lieferanten, Kunden und allen, die erreicht werden.

Innovation: Iridium gestaltet nach eigener Aussage die Zukunft der globalen mobilen Kommunikation. Durch Fokussierung auf Qualität bei der Entwicklung und Bereitstellung von Produkten und Dienstleistungen sollen Möglichkeiten geschaffen werden, die Kommunikation überall zu erweitern und zu verbessern.

Positive Veränderung: Als außergewöhnliche Menschen setzen die Mitarbeiter von Iridium kontinuierlich innovative Produkte und Dienstleistungen mit Integrität, Professionalität und Inklusion um. Durch die zuverlässigen Verbindungen, die Iridium in der Gemeinschaften schafft, möchte der Konzern heute und für zukünftige Generationen einen Unterschied bewirken.

Nachhaltigkeit

Iridium ist als einzige globale Mobilkommunikationsgesellschaft bestrebt, langfristigen Mehrwert zu schaffen. Das Unternehmen setzt sich für Raumfahrtnachhaltigkeit ein, reduziert Weltraumschrott und unterstützt das „Netto-Null-Weltraum”-Konzept. Der Konzern deorbitieren Satelliten verantwortungsbewusst und fördert bewährte Verfahren. Weiterhin fördert Iridium Kollisionstechnologien und trägt zur sicheren Erforschung des Weltraums bei. Die Unternehmenskultur basiert auf leistungsstarken Teams und Spitzenkräften mit einem Wachstumsdenken. Iridium zielt darauf ab, erstklassige Talente anzuziehen und zu halten. Auf ethische Geschäftspraktiken in der gesamten Wertschöpfungskette wird Wert gelegt. Das Unternehmen ist bestrebt, Informationen mit Regulierungsbehörden zu teilen und arbeitet mit Organisationen zusammen, um Standards für Raumfahrtnachhaltigkeit und Weltraumsituationsbewusstsein zu setzen.

Aktionärsstruktur von Iridium

Unter den Aktionären die mehr als 5,00 % der Anteile von Iridium halten, sind einige bedeutende Investmentunternehmen. Dazu gehört BlackRock mit einem Anteil von 11,70 %, die Baron Capital Group mit 11,50 %, The Vanguard Group mit 10,00 %, Baralonco mit 8,20 % und Capital International Investors mit 6,30 %. Gleich fünf Unternehmen überschreiten die 5,00 %-Marke. Jedoch ist nicht nur das besonders, die Investoren halten insgesamt 47,70 % der ausgeschütteten Anteile und haben damit einen großen Einfluss auf die Entscheidungen von Iridium.

Geschäftsmodell von Iridium Communications

Allgemein

Iridium Communications besitzt ein sehr einzigartiges Geschäftsmodell, welches sich auf ein gleichnamiges Satellitennetzwerk stützt. Für das derzeit aus 66 Satelliten bestehende System waren ursprünglich 77 Satelliten geplant, daher der Name: Das chemische Element Iridium besitzt im Periodensystem der Elemente die Ordnungszahl 77. Auch wenn es am Ende weniger Satelliten wurden, ist die bis dahin etablierte Benennung geblieben. Das Unternehmen bietet basierend auf diesem Netzwerk eine Reihe an verschiedenen Dienstleistungen und Produkten an Privatunternehmen, Unternehmen, Regierungen und andere Organisationen.

Iridium, Iridium NEXT und CERTUS

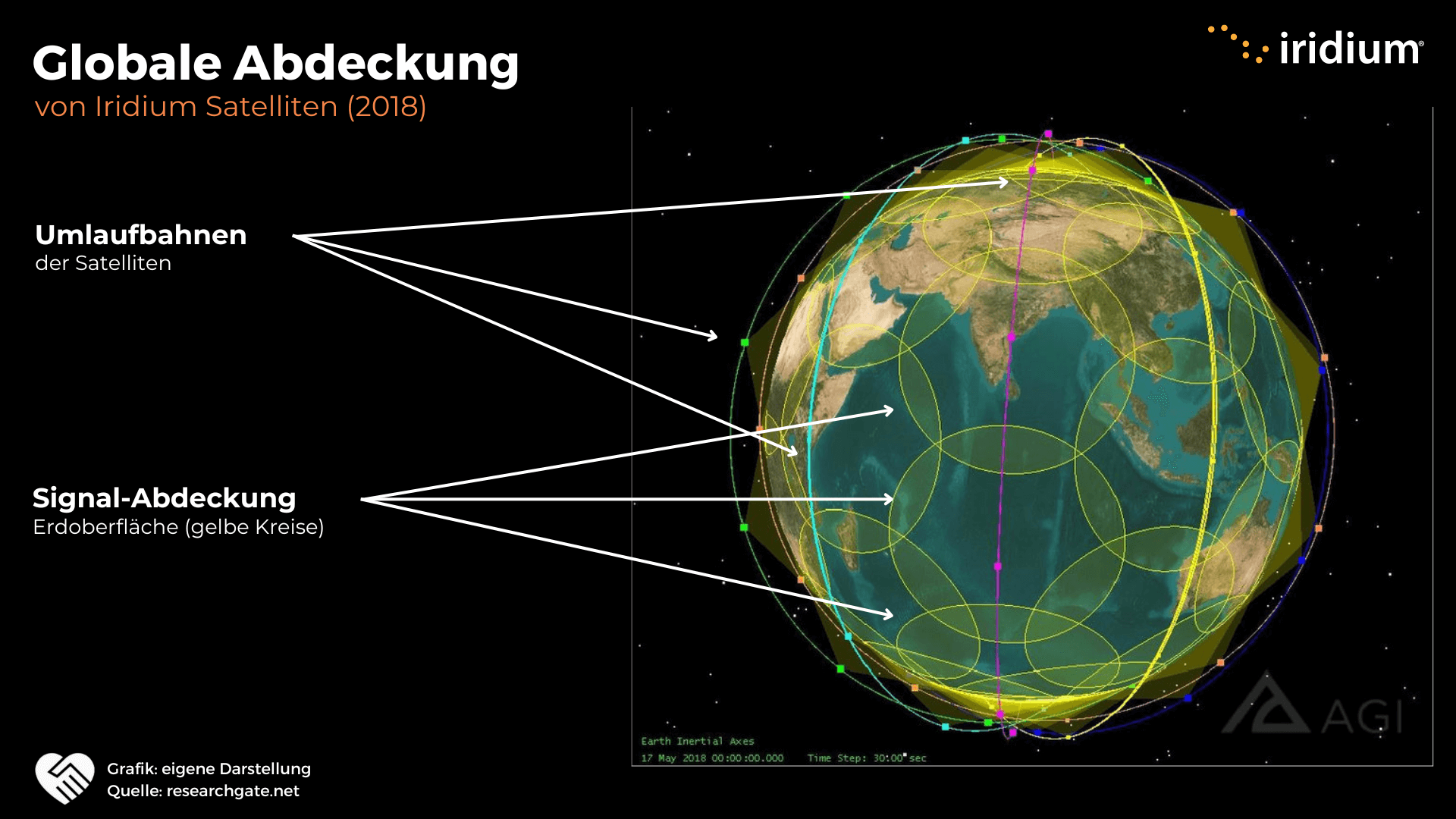

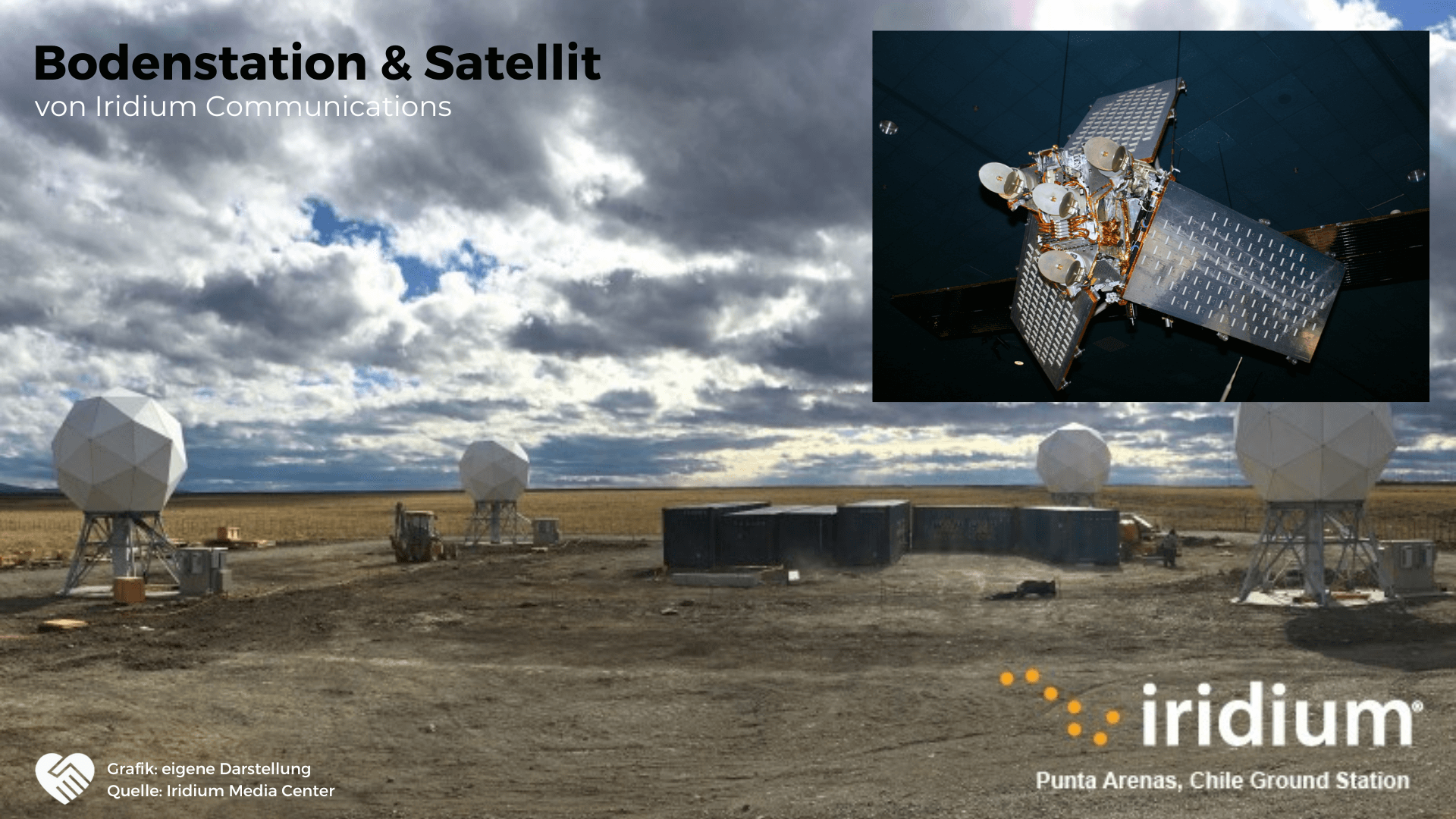

Iridium betreibt derzeit ein Netzwerk aus 66 aktiven Satelliten und der zugehörigen Bodeninfrastruktur. Hinzu kommen einige Ersatzsatelliten, die bei Ausfällen einspringen können und sich bereits einsatzfähig im All befinden. Bei den Satelliten handelt es sich um sogenannten LEOs (Low-Earth-Orbit-Satelliten), die in einer relativ tiefen Umlaufbahn um die Erde kreisen. Das Netz besteht aus „L-Bändern“, die wie an einer Schnur gezogen, hintereinander laufen. Iridium ermöglicht sowohl Sprach- als auch Datenkommunikation

Das Netzwerk weist eine nahezu lückenlose Abdeckung auf der gesamten Erde auf. Menschen und Organisationen können sich an jedem Ort der Welt in Echzeit und wetterunabhängig verbinden. Das ist vor allem spannend für Regionen, in denen es keine oder nur begrenzte terrestrische drahtlose oder drahtnetzgebundene Netze gibt. Dazu gehören abgelegene Landgebiete, offene Ozeane, Luftstraßen in den Polarregionen und Regionen, in denen die Infrastruktur durch Naturkatastrophen oder bewaffnete Konflikte eingeschränkt wurde.

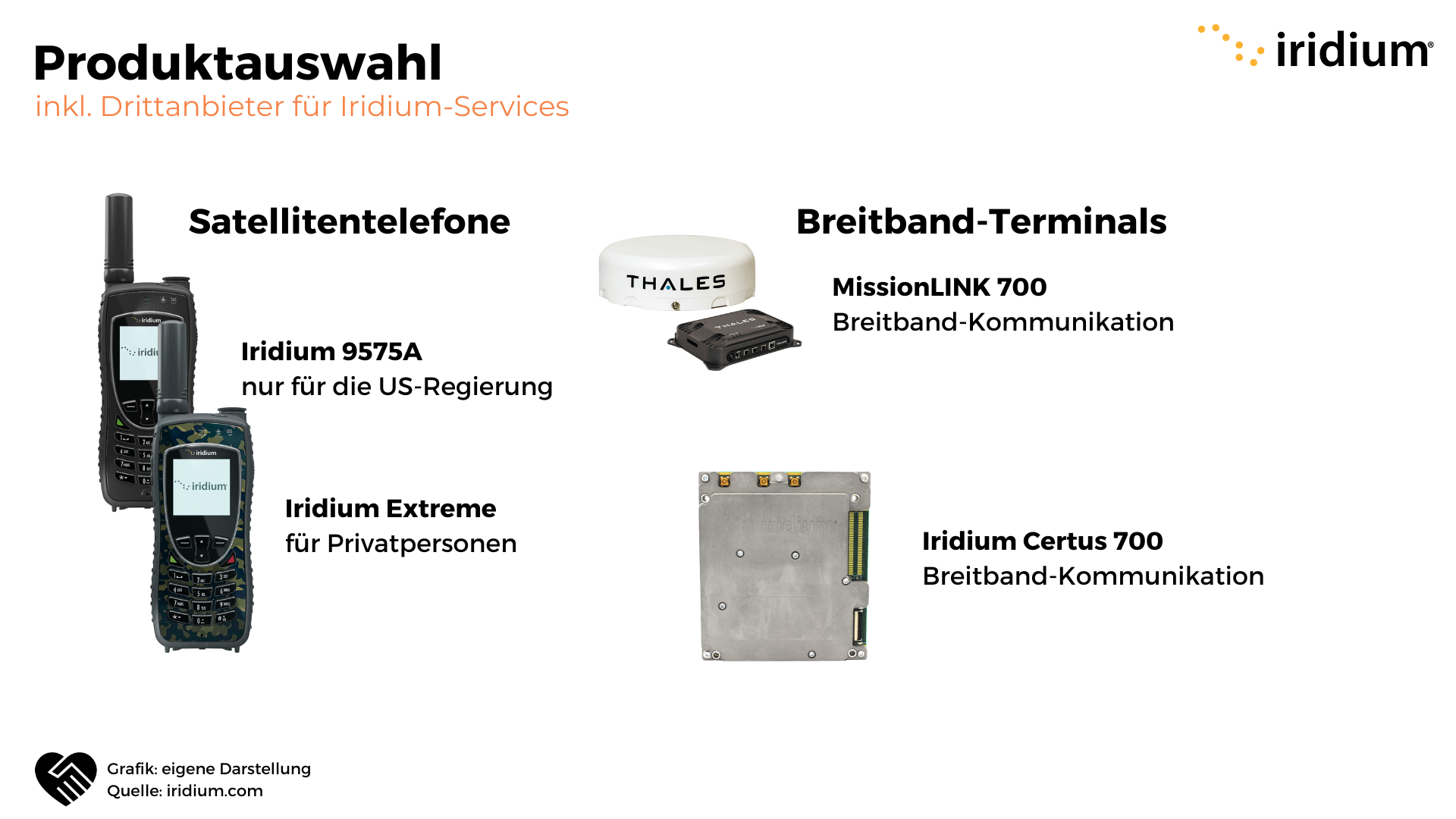

Auch wenn Iridium Communications damit mit anderen Anbietern wie Inmarsat, Globalstar oder Thuraya konkurriert, hat der Konzern das einzige Netzwerk mit echter globaler Abdeckung. Erst in den Jahren 2017 – 2019 wurde das Netzwerk erneuert unter dem Namen „Iridium NEXT“. Mithilfe von SpaceX-Trägerraketen wurde eine neue Generation von Satelliten ins All gebracht, welche erweiterte Kommunikationskapazitäten bieten und den Breitbanddienst „Iridium Certus“ unterstützen. Mit Iridium Certus können hohe Datenübertragungsraten ermöglicht werden. Zudem benötigt die neue Hochfrequenz-Crosslink-Architektur von Iridium NEXT deutlich weniger Boden-Infrastruktur. Zusätzlich wird seit 2019 das Aireon System von Iridium gehostet, welches den globalen Luftverkehr überwacht.

Kunden von Iridium Communications

Die globale Abdeckung macht es für Regierungsorganisationen und besonders das Militär besonders interessant, die Dienste und Produkte von Iridium Communications zu nutzen. Die US-Regierung ist einer der wichtigsten Kunden für das Unternehmen. In Zukunft erwartet das Unternehmen aber vor allem auch Wachstum aus der kommerziellen Richtung, da in vielen verschiedenen Märkten global zugängliche Kommunikation benötigt wird. Folgende Märkte werden u. a. anvisiert: Schifffahrt, Rettungsdienste, Behörden, Versorgungsunternehmen, Öl- und Gas, Bergbau, Freizeit, Forstwirtschaft, Bauwesen, Eisenbahnen und andere Transportmittel.

Auch in Ländern, in denen Iridium nicht physisch vertreten ist, können durch die globale Netzabdeckung neue Märkte erschlossen werden. Die Endkunden von Iridium nutzen die Produkte des Unternehmens als integralen Bestandteil ihrer Kommunikations- und Geschäftsinfrastruktur. Multinationale Konzerne verschiedener Branchen verwenden bspw. Geschäftstelefonie, E-Mail- und Datentransfer für ihre Mitarbeiter in Regionen, die von anderen Kommunikationsdienstleistern nur unzureichend abgedeckt sind.

Neben den Kommunikationsdiensten verkauft Iridium auch Ausrüstung. Dazu gehören Satellitentelefone, Datenübertragungsgeräte und andere damit verbundene Hardware. Die Ausrüstung wird oft über ein Netzwerk von Distributoren und Partnern verkauft.

Kommunikationsdienste im Detail

Datenübertragung

Iridium bietet Datenkommunikationsdienste an. Diese ermöglichen es Benutzern, Daten von und zu abgelegenen Orten zu übertragen: In der Schifffahrt, Luftfahrt und in anderen Branchen, in denen eine schnelle und zuverlässige Datenübertragung erforderlich ist, wird dies weit verbreitet genutzt.

Satellitentelefonie

Dies ist einer der Hauptdienste von Iridium. Mit den Satellitentelefonen können Benutzer aus jedem Winkel der Erde Anrufe tätigen und empfangen. Besonders nützlich für Menschen in abgelegenen Gebieten, in denen herkömmliche Mobilfunknetze nicht verfügbar sind wie z. B. in der Arktis, auf hoher See oder in Wüstenregionen.

Weitere Anwendungen

Mit der globalen Abdeckung und der Fähigkeit, Echtzeitdaten zu liefern, ist das Iridium-Netzwerk auch für andere Anwendungen attraktiv geworden. Dies umfasst Umweltüberwachung, Erdbeobachtung und wissenschaftliche Forschung.

Burggraben von Iridium

Einleitung

Der wichtigste Faktor für den Burggraben von Iridium liegt im Netzwerk des Unternehmens begründet. Zum Zeitpunkt dieser Analyse besteht dieses aus 66 LEO-Satelliten, welche die Erde verglichen mit MEO- oder GEO-Satelliten in einer relativ niedrigen Höhe von ca. 780 km umkreisen. Dies ermöglicht Iridium zum einen, Dienstleistungen mit verhältnismäßig niedriger Latenz anzubieten. Zum anderen ist das Unternehmen nach eigenen Angaben weltweit das einzige, welches unabhängig vom Wetter eine globale Abdeckung gewährleisten kann. Darüber hinaus finden die Dienstleistungen von Iridium in vielen verschiedenen Endmärkten Anwendungen (z. B. Rettungsdienste, Schiff- und Luftfahrt, Bergbau, Forstwirtschaft usw.), was die Abhängigkeit von der Entwicklung einzelner Branchen reduziert.

Als weiterer Bestandteil des Burggrabens können die Abonnenten von Iridium identifiziert werden. Während das Unternehmen zum Ende des Geschäftsjahres 2013 noch 664.000 aktive Kunden zählte, welche die Dienstleistungen in Anspruch nahmen, konnte bis 2022 ein durchschnittlicher Anstieg um 13,03 % pro Jahr auf 1,99 Mio. erreicht werden. Zum Ende des letzten Quartals konnte ein neuer Rekord erreicht und eine aktuelle Anzahl von 2,14 Mio. aktiven Abonnenten verzeichnet werden.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werden

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/