PDF zu unserer Pepsi Aktienanalyse

Bitte logge dich ein, um dir die Analyse als PDF herunterzuladen (66 Seiten)…

Podcast zu unserer Pepsi Aktienanalyse

Bitte logge dich ein, um dir den Podcast anzuhören…

Kapitel | Timestamp |

|---|---|

Einleitung, Historie, Werte und Nachhaltigkeit, Aktionärsstruktur | 00:00:00 |

Geschäftsmodell, Burggraben und Geschäftsführung | 00:14:45 |

Fundamentale Kennzahlen | 00:31:18 |

Branchenanalyse & Konkurrenzvergleich | 00:44:00 |

Chancen und Risiken, Unsere Bewertung, Technische Analyse | 00:55:01 |

Kurzportrait Pepsi Aktie

Pepsi ist weltweit einer der größten und bekanntesten Konzerne aus dem Bereich der Basiskonsumgüter. Neben der Eigenmarke gehört ein breites Markenportfolio mit Getränken und Snacks zu dem Unternehmen: Lipton, Rockstar, Lay’s, Doritos und mehr…

Aus der fundamentalen Perspektive kann die Aktie nicht nur mit einer recht konstanten Bruttomarge, sondern auch mit stabilen Wachstumsraten überzeugen. Die Aktionäre profitieren darüber hinaus von den konstanten Dividendensteigerungen, denn die Aktie gehört sogar zu den Dividendenkönigen.

Charttechnisch kann Pepsi seit vielen Jahrzehnten einen übergeordneten Aufwärtstrend vorweisen, wobei die aktuelle Korrektur nur ein gesunder und angemessener Rücksetzer ist. Ist das allerdings schon eine gute Kaufchance?

Die Analyse bezieht sich auf den Kenntnisstand unserer Recherche vom 04.11.2023.

WKN/ISIN | 851995/US7134481081 |

|---|---|

Branche | Basiskonsumgüter |

Peter Lynch Einordnung | Slow Grower |

Fundamentales WLA-Rating | ?/10 |

Technisches WLA-Rating | ?/10 |

Porters Burggraben-Rating | ?/25 |

Marktkapitalisierung | 229,31 Mrd. USD |

Dividendenrendite | 3,03 % |

KGV | 27,66 |

Firmensitz | Purchase (USA) |

Gründungsjahr | 1965 |

Mitarbeiter | 315.000 |

Inhaltsverzeichnis Pepsi Aktie Analyse

1. Das Unternehmen Pepsi

Historie von Pepsi

Gründung

Im Jahr 1965 erfolgte die Gründung von PepsiCo durch eine Vereinbarung zwischen dem CEO von Pepsi-Cola, Don Kendall, und dem CEO von Frito-Lay, Herman Lay, was zur Entstehung des modernen „PepsiCo“ führte. Im selben Jahr wurde das Unternehmen an der New York Stock Exchange (NYSE) gelistet, während der jährliche Umsatz bereits die 500,00 Mio. USD überschritt.

In den folgenden Jahren gab es zahlreiche Produktneueinführungen, darunter Doritos im Jahr 1966 und Mountain Dew, die 1966 die erste Werbekampagne starteten. Funyuns, Chips mit Zwiebelgeschmack, wurden 1969 von George Bigner, einem Mitarbeiter von Frito-Lay, erfunden.

Im Jahr 1970 verlegte PepsiCo den Hauptsitz von New York City nach Purchase, New York, USA, wo ein beeindruckendes Gelände mit einem Skulpturengarten und einem Gebäude des Architekten Edward Durrell Stone entstand. Im Jahr 1971 übernahm Donald M. Kendall die Position des Vorsitzenden des Verwaltungsrats von PepsiCo, nachdem Herman W. Lay, der Gründer von Frito-Lay, in den Ruhestand gegangen war.

Das Unternehmen verzeichnete weiterhin ein beeindruckendes Umsatzwachstum und erreichte 1971 die Marke von 1,00 Mrd. USD. 1972 wurde Pepsi das erste US-Verbraucherprodukt, das in der Sowjetunion produziert, vermarktet und verkauft wurde.

Expansion und Partnerschaften

Die 1980er-Jahre waren von bedeutenden Entwicklungen geprägt, darunter die Einführung von Tostitos, eines Produktes von Frito-Lay. Im Jahr 1986 übernahm D. Wayne Calloway die Position des Vorstandsvorsitzenden und CEOs von PepsiCo bei der Pensionierung von Donald M. Kendall. Ende der 1980er-Jahre wurde das Unternehmen in die Top-25 der Fortune 500 aufgenommen. Zur gleichen Zeit wurden auch bedeutende Akquisitionen getätigt, darunter die Übernahme von Walker Crisps und Smiths Crisps, zwei der führenden Snack-Food-Marken im Vereinigten Königreich, sowie Kentucky Fried Chicken (KFC).

Ein weiterer wichtiger Schritt in der Entwicklung von PepsiCo erfolgte im Jahr 1990 mit der Akquisition von Gamesa, dem größten Keksunternehmen in Mexiko. Der Konzern erwarb dabei eine maßgebliche Beteiligung an Gamesa.

1995 fand die internationale Einführung von Lay’s Kartoffelchips statt. In weltweit 20 Märkten konnten die Produkte zum Start gekauft werden. Gleichzeit war dies auch für PepsiCo ein großer Schritt in eine internationale Expansion.

Die Strategie wurde weiter fortgesetzt, das Unternehmen erwarb 7-Up International und baute Partnerschaften im indischen Markt auf. 1998 erfolgte die Übernahme von Tropicana von der Seagram Company, was gleichzeitig die größte Übernahme in der Geschichte des Unternehmens darstellte. Weiterhin trennte man sich von den Unternehmen KFC, Taco Bell und Pizza Hut, welche als Zusammenschluss unter dem Namen Yum! Brands operieren.

2006 folgt eine Erweiterung des Produktsortiments durch die Übernahme von Naked Juice, IZZE und Stacy’s Pita Chips. Durch die Übernahme von Lebedyansky wurde PepsiCo zu einem führenden Saftunternehmen in Russland. Kurz darauf folgte die Übernahme von Wimm-Bill-Dann, einem weiteren Unternehmen in Russland, um dort die Präsenz zu stärken.

Zusammen mit Unilever’s Marken Lipton Tea ging PepsiCo ein Joint Venture ein, um die Entwicklung und Vermarktung von Tee-basierten Getränken voranzutreiben. Dabei ist u. a. die „Sparkling IceTea“-Produktpalette entstanden. Gemeinsam mit Starbucks wurde die North American Coffee Partnership gebildet, hierbei wurden Ready-to-drink-Kaffeegetränke entwickelt. Diese Partnerschaft trug dazu bei, dass PepsiCo das Sortiment um kalt servierbaren Kaffee erweiterte und die Marke Starbucks auf dem Getränkemarkt etablierte.

Nachhaltigkeit

Frito-Lay setzte 2005 einen Schritt in Richtung Umweltverantwortung, indem das Unternehmen das erste zertifizierte „grüne” Distributionszentrum in Rochester, New York, USA eröffnete. Diese Einrichtung ist darauf ausgelegt, den ökologischen Fußabdruck zu reduzieren. 2010 folgte der erste vollelektrische Lieferwagen, der im Vertriebsnetz von PepsiCo eingesetzt wurde.

Das Unternehmen wurde bereits mit dem Stockholm Industry Water Award ausgezeichnet, um die innovativen und herausragenden Initiativen des Unternehmens zur Wasserbewirtschaftung anzuerkennen.

2016 veröffentlichte PepsiCo die Nachhaltigkeitsinitiative 2025. Das Ziel ist es, ein nachhaltigeres Lebensmittelsystem aufzubauen. Drei Jahre später folgte die Verpackung von Lifewtr in 100,00 % rPET (recyceltem Plastik) und die Umstellung auf plastikfreie Alternativen bei den Marken bubly und Aquafina, welche in den USA nur noch in Aluminiumdosen verpackt werden. 2020 erreichte das Unternehmen einen Anteil der erneuerbaren Energien von 100,00 % in den US-Produktionsstätten. Unter dem neuen Green Bond entscheidet sich PepsiCo 10,00 Mrd. USD in wichtige Umweltschutzinitiativen im Rahmen der pep+Agenda zu investieren.

Neue Trends

Mit der Einführung von Pepsi Spire stieg das Unternehmen in den Markt der Getränkeautomaten ein. 2016 folgte Hello Goodness, ein innovativer Snack- und Getränkeautomat, welcher eine praktische Auswahl an gesunden Alternativen anbietet.

PepsiCo entwickelte in der Zeit auch weitere gesunde Alternativen. So wurde Tropicana Probiotics auf den Markt gebracht. Ein Saft, dem Probiotika, lebende Mikroorganismen, zugesetzt wurden. Im Anschluss zu der Produkteinführung folgte schnell die Übernahme von KeVita, ein führender Hersteller von fermentierten Probiotika- und Kombucha-Getränken.

Im Jahr 2018 erwarb PepsiCo SodaStream, um in den Markt für Heim-Sprudelgeräte einzutreten und das Engagement zur Reduzierung von Plastikmüll zu unterstützen. Dazu passend versucht Pepsi seit 2022 Nitro Pepsi zu etablieren, ein Cola-Getränk, welches mit Helium statt CO2 aufgesprudelt wird.

Mission, Werte und Nachhaltigkeit von Pepsi

Mission

Die Mission von PepsiCo lautet: „Mit jedem Schluck und jedem Bissen mehr Freude schaffen.”

PepsiCo möchte fröhliche Momente durch köstliche und nahrhafte Produkte sowie das einzigartige Markenerlebnis schaffen. Das Unternehmen möchte dazu beitragen, die Lebensqualität der Kunden zu steigern und ihnen unvergessliche Genussmomente zu bescheren. PepsiCo möchte Innovationen vorantreiben und ein Wachstum erreichen, welches in der Branche seinesgleichen sucht. Weiterhin verpflichtet sich der Konzern, nachhaltige Spitzenrenditen für die Aktionäre zu liefern und beste Praktiken in der Unternehmensführung zu übernehmen. Das Vertrauen der Aktionäre soll gestärkt und langfristiger Mehrwert geschaffen werden.

Werte

PepsiCo strebt danach, schneller zu wachsen, indem das Unternehmen im Markt erfolgreich ist, noch stärker auf die Bedürfnisse der Verbraucher eingeht und die Investitionen ausweitet. Dies beinhaltet die Erweiterung des Produktportfolios, Einführung neuer Lebensmittel und Getränke, die Stärkung der nordamerikanischen Geschäfte und die beschleunigte internationale Expansion, insbesondere in den Märkten, in denen das Unternehmen ein großes Potenzial sieht.

PepsiCo arbeitet daran, zu einem stärkeren und besser vereinten Unternehmen zu werden, indem Fähigkeiten gesteigert, Kosten gesenkt und neue Technologien zum Vorteil genutzt werden. Kernkompetenzen sollen durch fortschrittliche Technologien skaliert werden. Weiterhin werden Investitionen in Talentförderung und die Schaffung einer inklusiven Unternehmenskultur gelebt.

PepsiCo möchte noch mehr für unseren Planeten tun. Dies beinhaltet die Nutzung der globalen Reichweite und des Fachwissens des Unternehmens in Bereichen, in denen es den größten Umwelteinfluss erzielen kann, darunter zählt Landwirtschaft, Wasser, Verpackungen und Produkte. PepsiCo verpflichtet sich dazu, nicht nur wirtschaftlichen Erfolg zu verfolgen, sondern auch einen positiven Beitrag zur Umwelt und zur Gesellschaft zu leisten.

Nachhaltigkeit

Die Geschäftstätigkeit von PepsiCo ist intrinsisch mit der Gesundheit des Planeten und der Widerstandsfähigkeit des Lebensmittelsystems verbunden. Daher ist die Investition in Umwelt-, Sozial- und Governance (ESG)-Aspekte von entscheidender Bedeutung für das Unternehmen und soll dem Geschäft langfristig zum Erfolg verhelfen. Dabei wird angenommen, dass eine nachhaltigere Arbeitsweise dazu beiträgt, eine widerstandsfähige Lieferkette und ein Lebensmittelsystem aufzubauen. Der Fokus des Konzerns liegt auf drei miteinander verbundenen Säulen.

Es soll daran gearbeitet werden, Ernten und Zutaten so zu beschaffen, dass sie die Erde wiederherstellen und landwirtschaftliche Gemeinschaften stärken. Weiterhin soll dazu beigetragen werden, eine kreislauforientierte und inklusive Wertschöpfungskette aufzubauen. Ebenfalls sollen Menschen durch die Marken von PepsiCo dazu inspiriert werden, Entscheidungen zu treffen, die sowohl für sie als auch für den Planeten mehr Freude schaffen.

Aktionärsstruktur von Pepsi

PepsiCo gibt nur Aktionäre an, welche mehr als 5,00 % der Anteile des Unternehmens halten. Diese sind Vanguard mit 9,50 % und BlackRock mit 8,00 %. Alle weiteren Aktionäre halten weniger als 5,00 %.

Geschäftsmodell von Pepsi

Einleitung

Coca-Cola fokussiert sich auf den Vertrieb von meist alkoholfreien Getränken. Die Schwerpunkte von Unternehmen wie Hershey oder Mondelez liegen im Verkauf von süßen und salzigen Snacks. Und obwohl das Erfrischungsgetränk Pepsi als Namensgeber für den Konsumgütergiganten PepsiCo dient, welchen wir im Rahmen dieser Analyse detailliert betrachten, vereint der Konzern diese beiden Geschäfte zu vergleichbaren Umsatzanteilen unter einem Dach und verfügt mit mehreren bekannten Marken über eine führende Positionierung. Nach eigenen Angaben sind die globalen Marktanteile im hohen einstelligen Bereich anzusiedeln.

Wie im weiteren Verlauf der vorliegenden Analyse noch thematisiert werden wird, verfügt Pepsi über eine nicht ganz unkomplizierte Aufteilung des operativen Geschäfts nach Segmenten. Um es an dieser Stelle übersichtlich zu halten, nehmen wir allerdings eine Unterscheidung des Produktportfolios anhand von Snacks und Getränken vor.

Bevor wir jedoch dazu kommen, wollen wir auf einen zentralen Unterschied des Geschäftsmodells von Pepsi im Vergleich zum größten Konkurrenten im Bereich alkoholfreier Erfrischungsgetränke eingehen. Dazu blicken wir ein paar Jahrzehnte in die Vergangenheit. In den 1970er- und 1980er-Jahren hat Coca-Cola nämlich damit begonnen, Abfüllunternehmen in eigenständige Gesellschaften auszugliedern. Als Ziel dieses Vorgehens sind eine geringere Kapitalbindung, eine bessere Fokussierung auf die Entwicklung und Vermarktung neuer Produkte sowie verbesserte Effizienzen zu nennen.

Während Pepsi vor vielen Jahren noch eine vergleichbare Strategie verfolgte, entschied sich der Konzern im Geschäftsjahr 2009 dazu, seine wichtigsten Abfüllunternehmen, Pepsi Bottling Group und PepsiAmericas, zu übernehmen und wieder in die eigene Konzernstruktur zu integrieren. Der damalige CEO des Unternehmens, Indra Nooyi, begründete diesen Schritt mit einer höheren Flexibilität und einer dadurch verbesserten Fähigkeit von Pepsi, auf etwaige Veränderungen des Marktes reagieren zu können. Während der Konsumgütergigant auch mit unabhängigen Abfüllern kooperiert, wird ein Großteil der Produktionsprozesse folglich selbst übernommen.

Im Anschluss an die Herstellung existieren mehrere Wege, wie die Produkte von Pepsi zum Konsumenten gelangen. Für Händler, welche sich durch einen hohen Umschlag auszeichnen, bietet der Konzern eine Direktlieferung ohne Umwege in die jeweilige Filiale an. Ist der Umschlag geringer und die Belieferung mit neuen Produkten infolgedessen nicht zeitkritisch, beliefert Pepsi auch größere Lager der Abnehmer mit Snacks und Getränken. Als Ergänzung zum klassischen Vertrieb in Supermärkten oder Tankstellen gewinnt außerdem bei Pepsi der Verkauf über das Internet zunehmend an Bedeutung.

Snacks

Vermutlich hast auch du schon einmal Chips von der Marke Lay’s gegessen. Seit der Übernahme von Frito-Lay im Jahr 1965 stellt die Marke einen zentralen Bestandteil des Portfolios von Pepsi dar und gehört und zu den weltweit beliebtesten Chips-Brands. Dies ist nicht zuletzt auf die Produktvielfalt von Lay’s zurückzuführen, denn die Geschmacksrichtungen werden an die Vorlieben der Menschen in verschiedenen Absatzmärkten angepasst.

Natürlich besitzt Pepsi im Snacking-Bereich auch andere Marken, welche hierzulande bekannt sind. So befinden sich häufig auch sogenannte Tortilla-Chips aus Mais der Brand Doritos in den hiesigen Regalen. In den Vereinigten Staaten erfreuen sich außerdem Cheetos, Ruffles und Tostitos einer hohen Beliebtheit. Somit ist Pepsi zum aktuellen Zeitpunkt insbesondere im Bereich salziger Snacks präsent, plant jedoch durch Übernahmen und eigene Produktinnovationen in weitere Bereiche des „Convenience-Foods“-Sektors zu expandieren. Neben den fünf erwähnten Marken des Konsumgütergiganten, welche gemeinsam für ca. 60,00 % der Segmenterlöse stehen, sind in Abbildung 1 weitere Brands dargestellt.

Getränke

Nicht minder relevant für Pepsi ist die Herstellung und der Verkauf von Getränken. Wenngleich in diesem Zusammenhang allen voran das gleichnamige Erfrischungsgetränk zu nennen ist, verfügt der Konzern über viele weitere Marken. Eine hohe Relevanz besitzen bspw. die Marken Mountain Dew, Gatorade und Tropicana, sodass sich der kumulierte Umsatzanteil dieser Getränke auf mehr als 50,00 % des Geschäftsbereichs beläuft.

Darüber hinaus hat Pepsi vor fast 30 Jahren ein Joint Venture mit Starbucks gegründet, an welchem beiden Unternehmen jeweils zur Hälfte beteiligt sind. Im Rahmen ihrer Zusammenarbeit befassen sich Starbucks und Pepsi mit dem Verkauf von Ready-to-drink-Kaffeeprodukten. Während anfangs nur der bekannte Frappuccino vertrieben wurde, wuchs das Produktportfolio in den vergangenen Jahren kontinuierlich an. Und das mit großem Erfolg: Die Umsätze belaufen sich derzeit auf mehr als 2,00 Mrd. USD bei einem Marktanteil von ca. 97,00 % in den USA (nach eigenen Angaben).

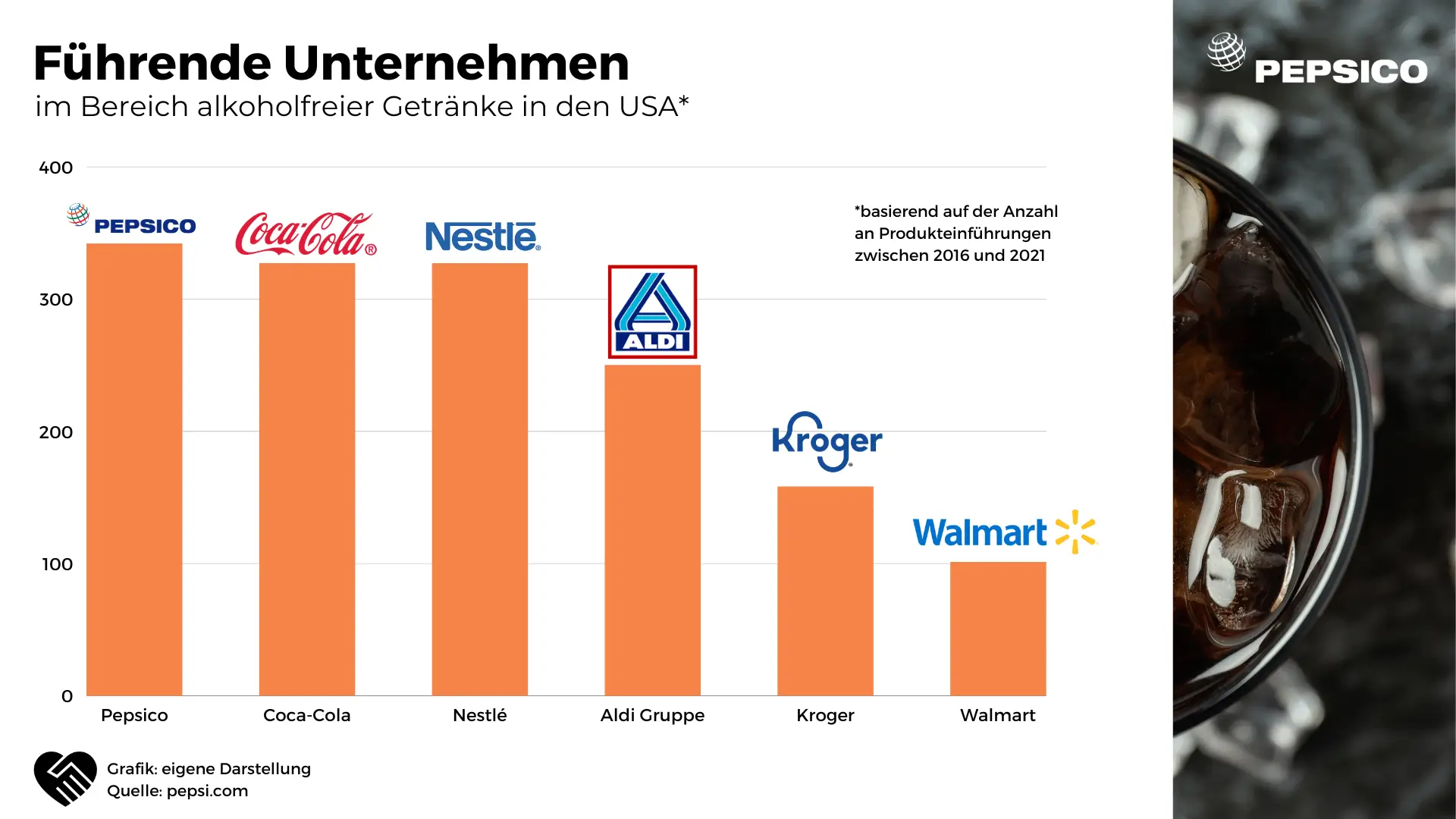

Doch Pepsi ruht sich nicht auf bereits existierenden Marken aus. Zwischen 2016 und 2021 hat der Konzern allein in den USA 342 neue Getränkemarken eingeführt und belegt in diesem Zusammenhang noch vor Coca-Cola und Nestlé den ersten Platz. Ein Auszug der Produktvielfalt von Pepsi im Getränkebereich ist Abbildung 2 zu entnehmen.

Akquisitionen und Veränderungen bestehender Produkte

Das Kerngeschäft von Pepsi zeichnet sich durch den Verkauf von zuckerhaltigen und zumeist ungesunden Süßigkeiten bzw. Snacks und Erfrischungsgetränken aus. Da sich aktuell jedoch gesellschaftliche Trends in Richtung gesünderer und nachhaltigerer Ernährung beobachten lassen, ist das Unternehmen seit mehreren Jahren bemüht, das Produktportfolio u. a. in dieser Hinsicht umzubauen bzw. zu ergänzen. So existieren bereits seit geraumer Zeit „Zero-Varianten“ der beliebtesten Getränke von Pepsi. Im Snack-Bereich fokussiert sich der Konsumgütergigant zunehmend auf fettreduzierte Produkte.

Doch die Umstellung des bestehenden Produktportfolios stellt in diesem Zusammenhang nicht die einzige Maßnahme dar. In den vergangenen Geschäftsjahren hat Pepsi nämlich eine äußerst hohe Menge an finanziellen Mitteln in die Hand genommen, um die Produktpalette durch Akquisitionen zu diversifizieren. Als prominentes Beispiel ist in diesem Zusammenhang die Übernahme von SodaStream zu nennen, einem Hersteller von Trinkwassersprudlern aus Israel. Darüber hinaus wurden Rockstar Energy und Muscle Milk, letzteres Unternehmen ist ein Hersteller von proteinreichen Lebensmitteln, akquiriert.

Burggraben von Pepsi

Einleitung

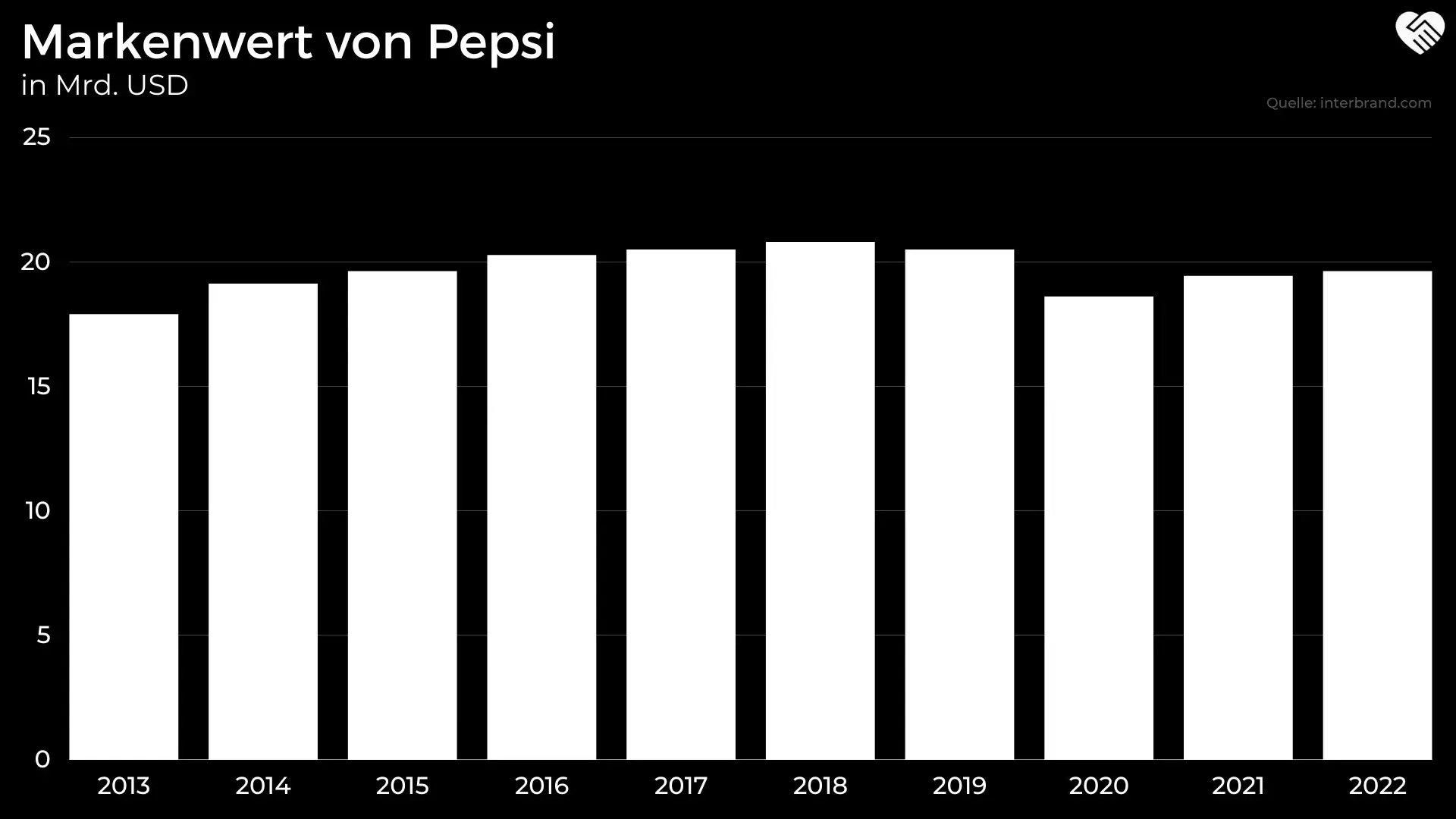

In einer globalen Betrachtung ist Pepsi nach Coca-Cola als zweitgrößter Anbieter von Erfrischungsgetränken einzuordnen. Im Bereich (salziger) Snacks verfügt das Unternehmen sogar über die Position des Marktführers. In beiden Segmenten kann Pepsi vom umfassenden Markenportfolio profitieren, welches mehr als 500 Brands und eine noch größere Anzahl an Produkten umfasst. Allen voran ist in diesem Kontext natürlich die Marke hervorzuheben, die dem Konzern seinen Namen verleiht: Pepsi. Während die Markenagentur Interbrand den Wert in 2013 noch auf 17,89 Mrd. USD bezifferte, konnte bis zum Ende des vergangenen Geschäftsjahres unter Schwankungen ein Anstieg auf 19,62 Mrd. USD erreicht werden.

An dieser Stelle wollen wir außerdem auf die tiefe Integration des Geschäftsmodells von Pepsi hinweisen. Wie im Abschnitt zum Geschäftsmodell bereits erwähnt, hat das Unternehmen vor vielen Jahren einen Strategiewechsel vollzogen und seine ehemals unabhängigen Abfüller übernommen. Demnach übernimmt Pepsi von der Entwicklung neuer Produkte und Geschmackssorten über die Produktion und die Vermarktung bis hin zur Auslieferung an die Kunden einen Großteil der Aktivitäten der Wertschöpfungskette und verfügt folglich über eine hohe Kontrolle der Prozesse.

Der spannendste Teil des Artikels mit vielen exklusiven Informationen folgt erst noch. Werde jetzt Wir Lieben Aktien Mitglied und sichere dir Zugriff auf alle wichtigen Informationen, um einen Vorteil an der Börse zu erhalten!

Jetzt Mitglied werden

Autoren dieser Analyse

Jan Fuhrmann

Adrian Rogl

Risiko entsteht dann, wenn Investoren nicht wissen, was sie tun.

Live Kursdaten von Tradingview

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch “Wir Lieben Aktien”, oder durch einen für “Wir Lieben Aktien” tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. “Wir Lieben Aktien” und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien.

Mehr Infos unter: https://wir-lieben-aktien.de/haftungsausschluss/